Exploration de la stratégie de retour à la moyenne à court terme à contre-tendance : une pratique d'apprentissage de « l'arbitrage statistique de volatilité »

0

0

1085

1085

Source de réflexion stratégique

J’ai récemment découvert une intéressante stratégie d’arbitrage statistique de volatilité, partagée par la communauté du trading quantitatif. Bien qu’elle soit qualifiée de stratégie d’arbitrage, après une étude approfondie, j’ai découvert que son principe fondamental s’apparente davantage à une méthode de trading à contre-courant, que certains qualifient de « stratégie de l’aiguille à attraper ».

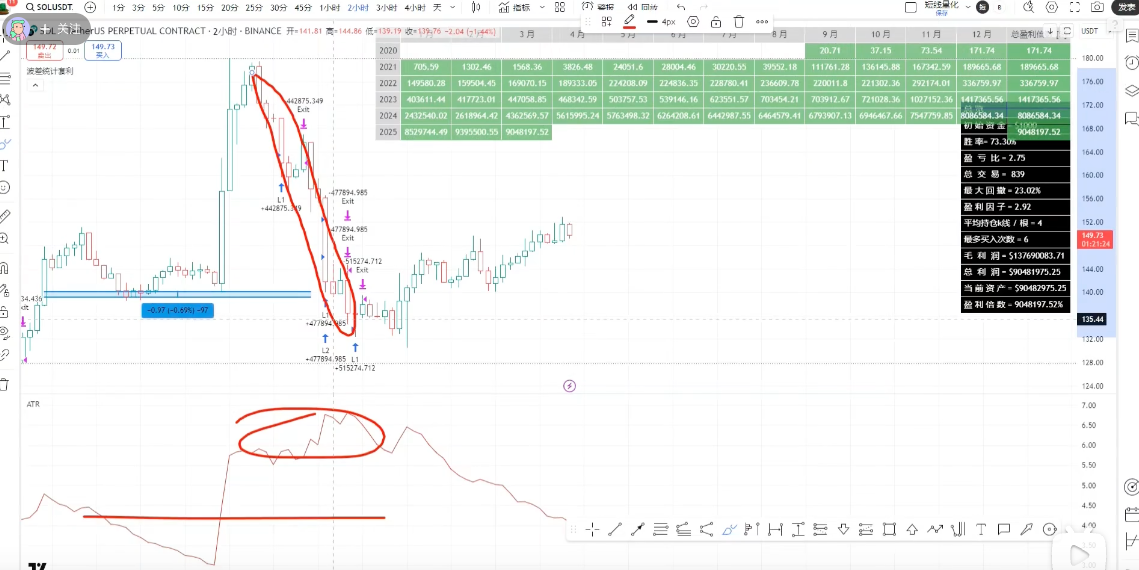

Le point central de l’auteur original est simple :Lorsque le marché chute et que la volatilité s’amplifie anormalement, cela entraîne souvent des ventes paniques. Dans ce cas, une position longue à contre-tendance peut générer de bons rendements.Cette idée paraît raisonnable. Après tout, on observe souvent un rebond technique du marché après une période de panique extrême.

Dans un but d’apprentissage, j’ai décidé d’écrire une stratégie basée sur cette idée afin de la vérifier. Bien qu’elle puisse différer légèrement de la stratégie raffinée de l’auteur original, je pense que l’apprentissage des idées classiques par reproduction manuelle est un processus très précieux en soi.

Principe de stratégie

La logique de base est très simple

La logique de base de cette stratégie est en fait très simple et peut être résumée en quelques phrases :

- Trouver un marché en baisse:Le prix doit être inférieur à la moyenne mobile pour confirmer qu’il est en baisse

- Augmentation de l’équivolatilitéÀ en juger par l’indicateur ATR, la volatilité actuelle est nettement supérieure au niveau moyen

- Allez longtemps à contre-courant de la tendance:Ouvrez un ordre long si les conditions ci-dessus sont remplies, en pariant sur un rebond

- Sortie opportune:Soit exécutez lorsque la volatilité revient à la normale, soit mettez en place une protection stop-loss

Pourquoi cela pourrait-il fonctionner ?

Du point de vue de la finance comportementale, cette stratégie reflète l’état extrême du sentiment du marché. Lorsque les baisses de prix s’accompagnent d’une forte volatilité, cela signifie souvent :

- Les investisseurs paniquent et vendent peut-être de manière irrationnelle

- Réaction excessive des prix en raison de commandes importantes ou de nouvelles de dernière minute

- La demande de correction naturelle après que l’indicateur technique est survendu

Bien sûr, il ne s’agit là que d’une spéculation théorique, et l’effet réel doit encore être vérifié par des données.

Processus de rédaction de la plateforme FMZ

Raisons du choix de la plateforme FMZ

J’ai déjà utilisé plusieurs plateformes quantitatives. La prise en charge de Pine Script par FMZ est plus performante et permet une connexion directe à plusieurs plateformes, ce qui est pratique pour le backtesting et le trading réel.

Réflexions pendant le processus d’écriture

1. Enchevêtrement des paramètres

Quel est le réglage approprié du cycle ATR ? Quel est le réglage du seuil multiple ? Il n’existe pas de réponse standard pour ces paramètres, et seuls des tests répétés permettent de trouver des valeurs relativement appropriées. J’ai finalement choisi :

- Période ATR : 14 (réglage classique)

- Seuil multiple ATR : 2,0 (ni trop sensible ni trop insensible)

- Période de la moyenne mobile : 20 (jugement de tendance à court terme)

2. L’importance du contrôle des risques

Le plus grand risque du trading à contre-tendance est d’« acheter le creux à mi-hauteur de la montagne ». J’ai donc ajouté plusieurs niveaux de protection :

- Le risque unique est contrôlé à 2%

- La position totale maximale ne dépasse pas 10 %

- Il est permis d’augmenter les positions par lots (stratégie pyramidale), mais il y a une limite au nombre de fois

- Mettre en place une protection stop loss et take profit

3. Conception du mécanisme de sortie

C’est un élément clé de la stratégie. J’ai conçu trois sorties :

- Sortie de régression ATR:Exécuter lorsque la volatilité revient à des niveaux normaux (signal de sortie principal)

- Stop-profit et stop-loss traditionnels:Protection à pourcentage fixe (résultat de contrôle des risques)

- Mode de fusion:Les deux méthodes sont activées en même temps

Quelques détails de l’implémentation du code

// 核心判断逻辑

atr = ta.atr(atr_period)

atr_ma = ta.sma(atr, mean_period)

price_ma = ta.sma(close, mean_period)

// 开仓条件:下跌 + 高波动

high_volatility = atr > atr_ma * atr_multiplier

price_decline = close < price_ma

long_condition = price_decline and high_volatility

Ce code est au cœur de la stratégie ; la logique est très simple, sans fioritures. Plus précisément :

Étape 1 : Calculer les indicateurs de base

atr = ta.atr(atr_period):Calculez la valeur ATR actuelle, cet indicateur reflète la plage de fluctuation des prixatr_ma = ta.sma(atr, mean_period):Calcule la moyenne mobile de l’ATR, représentant le niveau « normal » de volatilitéprice_ma = ta.sma(close, mean_period): Calculez la moyenne mobile du prix pour déterminer la direction de la tendance

Étape 2 : Définir les conditions de déclenchement

high_volatility = atr > atr_ma * atr_multiplierLa volatilité actuelle est-elle anormalement élevée ? Si l’ATR actuel est supérieur à deux fois la moyenne de l’ATR (valeur par défaut), on parle de « volatilité anormale ».price_decline = close < price_maLe prix est-il en baisse ? Si le prix actuel est inférieur à la moyenne mobile, on parle de baisse.long_condition = price_decline and high_volatility:Deux conditions sont réunies en même temps pour ouvrir davantage

L’incarnation des idées fondamentales Ces lignes de code reflètent l’idée centrale de la stratégie : nous n’allons pas systématiquement à contre-courant, mais attendons le moment où « les prix baissent, mais la volatilité s’envole soudainement ». Ce moment est souvent synonyme d’événements soudains ou de panique, et les prix peuvent réagir de manière excessive, nous offrant ainsi des opportunités de trading à contre-courant.

Résultats des tests rétrospectifs

Configuration de l’environnement de test

- Plage de temps:Du 5 juin 2024 au 5 juin 2025 (données sur un an, sans effet de levier)

- Cycle de tempsLigne K de 5 minutes

- Variétés d’essai:ETH, XRP et autres contrats de cryptomonnaie

- Nombre de postes ouverts:La pyramide est fixée à 5, 2 lots à chaque fois, jusqu’à 10 lots

Résultats réels des tests

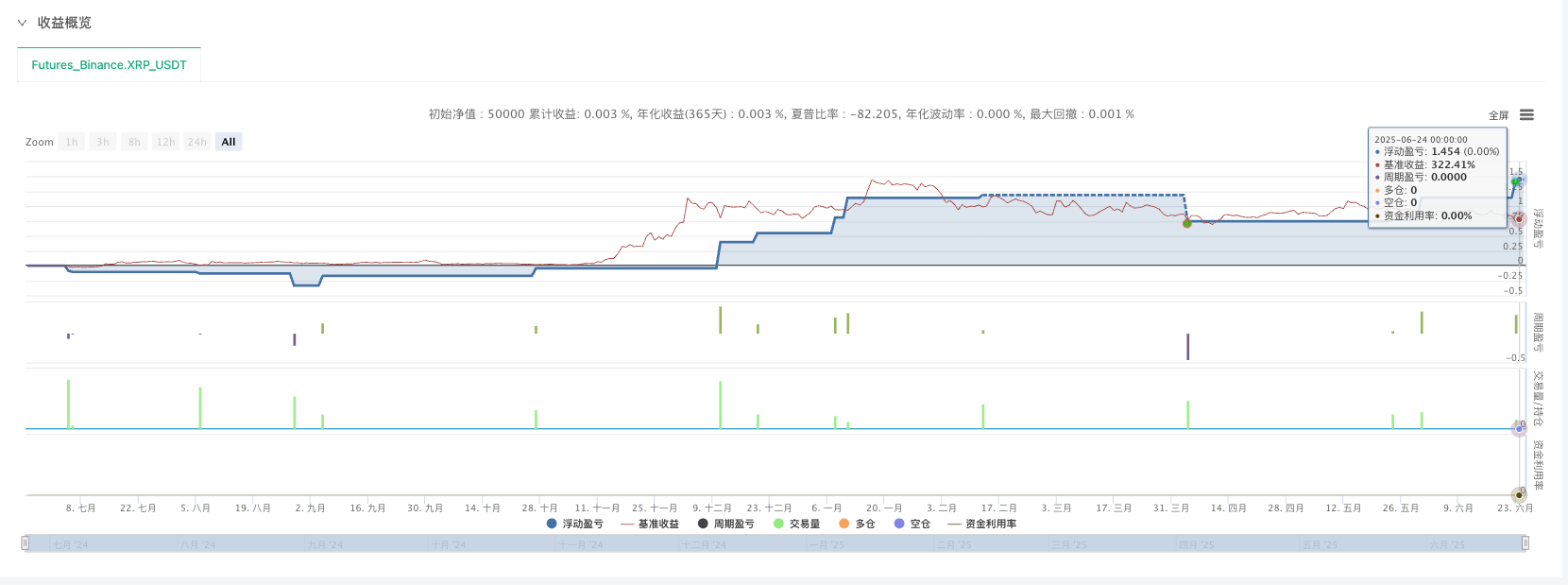

Performances du backtest XRP :

- Il y a relativement plus d’opportunités d’ouvrir des positions (les petites devises ont la caractéristique de grandes fluctuations)

- La stratégie a permis de capturer plusieurs bons rebonds

- Performance globale conforme aux attentes

Performances du backtest ETH :

- Il y a relativement peu d’opportunités d’ouvrir des positions (les monnaies traditionnelles sont relativement stables)

- Cependant, les frais de gestion sont élevés, ce qui a un certain impact sur les revenus

- Répond aux attentes

Quelques observations et réflexions

Pour les variétés courantes et relativement stables, les opportunités d’ouvrir des positions sont moins nombreusesLes devises traditionnelles comme l’ETH répondent rarement aux exigences.

Les petites monnaies offrent plus d’opportunitésLes devises telles que le XRP ont une volatilité plus élevée et déclenchent des conditions plus fréquemment.

Un cycle de 5 minutes est plus appropriéLes périodes plus courtes ont trop de bruit, les périodes plus longues réagissent trop lentement.

Les frais de traitement sont un coût qui ne peut être ignoréEn particulier pour le trading à haute fréquence, les frais de traitement affecteront considérablement le bénéfice final.

Réflexions finales

Ce que j’ai appris

Cette stratégie de reproduction m’a appris plusieurs choses importantes :

1. La logique simple est souvent plus efficace La logique fondamentale de cette stratégie est très simple, mais elle permet effectivement de saisir des opportunités dans certains contextes de marché. Complexité n’est pas synonyme d’efficacité, et des méthodes simples et directes sont parfois plus pratiques.

2. L’optimisation des paramètres est un travail technique Une même logique et des paramètres différents peuvent conduire à des résultats totalement différents. Cela nécessite de nombreux tests et une connaissance approfondie du marché.

3. Le contrôle des risques est toujours prioritaire Trader à contre-courant est intrinsèquement risqué, et des mesures strictes de contrôle des risques sont nécessaires. La gestion des risques ne peut être ignorée simplement en raison d’un succès.

Limites de la stratégie

Grâce à cette pratique, j’ai également constaté certaines limites de cette stratégie :

- Forte dépendance à l’environnement du marché:Vous pourriez être confronté à des pertes continues dans un marché baissier unilatéral

- Paramètres plus sensibles:Les paramètres doivent être ajustés en fonction des différentes variétés et de l’environnement du marché

- Pas une panacéeEfficace uniquement dans certaines conditions de marché et doit être combiné avec d’autres stratégies

Orientations d’amélioration ultérieures

Si nous voulons continuer à optimiser cette stratégie, je pense que nous pouvons partir de plusieurs directions :

- Améliorer le jugement sur l’environnement du marché:Réduisez vos positions ou suspendez les transactions pendant une tendance baissière claire

- Ajustement des paramètres dynamiques:Ajuster automatiquement le seuil ATR en fonction des caractéristiques de volatilité du marché

- Combinaison multi-variétés:Disperser les risques et améliorer la stabilité de la stratégie

- Mécanisme de sortie amélioré:Combiner davantage d’indicateurs techniques pour optimiser le timing de sortie

Remerciements et résumé

Je suis très reconnaissant à l’auteur original d’avoir partagé ses idées, ce qui m’a permis d’apprendre beaucoup. Bien que ma mise en œuvre puisse être approximative et qu’il y ait des écarts par rapport à la stratégie affinée de l’auteur original, ce processus de reproduction manuelle m’a permis de mieux comprendre la stratégie de retour à la moyenne.

Voici comment apprendre le trading quantitatif : commencez par l’imitation, pratiquez et progressez grâce à l’échec.Il n’existe pas de stratégie parfaite, seulement un processus d’approche progressive de la vérité du marché grâce à un apprentissage et une amélioration continus.

Pour les amis qui apprennent également le trading quantitatif, mon conseil est le suivant :

- En savoir plus sur le partage d’excellentes idées stratégiques

- Reproduisez-le vous-même, ne restez pas au niveau théorique

- Appliquer strictement le contrôle des risques

- Gardez une attitude d’apprentissage et de scepticisme

J’espère que cette exploration sera utile à tous. Le marché est en constante évolution et notre apprentissage est toujours en cours.

Stratégie Source :[Arbitrage statistique des écarts de volatilité] Le principe est annoncé, le taux de gain est extrêmement élevé ! Les avantages sont incroyables !

Cet article est destiné uniquement à l’apprentissage et à la communication et ne constitue pas un conseil en investissement. Le trading quantitatif est risqué et il est recommandé d’être prudent lorsque vous entrez sur le marché.

/*backtest

start: 2025-01-01 00:00:00

end: 2025-06-24 00:00:00

period: 5m

basePeriod: 5m

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT","tradesMode":"1"}]

args: [["v_input_float_4",0.5],["v_input_float_5",1.5],["RunMode",1,358374]]

*/

//@version=5

strategy(title="逆势短线均值回归策略", overlay=false, pyramiding=5)

// ===== INPUT PARAMETERS =====

// 风险管理参数

risk_per_trade = input.float(2.0, title="单次交易风险 (%)", minval=0.1, maxval=10.0, step=0.1)

max_position_size = input.float(10.0, title="最大仓位大小 (%)", minval=1.0, maxval=50.0, step=1.0)

// ATR和波动率参数

atr_period = input.int(14, title="ATR周期", minval=5, maxval=50)

atr_multiplier = input.float(2.0, title="ATR倍数阈值", minval=1.0, maxval=5.0, step=0.1)

mean_period = input.int(20, title="均值回归周期", minval=5, maxval=100)

// 止盈止损参数

use_stop_loss = input.bool(true, title="使用止损")

stop_loss_pct = input.float(3.0, title="止损百分比 (%)", minval=0.5, maxval=10.0, step=0.1)

use_take_profit = input.bool(true, title="使用止盈")

take_profit_pct = input.float(6.0, title="止盈百分比 (%)", minval=1.0, maxval=20.0, step=0.1)

// ATR回归平仓参数

use_atr_exit = input.bool(true, title="使用ATR回归平仓")

atr_exit_threshold = input.float(1.0, title="ATR退出阈值", minval=0.5, maxval=3.0, step=0.1)

// ===== CALCULATIONS =====

// ATR计算

atr = ta.atr(atr_period)

atr_ma = ta.sma(atr, mean_period)

// 价格均线

price_ma = ta.sma(close, mean_period)

// 波动率判断

high_volatility = atr > atr_ma * atr_multiplier

// 下跌判断

price_decline = close < price_ma

// 价格距离均线的偏离度

price_deviation = math.abs(close - price_ma) / price_ma

// ===== ENTRY CONDITIONS =====

// 开多条件:下跌行情 + 高波动率

long_condition = price_decline and high_volatility and strategy.position_size < max_position_size

// ===== EXIT CONDITIONS =====

// ATR回归均值退出条件

atr_mean_reversion = atr <= atr_ma * atr_exit_threshold

// 止损止盈条件

long_stop_loss = strategy.position_avg_price * (1 - stop_loss_pct / 100)

long_take_profit = strategy.position_avg_price * (1 + take_profit_pct / 100)

// ===== STRATEGY EXECUTION =====

// 开多仓

if long_condition

strategy.entry("Long", strategy.long, qty=risk_per_trade, comment="逆势开多")

// 平仓条件

if strategy.position_size > 0

// ATR回归平仓

if use_atr_exit and atr_mean_reversion

strategy.close("Long", comment="ATR回归平仓")

// 止损

if use_stop_loss and close <= long_stop_loss

strategy.close("Long", comment="止损平仓")

// 止盈

if use_take_profit and close >= long_take_profit

strategy.close("Long", comment="止盈平仓")

// ===== PLOTTING =====

// 绘制均线

plot(price_ma, color=color.blue, linewidth=2, title="价格均线", overlay=true)

// 绘制ATR

plotchar(high_volatility, "高波动", "▲", location.belowbar, color=color.red, size=size.small)

// 绘制开仓信号

plotshape(long_condition, style=shape.triangleup, location=location.belowbar, color=color.green, size=size.normal, title="开多信号")

// 绘制止盈止损线

if strategy.position_size > 0

plot(long_stop_loss, color=color.red, style=plot.style_linebr, linewidth=1, title="止损线")

plot(long_take_profit, color=color.green, style=plot.style_linebr, linewidth=1, title="止盈线")

// ATR指标显示

plot(atr, color=color.purple, title="ATR")

plot(atr_ma, color=color.orange, title="ATR均线")

// ===== ALERTS =====

// 开仓提醒

if long_condition

alert("逆势开多信号触发", alert.freq_once_per_bar)

// 平仓提醒

if strategy.position_size > 0 and atr_mean_reversion

alert("ATR回归,建议平仓", alert.freq_once_per_bar)