Les leaders de l'industrie révèlent les secrets du trading algorithmique : l'inventeur de la stratégie de market maker de la plateforme quantitative

2

2

6795

6795

Guide du trading algorithmique en crypto-monnaies

Dans cet article, nous explorerons la conception et la mise en œuvre d’algorithmes de trading en crypto-monnaie. En particulier, nous nous concentrons sur les algorithmes d’exécution, les algorithmes de teneur de marché et plusieurs considérations sur la microstructure du marché. Nous examinons également les domaines dans lesquels la pratique s’écarte de la théorie, notamment en ce qui concerne le traitement des particularités des marchés des cryptomonnaies.

Algorithme d’exécution

L’objectif de l’algorithme d’exécution est de transformer l’état du portefeuille en un état différent tout en minimisant le coût de cette opération. Par exemple, si vous souhaitez augmenter votre exposition au BTCUSD de 1 000, vous ne voudrez probablement pas lancer immédiatement un ordre de marché dans le canal de trading de BitMEX, ce qui provoquerait un glissement massif. Au lieu de cela, vous pouvez envisager de construire lentement la position souhaitée grâce à une combinaison d’ordres de marché et d’ordres à cours limité sur plusieurs bourses différentes.

Il existe généralement 3 couches d’algorithmes d’exécution : macrotrader, microtrader et routeur intelligent.

La couche macrotrader divise un ordre initial important ou un ordre parent en sous-ordres plus petits au fil du temps. Il s’agit en fait de la partie planification de l’ensemble de l’algorithme. VWAP, TWAP et POV sont des exemples courants et simples d’algorithmes de macrotrader. En règle générale, il existe de nombreux modèles d’impact de marché différents qui peuvent être utilisés pour concevoir une couche macro-trader complexe. Les modèles d’impact du marché sont conçus pour examiner la réaction du marché à une exécution. Le marché restera-t-il le même après l’exécution ? Ou aller plus loin ? Ou est-ce que cela va revenir dans une certaine mesure ? Deux des modèles d’impact sur le marché les plus importants sont le modèle d’impact permanent sur le marché d’Almgren-Chriss (1999, 2000) et le modèle d’impact transitoire sur le marché d’Obizhaeva-Wang (2013). Sur cette base, dans la pratique, les effets du marché ne sont pas permanents, donc Obizhaeva-Wang semble plus réaliste, et depuis lors, de nombreux nouveaux modèles ont été développés pour remédier à ses lacunes.

Lectures complémentaires : L’influence du marché commence à décliner après le trading algorithmique https://arxiv.org/pdf/1412.2152.pdf

La couche microtrader décide pour chaque ordre enfant s’il faut l’exécuter comme un ordre au marché ou un ordre à cours limité, et s’il s’agit d’un ordre à cours limité, à quel prix. Il existe peu de littérature sur la conception des microtraders car la taille d’un sous-ordre représente généralement une petite fraction de l’ensemble du marché, donc la manière dont il est exécuté n’est pas importante. Cependant, le marché des crypto-monnaies est différent car la liquidité est très faible et le glissement est très perceptible même pour les sous-ordres de taille ordinaire dans la pratique. Les conceptions de microtrader se concentrent souvent sur le timing et la profondeur, la position de la file d’attente et d’autres caractéristiques de la microstructure du marché. Les ordres au marché (qui sont les mêmes que les ordres à cours limité si l’on ignore la latence) sont garantis d’être exécutés, tandis que les ordres à cours limité n’ont pas une telle garantie. Si l’exécution n’est pas garantie, vous risquez de prendre du retard sur le plan de trading que vous avez établi avec votre macrotrader.

La couche de routeur intelligent décide comment diriger les commandes vers différents échanges. Par exemple, si Kraken a 60 % de la liquidité et GDAX (Coinbase ProPrime) a 40 % de la liquidité à un niveau de prix spécifique, alors le microtrader doit importer les ordres vers les bourses Kraken et GDAX dans un ratio de 60 % et 40 % respectivement. . Lieu.

On pourrait maintenant dire que les arbitragistes et les teneurs de marché sur le marché déplacent la liquidité d’une bourse à une autre, donc si vous exécutez la moitié de votre ordre sur Kraken et attendez quelques secondes, une partie de la liquidité passera des arbitragistes aux arbitragistes. stat arbers sur la liquidité GDAX sur Kraken et vous pouvez faire le reste à des prix similaires. Cependant, même dans ce cas, les arbers vous factureront une prime pour leur propre profit et répercuteront leurs propres coûts de couverture sur les frais de tenue de marché de Kraken. De plus, certains acteurs du marché placent des ordres en quantités plus importantes que celles qu’ils souhaitent placer sur plusieurs bourses et annulent les montants excédentaires une fois qu’ils sont arrêtés.

En fin de compte, il est préférable d’avoir votre propre routeur intelligent local. Ce routeur intelligent local présente également un avantage en termes de latence par rapport aux services de routeur intelligent tiers. Dans le premier cas, vous pouvez acheminer directement vers l’échange, tandis que dans le second cas, vous devez d’abord envoyer un message à un service de routeur tiers, qui envoie ensuite votre commande à l’échange (en plus, vous devez envoyer un (Le tiers paie les frais de routeur). La somme de deux branches d’un triangle est supérieure à la troisième branche.

Algorithme du teneur de marché

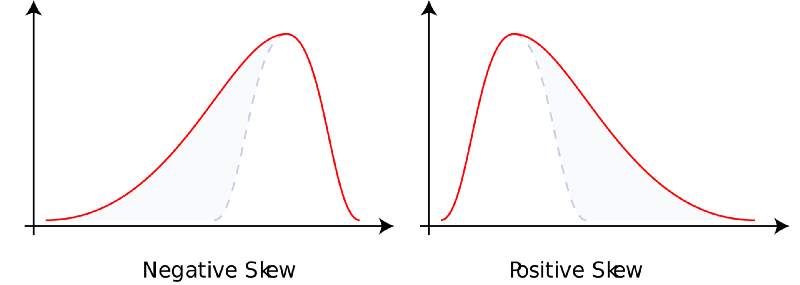

Le market making consiste à fournir des liquidités immédiates à d’autres participants du marché et à être rémunéré pour cela. Vous assumez le risque d’inventaire en échange d’une valeur attendue positive. En fin de compte, les teneurs de marché sont rémunérés pour deux raisons. Premièrement, les preneurs de marché ont une forte préférence temporelle et ont besoin d’immédiateté. En échange, les teneurs de marché qui facilitent la liquidité peuvent compenser leur moindre préférence temporelle et leur patience. Deuxièmement, les bénéfices PnL des teneurs de marché sont orientés à gauche, et généralement la plupart des traders ont une préférence pour la droite. En d’autres termes, les teneurs de marché sont similaires aux bookmakers sur les marchés de paris, les casinos, les compagnies d’assurance et les loteries nationales. Ils gagnent souvent de petites sommes et perdent rarement de grosses sommes. En récompense de ce rendement inattendu, les teneurs de marché sont rémunérés à hauteur de la valeur attendue.

Lectures complémentaires : Skewness https://en.wikipedia.org/wiki/Skewness

D’un point de vue général, les ordres limités sont des options gratuites sur d’autres marchés. Le reste du marché a le droit, mais non l’obligation, d’acheter ou de vendre l’actif au prix limite de l’ordre limité. Dans un marché où l’information est parfaitement connue, personne ne vendrait d’options gratuites. C’est parce que le marché en général n’est pas un marché où l’information est parfaitement connue et vendre des options gratuites n’a jamais de sens. En revanche, si les informations sur le marché sont totalement inconnues, les teneurs de marché neutres au risque sont prêts à vendre ces options d’ordres limités gratuits à des spreads extrêmement faibles, car toutes les transactions sont du bruit. De toute évidence, les acteurs réels du marché sont hétéroclites, chacun disposant d’un degré unique d’informations connues et inconnues.

Lors de la conception d’un algorithme de teneur de marché, trois perspectives doivent être prises en compte : celle du teneur de marché, celle des participants au marché et celle des autres teneurs de marché.

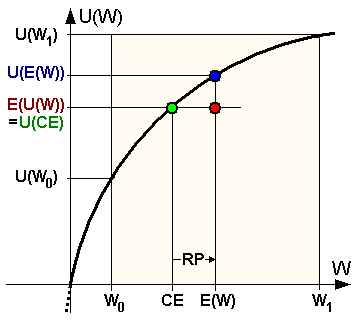

Les points de vue des teneurs de marché sont représentés par leurs inventaires. Si vous avez déjà une exposition trop importante aux actifs, vous souhaiterez peut-être baisser votre prix et vice versa. Vous faites cela pour deux raisons différentes. Premièrement, en tant qu’entreprise, vous avez un certain degré d’aversion au risque (probablement inférieur à celui d’un individu, mais votre courbe d’utilité de l’argent est toujours concave).

Il existe de nombreuses structures pour la forme de cette fonction d’utilité (par exemple CARA, CRRA, HARA, etc.). Deuxièmement, en tant que fournisseur de liquidités passif sur le marché, vous serez confronté à un risque de sélection défavorable. Les bénéficiaires de liquidités positives peuvent savoir quelque chose que vous ne savez pas, ou simplement être plus intelligents que vous. Il s’agit essentiellement de vendre des options gratuites au marché.

De plus, même au niveau mécanique, un ordre au marché qui déplace le prix abaisse le prix de la valeur de marché, tandis qu’un ordre au marché qui déplace le prix à la hausse déplace le prix vers la valeur de marché. Au moment précis de toute transaction, vous êtes toujours du mauvais côté. De plus, les cotations des teneurs de marché auront un impact passif sur le marché. En d’autres termes, le fait d’envoyer un ordre dans le carnet d’ordres non exécutés éloigne au moins le marché de vous.

Lectures complémentaires : Fonction d’aversion au risque https://en.wikipedia.org/wiki/Risk_aversion

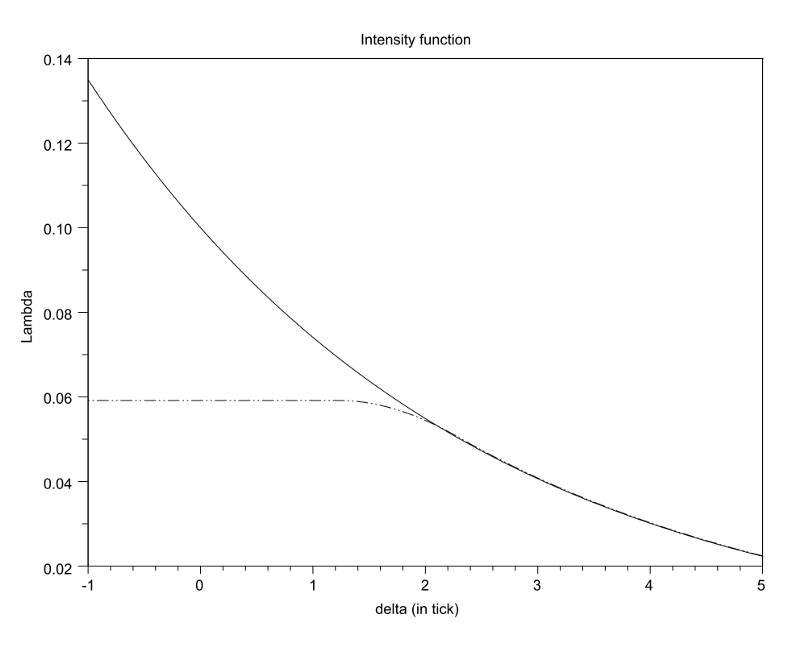

Le point de vue du preneur de marché est représenté par le flux d’ordres. La fréquence pondérée en fonction du volume des arrivées de commandes en fonction de la profondeur devrait avoir certaines propriétés clés.

La fonction devrait être :

-

- Diminution,

-

- forme convexe (ceci est difficile à expliquer intuitivement, mais clair par expérience),

-

- Lorsque la profondeur tend vers l’infini, elle tend asymptotiquement vers zéro ; certaines formules exigent que cette fonction d’intensité soit continuellement deux fois différentiable pour être traitable, ce qui est une hypothèse finement justifiée mais finalement inutile. Il existe également différentes formules permettant de calculer la « profondeur ou la distance par rapport au sommet du carnet d’ordres ». Vous pouvez généralement utiliser un « prix moyen raisonnable » ou la meilleure offre de chaque partie respective. Il existe différents compromis entre ces deux approches, que nous n’aborderons pas ici.

Au-delà de cela, il y a l’inconnu de ce que devrait être un « prix moyen équitable ». Lors de l’envoi et de l’annulation d’ordres profonds, le prix médian entre la meilleure offre et la meilleure demande est sensible aux prix du bruit.

De plus, étant donné deux cas avec des formes de carnet d’ordres identiques, la meilleure offre du second carnet d’ordres indiquera un prix équitable qui est inférieur à la meilleure offre du premier carnet d’ordres. Une autre question est de savoir si l’historique du carnet d’ordres est important et, si oui, devrions-nous nous concentrer sur le prix-temps ou sur le volume-temps ? Alors, où le teneur de marché devrait-il placer son ordre à cours limité optimal, compte tenu des caractéristiques de la liquidité du marché ? Si vous resserrez la profondeur en haut du carnet d’ordres, vos ordres profonds seront abondants, mais peu nombreux à la fois. Si vous resserrez la profondeur au bas du carnet d’ordres, vos ordres de profondeur seront minces, mais il y en aura beaucoup à chaque fois.

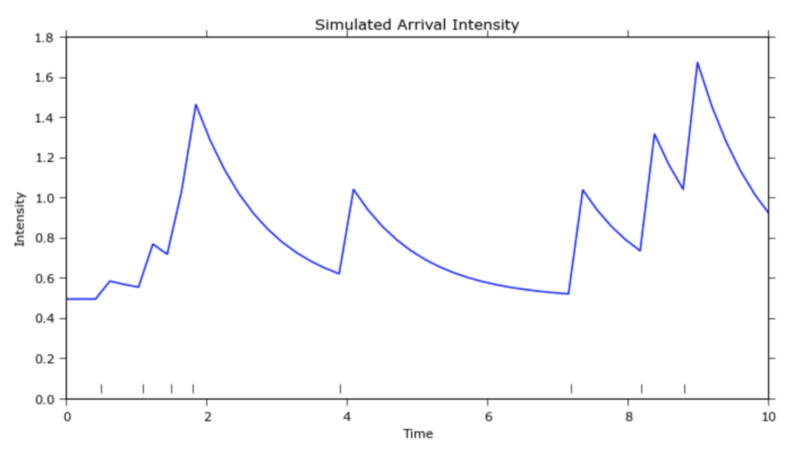

Il s’agit en fait d’un problème d’optimisation convexe avec un maximum global unique. Une autre considération est que le flux d’ordres arrive au fil du temps et ressemble un peu à un « processus de Poisson » (https://zh.wikipedia.org/wiki/%E6%B3%8A%E6%9D%BE%E8%BF% (87%E7%A8%8B). Certains affirment que cela est plus proche du « processus Hawkes » (http://jheusser.github.io/2013/09/08/hawkes.html). De plus, les rebonds d’achat et de vente que les teneurs de marché tentent de capturer sont les plus courts. version à terme du retour à la moyenne. Étant donné que ce retour à la moyenne à ultra-court terme est proportionnel à la volatilité locale, il est logique pour les teneurs de marché d’élargir leurs cotations lorsque les prix sont élevés et de resserrer leurs cotations lorsque les volumes sont faibles.

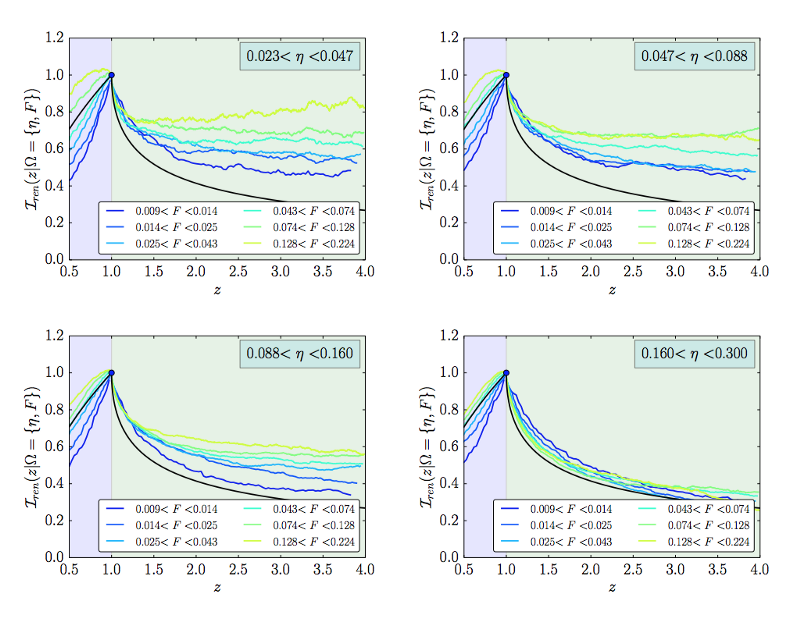

Lectures complémentaires : intensité d’arrivée des ordres par rapport à la profondeur (https://arxiv.org/pdf/1204.0148.pdf)

Lectures complémentaires : Processus Hawkes (http://jheusser.github.io/2013/09/08/hawkes.html)

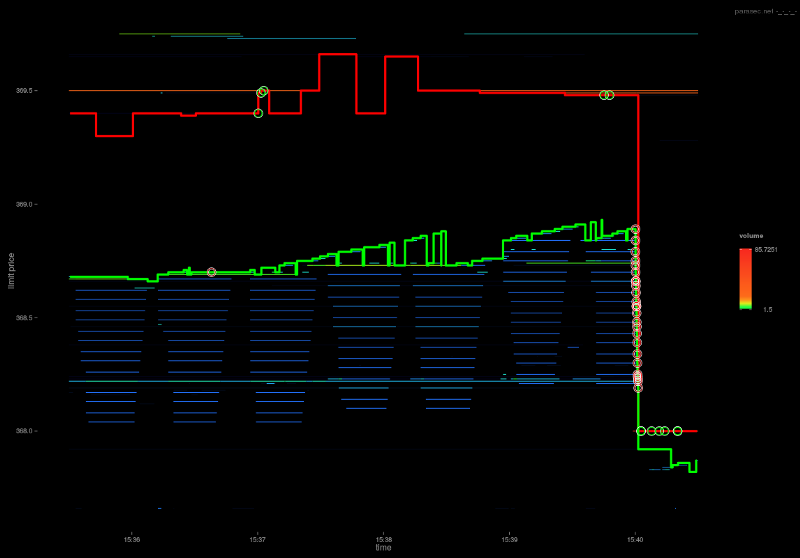

Les points de vue des autres teneurs de marché sont représentés par ce carnet d’ordres. Le carnet d’ordres révèle certaines informations sur d’autres teneurs de marché. Il y a plus d’offres que de demandes en haut du carnet d’ordres, ce qui indique que les autres teneurs de marché sont plus disposés à vendre qu’à acheter. Ces teneurs de marché peuvent déjà disposer de stocks excédentaires importants et déséquilibrés, ou ils peuvent simplement croire que les prix sont plus susceptibles de baisser que d’augmenter à court terme. Dans les deux cas, en tant que market maker, vous pouvez ajuster vos cotations en fonction des écarts dans le carnet d’ordres.

De plus, lorsque les teneurs de marché sont en concurrence les uns avec les autres, vous verrez souvent ce comportement de « centime » si les ticks sont petits. Les teneurs de marché fonctionnent en se faisant concurrence pour déterminer le prix jusqu’à ce qu’un point de capitulation soit atteint et qu’un seul « gagnant » prenne le pas. Une fois le gagnant déterminé, le deuxième reviendra généralement au prix précédent avant la meilleure offre ou offre suivante. Si vous perdez une priorité de devis, vous pourrez peut-être en obtenir une deuxième. Il en résulte un phénomène de régression où le gagnant recule désormais d’un mouvement de prix devant le deuxième et le jeu de la même échelle avec deux grimpeurs recommence.

Pour en savoir plus : http://parasec.net/transmission/order-book-visualisation/

Enfin, les signaux directionnels à long terme peuvent remplacer les algorithmes de market making, où l’objectif de l’algorithme de market making n’est plus de maintenir les stocks stables ou inchangés, mais de prendre en compte certains objectifs à long terme et les écarts correspondants pour les réaliser.

vitesse

La vitesse est importante pour deux raisons principales. Tout d’abord, vous pouvez remplir les commandes dans le carnet de commandes avant qu’elles ne soient annulées. Deuxièmement, vous pouvez annuler une commande dans le carnet de commandes avant qu’elle ne soit exécutée. En d’autres termes, vous souhaitez avoir l’initiative dans l’exécution et l’annulation des commandes à tout moment. Les algorithmes d’arbitrage (actifs) et les algorithmes d’exécution (actifs) s’intéressent davantage aux premiers, tandis que les algorithmes de market making (passifs) s’intéressent davantage aux seconds.

En général, en principe, les stratégies qui bénéficient le plus de la vitesse sont celles qui ont la logique la plus simple. Toute logique complexe est vouée à ralentir le temps d’aller-retour. Ces types complexes de stratégies algorithmiques sont les voitures de Formule 1 du monde du trading. La validation des données, les contrôles de sécurité, la configuration du matériel, les méthodes d’orchestration, etc. peuvent tous être supprimés au profit de la vitesse. Ignorez OMS, EMS et PMS (Project Portfolio Management System) et connectez directement la logique de calcul du GPU à l’interface API binaire de l’échange colocalisé. Un jeu rapide et dangereux.

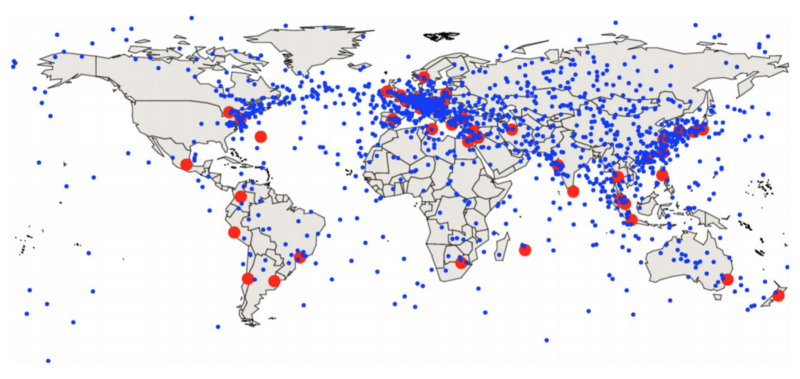

Un autre type de stratégie sensible à la vitesse, la stratégie d’arbitrage statistique relatif, consiste à ce que le serveur soit en fait situé entre plusieurs échanges plutôt que de coexister avec un seul échange. Même s’ils ne seront pas les plus rapides avec les données d’une seule bourse, ils obtiendront les prix avant toute autre stratégie et pourront agir sur des données corrélées et cointégrées.

Lectures complémentaires : Emplacements optimaux des nœuds de négociation intermédiaires pour les plus grandes bourses du monde (https://www.alexwg.org/publications/PhysRevE_82-056104.pdf)

Dans le jeu de vitesse, le gagnant remporte tout. Dans l’exemple le plus simple, si une opportunité d’arbitrage existe, celui qui peut y accéder en premier en profitera. La deuxième place reçoit des miettes, la troisième place ne reçoit rien. Les rendements sont susceptibles d’être distribués selon une loi de puissance. (À propos de la loi de puissance : https://zh.wikipedia.org/wiki/%E5%86%AA%E5%AE%9A%E5%BE%8B)

Le jeu de vitesse est aussi une compétition. Une fois que tout le monde sera passé de la fibre optique aux réseaux micro-ondes ou laser, tout le monde sera à nouveau sur un pied d’égalité et tous les avantages initiaux seront banalisés.

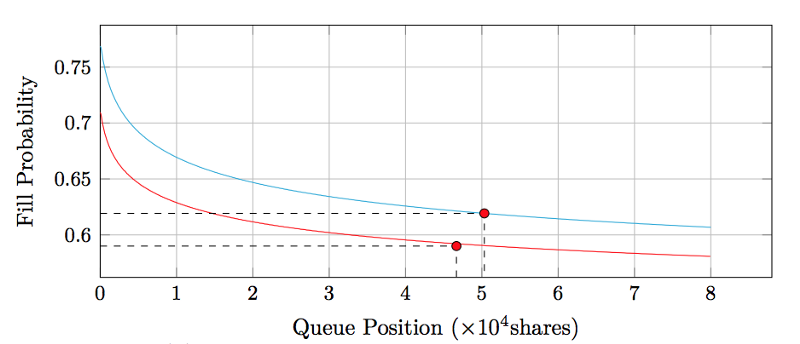

Taille des ticks, priorité de préemption et position dans la file d’attente

La plupart des moteurs qui font correspondre les commandes suivent une approche basée sur le prix d’abord, puis sur le temps (la correspondance proportionnelle est une alternative moins courante, mais nous ne les considérerons pas pour l’instant). Le meilleur prix sera exécuté avant que l’ordre à cours limité au pire prix ne soit exécuté. Pour les ordres limités au même prix, l’ordre envoyé en premier sera exécuté avant l’ordre envoyé en dernier.

Binance divise les commandes jusqu’à 8 décimales. Si le prix d’une transaction est de 0,000001, alors le prix de 0,00000001 représente 1 % de la transaction. Si le prix de la transaction est de 0,0001, alors le prix de 0,00000001 est de 1 bps (c’est-à-dire un saut). C’est une énorme différence. Dans le premier cas, sauter une commande importante coûte un point entier, donc la priorité temporelle est plus importante, tandis que dans le second cas, c’est 100 fois moins cher, donc la priorité du prix est plus importante.

En d’autres termes, si vous devez payer la totalité des 1 % pour obtenir la priorité, cela n’en vaut peut-être pas la peine, car vous payez un montant relativement important tout en augmentant la probabilité qu’un montant relativement faible soit rempli, et une meilleure option serait probablement faire la queue, mais si vous ne devez payer que 1 bps pour obtenir la priorité de transaction, vous pouvez le faire car vous réduisez le coût marginal d’un montant relativement faible tout en augmentant la probabilité qu’un nombre relativement important de transactions soient exécutées. Les ticks de prix les plus petits favorisent la priorité du prix, les ticks de prix les plus grands favorisent la priorité du temps.

Cela conduit naturellement à la question suivante : quelle est la valeur de votre position dans la file d’attente ? (Lectures complémentaires : https://moallemi.com/ciamac/papers/queue-value-2016.pdf)

Deltas du carnet de commandes

Il n’existe que deux manières de réduire le nombre de transactions dans un carnet d’ordres : soit il est annulé activement, soit il est exécuté. Si la réduction est causée par le processus de négociation, tous les autres prix, à l’exception de celui-ci, seront également réduits en raison du processus de négociation. Nous pouvons trier ces enregistrements de transaction en les organisant et en marquant si chaque réduction est due à une transaction ou à une annulation.

Intuitivement, une transaction signifie que deux parties conviennent de négocier à un prix spécifique, tandis qu’une annulation signifie qu’une partie décide qu’elle n’est plus disposée à acheter ou à vendre à un prix spécifique. Ainsi, à première vue, nous pourrions dire qu’une annulation au meilleur prix d’offre est un signal très fort indiquant que le prix du marché va baisser à court terme, suivi d’un prix de transaction proche derrière.

D’autre part, le prix dans le carnet d’ordres commence à augmenter, ce qui ne peut avoir qu’une seule possibilité : augmenter le nombre d’ordres limités restants.

Les augmentations et les diminutions du carnet d’ordres indiquent les intentions privées des participants au marché, fournissant ainsi des signaux sur les mouvements de prix à court terme.

Meilleur indice de prix et frais de transaction optimaux

Actuellement, la plupart des indices de prix prennent les données de négociation de plusieurs bourses et les regroupent pour obtenir un prix moyen pondéré en fonction du volume. En particulier, l’indice Tradeblock augmentera également le mécanisme de pénalité pour les pondérations d’échange, car les pondérations d’échange sont étroitement liées aux échanges inactifs et aux échanges dont les prix s’écartent trop. Que pouvons-nous encore améliorer ?

Sur GDAX, les frais de création sont de 0 point de base et les frais de prise en charge sont de 30 points de base. Par exemple, si le prix de transaction affiché est de 4 000 \(/BTC, le prix de vente réel est de 4 000 \)/BTC et le prix d’achat est de 4 012 \(/BTC. . Le « juste prix » pour cette transaction devrait être plus proche de 4 006 \)/BTC plutôt que du prix réel affiché. D’autre part, étant donné que les frais de 25 bps de Bittrex s’appliquent à la fois aux créateurs et aux preneurs, le prix réel est le prix affiché. En d’autres termes, le prix affiché de 4 000 \(/BTC correspond en réalité à un acheteur achetant à 4 010 \)/BTC et à un vendeur vendant à 3 990 $/BTC, le prix moyen étant le prix affiché lui-même.

Par conséquent, du point de vue de la découverte des prix, les prix des enregistrements de transactions ne sont pas directement comparables entre les bourses, mais doivent être normalisés après avoir pris en compte ce qui précède lors de la construction d’un indice des prix. Bien entendu, certains facteurs complexes conduisent à des commissions différentes en fonction du volume de transactions. Par exemple, certaines bourses fixent et facturent des frais de prise en charge et de mise en place en fonction de la taille du volume de transactions. Cela suggère également deux corollaires intéressants.

Premièrement, la découverte des prix est limitée, à certains égards, tout en renforçant l’asymétrie entre les frais de création et de prise de décision qui divise les échanges. En supposant que la plupart des comptes sur GDAX se situent dans la tranche de frais de création et de prise de 0/30 bps et que GDAX a généralement un spread de 1 centime sur son carnet d’ordres BTCUSD, le prix indiqué dans le bid/ask pour chaque transaction est approximativement « juste valeur », dans 15 points de spot et à chaque transaction haute ou basse, le prix affiché entre les deux est approximativement la « juste valeur ». Ainsi, le « juste prix » en période de calme oscille rapidement entre ces deux points, sans qu’aucun autre affinement de la découverte du prix ne se produise entre eux.

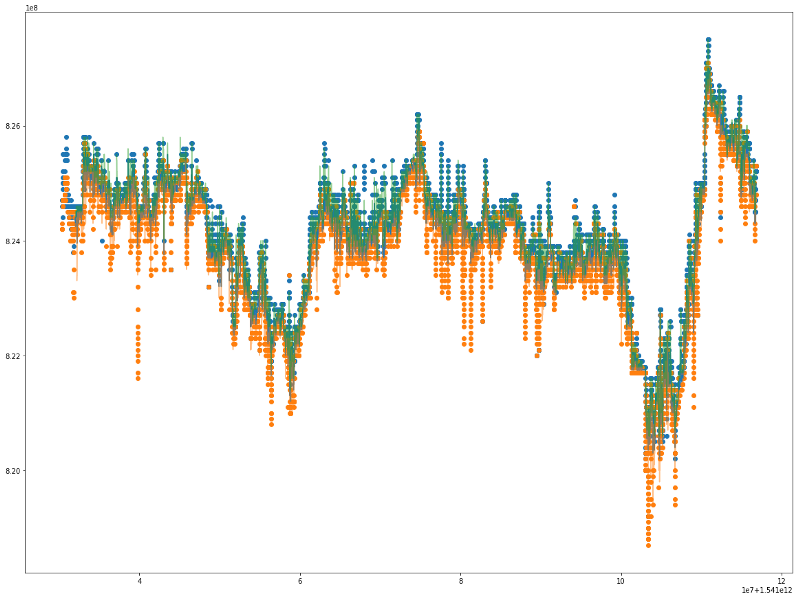

Carnet de commandes GDAX

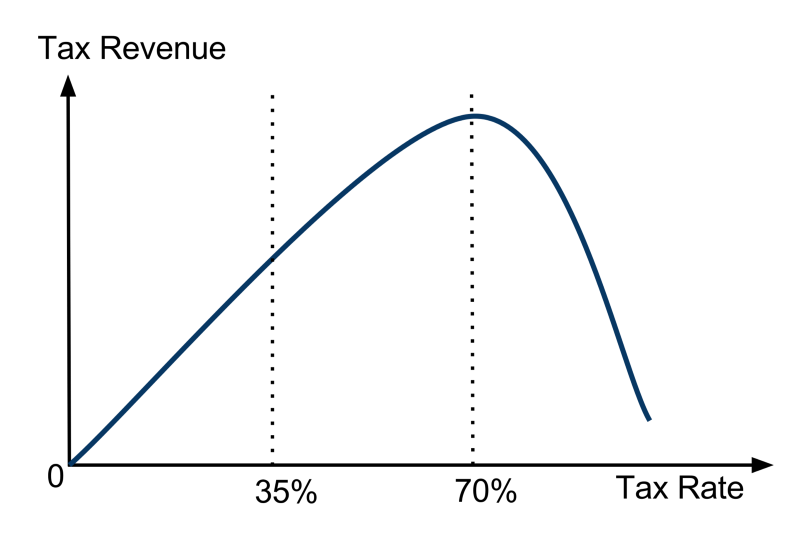

Deuxièmement, comme dans le cas de la relation fiscale entre producteurs et consommateurs, il existe une certaine équivalence dans les taux de frais encourus entre les producteurs et les preneurs. Si vous facturez des frais relativement plus élevés aux créateurs, ils élargiront le carnet d’ordres et répercuteront une partie des frais sur les preneurs. Si vous facturez des frais relativement plus élevés au preneur, le fabricant resserrera le carnet d’ordres et absorbera une partie des frais du preneur.

Un cas extrême ici est celui où vous aimez tellement le fabricant que le carnet d’ordres se réduit à un seul tick sur le spread (comme nous le voyons souvent sur GDAX) et le carnet d’ordres ne peut pas être plus serré. Sur cette base, tous les frais supplémentaires seront désormais imputés à la bourse elle-même en tant que perte de revenus.

Outre cet exemple extrême, nous pouvons voir que ce n’est pas la partie qui collecte les frais qui compte, mais plutôt la somme des frais du preneur et du créateur. En fin de compte, comme dans le cas de la politique fiscale de Laffer Curvein, les bourses sont confrontées à un problème d’optimisation des revenus dans leur politique tarifaire. Nous pouvons voir que les revenus des bénéfices sont identiques à la politique fiscale. Si les bourses ne facturent aucun frais, elles n’ont aucun revenu. Si la bourse facturait 100 % de frais, il n’y aurait pas de trading et donc aucun revenu pour elle. Après quelques recherches supplémentaires, il devient clair que les revenus de change au niveau des frais totaux sont une fonction concave avec un maximum unique.

Glossaire : Courbe de Laffer (https://en.wikipedia.org/wiki/Laffer_curve)

À suivre