Rendements attendus du trading haute fréquence

0

0

3626

3626

Rendements attendus du trading haute fréquence

résumé

Définir l’alpha dans le trading haute fréquence est plus complexe que dans le trading basse fréquence, car toutes les stratégies ne font pas de prédictions basées sur les prix, mais nécessitent davantage de conditions et une compréhension des interactions entre elles. Dans cet article, nous développons un modèle d’attribution alpha pour le HFT en expliquant les composants du HFT et les stratégies de trading utilisées pour mettre en œuvre les stratégies HFT. Les résultats suggèrent que les traders à haute fréquence doivent être rapides pour générer des rendements attendus positifs et pourquoi ils sont plus efficaces pour fournir des liquidités. Nous fournissons un exemple d’implémentation utilisant un échantillon de données sur les actions à haute fréquence.

Dans le trading haute fréquence (HFT), les rendements attendus positifs sont la clé de la rentabilité. Souvent, cette attente est appelée alpha. Les caractéristiques distinctives des stratégies algorithmiques par rapport aux traders humains sont la cohérence de l’alpha et la fréquence à laquelle l’alpha est atteint. Dans la littérature d’investissement sur le trading à basse fréquence, α est égal au produit de la volatilité multiplié par le coefficient d’information (IC) multiplié par le score z, qui est une mesure de la confiance dans le signal de prévision (Grinold[[1994]). Cependant, définir l’alpha dans le HFT est un peu plus compliqué, car toutes les stratégies ne sont pas basées sur des prévisions de prix, mais nécessitent davantage de conditions, ainsi qu’une compréhension des interactions entre elles.

Dans cet article, nous développons un modèle d’attribution alpha pour le trading haute fréquence. Nous le faisons en expliquant les composants de l’alpha et les stratégies de trading utilisées pour mettre en œuvre les stratégies HFT. Ces composants comprennent :

- Chance

- Obtenir

- Propagation efficace

- Rabais valide.

En outre, nous fournissons un exemple de mise en œuvre utilisant un échantillon de données sur les actions à haute fréquence.

Alpha en HFT

L’industrie HFT définit souvent l’alpha comme un rendement absolu de 1. Le rendement absolu moyen (par transaction ou par unité de temps) généré par le backtesting ou le trading simulé doit être correctement appelé alpha de backtest ou alpha simulé. Nous utiliserons bien sûr l’alpha rétro-testé et/ou simulé comme raison de croire en l’alpha futur (c’est-à-dire une fois la stratégie exécutée). La décomposition de ces alphas en leurs éléments constitutifs permet d’améliorer les stratégies de trading ou, comme c’est souvent le cas, d’effectuer une analyse ex post des raisons pour lesquelles une stratégie s’écarte des performances attendues.

Peut-être que si nous regardons cela du point de vue des stratégies à haute fréquence, tout comme des stratégies à basse fréquence, les profits sont principalement réalisés en éliminant les inefficacités du marché. Ce faisant, il faut être conscient des mêmes concepts de base qui influencent toutes les stratégies d’investissement : quelle est l’ampleur des opportunités à saisir, quelle est l’ampleur des opportunités pouvant être acquises et combien cela coûtera-t-il pour les acquérir ? À cette fin, nous définissons les composants nécessaires à l’étude systématique de l’alpha dans le HFT.

Opportunité (O)

Le point de départ de toute discussion sur l’alpha est constitué par les changements de prix ou les opportunités disponibles (O). Étant donné une période de détention spécifique, le mouvement de prix pendant cette période représente le bénéfice disponible. Une façon courante de mesurer cette variation est l’écart type de la variation du point médian entre les prix acheteur et vendeur2. Pour les stratégies de portefeuille qui nécessitent une exposition constante au marché, l’écart type est certainement la mesure appropriée, mais pour les stratégies HFT opportunistes (entrée en position uniquement dans certaines conditions), une mesure d’opportunité différente peut être appropriée (par exemple, dans le trading à terme, un (mouvement du 90e percentile, voire d’un nombre fixe de centimes ou de lots). Toutefois, en l’absence d’autres mesures, nous recommandons d’utiliser l’écart type comme indicateur du hasard.

Obtenir ©

Nous définissons la capture © comme le pourcentage d’opportunités qui peuvent être capturées par n’importe quelle stratégie de manière plus générale, à l’exclusion du signal de prédiction. Dans le cas d’une stratégie de portefeuille, le gain est le score IC × z (voir Grinold[[1994]), souvent mesuré par la corrélation entre les rendements prévus et les rendements réellement réalisés. Étant donné que IC fait des prédictions basées sur le prix, toute valeur négative d’IC est mauvaise. Cependant, dans le HFT, des valeurs négatives de C peuvent tout à fait être acceptables car d’autres mesures que la corrélation peuvent être plus appropriées. Pour les stratégies d’arbitrage statistique avec des rendements fixes, des mesures telles que le taux de réussite peuvent être meilleures. L’idée est qu’une stratégie basée sur les prévisions devrait avoir un C positif qui est étroitement (sinon parfaitement) corrélé avec l’IC, tandis qu’une stratégie basée sur les conditions de liquidité pourrait avoir un autre C, peut-être même inférieur à zéro. Quoi qu’il en soit, compte tenu des deux composants dont nous disposons maintenant, avant d’envisager une stratégie de trading, l’alpha est simplement C×O, l’opportunité d’acquérir 3.

Spread effectif (SE)

Dans le trading à basse fréquence, l’écart acheteur-vendeur est souvent ignoré en tant que composante de l’alpha, car les opportunités recherchées sont beaucoup plus importantes. Cependant, dans le HFT, la période de détention est courte et l’écart acheteur-vendeur a un impact important sur l’alpha. L’écart acheteur-vendeur (S) est simplement la différence entre le prix acheteur (c’est-à-dire le prix que reçoit une personne qui doit vendre immédiatement) et le prix vendeur (c’est-à-dire le prix que paie une personne qui doit acheter immédiatement). Au sens traditionnel, comme Stoll[[1978], elle est considérée comme une prime versée aux teneurs de marché car ils supportent le risque de sélection adverse lorsqu’ils négocient avec le trader informé. Le fait qu’une stratégie de trading opportuniste génère des gains ou des pertes dépend de la stratégie mise en œuvre.

Une stratégie de trading fait référence à la manière dont une stratégie de trading utilise les ordres de marché et les ordres à cours limité pour entrer et sortir de positions dans un instrument financier. Un ordre à cours limité est une demande de négociation à un prix inférieur (supérieur) au prix d’achat (de vente) le plus élevé enregistré. De tels ordres fournissent de la liquidité à un côté du marché (soit le côté acheteur, soit le côté vendeur). Les ordres à cours limité sont passifs et restent dans le carnet d’ordres à cours limité de la bourse jusqu’à ce qu’ils soient assortis d’un ordre de vente (achat) à prix entrant. Un ordre au marché est toute demande de transaction immédiate au meilleur prix acheteur (vendeur) disponible. Ces ordres nécessitent de la liquidité et sont basés sur les prix du marché. Un ordre au marché peut être un ordre au marché ou un ordre à cours limité dont le prix dépasse le prix de vente le plus élevé (selling) inscrit dans les livres.

La combinaison d’ordres de prise ou de création qui créent une transaction aller-retour définit trois stratégies de trading. La stratégie take-take utilise deux ordres négociables pour entrer et sortir d’une position sur le marché. La stratégie make-take utilise un ordre à cours limité pour entrer dans une position et un ordre au marché pour sortir de la position. La stratégie Make-Make utilise un ordre limité pour entrer et sortir d’une position. Différentes stratégies entraîneront des coûts de transaction différents du spread acheteur-vendeur S. La stratégie take-take entraînera un coût de transaction d’une fois S pour chaque transaction aller-retour. Pour chaque transaction aller-retour, le coût de transaction généré par la stratégie Take-take est de 1 fois S. Le coût de chaque transaction aller-retour pour la stratégie make-take est de zéro fois S, tandis que la stratégie make-make peut gagner S pour chaque transaction aller-retour.

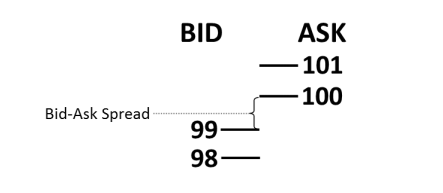

Prenons par exemple un marché simple tel que celui illustré dans la figure 1. Le marché intérieur, le point le plus élevé du marché, comptait 99 offres et 100 demandes, avec un écart entre les cours acheteurs et vendeurs de seulement 1. (Pour plus de simplicité, nous ignorons le volume à ces niveaux.) Une stratégie take-take, où une position est achetée à un prix de marché de 100 puis immédiatement vendue à un prix de marché de 99, n’est rentable qu’en raison du rapport acheteur-vendeur. propagation S. Le coût est juste une perte d’un point.

Figure 1 : Marché simplifié avec écart entre les cours acheteur et vendeur

Une stratégie de trading utilisant un make-take, en achetant à 99 via un ordre à cours limité, puis en sortant immédiatement de la position en vendant à 99 au prix du marché, n’entraînera pas le coût du spread bid-ask. Enfin, utilisez la stratégie de trading make-make pour entrer dans une position via un ordre limité, en achetant à 99 pips, puis en entrant et en vendant immédiatement à 100 pips avec un ordre limité à une date ultérieure, gagnant ainsi le spread bid-ask S. Ces scénarios simples conduisent aux valeurs de spread effectif (SE) dans l’équation (1).

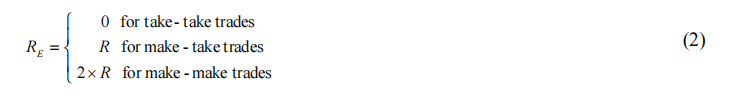

Rabais effectif (RE)

Sur le marché boursier, les bourses versent généralement des frais, appelés remise ®, aux sociétés de négociation qui fournissent des liquidités en plaçant des ordres à cours limité dans le carnet d’ordres à cours limité. Inciter les fournisseurs de liquidités est considéré comme bénéfique pour les bourses. Des marchés plus profonds et plus liquides devraient attirer davantage de clients institutionnels de plus grande taille, augmentant ainsi les volumes de transactions et les frais de change. Lorsqu’un ordre à cours limité est exécuté ou égalé, la société de trading gagne R. Les remises peuvent donc constituer un élément important de l’alpha. Comme le montre la formule (2), les stratégies de trading affectent également la remise effective (RE). Étant donné que les stratégies take-take n’utilisent pas d’ordres limités, les stratégies qui les utilisent ne recevront pas de remises. Une stratégie make-take rapporte une remise par aller-retour, tandis qu’une stratégie make-make rapporte 2x R par aller-retour.

Rendement attendu (α)

Compte tenu de ces quatre composantes, l’alpha d’une stratégie HFT peut désormais être entièrement défini comme suit :

Dans la formule (3), α est égal à l’opportunité acquise moins le coût net de réalisation de la transaction. Il ignore les commissions et les marges, qui sont généralement fixées dans le HFT. Par exemple, les sociétés de courtage ne se soucient pas des commissions, et les traders à haute fréquence qui accèdent directement au marché paient généralement des frais fixes par action. S’il s’agit de variables importantes pour une entreprise particulière dans le choix de diverses stratégies, elles peuvent être facilement ajoutées à l’équation (3).

Importance stratégique

La complication de la formule (3) est que les valeurs des différentes parties dépendent les unes des autres. Il y a des interactions cachées. Si l’on prend cela en compte, l’opportunité d’acquérir n’est pas indépendante du spread effectif :

- La saisie d’opportunité est une fonction qui consiste à entrer rapidement dans une position et à sortir de cette position le plus près possible du moment optimal.

- Le spread effectif est une fonction de la stratégie de trading utilisée. On peut exécuter immédiatement et payer la différence, ou gagner la différence en attendant que le marché exécute un ordre limité passif.

Par conséquent, pour obtenir des spreads efficaces, certaines des opportunités acquises doivent être sacrifiées. Alternativement, gagner en visibilité signifie payer la différence effective. La stratégie est importante car le pourcentage d’acquisition C diminue avec la vitesse d’exécution. Si nous considérons une stratégie de trading mise en œuvre de ces trois manières, nous pouvons voir l’impact de la stratégie sur l’alpha. Nous supposons que la stratégie de trading présente les caractéristiques suivantes :

- Le temps d’attente moyen était de 60 secondes.

- L’écart acheteur-vendeur moyen S est de 0,08, soit 8 cents.

- Avec une période de maintien de 60 secondes, la probabilité d’un écart type O60 est de 0,09, soit 9 cents.

- R est égal à 0,001, soit un dixième de centime.

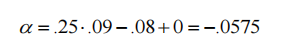

Exemple 1 : Prendre-prendre

Si la stratégie utilise une stratégie take-take, le spread effectif SE est de 0,08 et le RE est de 0. Si C est de 0,25, alors l’alpha de la stratégie est de -0,0575. Le résultat de l’adoption de la stratégie Take-take est l’exécution et la capture immédiates de tous les C×O, mais elle produira –S. Par conséquent, C×O doit être supérieur à S pour avoir une stratégie rentable.

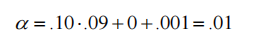

Exemple 2 : Make-Take

Si la stratégie utilise une stratégie make-take, le spread effectif SE est de 0 et le RE est de 0,001. Si C diminue à 0,10, l’α de la stratégie est de 0,01. La stratégie Make-Take n’entraîne pas de –S, mais produira un délai inconnu avant l’ouverture d’une transaction. La valeur C a diminué en raison de retards d’exécution et d’une sélection défavorable. Par conséquent, les traders qui utilisent une stratégie make-take dans leur stratégie doivent essayer de minimiser le temps qu’ils passent à attendre dans la file d’attente des ordres à cours limité6.

Exemple 3 : Make-Make

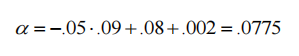

Si la stratégie utilise une stratégie make-make, le spread effectif SE est de -0,08 et RE est de 0,002. Si C est -0,05, alors l’alpha de la stratégie est de 0,0775. La valeur de C diminue encore en raison du temps d’attente des deux parties et de la sélection adverse des deux parties. Dans ce cas, même si C est négatif, le spread et le rabais rendent la valeur espérée positive. La stratégie make-make est compensée par un montant de S et un temps d’attente de 2×R, donc même si C est négatif, la stratégie a toujours un α positif.

Cette situation dresse un tableau optimiste pour les stratégies d’apport de liquidités. Elle ne tient pas compte du fait que cette stratégie peut parfois produire des rendements extrêmes à gauche lorsque des événements de sélection défavorable se produisent, ce qui est particulièrement vrai si la technologie est lente. (Nous en discuterons plus en détail plus tard.) Cette situation conduit à de nouvelles stratégies de trading avec des périodes de détention très courtes et des valeurs C maintenues proches de zéro, ce qui contribue à réduire la probabilité de sélection adverse. donc α est –S+ CONCERNANT. L’exemple 3 montre pourquoi les stratégies HFT sont plus efficaces pour fournir de la liquidité que les traders à basse fréquence. Les traders à basse fréquence ont besoin de valeurs O élevées et les valeurs C négatives sont défavorables. Les stratégies HFT peuvent gagner de manière stable –S+RE car elles ont des valeurs O plus petites et peuvent ainsi éviter la sélection adverse.

Données empiriques 7 et résultats

Pour démontrer les caractéristiques de la formule (1) et l’impact de diverses stratégies sur α, nous avons utilisé les données d’Apple Inc. (AAPL) du 3 janvier 2012. (Nous avons essayé divers exemples, mais les résultats n’ont pas changé qualitativement.) L’ensemble de données contient toutes les informations sur chaque événement dans le carnet d’ordres à cours limité du Nasdaq, y compris tous les ajouts, annulations et exécutions. Ces informations sont horodatées à la nanoseconde près, ce qui nous permet de chronométrer et de séquencer précisément tous les événements. À l’aide de ces données, nous calculons la probabilité O en utilisant l’écart type de la variation du prix médian de l’enchère au fil du temps.

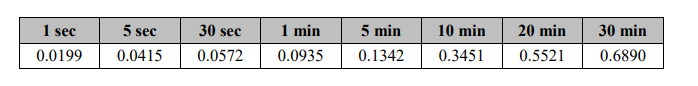

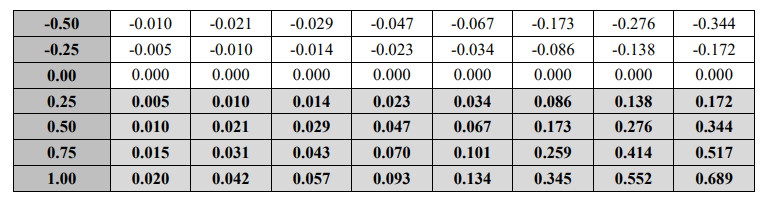

En utilisant les données qui viennent d’être décrites, l’écart acheteur-vendeur moyen, S, pour la journée était de 0,088704, soit environ 9 cents. L’écart type du dollar américain pour différentes périodes de détention est indiqué dans la figure 2.

Figure 2 : Écarts types par période de détention

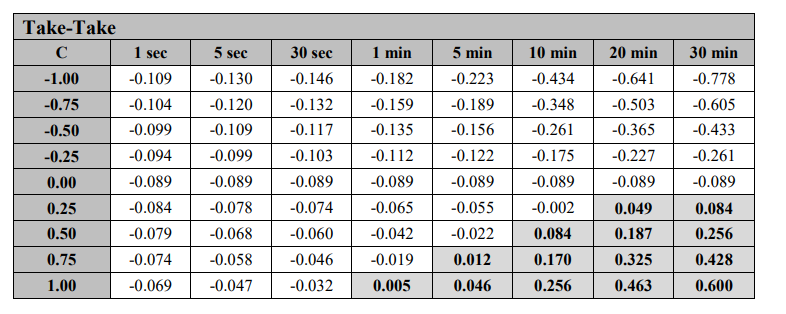

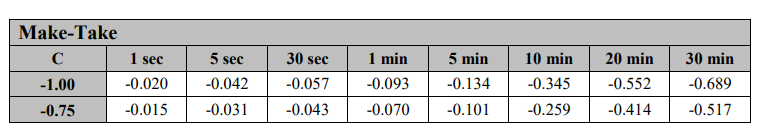

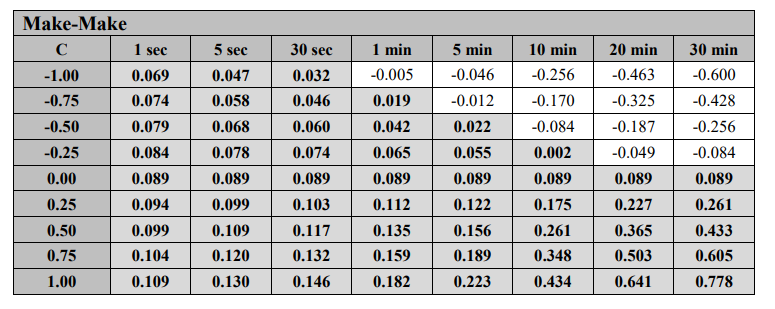

En utilisant l’écart type de la figure 2 comme indicateur d’opportunité, nous calculons α pour obtenir la valeur de C selon la formule (3), allant de -1 à 1. (Le cas de C = 1 est logiquement équivalent au « commerçant omniscient » de Kearns et al.,[[2010]. )Nous supposons R=0. Les figures 3, 4 et 5 montrent les alphas des trois stratégies sur différentes périodes de détention. Par exemple, dans la figure 3, si la période de maintien est de 1 seconde, C = -1,00, O = 0,0199, S = 0,088704 et R = 0, alors pour la stratégie take-take, la valeur de α est de -0,109, comme affiché dans le coin supérieur gauche. Afficher. Dans les graphiques des figures 3 à 5, les cellules ombrées indiquent que la valeur de α est positive. Dans toutes les autres cellules, α est négatif ou 0.

Figure 3 : Stratégie Take-Take donnée par Alphas

Dans la figure 3, nous pouvons voir que pour la stratégie take-take, α est positif, au moins selon les normes HFT, uniquement lorsque la valeur C est invraisemblablement élevée (c’est-à-dire 0,75 ou 1,00) ou que la période de détention est assez longue. En pratique, des valeurs C élevées peuvent être utilisées dans des stratégies qui recherchent des opportunités éphémères. Pour les stratégies qui s’appuient sur des prévisions de prix, les valeurs C supérieures à environ 0,25 sont difficiles à repérer, tandis que les périodes de détention de 20 à 30 minutes sont probablement en dehors de la définition de haute fréquence. Cette combinaison rend très difficile pour les stratégies HFT d’obtenir un alpha positif en utilisant une stratégie take-take. Le coût de l’écart entre le cours acheteur et le cours vendeur est difficile à surmonter en peu de temps grâce à de meilleures prévisions.

Figure 4 : Stratégie Make-Take donnée par les Alphas

Dans la figure 4, nous pouvons voir que pour la stratégie make-take, α est toujours positif pour toute valeur positive. Cela est assez clair puisque lorsque S = 0, l’acquisition positive entraîne un α positif, tandis que l’acquisition négative entraîne un α négatif. Cependant, l’hypothèse implicite est que le temps passé dans la file d’attente en attente d’exécution est court. Les commandes restent souvent dans la file d’attente pendant quelques secondes, voire quelques minutes, ce qui empêche d’obtenir de l’alpha dans ces délais. Bien sûr, plus une personne est rapide, plus sa commande sera placée haut dans la file d’attente et, par conséquent, plus le temps d’attente sera court. La rapidité permet ainsi aux sociétés de trading d’atteindre un alpha dans un laps de temps plus court. Une autre hypothèse implicite de la figure 4 est que la valeur de C reste constante dans le temps, ce qui n’est certainement pas le cas dans les résultats que nous allons montrer.

Figure 5 : Stratégie Make-Make donnée par Alphas

Dans la figure 5, nous pouvons voir que pour la stratégie make-make, α est positif dans presque toutes les valeurs de C. Même dans le cas d’une valeur C négative, tant que la technologie est rapide, la valeur de la différence gagnée peut fondamentalement surmonter n’importe quelle stratégie, aussi mauvaise soit-elle. Comme dans l’exemple précédent, l’obtention de l’alpha positif associé à des périodes de détention plus courtes dépend de la capacité à exécuter rapidement des ordres à cours limité. Cela ne peut se produire de manière cohérente que si les temps d’attente sont très courts, ce qui signifie que vous êtes toujours en tête de la file d’attente. Être à l’arrière de la file d’attente signifie attendre longtemps avant d’être exécuté, et plus l’attente est longue, plus il est probable qu’une sélection adverse se produise8.

L’impact de la vitesse

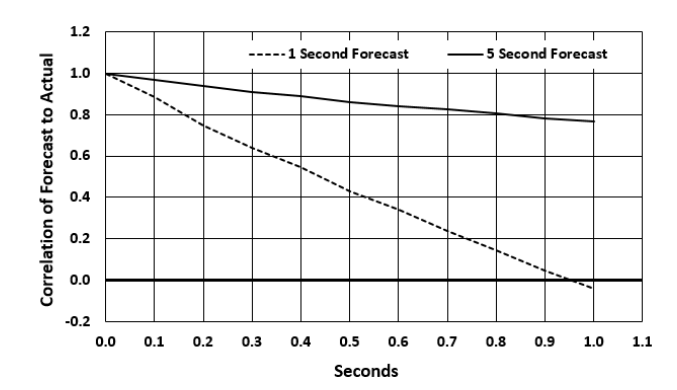

La vitesse de la technologie a un impact profond sur les opportunités qui se présentent. Premièrement, comme le montre la figure 6, la corrélation entre les prévisions et les variations de prix réelles diminue au fil du temps. Cette décroissance est une fonction de la longueur de prédiction. La figure 6 montre la décroissance des prédictions de 1 seconde et de 5 secondes pour un retard d’un dixième de seconde. Par conséquent, tout retard dans l’exécution aura un impact négatif sur la récupération. Par conséquent, de nombreuses stratégies de trading ne seront pas éligibles, soit parce qu’elles sont trop coûteuses pour utiliser une stratégie make-make en termes de coûts techniques fixes requis pour être suffisamment rapide, soit parce qu’elles sont trop coûteuses pour utiliser une stratégie take-take en termes de coûts techniques fixes nécessaires pour être suffisamment rapide. des coûts de propagation.

Figure 6 : Dégradation des prédictions au fil du temps

Deuxièmement, les retards d’exécution peuvent affecter le calcul des opportunités de réalisation. Les vitesses lentes entraîneront un placement à la fin de la file d’attente. Les transactions à l’arrière de la file d’attente ont tendance à être plus susceptibles d’être exécutées que les transactions éclairées (dans la mauvaise direction). La probabilité d’une sélection adverse est plus élevée et les chances de réalisation seront pires que ce que suggère un simple écart type. C’est regrettable pour une stratégie avec un C d’acquisition négatif. Il peut être nécessaire de prendre une position pour arrêter les pertes accumulées, ce qui produit un spread efficace moins bon qu’une stratégie make-make. Ainsi, sauf pour les joueurs très rapides, la rentabilité de la stratégie utilisant la stratégie make-make de la figure 5 est illusoire.

en conclusion

Les stratégies HFT sont confrontées à une formule de rendement attendu complexe. Cependant, en décomposant l’alpha en ses composants, les sociétés de trading peuvent mieux comprendre la variabilité des profits et des pertes. Bien entendu, cette variabilité inclut non seulement la variabilité des ingrédients, mais aussi les corrélations qui doivent être prises en compte. Ces connexions expliquent le besoin de vitesse. La rapidité de la technologie permet d’éviter que les composants ne forment de grandes corrélations négatives, ce qui créerait une spirale descendante rapide. Comprendre l’équation alpha peut aider les gestionnaires de risques, les stratèges et les régulateurs à comprendre les complexités du HFT.

Références

Grinold, R. C. “Alpha is volatility times IC times score.” Journal of Portfolio Management, 20 (1994), pp. 9-16. Stoll, H. R. “The supply of dealer services in securities markets.” Journal of Finance, 33 (1978), pp. 1133-1151. Kearns, M., A. Kulesza, Y. Nevmyvaka. “Empirical limitations on high frequency trading profitability.” Journal of Trading, 5 (2010), pp. 50-62.

- Certaines stratégies peuvent également impliquer des rendements résiduels par rapport à un indice de référence. Dans ce cas, notre approche est facilement applicable.

- Le prix moyen est le prix d’achat plus le prix de vente divisé par deux. L’écart type est généralement l’écart type des rendements logarithmiques, mais nous l’exprimons en dollars américains.

- Pour les stratégies à basse fréquence, C × O sera exactement le même que dans Grinold (1984).

- Si le prix limite d’un ordre d’achat à cours limité est égal ou supérieur au prix limite maximum actuel du carnet d’ordres, il ne sera pas placé dans le carnet d’ordres à cours limité, mais sera immédiatement mis en correspondance avec les ordres à cours limité restants au prix de vente du marché.

- Les stratégies take-make sont rarement, voire jamais, utilisées dans le HFT.

- Nous supposons une file d’attente premier entré, premier sorti (FIFO) avec des priorités de prix et de temps.

- Nous tenons à remercier Xambala, Inc. d’avoir fourni ces données et avons obtenu l’autorisation du Nasdaq de les utiliser dans nos recherches.

- Une complication que nous n’avons pas encore abordée est que la sélection adverse associée à une volatilité plus large du marché peut conduire à des transactions stop par capitulation, ce qui est une autre raison pour laquelle la vitesse d’exécution est importante.

Adresse d’origine : https://papers.ssrn.com/sol3/papers.cfm?abstract_id=2553582