स्टॉप लॉस मॉडल का सिद्धांत और लेखन

1

1

3923

3923

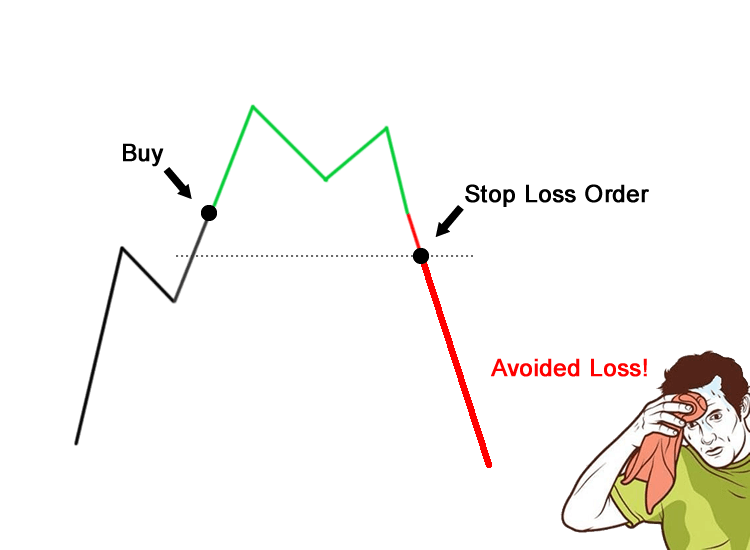

स्टॉप लॉस क्यों?

मगरमच्छ कानून

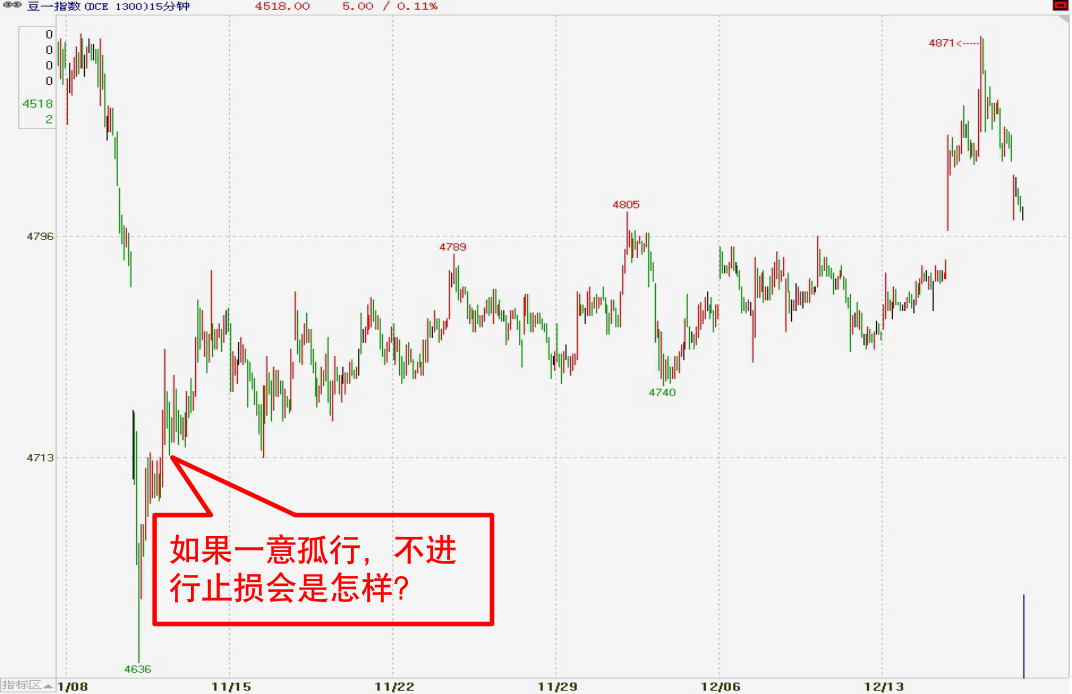

मान लीजिए कि मगरमच्छ आपके पैर को काटता है। अगर आप अपने पैर को छुड़ाने के लिए अपने हाथ का इस्तेमाल करते हैं, तो मगरमच्छ एक ही समय में आपके पैर और हाथ दोनों को काटेगा। जितना अधिक आप संघर्ष करेंगे, उतना ही अधिक आपको काटा जाएगा। इसलिए, यदि कोई मगरमच्छ आपके पैर को काट ले तो आपके पास एकमात्र विकल्प अपने पैर की बलि देने का ही है।

पूंजी बाजार में, चाहे वह डिजिटल मुद्रा हो या कमोडिटी वायदा, मगरमच्छ नियम यह है: जब आप पाते हैं कि आपका लेनदेन बाजार की दिशा से भटक रहा है, तो आपको बिना किसी देरी के और बिना किसी संयोग के तुरंत नुकसान को रोकना चाहिए।

पूंजी को संरक्षित रखना हमेशा पहली प्राथमिकता है

निवेश मास्टर उनका मानना है कि सबसे महत्वपूर्ण बात हमेशा पूंजी को संरक्षित रखना है, जो उनकी निवेश रणनीति की आधारशिला है।

असफल निवेशक निवेश का एकमात्र लक्ष्य “बहुत सारा पैसा कमाना” है। परिणामस्वरूप, वह अक्सर अपनी पूंजी भी नहीं बचा पाता था।

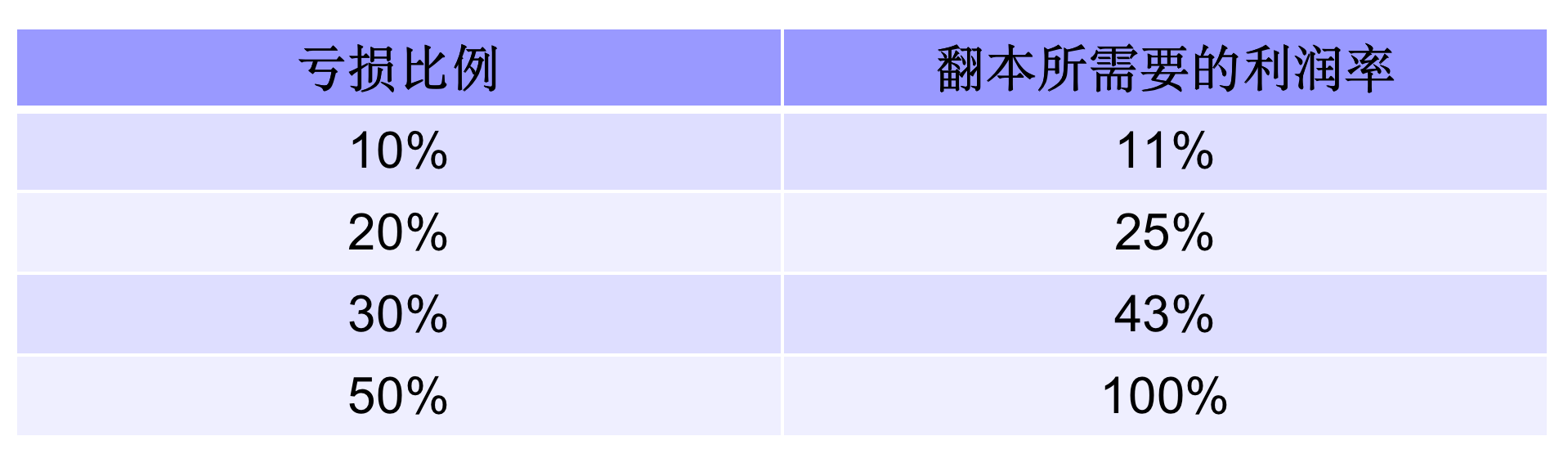

निवेश विशेषज्ञ जानते हैं: पैसा कमाने की अपेक्षा पैसा खोने से बचना कहीं अधिक आसान है। यदि आप अपनी निवेशित पूंजी का 50% खो देते हैं, तो आपको अपने मूल प्रारंभिक बिंदु पर वापस आने के लिए अपने पैसे को दोगुना करना होगा।

अंतरिक्ष स्टॉप लॉस विधि

कुंजी: समस्याओं को उत्पन्न होने से पहले रोकने के लिए स्टॉप लॉस मूल्य को एक निश्चित बेंचमार्क स्थिति से ऊपर या नीचे सेट करें।

उदाहरण के लिए:

लंबा स्टॉप लॉस - सपोर्ट लाइन को बेंचमार्क के रूप में लें और स्टॉप लॉस को सपोर्ट लाइन के नीचे सेट करें; शॉर्ट स्टॉप लॉस - प्रतिरोध रेखा के आधार पर, प्रतिरोध रेखा के ऊपर स्टॉप लॉस सेट करें।

यह स्टॉप लॉस विधि मूल्य पैटर्न विधि से संबंधित है, जो स्टॉप लॉस की “अधिकतम सीमा” निर्धारित करने के बराबर है। इसका उद्देश्य स्वयं को सुरक्षित रखना तथा भावनात्मक अशांति के कारण होने वाली आपदा से बचना है। जब हम कोई स्थिति स्थापित करते हैं, यदि आप कार्रवाई करने से पहले कीमत के अधिकतम स्टॉप लॉस लाइन तक गिरने का निष्क्रिय रूप से इंतजार करते हैं, तो आप अधिक निष्क्रिय होंगे। स्टॉप लॉस सीमा तभी एक अच्छी अवरोधक भूमिका निभा सकती है जब बाजार अचानक बदल जाता है।

स्टॉप-लॉस सीमा विधि

स्टॉप लॉस रणनीति: स्टॉप लॉस स्थिति किसी स्थिति को खोलने से पहले पूर्व-निर्धारित की जाती है।

रणनीति का उदाहरण: एक निश्चित मूल्य बिंदु पर स्टॉप लॉस सेट करें, या खरीद मूल्य से 3% या 5% नीचे स्टॉप लॉस सेट करें। एक बार जब कीमत प्रभावी रूप से स्टॉप लॉस स्थिति से नीचे गिर जाती है, तो तुरंत बाजार से बाहर निकलें। यहां उल्लिखित “प्रभावी ब्रेक” का तात्पर्य सामान्यतः समापन मूल्य से है।

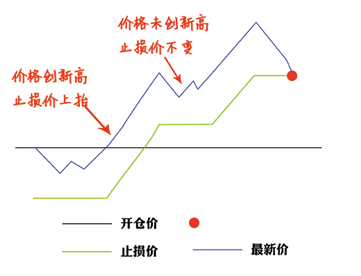

फ्लोटिंग स्टॉप लॉस विधि

स्टॉप लॉस रणनीति: स्टॉप लॉस निर्धारित करते समय लाभ या हानि को मानक के रूप में उपयोग करना, तथा अधिकतम लाभ या हानि से N मूल्य स्तर पीछे हटने के बाद स्टॉप लॉस को लागू करना।

रणनीति का उदाहरण: यदि आप 8946 पर PTA खरीदते हैं, तो कीमत 10 पॉइंट (8936) वापस आने पर स्टॉप लॉस सेट करें। जब PTA की कीमत 8950 तक बढ़ जाती है, तो स्टॉप लॉस कीमत स्वचालित रूप से 8940 पर फिर से सेट हो जाएगी।

रिट्रेसमेंट स्टॉप लॉस विधि यदि खरीदने के बाद कीमत बढ़ती है, एक सापेक्ष उच्च बिंदु पर पहुँचती है और फिर गिरती है, तो सापेक्ष उच्च बिंदु से गिरावट की सीमा को स्टॉप लॉस लक्ष्य के रूप में सेट किया जा सकता है। इस सीमा का विशिष्ट मूल्य व्यक्तिगत परिस्थितियों पर भी निर्भर करता है। इसके अलावा, आप गिरावट के समय (यानी दिनों की संख्या) का कारक भी जोड़ सकते हैं, उदाहरण के लिए, जब 3 दिनों के भीतर कीमत 5% गिरती है तो स्टॉप लॉस सेट करें। रिट्रेसमेंट स्टॉप लॉस का प्रयोग वास्तव में स्टॉप-प्रॉफिट स्थितियों में अधिक किया जाता है।

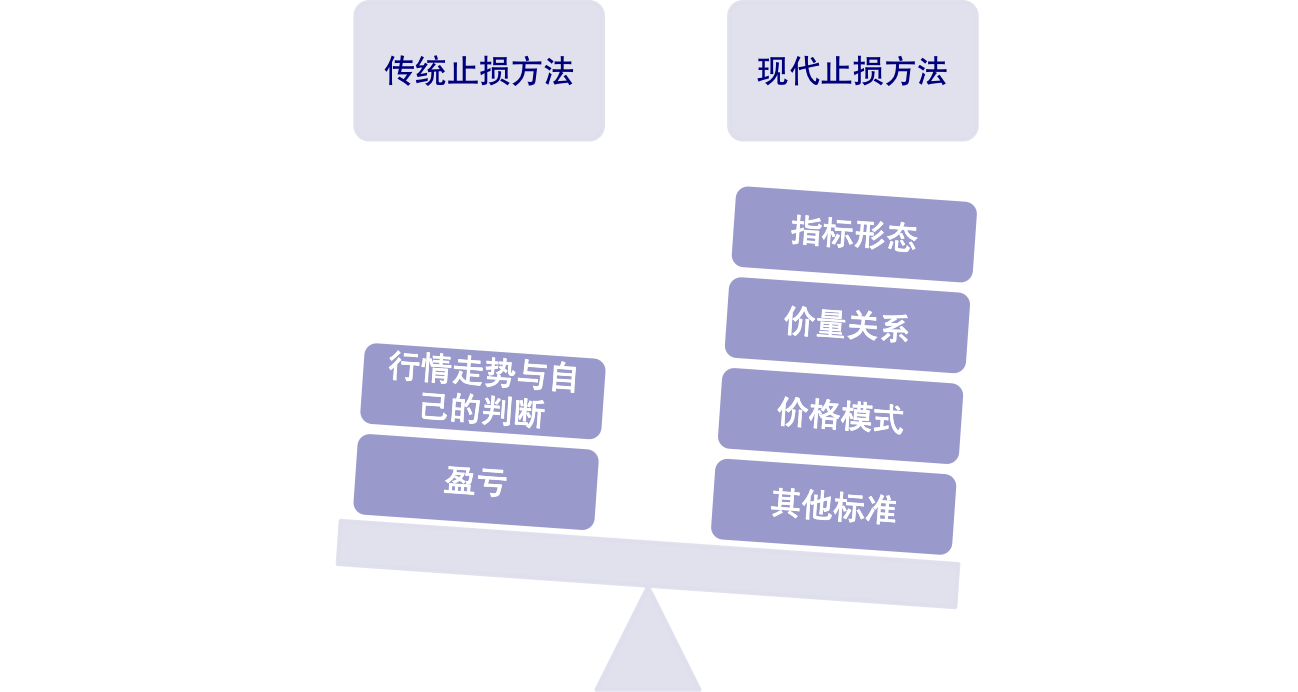

आधुनिक स्टॉप लॉस विधियों का परिचय

समय रोकने की विधि

अनुप्रयोग: इंट्राडे अल्ट्रा-शॉर्ट ट्रेडिंग मोड

कुंजी: स्थिति बनाने के बाद, यदि निश्चित समयावधि में बाजार में कोई अनुकूल उतार-चढ़ाव न हो, तो नुकसान रोकें और बाजार से बाहर निकलें, तथा बाजार में प्रवेश करने के लिए नए अवसर की तलाश करें।

ट्रेडिंग सिद्धांत: जब कीमत कुछ कारकों जैसे बाहरी बाजार प्रभाव, इंट्राडे समर्थन और प्रतिरोध स्तरों की सफलता और झूठी सफलता, ब्रेकिंग न्यूज आदि के कारण एक पल में तेजी से चलती है, तो आप इसके साथ या इसके खिलाफ जल्दी से प्रवेश करके और बाहर निकलकर लाभ कमा सकते हैं। प्रचलन।

टाइम स्टॉप लॉस का अभ्यास दूरदर्शी है और अन्य स्टॉप लॉस विधियों की श्रेणी में आता है। टाइम स्टॉप लॉस में पोजीशन खोलने के समय का मुद्दा भी शामिल होता है। उदाहरण के लिए, आपको महत्वपूर्ण बिंदु (गुणात्मक परिवर्तन बिंदु) के समय एक स्थिति खोलने की कोशिश करनी चाहिए, यह उम्मीद करते हुए कि बाद में कीमतों में वृद्धि और गिरावट का एक पागल पीछा होगा, लेकिन यह सिर्फ एक उम्मीद है। अगर ऐसा नहीं होता है , फिर पोजीशन बंद करें और बाजार छोड़ दें। तब तक इंतजार न करें जब तक कि गिरावट समर्थन या ऊपरी सीमा को पार न कर जाए। प्रतिरोध तक पहुँचने के बाद ही नुकसान रोकें।

सामान्य समय रुकना:

साइडवेज स्टॉप

स्टॉप लॉस रणनीति: स्टॉप लॉस लक्ष्य के रूप में वह समय निर्धारित करें जब खरीदने के बाद कीमत एक निश्चित सीमा के भीतर स्थिर रहती है

रणनीति दूरी: यदि खरीद के बाद 5 दिनों के भीतर वृद्धि 5% तक नहीं पहुंचती है तो स्टॉप लॉस सेट करें।

आम तौर पर, साइडवेज स्टॉप लॉस में जोखिमों को पूरी तरह से नियंत्रित करने के लिए एक ही समय में टाइम स्टॉप लॉस और अधिकतम हानि विधि का उपयोग करने की आवश्यकता होती है।

तकनीकी स्टॉप लॉस विधि

कुंजी: तकनीकी स्टॉप लॉस विधि एक अधिक जटिल स्टॉप लॉस विधि है। यह स्टॉप लॉस सेटिंग को तकनीकी विश्लेषण के साथ जोड़ती है। यादृच्छिक बाजार उतार-चढ़ाव को समाप्त करने के बाद, नुकसान के आगे विस्तार से बचने के लिए प्रमुख तकनीकी स्थितियों पर स्टॉप लॉस ऑर्डर सेट किए जाते हैं।

अनुप्रयोग: तकनीकी स्टॉप-लॉस विधि के लिए निवेशकों के पास मजबूत तकनीकी विश्लेषण क्षमता और आत्म-नियंत्रण होना आवश्यक है। तकनीकी स्टॉप-लॉस पद्धति में निवेशकों के लिए पिछली पद्धति की तुलना में अधिक आवश्यकताएं हैं, तथा इसमें एक निश्चित पैटर्न ढूंढना कठिन है। सामान्यतः कहा जाए तो तकनीकी स्टॉप-लॉस पद्धति का उपयोग छोटे नुकसान के साथ बड़े मुनाफे पर जुआ खेलने के अलावा और कुछ नहीं है।

उदाहरण के लिए: बढ़ते चैनल के निचले ट्रैक पर खरीदने के बाद, पोजीशन बंद करने से पहले बढ़ते ट्रेंड के खत्म होने का इंतज़ार करें और स्टॉप लॉस को अपेक्षाकृत विश्वसनीय मूविंग एवरेज लाइन के पास सेट करें। इस तरह, आप कम कीमत पर खरीद सकते हैं और ज़्यादा कीमत पर बेच सकते हैं अंतर प्राप्त करने के लिए.

विशिष्ट तकनीकी स्टॉप लॉस:

ट्रेंड टेंगेंट स्टॉप लॉस:

इसमें ट्रेंड लाइन टेंगेंट लाइन को प्रभावी ढंग से तोड़ने वाली कीमत शामिल है; कीमत प्रभावी रूप से गैन एंगल लाइन 1×1 या 2×1 को तोड़ती है रेखा; कीमत प्रभावी रूप से बढ़ते चैनल के निचले ट्रैक को तोड़ देती है, आदि।

पैटर्न स्टॉप लॉस:

इसमें हेड एंड शोल्डर, एम हेड, आर्क टॉप आदि जैसे हेड पैटर्न की नेकलाइन को तोड़ने वाले स्टॉक मूल्य को शामिल किया गया है; मूल्य आगे बढ़ता हुआ प्रतीत होता है नीचे की ओर अंतर सफलता और इतने पर।

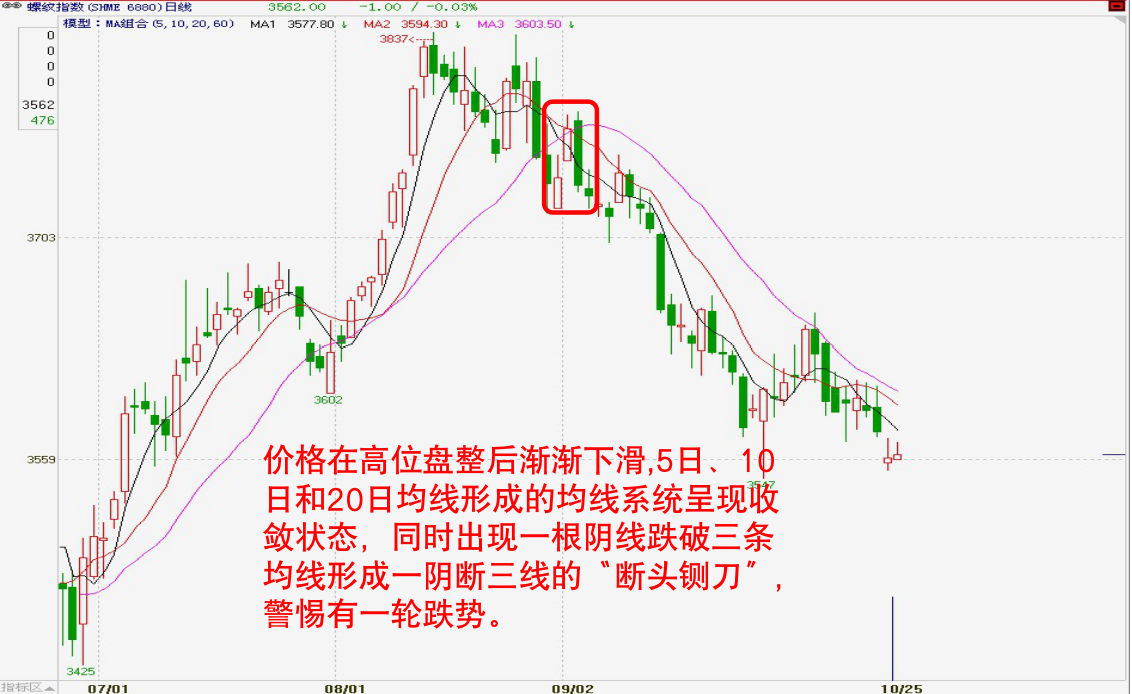

के-लाइन स्टॉप लॉस:

इसमें दो यिन और एक यांग के साथ लघु स्थिति, यिन के बाद दो यांग और यिन, या एक यिन के साथ तीन पंक्तियों को तोड़ने वाली लघु स्थिति शामिल है। गिलोटिन, साथ ही इवनिंग स्टार, पियर्सिंग स्टार, शूटिंग स्टार, टू फ्लाइंग क्रोज़ और थ्री क्रोज़ की उपस्थिति शीर्ष को इंगित करने वाले विशिष्ट K-लाइन संयोजन, जैसे लटकते हुए वृक्ष शीर्ष, आदि।

संकेतक स्टॉप लॉस:

स्टॉप लॉस सिग्नल के रूप में तकनीकी संकेतकों द्वारा जारी किए गए विक्रय निर्देशों में मुख्य रूप से शामिल हैं: MACD हरा हो जाता है रंगीन बार चार्ट एक डेथ क्रॉस बनाता है; एसएआर टर्निंग पॉइंट से नीचे गिर जाता है और हरा हो जाता है, आदि। इनमें से सबसे सरल सबसे व्यावहारिक एसएआर पैराबोलिक टर्निंग इंडिकेटर है, जिसे स्टॉप लॉस पॉइंट टर्निंग ऑपरेटिंग सिस्टम के रूप में भी जाना जाता है। एसएआर स्टॉक कीमतों के संरक्षक की तरह, जब बढ़ती गति जारी नहीं रह पाती या स्टॉक की कीमत उलट जाती है और गिर जाती है, तो एसएआर इस पर कड़ी नजर रखें; जब स्टॉक की कीमत SAR से नीचे गिरती है, तो यह स्थिति को बंद करने का संकेत है।

सांख्यिकीय स्टॉप लॉस विधि

स्टॉप लॉस संदर्भ के चयन में, हम विभिन्न प्रकार के संदर्भ मानकों का चयन कर सकते हैं। तकनीकी संकेतकों, के-लाइन पैटर्न, समय और मूल्य स्थान के अलावा, कई सांख्यिकीय चर भी स्टॉप लॉस सेट करने के लिए महत्वपूर्ण संदर्भ मानक हैं। इनमें से अधिकांश सांख्यिकीय चर सांख्यिकीय और गणितीय सिद्धांतों से प्राप्त होते हैं, इसलिए हम इसे अभी के लिए सांख्यिकीय स्टॉप लॉस कहेंगे।

विशिष्ट सांख्यिकीय स्टॉप लॉस:

पूंजी स्टॉप लॉस विधि:

यह सबसे सरल स्टॉप लॉस विधि है। हम प्रत्येक लेनदेन के लिए फंड के एक निश्चित अनुपात पर जोखिम को नियंत्रित करते हैं। जब हम लगातार पैसा बनाते हैं, तो इस अनुपात द्वारा दर्शाई गई राशि बढ़ जाएगी, इसलिए हम अधिक लाभ कमाने के लिए अधिक फंड का निवेश कर सकते हैं। जब आप यदि आप लगातार पैसा खो रहे हैं, तो इसका विपरीत भी संभव है: अपने घाटे को कम करना।

स्टॉप लॉस मॉडल कैसे लिखें

स्टॉप लॉस लिखने के लिए आमतौर पर कई फ़ंक्शन उपयोग किए जाते हैं:

BKPRICE 返回数据合约最近一次买开信号价位。

SKPRICE 返回数据合约最近一次卖开信号价位。

BKHIGH 返回最近一次模型买开位置到当前的最高价。

SKLOW 返回最近一次模型卖开位置到当前的最低价。

BARSBK 上一次买开信号位置

BARSSK 上一次卖开信号位置

स्टॉप लॉस को सीमित करें और लाभ लें

TMP1:=C<BKPRICE-M;

TMP2:=C>SKPRICE+M;

TMP3:=C>BKPRICE+M;

TMP4:=C<SKPRICE-M;

ट्रेलिंग स्टॉप

HH:HHV(H,BARSBK); //入场以来的高点

LL:LLV(L,BARSSK); //入场以来的低点

TMP1:=C<(HH-BKPRICE)*0.5+BKPRICE&&HH>BKPRICE+25; //多头跟踪止损条件

TMP2:=C>SKPRICE-(SKPRICE-LL)*0.5&&LL<SKPRICE-25; //空头跟踪止损条件

स्टॉप लॉस मॉडल का उदाहरण

उदाहरण 1: दोहरी चलती औसत प्रणाली

विचार: जब 100-दिवसीय मूविंग औसत 350-दिवसीय मूविंग औसत को पार कर जाए तो खरीदें या बेचें

MA1:MA(C,100);

MA2:MA(C,350); //定义双重均线

CROSS(MA1,MA2),BPK;

CROSS(MA2,MA1),SPK;

AUTOFILTER;

सोचना

यदि किसी स्थिति को बंद करने की शर्तें अभी तक पूरी नहीं हुई हैं और प्रवृत्ति उलट गई है, तो क्या आप घाटे को कम करने के लिए तुरंत नुकसान रोक सकते हैं?

यदि लाभ हो तो क्या आप लाभ को अधिकतम कर सकते हैं तथा बाजार के ऊपर जाने पर समापन स्थिति को बढ़ा सकते हैं?

रूपांतरण: सीमा स्टॉप लॉस + ट्रेलिंग टेक प्रॉफिट

//限价止损

C<BKPRICE-N,SP;

C>SKPRICE+N,BP;

//追踪止盈

C>BKPRICE&&C<BKHIGH-M,SP;

C<SKPRICE&&C>SKLOW+M,BP;

注:N,M为价差

पूर्ण कोड:

MA1:MA(C,100);

MA2:MA(C,350); //定义双重均线

CROSS(MA1,MA2),BK;

CROSS(MA2,MA1),SK; //转化模型

CROSS(MA2,MA1)||C<BKPRICE-N||(C>BKPRICE&&C<BKHIGH-M),SP;

CROSS(MA1,MA2)||C>SKPRICE+N||(C<SKPRICE&&C>SKLOW+M),BP;

//限价止损+回撤止损

AUTOFILTER; //实现信号过滤

उदाहरण 2 प्रारंभिक अस्थिरता प्रतिगमन मॉडल

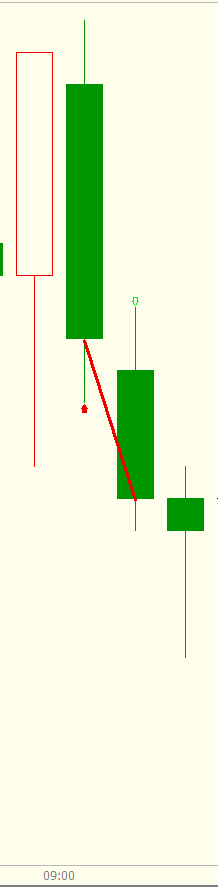

विचार: यदि कीमत मिनट चक्र की पहली K-लाइन के ऊपरी सिरे को तोड़ती है, तो लॉन्ग करें। यदि कीमत दिन की पहली K-लाइन की सबसे कम कीमत से नीचे गिरती है या 10 मिनट बीत चुके हैं, तो पोजीशन बंद करें यदि कीमत दिन की पहली K-लाइन की सबसे कम कीमत से नीचे गिरती है, तो पोजीशन को बंद कर दें। K-लाइन के निचले सिरे पर, शॉर्ट सेल करें। यदि कीमत दिन की सबसे ऊंची कीमत से ऊपर उठती है। दिन की पहली के-लाइन या 10 मिनट बीत जाने पर, स्थिति को बंद कर दें।

RKO:=VALUEWHEN(TIME=0900,O);//分钟周期当天第一根K线的开盘价

RKC:=VALUEWHEN(TIME=0900,C);//分钟周期当天第一根K线的收盘价

RKH:=VALUEWHEN(TIME=0900,H);//分钟周期当天第一根K线的最高价

RKL:=VALUEWHEN(TIME=0900,L);//分钟周期当天第一根K线的最低价

CROSS(H,MAX(RKO,RKC))&&TIME<0910&&TIME>0900,BK;

CROSS(MIN(RKO,RKC),L)&&TIME<0910&&TIME>0900,SK;

C>RKH || TIME>=0910,BP;

C<RKL || TIME>=0910,SP;

AUTOFILTER;

//适用品种,受外盘影响较大,

开盘波段比较剧烈的品种

स्टॉप लॉस मॉडल का उदाहरण - टाइम स्टॉप लॉस:

उदाहरण 3: मूल्य ब्रेकआउट चैनल मॉडल

विचार: मूल्य चैनल के ऊपरी और निचले ट्रैक की गणना करने के लिए एटीआर का उपयोग करें। एक नए उच्च स्तर पर पहुंचने और मौजूदा उच्चतम मूल्य के पिछले K-लाइन के समापन मूल्य और ATR के एक निश्चित गुणक को पार करने के बाद, लॉन्ग बाजार में प्रवेश करते हैं। जब कीमत निचले ट्रैक को पार करती है, तो स्थिति बंद हो जाती है और बाहर निकल जाती है। एक नए निचले स्तर पर पहुंचने और मौजूदा सबसे कम कीमत के पिछले K-लाइन क्लोजिंग कीमत से ATR के एक निश्चित गुणक को पार करने के बाद, शॉर्ट पोजीशन बाजार में प्रवेश करती है। जब कीमत ऊपरी ट्रैक से टूट जाती है, तो पोजीशन बंद हो जाती है और बाहर निकल जाती है।

TR:=MAX(MAX((HIGH-LOW),ABS(REF(CLOSE,1)-HIGH)),ABS(REF(CLOSE,1)-LOW));

ATR:=MA(TR,26),COLORYELLOW;//求26个周期内的TR的简单移动平均

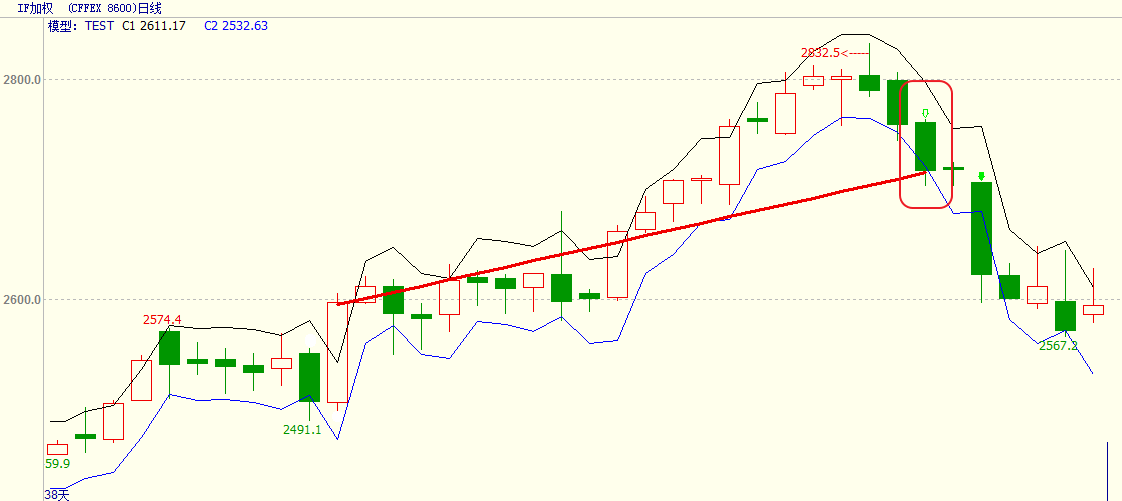

C1:REF(C,1)+REF(ATR,1)*0.79;//上轨

C2:REF(C,1)-REF(ATR,1)*0.79;//下轨

HIGH>HHV(REF(HIGH,1),10)&&H>=REF(C,1)+REF(ATR,1)*0.79,BPK;

LOW<LLV(REF(L,1),10)&&L<=REF(C,1)-REF(ATR,1)*0.79,SPK;

CROSS(C2,C),SP;//价格突破下轨,多头止损平仓

CROSS(C,C1),BP;//价格突破上轨,空头止损平仓

AUTOFILTER;

मूल्य ब्रेकआउट चैनल मॉडल:

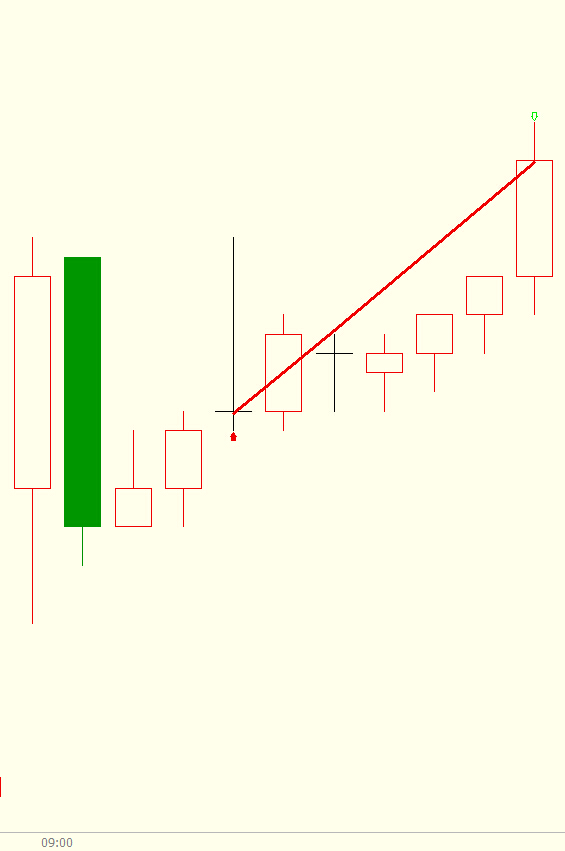

उदाहरण 4: पैटर्न स्टॉप लॉस मॉडल

विचार: वर्तमान मूल्य और एमए के बीच अंतर को डीआरडी के रूप में परिभाषित करें, और एन-डे डीआरडी के योग को डीआरडी के पूर्ण मूल्यों के योग से विभाजित करें। प्रवेश सीमा के रूप में 5 सेट करें। यदि RDV>5 है, तो बाजार में प्रवेश करें और लंबे समय तक बने रहें। यदि K-लाइन नीचे की ओर अंतर दिखाती है, तो स्थिति को बंद करें और बाहर निकलें। प्रवेश सीमा के रूप में -5 सेट करें। यदि RDV<-5 है, तो शॉर्ट करने के लिए बाजार में प्रवेश करें। यदि K-लाइन में ऊपर की ओर गैप है, तो पोजीशन बंद करें और बाहर निकलें।

RMA:=MA(CLOSE,15);

DRD:=CLOSE-RMA;//将当前价格和MA之差定义为DRD

NDV:=SUM(DRD,15);

TDV:=SUM(ABS(DRD),15);

RDV:=VALUEWHEN(TDV>0,100*NDV/TDV);//15天DRD的和除以DRD绝对值的和

RDV>5,BPK;

RDV<-5,SPK;

MAX(C,O)<REF(MIN(C,O),1),SP;//K线出现向下跳空缺口,多头止损

MIN(C,O)>REF(MAX(C,O),1),BP;//K线出现向上跳空缺口,空头止损

AUTOFILTER;

पैटर्न स्टॉप लॉस मॉडल:

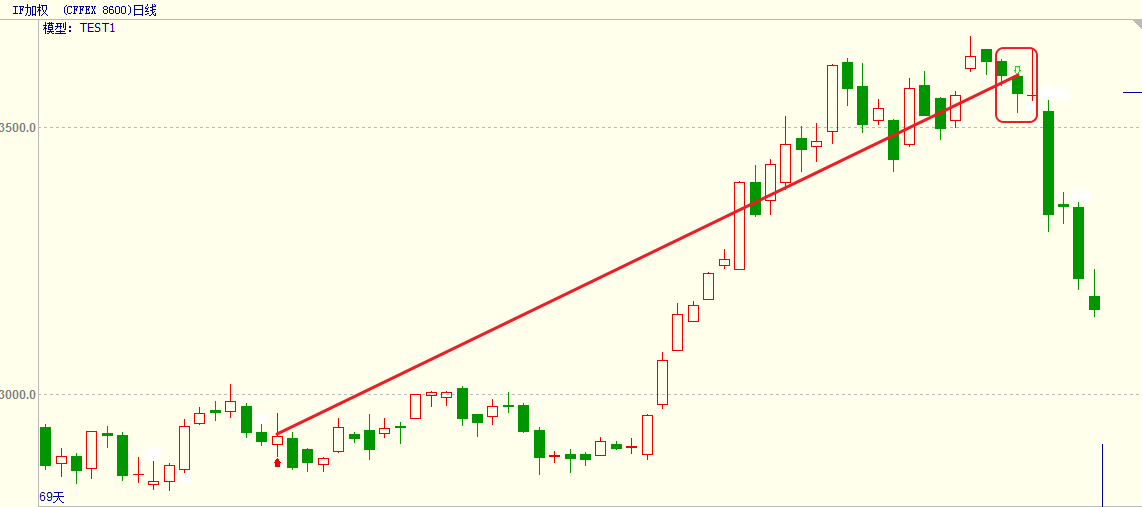

उदाहरण 5 के-लाइन स्टॉप लॉस मॉडल

विचार: जब मूविंग एवरेज के दोनों सेट एक तेजी पैटर्न में व्यवस्थित होते हैं और मौजूदा कीमत पिछली K-लाइन की उच्चतम कीमत से अधिक होती है, तो लॉन्ग जाने के लिए बाजार में प्रवेश करें। यदि कोई नकारात्मक रेखा चार मूविंग एवरेज से नीचे आती है, तो सेट करें एक लंबे समय तक स्टॉप लॉस. जब मूविंग एवरेज के दोनों सेट शॉर्ट पोजीशन में हों और मौजूदा कीमत पिछली K-लाइन की सबसे कम कीमत से कम हो, तो शॉर्ट सेल के लिए बाजार में प्रवेश करें। शॉर्ट स्टॉप लॉस सेट करने के लिए एक पॉजिटिव लाइन चार मूविंग एवरेज को पार करती है .

MA3:MA(CLOSE,3);

MA5:MA(CLOSE,5);

MA10:MA(CLOSE,10);

MA20:MA(CLOSE,20);//均线组合

MA5>MA20&&MA3>MA10&&HIGH>=REF(HIGH,1),BPK;

MA5<MA20&&MA3<MA10&&LOW<=REF(LOW,1),SPK;

ISDOWN&&O>MAX1(MA3,MA5,MA10,MA20)&&C<MIN1(MA3,MA5,MA10,MA20),SP;

//一根阴线跌破四条均线多头止损

ISUP&&C>MAX1(MA3,MA5,MA10,MA20)&&O<MIN1(MA3,MA5,MA10,MA20),BP;

//一根阳线上穿四条均线空头止损

AUTOFILTER;

के-लाइन स्टॉप लॉस मॉडल:

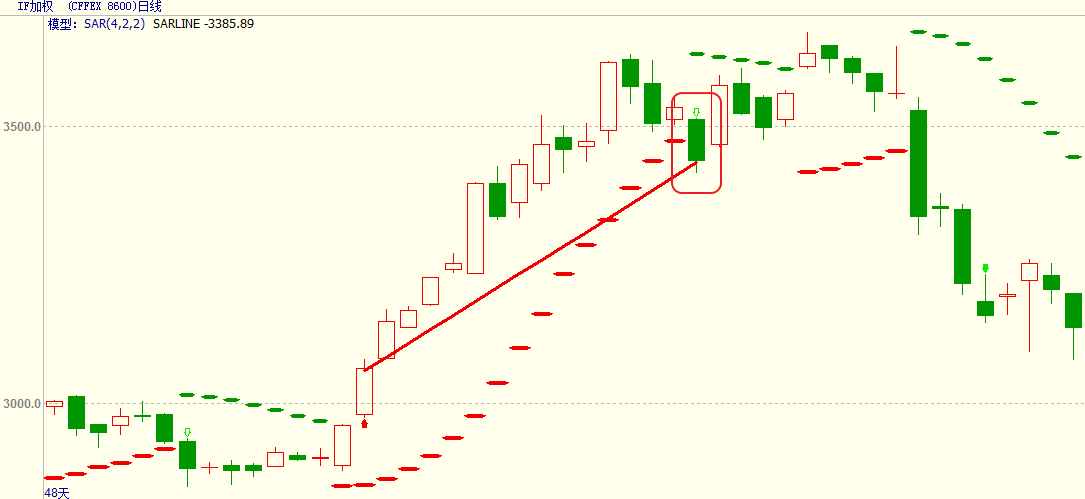

उदाहरण 6: BOLL और SAR संकेतकों पर आधारित स्टॉप लॉस मॉडल

विचार: जब उच्चतम मूल्य ऊपरी बोलिंगर बैंड से अधिक हो, तो लॉन्ग पोजीशन के लिए बाजार में प्रवेश करें, और जब परवलयिक टर्निंग मूल्य 0 को पार कर जाए, तो लॉन्ग पोजीशन के लिए स्टॉप लॉस लगाएं। जब न्यूनतम मूल्य निचले बोलिंगर बैंड से कम हो, तथा पैराबोलिक रिवर्सल मान 0 से नीचे हो जाए, तथा शॉर्ट स्टॉप लॉस सेट हो जाए, तो शॉर्ट करने के लिए बाजार में प्रवेश करें।

MID:=MA(CLOSE,26);//求26个周期的收盘价均线,称为布林通道中轨

TMP2:=STD(CLOSE,26);//求26个周期内的收盘价的标准差

TOP:=MID+2*TMP2;//布林通道上轨

BOTTOM:=MID-2*TMP2;//布林通道下轨

STEP1:=2/100;

MVALUE1:=2/10;

SARLINE:SAR(4,STEP1,MVALUE1),CIRCLEDOT;

//4个周期的抛物转向,步长为STEP1,极限值为MVALUE1

HIGH>=TOP,BPK;

LOW<=BOTTOM,SPK;

CROSS(SARLINE,0),BP;//抛物转向值上穿0,多头止损

CROSS(0,SARLINE),SP;//抛物转向值下穿0,空头止损

AUTOFILTER;

ऊपर प्रत्येक स्टॉप लॉस मॉडल का अनुमानित कोड ढांचा है। पाठक अपनी ज़रूरतों के हिसाब से चुन सकते हैं। व्यापार करने का तरीका लचीले ढंग से विभिन्न रणनीतियों और तरीकों का उपयोग करना है। मात्रात्मक व्यापार रणनीति में स्टॉप लॉस का महत्व स्वयं स्पष्ट है। उपरोक्त मॉडलों का उपयोग करते समय, आप उन्हें यंत्रवत् रूप से लागू नहीं कर सकते। आपको अपने ट्रेडिंग लक्ष्यों और मॉडल की प्रयोज्यता को कई बार जांचना चाहिए, और फिर वास्तविक ट्रेडिंग में इसे लागू करने से पहले यह पुष्टि करने के लिए कि मॉडल सही है, सिम्युलेटेड ट्रेडिंग में कई बैकटेस्ट आयोजित करना चाहिए।