Penerapan “Iblis Shannon” dalam Mata Uang Digital

4

4

3632

3632

Apakah ada makan siang gratis di pasar mata uang kripto?

Studi mendalam tentang strategi perdagangan kuantitatif

Halo semuanya! Ini adalah artikel yang difokuskan pada pengujian strategi perdagangan mata uang kripto. Kami bermaksud membuat lebih banyak artikel jenis ini seiring berkembangnya komunitas dan platform kami. Silakan tinggalkan masukan Anda dan jangan lupa mencoba Platform Inventor Quant kami dan bergabunglah dengan komunitas kami!

memperkenalkan

Claude Shannon, yang sering disebut sebagai bapak era digital, dikenal terutama karena kontribusinya yang penting pada teori informasi. Namun, ia juga memberikan kontribusi penting di bidang kriptografi dan keuangan. Karena mata uang digital merupakan titik temu ketiga area ini, jika dia masih hidup, saya pikir dia akan menganggap ini sebagai hal yang menarik baginya.

Eksperimen keuangan Shannon yang terkenal disebut Setan Shannon. Temuannya dapat diterapkan pada strategi investasi mata uang digital.

Untungnya, sekarang ada platform yang didedikasikan untuk menguji strategi perdagangan algoritmik untuk aset kripto. Platform ini adalah Platform Kuantitatif Inventor.

Setan Shannon

Setan Shannon merupakan eksperimen yang dirancang oleh Claude Shannon untuk menunjukkan bahwa adalah mungkin untuk memperoleh laba dari aset investasi bahkan tanpa harapan pengembalian positif.

Aset investasi untuk percobaan ini adalah saham hipotetis dengan perilaku “random walk”. Peluangnya untuk berlipat ganda harganya adalah 50%, dan peluangnya untuk berkurang setengahnya adalah 50% setiap harinya. Rencana investasinya sederhana: investasikan 50% aset Anda dan simpan 50% sisanya dalam bentuk tunai, dan seimbangkan prosesnya setiap hari.

William Poundstone, dalam bukunya The Wealth Formula, memberikan contoh bagaimana rencana investasi ini dapat menghasilkan keuntungan:

Bayangkan Anda memulai dengan \(1.000, \)500 yang Anda investasikan dalam bentuk saham dan \(500 dalam bentuk tunai. Katakanlah harga saham turun setengahnya pada hari pertama. Ini memberi Anda portofolio \)750: \(250 dalam bentuk saham dan \)500 dalam bentuk tunai. 500. Situasi ini saat ini lebih suka menyimpan uang tunai. Kemudian seimbangkan kembali dengan menarik \(125 dari akun tunai Anda untuk membeli saham. Ini akan memberi Anda kombinasi seimbang baru dari \)375 dalam bentuk saham dan $375 dalam bentuk tunai.”

pendeknya:

Misalkan harga saham naik dari 1 yuan menjadi 2 yuan, dan kemudian turun dari 2 yuan menjadi 1 yuan, apa yang akan Anda lakukan? Jika Anda akan menginvestasikan \(200, rahasia Shannon adalah menggunakan \)100 untuk membeli saham dan membiarkan \(100 lainnya kosong. Maka yang harus Anda lakukan adalah menjaga jumlah total nilai pasar saham dan uang tunai tetap sama. Misalnya, ketika saham \)100 Ketika harga naik menjadi 200, Anda memiliki 200 saham ditambah 100 uang tunai, dan total aset Anda adalah 300. Kemudian Anda menjual 50 yuan saham, dan kemudian Anda memiliki 150 yuan saham dan 150 yuan uang tunai. Ketika harga saham turun hingga 1 yuan, Nilai pasar saham hanya 75, tetapi total aset Anda 225! Jika saham jatuh terlebih dahulu dan kemudian naik kembali, hasilnya sama, dan Anda pasti akan mendapat $25!

Dengan cara ini, Shannon’s Demon dapat memperoleh uang dari fluktuasi harga aset (alias pemanenan volatilitas) dan bukan dari apresiasi aset. Portofolio yang diseimbangkan kembali juga lebih stabil daripada rencana membeli aset yang sama dan menahannya. Temuan ini memberikan wawasan tentang manfaat diversifikasi dan penyeimbangan kembali portofolio.

Akan tetapi, Shannon tidak pernah menerapkan strategi ini karena keterbatasan pasar finansial saat itu. Faktanya, biaya transaksi yang diperlukan untuk menyeimbangkan kembali portofolio akan memiliki dampak negatif yang signifikan terhadap kinerjanya. Namun, batasan utamanya adalah bahwa strategi ini memerlukan investasi yang sangat fluktuatif untuk mencapai keuntungan yang signifikan (ingat bahwa saham dalam percobaan memiliki kecenderungan naik 100% atau turun 50% setiap hari). Tidak ada aset yang memiliki volatilitas cukup pada saat itu untuk menutupi biaya biaya.

Namun, pasar keuangan telah berubah secara signifikan sejak saat itu, jadi ada baiknya menguji strategi ini lagi.

Apakah mata uang kripto merupakan aset yang tepat untuk menerapkan Shannon’s Demon?

Sekilas, mata uang digital tampak merupakan kandidat yang sangat baik untuk skema investasi ini: mata uang ini terkenal sangat fluktuatif, sangat sulit dinilai, dan harganya tampaknya didorong terutama oleh perdagangan spekulatif. Namun, analisis yang lebih mendalam diperlukan untuk menarik kesimpulan.

Pengujian Algoritma dan Hasil

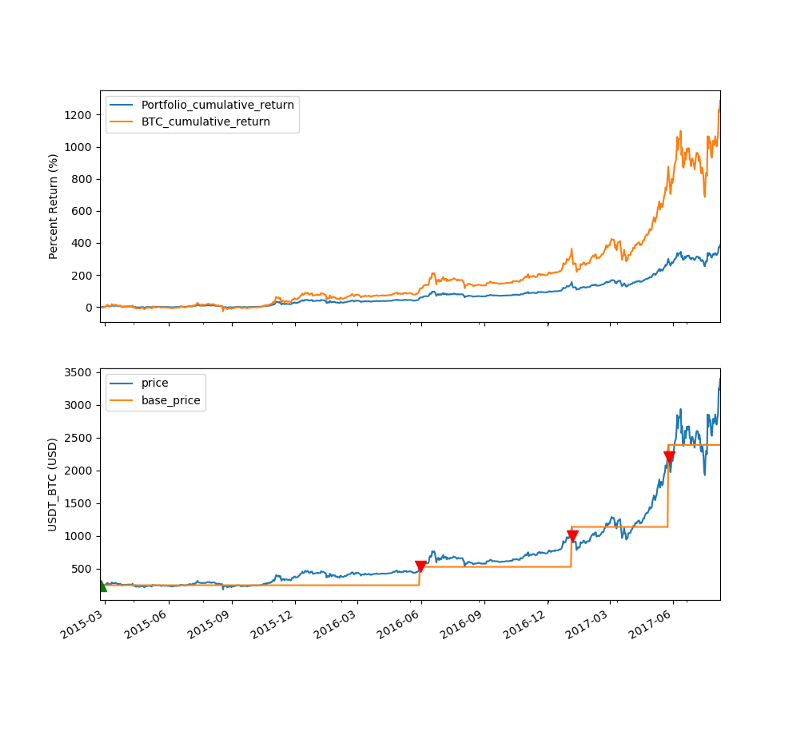

Saya menjalankan uji coba pertama Shannon’s Demon pada koin paling populer: Bitcoin (BTC). Namun, alih-alih menyeimbangkan kembali portofolio setiap hari (seperti yang dilakukan dalam percobaan awal), saya memprogram algoritma untuk menunggu harga aset menjadi dua kali lipat atau setengahnya relatif terhadap harga penyeimbangan kembali terakhir. Saya menggunakan data dari bursa Poloniex. Periode pengujian berlangsung dari tanggal 21 Februari 2015 hingga 7 Agustus 2017, totalnya 899 hari.

Dalam pengujian ini, algoritma perdagangan menyeimbangkan kembali portofolio 3 kali setelah konstruksi portofolio awal. Ini berarti tingkat penyeimbangan kembali tahunan sebesar 1,21x. Laju ini tidak cukup cepat untuk meraup keuntungan menarik dari volatilitas.

Lebih jauh lagi, harga Bitcoin telah melonjak 1.266% selama periode ini dan tren keseluruhannya meningkat. Oleh karena itu, tampaknya tidak mengikuti pola “jalan acak”. Tidak mengherankan, algoritma perdagangan berkinerja lebih buruk daripada strategi beli dan tahan sebanyak 901%.

Gambar berikut memberikan garis waktu kinerja algoritma:

*Segitiga hijau pada grafik pertama menunjukkan bahwa algoritma menyeimbangkan kembali portofolio dengan membeli Bitcoin, sedangkan merah menunjukkan sebaliknya.

Sekarang, fakta bahwa Shannon’s Demon tidak mengungguli strategi beli dan tahan selama periode ini tidak berarti kita harus membuangnya, setidaknya belum. Faktanya, alasan mengapa Bitcoin menjadi mata uang paling populer ada hubungannya dengan apresiasinya, sehingga keduanya memiliki apa yang disebut Soros sebagai hubungan “reflektif”, yaitu hubungan yang saling memperkuat. Selain itu, volatilitas biasanya lebih tinggi pada tahap awal suatu aset. Karena Bitcoin telah diperdagangkan selama lebih dari 7 tahun, volatilitasnya mungkin tidak setinggi dulu.

Karena alasan ini, saya memutuskan untuk melakukan pengujian kedua pada koin yang lebih baru dan kurang terkenal: Augur (REP).

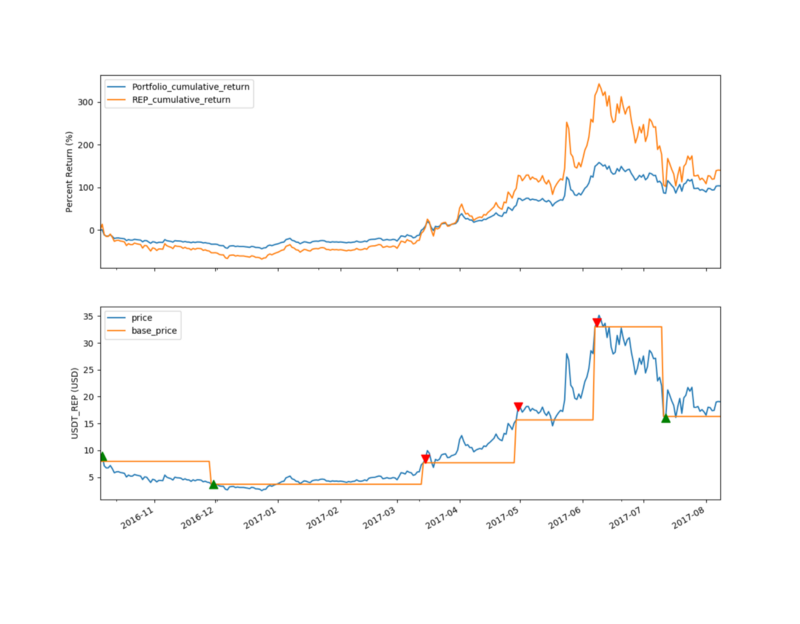

Saya menjalankan pengujian lagi menggunakan harga historis untuk semua tanggal: dari 4 Oktober 2016 hingga 7 Agustus 2017 (total 308 hari). Selama periode ini, algoritma perdagangan menyeimbangkan kembali portofolio sebanyak 5 kali setelah konstruksi portofolio. Ini berarti tingkat penyeimbangan kembali tahunan sebesar 5,93x. Ini seharusnya cukup untuk menghasilkan keuntungan yang memadai dengan volatilitas.

Dari perspektif regresi, Shannon’s Demon masih tertinggal dari strategi beli dan tahan. Strategi ini menghasilkan laba kumulatif sebesar 103%, dibandingkan dengan 126% untuk strategi beli dan tahan. Akan tetapi, imbal hasil saja bukan merupakan indikator terpenting dari kinerja portofolio. Strategi ini jauh lebih kecil risikonya daripada strategi beli dan tahan. Dalam skenario terburuk, portofolio beli dan tahan kehilangan 68% dari nilai awalnya. Banyak investor yang panik saat itu. Sebagai perbandingan, Shannon’s Demons mengalami kerugian terbesar selama periode itu sebesar 35%.

Dalam hal pengembalian yang disesuaikan dengan risiko, saya membandingkan Rasio Sharpe (SR) dari kedua strategi tersebut. Ukuran ini memberi tahu kita premi pengembalian (di atas surat utang negara bebas risiko) yang dihasilkan per unit risiko. SR tahunan untuk strategi beli dan tahan adalah 1,15, sedangkan Shannon’s Demon adalah 1,21. Artinya yang terakhir menghasilkan 6 basis poin pengembalian tambahan per unit volatilitas (yaitu deviasi standar).

Rekomendasi investor berdasarkan hasil survei

Berdasarkan temuan awal ini, kita dapat menarik dua kesimpulan tentang Shannon’s Demon: Untuk aset yang harganya memiliki tren naik yang kuat, ia akan menghasilkan pengembalian yang lebih sedikit daripada strategi beli dan tahan. Kedua, secara signifikan mengurangi risiko portofolio.

Jika saya menginvestasikan sejumlah besar uang dalam kripto hari ini, saya akan memilih rencana investasi jahat Shannon daripada membeli dan menahannya tanpa keraguan. Karena saya tidak dapat menilai ke arah mana harga akan bergerak.

Namun, ada banyak algoritma perdagangan lain yang layak diuji. Dengan Platform Kuantitatif Inventor, Anda berkesempatan menjadi salah satu investor pertama yang menulis algoritma perdagangan Anda sendiri dan menguji ulang kinerjanya. Investasi berbasis data dapat memberi Anda keunggulan di pasar.

Informasi dalam artikel ini hanya untuk referensi. Ini bukan rekomendasi untuk membeli atau menjual sekuritas apa pun atau menerapkan strategi investasi apa pun.