ストップロスモデルの原理と書き方

1

1

3923

3923

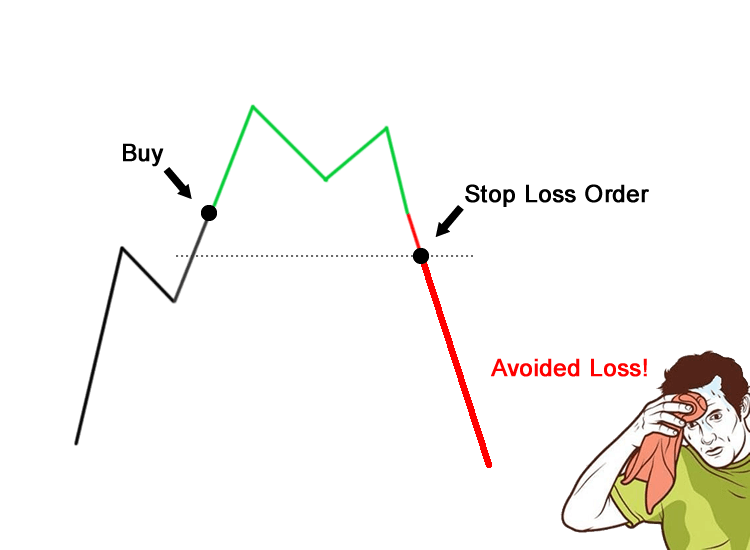

なぜ損切りするのですか?

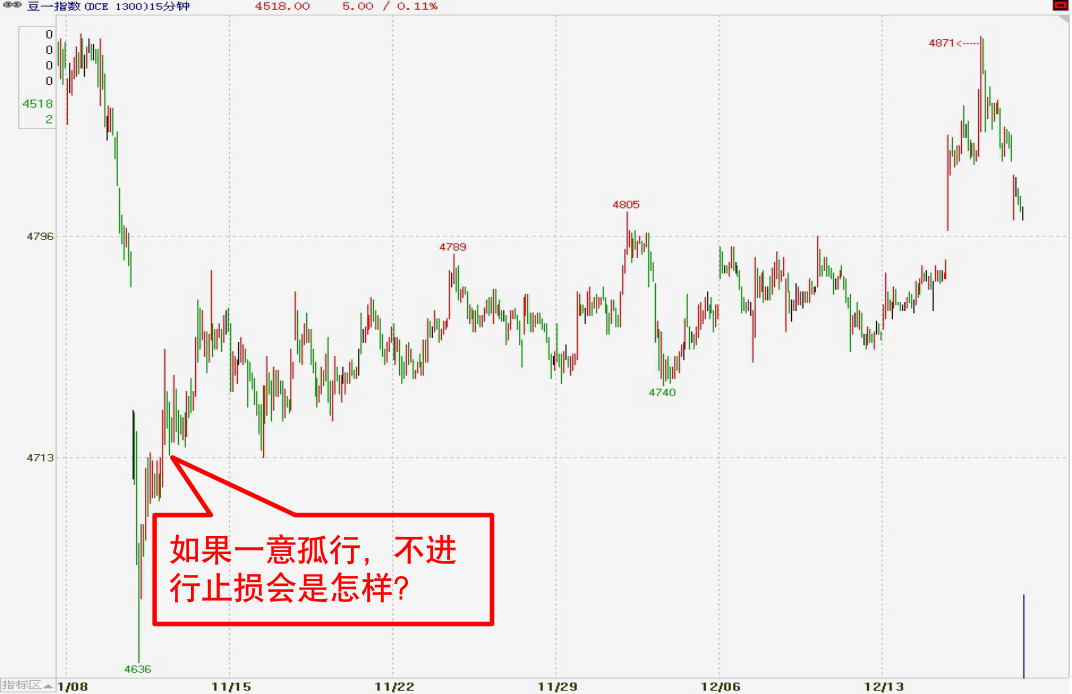

ワニの法律

ワニがあなたの足を噛んだとします。手を使って足を解放しようとすると、ワニはあなたの足と手を同時に噛むことになります。もがけばもがくほど、噛まれる可能性が高くなります。したがって、ワニに足を噛まれた場合、唯一のチャンスは足を犠牲にすることです。

資本市場においては、デジタル通貨であれ商品先物であれ、ワニのルールは、取引が市場の方向から外れていることに気づいたら、遅滞なく、偶然に頼ることなく、直ちに損失を止めなければならないというものです。

資本の保全は常に最優先事項です

投資マスター 彼は、最も重要なことは常に資本を保全することであり、それが彼の投資戦略の要であると信じています。

失敗した投資家 投資の唯一の目的は「大金を稼ぐ」ことです。その結果、彼は資本を維持することさえできないことがよくありました。

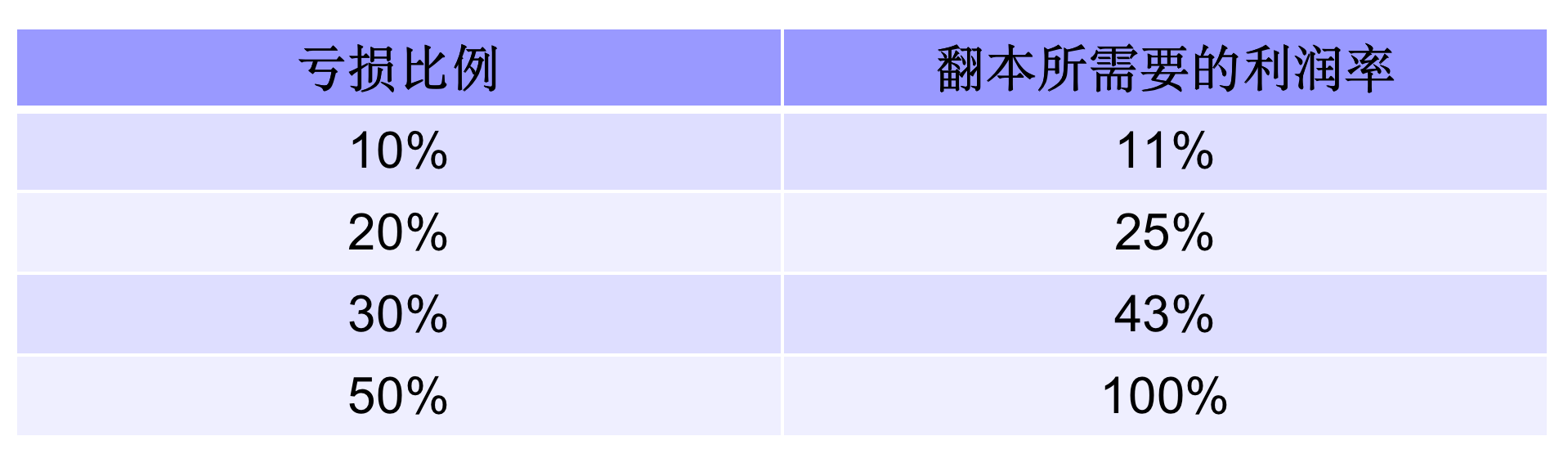

投資の達人は知っています。お金を稼ぐよりも、お金を失うことを避ける方がはるかに簡単です。投資した資本の 50% を失った場合、元の開始時点に戻すには資金を 2 倍にする必要があります。

スペースストップロス法

重要: 問題が発生する前にそれを防ぐために、ストップ ロス価格を特定のベンチマーク ポジションより上または下に設定します。

例えば:

ロング ストップ ロス - サポート ラインをベンチマークとして、ストップ ロスをサポート ラインの下に設定します。 ショート ストップ ロス - レジスタンス ラインに基づいて、ストップ ロスをレジスタンス ラインより上に設定します。

このストップロス方式は価格パターン方式に属し、ストップロスの「上限」を設定することと同等です。 目的は、自分自身を守り、感情の乱れによって引き起こされる災難を避けることです。ポジションを確立すると、 行動を起こす前に価格が最大ストップロスラインまで下がるのを受動的に待つと、より受動的になります。 ストップロスリミットは、市場が突然変化した場合にのみ、優れたブロックの役割を果たします。

ストップロス制限法

ストップロス戦略: ストップロスポジションはポジションを開く前に事前に設定されます。

戦略の例: 固定価格ポイントでストップロスを設定するか、購入価格の 3% または 5% 下でストップロスを設定します。価格が実質的にストップロス ポジションを下回ったら、すぐに市場から撤退します。ここで言う「実効ブレイク」とは、一般的には終値を指します。

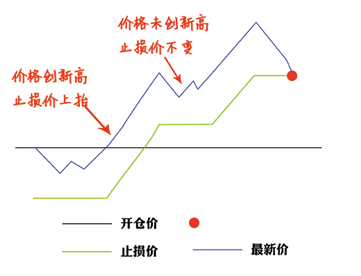

フローティングストップロス方式

ストップロス戦略:ストップロスを設定した時点での損益を基準とし、最大損益からN価格レベル後退した後に損益をストップします。

戦略例: PTA を 8946 で購入する場合、価格が 10 ポイント (8936) 戻ったときにストップ ロスを設定します。PTA 価格が 8950 に上昇すると、ストップ ロス価格は自動的に 8940 に再配置されます。

リトレースメントストップロス法 購入後に価格が上昇し、相対的に高いポイントに到達した後、下落した場合、相対的に高いポイントからの下落範囲をストップロスターゲットとして設定できます。この範囲の具体的な値も個人の状況によって異なります。さらに、下落時間(日数)の要素を追加することもできます。たとえば、価格が 3 日以内に 5% 下落した場合にストップロスを設定できます。リトレースメント ストップ ロスは、実際にはストップ プロフィットの状況でより頻繁に使用されます。

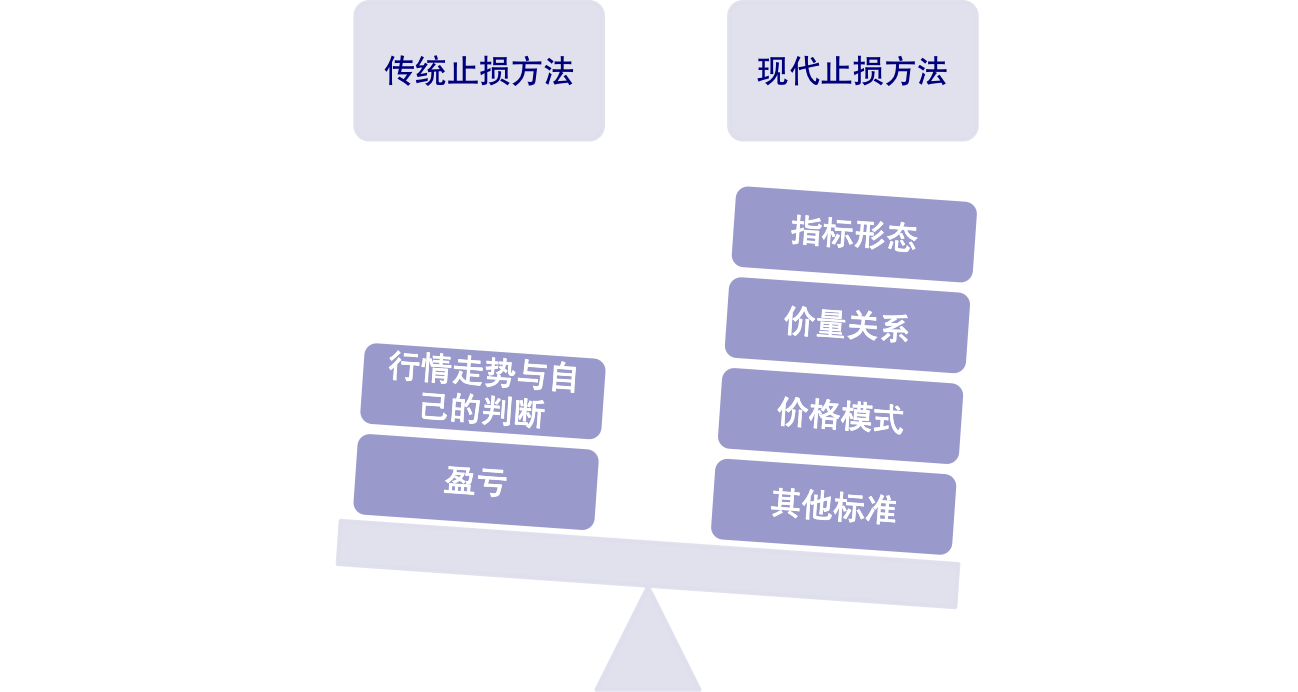

現代のストップロス手法の紹介

時間停止法

アプリケーション: 日中超短期取引モード

ポイント:ポジションを構築した後、一定期間内に市場に好ましい変動が見られない場合は、損切りして市場から撤退し、市場に参入する新たな機会を探します。

取引原則:外部市場の影響、日中のサポートとレジスタンスレベルの突破と偽の突破、速報などの特定の要因により価格が瞬間的に急激に変動した場合、その価格と反対または反対に素早くエントリーしてエグジットすることで利益を上げることができます。トレンド。

時間ストップロスの実践は将来を見据えたものであり、他のストップロス方法のカテゴリに属します。タイムストップロスには、ポジションを開くタイミングの問題も関係します。例えば、その後に価格の上昇と下落の狂気の追跡が起こることを期待して、臨界点(質的変化点)の瞬間にポジションを開くように努めるべきですが、これは単なる期待です。 、ポジションをクローズして市場を離れます。下落が上限をサポートするか、上限を超えるまで待たないでください。抵抗に到達した後にのみ損失を止めます。

典型的な時間停止:

横向き停止

ストップロス戦略:購入後に価格が一定の範囲内で横ばいになる時間をストップロスターゲットとして設定する

戦略距離: 購入後 5 日以内に増加が 5% に達しない場合は、ストップロスを設定します。

一般的に、横方向のストップロスでは、リスクを完全に制御するために、タイムストップロスと最大損失法を同時に使用する必要があります。

テクニカルストップロス法

キー:テクニカル ストップ ロス メソッドは、より複雑なストップ ロス メソッドです。ストップ ロス設定とテクニカル分析を組み合わせたものです。ランダムな市場変動を排除した後、損失のさらなる拡大を避けるために、重要なテクニカル ポジションにストップ ロス オーダーを設定します。

応用: テクニカル ストップロス法では、投資家は強力なテクニカル分析能力と自己制御能力を備えている必要があります。テクニカルストップロス法は、以前の方法よりも投資家に対する要件が高く、固定パターンを見つけるのが困難です。一般的に言えば、テクニカルストップロス法の使用は、小さな損失で大きな利益を狙うギャンブルに他なりません。

例えば、上昇チャネルの下のトラックで買った後、ポジションを閉じる前に上昇トレンドの終わりを待ち、比較的信頼性の高い移動平均線の近くにストップロスを設定します。こうすることで、安く買って高く売ることができます。差額を取得します。

典型的なテクニカルストップロス:

トレンド接線ストップロス:

価格がトレンドラインの接線を効果的に突破していること、価格がギャン角ライン1×1または2×1を効果的に突破していることを含む ライン、価格が上昇チャネルの下方軌道を効果的に突破するなど。

パターンストップロス:

ヘッドアンドショルダー、Mヘッド、アークトップなどのヘッドパターンのネックラインを株価が突破するなど、価格は動いているように見えます。 下方ギャップの突破など。

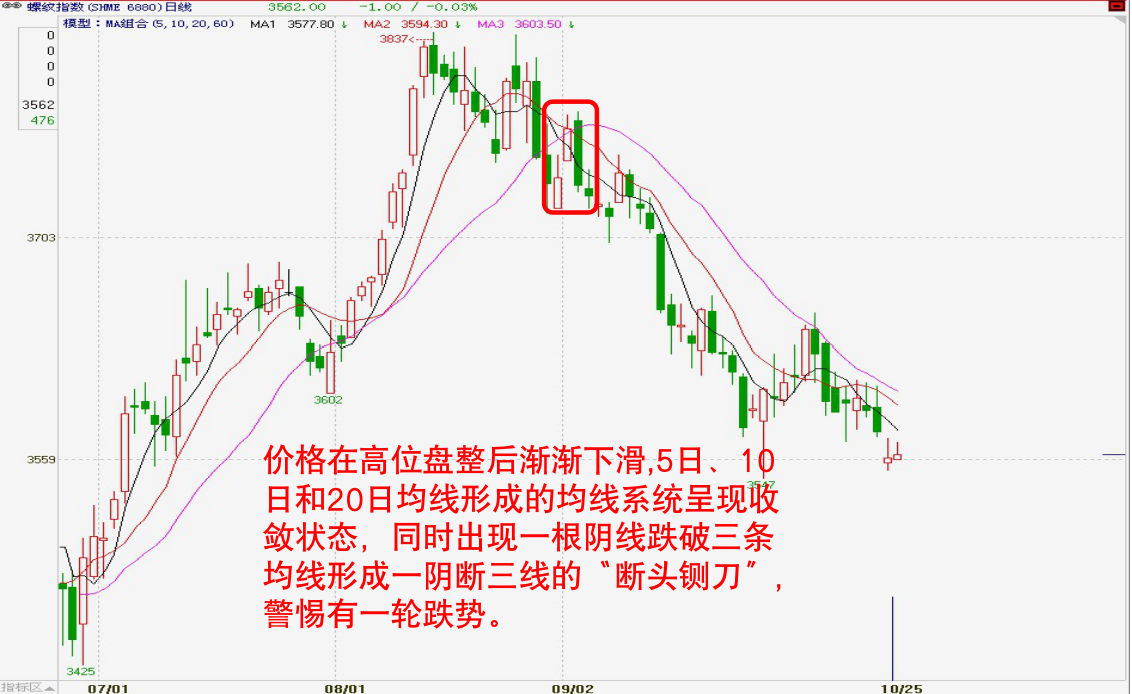

Kラインストップロス:

2 つの陰と 1 つの陽によるショート ポジション、陰の後に 2 つの陽と陰が続く、または 1 つの陰が 3 つの線を破るショート ポジションが含まれます。 ギロチン、宵の明星、貫く星、流れ星、二羽の飛ぶカラス、三羽のカラスの出現 垂れ下がった木のてっぺんなど、頂点を示す典型的な K ラインの組み合わせ。

インジケーターのストップロス:

テクニカル指標がストップロスシグナルとして発行する売り指示には主に次のものがあります。MACDが緑色に変わる 色付きの棒グラフはデッドクロスを形成し、SAR は転換点を下回り緑色に変わります。最も単純なのは 最も実用的なのは、ストップロスポイント旋回操作システムとも呼ばれる SAR パラボリックターンインジケーターです。ロシア 株価の守護者のように、上昇速度が追いつかなくなったり、株価が反転して下落したりすると、SARは 注意深く見守ってください。株価が SAR を下回った場合は、ポジションをクローズする合図となります。

統計的ストップロス法

ストップロスの参照の選択では、さまざまな参照基準を選択できます。テクニカル指標、Kラインパターン、時間と価格空間に加えて、多くの統計変数もストップロスを設定するための重要な参照基準です。これらのほとんどは統計変数は統計的および数学的原理から導き出されたものなので、ここでは統計的ストップロスと呼ぶことにします。

典型的な統計的ストップロス:

資本ストップロス方式:

これは最もシンプルなストップロス方式です。各取引の資金の一定割合でリスクを管理します。継続的に利益を上げると、この割合で表される金額が増加し、より多くの資金を投資してより多くの利益を上げることができます。継続的に損失を被っている場合は、その逆、つまり損失を減らすことが可能です。

ストップロスモデルの書き方

ストップロスを記述するために一般的に使用されるいくつかの関数:

BKPRICE 返回数据合约最近一次买开信号价位。

SKPRICE 返回数据合约最近一次卖开信号价位。

BKHIGH 返回最近一次模型买开位置到当前的最高价。

SKLOW 返回最近一次模型卖开位置到当前的最低价。

BARSBK 上一次买开信号位置

BARSSK 上一次卖开信号位置

ストップロスとテイクプロフィットを制限する

TMP1:=C<BKPRICE-M;

TMP2:=C>SKPRICE+M;

TMP3:=C>BKPRICE+M;

TMP4:=C<SKPRICE-M;

トレーリングストップ

HH:HHV(H,BARSBK); //入场以来的高点

LL:LLV(L,BARSSK); //入场以来的低点

TMP1:=C<(HH-BKPRICE)*0.5+BKPRICE&&HH>BKPRICE+25; //多头跟踪止损条件

TMP2:=C>SKPRICE-(SKPRICE-LL)*0.5&&LL<SKPRICE-25; //空头跟踪止损条件

ストップロスモデルの例

例1: 二重移動平均システム

アイデア: 100日移動平均が350日移動平均を横切ったときに買うか売るか

MA1:MA(C,100);

MA2:MA(C,350); //定义双重均线

CROSS(MA1,MA2),BPK;

CROSS(MA2,MA1),SPK;

AUTOFILTER;

考える

ポジションをクローズする条件がまだ満たされておらず、トレンドが反転している場合、損失を軽減するためにすぐにストップロスを設定できますか?

利益が出た場合、市場が上昇するにつれて利益を最大化し、決済ポジションを増やすことができますか?

変換: リミットストップロス + トレーリングテイクプロフィット

//限价止损

C<BKPRICE-N,SP;

C>SKPRICE+N,BP;

//追踪止盈

C>BKPRICE&&C<BKHIGH-M,SP;

C<SKPRICE&&C>SKLOW+M,BP;

注:N,M为价差

完全なコード:

MA1:MA(C,100);

MA2:MA(C,350); //定义双重均线

CROSS(MA1,MA2),BK;

CROSS(MA2,MA1),SK; //转化模型

CROSS(MA2,MA1)||C<BKPRICE-N||(C>BKPRICE&&C<BKHIGH-M),SP;

CROSS(MA1,MA2)||C>SKPRICE+N||(C<SKPRICE&&C>SKLOW+M),BP;

//限价止损+回撤止损

AUTOFILTER; //实现信号过滤

例2 オープニングボラティリティ回帰モデル

アイデア: 価格が分単位サイクルの最初のKラインの上限を突破した場合は、ロングポジションを取る。価格がその日の最初のKラインの最安値を下回るか、10分が経過した場合は、ポジションをクローズする。価格がその日の最初のKラインの最安値を下回った場合は、ポジションをクローズします。Kライン本体の下端で空売りします。価格がKラインの最高値よりも高くなった場合は、その日の最初の K ラインまたは 10 分が経過したら、ポジションをクローズします。

RKO:=VALUEWHEN(TIME=0900,O);//分钟周期当天第一根K线的开盘价

RKC:=VALUEWHEN(TIME=0900,C);//分钟周期当天第一根K线的收盘价

RKH:=VALUEWHEN(TIME=0900,H);//分钟周期当天第一根K线的最高价

RKL:=VALUEWHEN(TIME=0900,L);//分钟周期当天第一根K线的最低价

CROSS(H,MAX(RKO,RKC))&&TIME<0910&&TIME>0900,BK;

CROSS(MIN(RKO,RKC),L)&&TIME<0910&&TIME>0900,SK;

C>RKH || TIME>=0910,BP;

C<RKL || TIME>=0910,SP;

AUTOFILTER;

//适用品种,受外盘影响较大,

开盘波段比较剧烈的品种

ストップロスモデルの例 - 時間ストップロス:

例3: 価格ブレイクアウトチャネルモデル

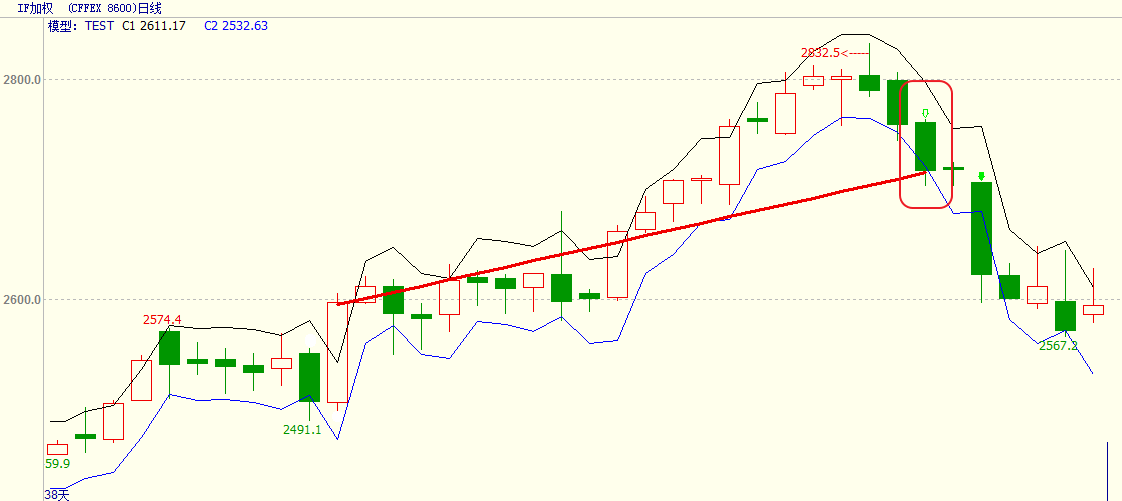

アイデア: ATR を使用して、価格チャネルの上限と下限のトラックを計算します。新たな高値に達し、現在の最高価格が以前の K ラインの終値に ATR の特定の倍数を加えた価格を突破すると、ロングが市場に参入します。価格が下限値を突破すると、ポジションはクローズされ、終了します。新しい安値に達し、現在の最低価格が以前の K ラインの終値から ATR の特定の倍数を引いた値を突破すると、ショート ポジションが市場に参入します。価格が上限のトラックを突破すると、ポジションはクローズされ、終了します。

TR:=MAX(MAX((HIGH-LOW),ABS(REF(CLOSE,1)-HIGH)),ABS(REF(CLOSE,1)-LOW));

ATR:=MA(TR,26),COLORYELLOW;//求26个周期内的TR的简单移动平均

C1:REF(C,1)+REF(ATR,1)*0.79;//上轨

C2:REF(C,1)-REF(ATR,1)*0.79;//下轨

HIGH>HHV(REF(HIGH,1),10)&&H>=REF(C,1)+REF(ATR,1)*0.79,BPK;

LOW<LLV(REF(L,1),10)&&L<=REF(C,1)-REF(ATR,1)*0.79,SPK;

CROSS(C2,C),SP;//价格突破下轨,多头止损平仓

CROSS(C,C1),BP;//价格突破上轨,空头止损平仓

AUTOFILTER;

価格ブレイクアウト チャネル モデル:

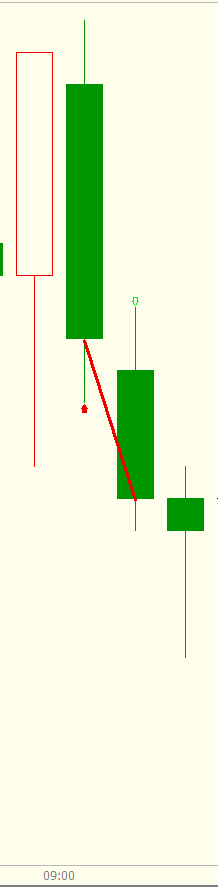

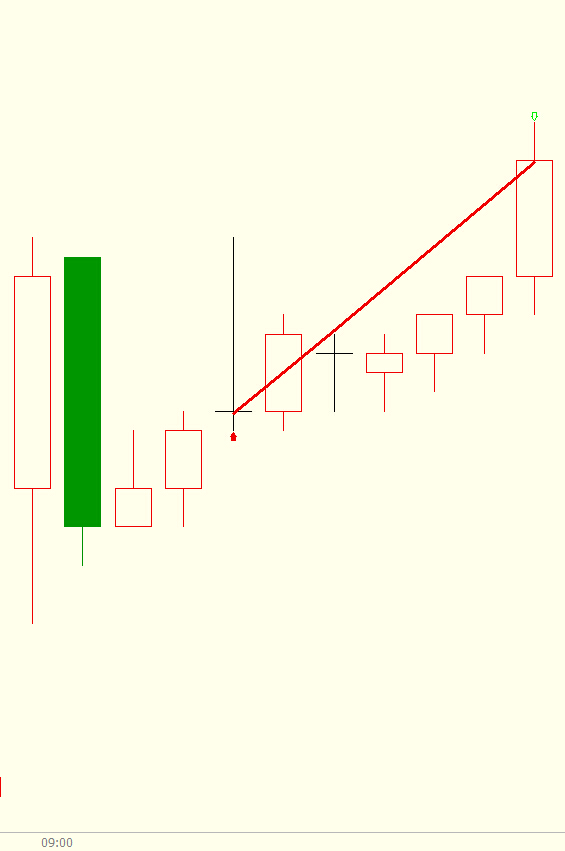

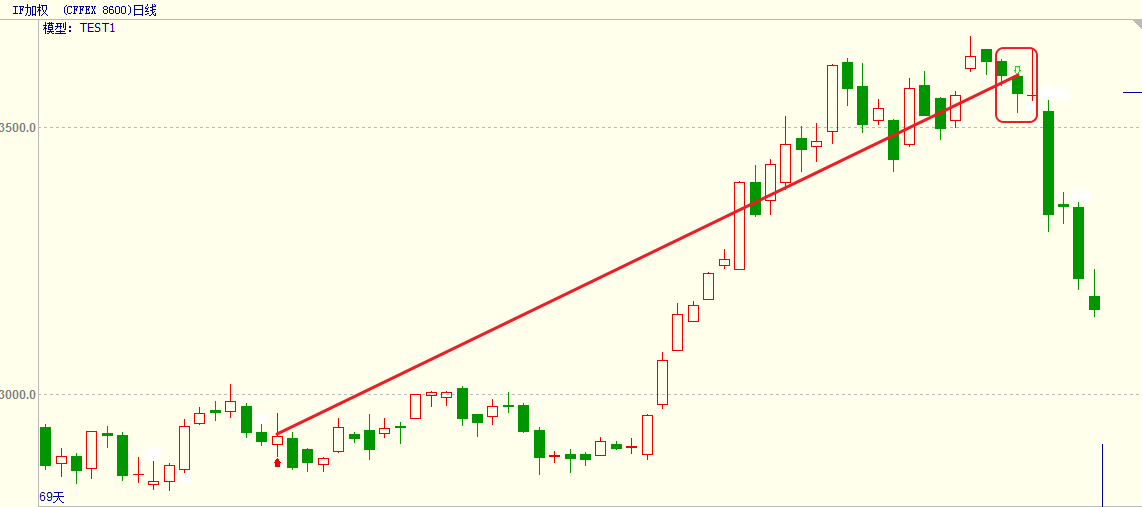

例4: パターンストップロスモデル

アイデア: 現在の価格と MA の差を DRD として定義し、N 日間の DRD の合計を DRD の絶対値の合計で割ります。エントリーしきい値を 5 に設定します。RDV > 5 の場合、市場に参入してロングします。K ラインが下向きのギャップを示している場合は、ポジションをクローズして終了します。エントリーしきい値を -5 に設定します。RDV<-5 の場合、ショートするために市場に参入します。K ラインに上向きのギャップがある場合は、ポジションをクローズして終了します。

RMA:=MA(CLOSE,15);

DRD:=CLOSE-RMA;//将当前价格和MA之差定义为DRD

NDV:=SUM(DRD,15);

TDV:=SUM(ABS(DRD),15);

RDV:=VALUEWHEN(TDV>0,100*NDV/TDV);//15天DRD的和除以DRD绝对值的和

RDV>5,BPK;

RDV<-5,SPK;

MAX(C,O)<REF(MIN(C,O),1),SP;//K线出现向下跳空缺口,多头止损

MIN(C,O)>REF(MAX(C,O),1),BP;//K线出现向上跳空缺口,空头止损

AUTOFILTER;

パターンストップロスモデル:

例5 Kラインストップロスモデル

アイデア: 両方の移動平均線が強気パターンで並び、現在の価格が前のKラインの最高価格よりも高い場合は、ロングポジションを取るために市場に参入します。負のラインが4つの移動平均線を下回った場合は、ロングストップロスを設定します。両方の移動平均がショートポジションにあり、現在の価格が前のKラインの最低価格よりも低い場合は、市場に参入してショート売りをします。正の線が4つの移動平均を横切ると、ショートストップロスが設定されます。 。

MA3:MA(CLOSE,3);

MA5:MA(CLOSE,5);

MA10:MA(CLOSE,10);

MA20:MA(CLOSE,20);//均线组合

MA5>MA20&&MA3>MA10&&HIGH>=REF(HIGH,1),BPK;

MA5<MA20&&MA3<MA10&&LOW<=REF(LOW,1),SPK;

ISDOWN&&O>MAX1(MA3,MA5,MA10,MA20)&&C<MIN1(MA3,MA5,MA10,MA20),SP;

//一根阴线跌破四条均线多头止损

ISUP&&C>MAX1(MA3,MA5,MA10,MA20)&&O<MIN1(MA3,MA5,MA10,MA20),BP;

//一根阳线上穿四条均线空头止损

AUTOFILTER;

Kラインストップロスモデル:

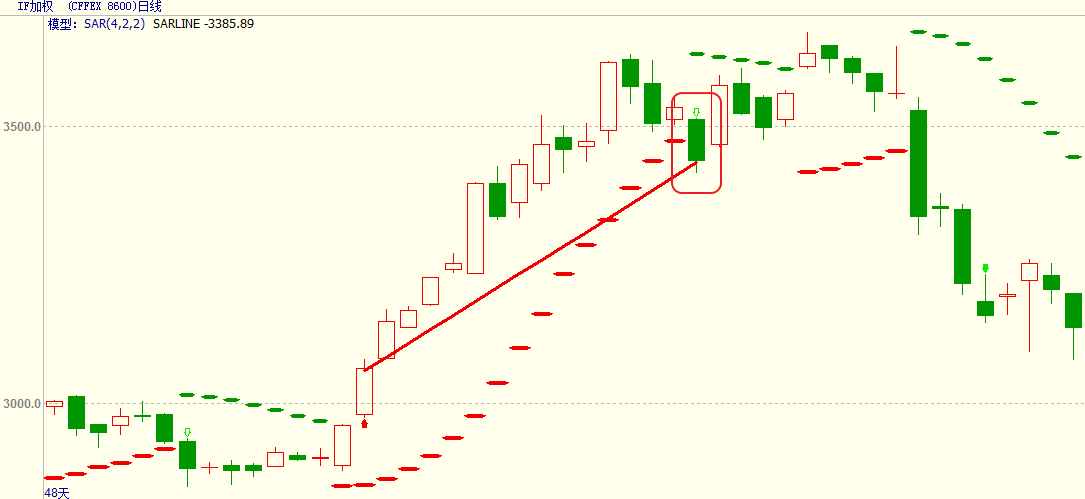

例6: BOLLとSAR指標に基づくストップロスモデル

アイデア: 最高価格がボリンジャーバンドの上限を超えたときに市場に参入してロングし、放物線状の転換値が 0 を超えたときにロングポジションの損失をストップします。最低価格がボリンジャーバンドの下限を下回り、パラボリック反転値が 0 を下回り、ショート ストップ ロスが設定されたときに、市場に参入してショートします。

MID:=MA(CLOSE,26);//求26个周期的收盘价均线,称为布林通道中轨

TMP2:=STD(CLOSE,26);//求26个周期内的收盘价的标准差

TOP:=MID+2*TMP2;//布林通道上轨

BOTTOM:=MID-2*TMP2;//布林通道下轨

STEP1:=2/100;

MVALUE1:=2/10;

SARLINE:SAR(4,STEP1,MVALUE1),CIRCLEDOT;

//4个周期的抛物转向,步长为STEP1,极限值为MVALUE1

HIGH>=TOP,BPK;

LOW<=BOTTOM,SPK;

CROSS(SARLINE,0),BP;//抛物转向值上穿0,多头止损

CROSS(0,SARLINE),SP;//抛物转向值下穿0,空头止损

AUTOFILTER;

上記は、各ストップロスモデルの大まかなコードフレームワークです。読者は自分のニーズに応じて選択できます。取引方法は、さまざまな戦略と方法を柔軟に使用することです。定量取引戦略におけるストップロスの重要性は自明です。上記のモデルを使用する場合、機械的に適用することはできません。実際の取引に適用する前に、取引対象とモデルの適用性を複数回確認し、シミュレーション取引で複数のバックテストを実行して、モデルが正しいことを確認する必要があります。