스톱로스 모델의 원리와 작성법

1

1

3923

3923

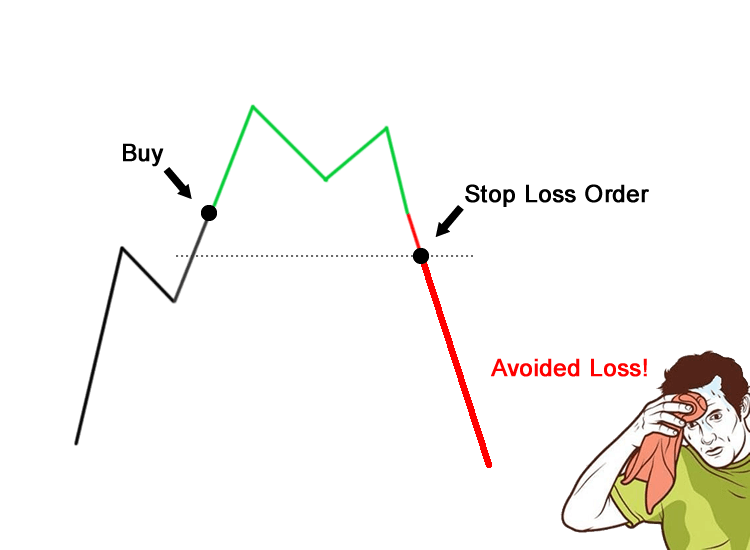

왜 손절매를 해야 하나요?

악어법

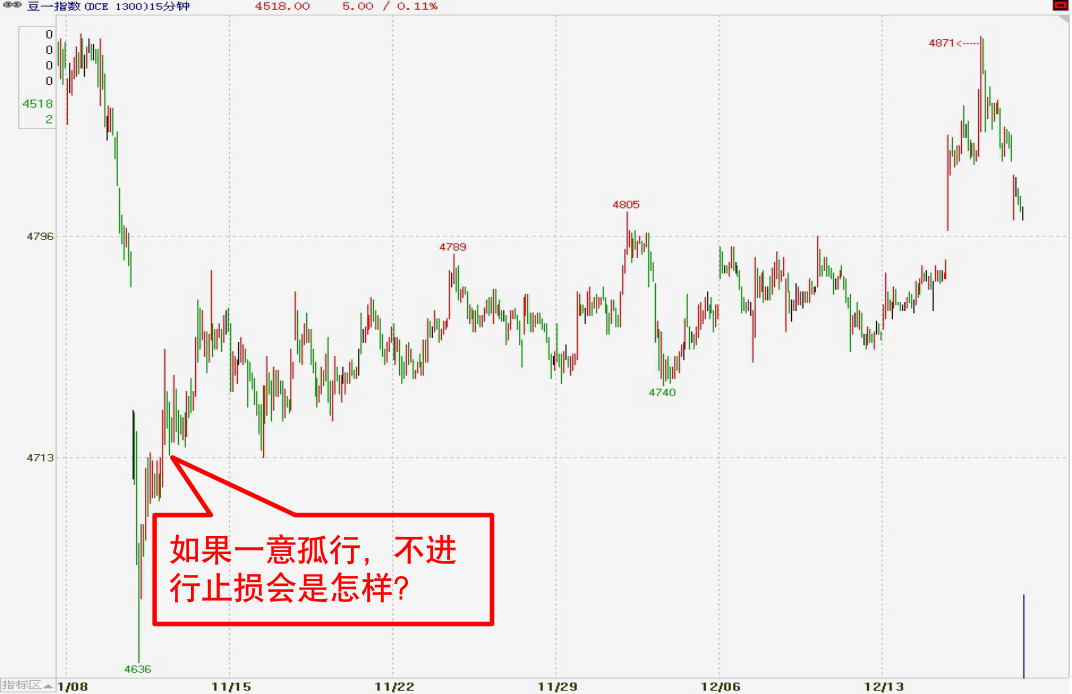

악어가 당신의 발을 물었다고 가정해 보자. 당신이 손을 사용하여 발을 풀어내려고 하면 악어는 당신의 발과 손을 동시에 물 것이다. 더 많이 몸부림칠수록 더 많이 물리게 된다. 그러니까 악어가 당신의 발을 물면 당신이 할 수 있는 유일한 방법은 발을 희생하는 것입니다.

자본 시장에서는 디지털 화폐든 상품 선물이든, 악어의 법칙이 있습니다. 거래가 시장의 방향에서 벗어났다는 것을 발견했을 때는 지체 없이, 우연한 일 없이 즉시 손실을 멈춰야 합니다.

자본 보존은 항상 최우선순위입니다

투자 마스터 그는 가장 중요한 것은 항상 자본을 보존하는 것이라고 믿으며, 이는 그의 투자 전략의 초석입니다.

실패한 투자자 유일한 투자 목표는 “많은 돈을 버는 것”입니다. 그 결과 그는 종종 자본을 유지하지도 못했습니다.

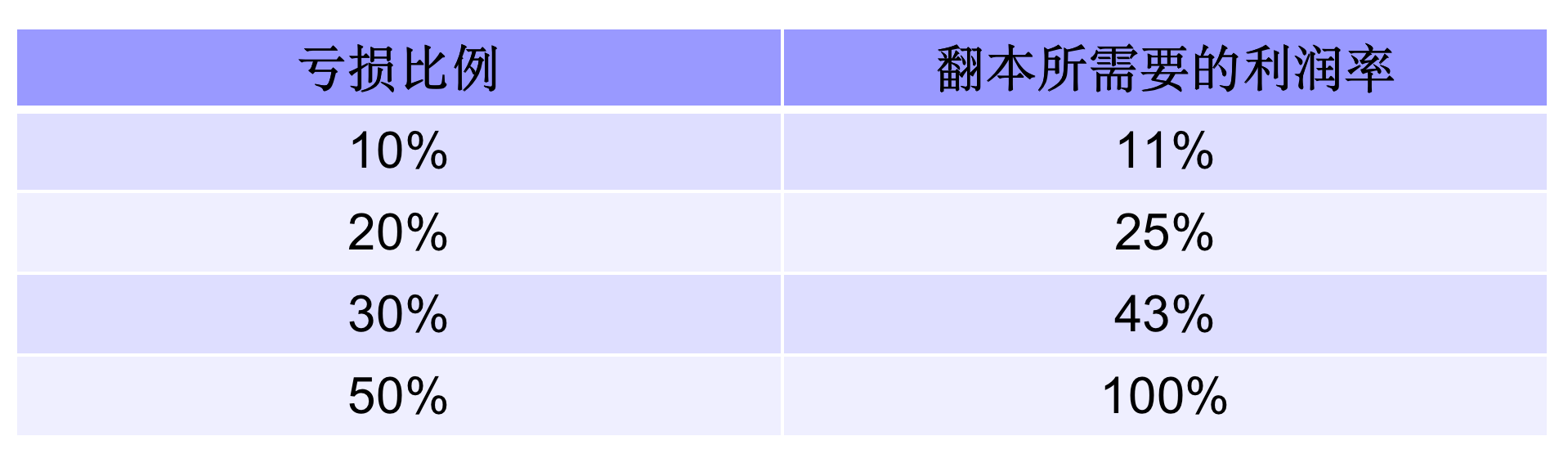

투자의 달인들은 돈을 버는 것보다 돈을 잃지 않는 것이 훨씬 쉽다는 사실을 알고 있습니다. 투자한 자본의 50%를 잃으면 원래 시작점으로 돌아가려면 투자한 돈을 두 배로 늘려야 합니다.

공간손절매방법

핵심: 문제가 발생하기 전에 방지하려면 특정 벤치마크 위치 위나 아래에 손절매 가격을 설정합니다.

예를 들어:

롱 스톱로스 - 지지선을 벤치마크로 삼고 스톱로스를 지지선 아래에 설정합니다. 숏 스톱 로스 - 저항선을 기준으로 저항선 위에 스톱 로스를 설정합니다.

이 손절매 방법은 가격 패턴 방법에 속하며 손절매의 “최대 한도”를 설정하는 것과 같습니다. 목적은 자신을 보호하고 감정적 혼란으로 인한 재난을 피하는 것입니다. 우리가 위치를 확립할 때, 가격이 최대 손절매선까지 떨어질 때까지 수동적으로 기다린 후 조치를 취하면 더 수동적인 자세를 취하게 됩니다. 손절매 한도는 시장이 갑자기 반전할 때만 좋은 차단 역할을 할 수 있습니다.

손절매 한도 방식

손절매 전략: 손절매 포지션은 포지션을 열기 전에 미리 설정됩니다.

전략 예시: 고정 가격 지점에 손절매를 설정하거나 매수 가격보다 3% 또는 5% 낮은 곳에 손절매를 설정합니다. 가격이 손절매 포지션 아래로 떨어지면 즉시 시장에서 빠져나갑니다. 여기에 언급된 “실질적 하락”은 일반적으로 종가를 의미합니다.

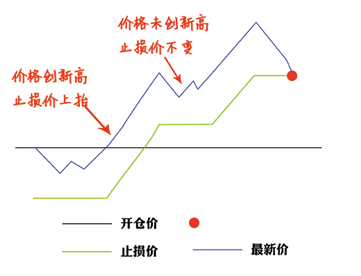

플로팅 스톱로스 방식

손절매 전략: 손절매 시점의 이익 또는 손실을 기준으로 사용하고, 최대 이익 또는 손실에서 N개 가격 수준 후퇴한 후 손절매를 실시합니다.

전략 예시: PTA를 8946에 매수하는 경우 가격이 10포인트(8936)로 되돌아갈 때 손절매를 설정합니다. PTA 가격이 8950으로 상승하면 손절매 가격이 자동으로 8940으로 재조정됩니다.

리트레이스먼트 스톱로스 방법 매수 후 가격이 상승하고, 상대적으로 높은 지점에 도달한 다음 하락하면, 상대적으로 높은 지점에서 하락 범위를 손절매 목표로 설정할 수 있습니다. 이 범위의 구체적인 값은 또한 개인의 상황에 따라 달라집니다. 또한 하락 시간 요소(일 수)를 추가할 수도 있습니다. 예를 들어, 3일 이내에 가격이 5% 하락하면 손절매를 설정할 수 있습니다. 실제로는 되돌림 손절매는 손익분기점 상황에서 더 자주 사용됩니다.

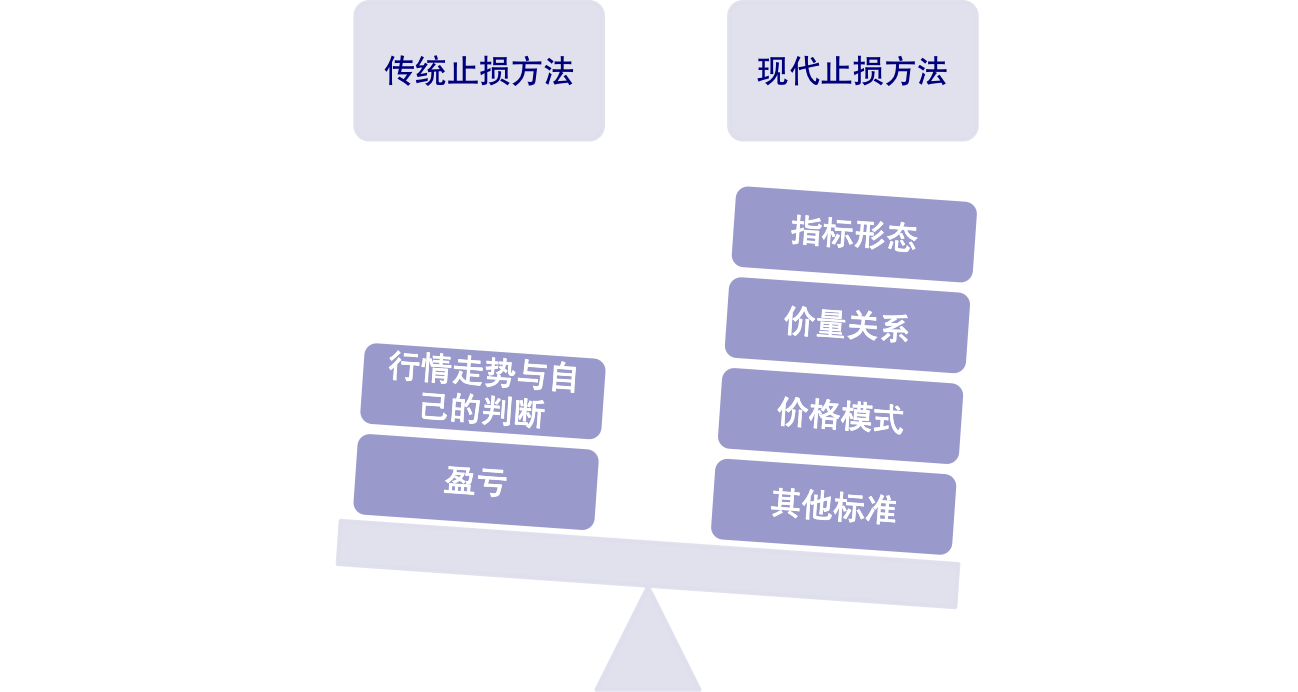

현대적 손절매 방법 소개

시간 정지 방법

적용 : 당일 초단기 거래 모드

핵심: 포지션을 구축한 후, 일정 기간 동안 시장에 유리한 변동이 없을 경우 손절매하고 시장에서 철수하고, 시장에 진입할 새로운 기회를 모색합니다.

매매원칙 : 외부시장 영향, 일중 지지선과 저항선의 돌파 및 거짓 돌파, 급등 뉴스 등 특정 요인으로 인해 가격이 순식간에 급등할 경우, 빠르게 진입 및 퇴장하여 수익을 낼 수 있습니다. 추세.

시간적 손절매 방식은 미래 지향적이며 다른 손절매 방식 범주에 속합니다. 시간 정지 손실에는 포지션을 여는 시점의 문제도 포함됩니다. 예를 들어, 중요한 시점(질적 변화 시점)에 포지션을 오픈하려고 시도해야 하며, 나중에 가격 상승과 하락에 대한 미친 추격이 있을 것이라고 예상해야 하지만, 이는 단지 예상일 뿐입니다. 그렇지 않으면 , 그런 다음 포지션을 닫고 시장을 떠나세요. 하락이 지지하거나 상한선을 넘을 때까지 기다리지 마세요. 저항에 도달한 후에만 손절매하세요.

일반적인 시간 정지:

옆으로 정지

손절매 전략: 매수 후 가격이 일정 범위 내에서 옆으로 머무는 시간을 손절매 목표로 설정합니다.

전략적 거리: 매수 후 5일 이내에 상승률이 5%에 도달하지 않으면 손절매를 설정하세요.

일반적으로, 측면 손절매는 시간적 손절매와 최대 손실 방식을 동시에 사용하여 위험을 완벽하게 통제해야 합니다.

기술적 손절매 방법

핵심: 기술적 손절매 방법은 보다 복잡한 손절매 방법입니다. 손절매 설정과 기술적 분석을 결합합니다. 무작위 시장 변동을 제거한 후 손절매 주문은 손실이 더 확대되는 것을 방지하기 위해 핵심 기술적 위치에 설정됩니다.

적용: 기술적 손절매법을 사용하려면 투자자가 강력한 기술적 분석 능력과 자기 통제력을 갖춰야 합니다. 기술적 손절매법은 이전 방법보다 투자자에게 요구하는 사항이 더 높고, 고정된 패턴을 찾기 어렵습니다. 일반적으로 말해서, 기술적 손절매 방법을 사용한다는 것은 작은 손실로 큰 수익을 내는 도박에 불과합니다.

예를 들어: 상승 채널의 하단 트랙에서 매수한 후, 포지션을 마감하기 전에 상승 추세가 끝날 때까지 기다리고, 손절매를 비교적 안정적인 이동 평균선 근처에 설정합니다. 이렇게 하면 낮은 가격에 매수하고 높은 가격에 매도할 수 있습니다. 차이를 얻으려면.

일반적인 기술적 손절매:

트렌드 탄젠트 손절매:

가격이 추세선 접선을 효과적으로 돌파하는 것을 포함합니다. 가격이 Gann 각도선 1×1 또는 2×1을 효과적으로 돌파하는 것을 포함합니다. 선; 가격이 상승 채널의 하단 트랙을 효과적으로 돌파하는 경우 등입니다.

패턴 손절매:

헤드앤숄더, M헤드, 아크탑 등의 헤드패턴의 네크라인을 돌파하는 주가 등 가격이 움직이는 것으로 보인다. 하향 갭 돌파 등.

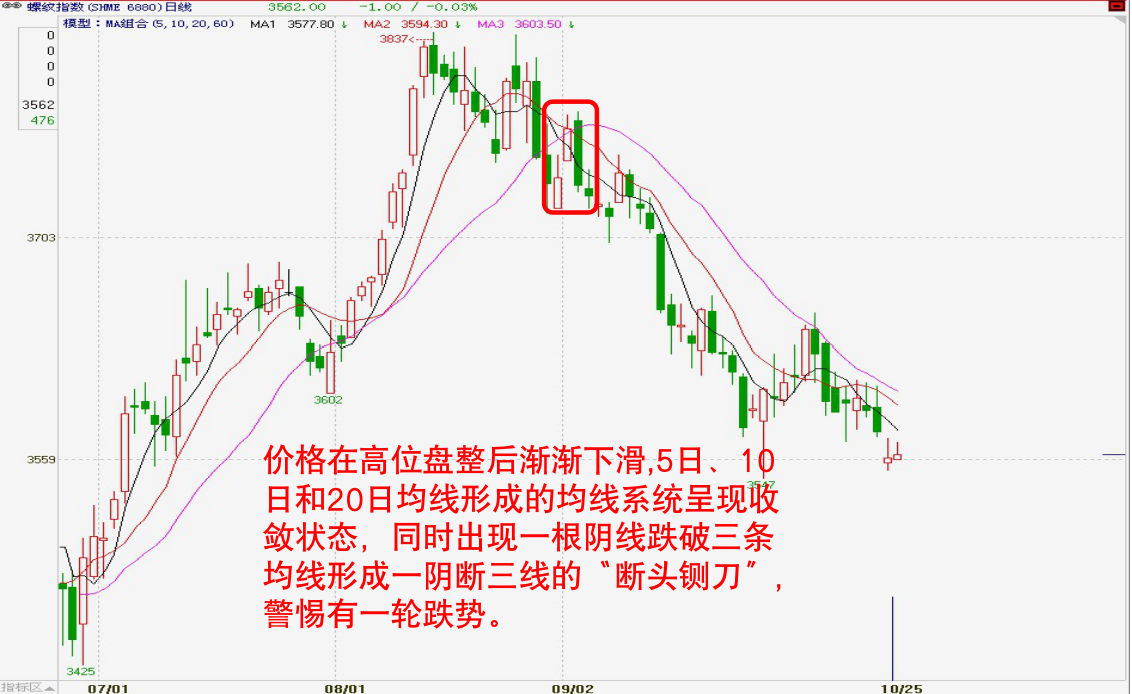

K-라인 손절매:

두 개의 음과 한 개의 양이 있는 숏 포지션, 음 다음에 두 개의 양과 음이 이어지는 것, 또는 한 개의 음이 세 개의 줄을 끊는 숏 포지션을 포함합니다. 단두대, 그리고 이브닝 스타, 피어싱 스타, 슈팅 스타, 두 마리의 날으는 까마귀, 세 마리의 까마귀가 등장합니다. 꼭대기를 나타내는 전형적인 K-라인 조합으로, 매달린 나무 꼭대기 등이 있습니다.

지표 손절매:

기술 지표가 손절매 신호로 발행하는 매도 지시에는 주로 다음이 포함됩니다. MACD가 녹색으로 바뀝니다. 색상이 있는 막대 차트는 데드 크로스 모양을 형성하고, SAR이 전환점 아래로 떨어지면 녹색으로 변합니다. 이 중 가장 간단한 것 가장 실용적인 것은 SAR 포물선형 방향 전환 표시기인데, 정지손실점 방향 전환 운영 시스템으로도 알려져 있습니다. 특별행정구 주가의 수호자처럼 상승 속도가 따라가지 못하거나 주가가 반전되어 하락하면 SAR은 주의 깊게 살펴보세요. 주가가 SAR 이하로 떨어지면 포지션을 마감해야 한다는 신호입니다.

통계적 손절매 방법

손절매 기준 선택에서 우리는 다양한 기준 표준을 선택할 수 있습니다. 기술 지표, K-라인 패턴, 시간 및 가격 공간 외에도 많은 통계적 변수도 손절매를 설정하는 데 중요한 기준 표준입니다. 이러한 대부분의 통계적 변수는 통계적, 수학적 원리에서 파생되었으므로 지금은 통계적 손절매라고 부르겠습니다.

일반적인 통계적 손실 정지:

자본손절매 방법:

이것은 가장 간단한 손절매 방법입니다. 우리는 각 거래에 대해 고정된 비율의 자금으로 위험을 통제합니다. 우리가 지속적으로 돈을 벌면 이 비율로 표현되는 금액이 증가하므로 더 많은 수익을 내기 위해 더 많은 자금을 투자할 수 있습니다. 당신이 계속해서 돈을 잃고 있다면 그 반대의 경우도 가능합니다. 즉, 손실을 줄이는 것입니다.

손절매 모델을 작성하는 방법

손절매를 작성하는 데 일반적으로 사용되는 여러 가지 기능:

BKPRICE 返回数据合约最近一次买开信号价位。

SKPRICE 返回数据合约最近一次卖开信号价位。

BKHIGH 返回最近一次模型买开位置到当前的最高价。

SKLOW 返回最近一次模型卖开位置到当前的最低价。

BARSBK 上一次买开信号位置

BARSSK 上一次卖开信号位置

손절매 및 이익실현 제한

TMP1:=C<BKPRICE-M;

TMP2:=C>SKPRICE+M;

TMP3:=C>BKPRICE+M;

TMP4:=C<SKPRICE-M;

트레일링 스톱

HH:HHV(H,BARSBK); //入场以来的高点

LL:LLV(L,BARSSK); //入场以来的低点

TMP1:=C<(HH-BKPRICE)*0.5+BKPRICE&&HH>BKPRICE+25; //多头跟踪止损条件

TMP2:=C>SKPRICE-(SKPRICE-LL)*0.5&&LL<SKPRICE-25; //空头跟踪止损条件

손절매 모델의 예

예제 1: 이중 이동 평균 시스템

아이디어: 100일 이동평균선이 350일 이동평균선을 교차할 때 매수 또는 매도

MA1:MA(C,100);

MA2:MA(C,350); //定义双重均线

CROSS(MA1,MA2),BPK;

CROSS(MA2,MA1),SPK;

AUTOFILTER;

생각하다

포지션을 청산하기 위한 조건이 아직 충족되지 않았고 추세가 반전되었다면 손실을 줄이기 위해 즉시 손실을 멈출 수 있을까요?

수익이 발생한다면 시장이 상승함에 따라 수익을 극대화하고 마감 포지션을 늘릴 수 있을까요?

변환: 제한 손절매 + 추적 이익 실현

//限价止损

C<BKPRICE-N,SP;

C>SKPRICE+N,BP;

//追踪止盈

C>BKPRICE&&C<BKHIGH-M,SP;

C<SKPRICE&&C>SKLOW+M,BP;

注:N,M为价差

전체 코드:

MA1:MA(C,100);

MA2:MA(C,350); //定义双重均线

CROSS(MA1,MA2),BK;

CROSS(MA2,MA1),SK; //转化模型

CROSS(MA2,MA1)||C<BKPRICE-N||(C>BKPRICE&&C<BKHIGH-M),SP;

CROSS(MA1,MA2)||C>SKPRICE+N||(C<SKPRICE&&C>SKLOW+M),BP;

//限价止损+回撤止损

AUTOFILTER; //实现信号过滤

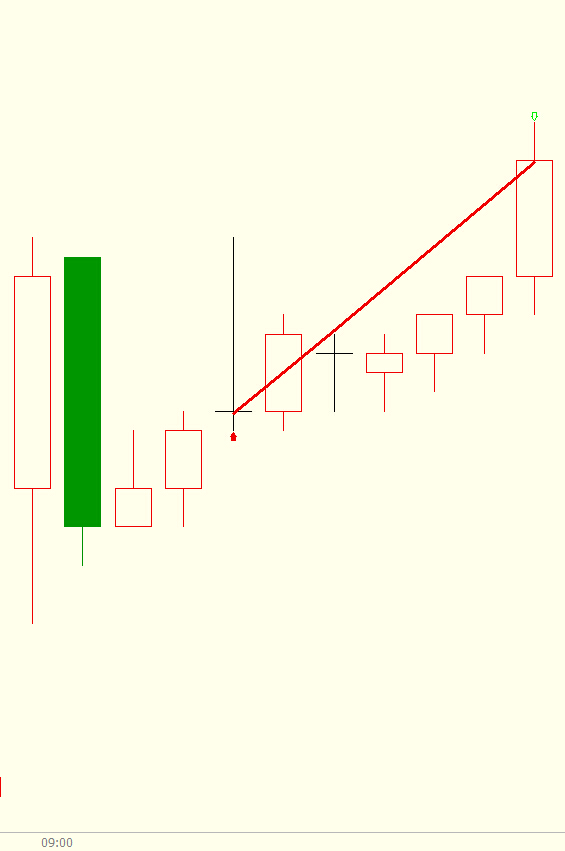

예제 2 개시 변동성 회귀 모델

아이디어: 가격이 분 주기의 첫 번째 K-라인 상단을 돌파하면 롱 포지션을 취합니다. 가격이 그날 첫 번째 K-라인의 최저가보다 낮아지거나 10분이 지나면 포지션을 닫습니다. . 가격이 그날 첫 번째 K-라인의 최저가보다 낮으면 포지션을 마감합니다. K-라인의 바디 하단에서 공매도합니다. 가격이 그날의 최고가보다 높아지면 그날의 첫 번째 K-라인이 지나거나 10분이 지나면 포지션을 종료하세요.

RKO:=VALUEWHEN(TIME=0900,O);//分钟周期当天第一根K线的开盘价

RKC:=VALUEWHEN(TIME=0900,C);//分钟周期当天第一根K线的收盘价

RKH:=VALUEWHEN(TIME=0900,H);//分钟周期当天第一根K线的最高价

RKL:=VALUEWHEN(TIME=0900,L);//分钟周期当天第一根K线的最低价

CROSS(H,MAX(RKO,RKC))&&TIME<0910&&TIME>0900,BK;

CROSS(MIN(RKO,RKC),L)&&TIME<0910&&TIME>0900,SK;

C>RKH || TIME>=0910,BP;

C<RKL || TIME>=0910,SP;

AUTOFILTER;

//适用品种,受外盘影响较大,

开盘波段比较剧烈的品种

손절매 모델의 예 - 시간 손절매:

예제 3: 가격 돌파 채널 모델

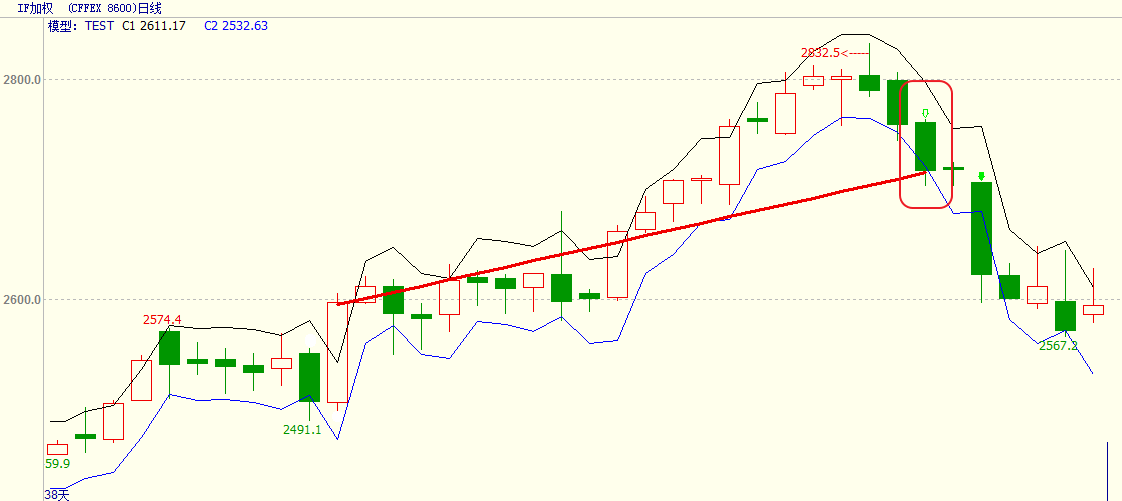

아이디어: ATR을 사용하여 가격 채널의 상단 및 하단 트랙을 계산합니다. 새로운 최고가에 도달하고 현재 최고 가격이 이전 K-라인의 종가와 특정 배수의 ATR을 돌파하면 롱 포지션이 시장에 진입합니다. 가격이 하위 트랙을 돌파하면 포지션이 청산되고 종료됩니다. 새로운 저점을 기록하고 현재 최저가가 이전 K-line 종가에서 특정 ATR 배수를 뺀 가격을 돌파하면 숏 포지션이 시장에 진입합니다. 가격이 상위 트랙을 돌파하면 포지션이 청산되고 종료됩니다.

TR:=MAX(MAX((HIGH-LOW),ABS(REF(CLOSE,1)-HIGH)),ABS(REF(CLOSE,1)-LOW));

ATR:=MA(TR,26),COLORYELLOW;//求26个周期内的TR的简单移动平均

C1:REF(C,1)+REF(ATR,1)*0.79;//上轨

C2:REF(C,1)-REF(ATR,1)*0.79;//下轨

HIGH>HHV(REF(HIGH,1),10)&&H>=REF(C,1)+REF(ATR,1)*0.79,BPK;

LOW<LLV(REF(L,1),10)&&L<=REF(C,1)-REF(ATR,1)*0.79,SPK;

CROSS(C2,C),SP;//价格突破下轨,多头止损平仓

CROSS(C,C1),BP;//价格突破上轨,空头止损平仓

AUTOFILTER;

가격 돌파 채널 모델:

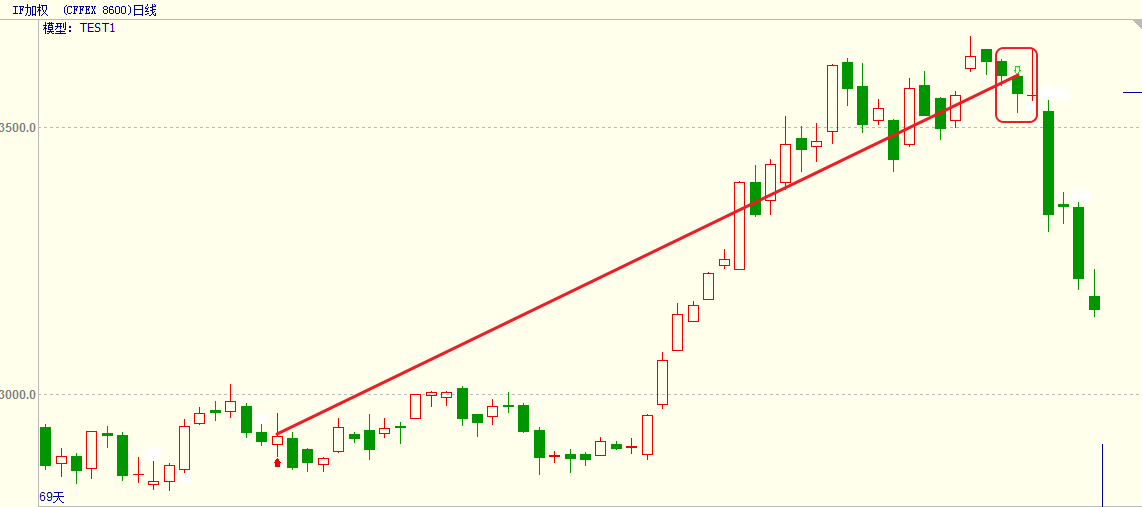

예시 4: 패턴 손절매 모델

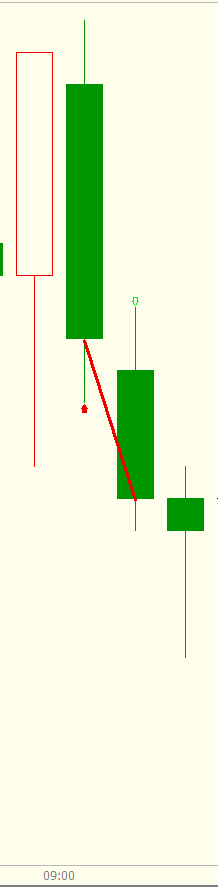

아이디어: 현재 가격과 MA의 차이를 DRD로 정의하고, N일 DRD의 합을 DRD의 절대값의 합으로 나눕니다. 진입 임계값을 5로 설정합니다. RDV>5이면 시장에 진입하여 롱 포지션을 취합니다. K-라인이 하향 갭을 보이면 포지션을 닫고 종료합니다. 진입 임계값을 -5로 설정합니다. RDV<-5이면 시장에 진입하여 숏 포지션을 취합니다. K-라인에 상향 갭이 있으면 포지션을 닫고 종료합니다.

RMA:=MA(CLOSE,15);

DRD:=CLOSE-RMA;//将当前价格和MA之差定义为DRD

NDV:=SUM(DRD,15);

TDV:=SUM(ABS(DRD),15);

RDV:=VALUEWHEN(TDV>0,100*NDV/TDV);//15天DRD的和除以DRD绝对值的和

RDV>5,BPK;

RDV<-5,SPK;

MAX(C,O)<REF(MIN(C,O),1),SP;//K线出现向下跳空缺口,多头止损

MIN(C,O)>REF(MAX(C,O),1),BP;//K线出现向上跳空缺口,空头止损

AUTOFILTER;

패턴 손절매 모델:

예제 5 K-라인 손절매 모델

아이디어: 두 이동 평균선이 모두 강세 패턴으로 배열되고 현재 가격이 이전 K-라인의 최고 가격보다 높을 때, 시장에 진입하여 롱 포지션을 취합니다. 네 개의 이동 평균선 아래로 음의 선이 떨어지면 롱 스톱로스. 두 이동 평균선이 모두 숏 포지션에 있고 현재 가격이 이전 K-라인의 최저가보다 낮을 때, 숏 매도를 위해 시장에 진입합니다. 양의 선이 4개의 이동 평균선을 교차하여 숏 손절매를 설정합니다. .

MA3:MA(CLOSE,3);

MA5:MA(CLOSE,5);

MA10:MA(CLOSE,10);

MA20:MA(CLOSE,20);//均线组合

MA5>MA20&&MA3>MA10&&HIGH>=REF(HIGH,1),BPK;

MA5<MA20&&MA3<MA10&&LOW<=REF(LOW,1),SPK;

ISDOWN&&O>MAX1(MA3,MA5,MA10,MA20)&&C<MIN1(MA3,MA5,MA10,MA20),SP;

//一根阴线跌破四条均线多头止损

ISUP&&C>MAX1(MA3,MA5,MA10,MA20)&&O<MIN1(MA3,MA5,MA10,MA20),BP;

//一根阳线上穿四条均线空头止损

AUTOFILTER;

K-라인 손절매 모델:

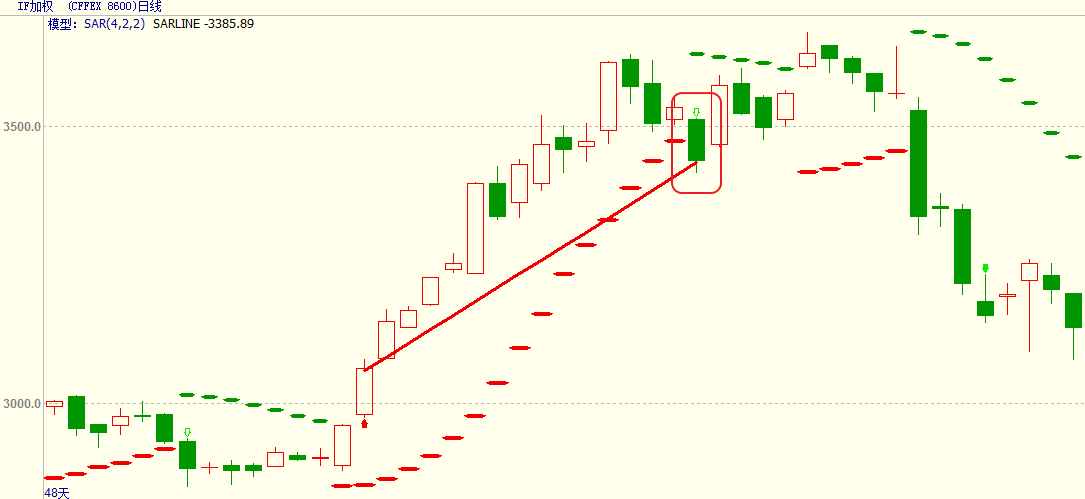

예시 6: BOLL 및 SAR 지표 기반 손절매 모델

아이디어: 최고 가격이 볼린저 밴드 상단보다 높을 때 롱 포지션을 취하기 위해 시장에 진입하고, 포물선형 전환 값이 0을 교차하면 롱 포지션에 대한 손절매를 실시합니다. 최저가가 하단 볼린저 밴드보다 낮고, 포물선 반전 값이 0 아래로 교차할 때 시장에 진입하여 단기 스톱로스를 설정합니다.

MID:=MA(CLOSE,26);//求26个周期的收盘价均线,称为布林通道中轨

TMP2:=STD(CLOSE,26);//求26个周期内的收盘价的标准差

TOP:=MID+2*TMP2;//布林通道上轨

BOTTOM:=MID-2*TMP2;//布林通道下轨

STEP1:=2/100;

MVALUE1:=2/10;

SARLINE:SAR(4,STEP1,MVALUE1),CIRCLEDOT;

//4个周期的抛物转向,步长为STEP1,极限值为MVALUE1

HIGH>=TOP,BPK;

LOW<=BOTTOM,SPK;

CROSS(SARLINE,0),BP;//抛物转向值上穿0,多头止损

CROSS(0,SARLINE),SP;//抛物转向值下穿0,空头止损

AUTOFILTER;

위의 내용은 각 손절매 모델의 대략적인 코드 프레임워크입니다. 독자는 자신의 필요에 따라 선택할 수 있습니다. 거래 방법은 다양한 전략과 방법을 유연하게 사용하는 것입니다. 양적 거래 전략에서 손절매의 중요성은 자명합니다. 위의 모델을 사용할 때는 기계적으로 적용할 수 없습니다. 거래 대상과 모델의 적용 가능성을 여러 번 확인한 다음, 시뮬레이션 거래에서 여러 번 백테스트를 수행하여 모델이 정확한지 확인한 다음 실제 거래에 적용해야 합니다.