Pemimpin industri mendedahkan rahsia perdagangan algoritma: Pencipta strategi pembuat pasaran platform kuantitatif

2

2

6795

6795

Panduan untuk Dagangan Algoritma dalam Matawang Kripto

Dalam artikel ini, kami akan meneroka reka bentuk dan pelaksanaan algoritma perdagangan dalam mata wang kripto. Khususnya, kami menumpukan pada algoritma pelaksanaan, algoritma pembuat pasaran dan beberapa pertimbangan struktur mikro pasaran. Kami juga mengkaji di mana amalan menyimpang daripada teori, terutamanya dalam menangani keistimewaan pasaran mata wang kripto.

Algoritma Perlaksanaan

Matlamat algoritma pelaksanaan adalah untuk mengubah keadaan portfolio menjadi keadaan yang berbeza sambil meminimumkan kos berbuat demikian. Sebagai contoh, jika anda ingin meningkatkan pendedahan BTCUSD anda sebanyak 1,000, anda mungkin tidak mahu menyekat pesanan pasaran ke saluran dagangan BitMEX serta-merta, menyebabkan kegelinciran besar-besaran. Sebaliknya, anda mungkin mempertimbangkan perlahan-lahan membina kedudukan yang anda inginkan melalui gabungan pasaran dan had pesanan pada berbilang bursa yang berbeza.

Biasanya terdapat 3 lapisan algoritma pelaksanaan: macrotrader, microtrader dan penghala pintar.

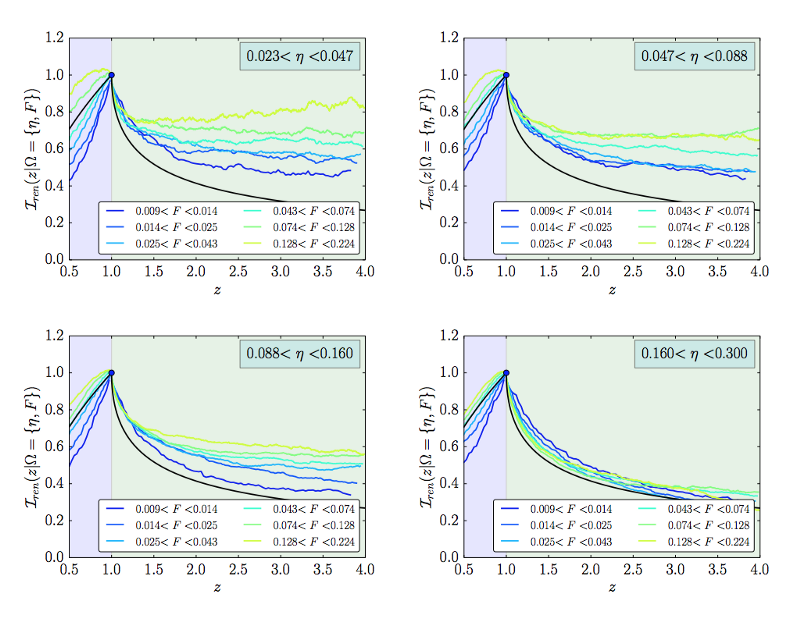

Lapisan macrotrader membahagikan pesanan awal yang besar atau pesanan induk kepada sub-pesanan yang lebih kecil merentas masa. Ini sebenarnya bahagian penjadualan bagi keseluruhan algoritma. VWAP, TWAP dan POV adalah contoh mudah dan biasa bagi algoritma macrotrader. Biasanya, terdapat banyak model impak pasaran yang berbeza yang boleh digunakan untuk mereka bentuk lapisan macrotrader yang kompleks. Model impak pasaran direka bentuk untuk melihat reaksi pasaran terhadap pelaksanaan. Adakah pasaran akan kekal sama selepas pelaksanaan? Atau pergi lebih jauh? Atau ia akan kembali sedikit sebanyak? Dua daripada model impak pasaran yang paling ketara ialah model impak pasaran kekal Almgren-Chriss (1999, 2000) dan model impak pasaran sementara Obizhaeva-Wang (2013). Berdasarkan ini, dalam amalan, kesan pasaran tidak kekal, jadi Obizhaeva-Wang nampaknya lebih realistik, dan sejak itu, banyak model baharu telah dibangunkan untuk menangani kelemahannya.

Bacaan lanjut: Pengaruh pasaran mula mereput selepas dagangan algoritma https://arxiv.org/pdf/1412.2152.pdf

Lapisan microtrader memutuskan untuk setiap pesanan kanak-kanak sama ada untuk melaksanakannya sebagai pesanan pasaran atau pesanan had, dan jika sebagai pesanan had, pada harga berapa. Terdapat sedikit literatur mengenai reka bentuk microtrader kerana saiz sub-pesanan biasanya merupakan sebahagian kecil daripada keseluruhan pasaran, jadi cara ia dilaksanakan adalah tidak penting. Walau bagaimanapun, pasaran mata wang kripto adalah berbeza kerana kecairan adalah sangat nipis dan kegelinciran sangat ketara walaupun untuk sub-pesanan bersaiz biasa dalam amalan. Reka bentuk Microtrader sering menumpukan pada masa dan kedalaman, kedudukan baris gilir, dan ciri lain struktur mikro pasaran. Pesanan pasaran (yang sama seperti pesanan had jika kami mengabaikan kependaman) dijamin akan dilaksanakan, manakala pesanan had tidak mempunyai jaminan sedemikian. Jika pelaksanaan tidak dijamin, anda boleh ketinggalan pada pelan dagangan yang anda sediakan dengan macrotrader anda.

Lapisan penghala pintar memutuskan cara untuk mengarahkan pesanan ke bursa yang berbeza. Sebagai contoh, jika Kraken mempunyai 60% kecairan dan GDAX (Coinbase ProPrime) mempunyai 40% kecairan pada beberapa tahap harga tertentu, maka mikrotrader harus mengimport pesanan ke bursa Kraken dan GDAX dalam nisbah 60% dan 40% masing-masing tempat.

Sekarang anda boleh mengatakan bahawa penimbangtara dan pembuat pasaran dalam pasaran memindahkan kecairan dari satu bursa ke bursa lain, jadi jika anda melaksanakan separuh daripada pesanan anda di Kraken dan menunggu beberapa saat, sebahagian daripada kecairan akan beralih dari arbers ke arbers stat arbers kepada kecairan GDAX di Kraken dan anda boleh melakukan yang lain pada harga yang sama. Walau bagaimanapun, walaupun dalam kes ini, arbers akan mengenakan anda premium untuk keuntungan mereka sendiri dan menyerahkan kos lindung nilai mereka sendiri kepada yuran pembuatan pasaran Kraken. Selain itu, sesetengah peserta pasaran membuat pesanan dalam kuantiti yang lebih besar daripada yang mereka mahu buat merentas berbilang bursa dan membatalkan lebihan amaun sebaik sahaja ia dihentikan.

Akhirnya, adalah lebih baik untuk mempunyai penghala pintar tempatan anda sendiri. Penghala pintar tempatan ini juga mempunyai kelebihan kependaman berbanding perkhidmatan penghala pintar pihak ketiga. Dalam kes pertama, anda boleh mengarahkan terus ke bursa, manakala dalam kes kedua, anda perlu menghantar mesej kepada perkhidmatan penghala pihak ketiga, yang kemudiannya menghantar pesanan anda ke bursa (selain itu, anda mesti menghantar Pihak ketiga membayar yuran penghala). Jumlah mana-mana dua kaki segitiga adalah lebih besar daripada kaki ketiga.

Algoritma Pembuat Pasaran

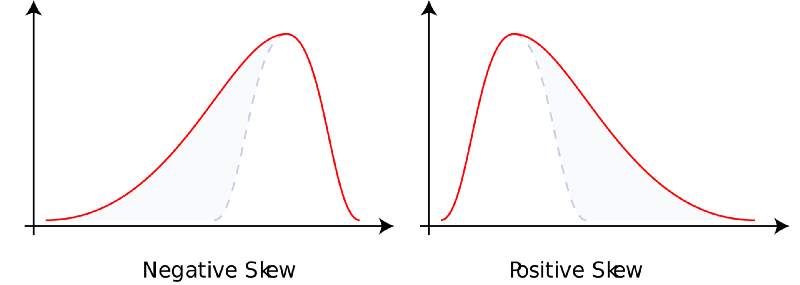

Pembuatan pasaran melibatkan penyediaan kecairan segera kepada peserta pasaran lain dan mendapat pampasan untuknya. Anda mengambil risiko inventori sebagai pertukaran untuk nilai jangkaan positif. Akhirnya, pembuat pasaran diberi pampasan atas dua sebab. Pertama, pengambil pasaran mempunyai keutamaan masa yang tinggi dan memerlukan segera. Sebagai pertukaran, pembuat pasaran yang memudahkan kecairan boleh mengimbangi keutamaan masa dan kesabaran mereka yang lebih rendah. Kedua, keuntungan PnL pembuat pasaran adalah berhaluan kiri, dan lazimnya kebanyakan peniaga mempunyai keutamaan condong ke kanan. Dalam erti kata lain, pembuat pasaran adalah serupa dengan pembuat taruhan dalam pasaran pertaruhan, kasino, syarikat insurans dan loteri nasional. Mereka sering menang kecil dan jarang kalah besar. Sebagai ganjaran untuk pulangan yang tidak dijangka ini, pembuat pasaran diberi pampasan dengan nilai yang dijangkakan.

Bacaan lanjut: Skewness https://en.wikipedia.org/wiki/Skewness

Dari perspektif tahap tinggi, pesanan had ialah pilihan percuma di pasaran lain. Selebihnya pasaran mempunyai hak tetapi bukan kewajipan untuk membeli atau menjual aset pada harga had pesanan had. Dalam pasaran di mana maklumat diketahui dengan sempurna, tiada siapa yang akan menjual pilihan percuma. Ini kerana pasaran secara amnya bukanlah satu di mana maklumat diketahui dengan sempurna dan menjual pilihan percuma tidak pernah masuk akal. Sebaliknya, jika maklumat pasaran tidak diketahui sepenuhnya, maka pembuat pasaran neutral risiko bersedia untuk menjual pilihan pesanan had percuma ini pada spread yang sangat kecil kerana semua dagangan adalah bunyi bising. Jelas sekali, peserta pasaran sebenar adalah beg campuran, masing-masing dengan tahap unik maklumat yang diketahui dan tidak diketahui.

Apabila mereka bentuk algoritma pembuat pasaran, terdapat tiga perspektif yang perlu dipertimbangkan: pembuat pasaran, peserta pasaran dan pembuat pasaran lain.

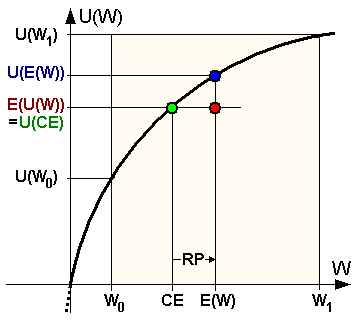

Pandangan pembuat pasaran sendiri diwakili oleh inventori mereka. Jika anda sudah mempunyai terlalu banyak pendedahan aset maka anda mungkin mahu membida harga anda lebih rendah dan begitu juga sebaliknya. Anda melakukan ini untuk dua sebab yang berbeza. Pertama, sebagai sebuah syarikat, anda mempunyai tahap penghindaran risiko tertentu (mungkin kurang daripada individu, tetapi keluk utiliti wang anda masih cekung).

Terdapat banyak struktur untuk bentuk fungsi utiliti ini (cth. CARA, CRRA, HARA, dll.). Kedua, sebagai penyedia kecairan pasif dalam pasaran, anda akan menghadapi risiko pemilihan yang buruk. Penerima kecairan positif mungkin mengetahui sesuatu yang anda tidak tahu, atau hanya lebih bijak daripada anda. Pada asasnya ia adalah soal menjual pilihan percuma kepada pasaran.

Tambahan pula, walaupun pada tahap mekanikal, pesanan pasaran yang menggerakkan harga menurunkan harga mengikut tanda ke pasaran, manakala pesanan pasaran yang menggerakkan harga lebih tinggi menggerakkan harga ke tanda ke pasaran. Pada saat yang tepat dalam mana-mana perdagangan, anda sentiasa berada di pihak yang salah. Di samping itu, sebut harga pembuat pasaran akan mempunyai kesan pasaran pasif. Dalam erti kata lain, tindakan menghantar pesanan ke dalam buku pesanan yang tidak diisi sekurang-kurangnya memindahkan pasaran daripada anda.

Bacaan lanjut: Fungsi penolakan risiko https://en.wikipedia.org/wiki/Risk_aversion

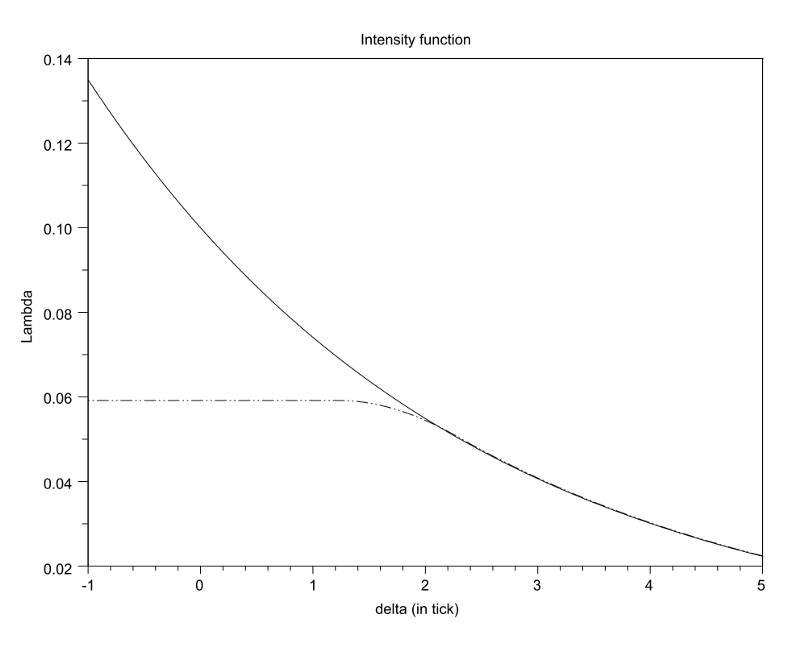

Pandangan pengambil pasaran diwakili oleh aliran pesanan. Kekerapan berwajaran volum ketibaan pesanan sebagai fungsi kedalaman harus mempunyai beberapa sifat utama.

Fungsinya hendaklah:

-

- Menurun,

-

- bentuk cembung (ini sukar untuk dijelaskan secara intuitif, tetapi jelas dari pengalaman),

-

- Apabila kedalaman pergi ke infiniti, ia secara asimptotik menjadi sifar; sesetengah formula memerlukan fungsi keamatan ini secara berterusan dua kali boleh dibezakan untuk dapat dikesan, yang merupakan andaian yang wajar tetapi akhirnya tidak diperlukan. Selain itu, terdapat formula yang berbeza tentang cara mengira “kedalaman atau jarak dari bahagian atas buku pesanan”. Anda biasanya boleh menggunakan beberapa “harga pertengahan yang berpatutan” atau tawaran terbaik daripada setiap pihak masing-masing. Terdapat pertukaran yang berbeza antara kedua-dua pendekatan ini, yang tidak akan kita bincangkan di sini.

Selain itu, terdapat faktor yang tidak diketahui tentang “harga pertengahan yang adil”. Apabila menghantar dan membatalkan pesanan mendalam, harga pertengahan antara bida terbaik dan permintaan terbaik terdedah kepada harga bunyi.

Tambahan pula, memandangkan dua kes dengan bentuk buku pesanan yang sama, bida terbaik daripada buku pesanan terakhir akan menunjukkan harga berpatutan yang lebih rendah daripada tawaran terbaik daripada buku pesanan terdahulu. Soalan lain ialah sama ada sejarah buku pesanan adalah penting, dan jika ya, patutkah kita menumpukan pada masa harga atau masa volum? Jadi di manakah pesanan had optimum pembuat pasaran harus diletakkan, memandangkan ciri-ciri kecairan pasaran? Jika anda mengetatkan kedalaman di bahagian atas buku pesanan, pesanan mendalam anda akan menjadi banyak, tetapi sedikit pada satu masa. Jika anda mengetatkan kedalaman di bahagian bawah buku pesanan, pesanan kedalaman anda akan menjadi nipis, tetapi akan ada banyak pesanan setiap kali.

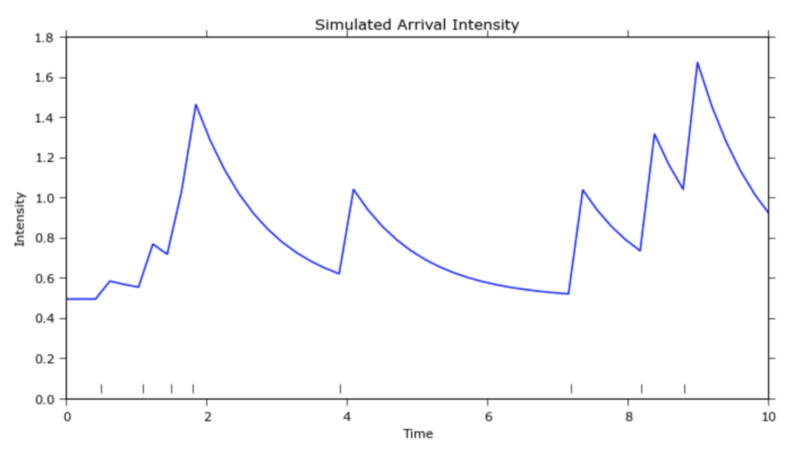

Ini sebenarnya adalah masalah pengoptimuman cembung dengan maksimum global yang unik. Pertimbangan lain ialah aliran pesanan tiba merentas masa dan kelihatan seperti “proses Poisson” (https://zh.wikipedia.org/wiki/%E6%B3%8A%E6%9D%BE%E8%BF% 87%E7%A8%8B). Ada yang berpendapat bahawa ia lebih dekat dengan “Proses Hawkes” (http://jheusser.github.io/2013/09/08/hawkes.html) Tambahan pula, lantunan beli dan jual yang cuba ditangkap oleh pembuat pasaran adalah yang paling singkat- versi istilah bagi pengembalian min. Memandangkan pulangan min jangka pendek ultra ini diskalakan oleh turun naik tempatan, wajar bagi pembuat pasaran untuk meluaskan sebut harga mereka apabila harga tinggi dan mengetatkan sebut harga mereka apabila volum rendah.

Bacaan lanjut: perintah keamatan ketibaan berkenaan dengan kedalaman (https://arxiv.org/pdf/1204.0148.pdf)

Bacaan lanjut: Proses Hawkes (http://jheusser.github.io/2013/09/08/hawkes.html)

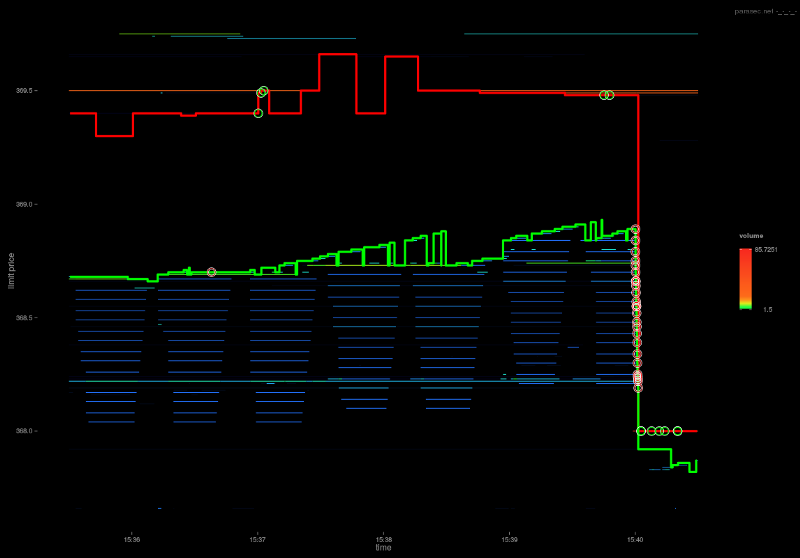

Pandangan pembuat pasaran lain diwakili oleh buku pesanan ini. Buku pesanan mendedahkan beberapa maklumat tentang pembuat pasaran lain. Terdapat lebih banyak bida daripada permintaan berhampiran bahagian atas buku pesanan, menunjukkan bahawa pembuat pasaran lain lebih bersedia untuk menjual daripada membeli. Pembuat pasaran ini mungkin sudah mempunyai inventori yang besar dan tidak seimbang, atau mereka mungkin hanya percaya bahawa harga lebih berkemungkinan turun daripada kenaikan dalam jangka pendek. Dalam mana-mana kes, sebagai pembuat pasaran, anda boleh melaraskan petikan anda berdasarkan sisihan dalam buku pesanan.

Selain itu, apabila pembuat pasaran bersaing antara satu sama lain, anda akan sering melihat gelagat “kutu sen” ini jika kutu kecil. Pembuat pasaran bekerja dengan bersaing antara satu sama lain untuk menentukan harga sehingga titik kapitulasi dicapai dan hanya satu “pemenang” diutamakan. Selepas pemenang ditentukan, naib juara biasanya akan kembali kepada tanda harga sebelumnya sebelum tawaran atau tawaran terbaik seterusnya. Jika anda kehilangan keutamaan sebut harga, anda mungkin boleh memperoleh keutamaan sebut harga kedua. Ini mengakibatkan fenomena regresi di mana pemenang kini berundur satu pergerakan harga mendahului naib juara dan permainan tangga yang sama dengan dua pendaki bermula semula.

Bacaan lanjut: http://parasec.net/transmission/order-book-visualisation/

Akhir sekali, isyarat arah jangka panjang boleh mengatasi algoritma pembuatan pasaran, di mana matlamat algoritma membuat pasaran bukan lagi untuk memastikan inventori rata atau tidak berubah, tetapi untuk mengambil kira beberapa matlamat jangka panjang dan sisihan yang sepadan untuk menjadikannya berlaku.

kelajuan

Kelajuan adalah penting untuk dua sebab utama. Pertama, anda boleh mengisi pesanan dalam buku pesanan sebelum ia dibatalkan. Kedua, anda boleh membatalkan pesanan dalam buku pesanan sebelum ia diisi. Dalam erti kata lain, anda ingin mempunyai inisiatif untuk melaksanakan perintah dan pembatalan pada setiap masa. Algoritma arbitraj (aktif) dan algoritma pelaksanaan (aktif) lebih mementingkan yang pertama, manakala algoritma pembuatan pasaran (pasif) lebih mementingkan yang terakhir.

Secara umum, pada dasarnya, strategi yang paling mendapat manfaat daripada kelajuan adalah strategi yang mempunyai logik yang paling mudah. Mana-mana logik yang kompleks pasti akan memperlahankan masa perjalanan pergi dan balik. Jenis strategi algoritma yang kompleks ini ialah kereta Formula 1 dunia perdagangan. Pengesahan data, semakan keselamatan, persediaan perkakasan, kaedah orkestrasi, dsb. semuanya boleh dilucutkan demi kelajuan. Langkau OMS, EMS dan PMS (Sistem Pengurusan Portfolio Projek) dan sambungkan terus logik pengkomputeran pada GPU ke antara muka API binari pertukaran yang terletak bersama. Permainan yang pantas dan berbahaya.

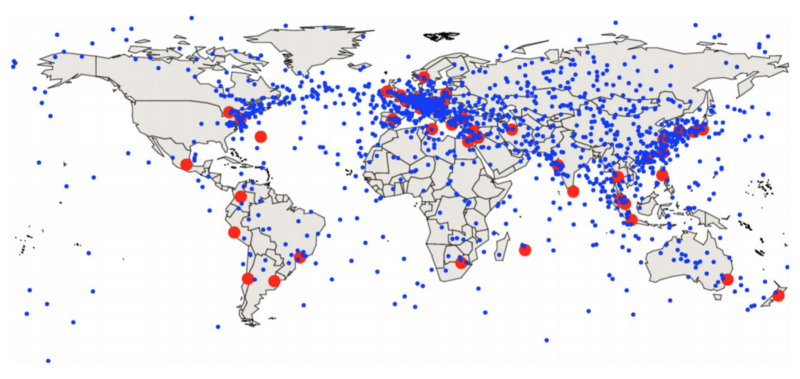

Satu lagi jenis strategi sensitif kelajuan, strategi arbitraj statistik relatif, ialah pelayan sebenarnya terletak di antara berbilang pertukaran dan bukannya wujud bersama dengan satu pertukaran. Walaupun mereka tidak akan menjadi yang terpantas dengan data daripada mana-mana pertukaran tunggal, mereka akan mendapat harga sebelum sebarang strategi lain dan boleh bertindak ke atas data berkorelasi dan bersepadu.

Bacaan lanjut: Lokasi Nod Perdagangan Perantaraan Optimum untuk Bursa Saham Terbesar di Dunia (https://www.alexwg.org/publications/PhysRevE_82-056104.pdf)

Dalam permainan kelajuan, pemenang mengambil semua. Dalam contoh paling mudah, jika peluang arbitraj wujud, maka sesiapa yang boleh mendapatkannya terlebih dahulu akan mendapat keuntungan. Tempat kedua mendapat serpihan, tempat ketiga tidak mendapat apa-apa. Pulangan mungkin akan diagihkan mengikut cara undang-undang kuasa. (Mengenai undang-undang kuasa: https://zh.wikipedia.org/wiki/%E5%86%AA%E5%AE%9A%E5%BE%8B)

Permainan kelajuan juga merupakan pertandingan. Sebaik sahaja semua orang menaik taraf daripada gentian kepada rangkaian gelombang mikro atau laser, semua orang akan kembali pada tahap permainan yang sama dan sebarang kelebihan awal akan dikomoditi.

Saiz tanda, keutamaan preemption dan kedudukan baris gilir

Kebanyakan enjin yang sepadan dengan pesanan mengikut harga dahulu, kemudian pendekatan mengutamakan masa (padanan berkadar ialah alternatif yang kurang biasa, tetapi kami tidak akan mempertimbangkannya buat masa ini). Harga yang lebih baik akan dilaksanakan sebelum pesanan had pada harga yang lebih buruk dilaksanakan. Untuk had pesanan pada harga yang sama, pesanan yang dihantar lebih awal akan dilaksanakan sebelum pesanan dihantar kemudian.

Binance membahagikan pesanan sehingga 8 tempat perpuluhan. Jika harga transaksi ialah .000001, maka harga .00000001 ialah 1% daripada transaksi. Jika harga transaksi ialah .0001, maka harga .00000001 ialah 1bps (iaitu satu hop). Itu perbezaan yang besar. Dalam kes terdahulu, melangkau pesanan besar menelan kos mata penuh, jadi keutamaan masa adalah lebih penting, manakala dalam kes kedua, ia adalah 100 kali lebih murah, jadi keutamaan harga adalah lebih penting.

Dalam erti kata lain, jika anda perlu membayar 1% penuh untuk mendapatkan keutamaan, ia mungkin tidak berbaloi kerana anda membayar jumlah yang agak besar sambil meningkatkan kemungkinan jumlah yang agak kecil diisi, dan Mungkin pilihan yang lebih baik ialah untuk menunggu dalam barisan, tetapi jika anda hanya perlu membayar 1 bps untuk mendapatkan keutamaan perdagangan, anda boleh melakukannya kerana anda mengurangkan kos marginal dengan jumlah yang agak kecil sambil meningkatkan kebarangkalian jumlah dagangan yang agak besar diisi . Kutu harga yang lebih kecil memihak kepada keutamaan harga, kutu harga yang lebih besar memihak kepada keutamaan masa.

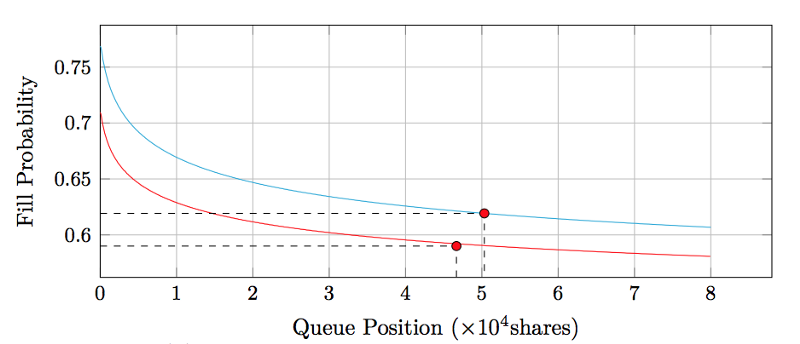

Ini secara semula jadi membawa kepada soalan seterusnya: Apakah nilai kedudukan baris gilir anda? (Bacaan lanjutan: https://moallemi.com/ciamac/papers/queue-value-2016.pdf)

Delta Buku Pesanan

Terdapat hanya dua cara untuk mengurangkan bilangan dagangan dalam buku pesanan: sama ada ia dibatalkan secara aktif atau ia diisi. Jika pengurangan disebabkan oleh proses perdagangan, maka semua harga lain kecuali yang ini juga akan berkurangan kerana proses perdagangan. Kita boleh mengisih rekod transaksi ini dengan menyusunnya dan menandakan sama ada setiap pengurangan disebabkan oleh transaksi atau pembatalan.

Secara intuitif, perdagangan bermakna dua pihak bersetuju untuk berdagang pada harga tertentu, manakala pembatalan bermakna satu pihak memutuskan bahawa ia tidak lagi bersedia untuk membeli atau menjual pada harga tertentu. Jadi, secara luaran, kita mungkin mengatakan bahawa pembatalan pada tawaran terbaik adalah isyarat yang sangat kuat bahawa harga pasaran akan bergerak ke bawah dalam jangka pendek, diikuti dengan harga dagangan yang ditutup di belakang.

Sebaliknya, harga dalam buku pesanan mula meningkat, yang hanya mempunyai satu kemungkinan: meningkatkan bilangan pesanan had yang tinggal.

Kedua-dua kenaikan dan pengurangan dalam buku pesanan menunjukkan niat peribadi peserta pasaran, dengan itu memberikan isyarat pergerakan harga jangka pendek.

Indeks harga yang lebih baik dan yuran transaksi yang optimum

Pada masa ini, kebanyakan indeks harga mengambil data dagangan daripada berbilang bursa dan mengagregatkannya bersama-sama untuk mendapatkan harga purata berwajaran volum. Khususnya, Indeks Tradeblock juga akan meningkatkan mekanisme penalti untuk wajaran pertukaran, kerana wajaran pertukaran berkait rapat dengan pertukaran tidak aktif dan pertukaran yang harganya menyimpang terlalu jauh. Apa lagi yang boleh kita perbaiki?

Pada GDAX, yuran pembuat ialah 0 mata asas dan yuran pengambil ialah 30 mata asas Contohnya, jika harga transaksi dipaparkan sebagai \(4000/BTC, harga jualan sebenar ialah \)4000/BTC dan harga belian ialah \(4012/BTC. . "Harga berpatutan" untuk urus niaga ini sepatutnya lebih hampir kepada \)4006/BTC berbanding harga sebenar yang dipaparkan. Sebaliknya, memandangkan yuran 25bps Bittrex dikenakan kepada kedua-dua pembuat dan pengambil, harga sebenar ialah harga yang dipaparkan. Dalam erti kata lain, harga yang dipaparkan sebanyak \(4000/BTC sebenarnya adalah pembeli yang membeli pada \)4010/BTC dan penjual menjual pada $3990/BTC, dengan harga purata ialah harga yang dipaparkan itu sendiri.

Oleh itu, dari perspektif penemuan harga, harga rekod urus niaga tidak boleh dibandingkan secara langsung merentas bursa, tetapi harus diseragamkan selepas mengambil kira perkara di atas semasa membina indeks harga. Sudah tentu, terdapat beberapa faktor kompleks yang membawa kepada komisen yang berbeza berdasarkan volum dagangan Sebagai contoh, beberapa pertukaran ditetapkan dan pengambil caj dan yuran pembuat berdasarkan saiz volum dagangan. Ini juga mencadangkan dua akibat yang menarik.

Pertama, penemuan harga adalah terhad, dalam beberapa cara, sambil mengukuhkan asimetri antara yuran pembuat dan pengambil yang membahagikan pertukaran. Dengan mengandaikan bahawa kebanyakan akaun di GDAX berada dalam peringkat yuran pembuat dan pengambil 0/30bps dan GDAX biasanya mempunyai spread 1 sen pada buku pesanan BTCUSDnya, harga yang ditunjukkan dalam bida/permintaan untuk setiap dagangan adalah lebih kurang “nilai saksama” , dalam 15 mata spot dan setiap transaksi tinggi atau rendah, harga yang dipaparkan di antaranya adalah lebih kurang “nilai saksama”. Oleh itu, “harga berpatutan” dalam masa tenang berayun dengan cepat antara kedua-dua titik ini, tanpa penyempurnaan lanjut penemuan harga berlaku di antara mereka.

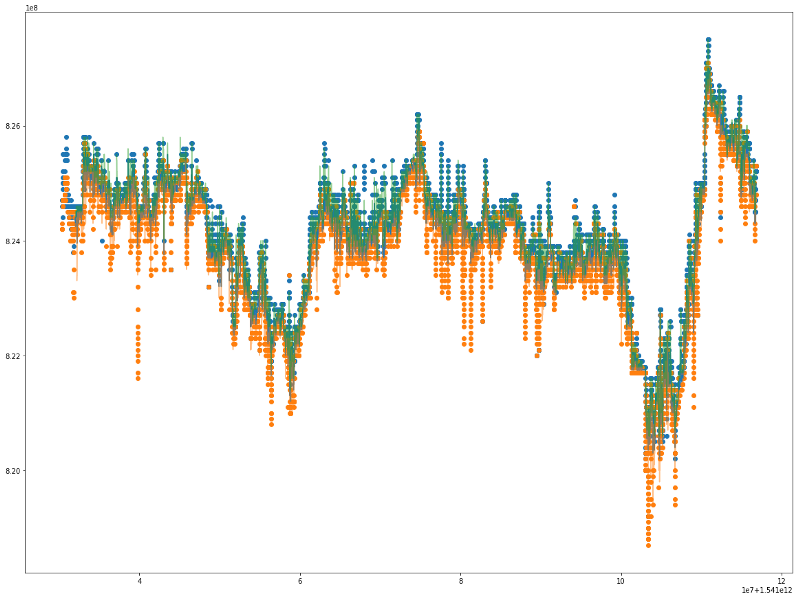

Buku Pesanan GDAX

Kedua, seperti hubungan cukai antara pengeluar dan pengguna, terdapat persamaan tertentu dalam kadar bayaran yang ditanggung antara pembuat dan pengambil. Jika anda mengenakan bayaran yang agak tinggi kepada pembuat, mereka akan mengembangkan buku pesanan dan menyerahkan sebahagian daripada yuran kepada penerima. Jika anda mengenakan bayaran yang agak lebih kepada pengambil, maka pembuat akan mengetatkan buku pesanan dan menyerap sebahagian daripada yuran pengambil.

Kes yang melampau di sini ialah apabila anda sangat menyukai pembuatnya sehinggakan buku pesanan menjadi satu tanda pada hamparan (seperti yang sering kita lihat di GDAX) dan buku pesanan tidak boleh menjadi lebih ketat. Berdasarkan ini, sebarang yuran tambahan kini akan dikenakan ke atas bursa itu sendiri sebagai hasil yang hilang.

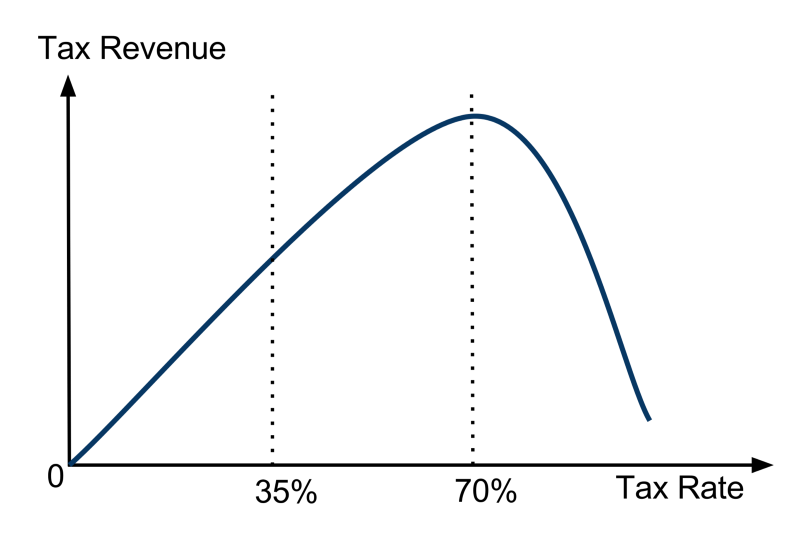

Selain daripada contoh yang melampau ini, kita dapat melihat bahawa tidak kira pihak mana yang mengutip yuran, sebaliknya jumlah yuran pengambil dan pembuat. Akhirnya, seperti dasar cukai Laffer Curvein, bursa menghadapi masalah pengoptimuman hasil dalam dasar yuran mereka. Kita boleh lihat bahawa pendapatan keuntungan adalah sama dengan polisi cukai. Jika pertukaran tidak mengenakan sebarang bayaran, mereka tidak mempunyai pendapatan. Jika pertukaran mengenakan bayaran 100%, tidak akan ada perdagangan, dan oleh itu tiada pendapatan untuk mereka. Dengan beberapa penyiasatan tambahan, menjadi jelas bahawa hasil pertukaran pada jumlah tahap yuran adalah fungsi cekung dengan maksimum unik.

Glosari: Lengkung Laffer (https://en.wikipedia.org/wiki/Laffer_curve)

Akan diteruskan