Explicação detalhada da otimização do parâmetro de estratégia da rede de contratos perpétuos

Autora:Lydia., Criado: 2023-12-11 15:04:25, Atualizado: 2024-01-02 21:24:31

A estratégia da grade perpétua é uma estratégia clássica popular na plataforma FMZ. Em comparação com a grade de spot, não há necessidade de ter moedas e a alavancagem pode ser adicionada, o que é muito mais conveniente do que a grade de spot. No entanto, como não é possível fazer backtest na plataforma FMZ Quant diretamente, não é propício para a triagem de moedas e determinar a otimização de parâmetros. Neste artigo, apresentaremos o processo completo de backtesting do Python, incluindo coleta de dados, estrutura de backtesting, funções de backtesting, otimização de parâmetros, etc. Você pode experimentá-lo sozinho no notebook juypter.

Recolha de dados

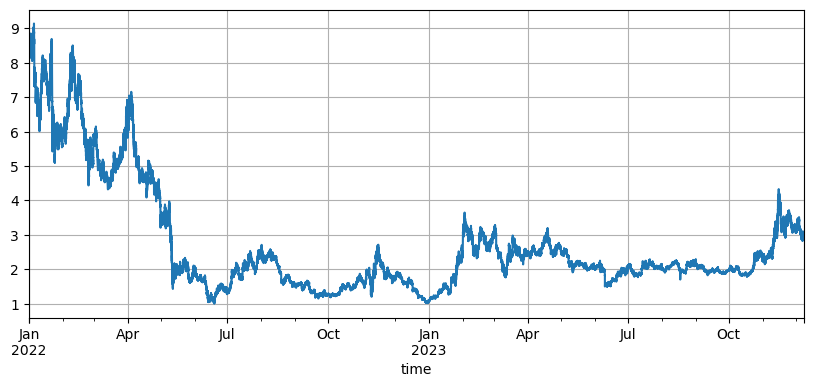

Em geral, é suficiente usar dados de linha K. Para precisão, quanto menor o período de linha K, melhor. No entanto, para equilibrar o tempo de backtest e o volume de dados, neste artigo, usamos 5min de dados dos últimos dois anos para backtest. O volume de dados final excedeu 200.000 linhas. Escolhemos DYDX como a moeda. É claro, a moeda específica e o período de linha K podem ser selecionados de acordo com seus próprios interesses.

import requests

from datetime import date,datetime

import time

import pandas as pd

import numpy as np

import matplotlib.pyplot as plt

import requests, zipfile, io

%matplotlib inline

def GetKlines(symbol='BTC',start='2020-8-10',end='2021-8-10',period='1h'):

Klines = []

start_time = int(time.mktime(datetime.strptime(start, "%Y-%m-%d").timetuple()))*1000

end_time = int(time.mktime(datetime.strptime(end, "%Y-%m-%d").timetuple()))*1000

while start_time < end_time:

res = requests.get('https://fapi.binance.com/fapi/v1/klines?symbol=%sUSDT&interval=%s&startTime=%s&limit=1000'%(symbol,period,start_time))

res_list = res.json()

Klines += res_list

start_time = res_list[-1][0]

return pd.DataFrame(Klines,columns=['time','open','high','low','close','amount','end_time','volume','count','buy_amount','buy_volume','null']).astype('float')

df = GetKlines(symbol='DYDX',start='2022-1-1',end='2023-12-7',period='5m')

df = df.drop_duplicates()

Quadro de backtesting

Para backtesting, continuamos a escolher a estrutura comumente usada que suporta contratos perpétuos USDT em várias moedas, que é simples e fácil de usar.

class Exchange:

def __init__(self, trade_symbols, fee=0.0004, initial_balance=10000):

self.initial_balance = initial_balance #Initial assets

self.fee = fee

self.trade_symbols = trade_symbols

self.account = {'USDT':{'realised_profit':0, 'unrealised_profit':0, 'total':initial_balance, 'fee':0}}

for symbol in trade_symbols:

self.account[symbol] = {'amount':0, 'hold_price':0, 'value':0, 'price':0, 'realised_profit':0,'unrealised_profit':0,'fee':0}

def Trade(self, symbol, direction, price, amount):

cover_amount = 0 if direction*self.account[symbol]['amount'] >=0 else min(abs(self.account[symbol]['amount']), amount)

open_amount = amount - cover_amount

self.account['USDT']['realised_profit'] -= price*amount*self.fee #Deduction of handling fee

self.account['USDT']['fee'] += price*amount*self.fee

self.account[symbol]['fee'] += price*amount*self.fee

if cover_amount > 0: #Close the position first.

self.account['USDT']['realised_profit'] += -direction*(price - self.account[symbol]['hold_price'])*cover_amount #Profits

self.account[symbol]['realised_profit'] += -direction*(price - self.account[symbol]['hold_price'])*cover_amount

self.account[symbol]['amount'] -= -direction*cover_amount

self.account[symbol]['hold_price'] = 0 if self.account[symbol]['amount'] == 0 else self.account[symbol]['hold_price']

if open_amount > 0:

total_cost = self.account[symbol]['hold_price']*direction*self.account[symbol]['amount'] + price*open_amount

total_amount = direction*self.account[symbol]['amount']+open_amount

self.account[symbol]['hold_price'] = total_cost/total_amount

self.account[symbol]['amount'] += direction*open_amount

def Buy(self, symbol, price, amount):

self.Trade(symbol, 1, price, amount)

def Sell(self, symbol, price, amount):

self.Trade(symbol, -1, price, amount)

def Update(self, close_price): #Updating of assets

self.account['USDT']['unrealised_profit'] = 0

for symbol in self.trade_symbols:

self.account[symbol]['unrealised_profit'] = (close_price[symbol] - self.account[symbol]['hold_price'])*self.account[symbol]['amount']

self.account[symbol]['price'] = close_price[symbol]

self.account[symbol]['value'] = abs(self.account[symbol]['amount'])*close_price[symbol]

self.account['USDT']['unrealised_profit'] += self.account[symbol]['unrealised_profit']

self.account['USDT']['total'] = round(self.account['USDT']['realised_profit'] + self.initial_balance + self.account['USDT']['unrealised_profit'],6)

Função de teste de retalho

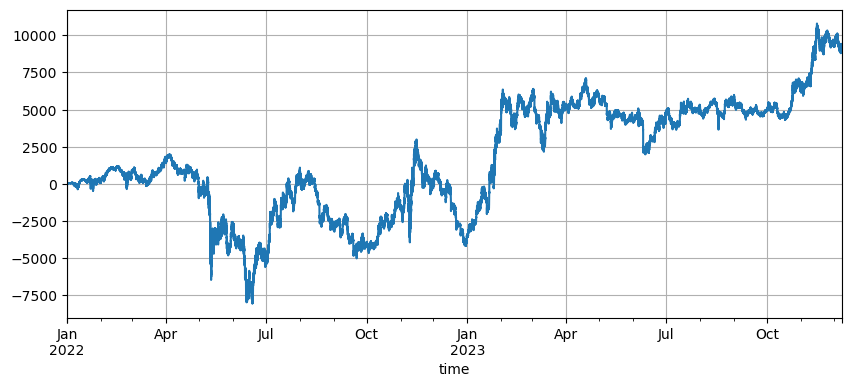

O princípio da estratégia da grade é muito simples. Vender quando o preço sobe e comprar quando o preço cai. Especificamente envolve três parâmetros: preço inicial, espaçamento da grade e valor de negociação. O mercado da DYDX flutua muito. Caiu do mínimo inicial de 8,6U para 1U, e depois subiu de volta para 3U no recente mercado de touros. O preço inicial padrão da estratégia é de 8,6U, o que é muito desfavorável para a estratégia da grade, mas os parâmetros padrão testados de volta um lucro total de 9200U foi feito em dois anos, e uma perda de 7500U foi feita durante o período.

symbol = 'DYDX'

value = 100

pct = 0.01

def Grid(fee=0.0002, value=100, pct=0.01, init = df.close[0]):

e = Exchange([symbol], fee=0.0002, initial_balance=10000)

init_price = init

res_list = [] #For storing intermediate results

for row in df.iterrows():

kline = row[1] #To backtest a K-line will only generate one buy order or one sell order, which is not particularly accurate.

buy_price = (value / pct - value) / ((value / pct) / init_price + e.account[symbol]['amount']) #The buy order price, as it is a pending order transaction, is also the final aggregated price

sell_price = (value / pct + value) / ((value / pct) / init_price + e.account[symbol]['amount'])

if kline.low < buy_price: #The lowest price of the K-line is lower than the current pending order price, the buy order is filled

e.Buy(symbol,buy_price,value/buy_price)

if kline.high > sell_price:

e.Sell(symbol,sell_price,value/sell_price)

e.Update({symbol:kline.close})

res_list.append([kline.time, kline.close, e.account[symbol]['amount'], e.account['USDT']['total']-e.initial_balance,e.account['USDT']['fee'] ])

res = pd.DataFrame(data=res_list, columns=['time','price','amount','profit', 'fee'])

res.index = pd.to_datetime(res.time,unit='ms')

return res

Efeito inicial no preço

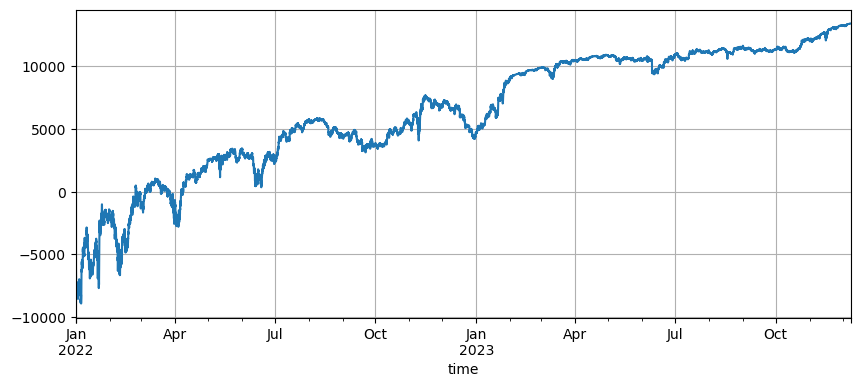

A definição do preço inicial afeta a posição inicial da estratégia. O preço inicial padrão para o backtest agora é o preço inicial na inicialização, ou seja, nenhuma posição é mantida na inicialização. E sabemos que a estratégia de grade irá realizar todos os lucros quando o preço retornar ao estágio inicial, por isso, se a estratégia pode prever corretamente o mercado futuro quando for lançada, o rendimento será significativamente melhorado. Aqui, definimos o preço inicial para 3U e depois backtest. No final, o drawdown máximo foi de 9200U, e o lucro final foi de 13372U. A estratégia final não mantém posições. O lucro é todos os lucros de flutuação, e a diferença entre os lucros dos parâmetros padrão é a perda de posição causada por julgamento incorreto do preço final.

No entanto, se o preço inicial for definido em 3U, a estratégia será curta no início e manterá um grande número de posições curtas.

Configurações de espaçamento da grade

O espaçamento da grade determina a distância entre as ordens pendentes. Obviamente, quanto menor o espaçamento, mais frequentes as transações, menor o lucro de uma única transação e maior a taxa de manipulação. No entanto, vale a pena notar que, à medida que o espaçamento da grade se torna menor e o valor da grade permanece inalterado, quando o preço muda, as posições totais aumentam e os riscos enfrentados são completamente diferentes. Portanto, para testar o efeito do espaçamento da grade, é necessário converter o valor da grade.

Uma vez que o backtest usa dados de 5m K-line, e cada K-line é negociado apenas uma vez, o que é obviamente irrealista, especialmente porque a volatilidade das moedas digitais é muito alta. Um espaçamento menor perderá muitas transações no backtesting em comparação com a negociação ao vivo. Apenas um espaçamento maior terá valor de referência. Neste mecanismo de backtesting, as conclusões tiradas não são precisas. Através do backtesting de dados de fluxo de pedidos em nível de tick, o espaçamento de grade ideal deve ser 0,005-0,01.

for p in [0.0005, 0.001 ,0.002 ,0.005, 0.01, 0.02, 0.05]:

res = Grid( fee=0.0002, value=value*p/0.01, pct=p, init =3)

print(p, round(min(res['profit']),0), round(res['profit'][-1],0), round(res['fee'][-1],0))

0.0005 -8378.0 144.0 237.0

0.001 -9323.0 1031.0 465.0

0.002 -9306.0 3606.0 738.0

0.005 -9267.0 9457.0 781.0

0.01 -9228.0 13375.0 550.0

0.02 -9183.0 15212.0 309.0

0.05 -9037.0 16263.0 131.0

Valor da transacção da rede

Como mencionado anteriormente, quando as flutuações são as mesmas, quanto maior o valor da participação, o risco é proporcional. No entanto, desde que não haja um rápido declínio, 1% dos fundos totais e 1% do espaçamento da grade devem ser capazes de lidar com a maioria das condições de mercado. Neste exemplo do DYDX, uma queda de quase 90% também desencadeou uma liquidação. No entanto, deve-se notar que o DYDX cai principalmente. Quando a estratégia da grade fica longa quando cai, ela cairá em 100% no máximo, enquanto não há limite para o aumento, e o risco é muito maior. Portanto, a Grid Strategy recomenda que os usuários escolham apenas o modo de posição longa para moedas que acreditam ter potencial.

- Uma ferramenta indispensável no campo da transação quantitativa - inventor do módulo de exploração de dados quantitativos

- Dominar tudo - Introdução ao FMZ Nova versão do Terminal de Negociação (com TRB Arbitrage Source Code)

- Conheça tudo sobre a nova versão do terminal de negociação da FMZ

- FMZ Quant: Análise de Exemplos de Design de Requisitos Comuns no Mercado de Criptomoedas (II)

- Como explorar robôs de venda sem cérebro com uma estratégia de alta frequência em 80 linhas de código

- Quantificação FMZ: Análise de casos de design de necessidades comuns do mercado de criptomoedas (II)

- Como usar estratégias de 80 linhas de código de alta frequência para explorar robôs sem cérebro para venda

- FMZ Quant: Análise de Exemplos de Design de Requisitos Comuns no Mercado de Criptomoedas (I)

- Quantificação FMZ: Análise de casos de design de necessidades comuns do mercado de criptomoedas (I)

- WexApp, a FMZ Quant Cryptocurrency Demo Exchange, é recém-lançada

- Ensine-o a usar a FMZ Extended API para Batch Modify Parameters do Bot

- Aprenda a modificar os parâmetros do disco físico em massa usando a FMZ Extension API

- Parâmetros de otimização da estratégia de rede de contratos permanentes

- Instruções para instalar o Interactive Brokers IB Gateway no Linux Bash

- Introdução ao IB GATEWAY para instalação de títulos de penetração no Linux bash

- O que é mais adequado para a pesca de fundo, baixo valor de mercado ou baixo preço?

- O que é mais adequado para transcrição: baixo valor de mercado ou baixo preço?

- Bayes - Desvendando o mistério da probabilidade, explorando a sabedoria matemática por trás da tomada de decisão

- Bayes - O mistério da probabilidade e a inteligência matemática por trás das decisões

- As vantagens da utilização da API alargada da FMZ para uma gestão eficiente do controlo do grupo na negociação quantitativa