Retornos esperados da negociação de alta frequência

0

0

3626

3626

Retornos esperados da negociação de alta frequência

resumo

Definir alfa em negociações de alta frequência é mais complexo do que em negociações de baixa frequência porque nem todas as estratégias fazem previsões baseadas em preços, mas exigem mais condições e uma compreensão das interações entre elas. Neste artigo, desenvolvemos um modelo de atribuição alfa para HFT explicando os componentes de HFT e as estratégias de negociação usadas para implementar estratégias de HFT. Os resultados sugerem que os traders de alta frequência precisam ser rápidos para gerar retornos esperados positivos e por que eles são melhores em fornecer liquidez. Fornecemos um exemplo de implementação usando uma amostra de dados de ações de alta frequência.

Na negociação de alta frequência (HFT), retornos esperados positivos são a chave para a lucratividade. Muitas vezes, essa expectativa é chamada de alfa. As características distintivas das estratégias algorítmicas em relação aos traders humanos são a consistência do alfa e a frequência com que o alfa é alcançado. Na literatura de investimento em negociação de baixa frequência, α é igual ao produto da volatilidade vezes o coeficiente de informação (CI) vezes o z-score, que é uma medida de confiança no sinal de previsão (Grinold[[1994]). No entanto, definir alfa em HFT é um pouco mais complicado, pois nem todas as estratégias são baseadas na previsão de preços, mas exigem mais condições, bem como uma compreensão da interação entre elas.

Neste artigo, desenvolvemos um modelo de atribuição alfa para negociação de alta frequência. Fazemos isso explicando os componentes do alfa e as estratégias de negociação usadas para implementar estratégias de HFT. Esses componentes incluem:

- Chance

- Pegar

- Propagação efetiva

- Desconto válido.

Além disso, fornecemos um exemplo de implementação usando uma amostra de dados de ações de alta frequência.

Alfa em HFT

O setor de HFT geralmente define alfa como um retorno absoluto de 1. O retorno absoluto médio (por operação ou por unidade de tempo) gerado por backtesting ou negociação simulada deve ser corretamente chamado de alfa de backtest ou alfa simulado. É claro que usaremos o alfa simulado e/ou testado como uma razão para acreditar no alfa futuro (ou seja, quando a estratégia estiver em execução). A decomposição desses alfas em suas partes componentes permite melhorias nas estratégias de negociação ou, como costuma ser o caso, uma análise ex post do motivo pelo qual uma estratégia se desviou do desempenho esperado.

Talvez se olharmos da perspectiva das estratégias de alta frequência, assim como das estratégias de baixa frequência, os lucros sejam obtidos principalmente pela eliminação de ineficiências no mercado. Ao fazer isso, é preciso estar ciente dos mesmos conceitos básicos que influenciam todas as estratégias de investimento: quanta oportunidade há para aproveitar; quanto pode ser adquirido; e quanto custará para adquiri-lo? Para tanto, definimos os componentes necessários para o estudo sistemático do alfa em HFT.

Oportunidade (O)

O ponto de partida para qualquer discussão sobre alfa são as mudanças de preço ou oportunidades disponíveis (O). Dado um período de retenção específico, o movimento do preço durante esse período representa o lucro disponível. Uma maneira comum de medir essa variação é o desvio padrão da mudança no ponto médio entre os preços de compra e venda2. Para estratégias de portfólio que exigem exposição constante ao mercado, o desvio padrão é certamente a medida apropriada, mas para estratégias HFT oportunistas (entrada em posições apenas sob certas condições), uma medida diferente de oportunidade pode ser apropriada (por exemplo, na negociação de futuros, um movimento do 90º percentil, ou mesmo um número fixo de centavos ou lotes). Entretanto, na ausência de outras medidas, recomendamos usar o desvio padrão como um proxy para o acaso.

Obter ©

Definimos captura © como a porcentagem de oportunidades que podem ser capturadas por qualquer estratégia de forma mais geral, excluindo o sinal de previsão. No caso de uma estratégia de portfólio, o ganho é o IC × pontuação z (ver Grinold[1994]), muitas vezes medido pela correlação entre retornos previstos e retornos realmente realizados. Como o IC faz previsões com base no preço, qualquer valor negativo de IC é ruim. Entretanto, em HFT, valores negativos de C podem ser aceitáveis porque outras medidas além da correlação podem ser mais apropriadas. Para estratégias de arbitragem estatística com retornos fixos, métricas como taxa de acerto podem ser melhores. A ideia é que uma estratégia baseada em previsões deve ter algum C positivo que esteja intimamente (se não perfeitamente) correlacionado com o IC, enquanto uma estratégia baseada em termos de liquidez pode ter algum outro C, talvez até menor que zero. De qualquer forma, dados os dois componentes que temos agora, antes de considerar uma estratégia de negociação, alfa é simplesmente C×O, a oportunidade de adquirir 3.

Spread efetivo (EP)

Na negociação de baixa frequência, o spread entre compra e venda é frequentemente ignorado como um componente do alfa porque as oportunidades buscadas são muito maiores. Entretanto, no HFT, o período de retenção é curto e o spread bid-ask tem um grande impacto no alfa. O spread bid-ask (S) é simplesmente a diferença entre o preço de compra (ou seja, o preço que alguém que precisa vender imediatamente recebe) e o preço de venda (ou seja, o preço que alguém que precisa comprar imediatamente paga). No sentido tradicional, como Stoll[1978], é considerado um prêmio pago aos formadores de mercado porque eles assumem o risco de seleção adversa ao negociar com o trader informado. Se uma estratégia de negociação oportunista gera lucro ou prejuízo depende da estratégia implementada.

Uma estratégia de negociação refere-se a como uma estratégia de negociação usa ordens de mercado e limitadas para entrar e sair de posições em um instrumento financeiro. Uma ordem limitada é uma solicitação para negociar a um preço menor (maior) que o maior preço de compra (venda) registrado. Essas ordens fornecem liquidez para um lado do mercado (o lado da compra ou o lado da venda). As ordens limitadas são passivas e permanecem no livro de ordens limitadas da bolsa até que sejam correspondidas por uma ordem de venda (compra) com preço de entrada. Uma ordem de mercado é qualquer solicitação de negociação imediata ao melhor preço de compra (venda) disponível. Essas ordens exigem liquidez e são baseadas em preços de mercado. Uma ordem de mercado pode ser uma ordem de mercado ou uma ordem limitada com um preço que excede o maior preço de venda (venda) nos livros.

A combinação de ordens taker ou maker que criam uma negociação de ida e volta define três estratégias de negociação. A estratégia take-take usa duas ordens negociáveis para entrar e sair de uma posição de mercado. A estratégia make-take usa uma ordem de limite para entrar em uma posição e uma ordem de mercado para sair da posição. A estratégia Make-Make usa uma ordem limitada para entrar e sair de uma posição. Diferentes estratégias incorrerão em diferentes custos de transação do spread bid-ask S. A estratégia de take-take resultará em um custo de transação de uma vez S para cada transação de ida e volta. Para cada transação de ida e volta, o custo de transação gerado pela estratégia Take-take é 1 vezes S. O custo de cada transação de ida e volta para a estratégia de fazer-levar é zero vezes S, enquanto a estratégia de fazer-fazer pode render S para cada transação de ida e volta.

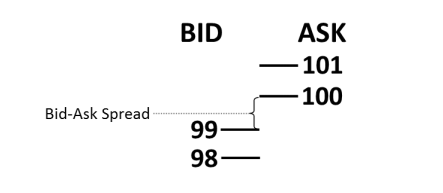

Por exemplo, considere um mercado simples como o mostrado na Figura 1. O mercado interno, o ponto mais alto da história, teve 99 ofertas de compra e 100 de venda, com um spread entre oferta e venda de apenas 1. (Para simplificar, ignoramos o volume nesses níveis.) Uma estratégia take-take, em que uma posição é comprada a um preço de mercado de 100 e imediatamente vendida a um preço de mercado de 99, é lucrativa apenas por causa da relação bid-ask. espalhar S. O custo é apenas a perda de um ponto.

Figura 1: Mercado simplificado com spread bid-ask

Uma estratégia de negociação que utiliza um make-take, comprando a 99 por meio de uma ordem limitada e, em seguida, saindo imediatamente da posição vendendo a 99 pelo preço de mercado, não incorrerá no custo do spread bid-ask. Por fim, use a estratégia de negociação make-make para entrar em uma posição por meio de uma ordem limitada, comprando a 99 pips e, em seguida, entrando imediatamente e vendendo a 100 pips com uma ordem limitada posteriormente, ganhando o spread bid-ask S. Esses cenários simples levam aos valores de spread efetivo (SE) na equação (1).

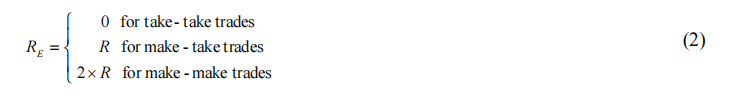

Reembolso Efetivo (RE)

No mercado de ações, as bolsas normalmente pagam uma taxa, chamada de desconto ®, às empresas de negociação que fornecem liquidez ao colocar ordens limitadas no livro de ordens limitadas. Incentivar provedores de liquidez é considerado benéfico para as bolsas. Ter mercados mais profundos e líquidos deve atrair mais e maiores tomadores de liquidez institucional, aumentando assim os volumes de negociação e as taxas de câmbio. Quando uma ordem limitada é executada ou correspondida, a empresa de negociação ganha R. Portanto, os descontos podem ser um componente importante do alfa. Conforme mostrado na fórmula (2), as estratégias de negociação também afetam o desconto efetivo (RE). Como as estratégias take-take não usam ordens limitadas, as estratégias que as usam não receberão descontos. Uma estratégia de fazer e levar rende um desconto por viagem de ida e volta, enquanto uma estratégia de fazer e fazer rende 2x R por viagem de ida e volta.

Retorno Esperado (α)

Considerando esses quatro componentes, o alfa de uma estratégia HFT pode agora ser totalmente definido como:

Na fórmula (3), α é igual à oportunidade obtida menos o custo líquido de realização da transação. Ele ignora comissões e margens, que geralmente são fixas em HFT. Por exemplo, as corretoras não se preocupam com comissões, e os traders de alta frequência que acessam o mercado diretamente geralmente pagam uma taxa fixa por ação. Se essas forem variáveis importantes para uma determinada empresa na decisão de várias estratégias, elas podem ser facilmente adicionadas à equação (3).

Importância estratégica

A complicação na fórmula (3) é que os valores das várias partes dependem uns dos outros. Há interações ocultas. Se levarmos isso em conta, a oportunidade de aquisição não é independente do spread efetivo:

- Aproveitar oportunidades é uma função de entrar em uma posição rapidamente e sair dela o mais próximo possível do momento ideal.

- O spread efetivo é uma função da estratégia de negociação utilizada. É possível executar imediatamente e pagar a diferença, ou ganhar a diferença esperando o mercado executar uma ordem de limite passiva.

Portanto, para obter spreads efetivos, algumas das oportunidades adquiridas devem ser sacrificadas. Alternativamente, ganhar mais exposição significa pagar a diferença efetiva. A estratégia é importante porque a porcentagem de aquisição C diminui com a velocidade de execução. Se considerarmos uma estratégia de negociação implementada dessas três maneiras, podemos ver o impacto que a estratégia tem no alfa. Assumimos que a estratégia de negociação possui as seguintes características:

- O tempo médio de espera foi de 60 segundos.

- O spread médio de compra e venda S é de 0,08, ou 8 centavos.

- Com um período de espera de 60 segundos, a chance de um desvio padrão O60 é de 0,09, ou 9 centavos.

- R é 0,001, ou um décimo de um centavo.

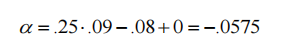

Exemplo 1: Take-Take

Se a estratégia usar uma estratégia take-take, o spread efetivo SE é 0,08 e RE é 0. Se C for 0,25, então o alfa da estratégia é -0,0575. O resultado da adoção da estratégia Take-take é a execução imediata e captura de todo C×O, mas produzirá –S. Portanto, C×O deve ser maior que S para ter uma estratégia lucrativa.

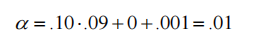

Exemplo 2: Fazer-Retirar

Se a estratégia usa uma estratégia de fazer-levar, o spread efetivo SE é 0 e RE é 0,001. Se C diminui para 0,10, o α da estratégia é 0,01. A estratégia make-take não resulta em –S, mas produz um atraso desconhecido antes de abrir uma negociação. O valor C diminuiu devido a atrasos na execução e seleção adversa. Portanto, os traders que usam uma estratégia de fazer e levar em suas estratégias devem tentar minimizar o tempo gasto esperando na fila de ordens limitadas6.

Exemplo 3: Fazer-Fazer

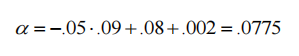

Se a estratégia usar uma estratégia make-make, o spread efetivo SE é -0,08 e RE é 0,002. Se C for -0,05, então o alfa da estratégia é 0,0775. O valor de C diminui ainda mais devido ao tempo de espera de ambas as partes e à seleção adversa de ambas as partes. Nesse caso, mesmo que C seja negativo, o spread e o desconto tornam o valor esperado positivo. A estratégia make-make é compensada por uma quantidade de S e um tempo de espera de 2×R, então mesmo que C seja negativo, a estratégia ainda tem α positivo.

Essa situação pinta um quadro otimista para estratégias de fornecimento de liquidez. Ele não leva em consideração que essa estratégia pode ocasionalmente produzir retornos extremos de cauda esquerda quando ocorrem eventos de seleção adversa, o que é especialmente verdadeiro se a tecnologia for lenta. (Discutiremos isso com mais detalhes posteriormente.) Essa situação leva a novas estratégias de negociação com períodos de retenção muito curtos e valores de C mantidos próximos de zero, ambos os quais ajudam a reduzir a seleção adversa. probabilidade, então α é –S+ RÉ. O exemplo 3 mostra por que as estratégias de HFT são melhores em fornecer liquidez do que os traders de baixa frequência. Os traders de baixa frequência precisam de grandes valores de O, e valores negativos de C são desfavoráveis. As estratégias HFT podem ganhar –S+RE de forma estável porque têm valores de O menores e, portanto, podem evitar a seleção adversa.

Dados Empíricos 7 e Resultados

Para demonstrar as características da fórmula (1) e o impacto de várias estratégias em α, usamos dados da Apple Inc. (AAPL) em 3 de janeiro de 2012. (Tentamos vários exemplos, mas os resultados não mudaram qualitativamente.) O conjunto de dados contém todas as informações sobre cada evento no livro de ordens de limite da Nasdaq, incluindo todas as adições, cancelamentos e execuções. Essas informações são registradas em nanossegundos, para que possamos cronometrar e sequenciar todos os eventos com precisão. Usando esses dados, calculamos a chance O usando o desvio padrão da mudança no preço médio do lance ao longo do tempo.

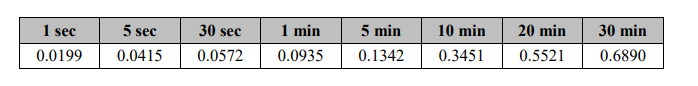

Usando os dados descritos, o spread médio de compra e venda, S, para o dia foi de 0,088704, ou cerca de 9 centavos. O desvio padrão do USD para diferentes períodos de retenção é mostrado na Figura 2.

Figura 2: Desvios-padrão por período de retenção

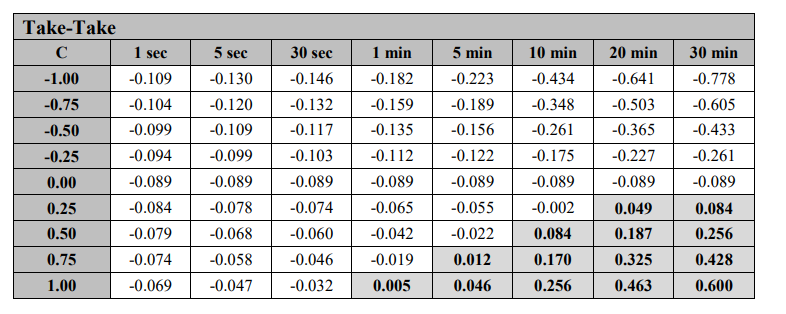

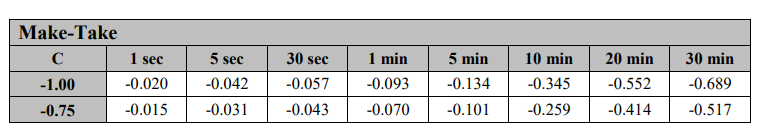

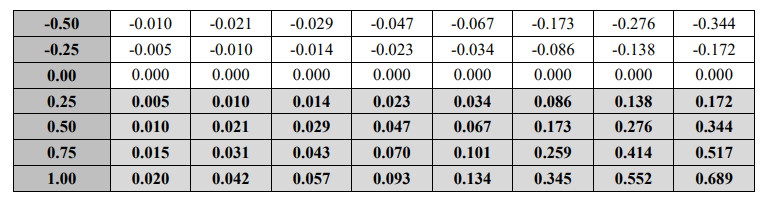

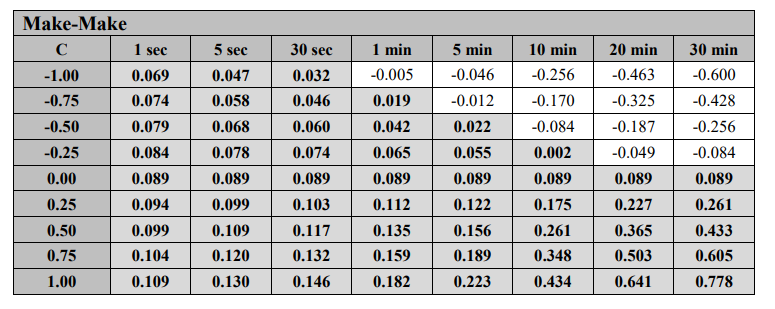

Usando o desvio padrão da Figura 2 como proxy para oportunidade, calculamos α para obter o valor de C de acordo com a fórmula (3), variando de -1 a 1. (O caso de C = 1 é logicamente equivalente ao “comerciante onisciente” de Kearns et al.,[[2010]. )Assumimos R=0. As Figuras 3, 4 e 5 mostram os alfas das três estratégias em diferentes períodos de retenção. Por exemplo, na Figura 3, se o período de espera for de 1 segundo, C = -1,00, O = 0,0199, S = 0,088704 e R = 0, então para a estratégia take-take, o valor de α é -0,109, como mostrado no canto superior esquerdo. Mostrar. Nos gráficos das Figuras 3-5, as células sombreadas indicam que o valor de α é positivo. Em todas as outras células, α é negativo ou 0.

Figura 3: Estratégia Take-Take dada pelos Alphas

Na Figura 3, podemos ver que, para a estratégia take-take, α é positivo, pelo menos para os padrões HFT, apenas quando o valor C é implausivelmente alto (ou seja, 0,75 ou 1,00) ou o período de retenção é muito longo. Na prática, altos valores de C podem ser usados em estratégias que buscam oportunidades passageiras. Para estratégias que dependem de previsões de preços, valores de C acima de 0,25 são difíceis de detectar, enquanto períodos de retenção de 20 a 30 minutos provavelmente estão fora da definição de alta frequência. Essa combinação torna muito difícil para estratégias de HFT atingirem alfa positivo usando uma estratégia de take-take. O custo do spread entre compra e venda é difícil de ser superado em um curto período de tempo por meio de melhores previsões.

Figura 4: Estratégia Make-Take dada pelos Alphas

Na Figura 4, podemos ver que para a estratégia de fazer-levar, α é sempre positivo para qualquer valor positivo. Isso é bastante claro, pois, quando S = 0, a aquisição positiva resulta em α positivo, enquanto a aquisição negativa resulta em α negativo. Entretanto, a suposição implícita é que o tempo gasto na fila aguardando execução é curto. Os pedidos geralmente ficam na fila por segundos, ou até mesmo minutos, o que impede o ganho de alfa nesses períodos. É claro que quanto mais rápidas forem as habilidades de uma pessoa, mais alto na fila seu pedido estará e, portanto, menor será o tempo de espera. Portanto, a velocidade permite que as empresas comerciais atinjam o alfa em um período de tempo mais curto. Outra suposição implícita na Figura 4 é que o valor de C permanece constante ao longo do tempo, o que certamente não é o caso nos resultados que mostraremos.

Figura 5: Estratégia Make-Make dada por Alphas

Na Figura 5, podemos observar que para a estratégia make-make, α é positivo em quase todos os valores de C. Mesmo no caso de um valor C negativo, desde que a tecnologia seja rápida, o valor da diferença obtida pode basicamente superar qualquer estratégia, não importa quão ruim ela seja. Como no exemplo anterior, atingir o alfa positivo associado a períodos de retenção mais curtos depende da capacidade de executar ordens limitadas rapidamente. Isso só pode acontecer de forma consistente se os tempos de espera forem muito curtos, o que significa que você estará sempre na frente da fila. Estar no final da fila significa esperar muito tempo pela execução e, quanto maior a espera, maior a probabilidade de ocorrer seleção adversa8.

O impacto da velocidade

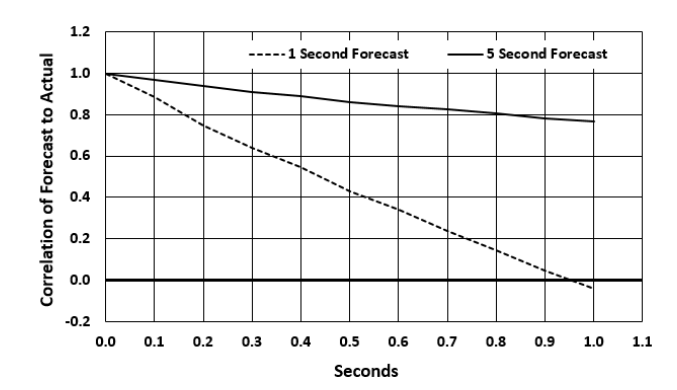

A velocidade da tecnologia tem um impacto profundo nas oportunidades disponíveis. Primeiro, como mostrado na Figura 6, a correlação entre a previsão e as mudanças reais de preço diminui ao longo do tempo. Essa decadência é uma função do comprimento da previsão. A Figura 6 mostra a decadência das previsões de 1 segundo e 5 segundos para um atraso de um décimo de segundo. Portanto, qualquer atraso na execução terá um impacto negativo na busca. Portanto, muitas estratégias de negociação não se qualificarão, seja porque são muito caras para usar uma estratégia make-make em termos dos custos técnicos fixos necessários para ser rápido o suficiente, seja porque são muito caras para usar uma estratégia take-take em termos dos custos de spread.

Figura 6: Decaimento da previsão ao longo do tempo

Em segundo lugar, atrasos na execução podem afetar o cálculo das oportunidades de realização. Velocidades lentas farão com que você fique no fim da fila. Negociações no final da fila tendem a ter mais probabilidade de serem executadas do que negociações informadas (na direção errada). A probabilidade de seleção adversa é maior e as chances de realização serão piores do que o simples desvio padrão sugere. Isso é lamentável para uma estratégia com aquisição negativa C. Pode ser necessário fazer uma operação de take trade para interromper as perdas acumuladas, produzindo um spread efetivo pior do que uma estratégia make-make. Portanto, exceto para jogadores muito rápidos, a lucratividade da estratégia usando a estratégia make-make na Figura 5 é ilusória.

para concluir

As estratégias de HFT enfrentam uma fórmula complexa de retorno esperado. No entanto, ao dividir o alfa em suas partes componentes, as empresas de negociação podem entender melhor a variabilidade de lucros e perdas. É claro que essa variabilidade inclui não apenas a variabilidade dos ingredientes, mas também as correlações que devem ser consideradas. Essas conexões explicam a necessidade de velocidade. A velocidade da tecnologia ajuda a evitar que os componentes formem grandes correlações negativas, o que criaria uma espiral descendente rápida. Entender a equação alfa pode ajudar gerentes de risco, estrategistas e reguladores a entender as complexidades do HFT.

Referências

Grinold, R. C. “Alpha is volatility times IC times score.” Journal of Portfolio Management, 20 (1994), pp. 9-16. Stoll, H. R. “The supply of dealer services in securities markets.” Journal of Finance, 33 (1978), pp. 1133-1151. Kearns, M., A. Kulesza, Y. Nevmyvaka. “Empirical limitations on high frequency trading profitability.” Journal of Trading, 5 (2010), pp. 50-62.

- Algumas estratégias também podem envolver retornos residuais em relação a um benchmark. Neste caso, nossa abordagem é facilmente aplicável.

- O preço médio é o preço de compra mais o preço de venda dividido por dois. O desvio padrão geralmente é o desvio padrão dos retornos logarítmicos, mas o expressamos em dólares americanos.

- Para estratégias de baixa frequência, C × O será exatamente o mesmo que em Grinold (1984).

- Se o preço limite de uma ordem de compra limite for igual ou superior ao preço limite máximo do livro atual, ela não será colocada no livro de ordens de negociação limite, mas será imediatamente correspondida com as ordens de limite restantes ao preço de venda de mercado.

- Estratégias de take-make raramente, ou nunca, são usadas em HFT.

- Assumimos uma fila do tipo primeiro a entrar, primeiro a sair (FIFO) com prioridades de preço e tempo.

- Gostaríamos de agradecer à Xambala, Inc. por fornecer esses dados e obtivemos permissão da Nasdaq para usá-los em nossa pesquisa.

- Uma complicação que ainda não abordamos é que a seleção adversa associada à volatilidade mais ampla do mercado pode levar a negociações de stop de capitulação, o que é outra razão pela qual a velocidade de execução é importante.

Endereço original: https://papers.ssrn.com/sol3/papers.cfm?abstract_id=2553582