Visão geral

A estratégia de pivot é uma estratégia de negociação que combina pivôes e indicadores de movimento. A estratégia utiliza o preço máximo, o preço mínimo e o preço de fechamento do ciclo de negociação anterior para calcular pivôes e usa indicadores de movimento como o ROC (taxa de variação) e o RSI aleatório para julgar a tendência do mercado.

Princípio da estratégia

O núcleo da estratégia é a combinação de pontos de pivô e indicadores de momentum. Os pontos de pivô são calculados a partir dos preços mais altos, mais baixos e mais baixos do ciclo de negociação anterior, representando os pontos de suporte e resistência mais importantes do mercado. Quando os preços quebram os pontos de pivô, significa que a tendência do mercado pode mudar.

Ao mesmo tempo, a estratégia usa o ROC e o RSI aleatório, dois indicadores de dinâmica para confirmar a tendência. O ROC mede a velocidade com que os preços mudam. Quando o ROC é maior que 0, o preço está em uma tendência ascendente; quando o ROC é menor que 0, o preço está em uma tendência descendente.

Quando o preço quebra o eixo central e o ROC e o RSI aleatórios confirmam a tendência simultaneamente, a estratégia abrirá a posição; quando o preço cai abaixo do eixo central e o ROC e o RSI aleatório confirmam a tendência simultaneamente, a estratégia fechará a posição. Esta combinação de múltiplas condições pode filtrar efetivamente os falsos sinais e aumentar a probabilidade de vitória da estratégia.

Vantagens estratégicas

Seguimento de tendências: através da combinação de pontos centrais e indicadores de momentum, a estratégia pode capturar de forma eficaz as tendências do mercado, entrar no início da formação de tendências, maximizando a margem de lucro.

Controle de risco: a estratégia usa múltiplos requisitos para filtrar os sinais de negociação, reduzindo a ocorrência de falsos sinais, reduzindo assim o risco de negociação. Ao mesmo tempo, a estratégia pode controlar efetivamente o máximo de perda de uma única negociação, configurando um ponto de parada.

Adaptabilidade: A estratégia pode ser aplicada em vários períodos de tempo e diferentes mercados, ajustando os parâmetros para adaptar-se a diferentes características de mercado e estilos de negociação.

Risco estratégico

Optimização de parâmetros: a estratégia contém vários parâmetros, como a forma como os pontos centrais são calculados, o ciclo dos indicadores de movimento, etc. Diferentes configurações de parâmetros podem causar grandes diferenças no desempenho da estratégia. Portanto, é necessário otimizar e testar os parâmetros para encontrar a melhor combinação de parâmetros.

Risco de mercado: a estratégia é aplicada principalmente em mercados com tendências evidentes, que podem ter um mau desempenho em mercados de turbulência. Ao mesmo tempo, se houver uma forte flutuação no mercado ou eventos anormais, a estratégia pode ter uma retracção maior.

Risco de sobreajuste: se os dados históricos forem sobreajustados durante o processo de otimização de parâmetros, a estratégia pode não funcionar bem em operações reais. Portanto, a eficácia da estratégia precisa ser verificada por meio de testes fora da amostra e operações reais.

Direção de otimização da estratégia

Parâmetros de ajuste dinâmico: os parâmetros de estratégia podem ser ajustados dinamicamente de acordo com a situação do mercado, como o ciclo de diminuição do indicador de momentum em mercados turbulentos, para se adaptar às mudanças no ritmo do mercado.

Adicionar outros critérios de filtragem: Considere adicionar outros indicadores técnicos ou fatores fundamentais como critérios de filtragem, como volume de negociação, sentimento de mercado, etc., para aumentar ainda mais a confiabilidade do sinal.

Optimização do gerenciamento de risco: pode-se melhorar as características de risco-receita da estratégia, otimizando o gerenciamento de posições e as regras de parada de perdas, como a utilização do ATR para definir o ponto de parada dinâmico.

Resumir

A estratégia de Pivotal Momentum é aplicada em vários mercados e períodos de tempo. A estratégia pode ser aplicada em vários mercados e períodos de tempo. A estabilidade e a rentabilidade da estratégia podem ser melhoradas através da otimização de parâmetros e adição de outras condições de filtragem.

/*backtest

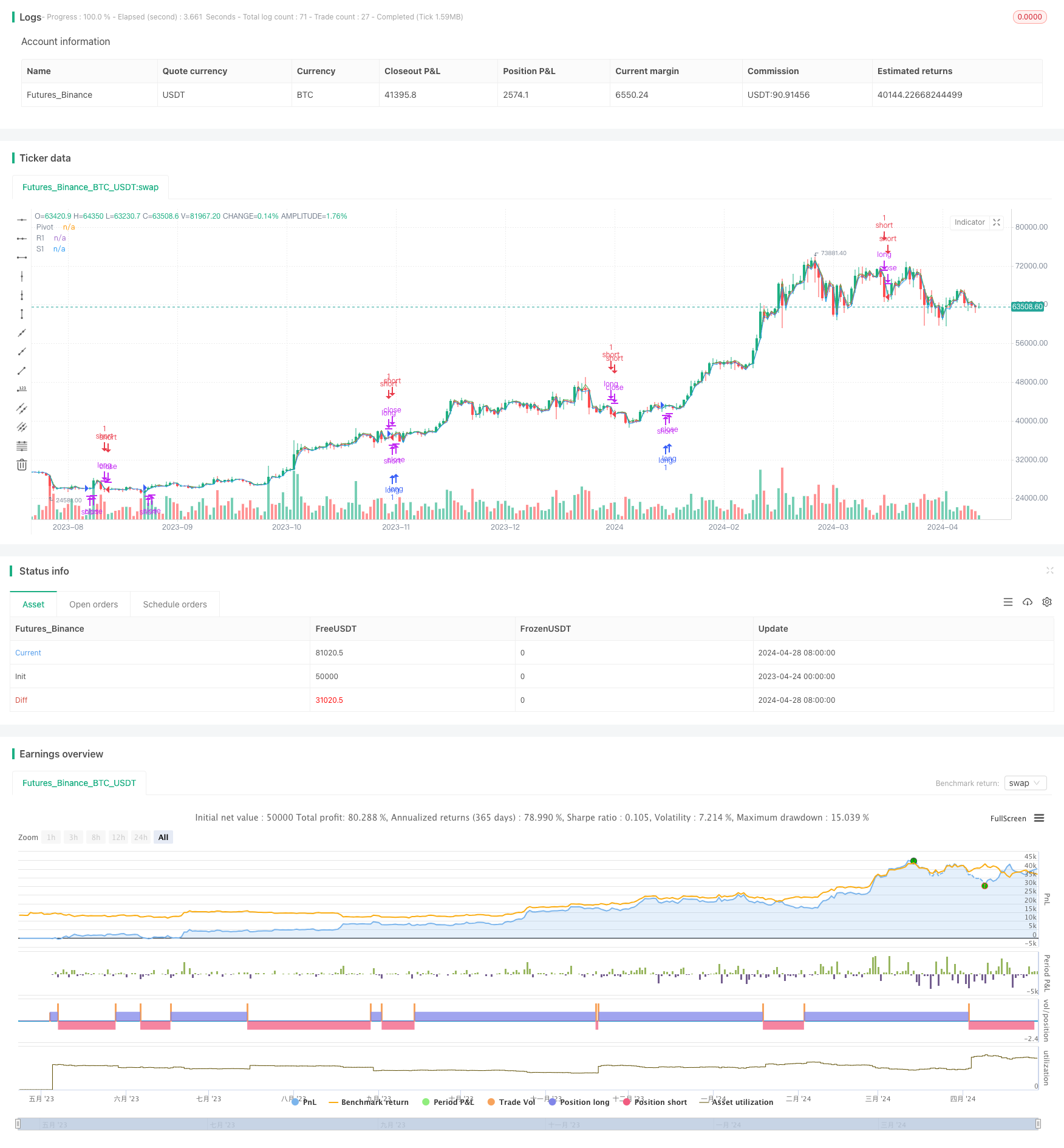

start: 2023-04-24 00:00:00

end: 2024-04-29 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Pivot and Momentum", overlay=true)

//systemedic

// Pivot Hesaplama

highPrev = request.security(syminfo.tickerid, "60", high[1])

lowPrev = request.security(syminfo.tickerid, "60", low[1])

closePrev = request.security(syminfo.tickerid, "60", close[1])

pivotPoint = (highPrev + lowPrev + closePrev) / 3

R1 = 2 * pivotPoint - lowPrev

S1 = 2 * pivotPoint - highPrev

// Stochastic RSI

smoothK = input(3, "Stochastic RSI Smooth K")

smoothD = input(3, "Stochastic RSI Smooth D")

lengthRSI = input(14, "RSI Length")

lengthStoch = input(14, "Stochastic Length")

rsi = ta.rsi(close, lengthRSI)

k = ta.sma(ta.stoch(rsi, rsi, rsi, lengthStoch), smoothK)

d = ta.sma(k, smoothD)

// ROC

rocLength = input(9, "ROC Length")

roc = ta.roc(close, rocLength)

// Alım ve Satım Koşulları

longCondition = close > pivotPoint and ta.crossover(k, d) and roc > 0

shortCondition = close < pivotPoint and ta.crossunder(k, d) and roc < 0

// Pozisyon Kontrolü ve İşlem

if (longCondition)

strategy.close("short") // Mevcut short pozisyonunu kapat

strategy.entry("long", strategy.long, comment="Long Pozisyonu")

if (shortCondition)

strategy.close("long") // Mevcut long pozisyonunu kapat

strategy.entry("short", strategy.short, comment="Short Pozisyonu")

// Pivot ve Seviyeleri Çiz

plot(pivotPoint, "Pivot", color=color.red)

plot(R1, "R1", color=color.green)

plot(S1, "S1", color=color.blue)