Otimização de flutuação de preços de diferença de rede neural estratégia de negociação quantitativa

ATR ANN TANH OHLC4 volatility TIMEFRAME NEURAL NETWORK MACHINE LEARNING

Visão geral

A estratégia de negociação quantitativa de otimização de flutuações de preços de diferenças de rede neural é um sistema de negociação de alta frequência baseado em uma rede neural artificial (ANN), projetado para otimização de prazos de 1 segundo. A estratégia usa a rede neural para analisar variações de preços de curto prazo, prever a direção dos preços por meio de algoritmos de transmissão para a frente e, em combinação com filtragem de taxa de flutuação e controle de tempo de sessão, para otimizar as decisões de negociação.

Princípio da estratégia

A estratégia usa uma arquitetura de rede neural de três camadas para processar dados de diferença de preços por meio de algoritmos de transmissão para a frente:

Camada de entrada (L0): Percentagem de diferença entre a recepção do OHLC4 atual ((Average High/Low) e a recepção do OHLC4 histórico no referencial de tempo (default 15s) como uma única entrada de neurônio.

Primeira camada oculta (L1): Contém 5 neurônios que usam a função de ativação binomial tanh para uma transformação não linear dos dados de entrada. Cada neurônio possui um peso pré-treinado para capturar um padrão específico de diferença de preço.

Segunda camada oculta (L2): Contém 33 neurônios, também usando a função de ativação tanh, para processar ainda mais a saída da primeira camada oculta através de uma matriz de pesos mais complexa.

Camada de saída (L3): Um único neurônio produz um sinal de previsão final, cujo valor é invertido para corrigir a direção do sinal.

A lógica de transação gira em torno do valor de saída da rede neural ((L3_0)):

- Quando L3_0 é maior do que o limiar de entrada (default 0.003), a ação de multi-sinalização é acionada

- Quando L3_0 é menor que o limite de entrada negativo ((-0.003), acionar o sinal de vazio

- Quando L3_0 é menor do que o limite de saída (default 0.001), a posição é liquidada

- Quando L3_0 é maior do que o limite de saída negativo (−0.001), o saldo de liquidação está vazio

A estratégia também implementa um mecanismo de filtragem triplo:

- Filtro de refrigeração: após a execução da transação, o sistema é forçado a esperar o período de arrefecimento indicado (default 60 segundos)

- Filtro de flutuaçãoAtravés do indicador ATR (Average True Range), negocie somente quando a volatilidade do mercado exceder o seu mínimo limiar (o padrão é 0.02)

- Filtro de tempo de transação: seletivamente restringir a negociação a apenas um horário de mercado específico (default 9:00 a 16:00)

Vantagens estratégicas

Previsão de alta precisãoA estrutura multicamadas de uma rede neural é capaz de capturar relações não-lineares complexas em movimentos de preços, o que é difícil de ser feito com indicadores técnicos tradicionais. Especialmente em ambientes de alta frequência, a estrutura pode identificar padrões de preços de curto prazo e fornecer sinais de entrada e saída mais precisos.

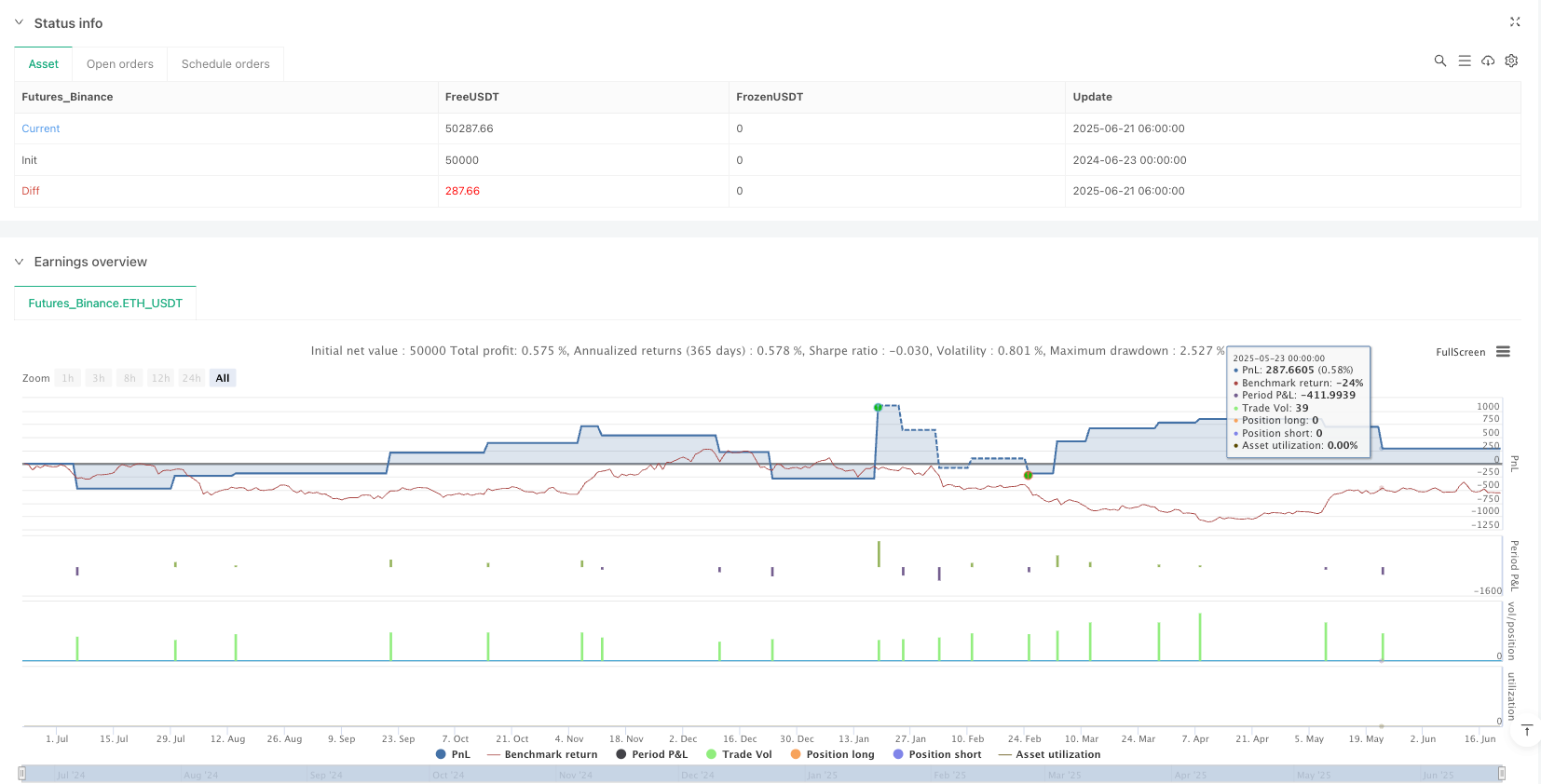

Excelente relação risco/retornoA estratégia alcançou um fator de lucro de 3.754, o que significa que o total de negócios lucrativos é 3.754 vezes maior que o total de negócios perdedores, o que é um excelente desempenho em uma estratégia quantitativa.

Espaço de otimização de parâmetros flexíveisA estratégia oferece vários parâmetros ajustáveis, incluindo o limiar de entrada/saída, a duração do período de arrefecimento, o período de referência e os requisitos de taxa de flutuação mínima, permitindo que os comerciantes otimizem de acordo com diferentes cenários de mercado e variedades de negociação.

Mecanismo de filtragem múltiplaA estratégia reduziu de forma eficaz as transações desnecessárias e os falsos sinais, aumentando a qualidade das transações, através da integração de um triplo filtro de períodos de arrefecimento, volatilidade e tempo de negociação.

Adaptação a um ambiente de alta frequência: Otimizado para um marco de tempo de 1 segundo, que permite aproveitar ao máximo as características de negociação de alta frequência para capturar oportunidades de lucro de flutuações de preços de curto prazo.

Implementação de baixa latência: Estrutura de código de estratégia clara e eficiente, a parte da rede neural usa pesos de pré-treinamento para calcular diretamente, sem a necessidade de treinamento em tempo real, garantindo a execução de baixa latência em ambientes de alta frequência.

Risco estratégico

Risco de sobreajusteOs modelos de redes neurais contêm uma grande quantidade de parâmetros de peso predefinidos, com risco de sobre-ajuste de dados históricos. Isso pode levar a uma estratégia de menor desempenho em negociações reais, especialmente quando as condições de mercado mudam significativamente. Os métodos de resposta incluem: retreinamento regular das redes neurais, verificação com dados de períodos de tempo mais longos e implementação de medidas sólidas de gerenciamento de risco.

Sensibilidade do parâmetro: A performance da estratégia é altamente dependente de várias configurações de parâmetros, como o limiar de entrada/saída, a duração do período de resfriamento, etc. Pequenas variações nos parâmetros podem causar grandes flutuações na performance da estratégia. É recomendável encontrar combinações de parâmetros estáveis por meio de varredura de parâmetros e teste de passo a passo, e evitar otimização excessiva.

Riscos de negociação de alta frequênciaEm um período de tempo de 1 segundo, os custos de transação (como os pontos de diferença e os pontos de deslizamento) podem afetar significativamente a lucratividade da estratégia. Estes custos devem ser plenamente considerados antes da negociação em campo e as condições reais de custos de transação devem ser simuladas na retrospectiva.

O desafio da tecnologiaA estratégia de alta frequência exige que o sistema de negociação tenha uma latência extremamente baixa e alta confiabilidade. Qualquer atraso na rede, atraso no dados ou atraso na execução pode levar à falha da estratégia.

Risco de flutuação do mercadoEm condições de mercado extremas (por exemplo, notícias repentinas ou esgotamento de liquidez), o modelo de rede neural pode não ser capaz de prever com precisão a movimentação dos preços, resultando em grandes perdas. É recomendável definir medidas de parada de perdas e limites de perda máxima diária e suspender a operação da estratégia durante oscilações extremas.

Direção de otimização da estratégia

Arquitetura de redes neurais otimizada:

- Considerar a introdução de mais características de entrada, como volume de negócios, indicadores de volatilidade e indicadores de dinâmica de preços, para aumentar a capacidade de previsão do modelo

- Experimentar com diferentes estruturas de camadas ocultas e número de neurónios para encontrar o melhor equilíbrio entre complexidade e capacidade de generalização

- Explorar o efeito de outras funções de ativação (como ReLU ou Leaky ReLU) que são superiores a tanh em algumas aplicações de redes neurais

Mecanismo de ajuste de parâmetros dinâmicos:

- Realização de um limiar de entrada/saída adaptável à situação do mercado, como, por exemplo, aumentar o limiar em um ambiente de alta volatilidade e reduzir o limiar em um ambiente de baixa volatilidade

- Desenvolvimento de algoritmos de ajuste de período de resfriamento sensíveis à volatilidade, permitindo que a estratégia mantenha a melhor frequência de negociação em diferentes fases do mercado

Quadro de previsão integrado:

- Combinação de modelos de redes neurais em vários períodos de tempo para formar um sinal de previsão integrado

- Introdução de metamodelos de aprendizagem de máquina para ajustar dinamicamente o peso de diferentes modelos de previsão

- Este método reduz as limitações de um único modelo e aumenta a estabilidade das previsões.

Gestão de Riscos reforçada:

- Desenvolvimento de um sistema de gestão de posições dinâmicas para ajustar o volume de negociação de acordo com a confiança do modelo e as condições do mercado

- Introdução de estratégias de stop loss baseadas em aprendizado de máquina para otimizar a relação risco-retorno por transação

- Otimização de horários para identificar os melhores momentos do dia para a estratégia

Aprendizagem e adaptação em tempo real:

- Projetar mecanismos de aprendizagem online para que as redes neurais possam aprender continuamente com novos dados e adaptar-se às mudanças do mercado

- Implementação de gatilhos de treinamento automático baseados em monitoramento de desempenho, atualizando ativamente o modelo quando o desempenho da estratégia diminui

- Este método pode aumentar significativamente a vida útil e a estabilidade da estratégia.

Resumir

A estratégia de negociação quantitativa de otimização de fluctuações de preços de diferenças de rede neural representa uma prática de vanguarda da negociação quantitativa moderna, aplicando com sucesso a tecnologia de rede neural artificial no campo da negociação de alta frequência. Através de uma estrutura de rede neural multicamadas cuidadosamente projetada, a estratégia é capaz de capturar padrões sutis em variações de preços de curto prazo e melhorar a qualidade de negociação por meio de múltiplos mecanismos de filtragem.

O fator de lucro de 3.754 demonstra o excelente desempenho da estratégia em um ambiente de teste, mas a aplicação prática ainda precisa considerar cuidadosamente os riscos específicos de superalimento, sensibilidade de parâmetros e negociação de alta frequência. A estratégia tem o potencial de manter a competitividade a longo prazo no setor de negociação quantitativa altamente competitiva, através da otimização contínua da arquitetura da rede neural, da realização de ajustes de parâmetros dinâmicos e do aumento do gerenciamento de riscos.

O fator de sucesso chave da estratégia reside na combinação de técnicas de redes neurais complexas com lógica de negociação prática, tanto com a capacidade preditiva de aprendizado de máquina como com a viabilidade de negociações reais. Para os comerciantes de quantificação experientes, isso oferece uma estrutura escalonável que pode ser ainda mais personalizada e otimizada de acordo com diferentes mercados e preferências de risco pessoais.

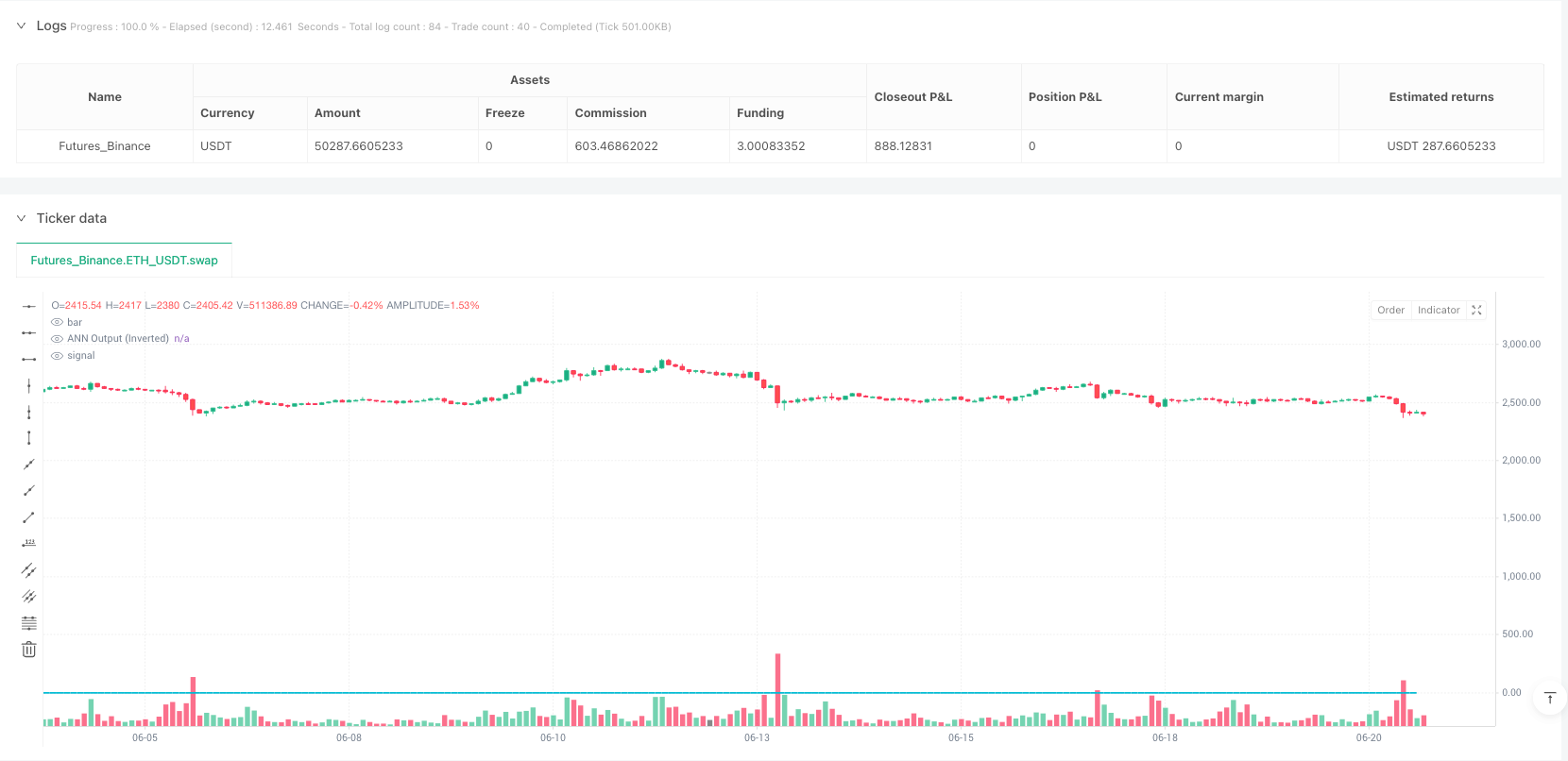

/*backtest

start: 2024-06-23 00:00:00

end: 2025-06-21 08:00:00

period: 2h

basePeriod: 2h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("ANN Strategy v2 (Optimized for 1s)", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// === INPUTS ===

entryThreshold = input.float(0.003, title="Entry Threshold")

exitThreshold = input.float(0.001, title="Exit Threshold")

cooldownBars = input.int(60, title="Cooldown (bars)") // 60 seconds cooldown

timeframe = input.timeframe("1", title="Reference Timeframe") // 1-minute diff reference

minVolatility = input.float(0.02, title="Min ATR (Volatility Filter)")

useSession = input.bool(true, title="Use Session Filter")

// === UTILITY FUNCTIONS ===

getDiff() =>

prev = request.security(syminfo.tickerid, timeframe, ohlc4[1])

now = ohlc4

(now - prev) / prev

linear(v) => v

tanh(v) => (math.exp(v) - math.exp(-v)) / (math.exp(v) + math.exp(-v))

// === ANN FORWARD PROPAGATION ===

l0_0 = linear(getDiff())

l1 = array.new_float()

array.push(l1, tanh(l0_0 * 0.8446488687))

array.push(l1, tanh(l0_0 * -0.5674069006))

array.push(l1, tanh(l0_0 * 0.8676766445))

array.push(l1, tanh(l0_0 * 0.5200611473))

array.push(l1, tanh(l0_0 * -0.2215499554))

// === Layer 2 weights ===

w2 = array.from( 0.3341657935, -2.0060003664, 0.8606354375, 0.9184846912, -0.8531172267, -0.0394076437, -0.4720374911, 0.2900968524, 1.0653326022, 0.3000188806, -0.559307785, -0.9353655177, 1.2133832962, 0.1952686024, 0.8552068166, -0.4293220754, 0.8484259409, -0.7154087313, 0.1102971055, 0.2279392724, 0.9111779155, 0.2801691115, 0.0039982713, -0.5648257117, 0.3281705155, -0.2963954503, 0.4046532178, 0.2460580977, 0.6608675819, -0.8732022547, 0.8810811932, 0.6903706878, -0.5953059103, -0.3084040686, -0.4038498853, -0.5687101164, 0.2736758588, -0.2217360382, 0.8742950972, 0.2997583987, 0.0708459913, 0.8221730616, -0.7213265567, -0.3810462836, 0.0503867753, 0.4880140595, 0.9466627196, 1.0163097961, -0.9500386514, -0.6341709382, 1.3402207103, 0.0013395288, 3.4813009133, -0.8636814677, 41.3171047132, 1.2388217292, -0.6520886912, 0.3508321737, 0.6640560714, 1.5936220597, -0.1800525171, -0.2620989752, 0.056675277, -0.5045395315, 0.2732553554, -0.7776331454, 0.1895231137, 0.5384918862, 0.093711904, -0.3725627758, -0.3181583022, 0.2467979854, 0.4341718676, -0.7277619935, 0.1799381758, -0.5558227731, 0.3666152536, 0.1538243225, -0.8915928174, -0.7659355684, 0.6111516061, -0.5459495224, -0.5724238425, -0.8553500765, -0.8696190472, 0.6843667454, 0.408652181, -0.8830470112, -0.8602324935, 0.1135462621, -0.1569048216, -1.4643247888, 0.5557152813, 1.0482791924, 1.4523116833, 0.5207514017, -0.2734444192, -0.3328660936, -0.7941515963, -0.3536051491, -0.4097807954, 0.3198619826, 0.461681627, -0.1135575498, 0.7103339851, -0.8725014237, -1.0312091401, 0.2267643037, -0.6814258121, 0.7524828703, -0.3986855003, 0.4962556631, -0.7330224516, 0.7355772164, 0.3180141739, -1.083080442, 1.8752543187, 0.3623326265, -0.348145191, 0.1977935038, -0.0291290625, 0.0612906199, 0.1219696687, -1.0273685429, 0.0872219768, 0.931791094, -0.313753684, -0.3028724837, 0.7387076712, 0.3806140391, 0.2630619402, -1.9827996702, -0.7741413496, 0.1262957444, 0.2248777886, -0.2666322362, -1.124654664, 0.7288282621, -0.1384289204, 0.2395966188, 0.6611845175, 0.0466048937, -0.1980999993, 0.8152350927, 0.0032723211, -0.3150344751, 0.1391754608, 0.5462816249, -0.7952302364, -0.7520712378, -0.0576916066, 0.3678415302, 0.6802537378, 1.1437036331, -0.8637405666, 0.7016273068, 0.3978601709, 0.3157049654, -0.2528455662, -0.8614146703, 1.1741126834, -1.4046408959, 1.2914477803, 0.9904052964, -0.6980155826)

l2 = array.new_float()

for i = 0 to 32

sum = 0.0

for j = 0 to 4

weight = array.get(w2, i * 5 + j)

sum += weight * array.get(l1, j)

array.push(l2, tanh(sum))

// === Output layer weights ===

weights_out = array.from( -0.1366382003, 0.8161960822, -0.9458773183, 0.4692969576, 0.0126710629, -0.0403001012, -0.0116244898, -0.4874816289, -0.6392241448, -0.410338398, -0.1181027081, 0.1075562037, -0.5948728252, 0.5593677345, -0.3642935247, -0.2867603217, 0.142250271, -0.0535698019, -0.034007685, -0.3594532426, 0.2551095195, 0.4214344983, 0.8941621336, 0.6283377368, -0.7138020667, -0.1426738249, 0.172671223, 0.0714824385, -0.3268182144, -0.0078989755, -0.2032828145, -0.0260631534, 0.4918037012)

sum_out = 0.0

for i = 0 to array.size(l2) - 1

sum_out += array.get(weights_out, i) * array.get(l2, i)

// === Final ANN output (inverted for signal correction) ===

l3_0 = -tanh(sum_out)

// === TRADE FILTERS ===

volatility = ta.atr(14)

isVolOkay = volatility > minVolatility

isSession = (hour >= 9 and hour < 16) // Adjust to your market hours

sessionOkay = useSession ? isSession : true

// === SIGNAL LOGIC ===

var string activeTrade = "none"

var int lastTradeBar = na

canTrade = (na(lastTradeBar) or (bar_index - lastTradeBar > cooldownBars)) and isVolOkay and sessionOkay

enterLong = l3_0 > entryThreshold and activeTrade != "long" and canTrade

exitLong = l3_0 < exitThreshold and activeTrade == "long"

enterShort = l3_0 < -entryThreshold and activeTrade != "short" and canTrade

exitShort = l3_0 > -exitThreshold and activeTrade == "short"

// === STRATEGY EXECUTION ===

if barstate.isrealtime

if enterLong

strategy.entry("Long", strategy.short)

activeTrade := "long"

lastTradeBar := bar_index

if exitLong

strategy.close("Long")

activeTrade := "none"

if enterShort

strategy.entry("Short", strategy.long)

activeTrade := "short"

lastTradeBar := bar_index

if exitShort

strategy.close("Short")

activeTrade := "none"

// === PLOTTING ===

bgcolor(activeTrade == "long" ? color.new(color.green, 85) : activeTrade == "short" ? color.new(color.red, 85) : na)

plot(l3_0, title="ANN Output (Inverted)", color=color.aqua, linewidth=2)