Краткое обсуждение баланса централизованных биржевых книг заказов

0

0

2390

2390

Недавно я обобщил основные выводы из ряда статей, посвященных изучению книг лимитных ордеров. Вы узнаете, как измерить дисбаланс объема в книге заявок и его предсказательную силу относительно ценового движения. В данной статье рассматриваются методы использования данных книги заказов для моделирования движения цен.

Давайте сначала поговорим о книге заказов.

Баланс биржевой книги заявок — это относительный баланс между ордерами на покупку и продажу на бирже. Книга ордеров представляет собой запись в режиме реального времени всех отложенных ордеров на покупку и продажу на рынке. Сюда входят заказы от покупателей и продавцов, каждый из которых готов торговать по разным ценам.

Вот некоторые ключевые концепции, связанные с балансом биржевой книги заявок:

Ордера покупателя и продавца: Ордера покупателя в книге ордеров представляют инвесторов, желающих купить актив по определенной цене, тогда как ордера на продажу представляют инвесторов, желающих продать актив по определенной цене.

Глубина книги ордеров: Глубина книги ордеров относится к количеству ордеров на покупку и продажу. Большая глубина означает, что на рынке больше ордеров на покупку и продажу, и он может быть более ликвидным.

Цена транзакции и объем транзакции: Цена транзакции — это цена последней транзакции, а объем транзакции — это количество активов, проданных по этой цене. Цена и объем сделки определяются конкуренцией между покупателями и продавцами в книге заказов.

Дисбаланс книги ордеров: Дисбаланс книги ордеров относится к разнице между количеством ордеров на покупку и продажу или общим объемом. Это можно определить, посмотрев на глубину книги заказов: если на одной стороне заказов значительно больше, чем на другой, может иметь место дисбаланс в книге заказов.

График глубины рынка: График глубины рынка графически отображает глубину и баланс книги заявок. Обычно количество заказов покупателей и продавцов отображается на уровне цен в виде столбчатой диаграммы или другого визуального формата.

Факторы, влияющие на цены: Баланс книги заказов напрямую влияет на рыночные цены. Если заказов покупателей больше, это может привести к росту цены; и наоборот, если заказов продавцов больше, это может привести к падению цены.

Высокочастотная торговля и алгоритмическая торговля: балансировка книги ордеров имеет решающее значение для высокочастотной торговли и алгоритмической торговли, поскольку они используют данные книги ордеров в режиме реального времени для принятия решений с целью быстрого использования рыночных возможностей.

Понимание баланса книги заказов важно для инвесторов, трейдеров и аналитиков рынка, поскольку оно предоставляет полезную информацию о ликвидности рынка, потенциальном направлении цен и рыночных тенденциях.

Несбалансированный объем

Основная идея при анализе книги лимитных ордеров — определить, к чему в целом рынок больше склонен: к покупке или к продаже. Эта концепция называется дисбалансом объема.

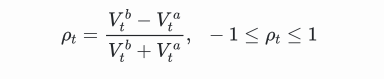

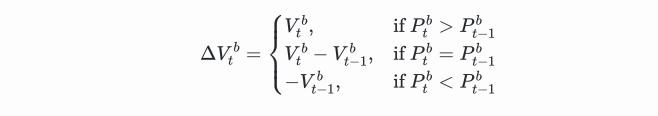

Дисбаланс объема в момент времени t определяется как:

Среди них \(V_{t}^{b}\) — объем транзакции лучшего ордера на покупку в момент времени t, а \(V_{t}^{a}\) — объем транзакции лучшего ордера на продажу в момент времени t. Мы можем интерпретировать значение \(ρ_{t}\), близкое к 1, как сильное давление покупателей, а значение \(ρ_{t}\), близкое к -1, как сильное давление продавцов. При этом учитывается только объем по лучшей цене спроса и предложения, т. е. книга заявок L1.

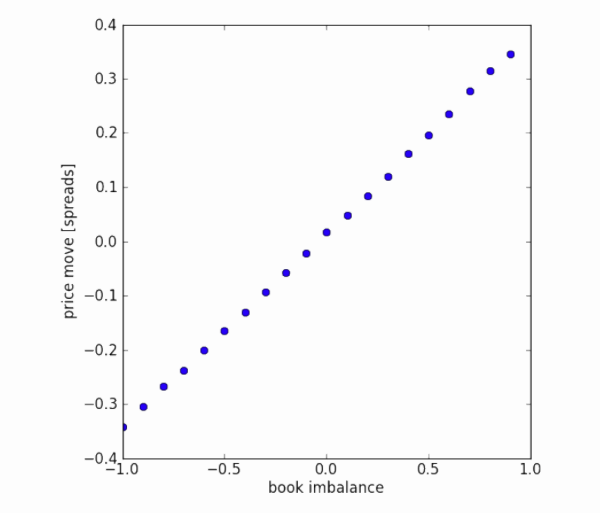

Дисбаланс объемов и движение цен. На графике показан дисбаланс объема траншей (ось x) по сравнению со средним значением будущих ценовых движений, нормализованным по спреду (ось y). Набор данных представляет собой поток заказов рынка за один квартал. По-видимому, существует линейная зависимость между дисбалансом книги заказов первого уровня и будущими движениями цен. Однако в среднем будущие движения цен находятся в пределах спреда между ценами спроса и предложения.

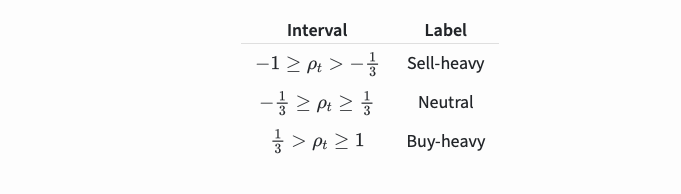

Дисбаланс объема \(ρ_{t}\) делится на следующие три части:

Было обнаружено, что эти сегменты способны предсказывать будущие движения цен:

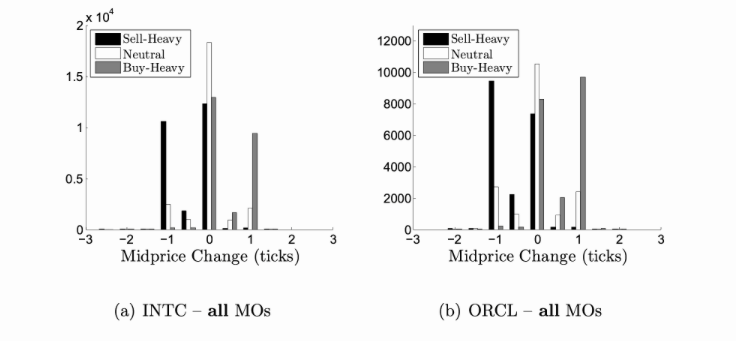

Что касается предсказательной силы дисбаланса объема, был проанализирован потиковый стакан определенного символа с января по декабрь 2014 года. Для каждого поступающего рыночного ордера (МО) дисбаланс объема фиксируется и сегментируется в соответствии с количеством тиков изменения средней цены в течение следующих 10 миллисекунд. На диаграмме показано распределение каждого сегмента и изменение средней цены. Мы видим, что положительные ценовые движения с большей вероятностью произойдут до появления книги заказов с большим давлением покупателей. Аналогичным образом, негативные движения с большей вероятностью произойдут перед появлением книги заказов с сильным давлением продаж.

Дисбаланс потока заказов

Дисбаланс объема учитывает общий объем в книге лимитных ордеров. Одним из недостатков является то, что часть этого тома может быть из старых заказов и содержать менее актуальную информацию. Вместо этого мы можем сосредоточиться на объеме последних заказов. Эта концепция называется дисбалансом потока заказов. Это можно сделать, отслеживая отдельные рыночные и лимитные ордера (требуются данные уровня 3) или просматривая изменения в книге лимитных ордеров.

Поскольку данные уровня 3 являются дорогостоящими и обычно доступны только институциональным трейдерам, мы сосредоточимся на изменениях в книге лимитных ордеров.

Мы можем рассчитать дисбаланс потока ордеров, определив, какой объем изменился по лучшим ценам спроса и предложения. Изменение объема по лучшей цене спроса составляет:

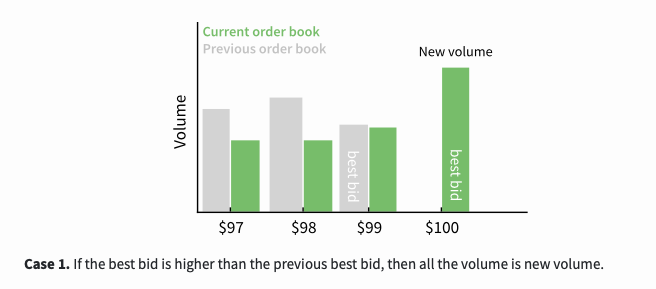

Это функция, включающая три случая. Первый случай — если лучшая ставка выше предыдущей лучшей ставки, то весь объем является новым объемом:

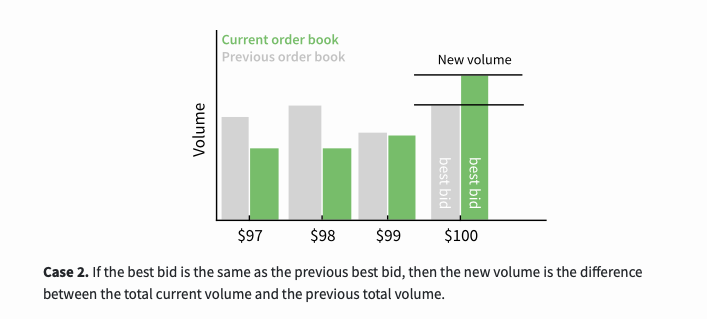

Во втором случае, если лучшая ставка совпадает с предыдущей лучшей ставкой, то новый объем представляет собой разницу между текущим общим объемом и предыдущим общим объемом.

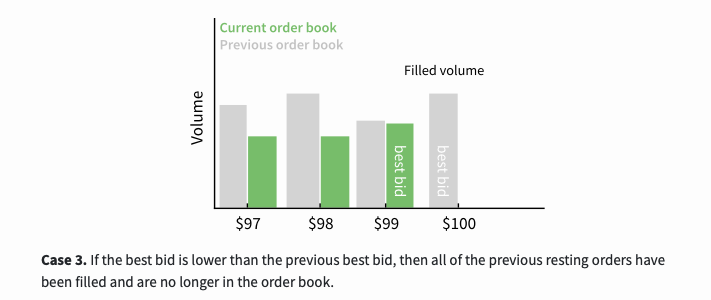

Третий случай — если лучшая цена предложения ниже предыдущей лучшей цены предложения, то все предыдущие отложенные ордера были исполнены и больше не находятся в книге ордеров.

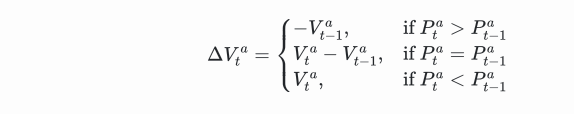

Для изменения объема по лучшей цене предложения расчет аналогичен:

Чистый дисбаланс потока заказов (OFI) в момент времени t определяется по следующей формуле:

\(OFI_{t} = \Delta V_{t}^{b,1} - \Delta V_{t}^{a,1}\)

Это будет положительным, если будет больше ордеров на покупку, и отрицательным, если будет больше ордеров на продажу. При этом измеряется как объем, так и его направление. В предыдущем разделе дисбаланс объема измерял только направление, а не величину объема.

Вы можете сложить эти значения, чтобы получить чистый дисбаланс потока заказов (OFI) с течением времени:

\(\sum_{i=t-n}^{t} OFI_i\)

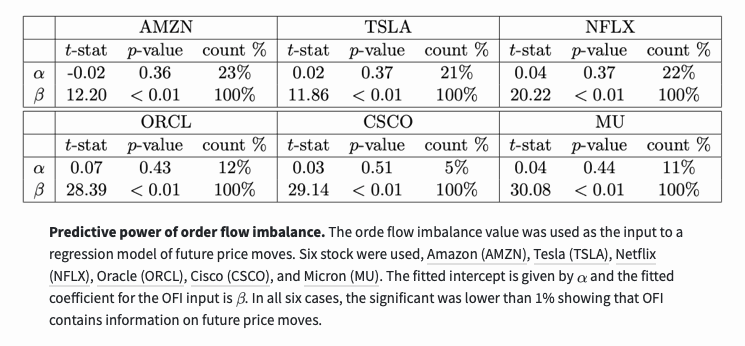

Используйте регрессионную модель, чтобы проверить, содержат ли дисбалансы потока ордеров информацию о будущих движениях цен:

Рассчитанные выше значения OFI ориентированы на лучшие цены спроса и предложения. В части 4 также рассчитываются значения 5 лучших цен, что обеспечивает 5 входных данных вместо 1. Они обнаружили, что более глубокое изучение книги заказов может предоставить новую информацию о будущих движениях цен.

Подвести итог

Здесь я суммирую основные выводы из некоторых работ, в которых изучается объем ордеров в книгах лимитных ордеров. В этих работах показано, что книги заказов содержат информацию, которая позволяет с высокой степенью вероятности прогнозировать будущие движения цен. Однако эти движения не могут преодолеть разницу между ценами спроса и предложения.

Я добавил ссылку на статью в раздел «Ссылки». Более подробную информацию можно найти здесь.

References & Notes

- Álvaro Cartea, Ryan Francis Donnelly, and Sebastian Jaimungal: “Enhancing Trading Strategies with Order Book Signals” Applied Mathematical Finance 25(1) pp. 1–35 (2018)

- Alexander Lipton, Umberto Pesavento, and Michael G Sotiropoulos: “Trade arrival dynamics and quote imbalance in a limit order book” arXiv (2013)

- Álvaro Cartea, Sebastian Jaimungal, and J. Penalva: “Algorithmic and high-frequency trading.” Cambridge University Press

- Ke Xu, Martin D. Gould, and Sam D. Howison: “Multi-Level Order-Flow Imbalance in a Limit Order Book” arXiv (2019)

Перепечатано из: Автор ~ {Литчфорд, Адриан}.