Стратегия адаптивного прорыва волатильности Блэка-Шоулза и оптимизация динамического порога

Black-Scholes volatility SMA Expected Move Breakout Strategy Dynamic Thresholds Trailing Stop

Обзор

Black-Scholes Volatility Adaptive Breakout Strategy with Dynamic Depreciation Optimization - это высококвалифицированная торговая система, основанная на теории ценообразования опционов. В основе стратегии лежит использование модели Black-Scholes для вычисления ожидаемой волатильности рынка и ее преобразование в динамическую ценовую девальвацию для захвата рыночных возможностей для прорыва. Система оценивает волатильность, рассчитывая стандартное расхождение по параметрической доходности и корректируя его в соответствии с различными временными рамками, чтобы прогнозировать диапазон ожидаемых ценовых изменений на отдельных K-линейных линиях.

Стратегический принцип

Основные принципы этой стратегии основаны на теории волатильности и случайных поворотов на финансовых рынках. Логика конкретной реализации следующая:

Расчет волатильностиСначала система рассчитывает логарифмическую доходность ((logReturn) и исчисляет ее стандартное расхождение на основе установленного периода обратной обработки ((volLookback)). Затем она корректирует волатильность к годовому значению путем умножения на коэффициент годности ((square root of periodsPerYear)). Ключевой код здесь:

volatility = ta.stdev(logReturn, volLookback) * math.sqrt(periodsPerYear)。Расчет ожидаемого измененияСистема: По принципу модели Блэка-Шоулза, рассчитывается ожидаемое изменение цены в течение одного временного периода. Формула вычисления: предыдущая цена закрытия × частота колебаний × √ ((количество циклов в 1 год) ‒ код реализуется как:

expectedMove = close[1] * volatility * math.sqrt(1.0 / periodsPerYear)。Динамическая отметкаНа основании ожидаемых изменений система устанавливает цены на основе предыдущих закрытых цен:

upperThreshold = close[1] + expectedMoveиlowerThreshold = close[1] - expectedMove。Генерация и исполнение сигнала:

- Система генерирует многосигналы, когда цена закрытия преодолевает верхнюю отметку и удовлетворяет условиям фильтрации скользящей средней.

- Система генерирует сигналы об остановке, когда цена закрытия опускается ниже нижней отметки и соответствует условиям фильтрации на движущейся средней.

- Сигналы выполняются только после подтверждения K-линии, чтобы избежать прогностического отклонения.

Механизм выходаСистема поддерживает две стратегии прекращения убытков:

- Фиксированный стоп-лост/стоп-стоп: на основе процента от цены входа.

- Отслеживание стоп-лосс: установка кратного числа на основе ожидаемых изменений, динамическая корректировка стоп-лосс, защита уже имеющейся прибыли.

Инновация в стратегии заключается в применении теории ценообразования опционов к прорывным сделкам, автоматически корректируя входную пониженную стоимость с помощью собственных волатильных характеристик рынка, что повышает качество сигнала.

Стратегические преимущества

При углубленном анализе кода стратегии можно сделать вывод о следующих значительных преимуществах:

Умение адаптироваться: Стратегия использует собственные колебания рынка, чтобы рассчитать ожидаемые изменения, а не фиксированные параметры. Это означает, что понижение будет автоматически корректироваться в соответствии с рыночными условиями, расширяясь в период высокой волатильности и сокращаясь в период низкой волатильности, что позволяет стратегии адаптироваться к различным рыночным условиям.

Теоретическая основа: использование математических принципов модели Блэка-Шоулса для расчета ожидаемых изменений имеет более прочную статистическую основу по сравнению с чисто эмпирическими параметрами, что делает прогнозы более научными.

Избегайте прогностической погрешностиКод используется четко:

barstate.isconfirmedУбедитесь, что сделки выполняются только после завершения K-линии, и используйте данные предыдущей K-линии для расчета порога, избегая распространенной проблемы отклонения от измерения.Улучшенное управление рискамиПредоставление гибких вариантов управления риском, включая фиксированные стоп-стопы и стоп-стопы, основанные на рыночных колебаниях, которые могут быть скорректированы в соответствии с предпочтениями трейдера в отношении риска.

Расчет стоимости сделкиСтрока включает в себя установку комиссионных за транзакции:

commission_value=0.12По мнению экспертов, это приведет к тому, что результаты обратной проверки будут более близки к реальному состоянию торгов.Механизм признания тенденций: Выбор фильтра подвижной средней помогает подтвердить общую тенденцию рынка, уменьшить обратную торговлю и улучшить качество сигнала.

Правила управления деньгами: использование фиксированного количества контрактов ((5) для совершения сделок, упрощение правил торговли, упрощение системного исполнения.

Эффективные показателиПримерно 80% побед и 1,818 проигрышей показывают, что стратегия обладает превосходной способностью ловить эффективные прорывы.

Стратегический риск

Несмотря на то, что эта стратегия была продуманно разработана, существуют следующие потенциальные риски и проблемы:

Риск ложного проникновенияРешение: Добавление механизма подтверждения, например, требует, чтобы прорыв продолжался в течение определенного времени или использование было подтверждено.

Риски оптимизации параметров: Избыточная оптимизация параметров (например, волатильность возобновления или длина скользящей средней) может привести к перенастройке и плохому результату в будущем. Решение: используйте пошаговую оптимизацию и кросс-циклическую проверку, выбирая стабильные параметры.

Риски высокочастотных сделокРешение: добавление фильтров сигналов или увеличение временных циклов, уменьшение частоты торгов.

Экстремальные рыночные рискиВ экстремально волатильных рынках расчеты ожидаемых изменений могут быть неточными, а остановки могут быть преодолены. Решение: установление верхнего предела максимальной волатильности и дополнительных ограничений риска.

Риск ликвидности: Количество фиксированных контрактов может привести к проблемам скольжения на низколиквидных рынках. . Решение: Динамическая корректировка размера сделок в зависимости от объема сделок.

Системные зависимости: требуется стабильный источник данных и система исполнения, технические сбои могут привести к прерыванию сделок… … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … . .

Риск раскрытия стратегииРешение: регулярно оценивать эффективность стратегии и корректировать ее в соответствии с изменениями рынка.

Направление оптимизации стратегии

На основе анализа кода можно рассмотреть следующие направления оптимизации:

Расчет самостоятельной волатильностиВ текущей стратегии используются фиксированные периоды отклонений для расчета волатильности. Можно рассмотреть возможность осуществления адаптивного расчета волатильности, например, сокращения периода отклонений в периоды высокой волатильности, продления периода отклонений в периоды низкой волатильности или более точного прогнозирования волатильности с помощью модели GARCH. Это позволяет лучше адаптироваться к изменениям состояния рынка.

Анализ нескольких временных рамок: добавление подтверждения тренда на более высоких временных рамках, например, проверка того, находятся ли более высокие временные рамки в восходящем тренде, когда в текущем временном рамках производится много сигналов. Это уменьшит торговлю в обратном тренде и повысит шансы на победу.

Динамическое управление позициями: замена фиксированного количества сделок (longQty=5, shortQty=5) на динамические позиционные расчеты, основанные на размерах счетов, рыночной волатильности и ожидаемом риске. Это повышает эффективность использования средств и прибыль после корректировки риска.

Машинное обучениеВнедрение алгоритмов машинного обучения, которые прогнозируют, какие прорывы более вероятно, что будут продолжаться, а не просто зависеть от цены, которая пересекает порог. Это может уменьшить потери от ложных прорывов.

Склонность колебанийВключение в расчет ожидаемого изменения фактора наклонности колебаний, установление различных порогов для роста и падения, поскольку рынок обычно колеблется больше во время падения. Конкретное осуществление может быть достигнуто путем расчета вверх и вниз колебаний соответственно.

Оптимальное время для торговли: текущая стратегия выполняет сделки после подтверждения K-линии, может пропустить оптимальный момент входа. Подумайте о том, чтобы прорвать механизм подтверждения в добавленной диске, чтобы сразу же войти в нее при выполнении определенных условий.

Объединение других технических показателейВключение RSI, объема сделок, направления денежных потоков и других показателей в систему многофакторного подтверждения. Это улучшит качество сигналов и уменьшит количество ложных сделок.

Оптимизация стратегии остановки убытка: реализация более интеллектуальной логики остановки, например, остановка на основе настройки позиции поддержки/сопротивления или отслеживание остановки в зависимости от динамики волатильности рынка.

Подвести итог

Black-Scholes волатильность самостоятельно адаптироваться к стратегии прорыва и динамической оптимизации обесценения представляет собой глубокое сочетание теории и практики в количественной торговле. Эта стратегия использует математические модели в теории ценообразования опционов, чтобы рассчитать ожидаемые изменения на рынке и преобразовать их в динамическую стратегию прорыва обесценения, чтобы эффективно использовать рыночные возможности.

Ключевое преимущество стратегии заключается в ее адаптивности и теоретической основе, позволяющей ей стабильно работать в различных рыночных условиях. В то же время, совершенные механизмы управления рисками и система признания тенденций еще больше повышают надежность стратегии. Однако трейдеры должны быть бдительны, чтобы избежать рисков, таких как ложные прорывы и оптимизация параметров.

Будущие направления оптимизации могут быть направлены на адаптивные расчеты волатильности, анализ многократных временных рамок, динамическое управление позициями и усиление машинного обучения. С помощью постоянного улучшения эта стратегия имеет потенциал для более стабильной отдачи в различных рыночных условиях.

В целом, это профессиональная количественная стратегия, основанная на твердой теории, которая подходит для использования трейдером с некоторым пониманием статистики и финансовых рынков. Если правильно реализовать и постоянно оптимизировать, это может привести к значительной стоимости инвестиционного портфеля.

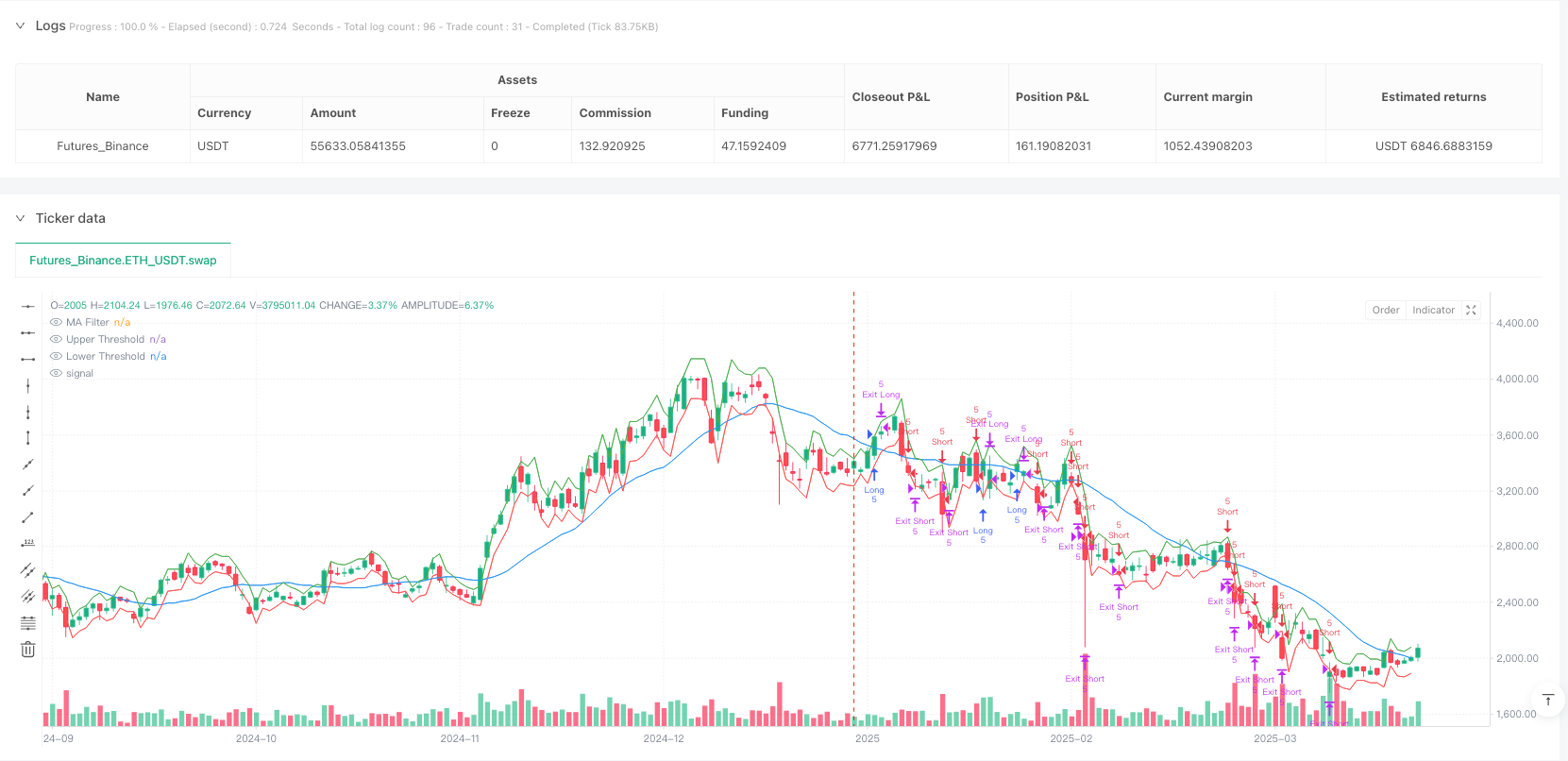

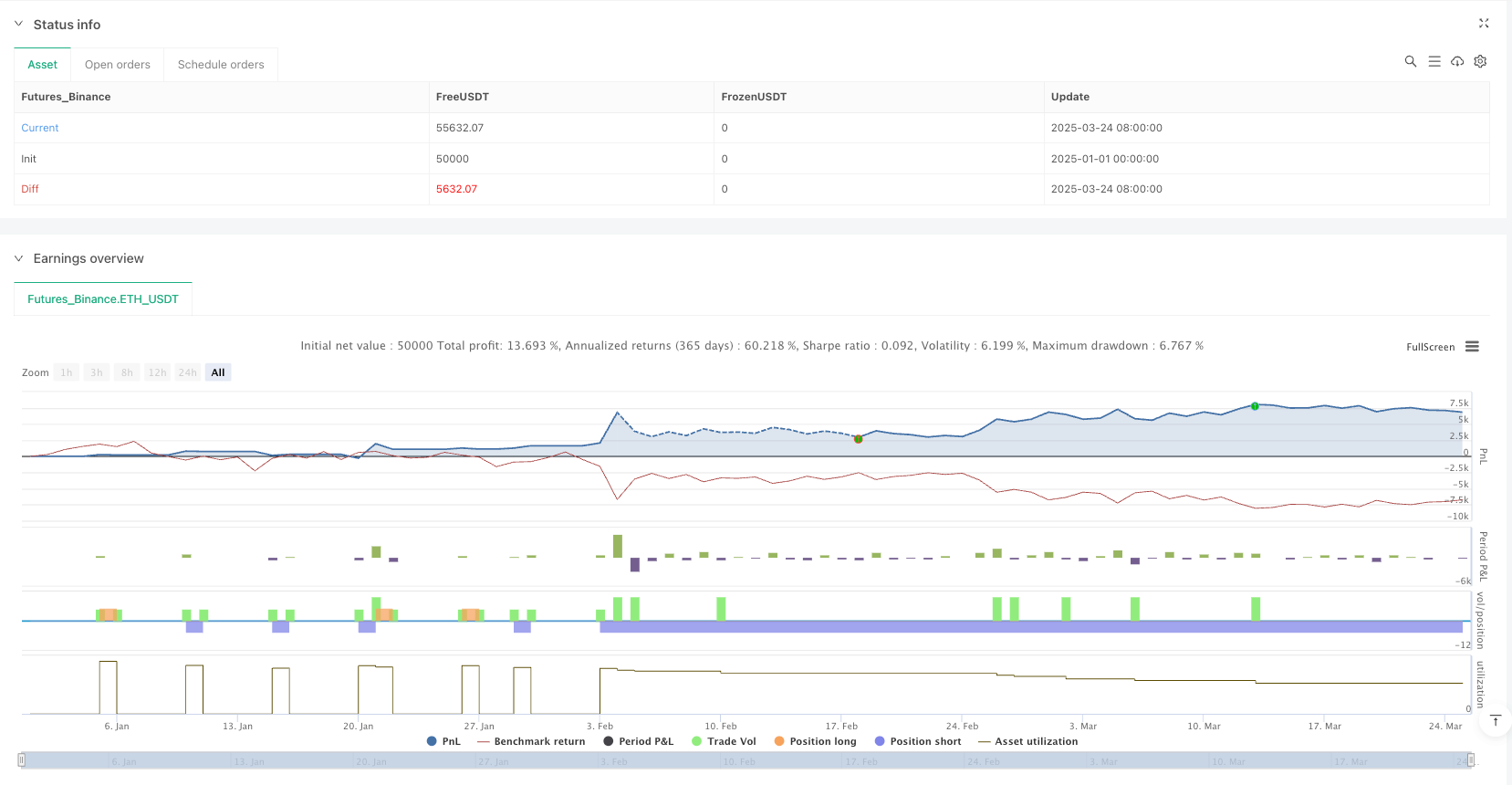

/*backtest

start: 2025-01-01 00:00:00

end: 2025-03-25 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Black-Scholes Expected Breakout Enhanced Bias-Free", overlay=true, initial_capital=15000, currency=currency.USD, pyramiding=5, calc_on_order_fills=false, calc_on_every_tick=false, commission_type=strategy.commission.cash_per_contract, commission_value=0.12)

// User Inputs

chartRes = input.int(title="Chart Timeframe in Minutes", defval=1, minval=1)

volLookback = input.int(title="Volatility Lookback (bars)", defval=20, minval=1)

stopLossPerc = input.float(title="Stop Loss (%)", defval=1.0, minval=0.1, step=0.1)

takeProfitPerc = input.float(title="Take Profit (%)", defval=2.0, minval=0.1, step=0.1)

useMAFilter = input.bool(title="Use MA Trend Filter", defval=true)

maLength = input.int(title="MA Length", defval=20, minval=1)

useTrailingStop = input.bool(title="Use Trailing Stop", defval=true)

trailMultiplier = input.float(title="Trailing Stop Multiplier (Expected Move)", defval=1.0, minval=0.1, step=0.1)

// Calculate periods per year based on chart timeframe (252 trading days * 390 minutes per day)

periodsPerYear = (252.0 * 390.0) / chartRes

// Calculate annualized volatility from log returns

logReturn = math.log(close / close[1])

volatility = ta.stdev(logReturn, volLookback) * math.sqrt(periodsPerYear)

// Expected move for one bar: previous close * volatility * √(1/periodsPerYear)

expectedMove = close[1] * volatility * math.sqrt(1.0 / periodsPerYear)

// Define dynamic thresholds around the previous bar’s close

upperThreshold = close[1] + expectedMove

lowerThreshold = close[1] - expectedMove

// Plot thresholds for visual reference

plot(upperThreshold, color=color.green, title="Upper Threshold")

plot(lowerThreshold, color=color.red, title="Lower Threshold")

// Moving Average Filter for trend confirmation

ma = ta.sma(close, maLength)

plot(ma, color=color.blue, title="MA Filter")

// Fixed 5 contracts per trade

longQty = 5

shortQty = 5

// Only execute trades at the close of a bar to avoid intrabar look-ahead bias

if barstate.isconfirmed

// Long Condition

longCondition = close > upperThreshold and (not useMAFilter or close > ma)

if longCondition

strategy.entry("Long", strategy.long, qty=longQty, comment="Long Entry")

// Short Condition

shortCondition = close < lowerThreshold and (not useMAFilter or close < ma)

if shortCondition

strategy.entry("Short", strategy.short, qty=shortQty, comment="Short Entry")

// Exit Orders for Long Positions

if strategy.position_size > 0

if useTrailingStop

// Trailing stop needs both trail_offset & trail_points

trailOffset = expectedMove * trailMultiplier

strategy.exit("Exit Long", from_entry="Long", trail_offset=trailOffset, trail_points=trailOffset)

else

stopPrice = strategy.position_avg_price * (1 - stopLossPerc / 100)

takePrice = strategy.position_avg_price * (1 + takeProfitPerc / 100)

strategy.exit("Exit Long", from_entry="Long", stop=stopPrice, limit=takePrice)

// Exit Orders for Short Positions

if strategy.position_size < 0

if useTrailingStop

trailOffset = expectedMove * trailMultiplier

strategy.exit("Exit Short", from_entry="Short", trail_offset=trailOffset, trail_points=trailOffset)

else

stopPrice = strategy.position_avg_price * (1 + stopLossPerc / 100)

takePrice = strategy.position_avg_price * (1 - takeProfitPerc / 100)

strategy.exit("Exit Short", from_entry="Short", stop=stopPrice, limit=takePrice)