Многопериодная система торговли на основе возврата к среднему тренду

EMA RSI ATR MACD MFI VAH VAL POC Wyckoff MEAN REVERSION TREND FOLLOWING Swing Trading

Обзор стратегии

Многоциклическая система трейдинга с прорывом в тренде средней стоимости - это комплексная количественная торговая стратегия, которая хитро сочетает в себе четыре мощных метода торговли: теорию циклов рынка Уикофа, анализ ценовых графиков, среднюю стоимость и трендовый отслеживание. Эта стратегия разработана специально для трейдеров, которые колеблются в среднесрочной и долгосрочной перспективе, и предоставляет широкий спектр пользовательских опций, позволяющих трейдерам гибко адаптироваться в соответствии с их рисковыми предпочтениями и рыночными условиями.

Ключевые компоненты стратегии включают в себя анализ Wyckoff для идентификации этапов рыночного цикла, анализ ценовых графиков для определения ключевых уровней поддержки и сопротивления, компонент средней регрессии для идентификации чрезмерных покупок или продаж, а также система отслеживания тенденций для захвата среднесрочных и долгосрочных ценовых движений. Эти компоненты вместе работают в виде целостной торговой системы, предназначенной для предоставления высоковероятных торговых сигналов.

Стратегический принцип

Основные принципы стратегии основаны на взаимодействии четырех основных методов торговли:

Анализ УикофаВ соответствии с теорией рыночных циклов Ричарда Д. Уикофа, компонент идентифицирует четыре основных этапа - этап накопления, этап восхождения, этап распределения и этап падения. Стратегия также обнаруживает особые формы, такие как “розовые” модели (быстрое обратное движение после ложного прорыва) и “повышенные” модели (фальшивые прорывы). Эти этапы определяются отношениями цены и количества сделок, которые помогают трейдерам следить за потоками средств в учреждениях.

Анализ ценовых графиковКомпонент реализует упрощенную версию диаграмма рынка / диаграмма оборота, рассчитывая контрольные точки (POC), высокие ценные зоны (VAH) и низкие ценные зоны (VAL) для создания диапазона, в котором происходят основные ценовые действия. Визуальное представление этих ключевых уровней помогает идентифицировать потенциальные зоны поддержки и сопротивления.

Возвращение к среднему значению: Этот компонент идентифицирует потенциальные обратные точки, когда цена перемещается в крайнюю зону. Он использует ленты бурин, чтобы определить зоны перекупа и перепродажи, и в сочетании с отклонением RSI для подтверждения потенциальных обратных точек.

Следить за тенденциями: Этот компонент фиксирует среднесрочные и долгосрочные направленные ценовые движения, подтверждает направление и силу тренда с использованием нескольких движущихся средних (9, 21, 50, 200 EMA), MACD-анализ используется для подтверждения динамики и силы тренда, а также для достижения высокой согласованности трендов временных рамок с помощью анализа структуры цен на последнее время.

Эти четыре компонента дополняют друг друга и работают вместе для создания торгового сигнала. Система использует сложный метод комбинации сигналов, требующий подтверждения нескольких систем для создания окончательного торгового сигнала, что эффективно снижает вероятность ложного сигнала.

Стратегические преимущества

Многоциклическая система торговли с прорывом в тренде регрессионной средней стоимости имеет следующие значительные преимущества:

Комплексная аналитическая структура: Благодаря интеграции четырех различных, но взаимодополняющих торговых методов, стратегия позволяет анализировать рынок с нескольких точек зрения, повышая качество и надежность торговых сигналов. Этот многомерный анализ уменьшает отклонения и ошибочные сигналы, которые могут быть вызваны одним индикатором.

Адаптация к различным рыночным условиямГибкость стратегии позволяет ей хорошо работать в различных рыночных условиях. На рынках с тенденциями компоненты трендового отслеживания доминируют; в рынках с межзонными колебаниями более эффективны средневзвешенный регресс и графический анализ цен.

Финансовые потоки в организацияхС помощью анализа Wyckoff, стратегия направлена на то, чтобы быть в соответствии с направлением денежных потоков организации, что имеет решающее значение для долгосрочной успешной торговли. Этот компонент помогает трейдерам идентифицировать стадии накопления и распределения больших средств, повышая уровень успешности торгов.

Сильное управление рискамиВ стратегию встроены различные функции управления рисками, включая автоматический стоп-стоп на основе ATR, стоп-стоп на фоне убытков, стратегию выхода на основе времени удержания позиции и расчет размера позиции на основе процента доли. Эти функции вместе обеспечивают устойчивость управления средствами.

Высота настраивается: Стратегия предоставляет широкий диапазон параметров, позволяющих трейдерам приспосабливаться к своему стилю торговли, рыночным предпочтениям и рисковой устойчивости. Основные компоненты могут быть включены или отключены независимо, что позволяет стратегии адаптироваться к различным методам торговли.

Стратегический риск

Несмотря на многочисленные преимущества данной стратегии, существуют следующие потенциальные риски и проблемы:

Риск переоптимизации параметров: Стратегия содержит большое количество регулируемых параметров, что может привести к риску чрезмерного соответствия историческим данным. Трейдеры должны быть осторожны, чтобы избежать чрезмерной оптимизации и провести солидные форвард-тестирование перед фактической торговлей.

Управление сложностьюСплоченность стратегий также приводит к сложности. Понимание и управление взаимодействием всех компонентов может быть сложным, особенно для начинающих трейдеров. Рекомендуется сначала понять каждый отдельный компонент, а затем постепенно интегрировать его.

Изменение рыночных условийВ некоторых рыночных условиях определенные компоненты могут плохо работать. Например, во время быстрого изменения тренда, сигнал о возврате средней стоимости может привести к убыткам. Трейдеры должны следить за рыночной обстановкой и соответственно регулировать вес компонентов стратегии.

Последствия задержки исполнения: Многократные требования к подтверждению стратегии могут привести к задержке входных точек, особенно в быстро меняющихся рынках. Это может привести к тому, что некоторые тенденции будут пропущены или попадут на рынок по второму преимущественному цене.

Зависимость от технических показателейСтратегия сильно зависит от технических показателей, таких как движущиеся средние, RSI и MACD. В некоторых условиях рынка эти показатели могут быть неэффективными или создавать вводящие в заблуждение сигналы. Рекомендуется в сочетании с фундаментальным анализом или другими нетехническими факторами в качестве дополнения.

Способы снижения этих рисков включают в себя: постепенное внедрение стратегий, начиная с небольших позиций; регулярная обратная проверка и оптимизация; использование внештатных тестов для проверки эффективности стратегий; и установление строгих правил управления рисками, таких как ограничение максимальных потерь на одну сделку и в день.

Направление оптимизации стратегии

Основываясь на глубоком анализе кода, эта стратегия может быть оптимизирована в следующих направлениях:

Настройка самостоятельных параметров: текущая стратегия использует фиксированные значения параметров, такие как RSI-циклы и стандартная разница в буринской полосе. Можно улучшить эффективность стратегии в различных рыночных условиях, реализуя адаптивные параметры, основанные на волатильности или состоянии рынка. Например, использование более широких буринских полос в высоковолатильных рынках и более узких буринских полос в низковолатильных рынках.

Интеграция машинного обучения: оптимизировать процесс генерации и фильтрации сигналов путем внедрения алгоритмов машинного обучения. Например, можно использовать алгоритмы классификации для прогнозирования вероятности успеха сигнала или использовать усиленное обучение для поиска оптимальной комбинации параметров. Это позволит стратегии постоянно адаптироваться и изучать новые рыночные модели.

Улучшенный анализ временных рамок: текущая стратегия работает в основном на одном временном форе. Качество сигнала может быть улучшено за счет добавления действительно многовременного анализа. Например, торговля осуществляется только при совпадении направления тенденции солнечной линии, круговой линии и лунной линии, что снижает риск обратной торговли.

Улучшенный алгоритм идентификации WyckoffВ настоящее время распознавание фаз Викофа относительно просто. Можно разработать более сложные алгоритмы для точного распознавания моделей накопления и распределения Викофа, например, с использованием распределения объема сделок, сочетания средневзвешенных цен на объем сделок и показателей относительной силы.

Анализ многовидовой корреляцииПри добавлении многообразного анализа корреляции стратегия может учитывать динамику соответствующих рынков. Например, учитывать движение индекса доллара при торговле товарами или отраслевые индексы при торговле акциями. Это даст более полный взгляд на рынок.

Оптимизация стратегии выходаНынешние механизмы выхода в основном основаны на времени и RSI. Можно повысить прибыльность, реализуя более сложные стратегии выхода, такие как частичное получение прибыли на основе динамических уровней поддержки/сопротивления или использование волатильной сжатой модели в качестве триггера для выхода.

Усиление управления рискамиДобавление более сложных функций управления рисками, таких как корректировка позиций на основе вывода, управление портфелем с учетом волатильности, а также логика исполнения заказов с учетом рыночной ликвидности и скольжения.

Подвести итог

Многоциклическая система трейдинга с прорывом в тренде средне- и долгосрочных колебаний является полноценной и гибкой количественной торговой стратегией, подходящей для трейдеров со средне- и долгосрочными колебаниями. Ее ключевые преимущества заключаются в объединении множества взаимодополняющих методов торговли, предоставлении надежного механизма генерации сигналов и широких возможностей управления рисками.

Эта стратегия создает торговую систему, которая может адаптироваться к различным рыночным условиям, путем интеграции теории циклов рынка Wyckoff, анализа ценовой графики, средневзвешенной регрессии и отслеживания тенденций. Ее цель состоит в том, чтобы быть в соответствии с направлением денежных потоков в учреждениях, уменьшить ложные сигналы путем запроса многократных подтверждений и предоставить гибкий механизм выхода и входа для оптимизации результатов торговли.

Несмотря на существующие проблемы, такие как оптимизация параметров, управление сложностью и изменение рыночных условий, при осторожном внедрении и постоянной оптимизации эта стратегия может стать мощным оружием в инструментарии трейдера. Благодаря внедрению адаптивных параметров, технологий машинного обучения, усиленного многовременного анализа и улучшенной стратегии выхода, система имеет потенциал для дальнейшего повышения ее производительности и адаптивности в будущем.

Для трейдеров, которые ищут стабильный, систематизированный способ торговли, многоциклическая система трейдинга с прорывом в тренде предоставляет прочную основу, которую можно настроить и расширить на основе личных предпочтений и опыта рынка.

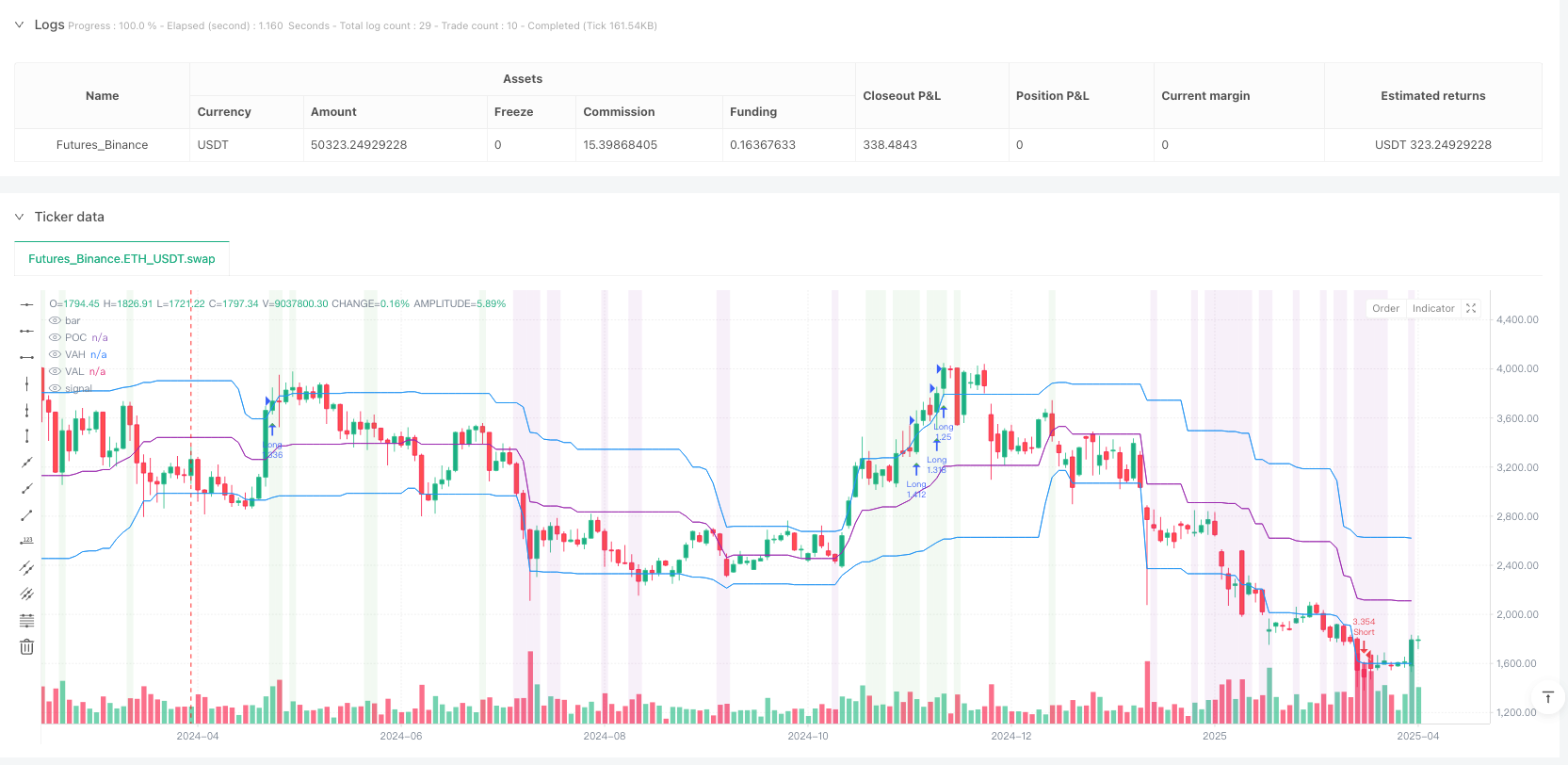

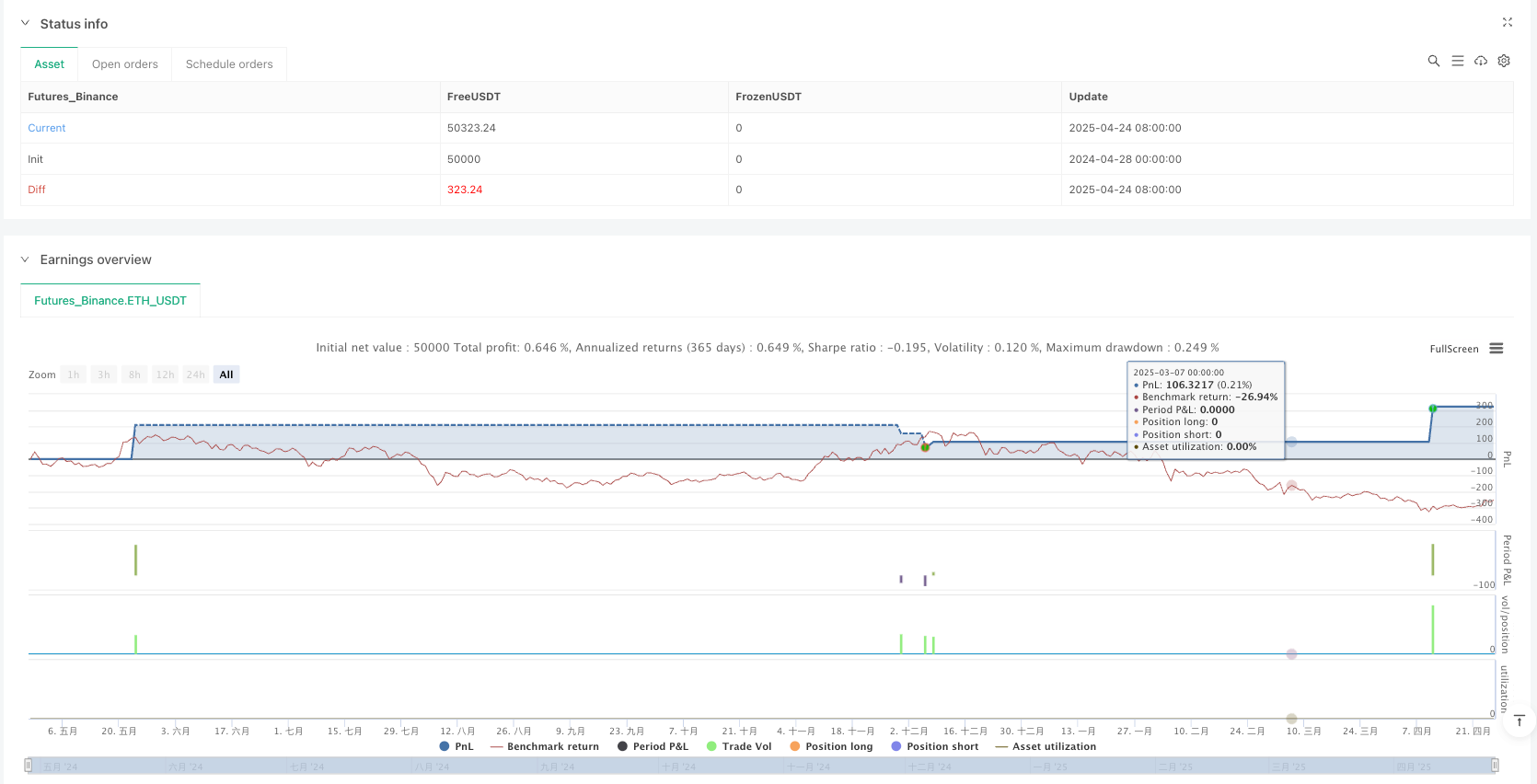

/*backtest

start: 2024-04-28 00:00:00

end: 2025-04-26 08:00:00

period: 2d

basePeriod: 2d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Wyckoff Advanced Swing Strategy by TIAMATCRYPTO", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// Main strategy settings

enableWyckoff = input.bool(true, "Enable Wyckoff")

enablePriceMap = input.bool(true, "Enable Price Map Profile")

enableMeanReversion = input.bool(true, "Enable Mean Reversion")

enableTrendFollowing = input.bool(true, "Enable Trend Following")

// TP/SL settings

useAutoTPSL = input.bool(true, "Use Auto TP/SL")

profitFactor = input.float(2.5, "Profit Factor (ATR multiple)")

stopLossFactor = input.float(1.5, "Stop Loss Factor (ATR multiple)")

// Swing Trading Parameters

minHoldingDays = input.int(3, "Minimum Holding Period (days)")

maxHoldingDays = input.int(20, "Maximum Holding Period (days)")

useWeekdayFilter = input.bool(true, "Filter Trading Days")

useTrailingStop = input.bool(true, "Use Trailing Stop")

trailingStopAtrMult = input.float(2.0, "Trailing Stop (ATR multiple)")

// Alternative Exit Rules

useExitByRSI = input.bool(true, "Exit by RSI")

exitLongRSI = input.int(70, "Exit Long when RSI")

exitShortRSI = input.int(30, "Exit Short when RSI")

// General Parameters

atrPeriod = input.int(14, "ATR Period")

rsiPeriod = input.int(14, "RSI Period")

volPeriod = input.int(20, "Volume MA Period")

emaFastPeriod = input.int(9, "EMA Fast Period")

emaSlowPeriod = input.int(21, "EMA Slow Period")

emaMediumPeriod = input.int(50, "EMA Medium Period")

emaLongPeriod = input.int(200, "EMA Long Period")

// Indicators

atr = ta.atr(atrPeriod)

rsi = ta.rsi(close, rsiPeriod)

volMA = ta.sma(volume, volPeriod)

emaFast = ta.ema(close, emaFastPeriod)

emaSlow = ta.ema(close, emaSlowPeriod)

emaMedium = ta.ema(close, emaMediumPeriod)

emaLong = ta.ema(close, emaLongPeriod)

macd = ta.ema(close, 12) - ta.ema(close, 26)

macdSignal = ta.ema(macd, 9)

// Weekday Filters (1 = Monday, 5 = Friday)

isGoodEntryDay = useWeekdayFilter ? (dayofweek != 5 and dayofweek != 1) : true // Not on Monday and Friday

isGoodExitDay = useWeekdayFilter ? (dayofweek != 1 and dayofweek != 5) : true // Not on Monday and Friday

// ===================== Wyckoff Method =====================

accumulationPhase = false

markupPhase = false

distributionPhase = false

markdownPhase = false

spring = false

if enableWyckoff

// Define support and resistance

support = ta.lowest(low, 10)

resistance = ta.highest(high, 10)

// Detect Spring (fake downward breakout)

spring := low[1] < support[2] and close > support[1]

// Detect Upthrust (fake upward breakout)

upthrust = high[1] > resistance[2] and close < resistance[1]

// Wyckoff Market Phases

accumulationPhase := volume > volMA and rsi < 40 and ta.falling(high, 5) and close > open

markupPhase := emaFast > emaSlow and emaSlow > emaMedium and volume > volMA and rsi > 50

distributionPhase := volume > volMA and rsi > 60 and ta.rising(low, 5) and close < open

markdownPhase := emaFast < emaSlow and emaSlow < emaMedium and volume > volMA and rsi < 50

// ===================== Price Map Profile =====================

lookbackPeriod = 30

highestPrice = ta.highest(high, lookbackPeriod)

lowestPrice = ta.lowest(low, lookbackPeriod)

valueAreaHigh = highestPrice - (highestPrice - lowestPrice) * 0.15

valueAreaLow = lowestPrice + (highestPrice - lowestPrice) * 0.15

pointOfControl = (valueAreaHigh + valueAreaLow) / 2

// Plot Price Map Profile

plot(enablePriceMap ? pointOfControl : na, "POC", color.purple, 1)

plot(enablePriceMap ? valueAreaHigh : na, "VAH", color.blue, 1)

plot(enablePriceMap ? valueAreaLow : na, "VAL", color.blue, 1)

// ===================== Mean Reversion =====================

meanReversionBuy = false

meanReversionSell = false

if enableMeanReversion

// Optimized Bollinger Bands for swing trading

basisBB = ta.sma(close, 20)

devBB = ta.stdev(close, 20) * 2

upperBB = basisBB + devBB

lowerBB = basisBB - devBB

// Enhanced Mean Reversion Conditions

lowerBBHit = ta.crossunder(close, lowerBB) or (close < lowerBB and close[1] < lowerBB)

upperBBHit = ta.crossover(close, upperBB) or (close > upperBB and close[1] > upperBB)

// RSI divergence for better timing

rsiLow = ta.lowest(rsi, 5)

priceLow = ta.lowest(low, 5)

rsiHigh = ta.highest(rsi, 5)

priceHigh = ta.highest(high, 5)

bullishDivergence = low < priceLow and rsi > rsiLow

bearishDivergence = high > priceHigh and rsi < rsiHigh

// Mean Reversion Swing Trading Signals

meanReversionBuy := lowerBBHit and rsi < 30 and bullishDivergence

meanReversionSell := upperBBHit and rsi > 70 and bearishDivergence

// ===================== Trend Following =====================

trendFollowingBuy = false

trendFollowingSell = false

if enableTrendFollowing

// Strong Trend Conditions

strongUptrend = emaFast > emaSlow and emaSlow > emaMedium and emaMedium > emaLong

strongDowntrend = emaFast < emaSlow and emaSlow < emaMedium and emaMedium < emaLong

// Simulated multi-day trend confirmation

recentHigherHigh = high > ta.highest(high[1], 5)

recentLowerLow = low < ta.lowest(low[1], 5)

// MACD Filters

macdRising = macd > macd[1] and macd[1] > macd[2]

macdFalling = macd < macd[1] and macd[1] < macd[2]

// Stronger Filters for Swing Trading

trendFollowingBuy := strongUptrend and macd > macdSignal and macdRising and recentHigherHigh

trendFollowingSell := strongDowntrend and macd < macdSignal and macdFalling and recentLowerLow

// ===================== Combine Signals =====================

wyckoffBuy = enableWyckoff and spring and accumulationPhase

wyckoffSell = enableWyckoff and distributionPhase

mrBuy = enableMeanReversion and meanReversionBuy

mrSell = enableMeanReversion and meanReversionSell

tfBuy = enableTrendFollowing and trendFollowingBuy

tfSell = enableTrendFollowing and trendFollowingSell

// Combine all strategies

buySignal = (wyckoffBuy or mrBuy or tfBuy) and isGoodEntryDay

sellSignal = (wyckoffSell or mrSell or tfSell) and isGoodEntryDay

// Add Candle Confirmation for better entries - full candle above/below EMA

buyConfirmation = close > open and close > emaMedium

sellConfirmation = close < open and close < emaMedium

// Track holding days

var int daysInTrade = 0

daysInTrade := strategy.position_size != 0 ? daysInTrade + 1 : 0

// Time-Based Exit

exitLongByTime = strategy.position_size > 0 and (daysInTrade >= maxHoldingDays or (daysInTrade >= minHoldingDays and isGoodExitDay))

exitShortByTime = strategy.position_size < 0 and (daysInTrade >= maxHoldingDays or (daysInTrade >= minHoldingDays and isGoodExitDay))

// Exit by RSI

exitLongByRSI = useExitByRSI and strategy.position_size > 0 and rsi >= exitLongRSI and daysInTrade >= minHoldingDays

exitShortByRSI = useExitByRSI and strategy.position_size < 0 and rsi <= exitShortRSI and daysInTrade >= minHoldingDays

// Trading logic - Swing Trading adjusted with TP/SL optional

if buySignal and buyConfirmation and strategy.position_size <= 0

strategy.cancel_all()

strategy.entry("Long", strategy.long)

if useAutoTPSL

strategy.exit("TP/SL Long", "Long", profit = atr * profitFactor, loss = atr * stopLossFactor)

if sellSignal and sellConfirmation and strategy.position_size >= 0

strategy.cancel_all()

strategy.entry("Short", strategy.short)

if useAutoTPSL

strategy.exit("TP/SL Short", "Short", profit = atr * profitFactor, loss = atr * stopLossFactor)

// Trailing Stop if enabled and no fixed TP/SL

if useTrailingStop and not useAutoTPSL and strategy.position_size != 0

longTrailPrice = high - atr * trailingStopAtrMult

shortTrailPrice = low + atr * trailingStopAtrMult

if strategy.position_size > 0

strategy.exit("Trailing Stop Long", "Long", trail_price=longTrailPrice)

else if strategy.position_size < 0

strategy.exit("Trailing Stop Short", "Short", trail_price=shortTrailPrice)