Обзор

Многомерный анализ рынка Количественная торговая стратегия - это высокоинтеллектуальная количественная торговая система, которая анализирует рыночные действия и предоставляет торговые сигналы в режиме реального времени путем интеграции нескольких технических показателей и алгоритмов идентификации состояния рынка. В основе стратегии лежит ее уникальный механизм идентификации типа рынка, который может автоматически определять 10 различных состояний рынка (например, рынок быков, медведей, колебаний и т. Д.), и, таким образом, оптимизировать процесс принятия решений, регулируя вес показателя в зависимости от динамики текущей рыночной среды.

Стратегический принцип

Основные принципы стратегии основаны на многоуровневой системе анализа рынка:

Расчет базовых показателейВо-первых, в качестве основы для принятия решений стратегия рассчитывает различные технические показатели, включая EMA (55), SMA (20/40/10), MACD (12, 26, 9), RSI (14), ATR (14).

Идентификация состояния рынкаСтратегия разработала комплексный алгоритм идентификации типов рынков, позволяющий точно определить, в каком из следующих 10 состояний находится текущий рынок:

- Бычий рынок ((Bull): цена выше EMA55, MACD-линия выше сигнальной линии, RSI>50, относительная торговля>1

- Медведь: цена ниже EMA55, линия MACD ниже линии сигнала, RSI<50, объем торгов больше среднего

- Sideways: цена с отклонением от EMA55 меньше, чем в 0,5 раза, чем ATR, и ATR ниже его 20-циклического среднего значения

- Волатильность: ATR в 1,2 раза выше его 20-циклического среднего значения

- Момент: изменение цены в 1,5 раза больше, чем в ATR, и объем сделок в 1,5 раза больше, чем в среднем за 20 циклов

- Среднезначная регрессия (MeanRev): RSI>70 или RSI<30

- Коробка (Box): боковая, с диапазоном колебаний в 0,8 раза меньше средней за 20 циклов

- Макро: абсолютные значения изменения цены в 2 раза больше ATR

- Волк (Wolf): изменения меньше -ATR и цена ниже EMA55

- Орел: бычий рынок с ATR в 0,8 раза ниже его 20-циклического среднего значения

Динамическая матрица весовСтратегия: автоматически корректирует вес индикаторов в зависимости от идентифицированного типа рынка. Например, в условиях бычьего рынка вес индекса тренда и MACD увеличивается до 2.0, в то время как в других типах рынка вес индикаторов различается.

Комплексная система оценкиСтратегия: взвешенная оценка по каждому показателю дает суммарную оценку от 0 до 100. Оценка более 65 означает сильный сигнал покупки, менее 35 - сильный сигнал продажи, а промежуточная область означает неопределенность состояния рынка и рекомендуется наблюдать.

Правила торговлиСтратегия: открыть позицию, когда она определяется как бычьи, рыночные или динамические рынки с оценкой более 65; открыть позицию, когда она определяется как медвежьи или волчьи рынки с оценкой менее 35 и сделать ее пустой. Автоматически ликвидировать позицию, когда условия больше не выполняются.

Стратегические преимущества

Многомерный анализВ этой стратегии учитываются не только ценовые тенденции, но и различные аспекты, такие как объемы сделок, волатильность и состояние рынка, чтобы охватить все рыночные возможности.

Идентификация интеллектуального рынкаЭто усовершенствованная классификация рынков значительно повышает адаптивность стратегии, позволяя ей оставаться эффективной в различных рыночных условиях.

Динамическая коррекция весаКлючевое преимущество стратегии заключается в ее динамическом механизме взвешивания, который автоматически корректирует значение индикаторов в зависимости от типа рынка, избегая слепого следования за некоторыми индикаторами в неблагоприятных рыночных условиях.

Визуализация панели решенийСтратегия предоставляет подробную визуализацию панели, четко показывающую состояние индикаторов, типы рынков и комплексные оценки, чтобы помочь трейдерам понять текущую логику принятия решений.

Интеграция различных методов технического анализаСтратегия органично сочетает в себе различные методы технического анализа, такие как отслеживание тенденций, динамика, среднезначная регрессия, анализ транзакций и распознавание схематических моделей, чтобы сформировать общую аналитическую систему.

Ясный сигнал входа и выходаС помощью комплексной рейтинговой системы стратегия дает четкие торговые сигналы, снижая субъективность и нерешительность в торговых решениях.

Стратегический риск

Параметр ЧувствительностьВ стратегии используются различные показатели и пороги, параметры которых могут оказать существенное влияние на эффективность стратегии. В различных рыночных условиях или разновидностях эти параметры могут нуждаться в корректировке, что может привести к ошибочным сигналам. Решение заключается в оптимизации параметров путем обратной связи или создании набора адаптивных параметров для различных торговых разновидностей.

Риск быстрого перехода рынка: при быстром смене состояния рынка, стратегия может не успеть вовремя запечатлеть изменения, что приводит к задержке реакции. Это может быть смягчено путем добавления краткосрочных показателей или установки более чувствительного механизма обнаружения смены состояния рынка.

Риск ложного проникновения: На рынке коробки может быть ложный прорыв, что приводит к ошибочным сигналам. Рекомендуется добавлять в стратегию механизм подтверждения, например, ожидание, что цена будет длиться определенное время в направлении прорыва, или подтверждение в сочетании с другими показателями.

Риски чрезмерной торговлиВ высоко волатильных рынках рейтинг может часто колебаться, что приводит к чрезмерной торговле. Необходимые сделки можно уменьшить, установив минимальный срок хранения или увеличив условия фильтрации торгов.

Комплексность системыСтратегия включает в себя несколько показателей и состояния рынка, система является более сложной, что может увеличить риск ошибок или перенастройки. Рекомендуется регулярно оценивать вклад каждого компонента, сохраняя действительно эффективные части, упрощать систему.

Направление оптимизации стратегии

Адаптационные параметрыВ настоящее время в стратегии используются фиксированные значения параметров, которые могут быть автоматически скорректированы в зависимости от рыночной волатильности, например, средняя линия с более длительным периодом на рынке с высокой волатильностью и более короткий период на рынке с низкой волатильностью. Это позволяет повысить адаптивность стратегии в различных рыночных условиях.

Усиление обнаружения конверсии состояния рынка: можно внедрить алгоритмы машинного обучения для оптимизации идентификации состояния рынка, изучения характеристик различных состояний рынка с помощью обученных моделей, повышения точности идентификации и чувствительности к конверсии.

Интеграция большей информации о временных рамкахВ настоящее время стратегия основана на анализе только на одном временном периоде, но можно внедрить анализ в нескольких временных периодах, чтобы обеспечить согласованность направлений торговли с тенденциями более крупных временных периодов и повысить шансы на победу.

Оптимизация управления рисками: можно корректировать размер позиции и уровень остановки убытков в зависимости от волатильности рынка и динамики текущего состояния рынка, уменьшить позиции в условиях высокого риска и надлежащим образом увеличить позиции в условиях низкого риска.

Присоединение к механизму контроля за отзывом: Разработка механизма контроля риска, основанного на выводе счетов, который автоматически снижает частоту торговли или приостанавливает торговлю, когда стратегия вывода достигает определенного порога, защищая безопасность средств.

Оптимизация распознавания шаблонов диаграммыВ настоящее время используются только простые методы идентификации штрихов и поглощенных форм, которые могут быть расширены на более высоконадёжные модели, а также на комбинацию с подтверждением трафика для повышения точности идентификации моделей.

Сезонность и времяАнализ временных факторов, таких как время торговли, дни недели, месяцы, чтобы зафиксировать сезонность рынка и оптимизировать выбор времени торговли.

Подвести итог

Многомерный анализ рынка Количественная торговая стратегия - это всеобъемлющая, интеллектуальная количественная торговая система, которая реализует многомерный анализ рынка путем интеграции различных технических показателей и инновационных механизмов идентификации состояния рынка. Основное преимущество стратегии заключается в том, что она может точно идентифицировать различные рыночные условия и динамически регулировать вес различных показателей, что позволяет оптимизировать процесс принятия решений и повысить уровень успешности торгов.

Стратегия особенно подходит для трейдеров среднесрочного и долгосрочного периода, поскольку она позволяет эффективно идентифицировать переходные точки в рыночных тенденциях и сохранять позиции в благоприятных рыночных условиях. Визуализационная панель стратегии также предоставляет трейдеру четкий взгляд на анализ рынка, что облегчает понимание текущего состояния рынка и логики принятия решений.

Несмотря на высокую сложность этой стратегии, ее модульная конструкция позволяет оптимизировать и настраивать отдельные части независимо друг от друга, и трейдер может настроить ее индивидуально в соответствии со своими предпочтениями и рыночными особенностями. Применяя вышеупомянутые рекомендации по оптимизации, эта стратегия имеет потенциал для дальнейшего повышения ее стабильности и прибыльности в различных рыночных условиях, став мощным инструментом количественной торговли.

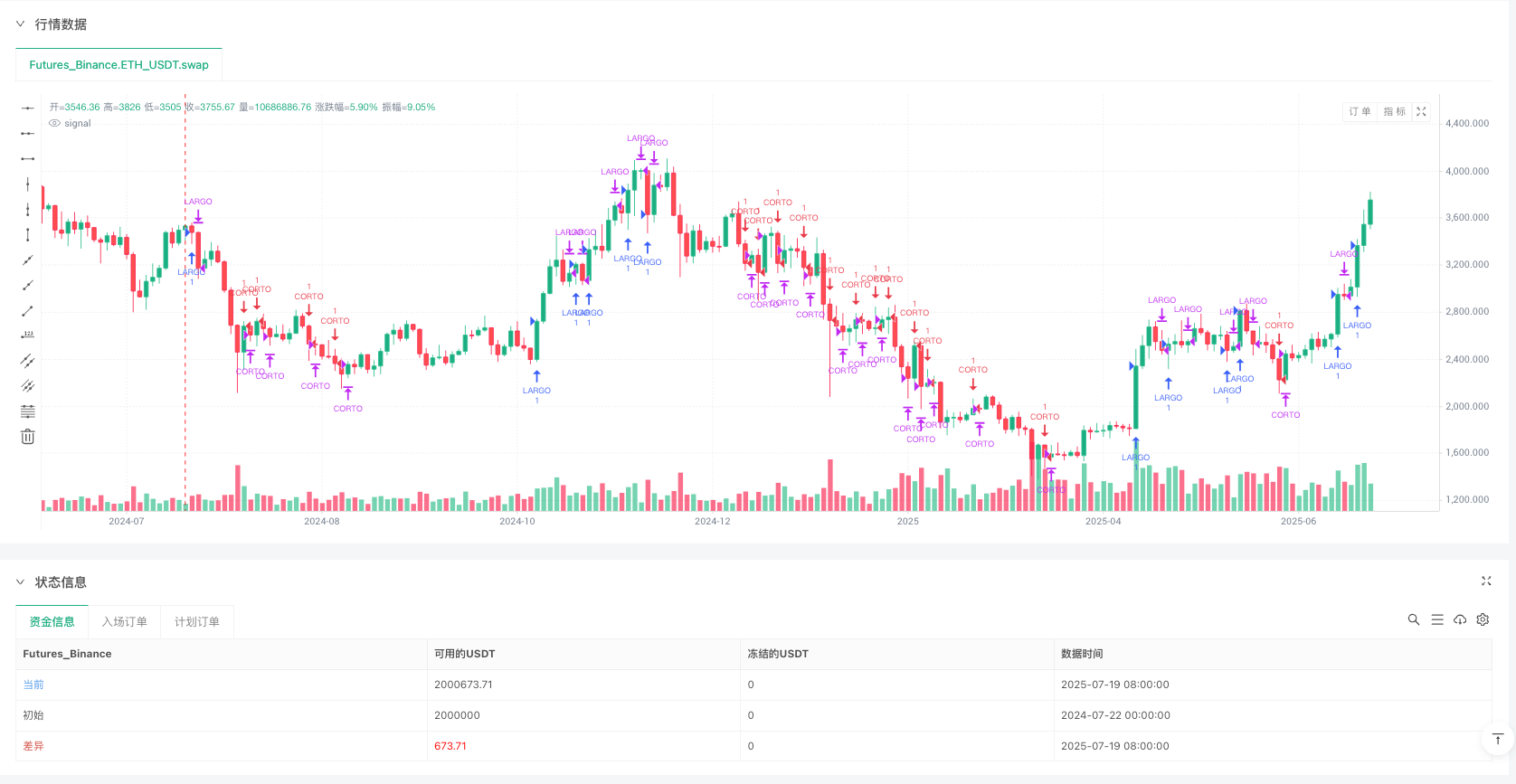

/*backtest

start: 2024-07-22 00:00:00

end: 2025-07-20 08:00:00

period: 2d

basePeriod: 2d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT","balance":2000000}]

*/

//@version=6

strategy("Panel Pro+ Quantum SmartPrompt", overlay=true, default_qty_value = 10)

// --- BASE INDICATORS

ema_suprem = ta.ema(close, 55)

sma_vol20 = ta.sma(volume, 20)

[macdLine, signalLine, _] = ta.macd(close, 12, 26, 9)

rsi_val = ta.rsi(close, 14)

atr14 = ta.atr(14)

range20 = ta.stdev(close, 20)

sniper_thresh = ta.percentile_nearest_rank(volume, 40, 80)

rvol = volume / sma_vol20

// --- WARNING PRECALCULATIONS

smaATR20 = ta.sma(atr14, 20)

smaATR20x12 = smaATR20 * 1.2

smaATR20x08 = smaATR20 * 0.8

smaRange20 = ta.sma(range20, 20)

smaRange20x08 = smaRange20 * 0.8

// --- CORE LOGIC VARIABLES (removed display colors/prompts)

vol_abs_thresh = sma_vol20 * 1.2

trend = close > ema_suprem ? 1 : close < ema_suprem ? -1 : 0

delta = close - open

// --- SIMPLIFIED CANDLE PATTERNS

is_hammer = (high - low) > 3 * math.abs(open - close) and

(close - low) / (0.001 + high - low) > 0.6 and

(open - low) / (0.001 + high - low) > 0.6

is_engulfing = close > open[1] and open < close[1] and

close > open and open < close

pattern = is_hammer ? 1 : is_engulfing ? 2 : 0

// --- MARKET TYPE DETECTION

isBull = close > ema_suprem and macdLine > signalLine and rsi_val > 50 and rvol > 1

isBear = close < ema_suprem and macdLine < signalLine and rsi_val < 50 and volume > sma_vol20

isSideways = math.abs(close - ema_suprem) < atr14 * 0.5 and atr14 < smaATR20

isVolatile = atr14 > smaATR20x12

isMomentum = ta.change(close, 1) > atr14 * 1.5 and volume > sma_vol20 * 1.5

isMeanRev = rsi_val > 70 or rsi_val < 30

isBox = isSideways and range20 < smaRange20x08

isMacro = math.abs(ta.change(close, 1)) > atr14 * 2

isWolf = ta.change(close, 1) < -atr14 and close < ema_suprem

isEagle = isBull and atr14 < smaATR20x08

var string marketType = ""

if isEagle

marketType := "Eagle"

else if isBull

marketType := "Bull"

else if isWolf

marketType := "Wolf"

else if isBear

marketType := "Bear"

else if isBox

marketType := "Box"

else if isSideways

marketType := "Sideways"

else if isVolatile

marketType := "Volatile"

else if isMomentum

marketType := "Momentum"

else if isMeanRev

marketType := "MeanRev"

else if isMacro

marketType := "Macro"

else

marketType := "Unknown"

// --- DYNAMIC WEIGHT MATRIX

weights = array.new_float(10)

if marketType == "Bull"

array.set(weights, 0, 2.0) // trend

array.set(weights, 1, 1.5) // rsi

array.set(weights, 2, 2.0) // macd

array.set(weights, 3, 1.3) // volume

array.set(weights, 4, 1.2) // rvol

array.set(weights, 5, 1.0) // delta

array.set(weights, 6, 1.2) // sniper

array.set(weights, 7, 1.0) // blocks

array.set(weights, 8, 1.0) // tick

array.set(weights, 9, 1.0) // pattern

else if marketType == "Bear"

array.set(weights, 0, 2.0)

array.set(weights, 1, 1.5)

array.set(weights, 2, 2.0)

array.set(weights, 3, 1.5)

array.set(weights, 4, 1.3)

array.set(weights, 5, 1.1)

array.set(weights, 6, 1.2)

array.set(weights, 7, 1.1)

array.set(weights, 8, 1.0)

array.set(weights, 9, 1.0)

else

// Default weights for other market types

array.set(weights, 0, 1.0)

array.set(weights, 1, 1.0)

array.set(weights, 2, 1.0)

array.set(weights, 3, 1.0)

array.set(weights, 4, 1.0)

array.set(weights, 5, 1.0)

array.set(weights, 6, 1.0)

array.set(weights, 7, 1.0)

array.set(weights, 8, 1.0)

array.set(weights, 9, 1.0)

// --- SCORING SYSTEM

base_score = 0.0

base_score := base_score + ((trend == 1 ? 20 : trend == -1 ? -20 : 0) * array.get(weights, 0))

base_score := base_score + ((rsi_val > 70 ? -10 : rsi_val < 30 ? 10 : 0) * array.get(weights, 1))

base_score := base_score + ((macdLine > signalLine ? 10 : -10) * array.get(weights, 2))

base_score := base_score + ((volume > vol_abs_thresh ? 8 : volume < sma_vol20 ? -8 : 0) * array.get(weights, 3))

base_score := base_score + ((rvol > 1.5 ? 7 : rvol < 0.8 ? -7 : 0) * array.get(weights, 4))

base_score := base_score + ((delta > 0 ? 6 : -6) * array.get(weights, 5))

base_score := base_score + ((volume > sniper_thresh ? 8 : volume < sma_vol20 ? -8 : 0) * array.get(weights, 6))

base_score := base_score + ((volume > ta.highest(volume, 10) * 0.8 ? 5 : volume < sma_vol20 ? -5 : 0) * array.get(weights, 7))

base_score := base_score + ((volume > sma_vol20 ? 5 : -5) * array.get(weights, 8))

base_score := base_score + ((pattern == 1 ? 7 : pattern == 2 ? 5 : 0) * array.get(weights, 9))

score_pct = math.max(0, math.min(100, 50 + base_score))

// === STRATEGY LOGIC ===

longCond = (marketType == "Bull" or marketType == "Eagle" or marketType == "Momentum") and score_pct > 65

shortCond = (marketType == "Bear" or marketType == "Wolf") and score_pct < 35

if longCond and strategy.position_size <= 0

strategy.entry("LONG", strategy.long)

alert("LONG entry: Market " + marketType, alert.freq_once_per_bar)

if shortCond and strategy.position_size >= 0

strategy.entry("SHORT", strategy.short)

alert("SHORT entry: Market " + marketType, alert.freq_once_per_bar)

if not longCond and strategy.position_size > 0

strategy.close("LONG", comment="Exit LONG")

if not shortCond and strategy.position_size < 0

strategy.close("SHORT", comment="Exit SHORT")