اعلی تعدد ٹریڈنگ کی حکمت عملی: سازوں میں شامل ہوں۔

4

4

4125

4125

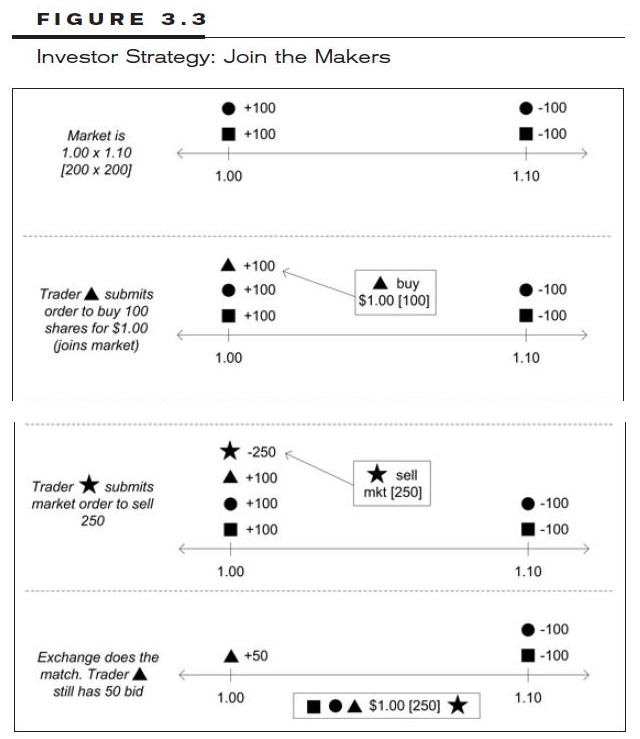

一般来说在交易的时候,投资者(Investor)都希望买到比较低的价格,卖到比较高的价格。所以从交易的order book来看,理想的情形之下,投资者希望能够买在bid price(买价,内盘价),也希望能够卖在offer price(卖价,外盘价)。

如果投资者没有马上就要进场的时间压力的话,那么这个投资者便可以在目前order book的bid price挂买入限价单(或是在offer price挂卖出限价单),然后等待著他挂的单子被成交。这时候这个投资者便加入了market maker(造市者)的行列了,因為这时候他在市场上掛的单子是和造市者相同的单子。只是两者的目的不同,造市者希望的是赚取bid & offer之间的价差,而投资者的目的则是用多花一些时间,来换取降低买入股票的成本。详细的流程可以参考下面的图:

کچھ تاجروں یا الگورتھم ٹریڈنگ پروگرام جو وی ڈبلیو اے پی کی ٹرانزیکشن قیمت کی ضمانت دیتے ہیں وہ اپنے صارفین کو خریدنے اور بیچنے میں مدد کے لئے اس طرح کے جوئے سازوں کی حکمت عملی کا استعمال کرتے ہیں۔ وی ڈبلیو اے پی حجم وزن شدہ اوسط قیمت کا مخفف ہے ، اور یہ الگورتھم ٹریڈنگ کے بنیادی تصورات میں سے ایک ہے۔ آپ آسانی سے سوچ سکتے ہیں کہ جب کوئی بڑا ادارہ اسٹاک خریدنے کے لئے آتا ہے تو ، وہ اس کی مدد کے لئے ایک تاجر (یا الرو ٹریڈنگ پروگرام) کو دیتا ہے ، اور تاجر \( 1.00 ایکس \) 1.10 کی مارکیٹ میں اس کی ضمانت دے سکتا ہے۔ (مثال کے طور پر) ، وہ اس بات کی ضمانت دے سکتا ہے کہ وہ قانونی افراد کو \( 1.05 کی درمیانی قیمت پر خریدنے میں مدد کرے گا۔ (مثال کے طور پر ، یہ بھی ممکن ہے کہ \) 1.06 ، جب قانونی افراد مارکیٹ میں داخل ہوں اور مارکیٹ میں نقل و حرکت کی ضرورت ہو۔) لہذا یہ تاجروں یا الگورتھم ٹریڈنگ پروگرام مارکیٹ میں داخل ہونے اور باہر جانے کے لئے اس طرح کے جوئے سازوں کا استعمال کرتے ہیں۔