اوسط رینج اشارے کی حکمت عملی کا فریم ورک

0

0

2155

2155

اوسط قیمت سے مساوی تجارتی حجم (ATR) ایک مخصوص مدت کے دوران اسٹاک کی قیمت کے اتار چڑھاو کی ایک متحرک اوسط ہے، اور بنیادی طور پر خرید و فروخت کے وقت کا تعین کرنے کے لیے استعمال ہوتا ہے۔

موونگ ایوریج انڈیکیٹر ایک ایسا انڈیکیٹر ہے جو مارکیٹ کی تبدیلی کی شرح کو ظاہر کرتا ہے یہ سب سے پہلے ویلز وائلڈر نے اپنی کتاب “نیو کنسیپٹس ان ٹیکنیکل ٹریڈنگ سسٹمز” میں تجویز کیا تھا اور اب یہ ایک تکنیکی مقدار بن گیا ہے جس کا کثرت سے حوالہ دیا جاتا ہے۔ وائلڈر نے پایا کہ زیادہ اے ٹی آر قدریں اکثر بازار کے نچلے حصے میں ہوتی ہیں اور اس کے ساتھ گھبراہٹ کی فروخت ہوتی ہے۔ جب اس کی قیمت کم ہوتی ہے، تو یہ اکثر مارکیٹ کے اوپری حصے پر اکٹھا ہونے کے بعد ہوتا ہے۔

گھبراہٹ کی خریداری کے باعث قیمتوں میں تیزی سے گراوٹ کی وجہ سے یہ اشارے اکثر مارکیٹ کے نیچے کی بلندی تک پہنچ جاتا ہے۔ یہ انڈیکیٹر طویل عرصے تک چلنے والی معمولی حرکتوں کے ادوار کے لیے بہت عام ہے، جو عام طور پر مارکیٹ کی چوٹیوں پر یا قیمت کے استحکام کے دوران ہوتے ہیں۔ اوسط رینج چینل تکنیکی اشارے کو انہی اصولوں کی بنیاد پر کچھ دیگر اتار چڑھاؤ کے اشاریوں سے تعبیر کیا جا سکتا ہے۔ اس اشارے کی بنیاد پر پیشین گوئیاں کرنے کے اصول کا اظہار اس طرح کیا جا سکتا ہے: اشارے کی قدر جتنی زیادہ ہوگی، رجحان میں تبدیلی کا امکان اتنا ہی کم ہوگا، رجحان کی نقل و حرکت اتنی ہی کمزور ہوگی۔

حساب کا فارمولا:

t—— دن؛ n——وقت کی لمبائی؛ ci—— ویں دن بند ہونے والی قیمت؛ ہائے——پہلے دن سب سے زیادہ قیمت؛ Li——i-ویں دن کی سب سے کم قیمت۔

میں: TRi = max(Hi,Ci-1)-min(Li,Ci-1) نوٹ: عام طور پر، n=14 ,m=6。

چاہے اوسط طول و عرض کا اشارے نیچے سے اوپر یا اوپر سے نیچے کی طرف حرکت پذیر اوسط کو عبور کرتا ہے، یہ ایک فیصلے کا اشارہ ہے۔ یہ اشارہ کرتا ہے کہ قیمت کا رجحان تبدیل ہو سکتا ہے، اور مخصوص تبدیلی کا رجحان کے اشارے کے ساتھ مل کر جامع تجزیہ کرنے کی ضرورت ہے۔

مندرجہ ذیل ایک تجارتی حکمت عملی ہے جو موجد مقداری پلیٹ فارم پر میری زبان میں لکھے گئے اوسط طول و عرض کے اشارے کے فریم ورک پر مبنی ہے:

LOTS:=MAX(1,INTPART(MONEYTOT/(O*UNIT*0.1)));

C_O:EMA(C,N)-EMA(O,N);

B:=CROSSUP(C_O,0);

S:=CROSSDOWN(C_O,0);

TR:=MAX(MAX((H-L),ABS(REF(C,1)-H)),ABS(REF(C,1)-L));

ATR:MA(TR,N);

BAND:=ATR*0.1*M;

PRICE_BPK:=VALUEWHEN(B,H+BAND);

PRICE_SP:=VALUEWHEN(B,L-BAND);

PRICE_SPK:=VALUEWHEN(S,L-BAND);

PRICE_BP:=VALUEWHEN(S,H+BAND);

// 策略逻辑

// strategy logic

BARPOS>N AND C_O>0 AND C>=PRICE_BPK,BPK(LOTS);

BARPOS>N AND C_O<0 AND C<=PRICE_SPK,SPK(LOTS);

// 下单

// place an order

S,SP(BKVOL);

B,BP(SKVOL);

C<=PRICE_SP,SP(BKVOL);

C>=PRICE_BP,BP(SKVOL);

مزید معلومات کے لیے ملاحظہ کیجیے: https://www.fmz.com/strategy/128136

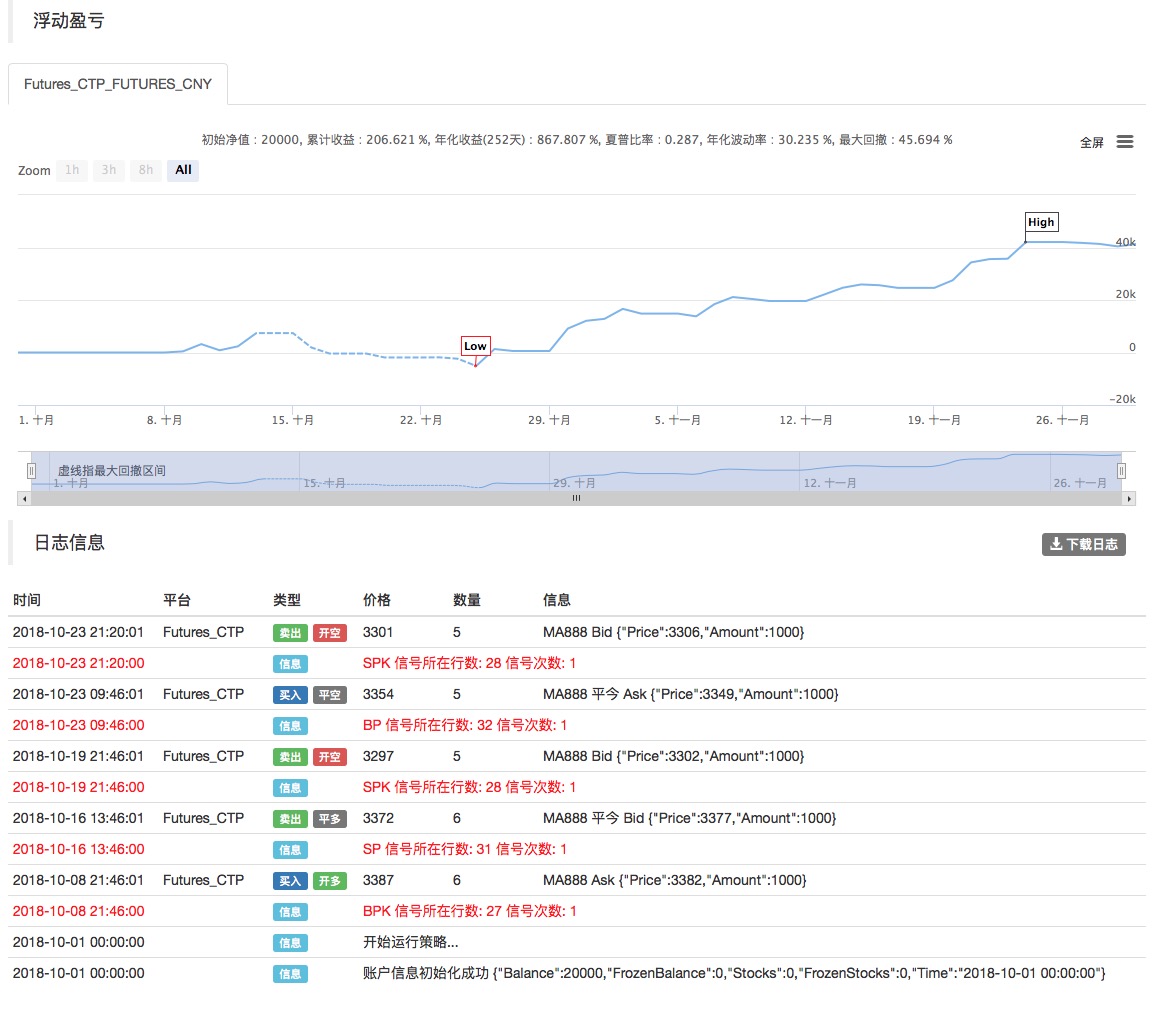

ہم بیک ٹیسٹنگ کے لیے موجد مقداری پلیٹ فارم استعمال کرتے ہیں اور دیکھ سکتے ہیں:

مندرجہ بالا بیک ٹیسٹ گھریلو اشیاء کے مستقبل کے اعداد و شمار کا استعمال کرتا ہے، اور ہم دیکھ سکتے ہیں کہ قارئین اس فریم ورک کی بنیاد پر حکمت عملی کو ڈیجیٹل کرنسی میں منتقل کر سکتے ہیں۔ اگر یہ ڈیجیٹل کرنسی فیوچر ہے، تو یہ صرف ڈیلیوری کا معاملہ نہیں ہے، مرکزی دھارے کے ڈیجیٹل کرنسی ایکسچینجز کے زیادہ تر فیوچر کنٹریکٹس مسلسل معاہدے ہوتے ہیں۔ یہ دراصل ہماری حکمت عملی میں بہت سی ممکنہ منطقی غلطیوں کو کم کرتا ہے۔