Hệ thống giao dịch tự động: Ưu điểm và nhược điểm

Tác giả:Tốt, Tạo: 2019-03-09 10:52:03, Cập nhật:Các nhà giao dịch và nhà đầu tư có thể biến các quy tắc chính xác về nhập cảnh, thoát và quản lý tiền thành các hệ thống giao dịch tự động cho phép máy tính thực hiện và theo dõi các giao dịch.

Bài viết này giới thiệu và giải thích một số lợi thế và nhược điểm của các hệ thống giao dịch tự động.

Hệ thống giao dịch tự động là gì?

Các hệ thống giao dịch tự động

Các quy tắc nhập và thoát giao dịch có thể dựa trên các điều kiện đơn giản như chéo trung bình động hoặc chúng có thể là các chiến lược phức tạp đòi hỏi sự hiểu biết toàn diện về ngôn ngữ lập trình cụ thể cho nền tảng giao dịch của người dùng. Chúng cũng có thể dựa trên chuyên môn của một lập trình viên có trình độ.

Các hệ thống giao dịch tự động thường yêu cầu sử dụng phần mềm liên kết với một nhà môi giới truy cập trực tiếp, và bất kỳ quy tắc cụ thể nào phải được viết bằng ngôn ngữ độc quyền của nền tảng đó.

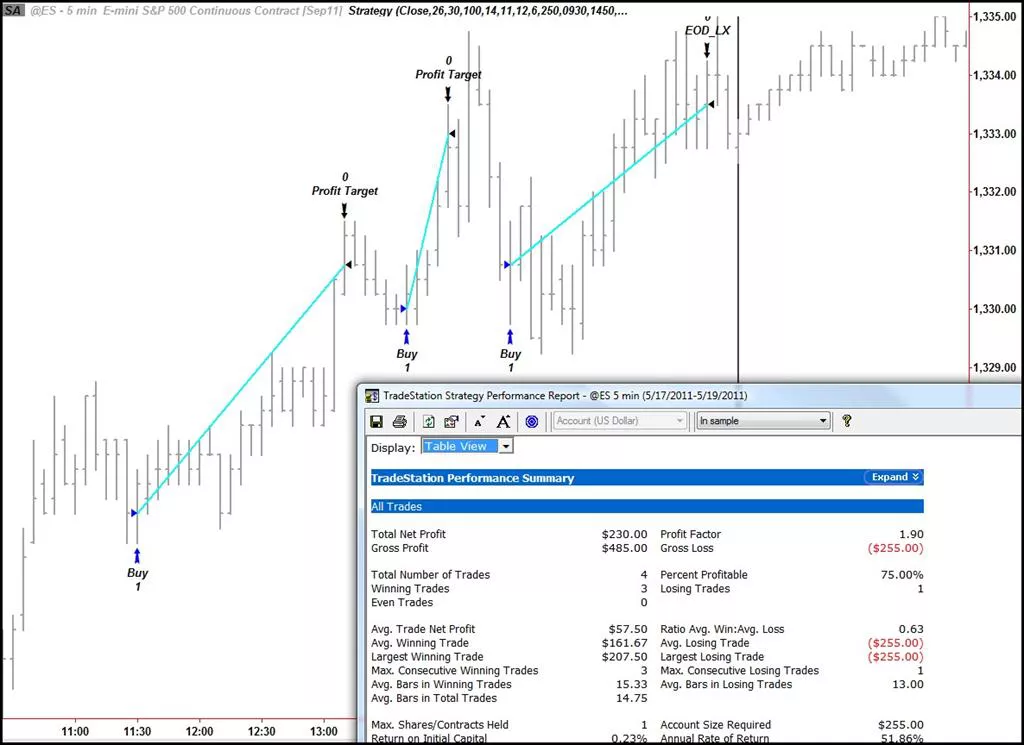

Một biểu đồ năm phút của hợp đồng ES với một chiến lược tự động được áp dụng.

Thiết lập các quy tắc giao dịch

Một số nền tảng giao dịch có

Tuy nhiên, nhiều nhà giao dịch chọn lập trình các chỉ số và chiến lược tùy chỉnh của riêng họ hoặc làm việc chặt chẽ với một lập trình viên để phát triển hệ thống. Mặc dù điều này thường đòi hỏi nhiều nỗ lực hơn việc sử dụng trình hướng dẫn của nền tảng, nhưng nó cho phép độ linh hoạt cao hơn nhiều và kết quả có thể bổ ích hơn.

Một khi các quy tắc đã được thiết lập, máy tính có thể theo dõi các thị trường để tìm cơ hội mua hoặc bán dựa trên các thông số kỹ thuật của chiến lược giao dịch. Tùy thuộc vào các quy tắc cụ thể, ngay khi giao dịch được nhập, bất kỳ lệnh nào cho lệnh dừng lỗ bảo vệ, dừng theo dõi và mục tiêu lợi nhuận sẽ tự động được tạo ra. Trong các thị trường chuyển động nhanh, việc nhập lệnh ngay lập tức này có thể có nghĩa là sự khác biệt giữa một khoản lỗ nhỏ và một khoản lỗ thảm khốc trong trường hợp giao dịch đi ngược lại nhà giao dịch.

Ưu điểm của hệ thống giao dịch tự động

Có một danh sách dài các lợi thế để có một máy tính theo dõi thị trường cho các cơ hội giao dịch và thực hiện các giao dịch, bao gồm:

-

Giảm thiểu cảm xúc. Các hệ thống giao dịch tự động giảm thiểu cảm xúc trong suốt quá trình giao dịch. Bằng cách kiểm soát cảm xúc, các nhà giao dịch thường có thời gian dễ dàng hơn để tuân thủ kế hoạch.

-

Kiểm tra ngược. Kiểm tra ngược áp dụng các quy tắc giao dịch cho dữ liệu thị trường lịch sử để xác định tính khả thi của ý tưởng. Khi thiết kế một hệ thống giao dịch tự động, tất cả các quy tắc cần phải tuyệt đối, không có chỗ để giải thích. Máy tính không thể đoán và nó phải được nói chính xác phải làm gì. Các nhà giao dịch có thể lấy các bộ quy tắc chính xác này và kiểm tra chúng trên dữ liệu lịch sử trước khi mạo hiểm tiền trong giao dịch trực tiếp. Kiểm tra ngược cẩn thận cho phép các nhà giao dịch đánh giá và tinh chỉnh ý tưởng giao dịch và xác định kỳ vọng của hệ thống, tức là số tiền trung bình một nhà giao dịch có thể mong đợi giành chiến thắng (hoặc thua lỗ) mỗi đơn vị rủi ro.

-

Lưu giữ kỷ luật. Bởi vì các quy tắc giao dịch được thiết lập và thực hiện tự động, kỷ luật được duy trì ngay cả trong các thị trường biến động. Kỷ luật thường bị mất do các yếu tố cảm xúc như sợ mất lỗ hoặc mong muốn kiếm được lợi nhuận nhiều hơn một chút từ giao dịch.

-

Đạt được tính nhất quán. Một trong những thách thức lớn nhất trong giao dịch là lập kế hoạch giao dịch và giao dịch theo kế hoạch. Ngay cả khi một kế hoạch giao dịch có tiềm năng có lợi nhuận, các nhà giao dịch bỏ qua các quy tắc đang thay đổi bất kỳ kỳ kỳ vọng nào mà hệ thống có thể có. Không có kế hoạch giao dịch nào giành chiến thắng 100% thời gian. Rốt cuộc, thua lỗ là một phần của trò chơi. Nhưng thua lỗ có thể gây tổn thương tâm lý, vì vậy một nhà giao dịch có hai hoặc ba giao dịch thua lỗ liên tiếp có thể quyết định bỏ qua giao dịch tiếp theo. Nếu giao dịch tiếp theo này là một người chiến thắng, nhà giao dịch đã phá hủy bất kỳ kỳ kỳ kỳ kỳ vọng nào mà hệ thống có.

-

Cải thiện tốc độ nhập lệnh. Vì máy tính phản ứng ngay lập tức với các điều kiện thị trường thay đổi, các hệ thống tự động có thể tạo ra các lệnh ngay khi các tiêu chí giao dịch được đáp ứng. Tham gia hoặc ra khỏi giao dịch một vài giây trước có thể tạo ra sự khác biệt lớn trong kết quả giao dịch. Ngay khi một vị trí được nhập, tất cả các lệnh khác được tự động tạo ra, bao gồm cả các lỗ dừng bảo vệ và mục tiêu lợi nhuận. Thị trường có thể di chuyển nhanh chóng, và nó làm mất tinh thần khi một giao dịch đạt được mục tiêu lợi nhuận hoặc vượt qua mức dừng lỗ

trước khi các lệnh có thể được nhập. -

Các hệ thống giao dịch tự động cho phép người dùng giao dịch nhiều tài khoản hoặc các chiến lược khác nhau cùng một lúc. Điều này có khả năng phân tán rủi ro trên các công cụ khác nhau trong khi tạo ra một mối đe dọa chống lại các vị trí bị mất. Những gì sẽ rất khó khăn cho con người để hoàn thành được thực hiện hiệu quả bởi máy tính trong vài mili giây. Máy tính có thể quét các cơ hội giao dịch trên một loạt các thị trường, tạo ra các đơn đặt hàng và giám sát giao dịch.

Nhược điểm và thực tế của các hệ thống giao dịch tự động

Các hệ thống giao dịch tự động tự hào có nhiều lợi thế, nhưng có một số thất bại và thực tế mà các nhà giao dịch nên nhận thức được.

-

Các trục trặc cơ học. Lý thuyết đằng sau giao dịch tự động làm cho nó có vẻ đơn giản: Thiết lập phần mềm, lập trình các quy tắc và xem nó giao dịch. Trong thực tế, giao dịch tự động là một phương pháp giao dịch tinh vi, nhưng không phải là không thể sai. Tùy thuộc vào nền tảng giao dịch, lệnh giao dịch có thể nằm trên máy tính, chứ không phải máy chủ. Điều đó có nghĩa là nếu mất kết nối internet, lệnh có thể không được gửi đến thị trường. Cũng có thể có sự khác biệt giữa các giao dịch lý thuyết được tạo ra bởi chiến lược và thành phần nền tảng nhập lệnh biến chúng thành giao dịch thực. Hầu hết các nhà giao dịch nên mong đợi một đường cong học tập khi sử dụng các hệ thống giao dịch tự động, và nói chung là một ý tưởng tốt để bắt đầu với kích thước giao dịch nhỏ trong khi quá trình được tinh chỉnh.

-

Theo dõi. Mặc dù sẽ rất tuyệt khi bật máy tính và rời khỏi ngày, các hệ thống giao dịch tự động thực sự cần giám sát. Điều này là do khả năng thất bại công nghệ, chẳng hạn như các vấn đề kết nối, mất điện hoặc máy tính bị hỏng, và các biến cố của hệ thống. Có thể một hệ thống giao dịch tự động gặp phải sự bất thường có thể dẫn đến các đơn đặt hàng sai, lệnh mất tích hoặc lệnh trùng lặp. Nếu hệ thống được theo dõi, các sự kiện này có thể được xác định và giải quyết nhanh chóng.

-

Mặc dù không đặc biệt đối với các hệ thống giao dịch tự động, nhưng các nhà giao dịch sử dụng kỹ thuật backtesting có thể tạo ra các hệ thống trông tuyệt vời trên giấy và hoạt động khủng khiếp trong thị trường trực tiếp. Việc tối ưu hóa quá mức đề cập đến việc điều chỉnh đường cong quá mức khiến một kế hoạch giao dịch không đáng tin cậy trong giao dịch trực tiếp. Ví dụ, có thể điều chỉnh một chiến lược để đạt được kết quả đặc biệt trên dữ liệu lịch sử mà nó đã được thử nghiệm. Các nhà giao dịch đôi khi giả định sai rằng một kế hoạch giao dịch nên có gần 100% giao dịch có lợi nhuận hoặc không bao giờ phải trải qua sự giảm giá để trở thành một kế hoạch khả thi. Như vậy, các tham số có thể được điều chỉnh để tạo ra một kế hoạch gần như hoàn hảo mà hoàn toàn thất bại ngay khi được áp dụng cho một thị trường trực tiếp.

Tránh lừa đảo

Trong khi bạn tìm kiếm hệ thống ưa thích của mình, hãy nhớ: Nếu nó nghe có vẻ quá tốt để đúng, có lẽ nó là. Có rất nhiều trò gian lận. Một số hệ thống hứa hẹn lợi nhuận cao tất cả cho một mức giá thấp. Vì vậy, làm thế nào để bạn biết liệu một hệ thống là hợp pháp hay giả mạo? Dưới đây là một vài mẹo cơ bản:

-

Hãy xem xét kỹ bất cứ thứ gì bạn phải trả trước khi thanh toán hoặc đặt tiền vào tài khoản giao dịch và luôn đặt câu hỏi.

-

Hãy nghiên cứu và chắc chắn rằng bạn biết tất cả mọi thứ về hệ thống đó và chắc chắn đọc các điều khoản và điều kiện trước khi cam kết.

-

Có bất kỳ lời chứng thực nào bạn có thể đọc không?

-

Có phải hệ thống này có thời gian dùng thử không?

Tự động hóa dựa trên máy chủ

Các nhà giao dịch có tùy chọn để chạy các hệ thống giao dịch tự động của họ thông qua một nền tảng giao dịch dựa trên máy chủ. Các nền tảng này thường cung cấp các chiến lược thương mại để bán để các nhà giao dịch có thể thiết kế hệ thống của riêng họ hoặc khả năng lưu trữ các hệ thống hiện có trên nền tảng dựa trên máy chủ.

Những điều cần biết trước khi tự động hóa

Từ "tự động hóa" có vẻ như làm cho nhiệm vụ đơn giản hơn, nhưng chắc chắn có một vài điều bạn sẽ cần phải ghi nhớ trước khi bạn bắt đầu sử dụng các hệ thống này.

Hãy tự hỏi mình liệu bạn có nên sử dụng một hệ thống giao dịch tự động không. Chắc chắn có những lời hứa kiếm tiền, nhưng nó có thể mất nhiều thời gian hơn bạn nghĩ. Bạn có nên giao dịch thủ công hơn không? Sau tất cả, các hệ thống giao dịch này có thể phức tạp và nếu bạn không có kinh nghiệm, bạn có thể thua.

Biết những gì bạn đang tham gia và chắc chắn rằng bạn hiểu được những chi tiết của hệ thống. Điều đó có nghĩa là giữ cho mục tiêu và chiến lược của bạn đơn giản trước khi bạn chuyển sang các chiến lược giao dịch phức tạp hơn.

Và hãy nhớ rằng, không có cách tiếp cận nào phù hợp với tất cả mọi người. Bạn sẽ cần phải tìm ra chiến lược mà bạn thích, nơi bạn muốn áp dụng nó và bạn muốn tùy chỉnh nó với tình huống cá nhân của riêng bạn. Tất cả những điều đó, tất nhiên, đi cùng với mục tiêu cuối cùng của bạn

Điểm chung

Mặc dù hấp dẫn vì nhiều lý do, các hệ thống giao dịch tự động không nên được coi là một sự thay thế cho giao dịch được thực hiện cẩn thận. Các lỗi công nghệ có thể xảy ra, và như vậy, các hệ thống này cần giám sát. Các nền tảng dựa trên máy chủ có thể cung cấp một giải pháp cho các nhà giao dịch muốn giảm thiểu rủi ro của các lỗi cơ học. Hãy nhớ rằng, bạn nên có một số kinh nghiệm và kiến thức giao dịch trước khi bạn quyết định sử dụng các hệ thống giao dịch tự động.

- Làm thế nào để tạo ra robot giao dịch của riêng bạn

- 5 cuốn sách thiết yếu cho người mới bắt đầu giao dịch thuật toán

- Các nhà giao dịch thuật toán vẫn có thể thành công ở mức bán lẻ không?

- Mạng lưới

- Những bước để trở thành một thương nhân lượng lớn

- Thêm loại đơn đặt hàng tương lai

- Có thêm giao diện API cho sàn giao dịch trong API mở rộng không?

- Những người đang tìm kiếm sự giúp đỡ, những người đang triển khai không được an toàn

- Làm thế nào để làm một chương trình giám sát địa chỉ

- Mọi thứ bạn cần biết về giao dịch tự động

- Học giao dịch thuật toán: Hướng dẫn từng bước

- Giao dịch tần số cao: Một phần mở đầu

- Giới thiệu về giao dịch Algo

- Cơ sở của giao dịch thuật toán: Các khái niệm và ví dụ

- Giải thích về "Phân tích cơ bản"

- bitmex

- Cách tốt nhất để cài đặt và nâng cấp Linux admin

- 12.Chart Analysing Tutorials: Kết luận

- Có 3 loại chính cho chiến lược mua hoặc thuê trên nền tảng của chúng tôi

- 11.Các hướng dẫn phân tích biểu đồ: Bottom Round