Introduction à la négociation d'algo

Auteur:La bonté, Créé: 2019-03-07 10:12:47, mis à jour:Introduction à la négociation d'algo

J'ai discuté des différents types de trading qui comprennent le trading algorithmique, discrétionnaire et hybride. Disons que vous êtes intrigué par le trading algorithmique.

C'est quoi un "Algo"?

Chaque fois que vous négociez, que vous soyez un débutant, un intermédiaire ou un expert, vous utilisez des règles pour négocier. Vous ne réalisez peut-être pas les règles - les règles peuvent changer d'un jour à l'autre, ou d'une heure à l'autre, mais il y a des règles. La règle est votre processus de prise de décision

Alors quand la tête qui parle sur CNBC crie, "Achetez cette action", allez-vous suivre sa recommandation?

Règle:Si le voyou dit acheter, tu achètes.

Ton cousin t'appelle pour te donner un coup de fil?

Règle:Le cousin fou dit qu'il a des infos, tu n'achètes que si son dernier pourboire était rentable.

En utilisant des indicateurs techniques?

RÈGLE: Si le prix est supérieur à la moyenne de 20 périodes et que le RSI est inférieur à 20, vendre court.

La liste n'est jamais terminée, il y a un nombre infini de règles à acheter et à vendre, mais quand elles sont écrites, suivies exactement, et non soumises à jugement ou discrétion, alors ces règles peuvent être transformées en un algorithme.

Il peut également inclure des règles pour la taille des positions, le remplissage de gros ordres, la gestion des risques et d'autres fonctionnalités.

Les avantages du trading d'algo

Il y a beaucoup d'avantages du trading d'algo, plus que ce que cet article a de la place.

Contrôle total

- Quels marchés négocier

- Quels types d'algues négocier?

- Caractéristiques de performance spécifiques de chaque algos (bénéfice, utilisation, attentes, etc.)

- Comment et quand allumer et éteindre les algos

- Taille de position de chaque algos, dans un portefeuille

- Quand vous serez dans les métiers, quand vous ne serez pas (fin de semaine, de nuit)

La liste ci-dessus n'est même pas complète, mais vous avez l'idée. Vous pouvez choisir les caractéristiques de ce que vous négociez et comment vous négociez.

Ce sentiment de maîtrise devient important pendant les périodes de baisse inévitables.

- Le commerçant A négocie une stratégie de boîte noire. Il n'a aucune idée de ce qui y va. Cela pourrait inclure des suppositions aléatoires, pour autant qu'il le sache. Parfois, il l'a vu prendre des transactions avec lesquelles il n'est pas d'accord. Il commence à se retirer.

- Le trader B négocie un algorithme qu'il a créé. Il sait comment la stratégie a été créée, sait quand il va probablement négocier, et sait aussi combien de temps il va probablement prendre pour se rétablir. Il commence également à aller dans un retrait.

La plupart des traders, lorsqu'on leur donne le choix, préféreraient sans aucun doute être Trader B. Plus vous en saurez sur un algorithme, et comment il a été développé, plus vous serez à l'aise, en raison de la confiance que vous avez dans la construction de l'algorithme.

Bien sûr, toute cette liberté peut être écrasante, en particulier pour un trader tout nouveau dans le trading d'algo. Mais toutes ces fonctionnalités ne doivent pas être abordées dès le début. Commencer par le trading d'un ou deux algorithmes, avec un contrat chacun (ou une petite taille d'action dans le cas des actions), est un excellent moyen de plonger vos orteils dans l'eau du trading d'algo, sans être submergé.

Le contrôle sur votre trading, c'est un avantage majeur pour le trading d'algo.

La diversification

Il n'y a pas de " Saint Graal " dans le trading. Il n'y a pas de stratégie ou d'algorithme qui fonctionnera pour toujours, générant des profits constamment avec peu ou pas de retrait. La plupart des traders professionnels le savent.

Mais la diversification se rapproche du Saint Graal, au moins plus que tout ce que j'ai vu en plus de 25 ans de trading.

Pourquoi la diversification est-elle un avantage avec le trading d'algo? La réponse est le volume. Avec le trading d'algo, une fois que vous avez un processus de développement solide établi

Il y a deux clés lorsque vous faites cela, les deux liés. Premièrement, vous allez diversifier par marchés. Avec les contrats à terme, par exemple, il y a environ 40 marchés différents à choisir aux États-Unis.

- Indices boursiers

- Produits agricoles et produits mous

- Monnaies

- Métaux précieux

- Taux d'intérêt

- Les énergies

En créant plusieurs stratégies sur plusieurs marchés, vous créez un portefeuille diversifié.

La deuxième clé est de créer différents types d'algorithmes, pour différents régimes et comportements du marché. Vous créerez des tendances suivant les algos, et aussi des stratégies de contre-tendance (renversement de la moyenne).

Pour réussir avec plusieurs algorithmes, sur différents marchés et avec différents styles de négociation, une exigence est primordiale: les résultats de la stratégie doivent avoir une faible corrélation les uns avec les autres.

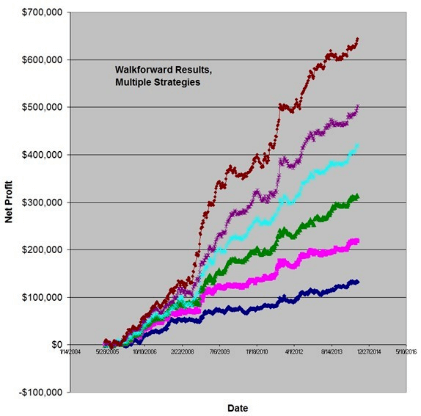

La raison pour laquelle la diversification fonctionne est que, avec des algorithmes non corrélés, les retraits et les correctifs approximatifs se produisent à des moments différents pour différentes stratégies. Peut-être qu'une stratégie Euro est en retraite, mais en même temps une stratégie Soybean atteint de nouveaux sommets d'actions. Cela est montré dans la figure ci-dessous, où plus de stratégies algorithmiques sont ajoutées, la courbe d'actions cumulative devient plus raide et la courbe d'actions devient plus lisse.

Figure - Avec plusieurs stratégies non corrélées, les bénéfices augmentent, mais les retraits ne le font pas

Avec l'aide de logiciels de trading, la diversification est assez facile avec des algorithmes. Puisqu'ils peuvent être automatisés, il n'est pas difficile pour les logiciels de trading de surveiller 10, 20 ou même 100

Les inconvénients du trading d'algo

Bien sûr, toute discussion sur les avantages du trading d'algo doit être équilibrée en mentionnant les inconvénients.

Les émotions font toujours partie du commerce

Je me souviens encore très bien de ma première transaction

Au lieu de cela, j'avais peur à mort!

J'appelais le courtier toutes les 15 minutes et demandais: " Puis-je obtenir le dernier prix pour June Live Hogs? " Puis je calculerais mon profit ou ma perte de position ouverte en fonction du dernier nombre. Pendant les 15 minutes suivantes, je serais soit euphorique parce que je gagnais de l'argent, soit déprimé parce que je perdais de l'argent. Le courtier a commencé à être agacé par mes appels constants. Il n'y avait aucun moyen en ligne de vérifier les prix à l'époque, si vous vous souvenez de ces vieux jours. S'il y avait des devis en ligne, je suis sûr que j'aurais mis à jour cette page de devis chaque minute.

Pourquoi j'étais effrayée à mort, agissant comme une folle? après tout tant de gens disent que quand on négocie avec des règles ça enlève l'émotion du trading. je devrais être un robot calme, cool, rassemblé.

Sauf que je n'étais pas... Je n'étais qu'un tas de nerfs qui me déchirent l'estomac!

La vérité est que chaque fois que vous négociez avec de l'argent, les émotions entrent dans l'équation. Le gain ou la perte rapide de capital est ce qui provoque l'émotion, pas le style de trading.

Alors, comment se fait-il que tant de gourous recommandent le trading d'algo parce qu'il est supposé sans émotion? Je crois que c'est tout un stratagème de vente de ces escrocs. Les charlatans savent que les émotions ruinent beaucoup de traders, et que les traders cherchent à éviter l'émotion, alors ils prétendent que le trading d'algo résout le problème de l'émotion.

Mais ce n'est pas le cas. Comme je l'ai dit, les émotions sont impliquées à cause de l'argent impliqué, pas le type de trading.

Cela étant dit, les émotions ressenties par le trading d'algo sont un peu différentes des émotions du trading discrétionnaire. Le sentiment de panique de se demander si vous devriez entrer ou sortir d'un commerce a disparu. Mais, cela est remplacé par le sentiment de panique de se demander si vous devriez activer ou désactiver un algo.

Donc la première idée fausse dans le trading d'algo - qu'il n'y a pas d'émotion - est aussi le premier inconvénient.

Le trading d'algo n'est pas un jeu d'échecs

Vous vous souvenez peut-être qu'il y a quelques années, il y avait une cuisinière portable qui était vendue dans des infos télévisées tard dans la nuit.

La figure n'est certainement pas le moyen de négocier quelque chose!

Beaucoup de traders pensent que le même slogan s'applique au trading d'algorithmes, en particulier lors de l'automatisation des systèmes.

Le personnel du support technique de Tradestation, une plateforme de logiciels de trading leader (et mon logiciel principal pour le trading) a un slogan différent:

Chaque fois que vous avez un algorithme automatisé, un million de choses peuvent mal tourner. Les connexions Internet tombent en panne, des déconnexions des serveurs de trading se produisent, les bourses connaissent des problèmes intermittents, des corrections de données de prix sont publiées (mais pas avant que les mauvaises données ne frappent votre algorithme)

Multipliez tous ces problèmes par les dizaines d'algorithmes que vous pourriez négocier, et le potentiel de problème devient très évident.

Vous ne pouvez pas activer un algorithme, partir et revenir une semaine plus tard pour compter vos bénéfices. Cela ne fonctionne pas comme ça. Vous n'avez pas besoin de regarder un écran toute la journée et la nuit, en vous assurant que vos algorithmes fonctionnent correctement, mais vous devez surveiller vos algorithmes au moins quelques fois par jour. Vous devez être prêt à agir lorsque quelque chose va mal. Je vous garantis qu'une certaine intervention sera nécessaire plus souvent que vous ne le pensez.

C'est une autre idée fausse et l'inconvénient du trading d'algo

- La grille

- Des étapes pour devenir un commerçant de quantités

- Augmentation du type de commande à terme

- Y a-t-il une interface API pour ajouter des échanges dans l'API de l'extension?

- Le blogueur a écrit sur Twitter:

- S'il vous plaît demander comment faire une procédure pour surveiller l'adresse

- Tout ce que vous devez savoir sur le trading automatisé

- Systèmes de négociation automatisés: avantages et inconvénients

- Apprenez le trading algorithmique: un guide pas à pas

- Le commerce à haute fréquence: un préalable

- Les bases du trading algorithmique: concepts et exemples

- L'explication de "l'analyse fondamentale"

- Bitmex

- Meilleures façons d'installer et de mettre à niveau les administrateurs Linux

- 12.Tutoriels d'analyse des graphiques: Conclusion

- Il y a 3 grandes catégories pour les stratégies d'achat ou de location sur notre plateforme

- 11.Tutoriels d'analyse des graphiques: fond rond

- Quel est le "Code d'enregistrement" à saisir lors de l'achat d'une stratégie de Square?

- 10.Tutoriels d'analyse de graphiques: trois sommets et trois bas

- 9.Tutoriels d'analyse de graphiques: lacunes