अनुकूली अस्थिरता एटीआर गतिशील स्टॉप-प्रॉफिट और स्टॉप-लॉस 15 मिनट चार्ट प्रवृत्ति ट्रैकिंग रणनीति कई संकेतकों के आधार पर

EMA MACD RSI ATR SL/TP SCALPING TREND FOLLOWING momentum volatility

अवलोकन

यह रणनीति 15 मिनट के चार्ट के लिए डिज़ाइन की गई एक शॉर्ट-लाइन ट्रेडिंग रणनीति है, जिसमें ट्रेंड ट्रैकिंग और गतिशीलता की पुष्टि करने वाले तंत्र शामिल हैं, और गतिशील स्टॉप-लॉस और स्टॉप-स्टॉप स्तरों का उपयोग बाजार की अस्थिरता के आधार पर किया जाता है। मुख्य विचार ईएमए ((50) के माध्यम से प्रमुख प्रवृत्ति दिशा की पहचान करना है, एमएसीडी स्तंभीय चार्ट गतिशीलता की दिशा की पुष्टि करता है, आरएसआई सूचक ओवरबाय ओवरसोल्ड स्थितियों को फ़िल्टर करता है, और एटीआर सूचक का उपयोग करके बाजार की अस्थिरता की गतिशीलता के आधार पर स्टॉप-लॉस और स्टॉप-स्टॉप स्थिति सेट करता है। यह बहु-सूचक संयोजन दृष्टिकोण अधिक व्यापक बाजार विश्लेषण परिप्रेक्ष्य प्रदान करता है, जो कम समय में मूल्य में उतार-चढ़ाव की उच्च संभावना वाले व्यापारिक अवसरों को पकड़ने में मदद करता है।

रणनीति सिद्धांत

इस रणनीति का संचालन सिद्धांत कई तकनीकी संकेतकों के समन्वय पर आधारित हैः

रुझानों की पहचान: 50 चक्र सूचकांक चलती औसत (ईएमए) का उपयोग मुख्य प्रवृत्ति सूचक के रूप में किया जाता है। जब कीमत ईएमए से ऊपर होती है, तो इसे एक उछाल प्रवृत्ति के रूप में पहचाना जाता है; जब कीमत ईएमए से नीचे होती है, तो इसे गिरावट प्रवृत्ति के रूप में पहचाना जाता है।

गति की पुष्टिMACD हिस्टोग्राम के माध्यम से मूल्य की गति का निर्धारण करें। सकारात्मक मूल्य वृद्धि की गति को दर्शाता है, नकारात्मक मूल्य गिरावट की गति को दर्शाता है। यह संकेतक तेजी से लाइन (12 चक्र), धीमी गति वाली लाइन (26 चक्र) और सिग्नल लाइन (9 चक्र) से गणना की जाती है।

बाजार स्थिति फ़िल्टरतुलनात्मक रूप से मजबूत सूचकांक (आरएसआई) का उपयोग करके ओवरबॉट ओवरबॉट स्थितियों को फ़िल्टर करें। आरएसआई को 50-70 के बीच में बैलेंस माना जाता है लेकिन ओवरबॉट नहीं है, और आरएसआई को 30-50 के बीच में बैलेंस माना जाता है लेकिन ओवरबॉट नहीं है।

जोखिम प्रबंधन: औसत वास्तविक रेंज पर आधारित [एटीआर] गतिशील सेटिंग्स स्टॉप लॉस और स्टॉप लॉस के स्तर। स्टॉप लॉस 1 गुना एटीआर और स्टॉप लॉस 2 गुना एटीआर पर सेट है, जो व्यक्तिगत जोखिम वरीयताओं के अनुसार समायोजित किया जा सकता है।

प्रवेश की शर्तें स्पष्ट हैंः

- मल्टी हेड प्रवेशः ईएमए 50 से अधिक कीमत + एमएसीडी ध्रुवीय चार्ट सकारात्मक + आरएसआई 50 से अधिक लेकिन 70 से कम

- शून्य प्रवेशः ईएमए 50 से नीचे की कीमत + एमएसीडी ध्रुवीय नकारात्मक + आरएसआई 50 से नीचे लेकिन 30 से ऊपर

इस तरह के बहु-स्तरीय संयोजन से ट्रेडिंग सिग्नल की गुणवत्ता सुनिश्चित होती है और गलत सिग्नल को कम करने में मदद मिलती है।

रणनीतिक लाभ

कोड के गहन विश्लेषण से, इस रणनीति के कई महत्वपूर्ण फायदे सामने आए हैंः

एकाधिक सत्यापन तंत्रयह तीन आयामों में प्रवृत्ति, गतिशीलता और ओवरबॉट और ओवरसोल्ड के संकेतक को जोड़कर एक बहु-पुष्टि तंत्र बनाता है, जो झूठे संकेतों को कम करता है और व्यापार की सटीकता को बढ़ाता है।

जोखिम प्रबंधन के लिए अनुकूलनएटीआर का उपयोग करके गतिशील रूप से रोक और रोक के स्तर को समायोजित करें, ताकि रणनीति विभिन्न बाजार में उतार-चढ़ाव की स्थिति के अनुकूल हो सके, उच्च अस्थिरता वाले बाजार में स्वचालित रूप से रोक सीमा को बढ़ाएं, कम अस्थिरता वाले बाजार में रोक सीमा को कम करें।

स्पष्ट लेनदेन तर्क: प्रवेश और बाहर निकलने की शर्तें स्पष्ट रूप से परिभाषित हैं, कोई व्यक्तिपरक निर्णय कारक नहीं है, निष्पादित करने और वापस लेने में आसान है।

लचीला पैरामीटर समायोजन: सभी महत्वपूर्ण पैरामीटर अनुकूलित हैं, जिसमें ईएमए की लंबाई, एमएसीडी पैरामीटर, आरएसआई थ्रेशोल्ड और एटीआर गुणांक शामिल हैं, जिससे रणनीति को विभिन्न बाजार स्थितियों और व्यक्तिगत व्यापार शैली के अनुकूल बनाया जा सकता है।

दृश्य व्यापार संकेत: कोड में संकेत दृश्यता शामिल है, जो चार्ट पर प्रवेश बिंदुओं को प्रदर्शित करता है, जो रणनीति को समझने और अनुकूलित करने में मदद करता है।

जोखिम-लाभ की तुलना में निश्चितयह सुनिश्चित करता है कि लाभप्रद जोखिम-लाभ अनुपात, जो दीर्घकालिक लाभप्रदता में योगदान देता है।

रणनीतिक जोखिम

हालांकि, इस रणनीति के तर्कसंगत डिजाइन के बावजूद, निम्नलिखित संभावित जोखिम हैं:

बाज़ार में उतार-चढ़ाव: क्षैतिज बाजारों में, रणनीतियों में कई बार गलत संकेत हो सकते हैं, जिससे लगातार नुकसान होता है। समाधान अतिरिक्त बाजार फ़िल्टर शर्तों को जोड़ना या स्पष्ट रूप से हिलने के दौरान व्यापार को रोकना है।

फ़र्ज़ी घुसपैठ का खतराईएमए के एक संक्षिप्त ब्रेक के बाद तेजी से वापसी एक गलत संकेत को ट्रिगर कर सकती है। एक पुष्टिकरण चक्र या एक संश्लेषित मात्रा सूचक को जोड़ने पर विचार किया जा सकता है।

एटीआर के निश्चित गुणांक की सीमाएं: हालांकि एटीआर अस्थिरता में परिवर्तन के लिए अनुकूल है, निश्चित गुणांक कुछ बाजार स्थितियों में बहुत बड़ा या छोटा हो सकता है। समाधान एटीआर गुणांक को ऐतिहासिक अस्थिरता के आधार पर गतिशील रूप से समायोजित करना है।

पैरामीटर अनुकूलित अति-फिट जोखिम: अति-अनुकूलित सूचक पैरामीटर के कारण रणनीति ऐतिहासिक डेटा पर अच्छा प्रदर्शन कर सकती है, लेकिन वास्तविक समय में विफल हो सकती है। इस जोखिम को कम करने के लिए चरणबद्ध अनुकूलन और आगे की जांच का उपयोग करने की सिफारिश की जाती है।

चरम बाजार जोखिम: जब बाजार में भारी उतार-चढ़ाव या उछाल होता है, तो स्टॉप लॉस को अपेक्षित रूप से निष्पादित नहीं किया जा सकता है, जिससे अपेक्षित से अधिक नुकसान हो सकता है। अधिकतम स्टॉप लॉस को अतिरिक्त सुरक्षा के रूप में सेट करने पर विचार किया जा सकता है।

रणनीति अनुकूलन दिशा

कोड का विश्लेषण करने के बाद, निम्नलिखित संभावित अनुकूलन दिशाओं की खोज की गईः

समय फ़िल्टर बढ़ाएँ: बाजार की सक्रियता को ध्यान में रखते हुए, समय फ़िल्टर को जोड़ा जा सकता है, केवल विशिष्ट समय के दौरान व्यापार करें, कम तरलता या उच्च अस्थिरता के समय से बचें। इसे लागू करने का तरीका समय शर्त निर्णय कोड जोड़ना है।

समेकित लेन-देन की पुष्टि: वर्तमान रणनीति केवल मूल्य सूचकांक पर आधारित है, अतिरिक्त पुष्टि के रूप में लेनदेन सूचकांक को जोड़ा जा सकता है, सिग्नल की गुणवत्ता में सुधार। लेनदेन की तुलना करने के लिए एक तर्क जोड़ा जा सकता है, विशेष रूप से इसकी चलती औसत के साथ।

गतिशील एटीआर गुणांकएटीआर के गुणकों को स्वचालित रूप से बाजार के ऐतिहासिक उतार-चढ़ाव के आधार पर रोक और रोक के लिए समायोजित करें, उच्च उतार-चढ़ाव के दौरान गुणकों को बढ़ाएं, और कम उतार-चढ़ाव के दौरान गुणकों को कम करें। यह उतार-चढ़ाव के संकेतकों की गणना करके किया जा सकता है (जैसे कि दैनिक वास्तविक सीमा का मानक अंतर) ।

रुझान की ताकत फ़िल्टर में शामिल हों: ADX जैसे रुझान की ताकत के संकेतकों का उपयोग करें, केवल जब रुझान स्पष्ट हो, तो व्यापार करें, बाजार में उतार-चढ़ाव के गलत संकेतों से बचें। इसे लागू करने का तरीका ADX शर्त निर्णय को बढ़ाना है।

अनुगामी हानि का परिचय: वर्तमान रणनीति का उपयोग स्थिर रोक, एटीआर-आधारित मोबाइल रोक को लागू करने के लिए विचार किया जा सकता है, जो कि लाभ के कुछ हिस्सों को लॉक करता है। इसे रणनीति को संशोधित करने की आवश्यकता है। बाहर निकलें भाग, ट्रैकिंग रोक तर्क जोड़ें।

मुनाफे के बंटवारे की व्यवस्था: चरणबद्ध लाभ के लिए विचार करें, उदाहरण के लिए 1 गुना एटीआर पर 50% की स्थिति को कम करना, 2 गुना एटीआर पर शेष स्थिति को कम करना, समग्र लाभप्रदता में सुधार करना। इसे व्यापार निष्पादन भाग को संशोधित करने की आवश्यकता है, ताकि कुछ स्तरों को पूरा किया जा सके।

संक्षेप

बहु-सूचक संयोजन अनुकूलन उतार-चढ़ाव एटीआर गतिशील स्टॉप 15 मिनट चार्ट रुझान ट्रैकिंग रणनीति एक अच्छी तरह से डिजाइन की गई शॉर्ट-लाइन ट्रेडिंग प्रणाली है जो ईएमए, एमएसीडी और आरएसआई के संयोजन के माध्यम से उच्च गुणवत्ता वाले प्रवेश संकेत प्रदान करती है और एटीआर का उपयोग करके गतिशील जोखिम प्रबंधन को लागू करती है। यह रणनीति विशेष रूप से ट्रेंड-स्पष्ट बाजार की स्थिति के लिए उपयुक्त है, जो तेजी से बदलती ट्रेडिंग किस्मों के लिए अच्छी तरह से अनुकूल है।

रणनीति का मुख्य लाभ कई पुष्टि तंत्र और आत्म-अनुकूली जोखिम प्रबंधन में है, जो मुख्य रूप से उतार-चढ़ाव वाले बाजार के प्रदर्शन और पैरामीटर अनुकूलन की कठिनाई तक सीमित है। लेन-देन की पुष्टि, प्रवृत्ति की ताकत फ़िल्टरिंग और गतिशील पैरामीटर समायोजन जैसे अनुकूलन उपायों को पेश करके रणनीति की स्थिरता और लाभप्रदता को और बढ़ाया जा सकता है।

व्यापारियों के लिए, यह एक तर्कसंगत रूप से स्पष्ट, समझने और निष्पादित करने में आसान रणनीति ढांचा है, जो व्यक्तिगत व्यापार प्रणाली के निर्माण के लिए एक अच्छा आधार है। हालांकि, किसी भी रणनीति को वास्तविक क्षेत्र में लागू करने से पहले पर्याप्त रूप से परीक्षण और आगे की जांच की जानी चाहिए, और व्यक्तिगत जोखिम सहनशीलता और बाजार की स्थिति के अनुसार उचित रूप से समायोजित किया जाना चाहिए।

/*backtest

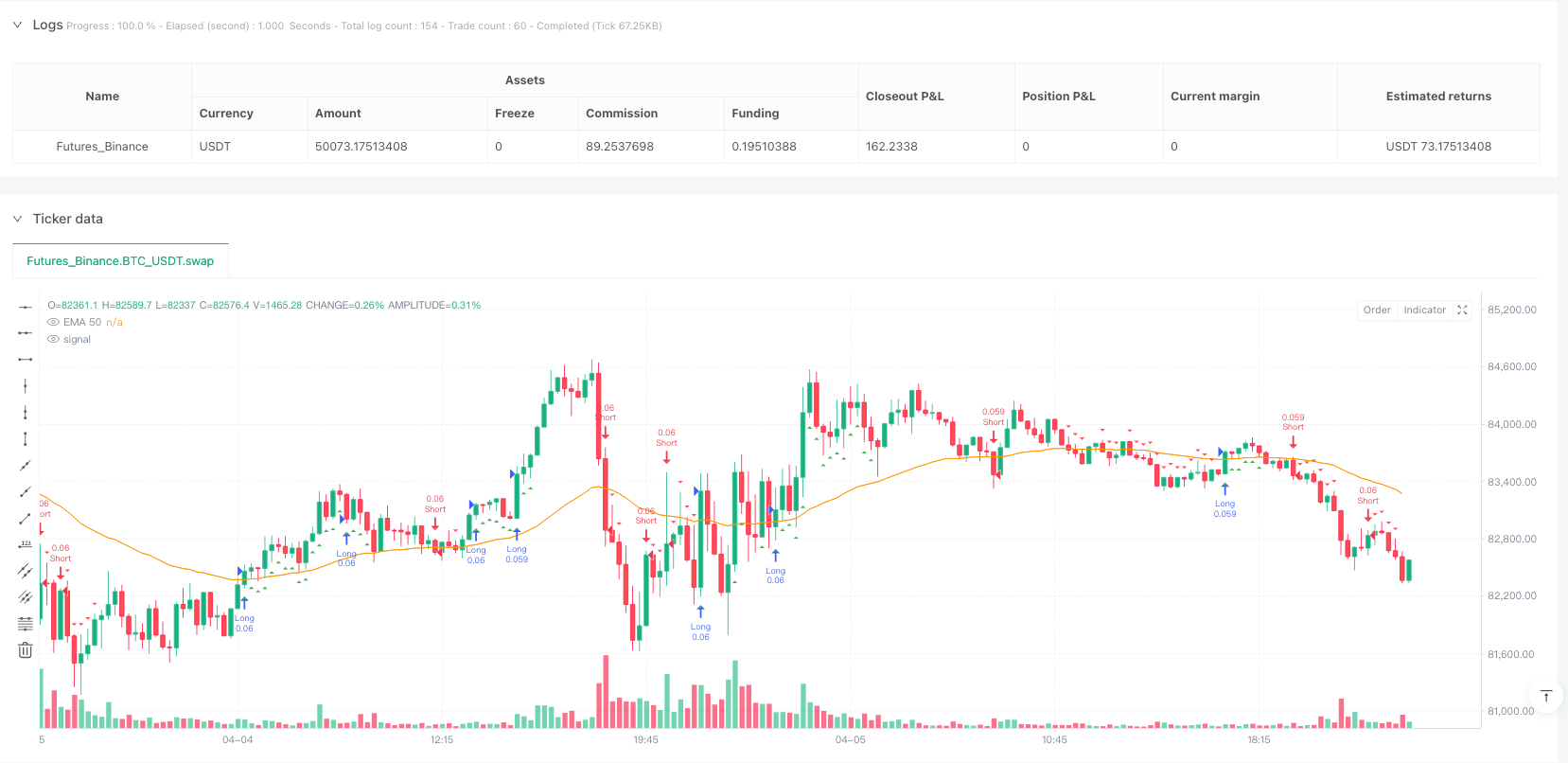

start: 2025-04-02 00:00:00

end: 2025-04-06 00:00:00

period: 15m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Scalping 15min: EMA + MACD + RSI + ATR-based SL/TP", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// === INPUTURI ===

emaLength = input.int(50, title="EMA Length")

macdFast = input.int(12, title="MACD Fast Length")

macdSlow = input.int(26, title="MACD Slow Length")

macdSignal = input.int(9, title="MACD Signal Smoothing")

rsiLength = input.int(14, title="RSI Length")

rsiOB = input.int(70, title="RSI Overbought")

rsiOS = input.int(30, title="RSI Oversold")

atrLength = input.int(14, title="ATR Length")

slATRmult = input.float(1.0, title="SL Multiplier (ATR)")

tpATRmult = input.float(2.0, title="TP Multiplier (ATR)")

// === CALCULE ===

ema = ta.ema(close, emaLength)

[macdLine, signalLine, _] = ta.macd(close, macdFast, macdSlow, macdSignal)

macdHist = macdLine - signalLine

rsi = ta.rsi(close, rsiLength)

atr = ta.atr(atrLength)

// === CONDIȚII DE INTRARE ===

longCond = close > ema and macdHist > 0 and rsi > 50 and rsi < rsiOB

shortCond = close < ema and macdHist < 0 and rsi < 50 and rsi > rsiOS

// === EXECUTARE TRADE ===

if (longCond)

strategy.entry("Long", strategy.long)

if (shortCond)

strategy.entry("Short", strategy.short)

// === TP & SL DINAMIC PRIN ATR ===

float stopLevel = na

float takeLevel = na

if (strategy.position_size > 0)

stopLevel := close - slATRmult * atr

takeLevel := close + tpATRmult * atr

if (strategy.position_size < 0)

stopLevel := close + slATRmult * atr

takeLevel := close - tpATRmult * atr

strategy.exit("Exit", from_entry="", stop=stopLevel, limit=takeLevel)

// === DESENARE ===

plot(ema, color=color.orange, title="EMA 50")

plotshape(longCond, location=location.belowbar, color=color.green, style=shape.triangleup, title="Long Signal", size=size.small)

plotshape(shortCond, location=location.abovebar, color=color.red, style=shape.triangledown, title="Short Signal", size=size.small)