適応型ボラティリティATRダイナミックストッププロフィットとストップロス、複数の指標に基づく15分チャートトレンド追跡戦略

EMA MACD RSI ATR SL/TP SCALPING TREND FOLLOWING momentum volatility

概要

この戦略は,15分チャートに特化したショートライン取引戦略であり,トレンド追跡と動向確認の仕組みを組み合わせ,市場変動に基づく動的ストップとストップレベルを使用する. 核心的な考え方は,EMA ((50) による主要なトレンド方向の識別,MACD柱状図による動向確認,RSI指数による過買超出条件のフィルタリング,およびATR指数の使用による市場の変動の動向に基づいてストップとストップポジションの設定である.

戦略原則

この戦略は,複数の技術指標の協同作用に基づいています.

トレンド認識:50周期指数移動平均 ((EMA) を主要なトレンド指標として使用する.価格がEMA上にあるときは,上昇傾向として識別する.価格がEMA下にあるときは,下降傾向として識別する.

動力確認: MACD直角図 ((MACDヒストグラム) で価格動力を判断する.正値は上昇動力を表示し,負値は下降動力を表示する.この指標は,高速線 ((12サイクル),遅速線 ((26サイクル) と信号線 ((9サイクル) で計算される.

市場状況のフィルター比較的強い指数 ((RSI) を用いて過買過売の条件をフィルターする.50-70のRSIは,看板と見なされるが過買過売ではない.30-50のRSIは,看板と見なされるが過買過売ではない.

リスク管理動的設定のストップとストップのレベルは,平均リアル範囲 ((ATR) に基づく. ストップの設定は,1倍ATR,ストップの設定は2倍ATRで,個人のリスクの好みに合わせて調整できます.

入場条件は明確です

- 多頭入場:EMA50より高い価格 + MACD柱状図が正 + RSI50より高いが70より低い

- 空頭入場:価格はEMA 50より低い + MACD柱状図は負 + RSI 50より低いが30より高い

この多層の条件の組み合わせは,取引信号の質を保証し,誤信号を効果的に減らす.

戦略的優位性

この戦略は,コードを深く分析することで,いくつかの顕著な利点を示しています.

複数の認証メカニズム: トレンド,モチベーション,オーバーバイ・オーバーセールの3次元指標を組み合わせて,複数の確認機構を形成し,偽信号を減らす,取引の正確性を高める.

リスク管理に適応する:ATRを使用し,ストップとストップのレベルを動的に調整し,戦略を異なる市場の変動状況に適応させ,高い変動の市場で自動的にストップ範囲を拡大し,低い変動の市場でストップ範囲を縮める.

明確な取引論理: 入場・出場条件は明確に定義され,主観的な判断要因はなく,実行し,反省しやすい.

フレキシブルなパラメータの調整: EMAの長さ,MACDのパラメータ,RSIの値,ATRの倍数を含むすべての重要なパラメータをカスタマイズすることができ,戦略を異なる市場環境と個人の取引スタイルに適応させることができます.

視覚的な取引信号: コードに含まれる信号可視化機能は,グラフに直観的に入場ポイントを表示し,戦略の理解と最適化に役立ちます.

リスクと利益の固定比: ストップ・ストップの2倍を設定することで,有利なリスク/利益の比率を保証し,長期的な利益に貢献します.

戦略リスク

この戦略は合理的に設計されていますが,以下の潜在的なリスクがあります.

市場が揺れ動いた横盤の振動市場では,戦略が繰り返し誤信号を生じ,連続的な損失を招く可能性があります. 解決策は,追加の振動市場フィルター条件を追加するか,または明らかな振動の間,取引を一時停止することです.

偽の突破の危険性価格がEMAを一時的に突破した後に急激に下がると誤ったシグナルを誘発する可能性がある. 偽の突破をフィルターするために,確認周期を増やしたり,取引量指標を合成したりすることを考えることができます.

固定ATR倍数の限界:ATRは波動的変化に適応できるが,一定の倍数は,特定の市場条件において過大または過小である可能性がある.解決策は,歴史的な波動率に基づいてATR倍数を動的に調整することである.

パラメータ最適化過適合リスク: 過度な最適化指標パラメータは,戦略が歴史的データで良好なパフォーマンスを発揮し,実際のデータでは失敗する可能性があります. ステップアップ最適化と前向きな検証を使用してこのリスクを軽減することをお勧めします.

極端な市場リスク: 市場が急激に波動したり,空飛ぶ場合,ストップは予想通り実行できない可能性があり,予想以上の損失を招く. 最大のストップ金額を追加保護として設定することを考えることができます.

戦略最適化の方向性

このコードを分析した結果,以下のような最適化方法が見られました.

フィルタリング条件を時間的に追加する: 市場の活力を考慮して,時間フィルターを追加し,特定の時間帯のみで取引し,低流動性または高波動性の時間を回避する. 実施方法は,時間条件判断コードを追加する.

整合された交差量確認:現在の戦略は,価格指標のみに基づいて,取引量指標を追加の確認として追加し,信号の質を向上させることができます. 具体的には取引量とその移動平均の比較ロジックを追加できます.

動的にATRを調整する: 市場の歴史的変動率に基づいて,自動でストップとストップのATR倍数を調整し,高波動期には倍数を増加させ,低波動期には倍数を減少させる.これは,波動率指数 (例えば,1日の実際の範囲の標準差) を計算することによって実現できる.

トレンド強度フィルターに追加:ADXなどのトレンド強度指標を使用し,トレンドが明確である時にのみ取引し,揺れ市場の誤信号を避ける. ADXの条件判断を増やす方法を実行する.

尾行停止を導入する:現在の戦略は固定ストップを使用し,ATRベースの移動ストップを実現し,利益の一部をロックすることを検討できます.これは戦略を変更する必要があり,ストップロックの追跡を添加します.

利益分担の仕組み:段階的な利益を得ることを考慮する.例えば,1倍ATRで平仓50%,2倍ATRで平仓余剰ポジションを達成し,全体的な収益性を向上させる.これは,部分平仓機能を実現するために取引実行部分を変更する必要がある.

要約する

多指標結合の自己適応波動ATRダイナミックストップストップ15分チャート トレンド追跡戦略は,EMA,MACD,RSIを組み合わせて高品質の入場信号を提供し,ATRを使用してダイナミックリスク管理を実現する,設計されたショートライン取引システムである.この戦略は,傾向が明確な市場環境に特に適しており,急速に変化する取引品種に適しています.

戦略の核心的な優位性は,複数の確認機構と自己適応リスク管理にある.これは,主に震動市場のパフォーマンスとパラメータ最適化の難題に限られている.取引量確認,トレンド強度フィルタリング,動態パラメータ調整などの最適化措置を導入することにより,戦略の安定性と収益性をさらに向上させることができる.

これは,トレーダーにとって,論理的に明確で,理解しやすく,実行可能な戦略の枠組みであり,個人取引システムを構築するための良い基礎となります.しかし,任意の戦略は,実地での適用の前に十分な反省と前向きなテストを行い,個人リスクの承受能力と市場環境に応じて適切に調整する必要があります.

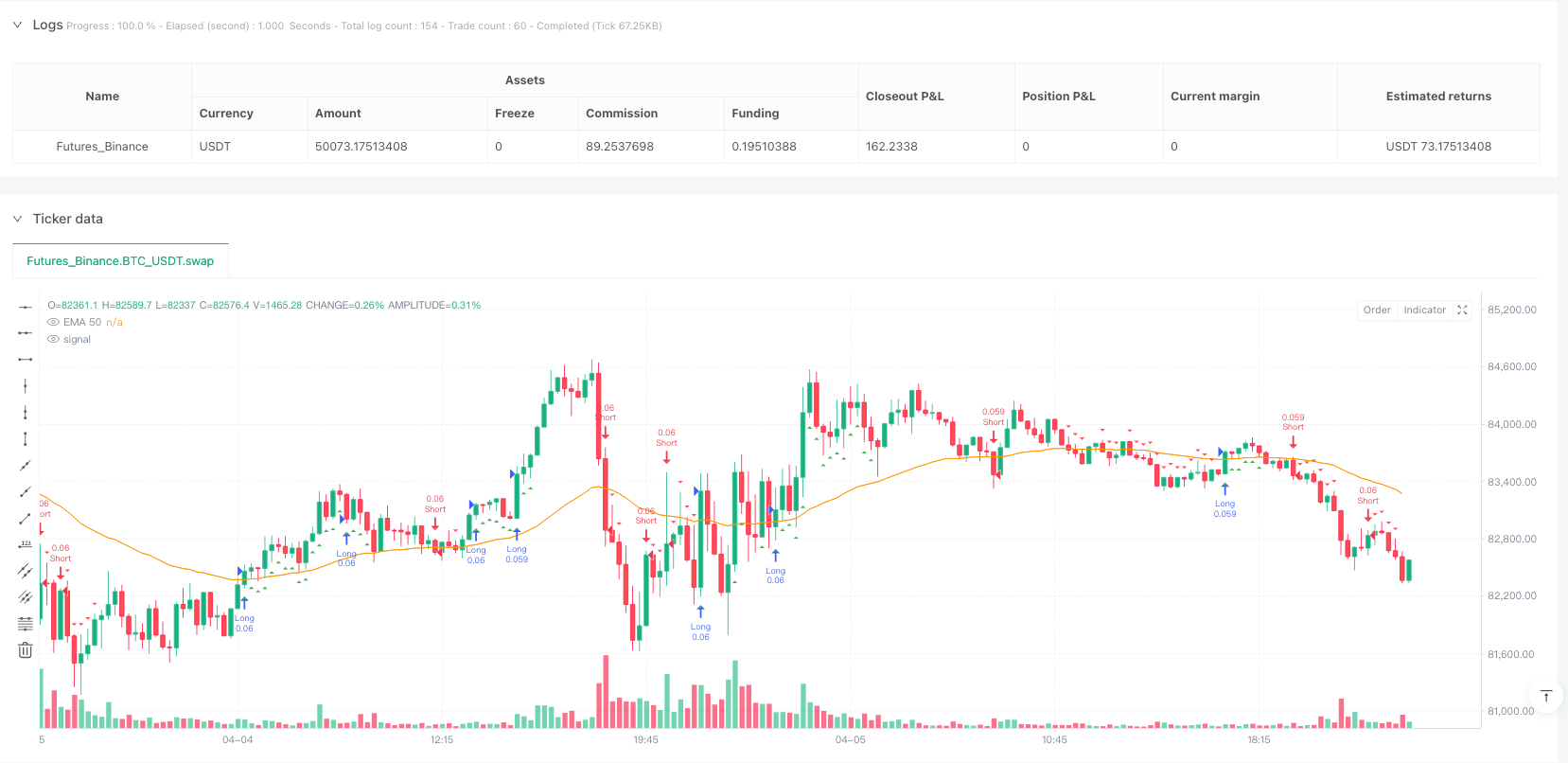

/*backtest

start: 2025-04-02 00:00:00

end: 2025-04-06 00:00:00

period: 15m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Scalping 15min: EMA + MACD + RSI + ATR-based SL/TP", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// === INPUTURI ===

emaLength = input.int(50, title="EMA Length")

macdFast = input.int(12, title="MACD Fast Length")

macdSlow = input.int(26, title="MACD Slow Length")

macdSignal = input.int(9, title="MACD Signal Smoothing")

rsiLength = input.int(14, title="RSI Length")

rsiOB = input.int(70, title="RSI Overbought")

rsiOS = input.int(30, title="RSI Oversold")

atrLength = input.int(14, title="ATR Length")

slATRmult = input.float(1.0, title="SL Multiplier (ATR)")

tpATRmult = input.float(2.0, title="TP Multiplier (ATR)")

// === CALCULE ===

ema = ta.ema(close, emaLength)

[macdLine, signalLine, _] = ta.macd(close, macdFast, macdSlow, macdSignal)

macdHist = macdLine - signalLine

rsi = ta.rsi(close, rsiLength)

atr = ta.atr(atrLength)

// === CONDIȚII DE INTRARE ===

longCond = close > ema and macdHist > 0 and rsi > 50 and rsi < rsiOB

shortCond = close < ema and macdHist < 0 and rsi < 50 and rsi > rsiOS

// === EXECUTARE TRADE ===

if (longCond)

strategy.entry("Long", strategy.long)

if (shortCond)

strategy.entry("Short", strategy.short)

// === TP & SL DINAMIC PRIN ATR ===

float stopLevel = na

float takeLevel = na

if (strategy.position_size > 0)

stopLevel := close - slATRmult * atr

takeLevel := close + tpATRmult * atr

if (strategy.position_size < 0)

stopLevel := close + slATRmult * atr

takeLevel := close - tpATRmult * atr

strategy.exit("Exit", from_entry="", stop=stopLevel, limit=takeLevel)

// === DESENARE ===

plot(ema, color=color.orange, title="EMA 50")

plotshape(longCond, location=location.belowbar, color=color.green, style=shape.triangleup, title="Long Signal", size=size.small)

plotshape(shortCond, location=location.abovebar, color=color.red, style=shape.triangledown, title="Short Signal", size=size.small)