Introdução ao Algo Trading

Autora:Bem-estar, Criado: 2019-03-07 10:12:47, Atualizado:Introdução ao Algo Trading

Eu discuti os diferentes tipos de negociação que incluem negociação algorítmica, discricionária e híbrida. Digamos que você está intrigado com a negociação algorítmica.

O que é um Algo?

Sempre que você negocia, seja você um iniciante, intermediário ou especialista, você está usando regras para negociar. Você pode não perceber as regras - as regras podem mudar de dia para dia, ou de hora para hora, mas há regras. A regra é o seu processo de tomada de decisão

Então, quando o idiota da CNBC gritar: "Comprem esta ação", seguiriam a recomendação dele?

Regra:Se o fanfarrão diz para comprar, tu compras.

O teu primo ligou-te com a dica?

Regra:O primo louco diz que tem informações internas, só compras se a última dica dele for lucrativa.

Usando indicadores técnicos?

REGRA: Se o preço estiver acima da média de período de 20 e o valor do RSI estiver abaixo de 20, venda curto.

A lista é interminável, há um número infinito de regras para comprar e vender, mas quando elas são escritas, seguidas exatamente e não sujeitas a julgamento ou discrição, essas regras podem ser transformadas em um algoritmo.

Então, isso é tudo um algo é

Vantagens do Algo Trading

Existem muitas vantagens da negociação de algo, mais do que este artigo tem espaço para.

Controle total

- Que mercados negociar

- Quais tipos de algos para negociar

- Características de desempenho específicas de cada algo (lucro, utilização, expectativa, etc.)

- Como e quando ligar e desligar algos

- Dimensão de posição de cada algo, em um portfólio

- Quando você vai estar em negócios, quando você não vai (finos de semana, durante a noite)

A lista acima nem é completa, mas você tem a idéia. Você pode escolher e escolher as características do que você está negociando, e como você está negociando.

Esse sentimento de controle torna-se importante durante os períodos inevitáveis de queda.

- O comerciante A negocia uma estratégia de caixa preta. Ele não tem idéia do que entra nele. Pode incluir adivinhações aleatórias, tanto quanto ele sabia. Às vezes ele viu que ele toma negociações com as quais ele discorda. Ele começa a entrar em um drawdown.

- O comerciante B negocia um algoritmo que ele criou. Ele sabe como a estratégia foi criada, sabe quando provavelmente irá negociar, e também sabe quanto tempo provavelmente levará para se recuperar. Ele também começa a entrar em um drawdown.

A maioria dos traders, quando dado uma escolha, sem dúvida preferiria ser o Trader B. Quanto mais você sabe sobre um algoritmo, e como ele foi desenvolvido, mais conforto você terá, por causa da confiança que você tem na construção do algoritmo.

Naturalmente, toda essa liberdade pode ser esmagadora, especialmente para um comerciante totalmente novo na negociação de algo. Mas todas essas características não precisam ser abordadas desde o início. Começando com a negociação de um ou dois algoritmos, com um contrato cada (ou um pequeno tamanho de ação no caso de ações), é uma ótima maneira de mergulhar os dedos na água da negociação de algo, sem ser sobrecarregado.

Controle sobre a sua negociação, então é uma grande vantagem para a negociação de algo.

Diversificação

Não há "Santo Graal" na negociação. Não há estratégia ou algoritmo que funcionará para sempre, gerando lucros consistentemente com pouco ou nenhum drawdown. A maioria dos traders profissionais sabe disso.

Mas a diversificação aproxima-se do Santo Graal, pelo menos mais do que qualquer outra coisa que já vi em mais de 25 anos de negociação.

Por que a diversificação é uma vantagem com a negociação de algo? A resposta é volume. Com a negociação de algo, uma vez que você tem um processo de desenvolvimento sólido estabelecido

Há duas chaves quando você faz isso, ambas relacionadas. Primeiro, você vai diversificar por mercados. Com futuros, por exemplo, há aproximadamente 40 mercados diferentes para escolher nos EUA. Estes são amplamente agrupados em 6 setores diferentes:

- Índices de Bolsa

- Produtos agrícolas e produtos macios

- Moedas

- Metais preciosos

- Taxas de juro

- Energia

Talvez uma semana as estratégias cambiais não funcionem bem, por exemplo, mas isso pode ser compensado por um bom desempenho em metais ou energias.

A segunda chave é criar diferentes tipos de algoritmos, para diferentes regimes e comportamentos de mercado. Você criará tendências seguindo algos, e também estratégias de contra-tendência (reversão da média). Estes tendem a se equilibrar ao longo do tempo.

Para ter sucesso com vários algoritmos, em diferentes mercados e com diferentes estilos de negociação, um requisito é primordial: os resultados da estratégia devem ter baixa correlação uns com os outros.

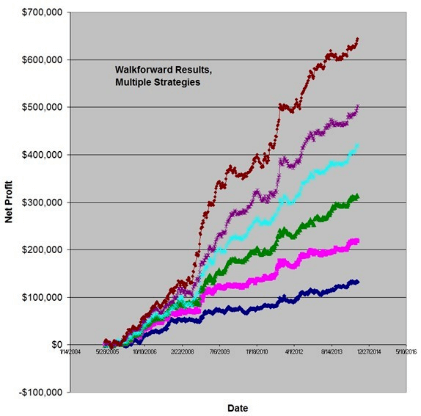

A razão pela qual a diversificação funciona é que, com algoritmos não correlacionados, os drawdowns e patches ásperos ocorrem em momentos diferentes para estratégias diferentes. Talvez uma estratégia do Euro esteja em um drawdown, mas ao mesmo tempo uma estratégia da soja está atingindo novos máximos de ações. Isso é mostrado na figura abaixo, onde, à medida que mais e mais estratégias algorítmicas são adicionadas, a curva de ações acumulada se torna mais íngreme e a curva de ações fica mais suave.

Figura - Com múltiplas estratégias não correlacionadas, os lucros aumentam, mas as reduções não

Com a ajuda de software de negociação, a diversificação é bastante fácil com algoritmos. Uma vez que eles podem ser automatizados, não é difícil para o software de negociação monitorar 10, 20 ou mesmo 100s de estratégias de negociação, entrando e saindo de acordo com cada estratégia' regras próprias. Isso pode se tornar uma grande vantagem.

Desvantagens do Algo Trading

É claro que qualquer discussão sobre as vantagens do trading de algo deve ser equilibrada mencionando as desvantagens.

As emoções ainda fazem parte do comércio

Eu ainda me lembro vividamente do meu primeiro negócio

Em vez disso, eu estava com medo de morrer!

Eu liguei para o corretor a cada 15 minutos e perguntei: "Posso obter o último preço do June Live Hogs?" Então eu calculava meu lucro ou perda de posição aberta com base no último número. Nos próximos 15 minutos, eu estaria eufórico porque estava ganhando dinheiro, ou deprimido porque estava perdendo dinheiro. O corretor começou a ficar irritado com minhas chamadas constantes. Não havia nenhuma maneira on-line de verificar preços naquela época, se você se lembra daqueles velhos tempos. Se houvesse cotações on-line, tenho certeza de que eu teria atualizado essa página de cotação a cada minuto.

Então porque eu estava com medo de morrer, agindo como uma pessoa louca? afinal de contas, muitas pessoas dizem que quando você negocia com regras, isso tira a emoção da negociação. eu deveria ter sido um robô calmo, frio e coletivo.

Só que eu não era... Eu era um bando de nervos de estômago!

A verdade é que QUALQUER vez que você está negociando com dinheiro, as emoções entram na equação. O rápido ganho ou perda de capital é o que traz a emoção, não o estilo de negociação.

Então, como é que tantos

Como eu disse, as emoções estão envolvidas por causa do dinheiro envolvido, não o tipo de negociação. Meu palpite pessoal é que as pessoas que dizem que a negociação de algo é sem emoção ou, 1) negociar apenas em um simulador, ou 2) não negociar em tudo, de qualquer maneira. Eles claramente não negociam com dinheiro real.

Dito isto, as emoções experimentadas pela negociação de algo são um pouco diferentes das emoções da negociação discricionária. O sentimento de pânico de se perguntar se você deve entrar ou sair de uma negociação desapareceu. Mas, isso é substituído pelo sentimento de pânico de se perguntar se você deve ligar ou desligar um algo. Basicamente, para cada evento na negociação discricionária que causa emoção, provavelmente há uma emoção similar, mas diferente, paralela na negociação de algo.

Então o primeiro equívoco na negociação de algo - que não há emoção - é também a primeira desvantagem.

O comércio de algo não é Set and Forget

Talvez se lembre de anos atrás, quando havia uma panela portátil que era vendida em anúncios publicitários da televisão à noite. Seu slogan era:

Figura - Definitivamente não é a maneira de negociar algo!

Muitos traders pensam que o mesmo slogan se aplica ao trading de algo, especialmente quando se trata de sistemas automatizados.

As pessoas de suporte técnico da Tradestation, uma plataforma de software de negociação líder (e meu software principal para negociação) têm um slogan diferente:

Sempre que você tem um algoritmo automatizado, um milhão de coisas podem dar errado. as conexões de Internet se desligam, desconexões de servidores de negociação ocorrem, as bolsas experimentam soluços intermitentes, correções de dados de preços saem (mas não antes de os dados ruins atingirem seu algoritmo)

Multiplique todos esses problemas pelas dezenas de algoritmos que você pode estar negociando, e o potencial de problema torna-se muito aparente.

Você não pode ligar um algoritmo, sair e voltar uma semana depois para contar seus lucros. Simplesmente não funciona assim. Você não precisa estar olhando para uma tela o dia todo e a noite toda, certificando-se de que seus algoritmos estão funcionando corretamente, mas você precisa monitorar seus algoritmos no mínimo algumas vezes por dia. Você precisa estar pronto para agir quando algo der errado. Garanto que alguma intervenção será necessária com mais frequência do que você pensa.

Esse é outro equívoco e desvantagem do trading de algo

- Grelha

- Passos para se tornar um comerciante de quantidade

- Aumentar o tipo de ordem de futuros

- Há uma interface de API para trocas adicionadas à API de extensão?

- O que é que ele está a fazer?

- Como fazer um procedimento para monitorar um endereço?

- Tudo o que você precisa saber sobre negociação automatizada

- Sistemas de negociação automatizados: os prós e os contras

- Aprenda comércio algorítmico: um guia passo a passo

- Negociação de Alta Frequência: Uma Introdução

- Fundamentos da negociação algorítmica: conceitos e exemplos

- A explicação da "Análise Fundamental"

- bitmex

- Melhores maneiras de instalar e atualizar administradores Linux

- 12.Tutoriais de análise de gráficos: conclusão

- Existem 3 grandes categorias para estratégias de compra ou aluguel em nossa plataforma

- 11.Tutoriais de análise de gráficos: Fundos redondos

- Qual é o 'Código de Registo' necessário para inserir ao comprar uma Estratégia da Square?

- 10.Tutoriais de Análise de Gráficos: Triplos Tops e Bottoms

- 9.Tutoriais de análise de gráficos: lacunas