Estratégia de acompanhamento de tendências de gráfico de 15 minutos com stop-profit e stop-loss dinâmico de volatilidade adaptável ATR com base em múltiplos indicadores

EMA MACD RSI ATR SL/TP SCALPING TREND FOLLOWING momentum volatility

Visão geral

A estratégia é uma estratégia de negociação de linha curta projetada especificamente para gráficos de 15 minutos, combinando mecanismos de acompanhamento de tendências e confirmação de movimentos, além de usar níveis de parada e parada dinâmicos baseados na volatilidade do mercado. A ideia central é identificar a direção da tendência principal através do EMA (<50), o MACD para confirmar a direção da dinâmica, o RSI filtrando as condições de sobrevenda e venda e o ATR usando o indicador ATR para definir as posições de parada e parada de acordo com a dinâmica do mercado. Esta combinação de vários indicadores fornece uma perspectiva mais abrangente de análise de mercado, ajudando a capturar oportunidades de negociação com alta probabilidade de volatilidade de preços em curto prazo.

Princípio da estratégia

A estratégia funciona com base na sinergia de vários indicadores técnicos:

Identificação de tendências: Usando a média móvel de 50 ciclos do índice ((EMA) como principal indicador de tendência. Quando o preço está acima do EMA, é identificado como tendência ascendente; Quando o preço está abaixo do EMA, é identificado como tendência descendente.

Confirmação de potênciaO indicador é composto por uma linha rápida (12 ciclos), uma linha lenta (26 ciclos) e uma linha de sinalização (9 ciclos).

Filtragem do estado do mercadoO RSI entre 50 e 70 é considerado pessimista, mas não excessivamente overbought, e o RSI entre 30 e 50 é considerado pessimista, mas não excessivamente overbought.

Gestão de RiscosO nível de stop loss e stop loss é definido dinamicamente com base na média real do ATR. O stop loss é definido com 1x o ATR, e o stop stop é definido com 2x o ATR, ajustando-se de acordo com as preferências de risco individuais.

Os requisitos de admissão são claros:

- Entrada múltipla: preço acima do EMA 50 + MACD com gráfico em coluna positivo + RSI acima de 50 mas abaixo de 70

- Entrada de cabeça vazia: preço abaixo do EMA 50 + gráfico em coluna do MACD negativo + RSI abaixo de 50 mas acima de 30

Esta combinação de condições em vários níveis assegura a qualidade dos sinais de negociação, reduzindo efetivamente os sinais errados.

Vantagens estratégicas

Ao analisar o código em profundidade, a estratégia mostra várias vantagens significativas:

Mecanismo de confirmação múltiplaA combinação de indicadores de tendência, dinâmica e sobrecompra e sobrevenda em três dimensões, formando um mecanismo de confirmação múltipla, reduzindo os falsos sinais e aumentando a precisão das transações.

Gestão de risco adaptativaUtilização de ATR para ajustar dinamicamente os níveis de stop loss e stop loss, permitindo que a estratégia se adapte a diferentes condições de volatilidade do mercado, expandindo automaticamente o alcance de stop loss em mercados de alta volatilidade e reduzindo o alcance de stop loss em mercados de baixa volatilidade.

Uma lógica de transação claraOs critérios de entrada e saída são definidos com clareza, sem critérios subjetivos, fáceis de executar e de reverter.

Ajustes flexíveis de parâmetrosTodos os parâmetros-chave são personalizáveis, incluindo a duração do EMA, os parâmetros do MACD, os limites do RSI e os múltiplos do ATR, permitindo que a estratégia se adapte a diferentes ambientes de mercado e estilos de negociação individuais.

Visualização de sinais de negociação: O código inclui a função de visualização de sinais, que mostra os pontos de entrada de forma intuitiva no gráfico, ajudando a entender e otimizar a estratégia.

Risco-benefício fixoO que é: O setor de investimentos em ações, com uma taxa de retorno de risco favorável, contribui para o lucro a longo prazo, através da fixação de um limite de retorno de risco de duas vezes o limite de perda.

Risco estratégico

Apesar do bom desenho da estratégia, existem os seguintes riscos potenciais:

Mercado de choque não está indo bem: Em mercados de choque horizontal, a estratégia pode produzir vários sinais errados, resultando em perdas consecutivas. A solução é adicionar condições de filtragem de mercado de choque adicionais ou suspender a negociação durante o choque visível.

Risco de Falso BreakoutO retorno rápido após uma breve quebra da EMA pode desencadear um sinal de erro. Considere o aumento do ciclo de confirmação ou a combinação de um indicador de volume de transação para filtrar uma falsa quebra.

Limitações do ATR fixoEmbora o ATR possa se adaptar a variações de volatilidade, o multiplicador fixo pode ser muito grande ou pequeno em certas condições de mercado. A solução é ajustar o multiplicador ATR de forma dinâmica com base na flutuação histórica.

Parâmetros de otimização de risco de sobreajusteOtimizar demais os parâmetros do indicador pode fazer com que a estratégia tenha um bom desempenho em dados históricos, mas falhe em dados reais. Recomenda-se o uso de otimização progressiva e verificação de antecedência para reduzir esse risco.

Risco de mercado extremoEm situações de forte volatilidade ou volatilidade do mercado, o stop loss pode não ser executado conforme o esperado, resultando em perdas acima do esperado. Pode-se considerar a criação de um máximo de stop loss como proteção adicional.

Direção de otimização da estratégia

Ao analisar o código, descobrimos as seguintes possíveis direções de otimização:

Aumentar a condição de filtragem de tempoPara considerar a atividade do mercado, pode-se adicionar um filtro de tempo, apenas para negociar em períodos específicos, evitando períodos de baixa liquidez ou alta volatilidade. A implementação é adicionar o código de determinação de condições de tempo.

Confirmação de volume de transação integradaA estratégia atual baseia-se apenas no indicador de preço, podendo ser adicionado o indicador de volume de transações como confirmação adicional, melhorando a qualidade do sinal.

Ajuste dinâmico do ATR: O ATR multiplica automaticamente os pontos de parada e de parada com base na volatilidade histórica do mercado, aumentando o número de pontos em períodos de alta volatilidade e diminuindo o número de pontos em períodos de baixa volatilidade. Isso pode ser feito calculando um indicador de taxa de flutuação, como o diferencial padrão do intervalo real diário.

Adicionar filtro de intensidade de tendência: Use indicadores de intensidade de tendência, como o ADX, só negocie quando a tendência é clara, evitando sinais errôneos de mercados turbulentos. A forma de implementar é aumentar o julgamento condicional do ADX.

Introdução de stop lossA estratégia atual usa um stop-loss fixo, e pode ser considerada a realização de um stop-loss móvel baseado no ATR, para bloquear parte dos lucros. Isso requer uma modificação na estratégia. A parte de saída, adicionando a lógica de stop-loss de rastreamento.

Mecanismo de distribuição dos lucrosConsidere o lucro em etapas, por exemplo, alcançar 50% de posição parada em 1x ATR e 2x ATR em posições restantes de posição parada, aumentando a rentabilidade geral. Isso requer a modificação da parte de execução da transação para realizar a função de parada parcial.

Resumir

A estratégia de acompanhamento de tendências do gráfico de 15 minutos é um sistema de negociação de linhas curtas bem projetado, que fornece um sinal de entrada de alta qualidade através da combinação de EMA, MACD e RSI, e utiliza o ATR para realizar o gerenciamento de risco dinâmico. A estratégia é especialmente adequada para ambientes de mercado em que a tendência é clara e é bem adaptada a variedades de negociação que mudam rapidamente.

A principal vantagem da estratégia reside no mecanismo de confirmação múltipla e no gerenciamento de risco de adaptação, que se limita principalmente ao desempenho do mercado de turbulência e à dificuldade de otimização de parâmetros. A estabilidade e a lucratividade da estratégia podem ser melhoradas com a introdução de medidas de otimização, como a confirmação de volume de transação, a filtragem de intensidade de tendência e o ajuste de parâmetros dinâmicos.

Para os traders, é um quadro estratégico claro, fácil de entender e executar, que pode servir como uma boa base para a construção de um sistema de negociação pessoal. No entanto, qualquer estratégia deve ser adequadamente testada antes de ser aplicada no mercado real, e adaptada de acordo com a tolerância individual ao risco e o ambiente de mercado.

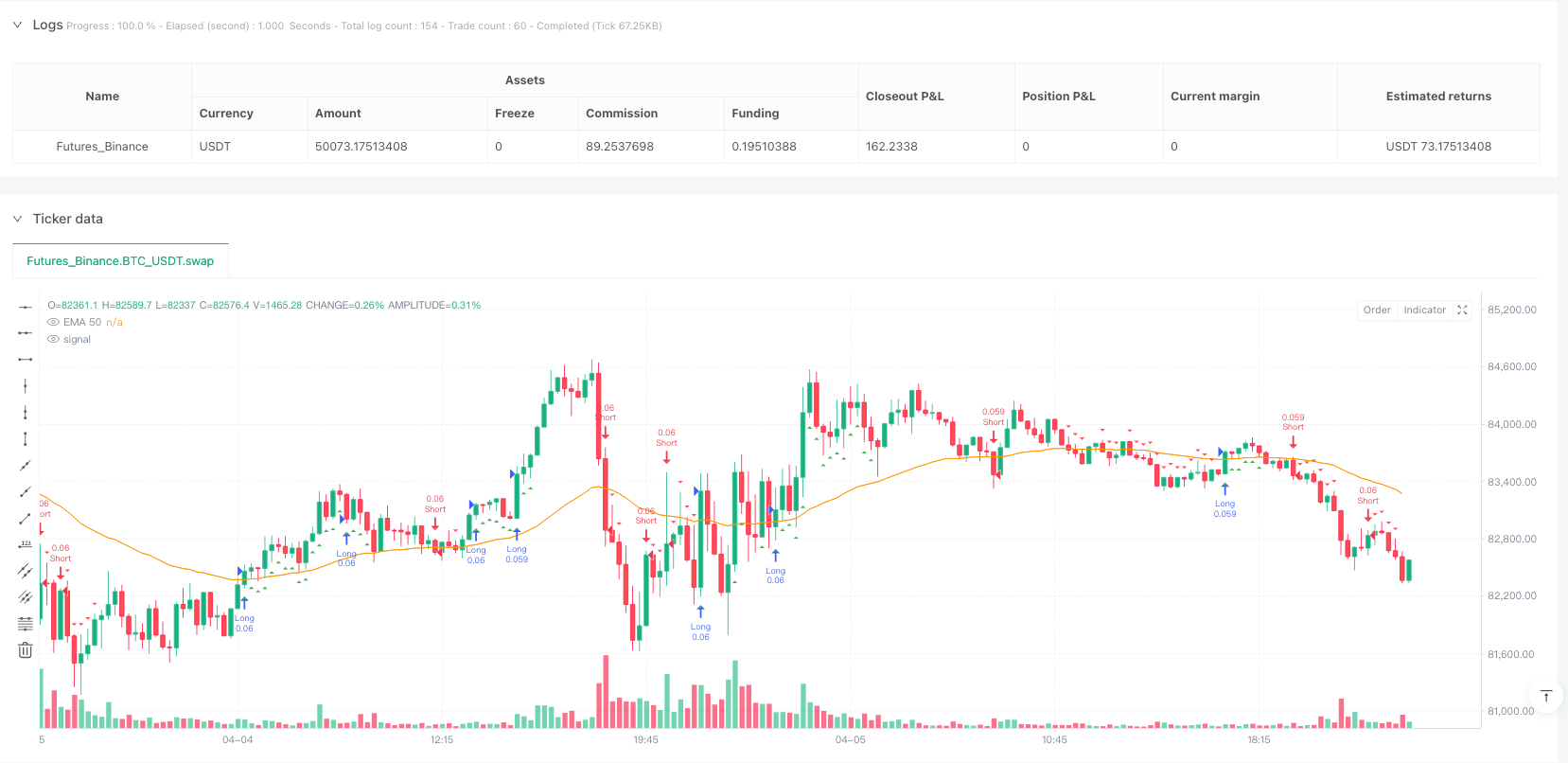

/*backtest

start: 2025-04-02 00:00:00

end: 2025-04-06 00:00:00

period: 15m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Scalping 15min: EMA + MACD + RSI + ATR-based SL/TP", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// === INPUTURI ===

emaLength = input.int(50, title="EMA Length")

macdFast = input.int(12, title="MACD Fast Length")

macdSlow = input.int(26, title="MACD Slow Length")

macdSignal = input.int(9, title="MACD Signal Smoothing")

rsiLength = input.int(14, title="RSI Length")

rsiOB = input.int(70, title="RSI Overbought")

rsiOS = input.int(30, title="RSI Oversold")

atrLength = input.int(14, title="ATR Length")

slATRmult = input.float(1.0, title="SL Multiplier (ATR)")

tpATRmult = input.float(2.0, title="TP Multiplier (ATR)")

// === CALCULE ===

ema = ta.ema(close, emaLength)

[macdLine, signalLine, _] = ta.macd(close, macdFast, macdSlow, macdSignal)

macdHist = macdLine - signalLine

rsi = ta.rsi(close, rsiLength)

atr = ta.atr(atrLength)

// === CONDIȚII DE INTRARE ===

longCond = close > ema and macdHist > 0 and rsi > 50 and rsi < rsiOB

shortCond = close < ema and macdHist < 0 and rsi < 50 and rsi > rsiOS

// === EXECUTARE TRADE ===

if (longCond)

strategy.entry("Long", strategy.long)

if (shortCond)

strategy.entry("Short", strategy.short)

// === TP & SL DINAMIC PRIN ATR ===

float stopLevel = na

float takeLevel = na

if (strategy.position_size > 0)

stopLevel := close - slATRmult * atr

takeLevel := close + tpATRmult * atr

if (strategy.position_size < 0)

stopLevel := close + slATRmult * atr

takeLevel := close - tpATRmult * atr

strategy.exit("Exit", from_entry="", stop=stopLevel, limit=takeLevel)

// === DESENARE ===

plot(ema, color=color.orange, title="EMA 50")

plotshape(longCond, location=location.belowbar, color=color.green, style=shape.triangleup, title="Long Signal", size=size.small)

plotshape(shortCond, location=location.abovebar, color=color.red, style=shape.triangledown, title="Short Signal", size=size.small)