Стратегические рамки среднего истинного диапазона

Автор:Лидия., Создано: 2023-01-19 10:31:47, Обновлено: 2023-09-18 20:03:24

Стратегические рамки среднего истинного диапазона

Средний истинный диапазон (ATR) - это скользящая средняя волатильности цены акций за определенный период времени, которая в основном используется для изучения и оценки возможности торговли.

ATR - это индикатор, показывающий скорость изменения рынка. Впервые он был предложен Уэллсом Уайлдером в книге "Новая концепция в системе торговли технологиями" и стал техническим объемом, часто цитируемым многими индикаторами. Уайлдер обнаружил, что более высокие значения ATR часто возникают на дне рынка, сопровождаемые панической продажей.

Из-за резкого падения цен, обусловленного паническими покупками, этот показатель обычно может достигать более высокого значения в нижней части рынка. Этот показатель очень типичен для периода длительного непрерывного движения краев, который обычно происходит на вершине рынка или в период ценовой консолидации. Средний технический индикатор Волатильности Канала основан на том же принципе и может интерпретироваться как некоторые другие индикаторы волатильности. Принцип прогнозирования на основе этого индикатора может быть выражен следующим образом: чем выше значение этого индикатора, тем выше вероятность изменения тренда; Чем ниже значение этого индикатора, тем слабее будет движение тренда.

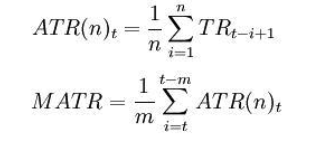

Формула расчета:

t - текущий день; n - продолжительность времени; Ci - цена закрытия i-го дня; Привет - самая высокая цена i-го дня; Ли - самая низкая цена i-го дня.

Где: TRi = max ((Hi,Ci-1) -min ((Li,Ci-1) Примечание: обычно принимают n = 14 , m = 6.

ATR является исследовательским и оценочным сигналом, независимо от того, пересекает ли он скользящую среднюю от нижней к верхней или от верхней к нижней.

Ниже приведена стратегия торговли, основанная на структуре SMA, написанной на MyLanguage на платформе FMZ Quant.

LOTS:=MAX(1,INTPART(MONEYTOT/(O*UNIT*0.1)));

C_O:EMA(C,N)-EMA(O,N);

B:=CROSSUP(C_O,0);

S:=CROSSDOWN(C_O,0);

TR:=MAX(MAX((H-L),ABS(REF(C,1)-H)),ABS(REF(C,1)-L));

ATR:MA(TR,N);

BAND:=ATR*0.1*M;

PRICE_BPK:=VALUEWHEN(B,H+BAND);

PRICE_SP:=VALUEWHEN(B,L-BAND);

PRICE_SPK:=VALUEWHEN(S,L-BAND);

PRICE_BP:=VALUEWHEN(S,H+BAND);

// strategy logic

BARPOS>N AND C_O>0 AND C>=PRICE_BPK,BPK(LOTS);

BARPOS>N AND C_O<0 AND C<=PRICE_SPK,SPK(LOTS);

// place an order

S,SP(BKVOL);

B,BP(SKVOL);

C<=PRICE_SP,SP(BKVOL);

C>=PRICE_BP,BP(SKVOL);

Дополнительная информация:https://www.fmz.com/strategy/128136.

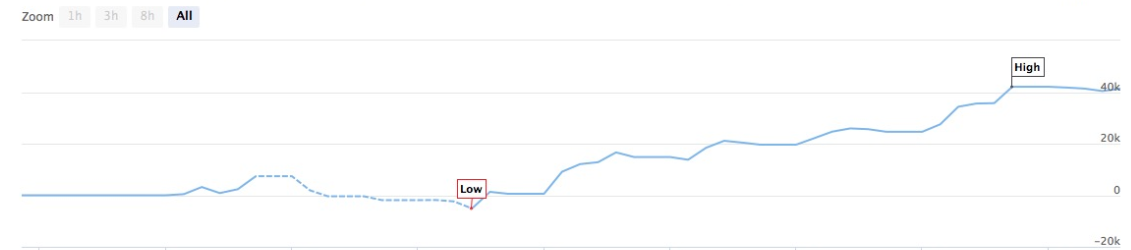

Мы используем платформу FMZ Quant для обратного тестирования и мы видим, что:

Данные отечественных товарных фьючерсов используются для обратного тестирования, и мы можем видеть, что результаты очень хороши. Читатели могут трансплантировать стратегию в цифровую валюту в соответствии с рамкой. Следует отметить, что большинство рынков цифровой валюты непрерывно торгуются 24 часа в сутки. Если это фьючерсы на цифровую валюту, нет проблем с доставкой. Большинство фьючерсных контрактов основных бирж цифровой валюты являются непрерывными контрактами. Это, напротив, уменьшает много потенциальных ошибок логики суждения для нашей стратегии.