Black-Scholes波动率自适应突破策略与动态阈值优化

Black-Scholes volatility SMA Expected Move Breakout Strategy Dynamic Thresholds Trailing Stop

概述

Black-Scholes波动率自适应突破策略与动态阈值优化是一种基于期权定价理论的高级量化交易系统。该策略核心在于利用Black-Scholes模型计算市场预期波动率,并将其转化为动态价格阈值,从而捕捉价格突破机会。系统通过计算对数收益率的标准差来估算波动率,并根据不同时间框架对其进行调整,以预测单个K线的预期价格变动范围。当收盘价突破这些动态阈值时,系统会自动开仓,并结合移动平均线过滤器确认趋势方向,同时采用智能止损和追踪止盈机制管理风险。该策略在保持约80%胜率的同时,实现了1.818的盈亏比,展示了其在捕捉市场突破方面的卓越能力。

策略原理

此策略的核心原理基于金融市场的波动性和随机游走理论。具体执行逻辑如下:

波动率计算:首先,系统计算对数收益率(logReturn),并基于设定的回顾期(volLookback)计算其标准差。然后通过乘以年化因子(periodsPerYear的平方根)将波动率调整为年化值。这里的关键代码是:

volatility = ta.stdev(logReturn, volLookback) * math.sqrt(periodsPerYear)。预期变动计算:系统根据Black-Scholes模型的原理,计算单个时间周期内的预期价格变动。计算公式为:前一收盘价 × 波动率 × √(1/年周期数)。代码实现为:

expectedMove = close[1] * volatility * math.sqrt(1.0 / periodsPerYear)。动态阈值设定:基于预期变动,系统在前一收盘价的基础上设定上下阈值:

upperThreshold = close[1] + expectedMove和lowerThreshold = close[1] - expectedMove。信号生成与执行:

- 当收盘价突破上阈值且满足移动平均线过滤条件时,系统生成做多信号。

- 当收盘价跌破下阈值且满足移动平均线过滤条件时,系统生成做空信号。

- 信号仅在K线确认后执行,避免前瞻性偏差。

退出机制:系统支持两种止损策略:

- 固定止损/止盈:基于入场价格的百分比设定。

- 追踪止损:基于预期变动的倍数设定,动态调整止损价位,保护既有盈利。

策略的创新之处在于将期权定价理论应用于突破交易,通过市场自身的波动特性自动调整入场阈值,从而提高信号质量。

策略优势

深入分析此策略代码,可以总结出以下显著优势:

自适应性强:策略使用市场自身的波动率来计算预期变动,而非固定参数。这意味着阈值会随市场条件自动调整,在高波动期扩大,低波动期收窄,使策略能适应各种市场环境。

理论基础扎实:利用Black-Scholes模型的数学原理计算预期变动,相比纯经验参数有更坚实的统计基础,使预测更为科学可靠。

避免前瞻性偏差:代码明确使用

barstate.isconfirmed确保仅在K线完成后执行交易,并使用前一K线数据计算阈值,避免了常见的回测偏差问题。风险管理完善:提供灵活的风险控制选项,包括固定止损/止盈和基于市场波动的追踪止损,可根据交易者风险偏好调整。

交易成本考量:策略包含了交易佣金设置

commission_value=0.12,使回测结果更接近实际交易情况。趋势确认机制:可选的移动平均线过滤器帮助确认市场整体趋势,减少逆势交易,提高信号质量。

资金管理规范:使用固定合约数量(5)进行交易,简化了交易规则,便于系统执行。

高效的表现指标:约80%的胜率和1.818的盈亏比表明该策略在捕捉有效突破方面具有卓越能力。

策略风险

尽管该策略设计精巧,但仍存在以下潜在风险和挑战:

假突破风险:市场常出现短暂突破后快速回调的情况,可能导致错误信号。解决方法:增加确认机制,如要求突破持续特定时间或使用量能确认。

参数优化风险:过度优化参数(如波动率回顾期或移动平均线长度)可能导致过拟合,在未来表现不佳。解决方法:使用步进优化和跨周期验证,选择稳健参数。

高频交易风险:在小时间周期(如1分钟)上运行可能产生过多信号,增加交易成本。解决方法:添加信号过滤器或延长时间周期,减少交易频率。

极端市场风险:在极端波动市场中,预期变动计算可能不准确,止损可能被跳空突破。解决方法:设置最大波动率上限和额外的风险限制。

流动性风险:固定合约数量可能在低流动性市场导致滑点问题。解决方法:根据交易量动态调整交易规模。

系统依赖性:需要稳定的数据源和执行系统,技术故障可能导致交易中断。解决方法:设置备份系统和人工监控机制。

策略暴露风险:随着更多交易者采用类似策略,其有效性可能降低。解决方法:定期评估策略表现,并根据市场变化进行调整。

策略优化方向

基于代码分析,可以考虑以下优化方向:

自适应波动率计算:当前策略使用固定的回顾期(volLookback)计算波动率。可以考虑实现自适应波动率计算,比如在高波动期缩短回顾期,低波动期延长回顾期,或使用GARCH模型更精确预测波动率。这能更好地适应市场状态变化。

多重时间框架分析:添加更高时间框架的趋势确认,例如在当前时间框架做多信号产生时,检查更高时间框架是否也处于上升趋势。这将减少逆趋势交易,提高胜率。

动态仓位管理:将固定的交易数量(longQty=5, shortQty=5)替换为基于账户规模、市场波动性和预期风险的动态仓位计算。这可提高资金利用效率和风险调整后回报。

机器学习增强:引入机器学习算法预测哪些突破更可能持续,而非简单依赖价格穿越阈值。这可减少假突破带来的损失。

波动率偏斜考量:在预期变动计算中加入波动率偏斜因素,对上涨和下跌设定不同阈值,因为市场通常在下跌时波动更大。具体实现可通过分别计算上行和下行波动率实现。

优化交易时机:当前策略在K线确认后执行交易,可能错过最佳入场时机。考虑添加盘中突破确认机制,在满足一定条件时即时入场。

合并其他技术指标:结合RSI、成交量、资金流向等指标,构建多因子确认系统。这将提高信号质量,减少假突破交易。

止损策略优化:实现更智能的止损逻辑,如基于支撑/阻力位设置止损,或根据市场波动性动态调整追踪止损距离。

总结

Black-Scholes波动率自适应突破策略与动态阈值优化代表了量化交易中理论与实践的深度结合。该策略通过应用期权定价理论中的数学模型来计算市场的预期变动,并将其转化为动态突破阈值,有效捕捉市场机会。

策略的核心优势在于其自适应性和理论基础,使其能够在不同市场环境中保持稳定表现。同时,完善的风险管理机制和趋势确认系统进一步提高了策略的可靠性。不过,交易者仍需警惕假突破和参数优化等风险。

未来优化方向可着眼于自适应波动率计算、多时间框架分析、动态仓位管理和机器学习增强等方面。通过持续改进,该策略有潜力在各种市场条件下提供更稳定的回报。

总体而言,这是一个建立在坚实理论基础上的专业量化策略,适合对统计学和金融市场有一定理解的交易者使用。正确实施并持续优化,有望为投资组合带来显著价值。

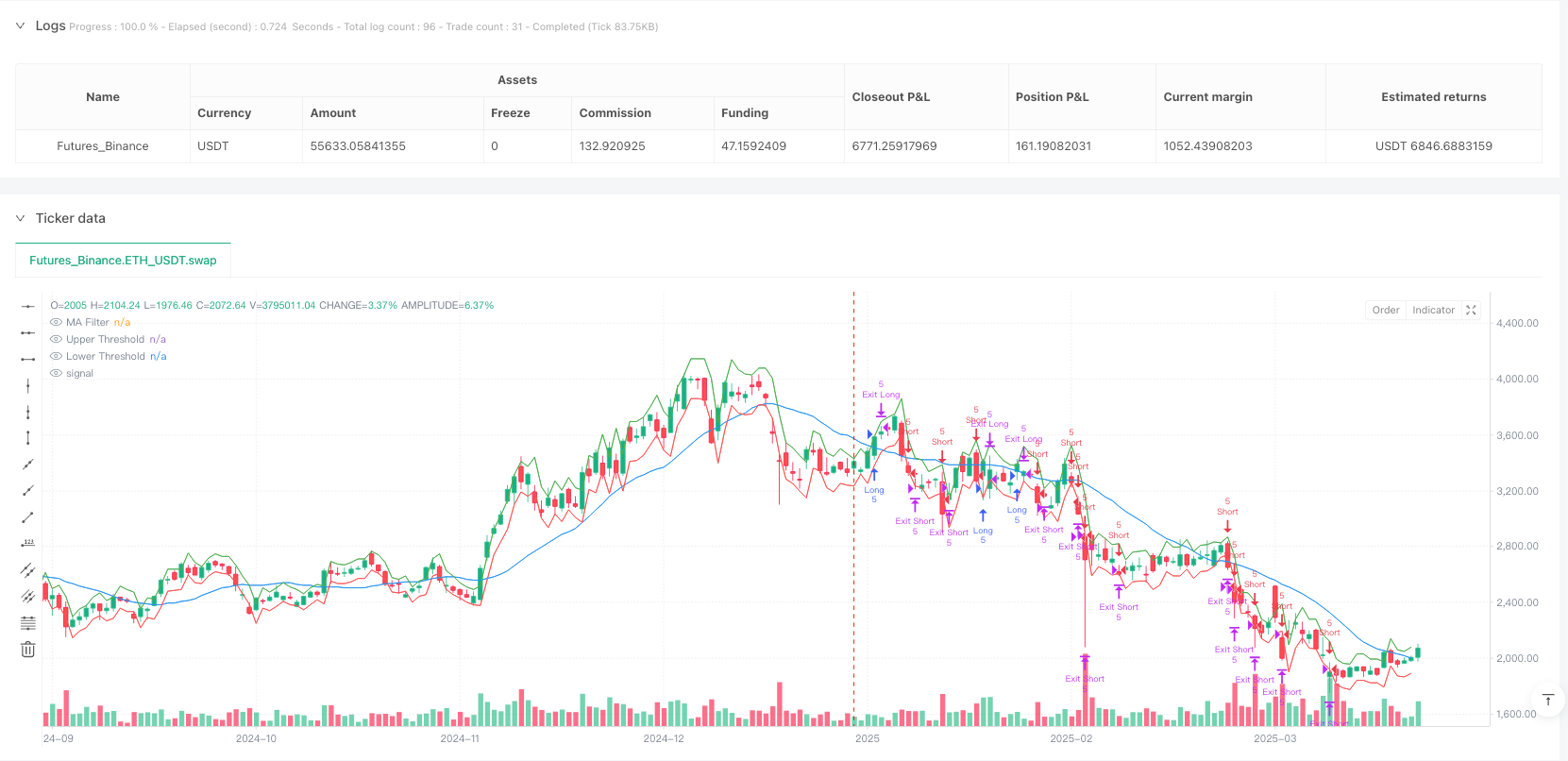

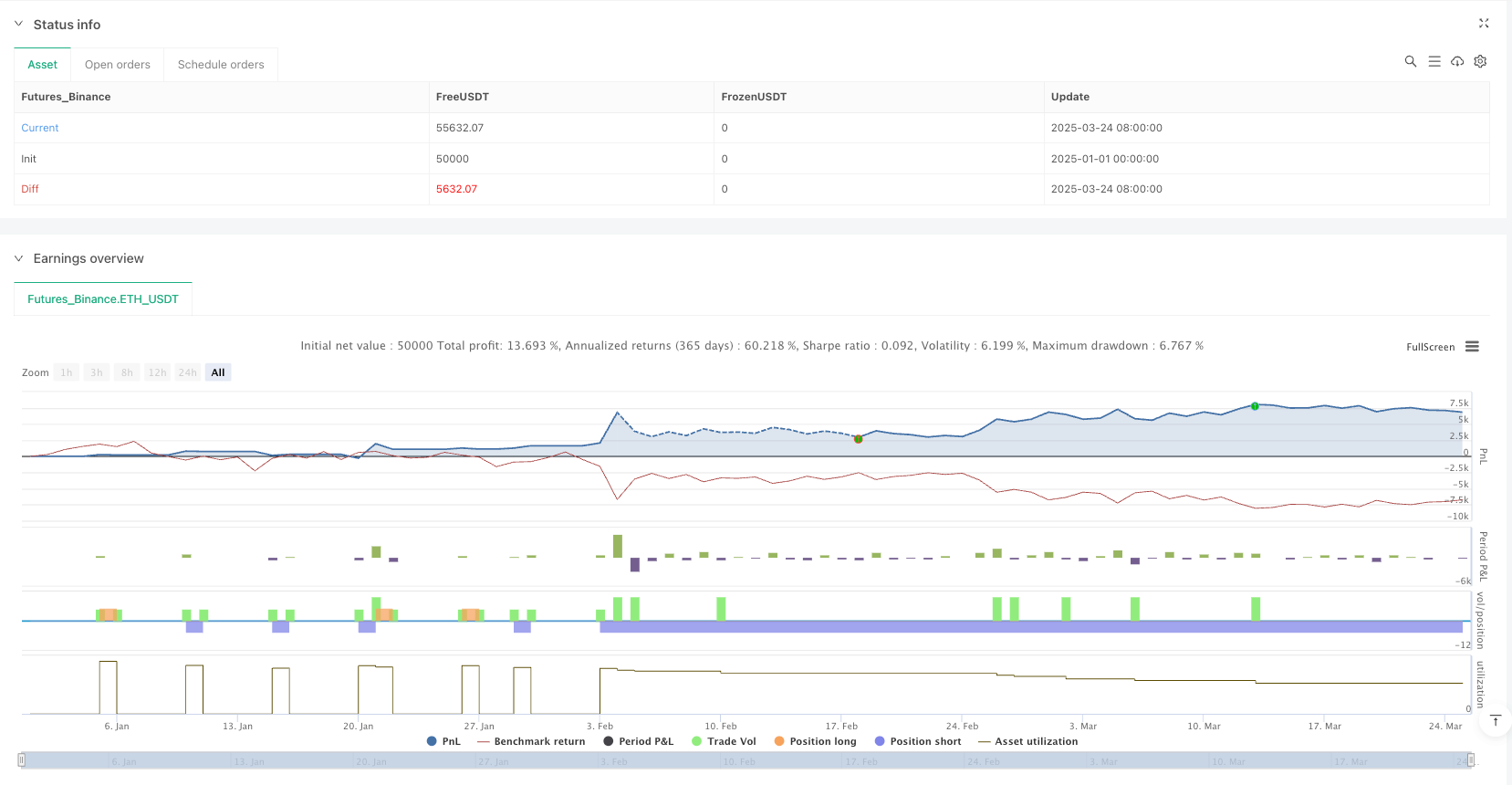

/*backtest

start: 2025-01-01 00:00:00

end: 2025-03-25 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Black-Scholes Expected Breakout Enhanced Bias-Free", overlay=true, initial_capital=15000, currency=currency.USD, pyramiding=5, calc_on_order_fills=false, calc_on_every_tick=false, commission_type=strategy.commission.cash_per_contract, commission_value=0.12)

// User Inputs

chartRes = input.int(title="Chart Timeframe in Minutes", defval=1, minval=1)

volLookback = input.int(title="Volatility Lookback (bars)", defval=20, minval=1)

stopLossPerc = input.float(title="Stop Loss (%)", defval=1.0, minval=0.1, step=0.1)

takeProfitPerc = input.float(title="Take Profit (%)", defval=2.0, minval=0.1, step=0.1)

useMAFilter = input.bool(title="Use MA Trend Filter", defval=true)

maLength = input.int(title="MA Length", defval=20, minval=1)

useTrailingStop = input.bool(title="Use Trailing Stop", defval=true)

trailMultiplier = input.float(title="Trailing Stop Multiplier (Expected Move)", defval=1.0, minval=0.1, step=0.1)

// Calculate periods per year based on chart timeframe (252 trading days * 390 minutes per day)

periodsPerYear = (252.0 * 390.0) / chartRes

// Calculate annualized volatility from log returns

logReturn = math.log(close / close[1])

volatility = ta.stdev(logReturn, volLookback) * math.sqrt(periodsPerYear)

// Expected move for one bar: previous close * volatility * √(1/periodsPerYear)

expectedMove = close[1] * volatility * math.sqrt(1.0 / periodsPerYear)

// Define dynamic thresholds around the previous bar’s close

upperThreshold = close[1] + expectedMove

lowerThreshold = close[1] - expectedMove

// Plot thresholds for visual reference

plot(upperThreshold, color=color.green, title="Upper Threshold")

plot(lowerThreshold, color=color.red, title="Lower Threshold")

// Moving Average Filter for trend confirmation

ma = ta.sma(close, maLength)

plot(ma, color=color.blue, title="MA Filter")

// Fixed 5 contracts per trade

longQty = 5

shortQty = 5

// Only execute trades at the close of a bar to avoid intrabar look-ahead bias

if barstate.isconfirmed

// Long Condition

longCondition = close > upperThreshold and (not useMAFilter or close > ma)

if longCondition

strategy.entry("Long", strategy.long, qty=longQty, comment="Long Entry")

// Short Condition

shortCondition = close < lowerThreshold and (not useMAFilter or close < ma)

if shortCondition

strategy.entry("Short", strategy.short, qty=shortQty, comment="Short Entry")

// Exit Orders for Long Positions

if strategy.position_size > 0

if useTrailingStop

// Trailing stop needs both trail_offset & trail_points

trailOffset = expectedMove * trailMultiplier

strategy.exit("Exit Long", from_entry="Long", trail_offset=trailOffset, trail_points=trailOffset)

else

stopPrice = strategy.position_avg_price * (1 - stopLossPerc / 100)

takePrice = strategy.position_avg_price * (1 + takeProfitPerc / 100)

strategy.exit("Exit Long", from_entry="Long", stop=stopPrice, limit=takePrice)

// Exit Orders for Short Positions

if strategy.position_size < 0

if useTrailingStop

trailOffset = expectedMove * trailMultiplier

strategy.exit("Exit Short", from_entry="Short", trail_offset=trailOffset, trail_points=trailOffset)

else

stopPrice = strategy.position_avg_price * (1 + stopLossPerc / 100)

takePrice = strategy.position_avg_price * (1 - takeProfitPerc / 100)

strategy.exit("Exit Short", from_entry="Short", stop=stopPrice, limit=takePrice)