Binance Perpetual Funding Rate Arbitrage (100% des jährlichen Zinssatzes im Bullenmarkt)

Schriftsteller:- Ich bin ein Idiot., Erstellt: 2022-04-25 11:36:56, aktualisiert: 2022-04-25 11:37:54Melden Sie sich für den Kampf der Binance Thousand League an und erhalten Sie kostenlose Strategien:https://www.fmz.com/bbs-topic/6609

Dauervertrag und Finanzierungsquote

In der frühesten Kryptowährungsindustrie waren Verträge nur Lieferverträge, und später veröffentlichte BitMEX ewige Verträge, die bei der Öffentlichkeit sehr beliebt waren.

Je weiter das Lieferdatum des Liefervertrags ist, desto größer ist die Preisschwankung, desto größer ist die Abweichung zwischen dem Vertragspreis und dem Spotpreis, aber die Abrechnung ist gezwungen, sich auf den Spotpreis am Liefertag zu stützen, so dass der Preis immer zurückkehrt. Anders als bei der zeitlich festgelegten Lieferung von Lieferverträgen können dauerhafte Verträge die ganze Zeit gehalten werden, und es ist ein Mechanismus erforderlich, um sicherzustellen, dass der Vertragspreis mit dem Spotpreis übereinstimmt. Das ist der Finanzierungssatzmechanismus. Wenn der Preis für einen bestimmten Zeitraum bullisch ist und viele Leute lange Zeit arbeiten, wird dies dazu führen, dass der dauerhafte Preis höher ist als der Spotpreis. Zu diesem Zeitpunkt ist die Finanzierungssatz im Allgemeinen positiv, dh die lange Seite muss die Seite entsprechend den gehaltenen Positionen bezahlen; je größer die positive Abweichung ist, desto höher werden die Finanzierungsresultate sein, die sich in den Handelsstunden verbreiten.

Analyse der Ertragsquote durch Arbitrage

Die Finanzierung Rate ist die meiste Zeit positiv. Wenn Sie den dauerhaften Vertrag kurz, lang den Ort, und halten Sie es für eine lange Zeit, theoretisch, können Sie eine positive Finanzierung Rate Rendite für eine lange Zeit unabhängig vom Anstieg und Fall der Symbolpreise zu erhalten. Wir werden die Machbarkeit im Detail unten analysieren.

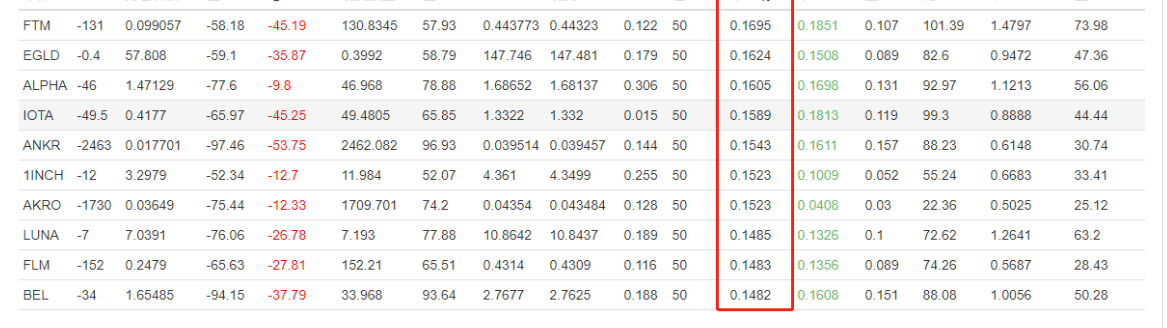

Binance lieferte die historischen Daten zur Finanzierung:https://www.binance.com/cn/futures/funding-history/1, und hier einige Beispiele:

Der aktuelle (März 2021) durchschnittliche Finanzierungsgrad des Währungssymbols:

Es kann gesehen werden, dass die durchschnittliche Finanzierung Rate von mehreren Währungssymbolen über 0,15% (aufgrund des jüngsten Bullenmarktes, die Rate ist hoch, aber es ist schwierig, aufrechtzuerhalten). Gemäß der jüngsten Rendite, die tägliche Rendite wird 0,15% * 3 = 0,45%, ohne die jährliche Rendite bei 164%. In Anbetracht der Spot-Hedging, doppelte Hebelwirkung von Futures, plus ungünstige Faktoren wie Verlust, Prämie und Schließung von Positionen, sollte die jährliche Rate bei 100% sein. Retracements sind fast vernachlässigbar. In nicht-Bull-Markt, die jährliche Rate ist auch um 20%.

Risikoanalyse und -kontrolle

Negative Finanzierungsquote

Der niedrigste Finanzierungsgrad kann -0,75% betragen. Wenn er einmal auftritt, entspricht der Verlust 75-facher Rendite von 0,01%. Obwohl die Währungssymbole mit der durchschnittlichen Finanzierungsrate geprüft wurden, ist es unvermeidlich, dass unerwartete Marktbedingungen auftreten. Neben der Vermeidung neuer Währungssymbole und Symbole wie BSV ist die wichtigste Lösung, die Absicherung zu dezentralisieren. Wenn Sie mehr als 30 gleichzeitig absichern, wird der Verlust eines Symbols nur einen kleinen Teil ausmachen. Darüber hinaus müssen Sie in diesem Fall die Positionen im Voraus schließen, aber aufgrund der Gebühr und der Kosten für die Schließung von Positionen können Sie Positionen nicht schließen, wenn Sie auf eine negative Finanzierungsrate stoßen. Im Allgemeinen können Sie Positionen schließen, um das Risiko zu vermeiden, wenn der Kurs unter -0,2% liegt. Im Allgemeinen, wenn der Preis negativ ist, ist der ständige Spotpreis niedriger als der negative Preis und macht es möglich, einen Gewinn zu erzielen, nachdem die Handhab

Änderung der Prämien

Im Allgemeinen bedeutet eine positive Finanzierung Rate, dass der ewige Vertrag eine Prämie für den Spot hat. Wenn die Prämie hoch ist, kann es auch eine gewisse Rendite aus der Prämie verdienen. Natürlich hat die Strategie Positionen für eine lange Zeit gehalten, so dass dieser Teil des Gewinns nicht genommen wird. Sie müssen vorsichtig sein, Positionen mit einer hohen negativen Prämie nicht zu öffnen. Natürlich kann die Frage der Prämienänderungen auf lange Sicht ignoriert werden.

Risikopositionen

Durch dezentrale Absicherung ist das Liquidationsrisiko viel geringer. Nehmen wir zum Beispiel die dauerhafte 2-fache Hebelwirkung; wenn der Gesamtpreis nicht um 50% steigt, wird es keine Liquidation geben, und aufgrund der Spot-Absicherung gibt es zu diesem Zeitpunkt keinen Verlust. Schließen Sie nur Positionen, um Gelder zu übertragen, oder Sie können garantieren, dass die Marge jederzeit erhöht wird. Je höher die dauerhafte Hebelwirkung ist, desto höher ist die Finanzierungsrate und desto größer ist das Risiko der Liquidation des Vertrags.

Langfristiger Bärenmarkt

Die meisten Finanzierungsraten des Bullenmarktes sind positiv, und der durchschnittliche Kurs vieler Währungen kann 0,02% übersteigen, und gelegentlich wird es eine hohe Rate geben. Wenn sich der Markt in einen langfristigen Bärenmarkt verwandelt, wird der durchschnittliche Kurs sinken, und die Wahrscheinlichkeit großer negativer Raten wird steigen, was die Rendite entsprechend reduzieren wird.

Spezifische Idee

- Sie können sich auf die historischen Finanzierungsquoten beziehen und nur handeln, wenn die Schwelle überschritten wird.

- Erhalten Sie den aktuellen Finanzierungssatz, und wenn er den festgelegten Schwellenwert überschreitet, beginnen Sie, Futures und Spot-Orders zur gleichen Zeit zur Absicherung zu platzieren und einen bestimmten Wert festzulegen.

- Wenn der Preis eines einheitlichen Währungssymbols zu stark steigt, kann die Strategie die Positionen automatisch schließen, um ein hohes Risiko von Perpetual Contracts zu vermeiden.

- Wenn der Kurs eines bestimmten Währungssymbols zu niedrig ist, müssen Sie die Positionen schließen, um keine Gebühren zu erhalten.

- Die Strategie hat keine Anforderungen an die Geschwindigkeit der Eröffnung von Positionen. Iceberg-Orders werden zur Eröffnung und Schließung von Positionen verwendet, um die Auswirkungen zu reduzieren.

Schlussfolgerung

Das Gesamtrisiko der Finanzierungsrate-Arbitrage-Strategie ist gering, die Vermögenskapazität ist groß, so dass die Strategie relativ stabil ist, obwohl der Gewinn nicht hoch ist.

- Problem mit dem Ta-Quellcode

- FMZ PINE Skript Doc

- Anmerkungen und Erläuterungen zu Futures-Algorithmen für die Umkehrung der Verdoppelung

- Lösungen zur Erfassung der Docker-Http-Anfrage

- Erweiterung der benutzerdefinierten Vorlage durch Visual (Blockly) Strategy Editing

- Analyse der Strategie der Gewinnsammler (2)

- Analyse der Strategie des Gewinnsammlers (1)

- Wenn Sie das nicht tun, dann können Sie das nicht tun. Wenn Sie das nicht tun, dann können Sie es nicht tun. Wenn Sie das nicht tun, dann können Sie es nicht tun.

- Hinzufügen von Stoploss zur Risikokontrolle

Was ist der Preis? - Diskussion über Hochfrequenz-Strategie-Design

Magisch modifizierter Profit Harvester - Nutzen Sie die aggregierte Marktoberfläche der Kryptowährungsplattform, um eine Multi-Symbol-Strategie zu erstellen

- Wie schreibt man hier, um ein Signal zu bekommen, wenn man nur einmal druckt und ausführt?

- Derartige Risikopositionen sind nicht zu berücksichtigen.

- Verwenden Sie SQLite zum Erstellen der FMZ Quant-Datenbank

- Anfänger, schauen Sie sich das an

Ich bringe Sie zum Quantitative Trading mit Kryptowährungen (8) - Anfänger, schauen Sie sich das an

Ich bringe Sie zum Quantitative Trading mit Kryptowährungen (7) - Anfänger, schauen Sie es sich an

Ich bringe Sie zum Quantitative Trading mit Kryptowährungen (6) - Anfänger, schauen Sie sich das an

Ich bringe Sie zum Quantitative Trading mit Kryptowährungen (3) - Anfänger, schau es dir an

Ich bringe dich zum Quantitative Trading mit Kryptowährungen (2) - Meine Erfinder haben die falsche Zeit.