Curso de la serie de inversiones cuantitativas de Blockchain (3) Arbitraje de diferencias de calendario

El autor:el rubí, Creado: 2018-08-27 16:49:50, Actualizado:No. 1

En el libro

En otras palabras, el precio en sí mismo ya contiene las expectativas erróneas de los participantes en el mercado, por lo que en esencia el precio de mercado siempre está equivocado.

No. 2 Sobre la base de los principios anteriores, también sabemos que en un mercado de futuros no efectivo, el impacto del mercado de los contratos de entrega en diferentes períodos no siempre es sincronizado, y la fijación de precios no es la razón de la efectividad completa.

Luego, basándose en el precio del contrato de entrega en diferentes momentos del mismo objetivo de transacción, si existe un gran diferencial entre los dos precios, es posible negociar simultáneamente contratos de futuros de diferentes períodos y llevar a cabo arbitraje intertemporal. Al igual que los futuros de materias primas, las monedas digitales también tienen una cartera de contratos de arbitraje intertemporal asociada a ellas.

Por ejemplo, supongamos que el diferencial entre la semana ETC y el trimestre ETC se mantiene en torno a 5 durante mucho tiempo. Si el diferencial alcanza 7, esperamos que el diferencial vuelva a 5 en algún momento en el futuro. Entonces puede vender la semana ETC y comprar el trimestre ETC para acortar el diferencial. viceversa.

No. 3 A pesar de que existe este diferencial, a menudo hay muchas incertidumbres en el arbitraje manual debido al tiempo que consume, a la poca precisión de las operaciones manuales y a los efectos de cambio de precios.

A través del modelo cuantitativo para capturar oportunidades de arbitraje y desarrollar estrategias de negociación de arbitraje, así como algoritmos programáticos que liberan automáticamente órdenes de negociación a la bolsa, para capturar oportunidades de forma rápida y precisa y ganar ingresos de manera eficiente, que es el encanto del arbitraje cuantitativo.

Este artículo le enseñará cómo usar la plataforma de negociación cuantitativa FMZ y el contrato de futuros ETC en el intercambio OkEX en el comercio de divisas digitales, con una estrategia de arbitraje simple para demostrar cómo capturar las oportunidades de arbitraje instantáneas y aprovechar todos los beneficios visibles mientras que simultáneamente cubre los riesgos que pueden encontrarse.

No 4 Crear una estrategia de arbitraje intertemporal de moneda digital Dificultad: nivel ordinario Entorno estratégico: Objetivo de la transacción: Ethereum classic (ETC) Datos de diferenciación: ETC semanal - ETC trimestral Período de negociación: 5 minutos Compatibilidad de posición: 1:1. Tipo de transacción: misma variedad intertemporal La lógica de la estrategia: Condiciones de compra de posiciones de diferencias largas: si la cuenta corriente no tiene posiciones y el diferencial es menor que el rastro descendente del indicador Boll, se realiza una orden de diferencias, que es: comprar ETC largo semanalmente, vender ETC corto trimestralmente.

Condiciones de posición de venta a corto de diferencias: si la cuenta corriente no tiene posiciones y el diferencial es mayor que la línea ascendente del indicador de Boll, se realiza una orden de venta a corto de ETC semanalmente, comprando ETC largo trimestralmente.

Cierre de la condición de posición de compra de diferencias largas: si la cuenta corriente tiene una posición larga semanal de ETC y una posición corta trimestral de ETC, y el diferencial es mayor que la línea media del indicador de Boll, se realiza una orden de cierre de diferencias, que consiste en vender ETC semanalmente, comprar para cubrir ETC trimestralmente.

Cierre de la condición de posición de margen de venta a corto plazo: si la cuenta corriente mantiene una posición semanal corta de ETC y una posición trimestral larga de ETC, y el margen es inferior al carril medio del indicador de Boll, se realiza una orden de margen cerrado, que consiste en: comprar para cubrir la ETC semanalmente, vender ETC trimestralmente.

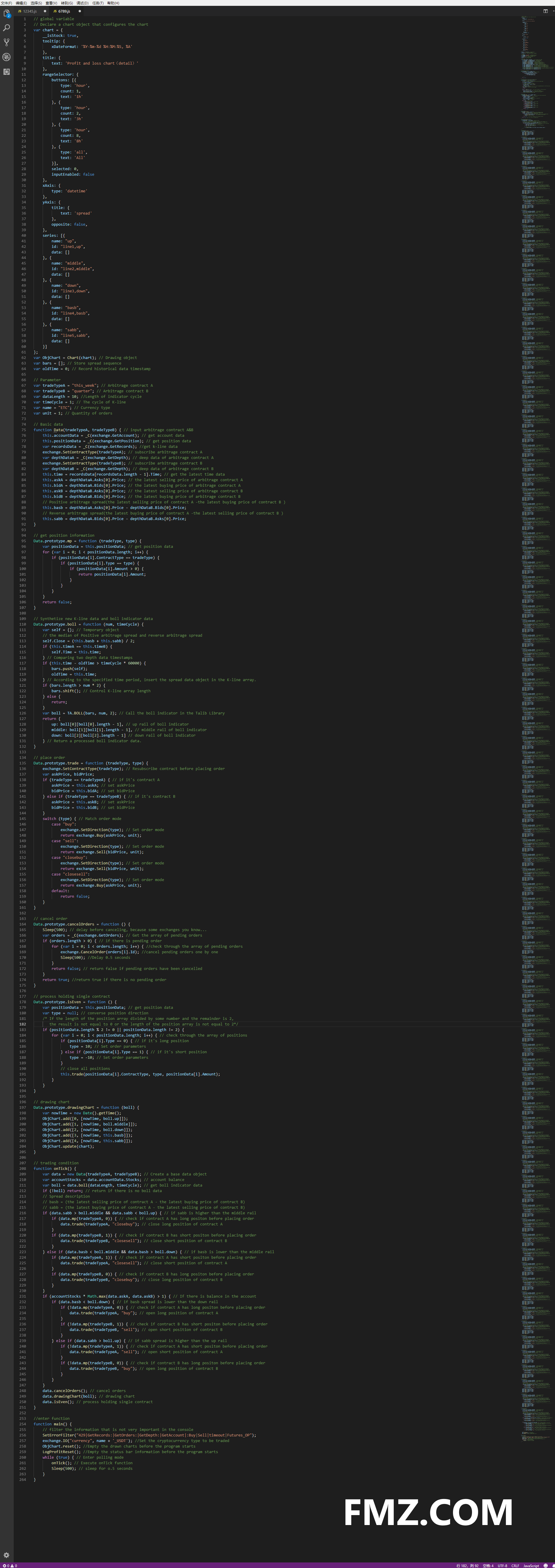

No. 5 Lo anterior es una simple descripción de la moneda digital intertemporal lógica estrategia de arbitraje, entonces, ¿cómo implementar sus propias ideas en el programa? Marco estratégico:

El marco estratégico puede ser fácilmente construido de acuerdo con el proceso de pensamiento estratégico y transacción.

- Preprocesamiento antes de la transacción.

- Obtener y calcular datos.

- Ponga un pedido y siga adelante.

No. 6 A continuación, debemos completar los detalles necesarios en el marco estratégico basados en el proceso real de transacción y los detalles de la transacción.

En primer lugar, el preprocesamiento antes de la transacción Paso 1: En el entorno global, declarar las variables globales necesarias. Declarar un objeto de gráfico que configura el gráfico El gráfico var = { } Llama a la función de gráfico para iniciar el gráfico Var ObjChart = Gráfico (gráfico) Declarar una matriz vacía para almacenar la secuencia de difusión Var barras = [ ] Declarar una variable de marca de tiempo que registra datos históricos Var oldTime = 0 Paso 2: Configurar los parámetros externos de la estrategia.

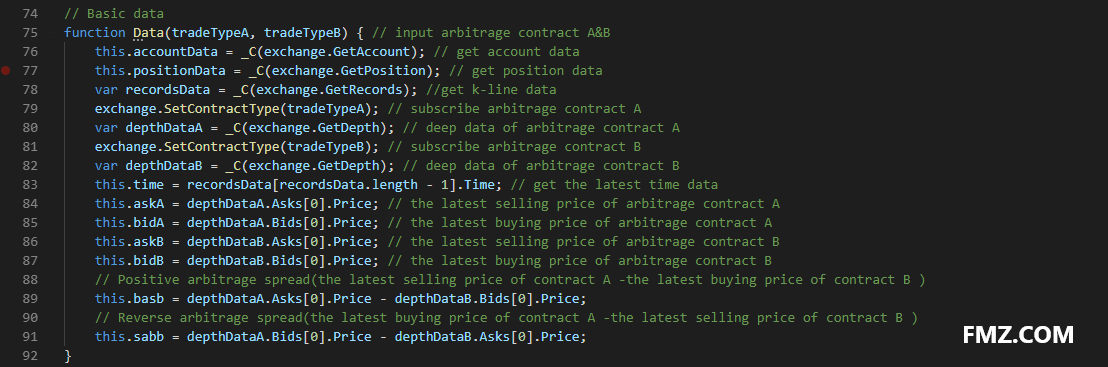

Paso 3: Definir la función de procesamiento de datos Función de datos básicos: Datos ()) Crear un constructor Datos y definir sus propiedades internas, incluyendo: datos de cuenta, datos de posición, datos de marca de tiempo de la línea K, el último precio de compra/venta del contrato de arbitraje A/B, diferencial de arbitraje positivo/reverso

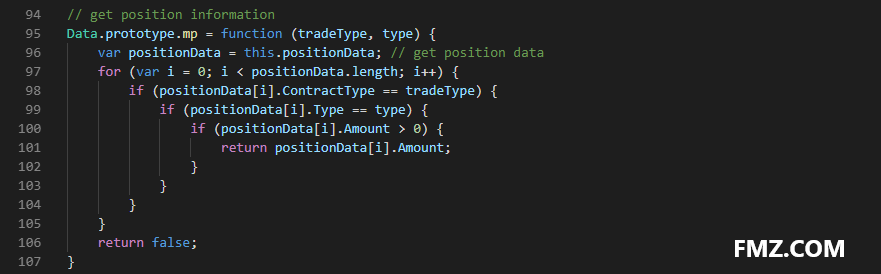

Obtener la función de posición: mp ()) Compruebe toda la matriz de posiciones, devuelva el contrato especificado y el número de posiciones en la dirección especificada.

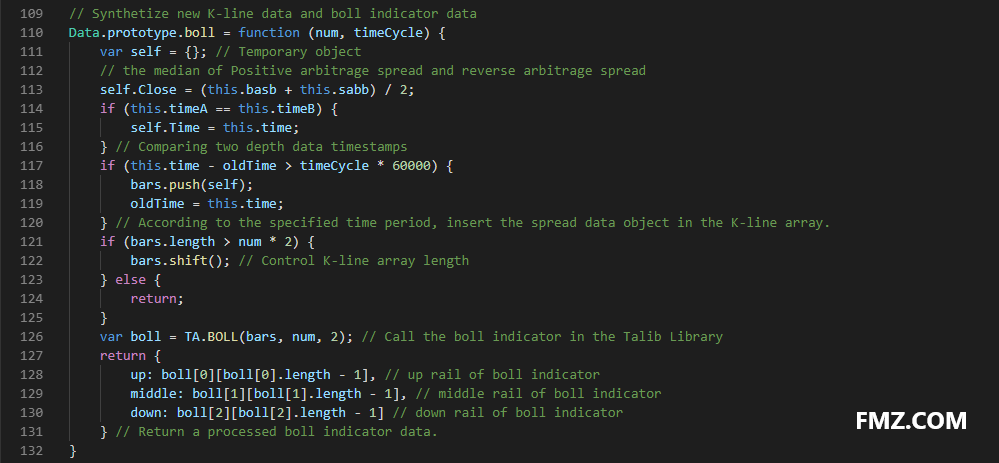

Línea K y función del indicador: boll ()) Sintetice una nueva secuencia de K-línea basada en los datos del diferencial de arbitraje positivo / inverso y devuelva los datos de tren ascendente / medio / descendente calculados por el indicador de bolla.

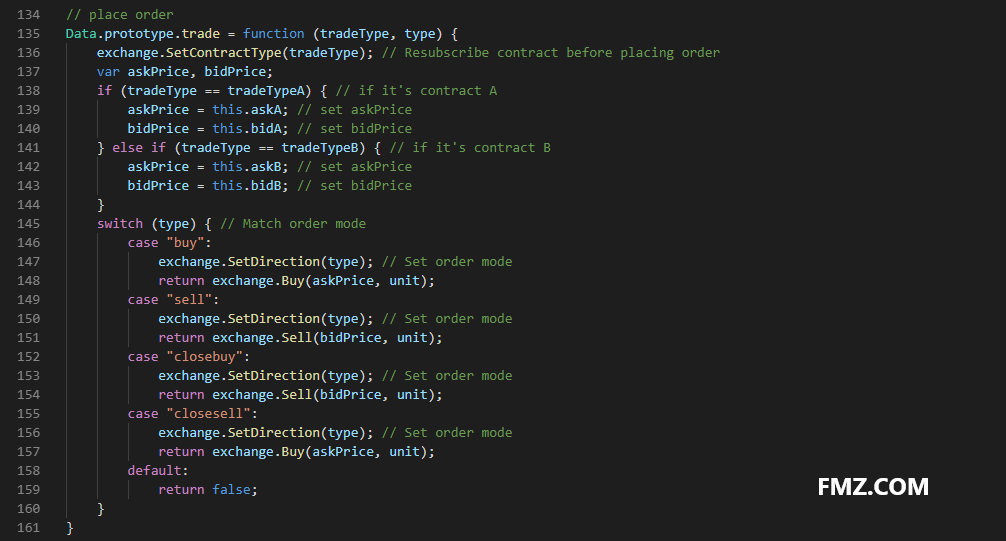

Función de las órdenes: comercio ()) Introduzca el nombre del contrato de la orden y el tipo de operación, luego coloque la orden en el último precio de compra/venta y devuelva el resultado después de realizar la orden.

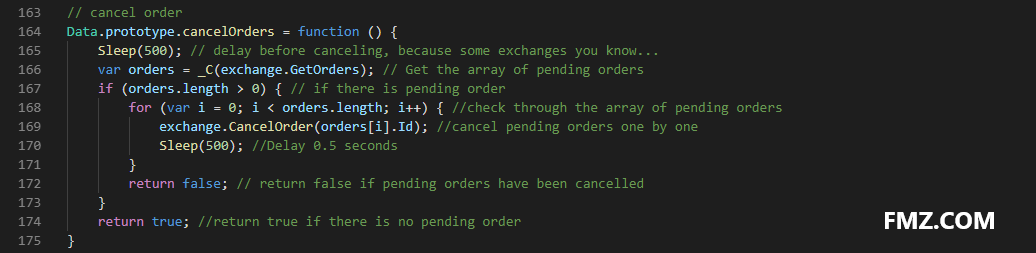

Función de cancelación de órdenes: cancelar órdenes ()) Obtenga una matriz de todos los pedidos pendientes y cancele uno por uno. Y si hay un pedido pendiente, devuelva falso, y si no hay ninguno, devuelva verdadero.

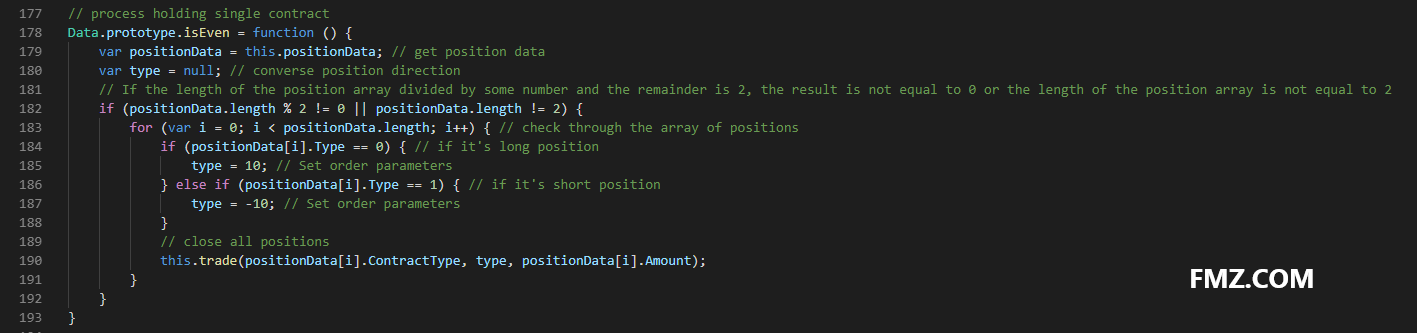

Contrato único de mantenimiento de procesos: isEven ()) En el caso de la situación de una sola pierna en el comercio de arbitraje, se maneja directamente simplemente cerrando todas las posiciones.

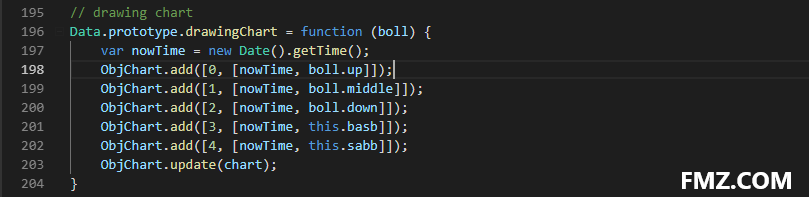

Función de dibujo de gráficos: dibujo de gráficos ()) Se utilizará el método ObjChart.add ( ) para extraer los datos de mercado y los datos de indicadores necesarios en el gráfico: al alza, al medio, al descenso, diferencial de arbitraje positivo/inverso.

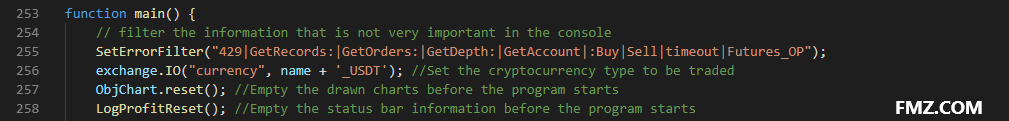

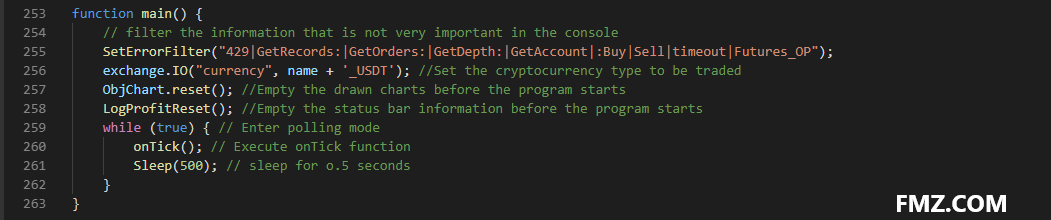

Paso 4: En la función de entrada principal (), ejecute el código de preprocesamiento antes de la transacción, que solo se ejecuta una vez después de que se inicie el programa, incluido:

Filtrar la información que no es muy importante en la consola SetErrorFilter ()) Configurar el tipo de moneda digital a negociarexchange.IO()) Vacie los gráficos dibujados antes de iniciar el programa ObjChart.reset ()) Despeje la información de la barra de estado antes de iniciar el programa LogProfitReset ())

No 7 Después de definir el preprocesamiento anterior antes de la transacción, es necesario proceder al siguiente paso, entrar en el modo de votación y repetir la función onTick (). Y establecer el tiempo de sueño cuando la encuesta, porque algunos de los intercambios de divisas digitales API tiene un límite de acceso incorporado para un cierto período de tiempo.

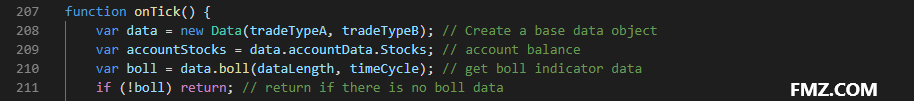

En segundo lugar, obtener y calcular datos Paso 1: Obtener el objeto de datos subyacente, el saldo de la cuenta y los datos del indicador de boll para la lógica comercial.

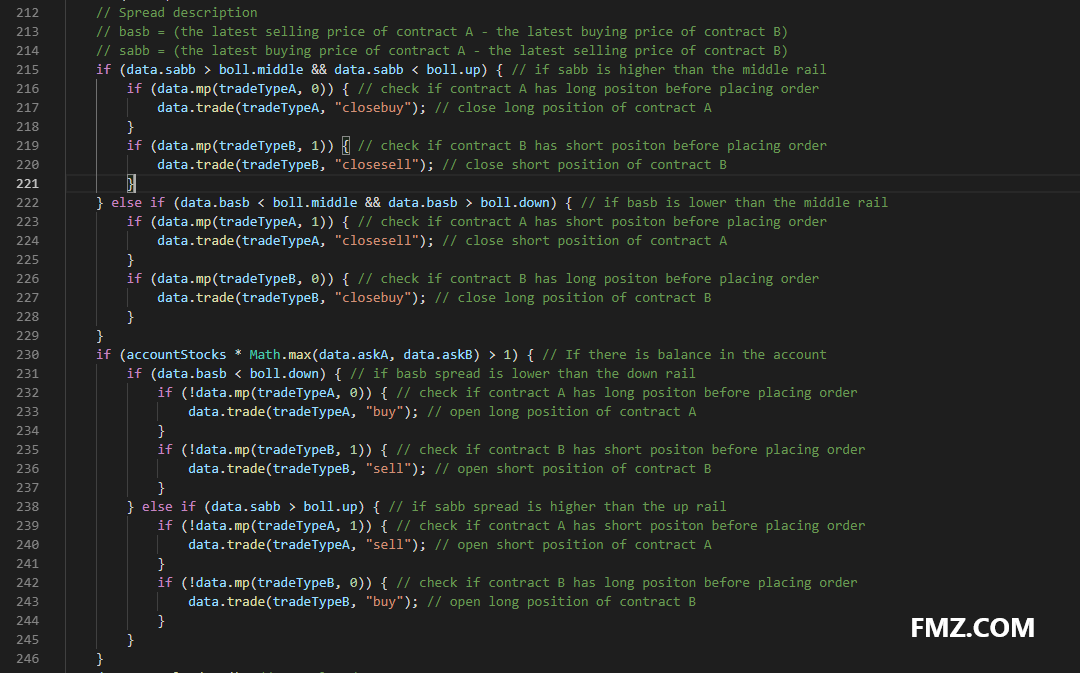

Tercero, hacer un pedido y seguir adelante Paso 1: Realice la operación de compra y venta de acuerdo con la lógica de la estrategia anterior. Primero, compruebe si las condiciones del precio y del indicador son ciertas, y luego compruebe si las condiciones de la posición son ciertas, y finalmente ejecute la función de orden de comercio ().

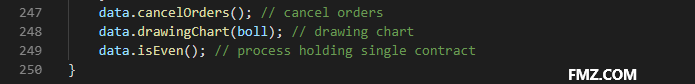

Paso 2: Después de realizar el pedido, es necesario hacer frente a situaciones anormales como pedidos pendientes y contrato único, y elaborar gráficos.

No. 8 En la parte superior, hemos creado una estrategia de arbitraje intertemporal de moneda digital simple a través de más de 200 líneas.

No 9 Esta estrategia sólo sirve como un gatillo. El mercado real no es tan simple, pero se puede utilizar este ejemplo para jugar con su imaginación.

Lo que hay que recordar es que, basado en mi limitada experiencia, la estrategia de arbitraje de período puro básicamente no vale la pena ejecutarse en la situación actual del mercado de divisas digitales, ya sea un arbitraje triangular sin riesgo o un arbitraje entre mercados.

La razón es que no importa en qué mercado de futuros de cambio de moneda digital, el margen no es fiduciario. Casi todas las monedas digitales han caído alrededor del 70% desde el comienzo del año. En otras palabras, la estrategia siempre es hacer moneda, pero el precio de la moneda está cayendo.

En general, el mercado de divisas digitales ya ha abandonado la cadena de bloques, al igual que los tulipanes, el precio siempre proviene de las expectativas y la confianza de las personas, y la confianza proviene del precio...

Aquí para obtener el código completo:

// global variable

// Declare a chart object that configures the chart

var chart = {

__isStock: true,

tooltip: {

xDateFormat: '%Y-%m-%d %H:%M:%S, %A'

},

title: {

text: 'Profit and loss chart(detail)'

},

rangeSelector: {

buttons: [{

type: 'hour',

count: 1,

text: '1h'

}, {

type: 'hour',

count: 2,

text: '3h'

}, {

type: 'hour',

count: 8,

text: '8h'

}, {

type: 'all',

text: 'All'

}],

selected: 0,

inputEnabled: false

},

xAxis: {

type: 'datetime'

},

yAxis: {

title: {

text: 'spread'

},

opposite: false,

},

series: [{

name: "up",

id: "line1,up",

data: []

}, {

name: "middle",

id: "line2,middle",

data: []

}, {

name: "down",

id: "line3,down",

data: []

}, {

name: "basb",

id: "line4,basb",

data: []

}, {

name: "sabb",

id: "line5,sabb",

data: []

}]

};

var ObjChart = Chart(chart); // Drawing object

var bars = []; // Store spread sequence

var oldTime = 0; // Record historical data timestamp

// Parameter

var tradeTypeA = "this_week"; // Arbitrage contract A

var tradeTypeB = "quarter"; // Arbitrage contract B

var dataLength = 10; //Length of indicator cycle

var timeCycle = 1; // The cycle of K-line

var name = "ETC"; // Currency type

var unit = 1; // Quantity of orders

// Basic data

function Data(tradeTypeA, tradeTypeB) { // input arbitrage contract A&B

this.accountData = _C(exchange.GetAccount); // get account data

this.positionData = _C(exchange.GetPosition); // get position data

var recordsData = _C(exchange.GetRecords); //get k-line data

exchange.SetContractType(tradeTypeA); // subscribe arbitrage contract A

var depthDataA = _C(exchange.GetDepth); // deep data of arbitrage contract A

exchange.SetContractType(tradeTypeB); // subscribe arbitrage contract B

var depthDataB = _C(exchange.GetDepth); // deep data of arbitrage contract B

this.time = recordsData[recordsData.length - 1].Time; // get the latest time data

this.askA = depthDataA.Asks[0].Price; // the latest selling price of arbitrage contract A

this.bidA = depthDataA.Bids[0].Price; // the latest buying price of arbitrage contract A

this.askB = depthDataB.Asks[0].Price; // the latest selling price of arbitrage contract B

this.bidB = depthDataB.Bids[0].Price; // the latest buying price of arbitrage contract B

// Positive arbitrage spread(the latest selling price of contract A -the latest buying price of contract B )

this.basb = depthDataA.Asks[0].Price - depthDataB.Bids[0].Price;

// Reverse arbitrage spread(the latest buying price of contract A -the latest selling price of contract B )

this.sabb = depthDataA.Bids[0].Price - depthDataB.Asks[0].Price;

}

// get position information

Data.prototype.mp = function (tradeType, type) {

var positionData = this.positionData; // get position data

for (var i = 0; i < positionData.length; i++) {

if (positionData[i].ContractType == tradeType) {

if (positionData[i].Type == type) {

if (positionData[i].Amount > 0) {

return positionData[i].Amount;

}

}

}

}

return false;

}

// Synthetize new K-line data and boll indicator data

Data.prototype.boll = function (num, timeCycle) {

var self = {}; // Temporary object

// the median of Positive arbitrage spread and reverse arbitrage spread

self.Close = (this.basb + this.sabb) / 2;

if (this.timeA == this.timeB) {

self.Time = this.time;

} // Comparing two depth data timestamps

if (this.time - oldTime > timeCycle * 60000) {

bars.push(self);

oldTime = this.time;

} // According to the specified time period, insert the spread data object in the K-line array.

if (bars.length > num * 2) {

bars.shift(); // Control K-line array length

} else {

return;

}

var boll = TA.BOLL(bars, num, 2); // Call the boll indicator in the Talib Library

return {

up: boll[0][boll[0].length - 1], // up rail of boll indicator

middle: boll[1][boll[1].length - 1], // middle rail of boll indicator

down: boll[2][boll[2].length - 1] // down rail of boll indicator

} // Return a processed boll indicator data.

}

// place order

Data.prototype.trade = function (tradeType, type) {

exchange.SetContractType(tradeType); // Resubscribe contract before placing order

var askPrice, bidPrice;

if (tradeType == tradeTypeA) { // if it's contract A

askPrice = this.askA; // set askPrice

bidPrice = this.bidA; // set bidPrice

} else if (tradeType == tradeTypeB) { // if it's contract B

askPrice = this.askB; // set askPrice

bidPrice = this.bidB; // set bidPrice

}

switch (type) { // Match order mode

case "buy":

exchange.SetDirection(type); // Set order mode

return exchange.Buy(askPrice, unit);

case "sell":

exchange.SetDirection(type); // Set order mode

return exchange.Sell(bidPrice, unit);

case "closebuy":

exchange.SetDirection(type); // Set order mode

return exchange.Sell(bidPrice, unit);

case "closesell":

exchange.SetDirection(type); // Set order mode

return exchange.Buy(askPrice, unit);

default:

return false;

}

}

// cancel order

Data.prototype.cancelOrders = function () {

Sleep(500); // delay before canceling, because some exchanges you know...

var orders = _C(exchange.GetOrders); // Get the array of pending orders

if (orders.length > 0) { // if there is pending order

for (var i = 0; i < orders.length; i++) { //check through the array of pending orders

exchange.CancelOrder(orders[i].Id); //cancel pending orders one by one

Sleep(500); //Delay 0.5 seconds

}

return false; // return false if pending orders have been cancelled

}

return true; //return true if there is no pending order

}

// handle holding single contract

Data.prototype.isEven = function () {

var positionData = this.positionData; // get position data

var type = null; // converse position direction

// If the length of the position array divided by some number and the remainder is 2, the result is not equal to 0 or the length of the position array is not equal to 2

if (positionData.length % 2 != 0 || positionData.length != 2) {

for (var i = 0; i < positionData.length; i++) { // check through the array of positions

if (positionData[i].Type == 0) { // if it's long position

type = 10; // Set order parameters

} else if (positionData[i].Type == 1) { // if it's short position

type = -10; // Set order parameters

}

// close all positions

this.trade(positionData[i].ContractType, type, positionData[i].Amount);

}

}

}

// drawing chart

Data.prototype.drawingChart = function (boll) {

var nowTime = new Date().getTime();

ObjChart.add([0, [nowTime, boll.up]]);

ObjChart.add([1, [nowTime, boll.middle]]);

ObjChart.add([2, [nowTime, boll.down]]);

ObjChart.add([3, [nowTime, this.basb]]);

ObjChart.add([4, [nowTime, this.sabb]]);

ObjChart.update(chart);

}

// trading condition

function onTick() {

var data = new Data(tradeTypeA, tradeTypeB); // Create a base data object

var accountStocks = data.accountData.Stocks; // account balance

var boll = data.boll(dataLength, timeCycle); // get boll indicator data

if (!boll) return; // return if there is no boll data

// Spread description

// basb = (the latest selling price of contract A - the latest buying price of contract B)

// sabb = (the latest buying price of contract A - the latest selling price of contract B)

if (data.sabb > boll.middle && data.sabb < boll.up) { // if sabb is higher than the middle rail

if (data.mp(tradeTypeA, 0)) { // check if contract A has long positon before placing order

data.trade(tradeTypeA, "closebuy"); // close long position of contract A

}

if (data.mp(tradeTypeB, 1)) { // check if contract B has short positon before placing order

data.trade(tradeTypeB, "closesell"); // close short position of contract B

}

} else if (data.basb < boll.middle && data.basb > boll.down) { // if basb is lower than the middle rail

if (data.mp(tradeTypeA, 1)) { // check if contract A has short positon before placing order

data.trade(tradeTypeA, "closesell"); // close short position of contract A

}

if (data.mp(tradeTypeB, 0)) { // check if contract B has long positon before placing order

data.trade(tradeTypeB, "closebuy"); // close long position of contract B

}

}

if (accountStocks * Math.max(data.askA, data.askB) > 1) { // If there is balance in the account

if (data.basb < boll.down) { // if basb spread is lower than the down rail

if (!data.mp(tradeTypeA, 0)) { // check if contract A has long positon before placing order

data.trade(tradeTypeA, "buy"); // open long position of contract A

}

if (!data.mp(tradeTypeB, 1)) { // check if contract B has short positon before placing order

data.trade(tradeTypeB, "sell"); // open short position of contract B

}

} else if (data.sabb > boll.up) { // if sabb spread is higher than the up rail

if (!data.mp(tradeTypeA, 1)) { // check if contract A has short positon before placing order

data.trade(tradeTypeA, "sell"); // open short position of contract A

}

if (!data.mp(tradeTypeB, 0)) { // check if contract B has long positon before placing order

data.trade(tradeTypeB, "buy"); // open long position of contract B

}

}

}

data.cancelOrders(); // cancel orders

data.drawingChart(boll); // drawing chart

data.isEven(); // process holding single contract

}

//enter function

function main() {

// filter the information that is not very important in the console

SetErrorFilter("429|GetRecords:|GetOrders:|GetDepth:|GetAccount|:Buy|Sell|timeout|Futures_OP");

exchange.IO("currency", name + '_USDT'); //Set the cryptocurrency type to be traded

ObjChart.reset(); //Empty the drawn charts before the program starts

LogProfitReset(); //Empty the status bar information before the program starts

while (true) { // Enter polling mode

onTick(); // Execute onTick function

Sleep(500); // sleep for o.5 seconds

}

}

- ¿Puede más gente conectarse en otro lugar? ¿Qué se necesita para el desarrollo en equipo?

- Estrategia de línea de promedio móvil de futuros simples de materias primas de múltiples variedades

- Ejemplo de llamada de API en C++

- La estrategia de negociación de la aberración

- Estrategia del jugador de 30 líneas (Venta corta)

- Los novatos de OKCoin cosechador

- La estrategia de la comisión iceberg

- Nueva versión de la estrategia de comercio de doble empuje

- La nueva versión de la "estrategia de la red" sólo contiene 50 líneas de codificación.

- Nueva versión de Balance Dinámico

- Cómo romper el límite de recepción de ticks de futuros de materias primas

- El valor de los activos financieros de la entidad en el mercado de valores de la entidad es el valor de los activos financieros de la entidad en el mercado de valores de la entidad.

- Error:Error: (Decrypt): Abort at __decrypt (__FILE__:2) at Register (__FILE__:2) at __reg__ (__FILE__:16) at global (__FILE__:27) preventsyield El error: (Decrypt) fue eliminado en el registro (__FILE__:2)

- Versión en inglés puro de libros electrónicos sobre algunas habilidades básicas de comercio sistemático

- El error Futures_OP 4: Get https://www.bitmex.comuser/affiliateStatus: lookup www.bitmex.comuser: no such host

- Diez ideas de modelos clásicos de estrategias de negociación programáticas

- Re-análisis de datos de ticker de 1 minuto

- OKex obtuvo la información de la cuenta, el disco de prueba no tenía problemas, pero en el disco real había reportado errores.

- Estrategia de negociación R-Breaker

- La estrategia de comercio de la red

Un sueño pequeño.¡Qué bien!