Añadir Stoploss para controlar los riesgos Cuál es el precio

El autor:No lo sé., Creado: 2022-04-25 15:13:11, Actualizado: 2022-04-25 15:22:30Añadir stoploss puede controlar los riesgos. ¿Cuál es el precio, Guldan? (El artículo se publicó originalmente en FMZ Quant.)

En el comercio cuantitativo, cada programador se enfrenta a una decisión difícil:

¿Agregar la lógica de stop-loss o no?

(El artículo se publicó originalmente en FMZ Quant.)

En el comercio cuantitativo, cada programador se enfrenta a una decisión difícil:

¿Agregar la lógica de stop-loss o no?

Sin la lógica de stop-loss y stop-profit, a menudo es posible continuar obteniendo ganancias, aumentando así la tasa de rendimiento. Pero a menudo existe el riesgo de arruinar el rendimiento acumulado durante años durante la noche por la volatilidad. La adición de la lógica de stop-loss puede mejorar la tasa de financiación y reducir el riesgo de cada operación, pero a menudo conduce a una menor tasa de rendimiento.

¿Ser o no ser? Es una pregunta.

Después de muchas veces de liquidación, la gente que siempre tiene pérdidas, finalmente añadió una lógica de stop-loss en cada estrategia.

Pero, Guldan, ¿cuál es el precio? Tomemos mi propio relato como ejemplo: La ganancia causada por la cancelación de órdenes es teóricamente la ganancia en la cuenta, y la pérdida causada por la cancelación de órdenes es teóricamente la ganancia perdida (porque la información de la transacción cancelada no se reflejará en la cuenta, pero si la orden no se cancela, la transacción se reflejará en la cuenta. Eso es fácil de entender, ¿verdad?) Así que registramos el precio y el monto de las órdenes canceladas, y mantenemos la parte que aparece dentro del rango de la siguiente línea K. La diferencia de precio entre esta parte y el precio actual simplemente se puede considerar como la ganancia / ganancia perdida causada por la cancelación de órdenes. Es decir, la fórmula para calcular el beneficio (falto) es:

"

precio de mano: el precio de mano. ahora_precio: el precio actual.

hand_amount: el importe ejecutado; si es positivo o negativo está determinado por las direcciones de oferta y demanda. "(precio manual - precio actual) * importe manual

Mi lógica de stop-loss aquí es la forma de cancelar las operaciones correspondientes después de descubrir los alzas y caídas. Por ejemplo, después de que se encuentra un crash, la probabilidad de ejecutar una orden de compra se reduce en la lógica de negociación, y la probabilidad de ejecutar una orden de venta se incrementa.

Y cancelar las correspondientes órdenes de compra o de venta que se han colocado en la dirección de la probabilidad decreciente, y registrarlos en la información estadística.

Debido a las operaciones frecuentes, la cancelación de órdenes en una dirección puede afectar directamente a la posición.

En comparación con el comercio para detener la pérdida, este método de predicción del mercado para detener la pérdida tiene una gran ventaja porque puede ahorrar tarifas de manejo, ya que no hay comercio debido a la cancelación.

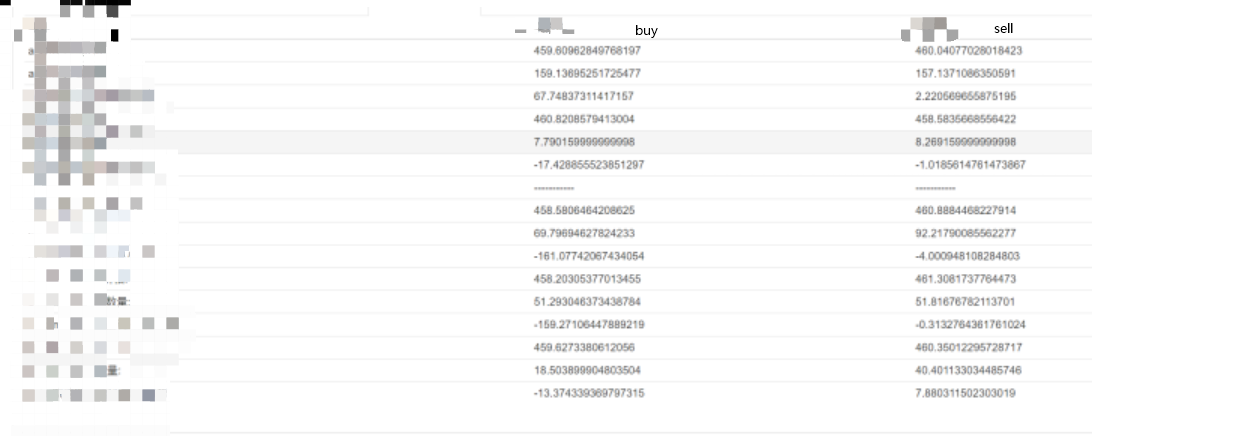

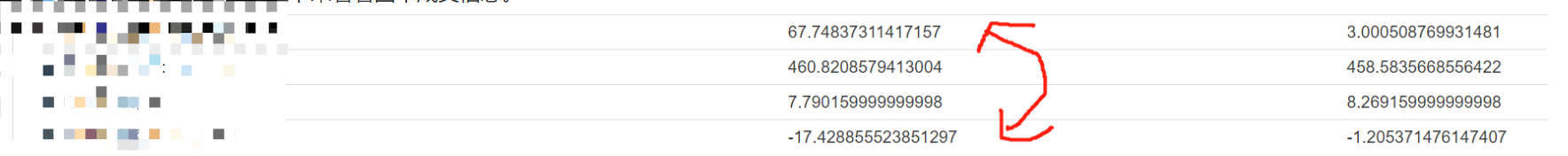

Así que sabiendo esto, echemos un vistazo a la información de transacción en la imagen.

La ganancia corriente en la cuenta es de 67,4 causada por la creación de mercado, y -17,4 causada por la ecualización, es decir, la ganancia teórica corriente es de 50.

Compruebe y vea el rendimiento real convertido del valor de la posición actual es 48, que es casi igual.

Los valores teóricos y reales son muy similares, lo que indica que nuestra fórmula es correcta, al menos dentro del rango de error.

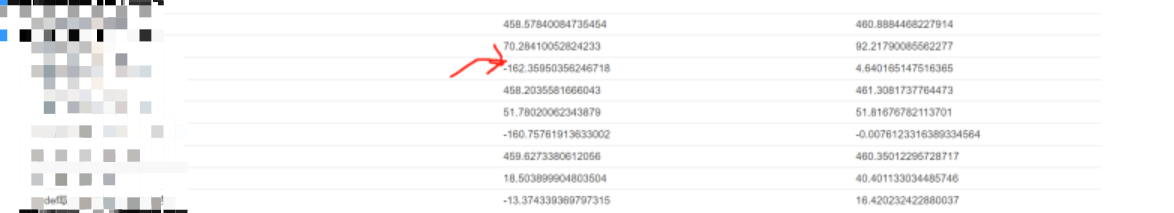

Luego usamos el mismo método para calcular y ver cuánto retorno trae la orden cancelada:

-162

Es decir, stop-pérdida / stop-beneficio, vamos a perder el retorno alrededor de 162.

Esto es casi tres veces el beneficio real hasta la fecha.

Entonces, ¿se puede decir que mientras no detengamos la pérdida, nuestra ganancia puede ser 4 veces lo que es ahora?

Por supuesto que no...

En cuanto a la razón, el primer punto es debido a la tasa de financiación.

Al operar en una plataforma, el spot requiere que tenga un

Es decir, si es

Imagínese, si el precio actual es de 1000, paramos la pérdida para 10 órdenes de venta en 1001, y más tarde averiguamos que la volatilidad se detiene en 1010 y luego ejecutamos 10 órdenes de venta.

Parece que la cancelación de la orden nos ha hecho perder el 10% de la ganancia, pero si la orden no se cancela, no será capaz de operar en 1010 debido a la ocupación de fondos y perder el 100% de la ganancia.

Supongamos que actualmente sólo tenemos 10 artículos. de hecho, parece que ha causado una ganancia perdida de 10, pero en realidad ha traído el 90% del exceso de rendimiento.

Ese es el primer punto, y la importancia de la tasa de financiación es también el punto más pasado por alto para la mayoría de los

Si su juicio del mercado es exacto, entonces usted puede utilizar el método de añadir apalancamiento a los fondos para obtener esta parte del rendimiento.

Sí, esta es también una razón importante por la cual si la estrategia es estable y se relajan ciertas restricciones de stop-loss, y cuando se utilizan los mismos parámetros de juicio de tendencia, el aumento del rendimiento de hacer futuros es mucho mayor que el del spot.

Por lo tanto, el beneficio obtenido por el stop-loss es un beneficio real, y el beneficio perdido causado por el stop-loss no es necesariamente un beneficio perdido real.

En segundo lugar, si la lógica de stop-loss no se lleva a cabo, y usted es como yo para detener la pérdida al reducir la probabilidad de presentar órdenes (sub-alta frecuencia, un método común para las estrategias de alta frecuencia), un costo definitivamente se pagará, para que usted ejecute seriamente el comercio y no detenga la pérdida.

Sin embargo, con una lógica de stop-loss, este coste se ahorrará debido a la cancelación de la orden.

En otras palabras, los métodos de stop-loss similares de las estrategias de subalta frecuencia y alta frecuencia reducen la pérdida por orden, que es equivalente al costo de la espera de la orden. es decir, en este caso, siempre que tenga una tasa de precisión del 50% de captar la inversión de tendencia, deberá detener la pérdida. (Por supuesto, también puedes usar mi enlace de invitación para comerciar en Binance, y la tarifa de manejo es de 20% de descuento:https://www.binance.com/cn/register?ref=ILBGUIDR

ID recomendado: ILBGUIDR. Siempre que utilice mi enlace para el comercio, puede consultarme una vez de forma gratuita sobre sus problemas técnicos específicos en el comercio cuantitativo de criptomonedas.)

Finalmente, el stop-loss es un tipo de juicio de tendencia, que es inexacto y trae poca pérdida.

Tomemos la estrategia de sub-alta frecuencia como la estrategia del creador de mercado como ejemplo. porque la frecuencia de negociación es muy alta, es decir, al menos unas pocas órdenes por segundo. así que, si el juicio no es preciso, la frecuencia será bastante alta.

Y en el caso de la alta frecuencia, la pérdida de ganancia, causada por miles de veces de error de juicio, es en realidad sólo el 1%.

Y una vez que el juicio es exacto una vez, el retorno no es sólo de unos pocos por ciento.

Una lógica de stop-loss correcta, el desventaja reducida es al menos unas décimas.

Si hay una cosa para un comerciante, por lo que los retornos son ganancias reales, y las pérdidas no son necesariamente pérdidas reales.

Sin stop-loss, se puede mantener un alto rendimiento.

En el corto plazo, la curva de retorno se ha mantenido y parece que hay un retorno de 1 a 2 veces.

Con un stop-loss, usted está operando al precio de perder varios centavos cada segundo para garantizar sus posiciones en caso de una gran fluctuación.

Las posiciones no están muertas.

¿Pero vale la pena todo eso?

- Ajuste de parámetros del sistema de repetición

- Seguimiento del sistema

- Problemas en el código fuente de ta

- FMZ PINE Doc de guión

- Nota y explicación de la estrategia del algoritmo de duplicación inversa de futuros

- Soluciones para obtener el mensaje de solicitud HTTP de Docker

- Extensión de plantilla personalizada mediante edición de estrategia visual (en bloque)

- Análisis de la estrategia de cosechadora de beneficios (2)

- Análisis de la estrategia de cosecha de beneficios (1)

- ¿Cuál de las funciones que afectan a esto es la que se necesita cambiar?

- Discusión sobre el diseño de estrategias de alta frecuencia

Magicamente modificado cosechador de ganancias - Arbitraje de la tasa de financiación perpetua de Binance (100% de la tasa anualizada en el mercado alcista)

- Utilice la interfaz de mercado agregada de la plataforma de criptomonedas para construir una estrategia de símbolos múltiples

- ¿Cómo se escribe aquí para que haya una señal?

- Se aplicarán las siguientes condiciones:

- Utilice SQLite para construir la base de datos cuántica FMZ

- Novato, comprueba

Te llevará al comercio cuantitativo de criptomonedas (8) - Novato, comprueba

Te llevará al comercio cuantitativo de criptomonedas (7) - Novato, comprueba

Te llevará al comercio cuantitativo de criptomonedas (6) - Novato, comprueba

Te llevará al comercio cuantitativo de criptomonedas (3)