Quantifier l'analyse fondamentale sur le marché des crypto-monnaies: laissez les données parler d'elles-mêmes!

Auteur:Je ne sais pas., Créé: 2024-04-09 16:45:16, mis à jour: 2024-04-10 08:51:17Bienvenue sur ma chaîne!

Grâce à la plateforme FMZ, je partagerai plus de contenu lié au développement quantitatif, et travaillerai avec tous les traders pour maintenir la prospérité de la communauté quantitative.

Vous ne connaissez toujours pas la position du marché? Vous sentez-vous anxieux avant d'entrer sur le marché? Vous demandez-vous si vous devriez vendre des pièces sur le marché? Avez-vous vu différents "enseignants" et "experts" donner des conseils?

N'oubliez pas que nous sommes Quant, nous utilisons l'analyse de données, et nous parlons objectivement!

Aujourd'hui, je suis ici pour vous présenter une partie de mes recherches fondamentales d'analyse quantitative sur le marché des crypto-monnaies. Chaque semaine, nous surveillerons un grand nombre d'indicateurs quantitatifs fondamentaux complets, afficherons objectivement la situation actuelle du marché et proposerons des attentes hypothétiques futures. Nous décrirons le marché de manière exhaustive à partir de données fondamentales macro, d'afflux et de sorties de capitaux, de données d'échange, de données dérivées et de marché, et de nombreux indicateurs quantitatifs (sur la chaîne, les mineurs, etc.). Bitcoin a une nature cyclique et logique forte, et de nombreuses directions de référence peuvent être trouvées en apprenant de l'histoire. Des mises à jour d'indicateurs de données plus fondamentales sont collectées!

I. Données fondamentales macroéconomiques

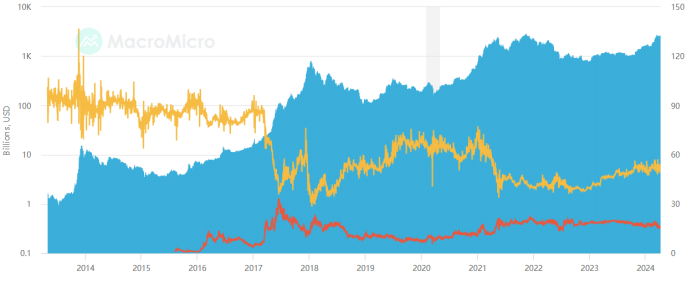

1. Valeur et proportion du marché de l'industrie

La valeur marchande totale de la crypto-monnaie a atteint environ 2,5 billions de dollars américains, ce qui est encore à un pas de franchir le sommet précédent. Dans le contexte historique où Bitcoin a franchi le sommet précédent, si une autre augmentation entraîne une percée dans la valeur marchande totale, il sera possible qu'un nouveau cycle de marché haussier approche pour l'ensemble du secteur. Dans le même temps, la part de Bitcoin reste d'environ 50%, ce qui est inférieur au précédent marché haussier d'environ 60% de 2021.

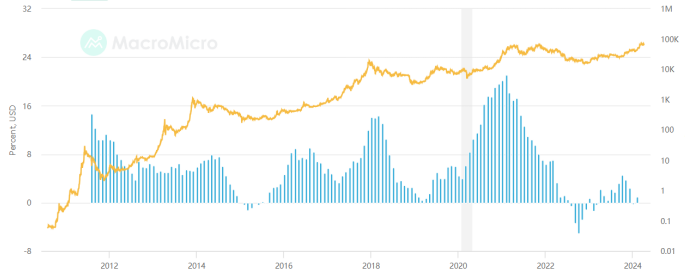

2. la masse monétaire des quatre grandes banques centrales du monde

L'offre monétaire M2 des quatre principales banques centrales du monde (États-Unis, Europe, Japon et Chine), qui représente la quantité de fonds en monnaie légale sur le marché. Comparé aux monnaies légales qui peuvent être créées en grandes quantités, le Bitcoin présente les caractéristiques de l'offre limitée. Le but de sa création en 2008 est d'aider les gens ordinaires à résister à la dépréciation de la richesse de la monnaie légale. Lorsque l'offre monétaire des quatre principales banques centrales continue d'augmenter, elle peut renforcer les doutes du marché sur la valeur de la monnaie légale, ce qui est bénéfique pour la tendance du Bitcoin; à l'inverse, lorsque la politique monétaire mondiale commence à se resserrer, elle est préjudiciable à la tendance du Bitcoin. On peut voir que lorsque le Bitcoin a atteint un nouveau sommet dans ce cycle, l'augmentation annuelle de l'offre des quatre principales banques centrales mondiales était encore à un niveau de 0,94%. Par conséquent, nous devrions réfléchir davantage à

II. Entrées et sorties de capitaux

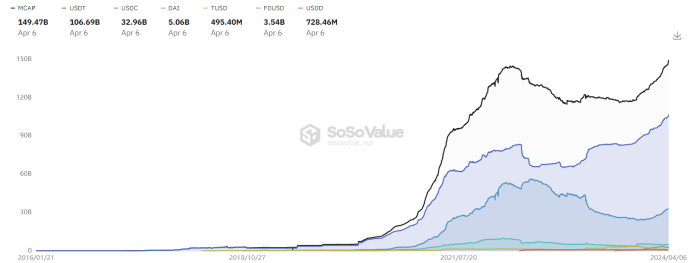

1. le FNB Bitcoin

Les entrées de capitaux des ETF Bitcoin sont élevées, et les actifs totaux des ETF ont atteint 56B, ce qui est corrélé avec le prix du Bitcoin.

2. Stablecoin en USD

La valeur de marché totale des stablecoins en dollars américains a atteint 150B, USDT a régulièrement été classé premier en part de marché, et l'offre de stablecoins a dépassé un niveau record, indiquant que le niveau record de Bitcoin bénéficie d'un fort soutien du dollar américain.

III. Données sur les entrées et les sorties d'échanges

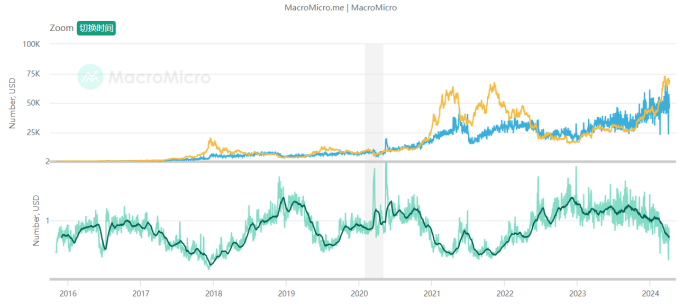

1. Réserves de jetons de change

Pour les transactions au comptant, des valeurs élevées indiquent une pression de vente croissante. Pour les transactions sur dérivés, des valeurs élevées indiquent un potentiel de forte volatilité. On peut voir que le Bitcoin a récemment atteint de nouveaux sommets et que les réserves de Bitcoin ont diminué, ce qui reste un signal sain. Les activités normales à valeur ajoutée déposeront les jetons dans le portefeuille. Seules les ventes au comptant ou les activités de trading déposeront des jetons dans l'échange.

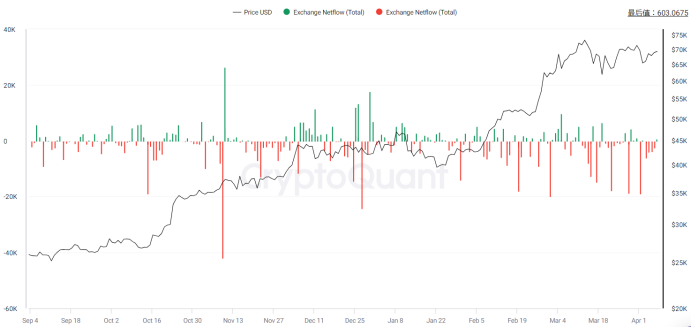

2. Entrée et sortie de jetons de change

Nous observons en outre l'afflux et le débit nets des échanges. L'afflux de change fait référence à l'action de déposer une certaine quantité de crypto-monnaie dans le portefeuille d'échange, tandis que l'afflux fait référence à l'action de retirer une certaine quantité de crypto-monnaie du portefeuille d'échange. L'afflux net de change est la différence entre le BTC qui entre et sort de l'échange.

IV. Dérivés et comportement des négociations sur le marché

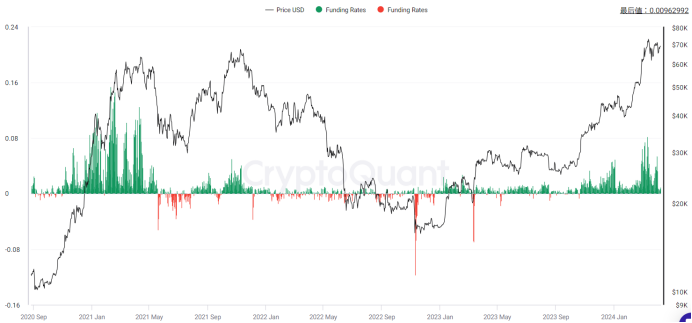

1. taux de financement perpétuel

Le taux de financement est la redevance payée périodiquement par les traders longs ou courts en fonction de la différence entre les prix du marché des contrats perpétuels et les prix au comptant. Il aide les prix des contrats perpétuels à converger vers le prix de l'indice. Au fur et à mesure que les prix augmentent, le taux de financement actuel du Bitcoin a considérablement augmenté, atteignant un pic de 0,1%, indiquant une ferveur du marché à court terme, mais en baisse progressive. À long terme, il y a encore un écart par rapport au taux de financement pendant le marché haussier global en 2021. Du seul point de vue du taux de financement, je pense qu'il est loin d'être un pic à long terme. Nous devons surveiller constamment les taux de financement, en prêtant attention aux taux extrêmes et à savoir s'ils sont proches des sommets historiques. Plus précisément, je souligne l'observation des écarts entre les taux de financement et les prix; si les prix continuent à atteindre de nouveaux sommets tandis que les taux de financement atteignent des sommets inférieurs aux sommets précédents, cela indique une surévaluation du marché et un soutien insuffisant, si ce scénario se produit, cela signaliserait un sommet du marché.

2. Le rapport long/court de l'ensemble du réseau

L'objectif de ces données est de permettre à chacun de voir les tendances des investisseurs de détail et des grands investisseurs. On sait que la valeur totale des positions longues et courtes sur le marché est égale. La valeur totale des positions est égale, mais le nombre de détenteurs est différent, cela signifie que la partie avec plus de détenteurs a une valeur de position plus faible par habitant et est dominée par les investisseurs de détail, tandis que l'autre partie est dominée par les grands investisseurs et institutions. Lorsque le ratio des positions longues et courtes atteint un certain niveau, cela signifie que les investisseurs de détail ont tendance à être haussiers, tandis que les institutions et les grands investisseurs ont tendance à être baissiers.

V. Indicateurs quantitatifs

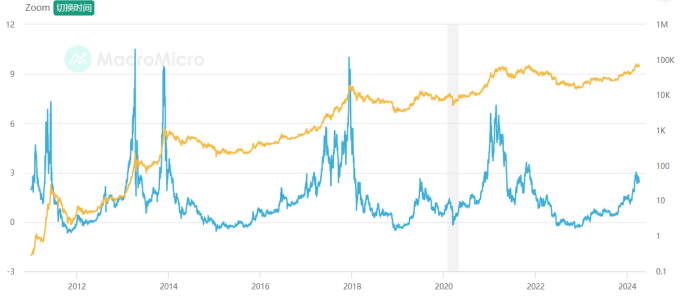

1. le ratio MAVR

Définition: Le score MVRV-Z est un indicateur relatif, qui est la

Explanation: En bref, il est utilisé pour observer le coût moyen des puces sur l'ensemble du réseau. Généralement, le niveau bas est inférieur à 1 et est d'une grande préoccupation. À ce moment-là, l'achat est inférieur au coût des puces pour la plupart des gens, et il y a un avantage en termes de prix. Généralement, un sommet d'environ 3 est déjà très chaud et constitue une plage appropriée pour la vente de puces à court terme.

2. Le multiplicateur Puell

Définition: Le multiplicateur Puell calcule

Explanation: Le multiplicateur Puell actuel est élevé, supérieur à 1 et proche de la valeur historique élevée.

3. Frais de transfert par transaction en USD

Définition: les frais moyens par transaction, en USD.

Explanation: Nous devons faire attention aux frais de transfert extrêmes. Chaque transfert dans la chaîne est significatif. Les frais de transfert extrêmes représentent des actions urgentes à grande échelle. Historiquement, ils sont une référence importante pour le sommet. Actuellement, il n'y a pas de frais de transfert uniques trop exagérés.

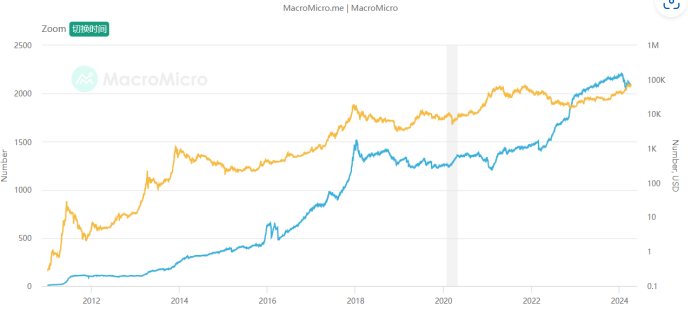

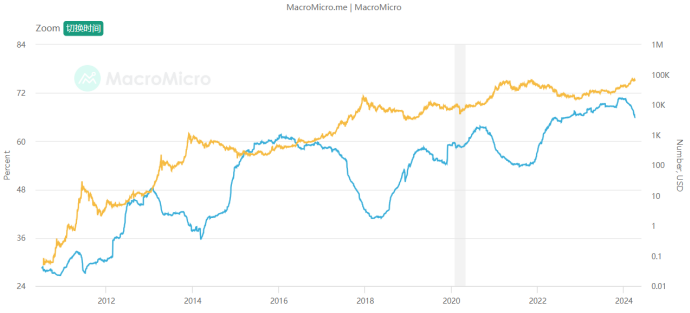

4. Nombre d'adresses de grands investisseurs de détail Bitcoin

Définition: À partir de la distribution des adresses détenant le nombre de Bitcoins, nous pouvons connaître approximativement la tendance des avoirs Bitcoin. Nous avons divisé les investisseurs de détail (détenant moins de 10 Bitcoins) et les grands investisseurs (détenant plus de 1 000 Bitcoins) pour calculer le ratio

Lorsque les grands investisseurs continuent de distribuer des jetons aux investisseurs de détail, ils peuvent envisager de se retirer progressivement.

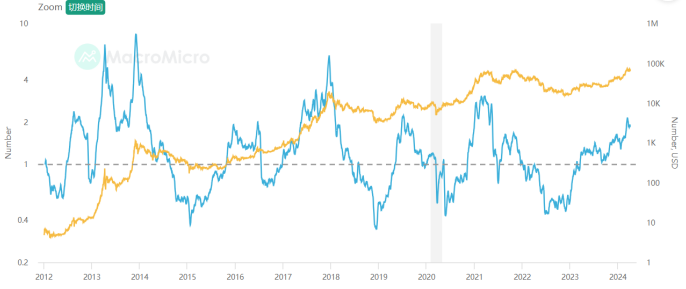

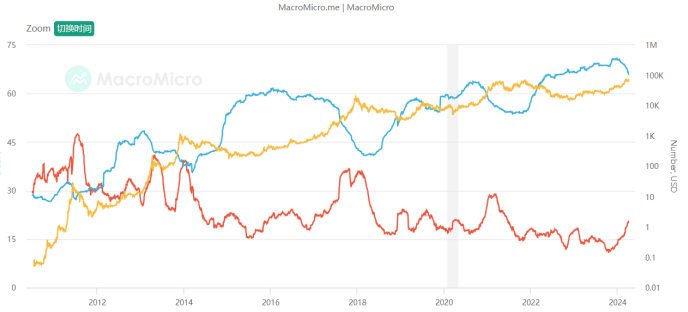

5. Coût de l'exploitation minière Bitcoin

Définition: En se basant sur la consommation mondiale de Bitcoin et le nombre quotidien de nouvelles émissions, le coût moyen de production de chaque Bitcoin par tous les mineurs peut être estimé. Lorsque le prix du Bitcoin est supérieur au coût de production et que les mineurs sont rentables, l'équipement minier peut être étendu ou plus de nouveaux mineurs peuvent se joindre, ce qui entraîne une augmentation de la difficulté minière et des coûts de production; inversement, lorsque le prix du Bitcoin est inférieur au coût de production, les mineurs réduisent leur échelle ou quittent, ce qui réduira la difficulté de l'exploitation minière et réduira les coûts de production. À long terme, les prix et les coûts de production du Bitcoin suivront une tendance étape par étape grâce aux mécanismes du marché, car lorsqu'il y a un écart entre les prix et les coûts, les mineurs rejoindront/sortiront du marché, provoquant une convergence des prix et des coûts.

Explanation: Nous devons nous concentrer sur le rapport entre le coût d'extraction de chaque Bitcoin et le prix du marché. Cet indicateur montre un état de réversion moyenne, reflétant la fluctuation et la régression de la valeur relative du prix, ce qui est d'une grande importance à long terme! Le ratio fluctue autour de 1, et est actuellement inférieur à 1, ce qui indique que le prix a commencé à être surévalué par rapport à la valeur, et il approche progressivement des bas historiques pour commencer à sortir.

6. Ratio d'âge de la monnaie latente à long terme

Définition: Cet indicateur compte le nombre total de Bitcoins dont la transaction la plus récente a eu lieu il y a plus d'un an. Lorsque la valeur de l'indicateur est plus grande, cela signifie que plus d'actions de Bitcoin sont détenues à long terme, ce qui est bénéfique pour le marché de la crypto-monnaie; inversement, cela signifie que plus d'actions de Bitcoin sont négociées, ce qui peut révéler que les grands investisseurs tirent des profits, ce qui est préjudiciable à la performance du marché.

Explanation: Au fur et à mesure que le marché haussier progresse, de plus en plus de Bitcoins en sommeil commencent à se redresser et à se négocier. Nous devons faire attention à la stabilité de la tendance à la baisse de cette valeur, montrant les caractéristiques d'un sommet. Il n'a pas encore commencé à se stabiliser après le déclin.

7. Rapport entre les âges de la monnaie longs et courts

Définition: Le ratio de transaction de Bitcoin sur trois mois est la proportion de tous les Bitcoins qui ont été récemment négociés au cours des trois derniers mois, calculant le ratio des Bitcoins négociés au cours des trois derniers mois par rapport au nombre total de Bitcoins. Lorsque l'indicateur a une tendance à la hausse, cela signifie qu'une plus grande proportion de Bitcoins a été négociée à court terme, augmentant la fréquence de roulement, indiquant une activité suffisante du marché. Inversement, lorsque cet indicateur a une tendance à la baisse, cela indique une diminution de la fréquence de roulement à court terme.

Explanation: L'indicateur se concentre sur le début d'un plateau dans les hausses de valeur à court terme et une baisse de la valeur à long terme, indiquant les caractéristiques d'un sommet.

Résumé

En une phrase, nous sommes actuellement au milieu du marché haussier, et de nombreux indicateurs fonctionnent bien. Cependant, la surchauffe doit être prise en compte progressivement, et nous pouvons commencer à formuler un plan de sortie, et sortir progressivement lorsque un ou plusieurs indicateurs quantitatifs fondamentaux commencent à ne pas soutenir le marché haussier. Bien sûr, ce ne sont que quelques représentants de l'analyse quantitative fondamentale. Je vais intégrer et recueillir des systèmes de recherche quantitative plus fondamentaux dans le cercle monétaire à l'avenir. Bienvenue à prêter attention et à discuter ensemble!

Nous sommes Quant, nous utilisons l'analyse des données, nous n'avons plus à croire à toutes sortes de conneries, nous utilisons l'objectivité pour construire et réviser nos attentes!

- Les fondements de la recherche quantifiée dans le cercle monétaire - ne croyez plus à tous les professeurs de mathématiques, les données sont objectives!

- Un outil indispensable dans le domaine de la quantification des transactions - l'inventeur du module de recherche de données quantifiées

- Maîtriser tout - Introduction à FMZ Nouvelle version du terminal de négociation (avec le code source TRB Arbitrage)

- Tout savoir sur la nouvelle version du terminal de trading FMZ (source code TRB)

- FMZ Quant: Une analyse des exemples de conception des exigences communes sur le marché des crypto-monnaies (II)

- Comment exploiter les robots de vente sans cerveau avec une stratégie de haute fréquence en 80 lignes de code

- Quantification FMZ: analyse de l'exemple de conception des besoins courants sur le marché des crypto-monnaies (II)

- Comment exploiter les robots sans cerveau pour les vendre avec une stratégie de haute fréquence de 80 lignes de code

- FMZ Quant: Une analyse des exemples de conception des exigences communes sur le marché des crypto-monnaies (I)

- Quantification FMZ: analyse de l'exemple de conception des besoins courants sur le marché des crypto-monnaies (1)