암호화 마진 계약의 선물 & 스포트 스프레드 수익 중재 분석

저자:니나바다스, 창작: 2022-04-12 10:06:51, 업데이트: 2022-04-13 09:20:56선물 & 현금 스프레드 수익 중재

지난번에는 영구 계약금융율 중재제를 도입했습니다 (https://www.fmz.com/digest-topic/6381), 즉, 상시 계약 선물의 짧은 것을 통해 같은 금액의 긴 지점을 만들 수 있으며, 우리는 계속 투자율 이익을 얻을 수 있습니다. 큰 부정적인 프리미엄의 경우, 그것은 또한 돈을 벌 수 있으며, 수익을 반환 할 수 있습니다. 8 월과 9 월의 황소 시장에서 연간 비율은 한 번 100%에 도달했기 때문에 비교적 인기있는 전략입니다.

저위험 암호화폐 중재에서 도입되지 않은 또 다른 유형의 전략이 있습니다. 기본 수익 중재입니다. 구체적인 원칙:

1.미래 계약과 현장간에 가격 스프레드가 있습니다. 배달 계약의 특징은 배달 날짜까지 현장 가격으로 결제되지 않는다는 것입니다. 따라서 배달 날짜가 멀리있을 때 계약의 배달은 시장 정서에 쉽게 영향을 받는다. 시장이 잘 작동하면 더 많은 사람들이 미래 가격에 대해 낙관적이므로 긍정적 인 프리미엄이있을 것입니다. 급격한 하락이있을 때 종종 부정적인 프리미엄이 있습니다. 그러나 일반적으로 말하면 계약의 배달은 현장에서 너무 많이 벗어나지 않으며 항상 배달 날에 돌아올 것입니다.

2.화폐 기반의 배송 계약이 있습니다. 예를 들어, 바이낸스는 현재 분기 및 다음 분기 배송 계약을 가지고 있습니다. 암호화 마진 배송 계약과 USDT 마진 영구 계약 사이에 큰 차이가 있습니다. 암호화 마진 결제는 화폐를 사용하며 통화 가격이 지속적으로 변화하고 있으며 다음으로 자세히 소개 될 것입니다.

이 문서의 코드는 직접 실행할 수 있지만, 네트워크 이유로 인해 탐색 데이터 부분은 과학적인 인터넷 접속이 필요합니다. 실행을 위해 자신의 컴퓨터를 사용하는 것이 가장 좋습니다.

암호화 마진 계약의 이익 및 손실 계산

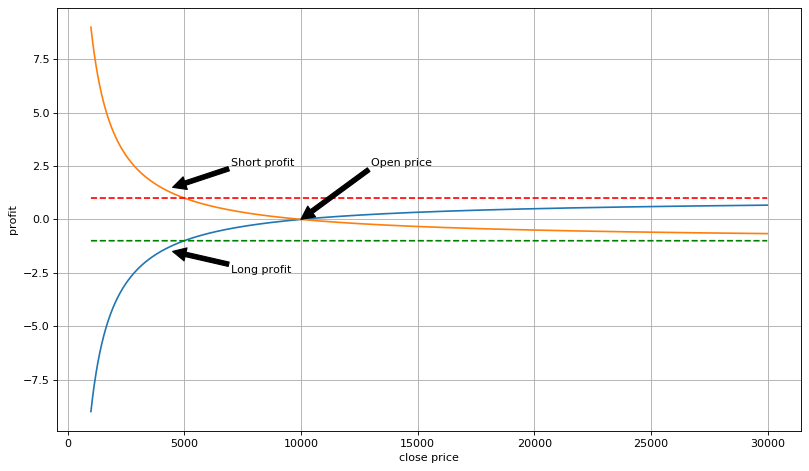

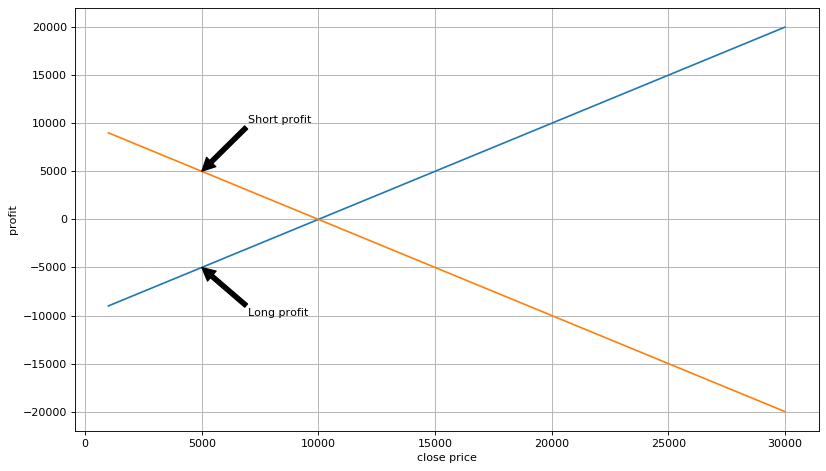

바이낸스 문서에 따르면, 수익 = 거래 방향 × 실행량 × 계약 배수 × (1 / 오픈 가격 - 1 / 폐쇄 가격) = 위치 가치 × (1 / 오픈 가격 - 1 / 폐쇄 가격); 당신이 짧은 경우, 위치 값은 음수입니다. 당신이 100 BTCUSD 배달 계약을 보유하고 있다면, 각각 100USD 가치, 그리고 오픈 가격은 10,000USD, 그러면 가격 변화와 함께 이익과 손실은 다음과 같습니다:

계산 및 분석을 통해 암호화 마진 단장 또는 긴 지점의 이익은 비선형적이며 통화 이익으로 측정됩니다. 단장 지점으로 손실이 발생하면 한 지점의 통화 금액 만 잃지만 얻은 통화 금액의 상한 한계가 없습니다. 단장 지점으로 이익이 발생하면 한 지점의 통화 금액 만 이익을 얻으며 손실의 상한 한계가 없습니다. 단장을하는 것이 더 비용 효율적이지만 단장을하는 이익은 USD로 계산되는 가격이 낮아짐에 따라 감소합니다. USD 수익을 계산하면 상황이 완전히 반대입니다. 단장 지점으로 손실을 얻을 수 있으며 상한 한계가 없습니다.

동시에, 암호화 마진 계약 거래 시, 원래는 화폐를 보유해야 한다. USD를 코트 화폐로 간주하면 총 계좌 가치 = (계정 화폐 금액 + 포지션 가치 × (1 / 오픈 가격 - 1 / 클로즈 가격)) × 스팟 가격이다. 포지션 가치 = - 계정 화폐 금액 × 오픈 가격, 즉 단축을 위해 일회 지렛대를 사용하는 경우, 총 계좌 가치 = 계정 화폐 금액 × 오픈 가격 × 클로즈 포지션 / 클로즈 포지션의 스팟 가격이다. 배달 계약의 가격이 결국 스팟 가격으로 돌아갈 것을 고려하면, 마지막에, 총 계좌 가치 = 포지션 가격 × 오픈 가격. 즉, 계정 가치는 오픈 가격에 잠금되어 있으며, 현재 가격과 함께 변하지 않을 것이다. 분석에 따르면, 가격이 무한히 상승하면 포지션은 유동화되지 않을 것이다. 이것은 단축의 원칙이다. 단속 화폐를 앞당 가격으로 판매하는 것과 동등한 것입니다.

만약 선물 계좌의 화폐가 재래시장에서 구매된다면전체 계좌 가치 = 계좌에 있는 통화 금액 × (개시 가격 - 현시 구매 가격), 포지션이 열리는 한, 우리의 이익은 고정되어 있으며, 현재 가격은 중요하지 않습니다. 가격 스프레드는 중재로부터의 이익입니다. 이것은 선물 중재의 원칙입니다.

물론, 대부분의 경우, 우리는 배달 날짜까지 기다릴 필요가 없습니다. 가격 스프레드가 감소하면, 우리는 사전에 포지션을 닫을 수 있습니다.전체 계정 가치 = 재래식 가치 × (개시기 선물과 재래식 거래의 비율 / 폐시기 선물과 재래식 거래의 비율 - 1). 오픈 기간에 선물과 스팟 가격 비율이 종료 기간에 그보다 더 큰 한, 그리고 수수료를 커버 할 수 있습니다, 그리고 그 다음 이익이있을 것입니다.

[15]에서:

수입 요청

출입일, 출입일, 출입일

수입 시간

plt.annotate (( [101]에서:

#USD로 계산된 이익

plt.figure ((figsize=(12, 7), dpi=80)

plt.plot ((close_range,long_usdt_profit_list,label=

[101]에서:

#USD로 계산된 이익

plt.figure ((figsize=(12, 7), dpi=80)

plt.plot ((close_range,long_usdt_profit_list,label=

plt.ylabel ((

plt.grid ((진짜)

아웃[101]:

선물 및 현금 중재 절차

1. 선물 & 스포트 프리미엄의 변화를 실시간 모니터링합니다. 설정된 값에 도달 한 후, 스포트 통화 기호는 구매되고 즉시 선물로 전송되어 짧습니다. 짧은 값은 스포트 금액 × 오픈 가격입니다. 2.프리미엄의 환불을 기다리고, 설정된 값에 도달한 후, 선물 지위를 닫고, 판매하기 위해 현장에 옮기고, 이익을 얻습니다.

세부 사항

1.다양한 배달 날짜에 대한 보험료는 다른 의미를 가지고 있습니다. 예를 들어, 분기 보험료가 5%이고 다음 분기 보험료가 5%인 경우, 분기 보험료는 확실히 중재에 선호됩니다. 대응 한 연간 비율은 배달 날짜를 기반으로 계산해야합니다. 2.서비스 수수료를 고려해야 합니다. 이 수수료는 스팟 구매 및 판매뿐만 아니라 선물 오픈 및 클로즈 포지션을 포함하며, 총 4개의 거래가 있습니다. 3.미래상거래와 현금상거래는 동시에 이루어져야 보험료가 고정됩니다. 시장 충격을 피하기 위해 여러 거래에서 포지션을 줄일 수 있습니다. 4.미래 계좌에 화폐가있을 때, 당신은 전송을 기다리지 않고 직접 동시 오픈 포지션 중재 할 수 있습니다.5.To모든 거래 쌍을 감시합니다. 어느 쌍이 더 좋은 기회를 가지고 있고, 어느 쪽이 더 높은 프리미엄을 가지고 있는지 말이죠. 6.폐지 포지션의 선택은 매우 중요합니다. 당신은 레벨에 따라 포지션을 닫을 수 있습니다. 당신은 0 프리미엄 또는 모든 닫기 위해 부정적인 프리미엄을 사용할 수 있습니다.

역사 프리미엄 변경

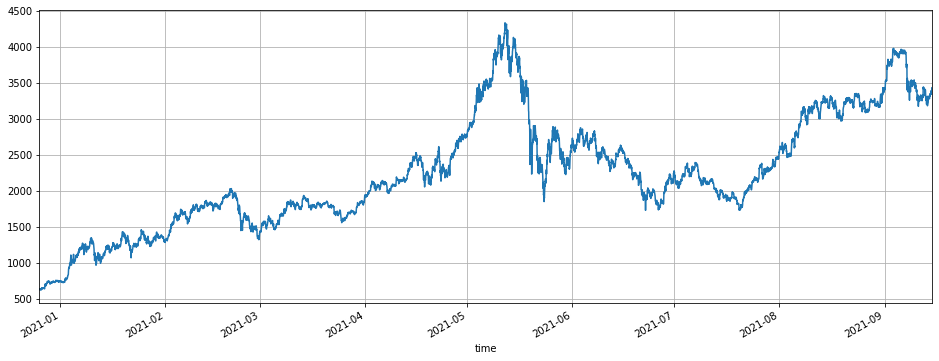

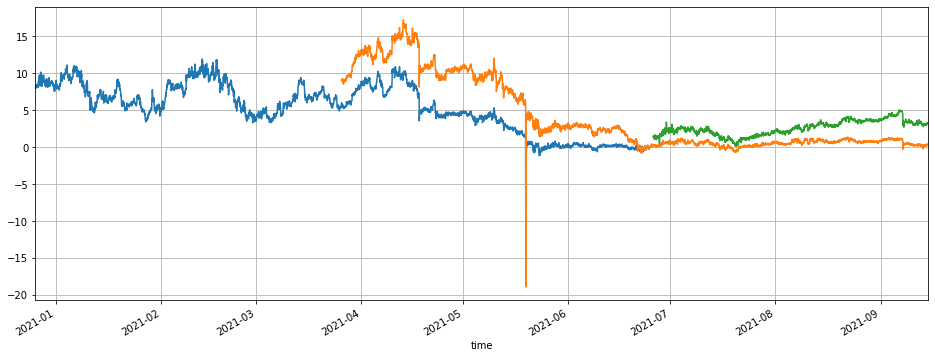

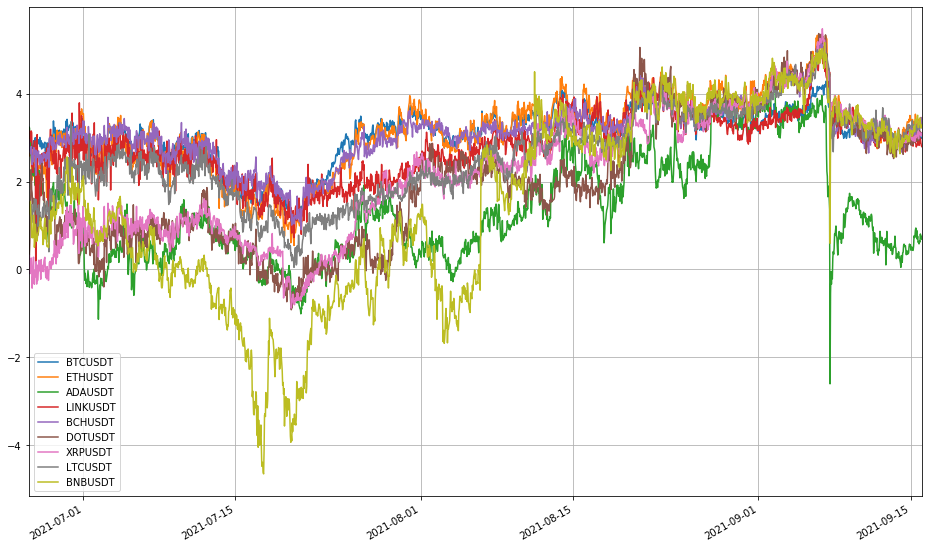

바이낸스의 배달 데이터를 예로 들자면, 9개의 거래 쌍, 즉 BTCUSDT, ETHUSDT, ADAUSDT, LINKUSDT, BCHUSDT, DOTUSDT, XRPUSDT, LTCUSDT 및 BNBUSDT가 중재 거래에 사용될 수 있습니다. 여기서 ETH는 배달 계약과 스팟 사이의 프리미엄 변화를 구체적으로 분석하기 위해 선택됩니다.

올해 (2021년) 초부터 ETH는 600U에서 시작하여 5월에 최대 4000U로 상승했으며, 6월과 7월에 2000U로 하락했으며, 최근 3500U로 돌아왔으며, 이는 시장이 호황을 겪고 있음을 의미합니다. 210625, 210924, 211231.의 만료일과 3 개의 배달 계약을 고려하십시오. 210625의 프리미엄은 오랫동안 8%로 유지됩니다; 10%에서 중재를 시작하고 6%에서 포지션을 닫으면 4 개월 내에 약 4 개의 기회가 있으며 연간 비율은 50% 이상입니다. 210924은 프리미엄, 최대, 15% 이상으로 돌아 왔습니다. 만료일까지 아직 많은 시간이 남아있는 211231, 최대 프리미엄은 5%입니다. 인내심을 가지고 기다리는 한 ETH에 대한 많은 중재 기회가 있음을 알 수 있습니다.

독자들은 거래 쌍을 스스로 변경할 수 있습니다. 상황은 기본적으로 비슷합니다. 일반적으로 1월에서 4월까지는 꽤 좋은 시간대입니다.

[103]에서:

##현재 거래 쌍

정보 = 요청.get( [139]에서:

# 지난 분기 계약 보험료

(100(df_lq.close-df_s.close) /df_s.close.dropna().plot ((figsize=(16,6),grid=True);

#분기 계약 보험료

(100(df_q.close-df_s.close) /df_s.close).dropna().plot ((figsize=(16,6),grid=True);

# 다음 분기 계약 프리미엄

(100*(df_nq.close-df_s.close) /df_s.close).dropna().plot ((figsize=(16,6),grid=True);

외출 [1]:

[139]에서:

# 지난 분기 계약 보험료

(100(df_lq.close-df_s.close) /df_s.close.dropna().plot ((figsize=(16,6),grid=True);

#분기 계약 보험료

(100(df_q.close-df_s.close) /df_s.close).dropna().plot ((figsize=(16,6),grid=True);

# 다음 분기 계약 프리미엄

(100*(df_nq.close-df_s.close) /df_s.close).dropna().plot ((figsize=(16,6),grid=True);

외출 [1]:

##현재의 거래 기회 210924 계약이 만료될 때, 여기서 우리는 주로 계약 211231, 아직 만료 3 개월을 관찰합니다. 현재 기본 보험료는 3% 정도이고 최고 보험료는 5% 정도입니다. 기회는 그다지 유망하지 않다고 말할 수 있습니다. 그러나 계약 210924이 만료되면 새로운 다음 분기 계약이 생성되며, 배달 기간은 6개월입니다.

[143]에서:

df_all = pd.DataFrame ((index=pd.date_range ((start=

결론

이 기사에서는 주로 배달 계약과 스팟 사이의 스프레드 수익을 사용하여 중재 거래를 소개합니다. 이 유형의 중재는 많은 장점을 가진 일반적인 거래 관행입니다.

1.위험이 낮습니다. 1x 레버리지로 짧은 포지션을 하는 것은 청산되지 않기 때문에, 프리미엄이 확대되더라도 위험은 없으며, 거의 위험 없는 중재입니다. 2.고위 확실성. 배달 계약의 가격은 항상 현장에 돌아갑니다. 중재가 완료되면 현재 가격 변동에 영향을받지 않습니다. 3.운영 원리는 간단하며, 여러 통화 기호를 거래할 수 있어 상대적으로 큰 펀드가 안정적인 수익을 추구하기에 적합합니다. 4.이익은 낮지 않으며 때로는 심각한 마이너스 프리미엄이있을 것입니다. 운이 좋고 리듬을 익혔다면 이윤은 매우 상당합니다.

주요 위험: 1.프리미엄이 오랫동안 증가하면 오랫동안 부동 손실이 발생합니다.이 시점에서 포지션을 닫고 시장에서 벗어나는 것은 실제 손실을 초래합니다. 2.플랫폼 API 장애; 단발 거래. 3.거래계약의 유동성은 낮고, 같은 유형의 전략이 너무 많아서 과도한 슬립포인트와 수익을 감소시킵니다.

- 기도

- 유료 사매 현금 마틴 네트워크 전략

- Bitget 거래소의 전략 예가 있나요? 관리자가 도움이 되었나요? 감사합니다.

- 5일 안에 80배를 벌어요

- 전략 임대 코드 메타데이터의 적용

- 고급 플랫폼 연구

파이썬 데이터 분석 및 전략 백테스트 - 암호화폐 선물 마틴게일형 전략 설계

- 모바일 앱과 위ቻ트에 위치 변경의 실시간 추진을 달성하기 위한 MyLanguage 전략

- 암호화폐 수동 선물 & 현금 헤지 전략

- FMZ 일반 프로토콜 계약 접근 예제

- 어떤 로그를 인쇄하는 것을 취소합니다

- 현재 화폐에 대한 모든 주문을 취소합니다.

- FMZ 양자 거래 플랫폼 APP의 빠른 시작

- 암호 화폐 스팟의 간단한 주문 감독 봇을 실현

- FMZ를 기반으로 한 결제 플랫폼

- 암호화폐 계약 단순 명령어 감독 로봇

- getdepth를 사용해서 해당 시간대를 얻으려면

- 방치, 해결

- 면적 문제

- dYdX 전략 설계 예제