Реальная технология FMZ Quant - как преодолеть ограничения для получения тика

Автор:Нинабадасс., Создано: 2021-03-31 11:14:14, Обновлено: 2021-03-31 14:02:25В высокочастотной стратегии торговли фьючерсами на сырьевые товары скорость получения котировок на рынке Tick оказывает решающее влияние на результат прибыли стратегии. Однако большинство торговых систем на рынке используют механизм обратного вызова. Потому что в функции onBar/onTick вы должны иметь дело со всей логикой кода, что является тратой времени; хотите вы этого или нет, ваша логика стратегии должна быть прервана, и вы должны использовать режим машины состояния, например:

var state = STATE_IDLE;

function onTick() {

if (state == STATE_IDLE) {

// do something...

} else if (state == ....) {

// do something

}

}

FFMZ Quant не использует механизм обратного вызова, но использует механизм ввода функции

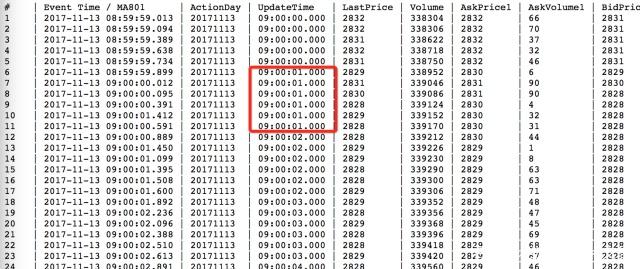

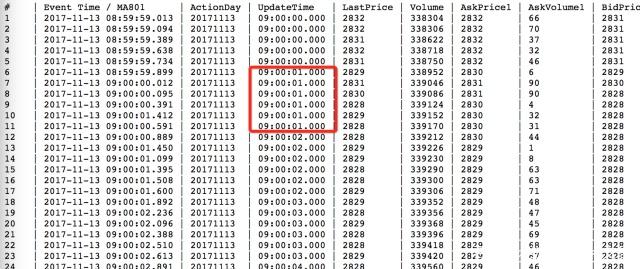

В рамках стратегии вы можете легко управлять счетами N различных фьючерсных компаний, объединять их TAQ и размещать заказы с самой быстрой скоростью. При нормальных обстоятельствах мы можем получить два тика в секунду от фьючерсных компаний, но с помощью технологии слияния TAQ, принимая MA801 в качестве примера, мы можем получить максимум 6 не повторяющихся тиков в секунду.

Давайте перейдем прямо к коду (код может работать только в боте, а не в бэкстесте), и использование функции IO может относиться к:https://www.fmz.cn/api#io函数

Когда бот добавляет платформу, N фьючерсных компаний могут быть добавлены для обработки одновременного слияния TAQ; здесь мы временно добавляем две и демонстрируем это:

Код следующий:

function main() {

Log("Prepare to access the platform and subscribe to TAQ")

// Step 1: all futures front-end processors are subscribing for symbols

_.each(exchanges, function(e) {

// wait to access the platform, and yes, the strategy runs continuously for 365 days, and it can run even after the market is closed, and it is not the logic of event callback

good mistake

while (!e.IO("status")) Sleep(1000);

// Use the _C retry function to eliminate network errors, and subscribe to TAQ just access to the platform; there may be an error that CTP is not ready

_C(e.SetContractType, "MA801")

// Switch the TAQ receiving mode to immediate return mode instead of event trigger mode, please refer to the API documentation

e.IO("mode", 0)

})

Log("Start to merge data...")

// Step 2: here comes the important part

var preVolume = 0

while (true) {

var ts = new Date().getTime()

// If any platform has tick event, return

var e = exchange.IO("wait_any")

// Reset Volume at a proper time

if (e.Nano/1000000 - ts > 60000) {

preVolume = 0

}

if (e.Event == 'tick' && e.Ticker.Volume >= preVolume) {

Log(ret, e.Ticker.Last, e.Ticker.Volume)

preVolume = e.Ticker.Volume

}

}

}

Результат следующий:

Можно увидеть, что в 21:24:44 данные первой фьючерсной компании прибывают до второй, и результат можно увидеть, добавив две фьючерсные компании. Если вы используете его для разработки высокочастотных торговых стратегий, вы решили очень важный и решающий шаг, то есть скорость, стабильность и надежность получения Tick.

FMZ Quant (ранее BotVS) - это платформа, специально созданная для разработчиков, которые имеют критические требования к стабильности и скорости стратегии. Технология протокола подслоя разработана независимо, которая может работать на микрокомпьютерах с одним микросхемой Linux / Windows / Mac / ARM или даже мобильных телефонах, и ее скорость заказа чрезвычайно высока. Реакция на TAQ быстрая, и это лучший выбор для разработки высокочастотных стратегий.

- Данные по объему, возвращенные Getticker, неверны.

- Проектирование системы синхронного управления на основе FMZ (1)

- Проектировать библиотеку с несколькими диаграммами

- Дисковая среда

- Код из 60 строк, реализующий одну мысль - контрактная рыбалка

- Объявление об обновлении и корректировке системы счета FMZ

- Уведомление о стратегии написания на FMZ

- The upstream server is timing out: Фьючерс_ОП 3:504 сообщает об ошибке: The upstream server is timing out

- Бианян сообщил об ошибке

- Многообразие

- Быстрое создание вашей собственной эксклюзивной многопользовательской количественной торговой платформы без затрат

- Пришёл гений, который изменил стратегию блокады роботов, переводит его в обратную сторону и подключается к блоку *2, намерен связаться с микро: AL-1322

- Используйте расширенный API на FMZ Quant для реализации трейдинга сигналов предупреждения "TradingView"

- Основной интерфейс и структура квантовой торговой платформы FMZ

- Как отсрочить рыночные заказы (только пассивно торгуются) и разместить заказы в партии на BitMEX (IO Demo)

- FMZ запустил Python Local Backtest Engine

- FMZ Отзывы к новым и старым пользователям по аффилированности

- Какие мартинги в мире можно купить?

- Создание простого и дешевого напоминания для роботов

- Вопросы с интерфейсом для вызова рынка