Количественный анализ фундаментального анализа на рынке криптовалют: пусть данные говорят сами за себя!

Автор:Лидия., Создано: 2024-04-09 16:45:16, Обновлено: 2024-04-10 08:51:17Добро пожаловать на мой канал!

Благодаря платформе FMZ, я буду делиться больше контента, связанного с количественным развитием, и работать со всеми трейдерами, чтобы поддерживать процветание количественного сообщества.

Вы до сих пор не знаете, где находится рынок? Ты чувствуешь беспокойство перед тем, как зайти на рынок? Вам интересно, стоит ли продавать монеты на рынке? Вы видели, как разные учителя и эксперты дают советы?

Пожалуйста, не забывайте, что мы Квант, мы используем анализ данных, и мы говорим объективно!

Сегодня я здесь, чтобы представить некоторые из моих фундаментальных исследований количественного анализа на рынке криптовалют. Каждую неделю мы будем следить за большим количеством комплексных фундаментальных количественных индикаторов, объективно отображать текущую ситуацию на рынке и предлагать гипотетические будущие ожидания. Мы будем всесторонне описывать рынок на основе макрофундаментальных данных, притоков и оттоков капитала, данных обмена, производных и рыночных данных и многочисленных количественных индикаторов (на цепочке, майнеров и т. Д.). Биткойн имеет сильный циклический и логический характер, и много ориентиров можно найти, учившись из истории. Собираются обновления индикаторов более фундаментальных данных!

I. Основные макроданные

1. Рыночная стоимость и доля отрасли

Общая рыночная стоимость криптовалюты достигла около 2,5 триллионов долларов США, что все еще на одном шаге от прорыва предыдущего максимума. На историческом фоне того, что Биткоин пробил предыдущий максимум, если еще один всплеск приведет к прорыву в общей рыночной стоимости, то возможно, что новый раунд бычьего рынка приближается для отрасли в целом. В то же время доля Биткоина остается примерно на уровне 50%, что ниже предыдущего бычьего рынка примерно на 60% в 2021 году. Кроме того, из-за недавнего влияния ETF Биткоин на самом деле является самым горячим продуктом на рынке, и его рыночная доля по-прежнему стабильна с каждым раундом снижения бычьего рынка, я считаю, что различные проекты в криптовалютной индустрии, кроме Биткоина, получают больше финансового внимания. Если рынок быков будет развиваться дальше, Bitcoin

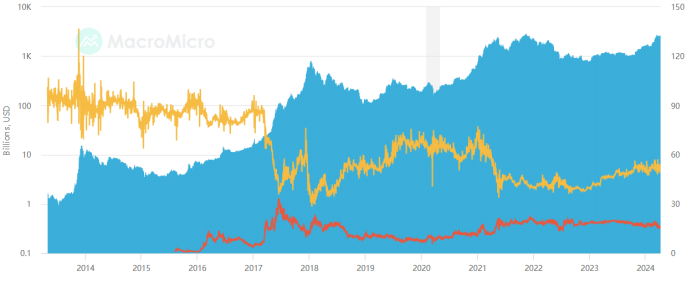

Денежная масса четырех крупнейших центральных банков мира

Давайте посмотрим на денежную массу M2 четырех основных центральных банков мира (США, Европа, Япония и Китай), которая представляет собой количество средств легальной валюты на рынке. По сравнению с легальными валютами, которые могут быть созданы в больших количествах, Биткойн имеет характеристики "ограниченного предложения". Цель его создания в 2008 году - помочь обычным людям противостоять обесценивающемуся богатству легальной валюты. Когда денежная масса четырех основных центральных банков продолжает расти, это может усилить сомнения рынка о стоимости легальной валюты, что полезно для тренда Биткоина; наоборот, когда глобальная денежная политика начинает ужесточаться, это наносит ущерб тренду Биткоина.

II. Приток и отток капитала

1. Биткойн-ETF

Приток капитала в биткойн-ETF находится на высокой стороне, а общие активы ETF достигли 56B, что коррелирует с ценой биткоина.

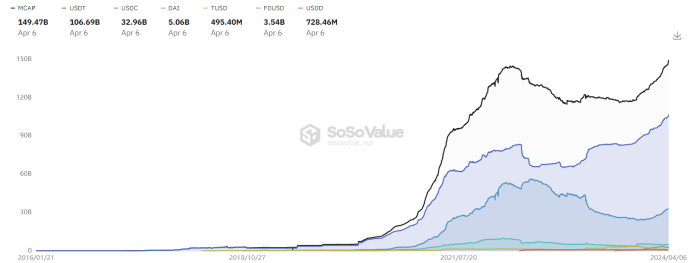

2. Стабильная монета в долларах США

Общая рыночная стоимость стабильных монет в долларах США достигла 150 миллиардов, USDT неуклонно занимает первое место по доле рынка, а предложение стабильных монет превысило рекордный уровень, что указывает на то, что рекордный уровень Биткоина имеет сильную поддержку со стороны доллара США.

III. Данные о притоке и вытоке валютных операций

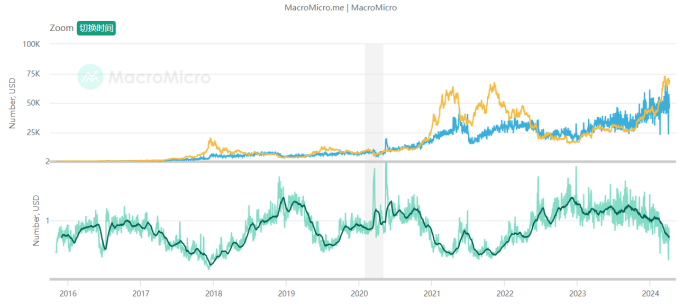

1. Резервы биржевых токенов

Давайте посмотрим на данные обменных резервов биткойнов, которые определяются как общее количество токенов, хранящихся на биржевых адресах. Общие обменные резервы являются мерой потенциала продаж рынка. По мере того, как ценности резервов продолжают расти, для спотовых сделок высокие значения указывают на растущее давление на продажу. Для торговли производными, высокие значения указывают на потенциал высокой волатильности. Можно видеть, что биткоин достиг новых максимумов в последнее время, и обменные резервы биткойнов снижаются, что по-прежнему является здоровым сигналом. Нормальные добавленные стоимости действия будут вкладывать токены в кошелек. Только спотовые продажи или торговые действия будут вкладывать токены в биржу. Я думаю, что резервы токенов биржи должны постоянно контролироваться, чтобы избежать роста валютных резервов и долгосрочных побочных эффектов. Если цена растет или колеблет на высоком уровне, это покажет пиковый сигнал.

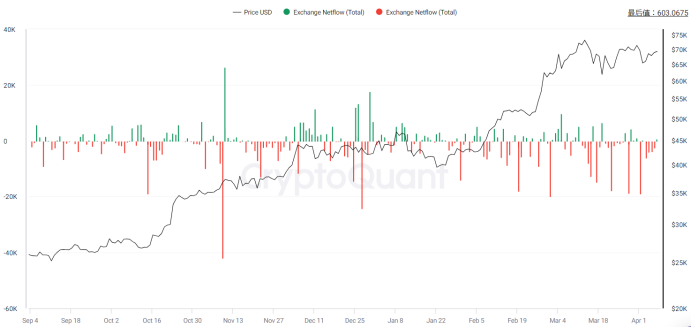

2. Приток и отток обменных токенов

Кроме того, мы наблюдаем чистый приток и отток бирж. Обменный приток относится к действию внесения определенного количества криптовалюты в обменный кошелек, а отток относится к действию вывода определенного количества криптовалюты из обменного кошелька. Обменный чистый поток - это разница между BTC, поступающим и выходящим из биржи. Увеличение притока в биржи может означать продажу из отдельных кошельков, включая китов, что указывает на продажу. С другой стороны, увеличение обменного оттока может означать, что трейдеры находятся на позиции HODL, чтобы держать монету в своих кошельках, что указывает на увеличение покупательной способности. Положительная тенденция в обменном притоке или оттоке может указывать на увеличение общей обменной активности, что означает, что все больше и больше пользователей используют биржу для активной торговли. Это может означать, что трейдер находится в бурном тренде.

IV. Деривативы и поведение на рынке

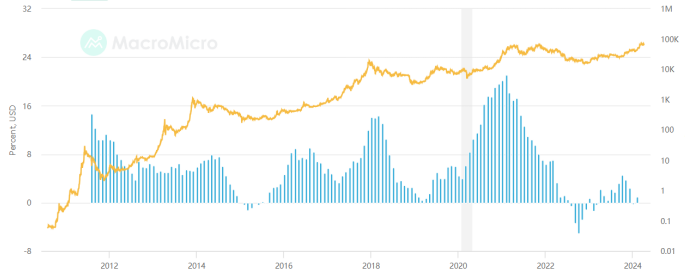

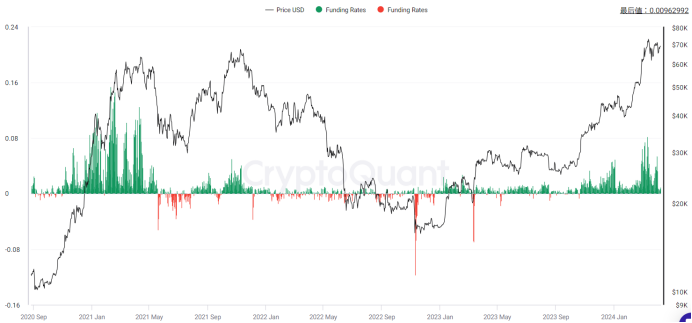

1. Ставка постоянного финансирования

Ставка финансирования - это плата, периодически выплачиваемая длинными или короткими трейдерами на основе разницы между рыночными ценами постоянных контрактов и спотовыми ценами. Она помогает цене постоянных контрактов сходиться с индексной ценой. Все биржи криптовалютных производных используют ставки финансирования для постоянных контрактов, обозначаемые в процентах за данный период и обменный курс. По мере роста цен текущий коэффициент финансирования биткойна значительно увеличился, достигнув пика в 0,1%, что указывает на краткосрочный рыночный энтузиазм, но постепенно снижается. Если смотреть на долгосрочную перспективу, то по-прежнему существует разрыв по сравнению с коэффициентом финансирования во время всеобъемлющего бычьего рынка в 2021 году. Только с точки зрения коэффициента финансирования я считаю, что он далек от долгосрочного пика. Мы должны постоянно отслеживать коэффициенты финансирования, обращая внимание на экстремальные коэффициенты и на то, близки ли они к историческим максимумам. В частности, я подчеркиваю наблюдение отклонений между коэффициентами финансирования и ценами; если цены продолжают достигать новых максимумов, а коэффициенты финансирования достигают пика ниже предыдущих максимумов, это указывает на переоценку на рынке и недостаточную поддержку, если этот сценарий произойдет, это будет сигна

2. соотношение длины к короткому для всей сети

Давайте посмотрим на соотношение длинных и коротких позиций биржи. Цель этих данных заключается в том, чтобы позволить всем увидеть тенденции розничных инвесторов и крупных инвесторов. Известно, что общая стоимость позиций длинных и коротких позиций на рынке равна. Общая стоимость позиции равна, но количество держателей различно, это означает, что сторона с большим количеством держателей имеет меньшую стоимость позиции на душу населения и доминирует над розничными инвесторами, в то время как другая сторона доминирует над крупными инвесторами и учреждениями. Когда соотношение длинных и коротких позиций достигает определенного уровня, это означает, что розничные инвесторы, как правило, бывают быстрыми, а учреждения и крупные инвесторы, как правило, медвежими. Лично я думаю, что эти данные в основном наблюдают несоответствие между общим соотношением длинных и коротких позиций и соотношением длинных и коротких инвесторов.

V. Количественные показатели

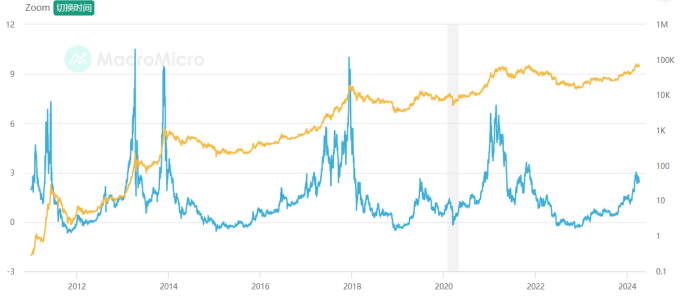

Коэффициент MAVR

Определение: MVRV-Z - это относительный показатель, который представляет собой

Объяснение: Короче говоря, он используется для наблюдения за средней стоимостью чипов по всей сети. Как правило, низкий уровень меньше 1, и это вызывает большую озабоченность. В настоящее время покупка ниже, чем стоимость чипов для большинства людей, и есть ценовое преимущество. Как правило, высокий уровень около 3 уже очень горячий и является подходящим диапазоном для краткосрочной продажи чипов. В настоящее время Bitcoin MVRV значительно увеличился и постепенно вошел в диапазон продаж, но все еще есть небольшое пространство для подготовки плана постепенной продажи. Ссылаясь на исторический спад, я лично думаю, что лучше начать продажу в районе MVRV3.

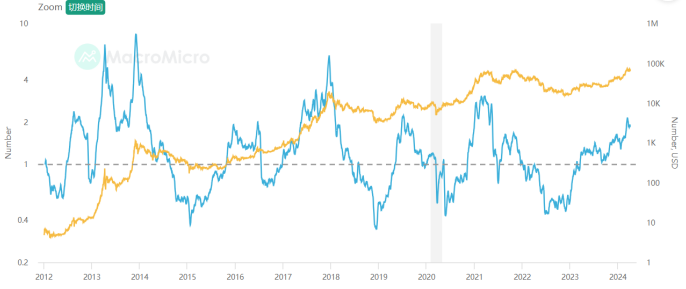

2. Мультипликатор Пуэлла

Определение: Мультипликатор Пуэлла рассчитывает соотношение текущих доходов майнеров к среднему за последние 365 дней, где доход майнера в основном представляет собой рыночную стоимость вновь выпущенных биткоинов (новые поставки биткоинов будут получены майнерами) и связанные с ними транзакционные сборы, доступные для оценки дохода майнеров. Формула выглядит следующим образом: мультипликатор Пуэлла = доход майнера (рыночная стоимость вновь выпущенных биткоинов) / средний движущийся доход майнера за 365 дней (все в долларах США). Продажа добытых биткоинов является основным доходом для майнеров, используемым для дополнения капитальных инвестиций в оборудование для добычи полезных ископаемых и расходов на электроэнергию в течение процесса добычи полезных ископаемых. Поэтому средний доход майнеров за прошедший период может косвенно рассматриваться как минимальный поро

Объяснение: текущий мультипликатор Пуэля высок, больше 1 и близок к историческому максимуму. Учитывая ослабление экстремальных значений в каждом раунде бычьего рынка, мы должны начать рассматривать постепенный план продажи.

Сбор за транзакцию в долларах США

Определение: средняя комиссия за транзакцию, в долларах США.

Объяснение: Мы должны обратить внимание на чрезвычайные сборы за перевод. Каждый перевод в цепочке имеет смысл. Экстремальные сборы за перевод представляют собой срочные масштабные действия. Исторически они являются важным ориентиром для вершины. В настоящее время не было чрезмерно преувеличенных единых сборов за перевод.

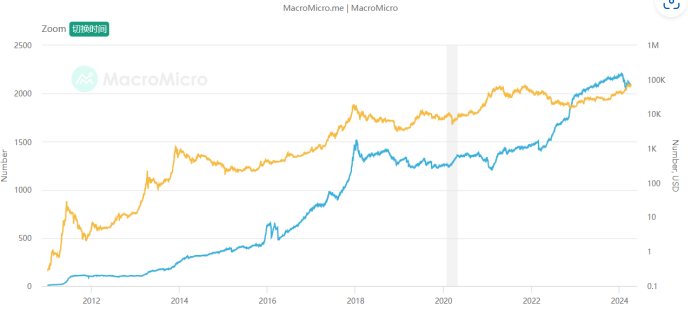

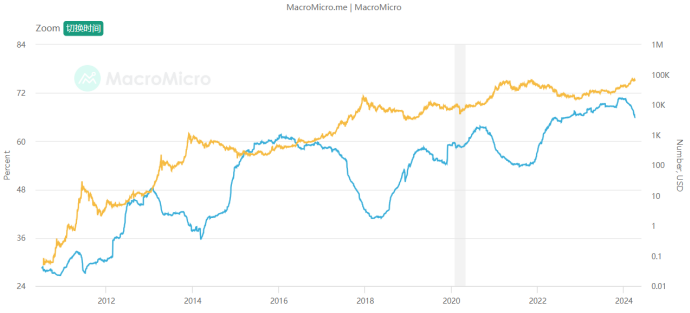

4. Количество адресов крупных розничных инвесторов Биткоина

Определение: Из распределения адресов, удерживающих количество биткоинов, мы можем примерно узнать тенденцию хранения биткойнов. Мы разделили розничных инвесторов (удерживающих менее 10 биткоинов) и крупных инвесторов (удерживающих более 1000 биткоинов), чтобы рассчитать соотношение

Объяснение: требуется постоянный мониторинг. Когда крупные инвесторы продолжают распределять чипы розничным инвесторам, они могут рассмотреть возможность постепенного выхода.

5. Стоимость майнинга биткойнов

Определение: Основываясь на глобальном потреблении биткойна и ежедневном количестве новых выпусков, можно оценить среднюю стоимость производства каждого биткойна всеми майнерами. Когда цена биткойна больше, чем стоимость производства, и майнеры прибыльны, майнинговое оборудование может быть расширено или к нему может присоединиться больше новых майнеров, что приводит к увеличению сложности добычи и затрат на производство; наоборот, когда цена биткойна ниже, чем стоимость производства, майнеры уменьшают свой масштаб или выходят, что уменьшит сложность добычи и уменьшит затраты на производство. В долгосрочной перспективе цены биткойнов и затраты на производство будут следовать пошаговой тенденции через рыночные механизмы, потому что когда есть разрыв между ценами и затратами, майнеры присоединятся/выходят с рынка, в результате чего цены и затраты сходятся.

Пояснение: Мы должны сосредоточиться на соотношении затрат на добычу каждого биткойна к рыночной цене. Этот показатель показывает среднее состояние реверсии, отражающее колебания и регрессию относительной стоимости цены, что имеет большое долгосрочное значение! Соотношение колеблется около 1, и в настоящее время ниже 1, что указывает на то, что цена начала быть переоцененной относительно стоимости, и она постепенно приближается к историческим минимумам, чтобы начать выходить.

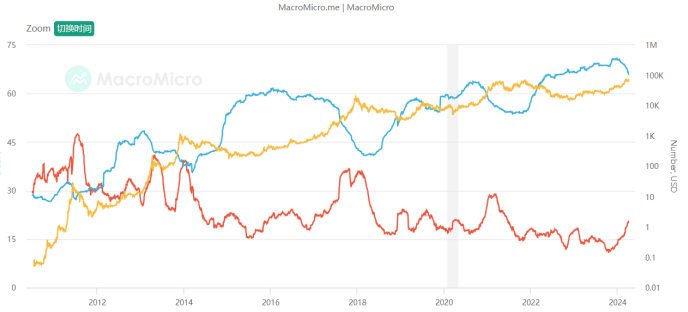

Соотношение возраста долгосрочной спящей валюты

Определение: Этот показатель подсчитывает общее количество биткоинов, последняя транзакция которых была более года назад. Когда значение показателя больше, это означает, что больше акций биткоина удерживается в течение длительного времени, что выгодно для рынка криптовалют; наоборот, это означает, что больше акций биткоина торгуется, что может показать, что крупные инвесторы получают прибыль, что наносит ущерб производительности рынка. Основываясь на опыте нескольких последних периодов бычьего рынка биткоина, тенденция к снижению этого показателя обычно предшествует окончанию бычьего рынка биткоина. Когда этот показатель находится на исторически низком уровне, это скорее означает конец бычьего рынка биткоина, поэтому его можно рассматривать как ведущий индикатор того, что биткоин выходит с рынка.

Объяснение: По мере продвижения бычьего рынка все больше и больше спящих биткоинов начинают восстанавливаться и торговаться. Мы должны обратить внимание на стабильность нисходящей тенденции этого значения, показывающей характеристики вершины. Он еще не начал плато после падения.

7. Соотношение длительного и короткого возраста валюты

Определение: Биткойн трехмесячный коэффициент транзакций - это доля всех биткоинов, которые были недавно проданы в течение последних трех месяцев, рассчитывая соотношение биткоинов, проданных в течение последних трех месяцев, к общему количеству биткоинов. Когда показатель имеет тенденцию к росту, это означает, что в краткосрочной перспективе была проделаны большая доля биткоинов, увеличивая частоту оборота, что указывает на достаточную активность рынка. Напротив, когда этот показатель имеет тенденцию к снижению, это указывает на снижение частоты краткосрочного оборота биткойнов. Биткоин в течение одного года без статистики коэффициента транзакций - это доля всех биткоинов, которые не были проданы в течение последнего года, рассчитывая соотношение биткоинов, не проданных в течение одного года, к общему количеству биткоинов. Когда этот показатель имеет тенденцию к росту, это означает увеличение доли биткоинов, которые не были проданы в течение некоторого

Пояснение: показатель фокусируется на начале плато в краткосрочном росте стоимости и снижении долгосрочной стоимости, указывающих на характеристики вершины.

VI. Резюме

Одним предложением, мы в настоящее время находимся в середине бычьего рынка, и многие индикаторы работают хорошо. Однако перегрев следует постепенно учитывать, и мы можем начать формулировать план выхода, и постепенно выходить, когда один или несколько фундаментальных количественных индикаторов начинают не поддерживать бычий рынок. Конечно, это лишь некоторые представители фундаментального количественного анализа. Я буду интегрировать и собирать более фундаментальные системы количественного исследования в валютном кругу в будущем. Добро пожаловать, чтобы обратить внимание и обсудить вместе!

Мы - Квант, мы используем анализ данных, нам больше не нужно верить во всевозможные дерьмо, мы используем объективность, чтобы строить и пересматривать наши ожидания!

- Не стоит больше верить всяким хитроумным учителям, которые говорят, что данные объективны.

- Необходимый инструмент для количественной торговли - изобретатель модуля количественного исследования данных

- Освоение всего - Введение в FMZ Новая версия торгового терминала (с TRB Arbitrage Source Code)

- Ознакомьтесь с новым типом терминала FMZ (с кодом TRB)

- FMZ Quant: Анализ общих требований Примеры проектирования на рынке криптовалют (II)

- Как использовать бесмозговых роботов с высокочастотной стратегией в 80 строках кода

- Квалификация FMZ: Анализ примеров дизайна общих потребностей на рынке криптовалют (II)

- Как использовать высокочастотную стратегию 80-линейного кода для эксплуатации безмозговых роботов

- FMZ Quant: Анализ общих требований Примеры проектирования на рынке криптовалют (I)

- Квалификация FMZ: Анализ примеров дизайна общих потребностей на рынке криптовалют (1)