فیوچر اور اسپاٹ اسپریڈ ریٹرن آربیٹریج تجزیہ کرپٹو مارجنڈ معاہدوں میں

مصنف:نینا باداس, تخلیق: 2022-04-12 10:06:51, تازہ کاری: 2022-04-13 09:20:56فیوچر اور اسپاٹ اسپریڈ ریٹرن آربیٹریج

پچھلی بار، ہم نے مستقل معاہدے کی مالی اعانت کی شرح ثالثی متعارف کروائی (https://www.fmz.com/digest-topic/6381ایک ہی رقم کا طویل مقام بنانا ، یعنی مستقل معاہدہ فیوچر کو مختصر کرکے ، اور ہم فنڈنگ کی شرح منافع حاصل کرنا جاری رکھ سکتے ہیں۔ بڑے منفی پریمیم کی صورت میں ، یہ پیسہ اور پریمیم بھی کما سکتا ہے ، منافع واپس کرسکتا ہے۔ اگست اور ستمبر میں بیل مارکیٹ میں ، سالانہ شرح ایک بار 100٪ تک پہنچ گئی ، لہذا یہ ایک نسبتا مقبول حکمت عملی ہے۔

کم خطرہ والی کریپٹوکرنسی آربرائز میں ، ایک اور قسم کی حکمت عملی ہے جو متعارف نہیں کی گئی ہے - بیس ریٹرن آربرائز۔ مخصوص اصول:

1۔ فیوچر کنٹریکٹ اور اسپاٹ کے درمیان قیمت کا پھیلاؤ ہے۔ ترسیل کے معاہدے کی خصوصیت یہ ہے کہ یہ ترسیل کی تاریخ تک اسپاٹ قیمت پر طے نہیں ہوتا ہے۔ لہذا ، جب ترسیل کی تاریخ دور ہوتی ہے تو ، معاہدے کی ترسیل آسانی سے مارکیٹ کے جذبات سے متاثر ہوتی ہے۔ اگر مارکیٹ اچھی کارکردگی کا مظاہرہ کرتی ہے تو ، زیادہ لوگ مستقبل کی قیمت کے بارے میں پرامید ہوں گے ، لہذا ایک مثبت پریمیم ہوگا۔ جب تیز کمی ہوتی ہے تو ، اکثر منفی پریمیم ہوتا ہے۔ لیکن عام طور پر ، معاہدے کی ترسیل اسپاٹ سے بہت زیادہ انحراف نہیں کرے گی ، اور ہمیشہ ترسیل کے دن واپس آجائے گی۔

2۔ کرنسی پر مبنی ترسیل کے معاہدے ہیں۔ مثال کے طور پر ، بائننس کے پاس موجودہ سہ ماہی اور اگلی سہ ماہی کی ترسیل کے معاہدے ہیں۔ کریپٹو مارجنڈ ترسیل کے معاہدے اور یو ایس ڈی ٹی مارجنڈ دائمی معاہدے کے مابین ایک بڑا فرق ہے۔ کریپٹو مارجنڈ سیٹ اپ کرنسی کا استعمال کرتا ہے ، اور کرنسی کی قیمت مستقل طور پر بدلتی رہتی ہے ، جس کا تفصیلی تعارف اگلی پوسٹ میں کیا جائے گا۔

اس مضمون کا کوڈ براہ راست چلایا جاسکتا ہے ، لیکن نیٹ ورک کی وجوہات کی بناء پر ، کرالنگ ڈیٹا کے حصے میں سائنسی انٹرنیٹ تک رسائی کی ضرورت ہوتی ہے ، چلانے کے لئے اپنے کمپیوٹر کا استعمال کرنا بہتر ہے ، یا گوگل کوالاب کا استعمال کریں۔

کریپٹو مارجن والے معاہدوں کا منافع اور نقصان کا حساب کتاب

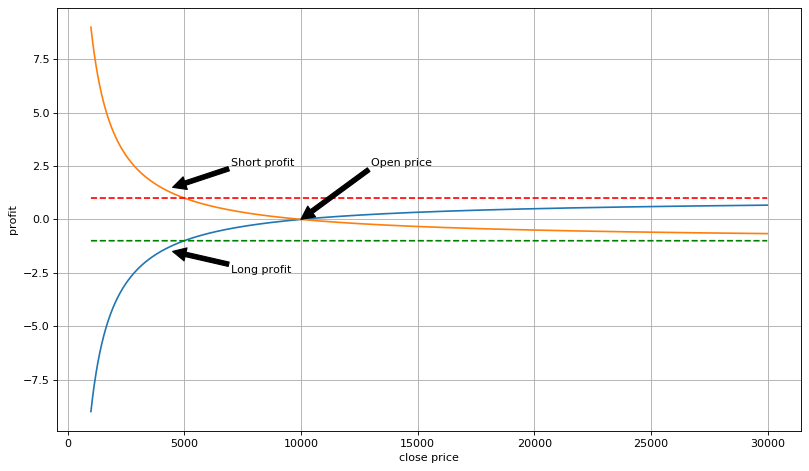

بائننس دستاویزات کے مطابق ، محصول = تجارتی سمت × عملدرآمد شدہ حجم × معاہدہ ضرب × (1 / کھلی قیمت - 1 / بند قیمت) = پوزیشن ویلیو × (1 / کھلی قیمت - 1 / بند قیمت) ؛ جب آپ مختصر کرتے ہیں تو ، پوزیشن ویلیو منفی ہوتا ہے۔ اگر آپ 100 بی ٹی سی یو ایس ڈی کی ترسیل کے معاہدے رکھتے ہیں ، ہر ایک کی قیمت 100 یو ایس ڈی ہے ، اور کھلی قیمت 10،000 یو ایس ڈی ہے ، تو قیمت کی تبدیلی کے ساتھ منافع اور نقصان مندرجہ ذیل ہے:

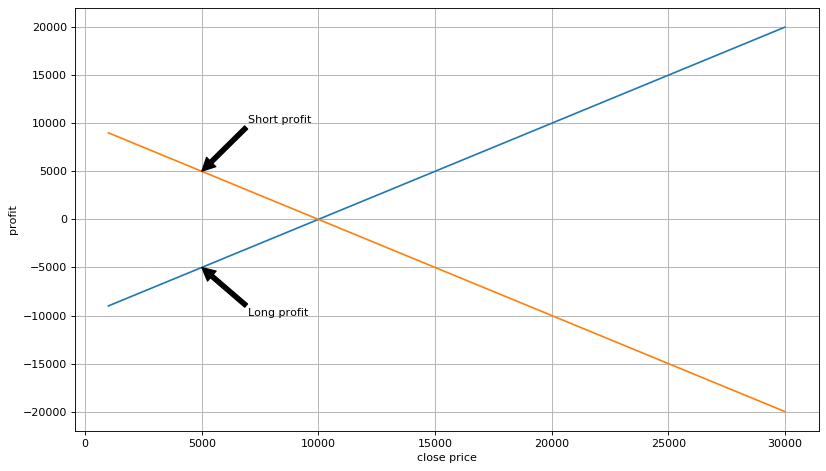

حساب کتاب اور تجزیہ کے ذریعہ ، کریپٹو مارجن والی مختصر یا لمبی پوزیشنوں سے ہونے والے منافع غیر لکیری ہوتے ہیں اور کرنسی کے منافع سے ماپا جاتا ہے۔ اگر مختصر پوزیشن بنانے میں نقصان ہوتا ہے تو ، زیادہ سے زیادہ ایک پوزیشن کی کرنسی کی رقم کھو دیں ، لیکن کمائی جانے والی کرنسی کی رقم کی کوئی اوپری حد نہیں ہے۔ اگر لمبی پوزیشن بنانے میں منافع ہوتا ہے تو ، زیادہ سے زیادہ ایک پوزیشن کی کرنسی کی رقم سے ہی منافع حاصل کریں ، اور نقصانات کی کوئی اوپری حد نہیں ہے۔ ایسا لگتا ہے کہ مختصر کرنا زیادہ سرمایہ کاری مؤثر ہے ، لیکن مختصر کرنے کا منافع کم ہو جائے گا کیونکہ کرنسی کی قیمت میں کمی واقع ہوتی ہے ، جو امریکی ڈالر میں اتنا زیادہ حساب نہیں ہوتا ہے۔ اگر آپ امریکی ڈالر کے منافع کا حساب لگاتے ہیں تو ، صورتحال بالکل مخالف ہے۔ آپ مختصر پوزیشن بنا کر زیادہ سے زیادہ ایک کرنسی کی قیمت کھو سکتے ہیں ، اور اس کی کوئی اوپری حد نہیں ہے۔

ایک ہی وقت میں ، جب کریپٹو مارجنڈ معاہدوں کی تجارت کرتے ہو تو ، آپ کو اصل میں کرنسیوں کو تھامنے کی ضرورت ہوتی ہے۔ اگر آپ USD کو کوٹیشن کرنسی کے طور پر سمجھتے ہیں تو ، پھر اکاؤنٹ کی کل قیمت = (اکاؤنٹ کرنسی کی رقم + پوزیشن ویلیو × (1 / کھلی قیمت - 1 / بند قیمت)) × اسپاٹ قیمت۔ اگر پوزیشن کی قیمت = - اکاؤنٹ میں کرنسی کی رقم × کھلی قیمت ، یعنی ، مختصر کرنے کے لئے ایک بار فائدہ اٹھانے کا استعمال کرتے ہوئے ، اور کل اکاؤنٹ کی قیمت = اکاؤنٹ میں کرنسی کی رقم × کھلی قیمت × بند پوزیشن / بند قیمت کی اسپاٹ قیمت۔ اس بات پر غور کرتے ہوئے کہ ترسیل کے معاہدے کی قیمت بالآخر اسپاٹ قیمت پر واپس آجائے گی ، آخر میں ، اکاؤنٹ کی کل قیمت = اسپاٹ قیمت میں کرنسی کی رقم × کھلی قیمت۔ یعنی ، اکاؤنٹ کی قیمت کھلی قیمت پر مقفل ہوگی ، اور موجودہ قیمت کے ساتھ تبدیل نہیں ہوگی۔ تجزیہ کے مطابق ، اگر قیمت لامحدود حد تک بڑھتی ہے تو ، پوزیشن کو لیوریج نہیں کیا جائے گا۔ یہ ہیجنگ کا اصول ہے۔ ایک ہیجنگ

اگر فیوچر اکاؤنٹ کی کرنسی اسپاٹ مارکیٹ سے خریدی گئی ہے توکل اکاؤنٹ کی قیمت = اکاؤنٹ میں موجود کرنسی کی رقم × (کھولنے کی قیمت - اسپاٹ خریداری کی قیمت)، جب تک پوزیشن کھولی جاتی ہے ، ہمارا منافع طے شدہ ہوتا ہے ، اور موجودہ قیمت کوئی فرق نہیں پڑتی ہے۔ قیمت کا پھیلاؤ ثالثی سے حاصل ہونے والا منافع ہے۔ یہ فیوچر ثالثی کا اصول ہے۔

یقینا، زیادہ تر معاملات میں، ہمیں ترسیل کی تاریخ تک انتظار کرنے کی ضرورت نہیں ہے۔ اگر قیمت کا پھیلاؤ کم ہو جاتا ہے، تو ہم پوزیشن کو پہلے سے بند کر سکتے ہیں۔ اس وقت،کل اکاؤنٹ کی قیمت = اسپاٹ ویلیو × (افتتاحی مدت کے فیوچر سے اسپاٹ تناسب / اختتامی مدت کے فیوچر سے اسپاٹ تناسب - 1). جب تک کہ افتتاحی مدت میں فیوچر اور اسپاٹ قیمت کا تناسب بندش کی مدت میں اس سے زیادہ ہے، اور فیس کو پورا کرسکتا ہے، اور پھر منافع ہوگا.

[15] میں:

درآمد کی درخواستیں

تاریخ سےوقت درآمد کی تاریخ،تاریخ اور وقت

درآمد کا وقت

پی ڈی کے طور پر پانڈا درآمد

نپ کے طور پر نپ درآمد

درآمد matplotlib.pyplot کے طور پر plt

%مٹپلوٹلیب ان لائن

[96] میں:

قیمت = 100100 # پوزیشن ویلیو

اوپن_پریس = 10000 #اوپن پوزیشن کی قیمت 10000USD

long_profit_list = []

short_profit_list = []

long_usdt_profit_list = []

short_usdt_profit_list = []

close_range = range ((1000,30000,10)

کے لئے p in close_range:

منافع = قدر(1/open_price-1/p)

long_profit_list.append ((منافع)

long_usdt_profit_list.append(منافعپ)

short_profit_list.append ((-منافع)

short_usdt_profit_list.append(-منافعپ)

[97] میں:

#کرپٹو مارجن منافع

plt.figure ((figsize=(12, 7), dpi=80)

plt.plot ((close_range،long_profit_list،label=

plt.annotate (( [101] میں:

#امریکی ڈالر میں حساب کردہ منافع

plt.figure ((figsize=(12, 7), dpi=80)

plt.plot ((close_range،long_usdt_profit_list،label=

[101] میں:

#امریکی ڈالر میں حساب کردہ منافع

plt.figure ((figsize=(12, 7), dpi=80)

plt.plot ((close_range،long_usdt_profit_list،label=

plt.ylabel ((

plt.grid ((صحیح)

باہر [101]:

فیوچر اور اسپاٹ ثالثی کے طریقہ کار

فیوچر اور اسپاٹ پریمیم میں ہونے والی تبدیلیوں کی ریئل ٹائم مانیٹرنگ۔ مقررہ قیمت تک پہنچنے کے بعد ، اسپاٹ کرنسی کی علامت خریدی جاتی ہے اور فوری طور پر مختصر کرنے کے لئے فیوچر میں منتقل کردی جاتی ہے۔ مختصر کرنے کی قیمت اسپاٹ رقم × کھلی قیمت ہے۔ 2.پریمیم کی واپسی کا انتظار کریں اور مقررہ قیمت تک پہنچنے کے بعد فیوچر پوزیشن بند کریں ، اسے فروخت کرنے کے لئے اسپاٹ میں منتقل کریں ، اور منافع حاصل کریں۔

تفصیلات

مختلف ترسیل کی تاریخوں پر پریمیموں کے مختلف معنی ہیں۔ مثال کے طور پر ، اگر 5٪ کی سہ ماہی پریمیم اور 5٪ کی اگلی سہ ماہی پریمیم ہے تو ، سہ ماہی کو یقینی طور پر ثالثی کے لئے ترجیح دی جائے گی۔ اس کے مطابق سالانہ شرح کی حساب کتاب کی ضرورت ہے ترسیل کی تاریخ کی بنیاد پر. 2.سروس فیس پر غور کرنے کی ضرورت ہے، جس میں اسپاٹ خرید اور فروخت کے ساتھ ساتھ فیوچر کھلی اور بند پوزیشنوں پر بھی غور کیا جانا چاہئے، جس میں مجموعی طور پر 4 تجارت ہوتی ہے۔ 3.پریمیم کو مقفل کرنے کے لئے فیوچر اور اسپاٹ ٹریڈنگ کو ایک ہی وقت میں کیا جانا چاہئے۔ مارکیٹ کے جھٹکے سے بچنے کے لئے ، پوزیشنوں کو متعدد تجارتوں میں کم کیا جاسکتا ہے۔ جب فیوچر اکاؤنٹ میں کرنسی ہوتی ہے تو ، آپ منتقلی کا انتظار کیے بغیر براہ راست بیک وقت کھلی پوزیشن کو ایڈبٹرج کرسکتے ہیں۔ اسی طرح ، اسپاٹ کرنسی کو مکمل طور پر فیوچر میں منتقل کرنے کی ضرورت نہیں ہے ، جو بیک وقت پوزیشنوں کو بند کرنے کے لئے آسان ہے۔5.Toتمام ٹریڈنگ جوڑوں کی نگرانی کریں، جس میں بھی موقع ہے، اور جس میں زیادہ پریمیم ہے. 6.بند کرنے کی پوزیشنوں کا انتخاب بہت اہم ہے۔ آپ پوزیشنوں کو سطحوں کے مطابق بند کرسکتے ہیں۔ آپ تمام کو بند کرنے کے لئے 0 پریمیم یا منفی پریمیم استعمال کرسکتے ہیں۔

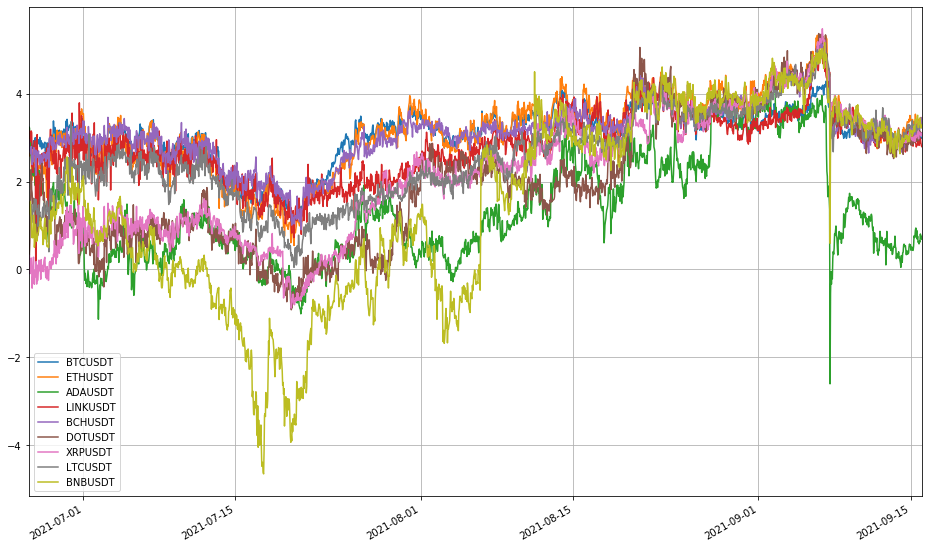

ہسٹری پریمیم تبدیلیاں

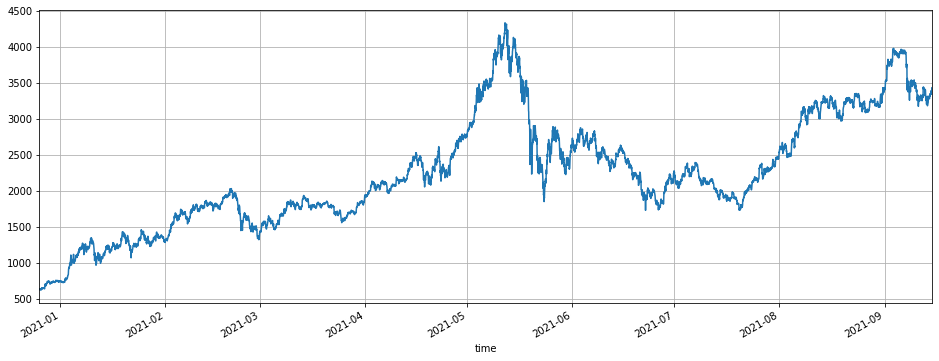

بائننس کے ترسیل کے اعداد و شمار کو مثال کے طور پر لیتے ہوئے؛ 9 تجارتی جوڑے ہیں ، یعنی بی ٹی سی یو ایس ڈی ٹی ، ای ٹی ایچ یو ایس ڈی ٹی ، اے ڈی اے یو ایس ڈی ٹی ، لنک یو ایس ڈی ٹی ، بی سی ایچ یو ایس ڈی ٹی ، ڈاٹ یو ایس ڈی ٹی ، ایکس آر پی یو ایس ڈی ٹی ، ایل ٹی سی یو ایس ڈی ٹی اور بی این بی یو ایس ڈی ٹی ، جو ثالثی کی تجارت کے لئے استعمال ہوسکتے ہیں۔ یہاں ، ای ٹی ایچ کو خصوصی طور پر ترسیل کے معاہدے اور اسپاٹ کے مابین پریمیم تبدیلیوں کا تجزیہ کرنے کے لئے منتخب کیا گیا ہے۔

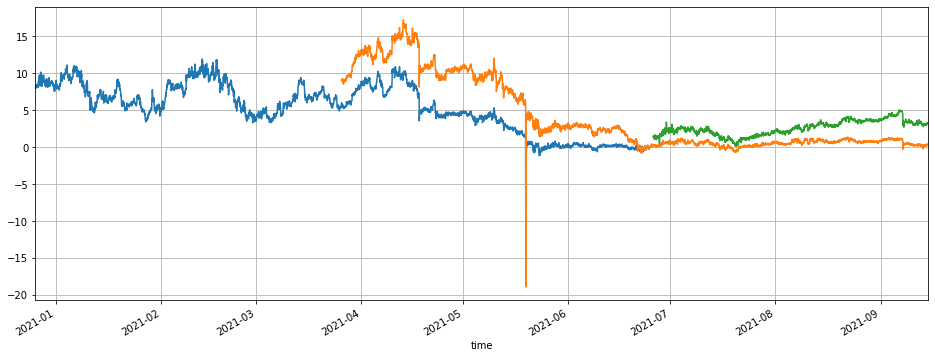

اس سال (2021) کے آغاز سے ، ای ٹی ایچ 600U سے شروع ہوا ، اور مئی میں زیادہ سے زیادہ 4000U تک بڑھ گیا ، پھر جون اور جولائی میں 2000U تک گر گیا ، اور حال ہی میں 3500U پر واپس آگیا ، جس کا مطلب ہے کہ مارکیٹ عروج پر ہے۔ 210625 ، 210924 ، اور 211231. کی میعاد ختم ہونے کی تاریخوں کے ساتھ تین ترسیل معاہدوں پر غور کریں۔ 210625 کا پریمیم طویل عرصے تک 8٪ پر رہتا ہے۔ اگر آپ 10٪ پر ثالثی شروع کرتے ہیں اور 6٪ پر پوزیشنیں بند کرتے ہیں تو ، 4 ماہ میں تقریبا 4 مواقع موجود ہیں ، اور سالانہ شرح 50٪ سے زیادہ ہوگی۔ 210924 کا پریمیم ، زیادہ سے زیادہ ، 15٪ سے زیادہ ہے ، جو اب واپس آگیا ہے۔ 211231, جس میں میعاد ختم ہونے کی تاریخ سے پہلے ابھی بہت وقت باقی ہے ، کا زیادہ سے زیادہ پریمیم 5٪ ہے۔ یہ دیکھا جاسکتا ہے کہ جب تک آپ صبر سے انتظار کرتے ہیں ، ای ٹی ایچ پر بہت سارے ثالثی مواقع موجود ہیں۔

قارئین ٹریڈنگ جوڑی کو خود ہی تبدیل کر سکتے ہیں۔ صورت حال بنیادی طور پر اسی طرح کی ہے۔ عام طور پر ، اس سال جنوری سے اپریل تک کا ٹائم زون کافی اچھا ہے۔

[103] میں:

##موجودہ ٹریڈنگ جوڑی

معلومات = درخواستیں.get( [139] میں:

# پچھلی سہ ماہی کے معاہدے کی پریمیم

(100(df_lq.close-df_s.close) /df_s.close).dropna().plot(figsize=(16,6),grid=True)

# سہ ماہی معاہدہ پریمیم

(100(df_q.close-df_s.close) /df_s.close).dropna().plot(figsize=(16,6),grid=True)

#اگلی سہ ماہی کے معاہدے کی پریمیم

(100* ((df_nq.close-df_s.close) /df_s.close).dropna().plot(figsize=(16,6),grid=True) ؛

باہر [1]:

[139] میں:

# پچھلی سہ ماہی کے معاہدے کی پریمیم

(100(df_lq.close-df_s.close) /df_s.close).dropna().plot(figsize=(16,6),grid=True)

# سہ ماہی معاہدہ پریمیم

(100(df_q.close-df_s.close) /df_s.close).dropna().plot(figsize=(16,6),grid=True)

#اگلی سہ ماہی کے معاہدے کی پریمیم

(100* ((df_nq.close-df_s.close) /df_s.close).dropna().plot(figsize=(16,6),grid=True) ؛

باہر [1]:

##موجودہ تجارتی موقع معاہدہ 210924 کے لئے ختم ہونے جا رہا ہے، یہاں ہم بنیادی طور پر معاہدہ 211231 کا مشاہدہ کرتے ہیں، جو ابھی تک ختم ہونے کے لئے تین ماہ ہے. فی الحال ، بنیادی پریمیم 3٪ کے ارد گرد ہے ، اور سب سے زیادہ پریمیم 5٪ ہے۔ ہم یہ کہہ سکتے ہیں کہ موقع بہت وعدہ نہیں کرتا ہے۔ تاہم ، معاہدہ 210924 کی میعاد ختم ہونے کے بعد ، ایک نیا اگلا سہ ماہی معاہدہ تیار کیا جائے گا ، اور ترسیل کے لئے 6 ماہ ہوں گے ، جس کا مطلب ہے کہ ابھی بھی بہت سارے مواقع موجود ہوں گے۔

[143] میں:

df_all = pd.DataFrame ((index=pd.date_range ((start=

نتیجہ

یہ مضمون بنیادی طور پر ترسیل کے معاہدے اور اسپاٹ کے مابین پھیلاؤ کی واپسی کا استعمال کرتے ہوئے ثالثی کی تجارت کا تعارف کراتا ہے۔ اس قسم کی ثالثی ایک عام تجارتی عمل ہے ، جس کے بہت سے فوائد ہیں:

1.کم خطرہ۔ چونکہ 1x بیعانہ کے ساتھ مختصر پوزیشن بنانا ختم نہیں ہوگا ، لہذا پریمیم میں توسیع ہونے کے باوجود بھی کوئی خطرہ نہیں ہے ، اور یہ تقریبا risk خطرہ سے پاک ثالثی ہے۔ 2.بہت زیادہ یقین۔ ترسیل کے معاہدے کی قیمت ہمیشہ جگہ پر واپس آجائے گی۔ ثالثی مکمل ہونے کے بعد ، یہ موجودہ قیمت کے اتار چڑھاؤ سے متاثر نہیں ہوگا۔ 3.آپریشن کا اصول سادہ ہے، اور یہ متعدد کرنسیوں کی علامتوں کے ساتھ تجارت کرسکتا ہے، جو نسبتا large بڑے فنڈز کے لئے مستحکم منافع کے حصول کے لئے موزوں ہے۔ 4.منافع کم نہیں ہے، اور بعض اوقات ایک گہرا منفی پریمیم ہوگا۔ اگر آپ خوش قسمت ہیں اور آپ نے اس کی رفتار کو عبور کیا ہے تو، منافع بہت زیادہ ہے۔

اہم خطرات: 1.اگر پریمیم میں طویل عرصے تک اضافہ ہوتا ہے تو ، طویل عرصے تک فلوٹنگ نقصان ہوگا۔ اس وقت ، پوزیشنوں کو بند کرنے اور مارکیٹ سے باہر نکلنے سے اصل نقصان ہوگا۔ 2.پلیٹ فارم API کی ناکامی؛ ایک ٹانگ کی تجارت۔ 3.تجارتی معاہدوں کی لیکویڈیٹی کم ہے، اور ایک ہی قسم کی بہت سی حکمت عملیاں ہیں، جس کے نتیجے میں بہت زیادہ سلائڈپوائنٹ اور منافع میں کمی واقع ہوتی ہے۔

- دعا مانگنا

- مارٹن نیٹ کی حکمت عملی

- کیا bitget تبادلے کی حکمت عملی کی کوئی مثال ہے؟ کیا منتظمین نے مدد کی؟ شکریہ

- 5 دن میں 80 گنا کمائیں

ہائی فریکوئنسی حکمت عملی کی طاقت - حکمت عملی رینٹل کوڈ میٹا ڈیٹا کا اطلاق

- اعلی درجے کی پلیٹ فارم ریسرچ

پائیتھون ڈیٹا تجزیہ اور حکمت عملی بیک ٹیسٹ - کریپٹوکرنسی فیوچر مارٹنگیل ٹائپ اسٹریٹیجی ڈیزائن

- موبائل ایپ اور وی چیٹ پر پوزیشن کی تبدیلیوں کے ریئل ٹائم دھکا حاصل کرنے کے لئے مائی لینگویج کی حکمت عملی

- کریپٹوکرنسی دستی فیوچر اور اسپاٹ ہیج حکمت عملی

- ایف ایم زیڈ جنرل پروٹوکول تک رسائی کا معاہدہ مثال

- کسی قسم کا نوشتہ شائع کرنے سے باز آنا

- موجودہ کرنسی کے تمام غیر مکمل احکامات منسوخ کریں

- ایف ایم زیڈ کوانٹ ٹریڈنگ پلیٹ فارم اے پی پی کا فوری آغاز

- Cryptocurrency سپاٹ کی ایک سادہ آرڈر نگرانی بوٹ کا احساس

- ایف ایم زیڈ پر مبنی ادائیگی پلیٹ فارم

- کریپٹوکرنسی معاہدہ سادہ آرڈر سپروائزنگ بوٹ

- جب آپ getdepth کا استعمال کرتے ہیں تو آپ کو وقت کی حد حاصل کرنے کی ضرورت ہے

- نظر انداز، حل

- قیمت کا سوال

- dYdX حکمت عملی ڈیزائن مثال