بائننس مستقل فنڈنگ ریٹ ثالثی (100٪ بل مارکیٹ میں سالانہ شرح)

مصنف:نینا باداس, تخلیق: 2022-04-25 11:36:56, تازہ کاری: 2022-04-25 11:37:54بائننس ہزار لیگ لڑائی کے لئے سائن اپ کریں، اور استعمال کرنے کے لئے مفت حکمت عملی حاصل کریں:https://www.fmz.com/bbs-topic/6609

مستقل معاہدہ اور مالی اعانت کی شرح

ابتدائی کریپٹوکرنسی انڈسٹری میں ، معاہدے صرف ترسیل کے معاہدے تھے ، اور بعد میں بٹ ایم ای ایکس نے دائمی معاہدے شائع کیے ، جو عوام میں بہت مشہور تھے۔ اور اب ، بنیادی طور پر تمام مرکزی دھارے کے پلیٹ فارم دائمی معاہدوں کی حمایت کرتے ہیں۔

ترسیل کے معاہدے کی ترسیل کی تاریخ جتنی دور ہوگی ، قیمت میں اتار چڑھاؤ اتنا ہی زیادہ ہوگا ، معاہدے کی قیمت اور اسپاٹ قیمت کے مابین انحراف اتنا ہی بڑا ہوگا ، لیکن تصفیہ ترسیل کے دن اسپاٹ قیمت پر مبنی ہونے پر مجبور ہے ، لہذا قیمت ہمیشہ واپس آجائے گی۔ ترسیل کے معاہدوں کی مقررہ وقت کی ترسیل کے برعکس ، دائمی معاہدوں کو ہر وقت منعقد کیا جاسکتا ہے ، اور اس بات کو یقینی بنانے کے لئے ایک میکانزم کی ضرورت ہوتی ہے کہ معاہدے کی قیمت اسپاٹ قیمت کے مطابق ہو۔ یہ فنڈنگ کی شرح کا طریقہ کار ہے۔ اگر قیمت ایک عرصے کے لئے تیزی سے بڑھتی ہے اور بہت سے لوگ طویل عرصے تک کرتے ہیں تو ، اس سے دائمی قیمت اسپاٹ قیمت سے زیادہ ہوگی۔ اس وقت ، فنڈنگ کی شرح عام طور پر مثبت ہے ، یعنی لانگ سائیڈ کو پوزیشنوں کے مطابق سائیڈ کی ادائیگی کرنا ہوگی۔ مثبت انحراف جتنا زیادہ ہوگا ، مارکیٹ میں فنڈنگ کے نتائج اتنے ہی بڑے ہوں گے ، جو تجارت میں پھیلاؤ کا رجحان رکھتے ہیں۔ طویل مدتی معاہدوں کا استعمال کرنے کے برابر ہوتا ہے اور اس کی شرح 0.01

ثالثی واپسی کا تجزیہ

فنڈنگ کی شرح زیادہ تر وقت مثبت ہوتی ہے۔ اگر آپ دائمی معاہدے کو مختصر کرتے ہیں ، اس جگہ کو طویل کرتے ہیں ، اور اسے طویل عرصے تک رکھتے ہیں تو ، نظریاتی طور پر ، آپ علامت کی قیمتوں میں اضافے اور کمی سے قطع نظر طویل عرصے تک مثبت فنڈنگ کی شرح کی واپسی حاصل کرسکتے ہیں۔ ہم ذیل میں تفصیل سے فزیبلٹی کا تجزیہ کریں گے۔

بائننس نے فنڈنگ کی شرح کے تاریخی اعداد و شمار فراہم کیے:https://www.binance.com/cn/futures/funding-history/1، اور یہاں میں کچھ مثالیں دیتا ہوں:

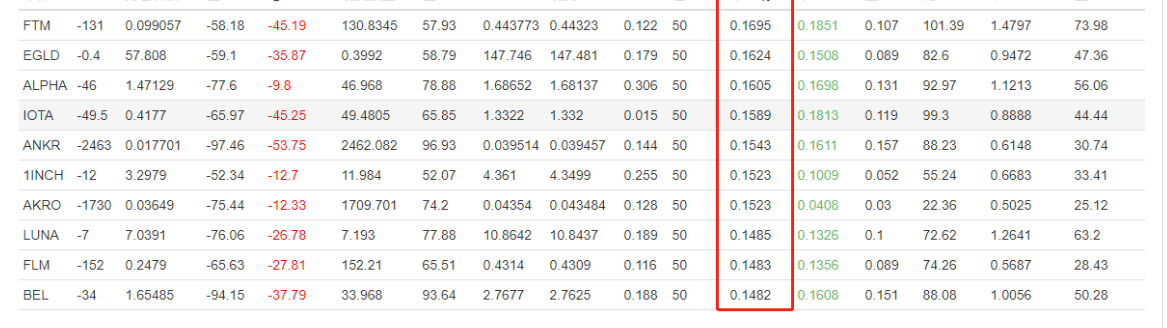

حالیہ (مارچ، 2021) کرنسی کے نشان کی اوسط فنڈنگ کی شرح:

یہ دیکھا جاسکتا ہے کہ متعدد کرنسیوں کی علامتوں کی اوسط فنڈنگ کی شرح 0.15٪ سے زیادہ ہے (حالیہ بیل مارکیٹ کی وجہ سے ، شرح زیادہ ہے ، لیکن اسے برقرار رکھنا مشکل ہے۔) تازہ ترین واپسی کے مطابق ، واپسی کی روزانہ شرح 0.15٪ * 3 = 0.45٪ ہوگی ، جس میں 164٪ پر سالانہ واپسی کی شرح شامل نہیں ہے۔ اسپاٹ ہیجنگ ، فیوچر کے دوہرے فائدہ کو مدنظر رکھتے ہوئے ، علاوہ ازیں نقصان ، پریمیم اور پوزیشنوں کی بندش جیسے منفی عوامل ، سالانہ شرح 100٪ پر ہونی چاہئے۔ ریٹریکشن تقریبا ناگزیر ہیں۔ غیر بیل مارکیٹ میں ، سالانہ شرح بھی 20 around کے ارد گرد ہے۔

خطرے کا تجزیہ اور کنٹرول

منفی فنڈنگ کی شرح

سب سے کم فنڈنگ کی شرح -0.75٪ ہوسکتی ہے۔ اگر یہ ایک بار واقع ہوتا ہے تو ، نقصان 0.01 فیصد حاصل ہونے والی واپسی کے 75 گنا کے برابر ہوتا ہے۔ اگرچہ اوسط فنڈنگ کی شرح والے کرنسی کے علامتوں کی جانچ پڑتال کی گئی ہے ، لیکن یہ ناگزیر ہے کہ غیر متوقع مارکیٹ کے حالات پیدا ہوں گے۔ بی ایس وی جیسے نئے کرنسی کے علامتوں اور علامتوں سے بچنے کے علاوہ ، سب سے اہم حل ہیجنگ کو غیر مرکزی کرنا ہے۔ اگر آپ ایک وقت میں 30 سے زیادہ ہیج کرتے ہیں تو ، ایک علامت کا نقصان صرف ایک چھوٹا سا حصہ ہوگا۔ اس کے علاوہ ، اس معاملے میں ، آپ کو پیشگی طور پر پوزیشنوں کو بند کرنے کی ضرورت ہے ، لیکن بند کرنے کی فیس اور قیمت کی وجہ سے ، جب آپ کو منفی فنڈنگ کی شرح کا سامنا کرنا پڑتا ہے تو آپ پوزیشنوں کو بند نہیں کرسکتے ہیں۔ عام طور پر ، جب شرح -0.2٪ سے نیچے ہوتی ہے تو ، آپ خطرے سے بچنے کے لئے پوزیشنوں کو بند کرسکتے ہیں۔ عام طور پر ، جب قیمت منفی ہوتی ہے تو ، دائمی قیمت منفی قیمت سے کم ہوتی ہے ، اور اس سے منفی قیمت کو کم کرنے کے بعد منافع کی قیمت

پریمیم کی تبدیلی

عام طور پر ، ایک مثبت فنڈنگ کی شرح کا مطلب یہ ہے کہ دائمی معاہدے میں اسپاٹ کے لئے پریمیم ہوتا ہے۔ اگر پریمیم زیادہ ہے تو ، یہ پریمیم سے ایک خاص واپسی بھی حاصل کرسکتا ہے۔ یقینا ، یہ حکمت عملی طویل عرصے سے پوزیشنوں کو برقرار رکھے ہوئے ہے ، لہذا منافع کا یہ حصہ نہیں لیا جائے گا۔ آپ کو محتاط رہنے کی ضرورت ہے کہ اعلی منفی پریمیم کے ساتھ پوزیشنیں نہ کھولیں۔ یقینا ، طویل مدتی میں ، پریمیم کی تبدیلیوں کے معاملے کو نظرانداز کیا جاسکتا ہے۔

معاہدے کے خاتمے کا خطرہ

غیرمتمرکز ہیجنگ کی وجہ سے ، معاوضے کا خطرہ بہت کم ہے۔ مثال کے طور پر مستقل 2 بار بیعانہ لینا۔ جب تک کہ مجموعی قیمت میں 50 فیصد اضافہ نہ ہو ، تب تک معاوضہ نہیں ہوگا ، اور اسپاٹ ہیجنگ کی وجہ سے ، اس وقت کوئی نقصان نہیں ہوگا۔ فنڈز کی منتقلی کے لئے صرف پوزیشنوں کو بند کریں ، یا آپ کسی بھی وقت مارجن بڑھانے کی ضمانت دے سکتے ہیں۔ مستقل بیعانہ جتنا زیادہ ہوگا ، فنڈنگ کی شرح اتنی ہی زیادہ ہوگی ، اور معاہدے کی معاوضے کا خطرہ اتنا ہی زیادہ ہوگا۔

طویل مدتی ریچھ مارکیٹ

بل مارکیٹ کی زیادہ تر فنڈنگ کی شرح مثبت ہوتی ہے ، اور بہت سی کرنسیوں کی اوسط شرح 0.02٪ سے تجاوز کر سکتی ہے ، اور کبھی کبھار ایک اعلی شرح ہوگی۔ اگر مارکیٹ طویل مدتی ریچھ مارکیٹ میں بدل جاتی ہے تو ، اوسط شرح کم ہوجائے گی ، اور بڑی منفی شرحوں کا امکان بڑھ جائے گا ، جو بالترتیب منافع کو کم کرے گا۔

مخصوص خیال

- کرنسی کی علامت کو خود بخود اسکرین کریں یا کرنسی کی علامت کو دستی طور پر بتائیں۔ آپ تاریخی فنڈنگ کی شرحوں کا حوالہ دے سکتے ہیں ، اور صرف اس صورت میں تجارت کرسکتے ہیں جب حد سے تجاوز کیا جائے۔

- موجودہ فنڈنگ کی شرح حاصل کریں، اور اگر یہ مقررہ حد سے تجاوز کر جائے تو، ہیجنگ کے لیے فیوچر اور اسپاٹ آرڈر ایک ہی وقت میں رکھنے شروع کریں، اور ایک خاص قدر طے کریں۔

- اگر ایک واحد کرنسی علامت کی قیمت بہت زیادہ بڑھتی ہے تو، حکمت عملی مستقل معاہدوں کے اعلی خطرے سے بچنے کے لئے پوزیشنوں کو خود بخود بند کر سکتی ہے.

- اگر کسی خاص کرنسی کی علامت کی شرح بہت کم ہے تو آپ کو چارج ہونے سے بچنے کے لئے پوزیشنوں کو بند کرنے کی ضرورت ہے۔

- اس حکمت عملی میں پوزیشنوں کو کھولنے کی رفتار پر کوئی تقاضے نہیں ہیں۔ اثر کو کم کرنے کے لئے آئس برگ آرڈرز کو پوزیشنوں کو کھولنے اور بند کرنے کے لئے استعمال کیا جاتا ہے۔

نتیجہ

فنڈنگ ریٹ آربیٹریج کی حکمت عملی کا مجموعی خطرہ کم ہے ، اثاثوں کی گنجائش بڑی ہے ، لہذا یہ حکمت عملی نسبتا stable مستحکم ہے ، حالانکہ منافع زیادہ نہیں ہے۔ یہ ان لوگوں کے لئے موزوں ہے جو کم خطرہ آربیٹریج کا پیچھا کرتے ہیں۔ اگر آپ کے تمام فنڈز پلیٹ فارم پر بیکار ہیں تو آپ اس حکمت عملی کو چلانے پر غور کرسکتے ہیں۔

- ٹیک بک کے سورس کوڈ میں مسئلہ

- FMZ PINE اسکرپٹ Doc

- نوٹسز اینڈ وضاحت فیوچر ریورس ڈبلنگ الگورتھم کی حکمت عملی

- Docker Http درخواست پیغام حاصل کرنے کے لئے حل

- بصری (بلاکلی) حکمت عملی میں ترمیم کی طرف سے اپنی مرضی کے مطابق ٹیمپلیٹ کی توسیع

- منافع حاصل کرنے والے کی حکمت عملی کا تجزیہ (2)

- منافع حاصل کرنے والے کی حکمت عملی کا تجزیہ (1)

- پیتھون میں usdt مستقل معاہدہ ٹرانزیکشن کو توانائی busd مستقل ٹرانزیکشن میں تبدیل کرنے کی ضرورت ہے کہ کس فنکشن کو تبدیل کرنے کی ضرورت ہے، اور اس فنکشن کو اس پر اثر انداز ہوتا ہے، براہ کرم مجھے سکھائیں.

- خطرات پر قابو پانے کے لئے اسٹاپ لاس شامل کریں

قیمت کیا ہے؟ - ہائی فریکوئینسی حکمت عملی ڈیزائن پر بحث

جادوئی طور پر ترمیم شدہ منافع کاٹنے والا - کثیر علامت کی حکمت عملی کی تعمیر کے لئے کریپٹوکرنسی پلیٹ فارم مجموعی مارکیٹ انٹرفیس کا استعمال کریں

- my زبان میں یہاں کیسے لکھا جائے تاکہ سگنل ہو سکے صرف ایک بار پرنٹ کریں اور آؤٹ پٹ کریں

- ڈیریبیٹ آپشنز کی متحرک ڈیلٹا ہیجنگ

- FMZ کوانٹ ڈیٹا بیس کی تعمیر کے لئے SQLite کا استعمال کریں

- ابتدائی، اسے چیک کریں

آپ کو کریپٹوکرنسی کی کوانٹیٹیٹیو ٹریڈنگ میں لے جائیں (8) - نوکریاں، اسے چیک کریں

آپ کو کریپٹوکرنسی کی مقدار کی تجارت میں لے جائیں (7) - ابتدائی، اسے چیک کریں

آپ کو کریپٹوکرنسی کی مقدار کی تجارت میں لے جائیں (6) - ابتدائی، اسے چیک کریں

آپ کو کریپٹوکرنسی مقداری تجارت میں لے جائیں (3) - ابتدائی، اسے چیک کریں

آپ کو کریپٹوکرنسی مقداری تجارت میں لے جائیں (2) - میرے موجد کی ٹائمنگ غلط ہے