ایجاد کاروں نے مقداری تجارت کا آغاز کیا - بنیادی سے لے کر حقیقی جنگ تک

مصنف:نیکی, تخلیق: 2019-06-25 15:48:58, تازہ کاری: 2023-10-31 21:01:08جب قیمت اوپر سے نیچے کی طرف گرتی ہے اور نیچے کی طرف گرتی ہے ، یعنی جب یہ حمایت کی لائن کو توڑ دیتی ہے تو ، ہم سمجھتے ہیں کہ فضائی قوت مضبوط ہورہی ہے ، اور نیچے کی طرف بڑھنے کی لہر بن چکی ہے ، جس کی وجہ سے فروخت کا اشارہ ہوتا ہے۔ گراف 4-20

گراف 4-20

اگر خریدنے کی پوزیشن کھلنے کے بعد قیمت پھر سے برین لائن کے وسط میں گر جاتی ہے تو ، ہم سمجھتے ہیں کہ کثیر قوت کمزور ہو رہی ہے ، یا فضائی طاقت مضبوط ہو رہی ہے ، اور فروخت فلیش سگنل پیدا ہوتا ہے۔ اگر فروخت کرنے کی پوزیشن کھلنے کے بعد ، قیمت دوبارہ برین لائن کے وسط میں گر جاتی ہے ، تو ہم سمجھتے ہیں کہ فضائی طاقت کمزور ہو رہی ہے ، یا کثیر قوت مضبوط ہو رہی ہے ، اور خریدنے کے لئے فلیش سگنل پیدا ہوتا ہے۔

خرید و فروخت کی شرائط

کثیر مقصود:如果无持仓,并且收盘价大于上轨,并且时间非14:45 خالی کھڑا:如果无持仓,并且收盘价小于下轨,并且时间非14:45 کثیر مقصود:如果持多单,并且收盘价小于中轨,或者时间是14:45 خالی ہتھیار:如果持空单,并且收盘价大于中轨,或者时间是14:45

حکمت عملی کا کوڈ لاگو

اس حکمت عملی کو نافذ کرنے کے لئے ، ہمیں پہلے اس بات پر غور کرنے کی ضرورت ہے کہ ہمیں کس ڈیٹا کی ضرورت ہے؟ کس API کے ذریعے حاصل کرنا ہے؟ پھر کس طرح ٹرانزیکشن منطق کا حساب لگایا جائے؟ آخر میں کس طرح آرڈر کرنے کے لئے تجارت کرنا ہے؟ اب ، آئیے اس پر قدم بہ قدم عمل کریں:

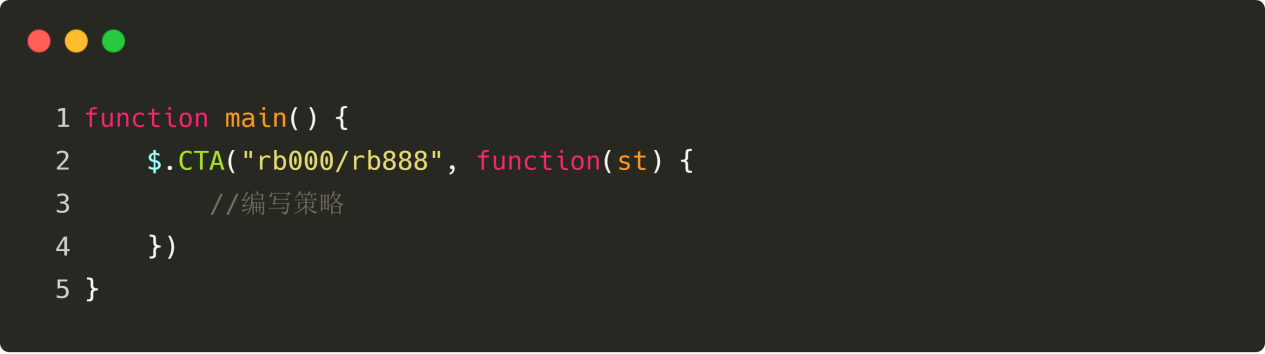

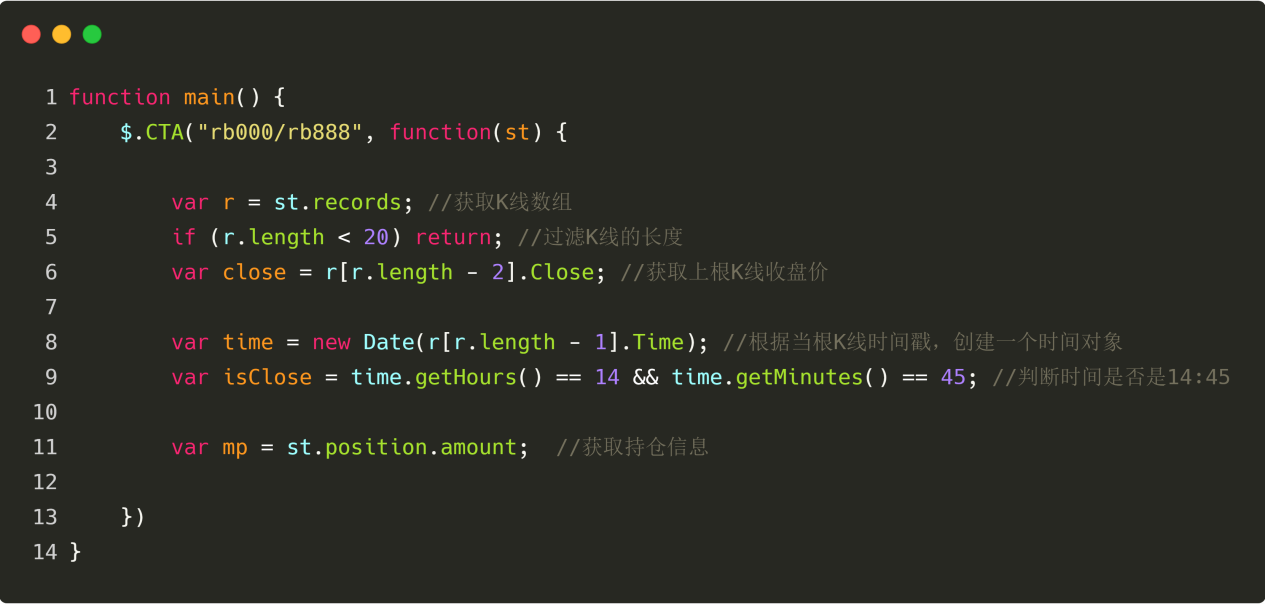

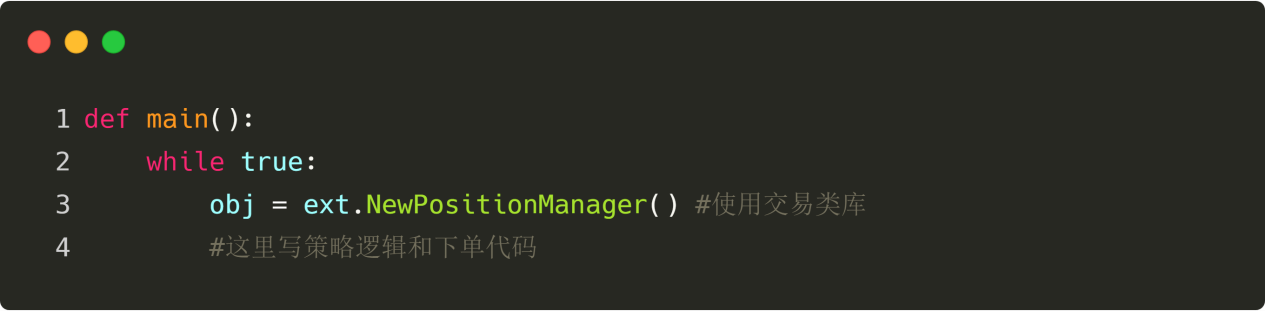

پہلا مرحلہ: سی ٹی اے حکمت عملی کے فریم ورک کا استعمال کریں

نام نہاد سی ٹی اے حکمت عملی فریم ورک ایک معیاری فریم ورک کا ایک سیٹ ہے جو ایجاد کاروں کے ذریعہ مقداری طور پر سرکاری طور پر متعارف کرایا گیا ہے ، جس کا استعمال کرتے ہوئے مقداری تجارتی حکمت عملی تیار کرنے کے معمولی مسائل پر غور کرنے کی ضرورت نہیں ہے ، بلکہ براہ راست پروگرامنگ ٹریڈنگ منطق پر توجہ مرکوز کی جاسکتی ہے۔ مثال کے طور پر ، اگر یہ فریم ورک استعمال نہیں کیا جاتا ہے تو ، آرڈر دینے کے وقت ، ماہانہ منتقلی ، آرڈر خریدنے کی قیمت ، آرڈر کی عدم عمل میں واپسی یا ٹریکنگ وغیرہ پر غور کرنے کی ضرورت ہوتی ہے۔ گراف 4-21

گراف 4-21

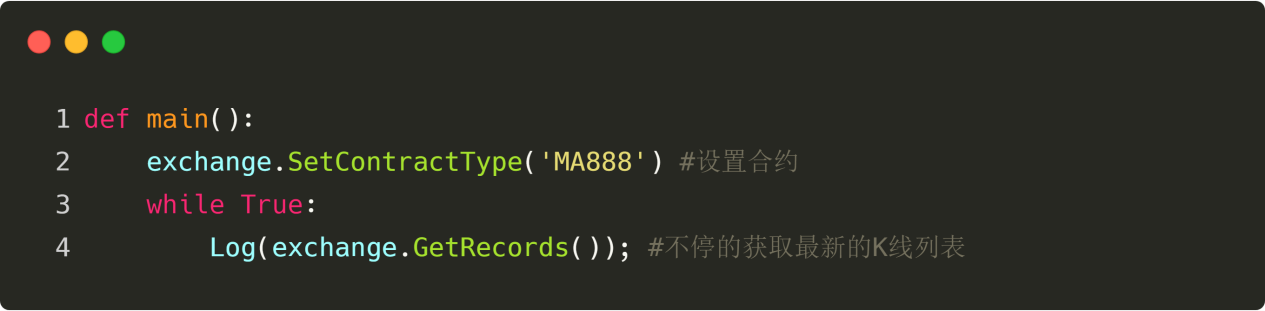

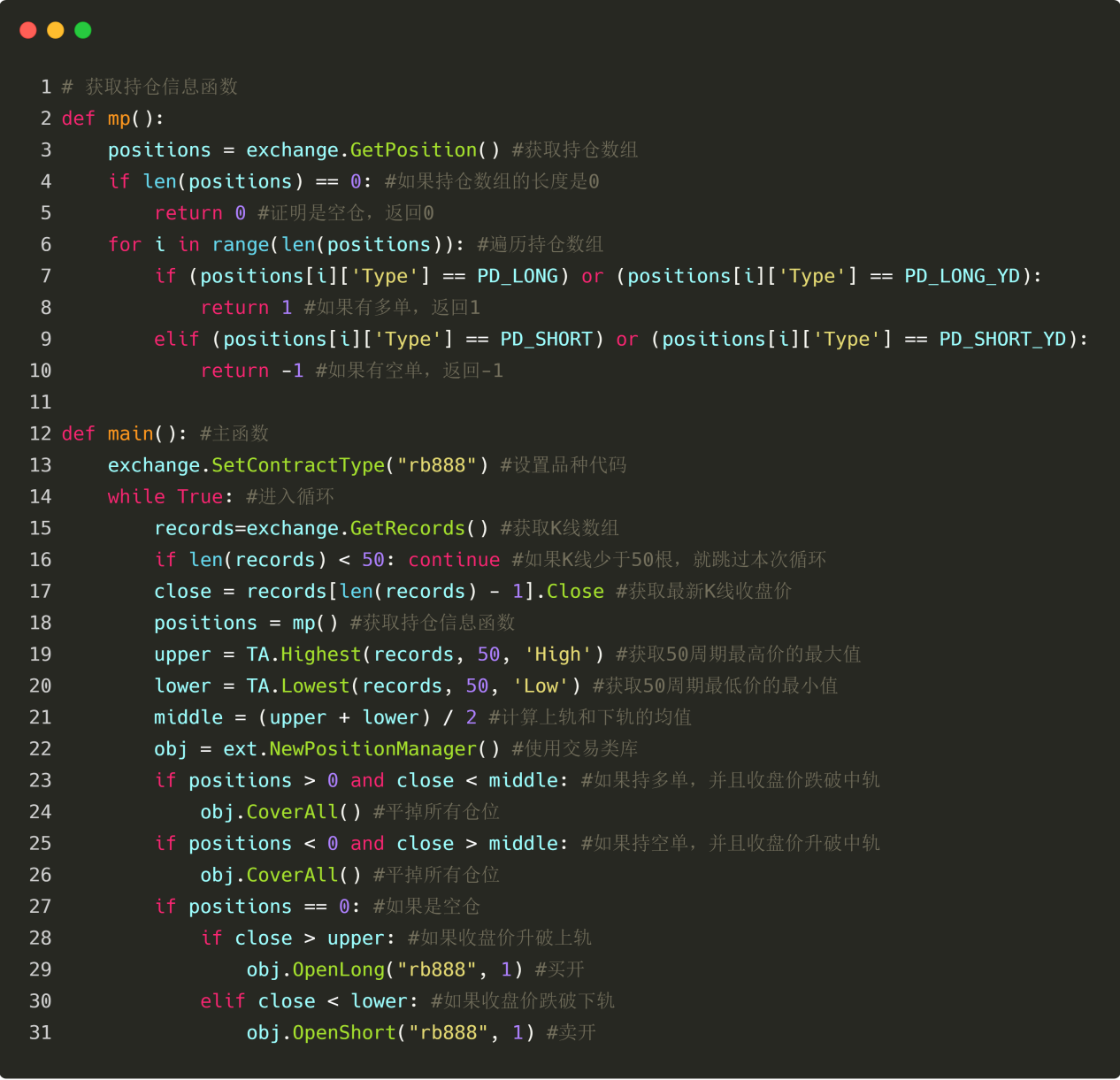

اوپر دی گئی تصویر کا استعمال کرتے ہوئے ایک CTA حکمت عملی کا فریم ورک ہے. یہ ایک مقررہ کوڈ فارمیٹ ہے جہاں تمام ٹرانزیکشن لاجک کوڈ لائن 3 سے شروع ہوتا ہے. اس کے استعمال میں نسل کے کوڈ میں ترمیم کی ضرورت کے علاوہ (ہلکا پیلا) ، کسی بھی جگہ کسی بھی ترمیم کی ضرورت نہیں ہے۔

نوٹ کرنا ضروری ہے کہ مندرجہ بالا تصویر میں نسل کا کوڈ

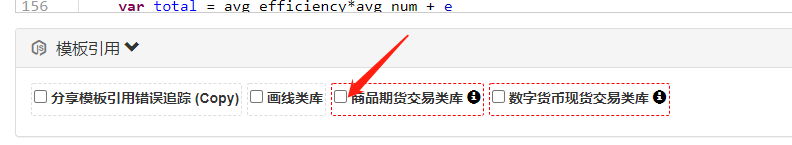

ایف ایم زیڈ نے جاوا اسکرپٹ کے ساتھ ایک کموڈٹی فیوچر ٹریڈنگ کلاس لائبریری بنائی ہے ، جو براہ راست حکمت عملی ایڈیٹر انٹرفیس میں کلک کے حوالہ جات میں استعمال ہوسکتی ہے:

دوسرا مرحلہ: مختلف قسم کے اعداد و شمار حاصل کریں

اگر آپ اس پر غور کریں تو ، آپ کو کیا ڈیٹا درکار ہے؟ ہماری حکمت عملی کی تجارت کی منطق سے پتہ چلتا ہے کہ: پہلے آپ کو موجودہ ہولڈنگ کی حیثیت حاصل کرنے کی ضرورت ہے ، پھر بندش کی قیمتوں کا موازنہ کریں اور اس کے ساتھ ساتھ برین بینڈ کے اشارے پر نیچے کی طرف چلنے والے باہمی تعلقات کا موازنہ کریں ، اور آخر میں فیصلہ کریں کہ آیا مارکیٹ بند ہونے والی ہے یا نہیں۔ پھر آئیے ان اعداد و شمار کو حاصل کرنے کے لئے آگے بڑھیں۔

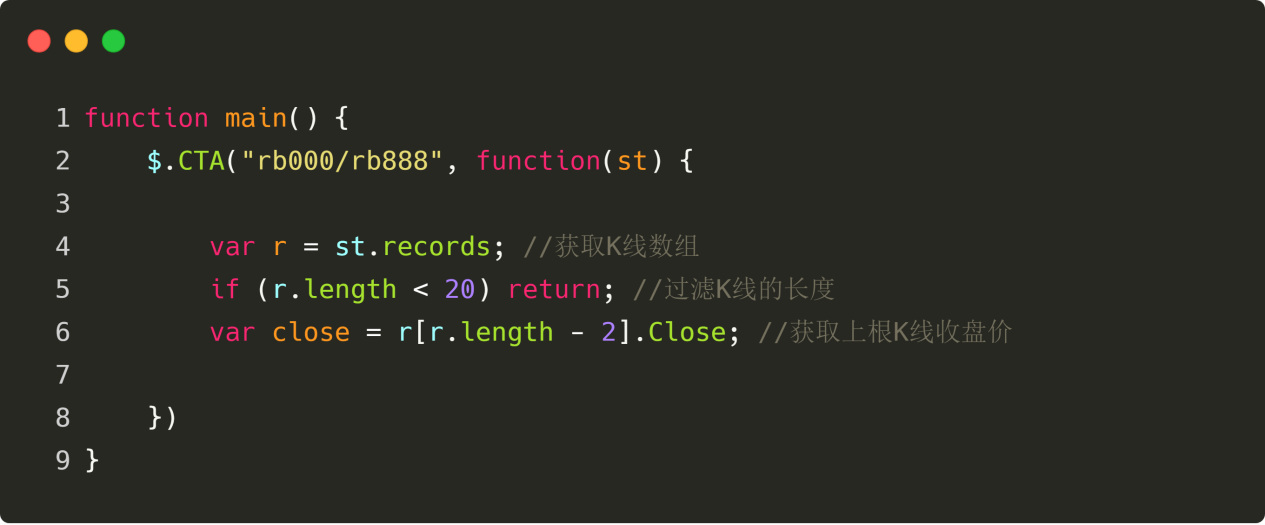

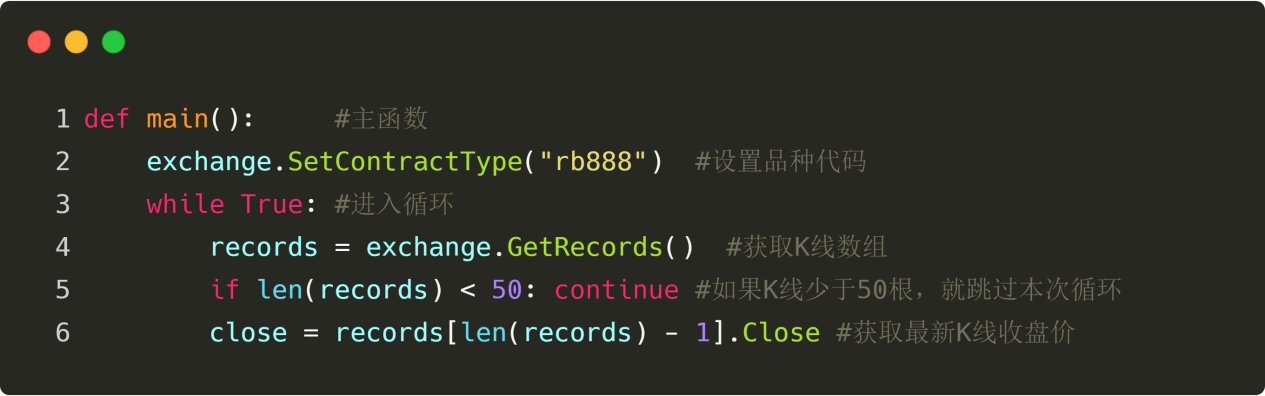

K لائن ڈیٹا حاصل کریں

سب سے پہلے یہ ہے کہ K لائنوں کی صفیں اور اوپر کی جڑ K لائنوں کی اختتامی قیمتیں حاصل کریں ، کیونکہ K لائنوں کی صفیں ہیں ، جس کی وجہ سے آپ کو برین بینڈ کے اشارے کا حساب لگانا پڑتا ہے۔ گراف 4-22

گراف 4-22

اس تصویر میں دکھایا گیا ہے: لائن 4: K لائن صفیں حاصل کریں، یہ ایک مقررہ شکل ہے۔ پانچویں سطر: K لائن کی لمبائی کو فلٹر کریں، کیونکہ جب ہم 20 سے کم K لائنوں کے لئے برینڈ بینڈ اشارے کا حساب لگاتے ہیں تو ، یہ برینڈ بینڈ اشارے کا حساب لگانا ناممکن ہے۔ لہذا یہاں K لائن کی لمبائی کو فلٹر کرنا ہے ، اگر K لائن 20 سے کم ہے تو ، براہ راست واپس آجائیں اور اگلی K لائن کا انتظار جاری رکھیں۔ سطر 6: حاصل کردہ K لائن صفوں میں سے ، پہلے جڑ K لائن کا آبجیکٹ حاصل کریں ، پھر اس سے اختتامی قیمت حاصل کریں۔ ایک صف کے منفی نمبر کا دوسرا عنصر حاصل کریں ، یعنی اس صف کی لمبائی کم 2 ((r [r.length - 2]) ؛ K لائن صفوں میں موجود عناصر ہر ایک آبجیکٹ ہیں ، جس میں اوپن قیمت ، زیادہ سے زیادہ قیمت ، کم سے کم قیمت ، اختتامی قیمت ، تجارت مکمل ، وقت شامل ہیں ، تاکہ اختتامی قیمت حاصل کی جاسکے ، اس کے بعد براہ راست اس کے بعد اضافہ کریں۔

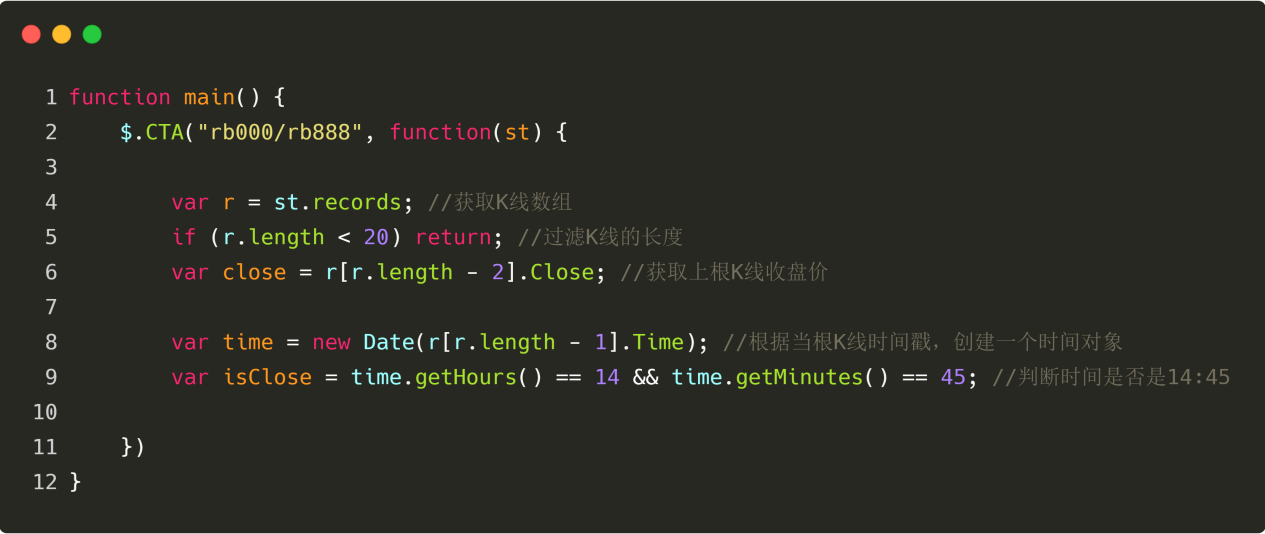

K لائن ٹائم ڈیٹا حاصل کریں

چونکہ ہم دن کی حکمت عملی ہیں ، لہذا ہمیں بند ہونے سے پہلے پوزیشنوں کو برابر کرنے کی ضرورت ہے ، لہذا یہ فیصلہ کرنے کے لئے کہ آیا موجودہ K لائن بند ہونے کے قریب ہے ، اگر یہ بند ہونے کے قریب ہے تو ، پوزیشن کو برابر کریں ، اگر یہ بند ہونے کے قریب نہیں ہے تو ، آپ کو کھول سکتے ہیں۔ گراف 4-23

گراف 4-23

اس تصویر میں دکھایا گیا ہے: لائن 8: جڑ K لائن کی ٹائم ٹیبل کی خصوصیت حاصل کریں اور پھر ایک ٹائم آبجیکٹ ((new Date ((ٹائم ٹیبل)) بنائیں۔ 9 ویں سطر: وقت کے اعتراض کے مطابق گھنٹوں اور منٹوں کی تعداد کا حساب لگائیں ، اور فیصلہ کریں کہ جب جڑ K لائن کا وقت 14: 45 ہے۔

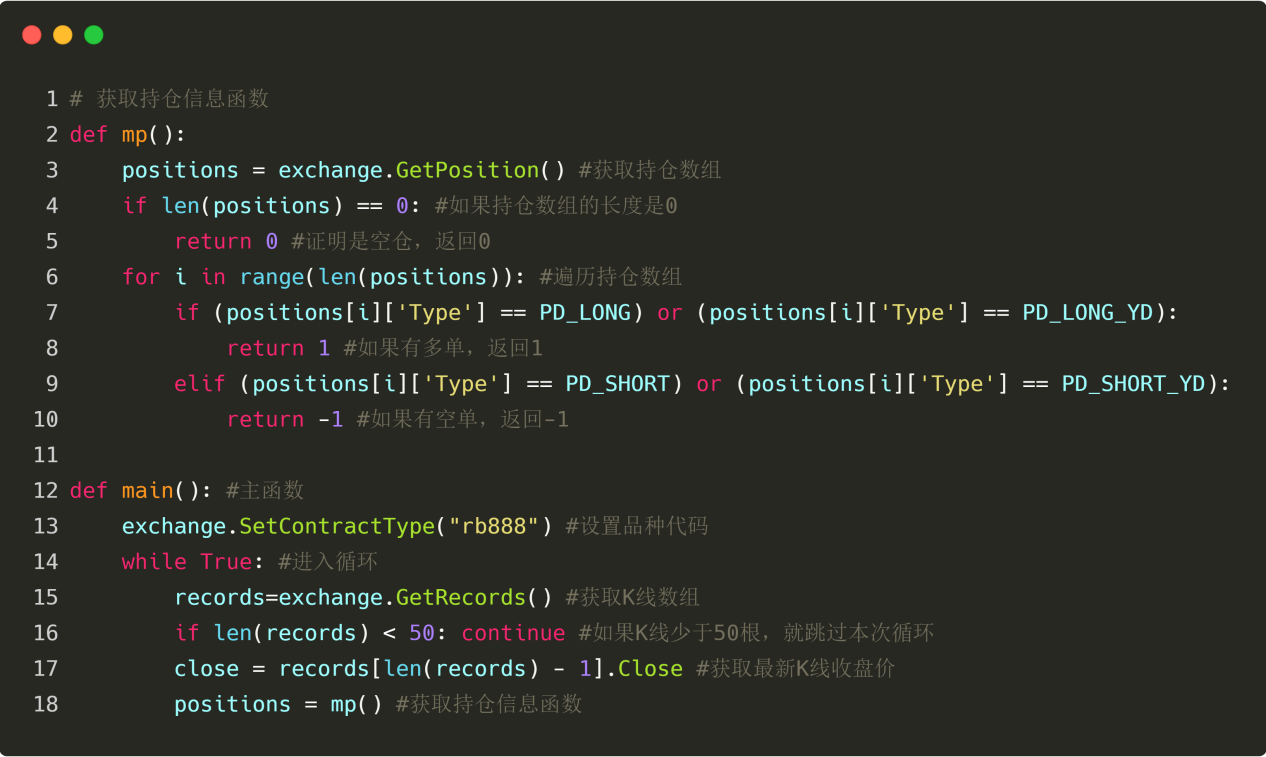

ذخیرہ اندوزی کا ڈیٹا حاصل کریں

ہولڈنگ کی معلومات تجارتی حکمت عملی کی مقدار میں بہت اہم شرط ہے۔ جب تجارتی حالات قائم ہوتے ہیں تو ، یہ بھی ضروری ہے کہ ہولڈنگ کی حیثیت اور ہولڈنگ کی تعداد کے ذریعہ حکم دیا جائے۔ مثال کے طور پر: جب خریدنے کے لئے کھلی پوزیشن کی تجارت کی شرائط قائم ہوتی ہیں تو ، اگر کوئی ہولڈنگ ہے تو ، آپ کو بار بار حکم دینے کی ضرورت نہیں ہے۔ اگر کوئی ہولڈنگ نہیں ہے تو ، آپ کو حکم دیا جاسکتا ہے۔ کوڈ میں لکھا گیا ہے: گراف 4-24

اس تصویر میں دکھایا گیا ہے:

لائن 11: موجودہ ہولڈنگ کی حیثیت حاصل کریں۔ اگر متعدد آرڈر ہیں تو اس کی قیمت 1 ہے۔ اگر خالی آرڈر ہیں تو اس کی قیمت 1 ہے۔ اگر کوئی ہولڈنگ نہیں ہے تو اس کی قیمت 0 ہے۔

گراف 4-24

اس تصویر میں دکھایا گیا ہے:

لائن 11: موجودہ ہولڈنگ کی حیثیت حاصل کریں۔ اگر متعدد آرڈر ہیں تو اس کی قیمت 1 ہے۔ اگر خالی آرڈر ہیں تو اس کی قیمت 1 ہے۔ اگر کوئی ہولڈنگ نہیں ہے تو اس کی قیمت 0 ہے۔

برین بینڈ ڈیٹا حاصل کریں

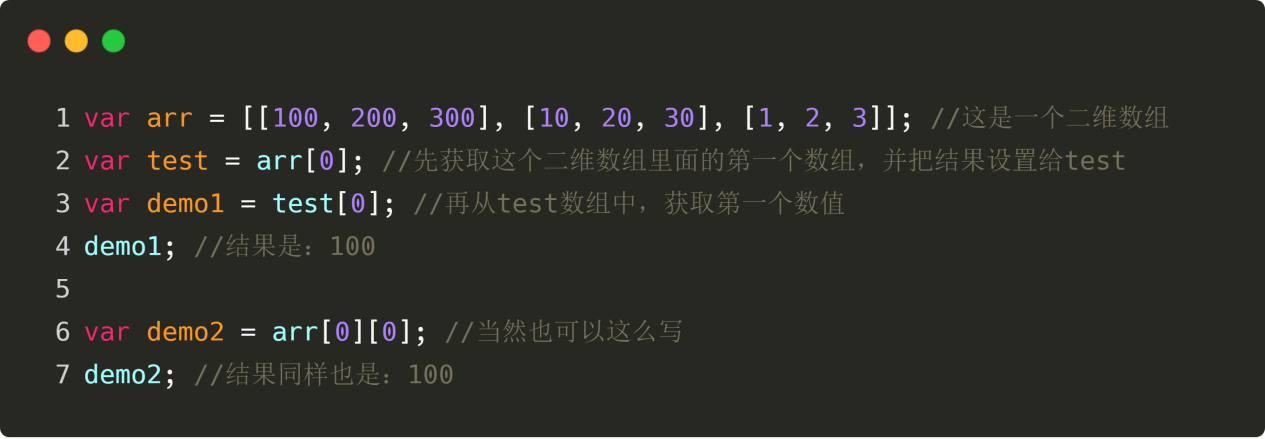

اس کے بعد آپ کو برین بینڈ کے اشارے کے اوپر ، وسط ، نیچے کی تعداد کا حساب لگانے کی ضرورت ہے۔ اس کے بعد آپ کو پہلے برین بینڈ کے صفوں کو حاصل کرنا ہوگا ، اور صفوں سے اوپر اور نیچے کی تعداد حاصل کرنا ہوگی۔ ایجاد کنندہ کی مقدار سازی کے آلے میں ، برین بینڈ کے صفوں کو حاصل کرنا بہت آسان ہے ، براہ راست برین بینڈ کے API کو کال کرنا ممکن ہے ، لیکن مشکل یہ ہے کہ اوپر اور نیچے کی تعداد حاصل کی جائے ، کیونکہ برین بینڈ کا صف ایک دو جہتی صف ہے۔

دو جہتی صفیں اصل میں اچھی طرح سمجھ میں آتی ہیں، یہ صفوں میں صفیں ہیں، تو حاصل کرنے کا ترتیب یہ ہے: پہلے صف میں مخصوص صفیں حاصل کریں، پھر مخصوص صفوں میں سے مخصوص عناصر حاصل کریں، جیسا کہ ذیل میں دکھایا گیا ہے: گراف 4-25

گراف 4-25

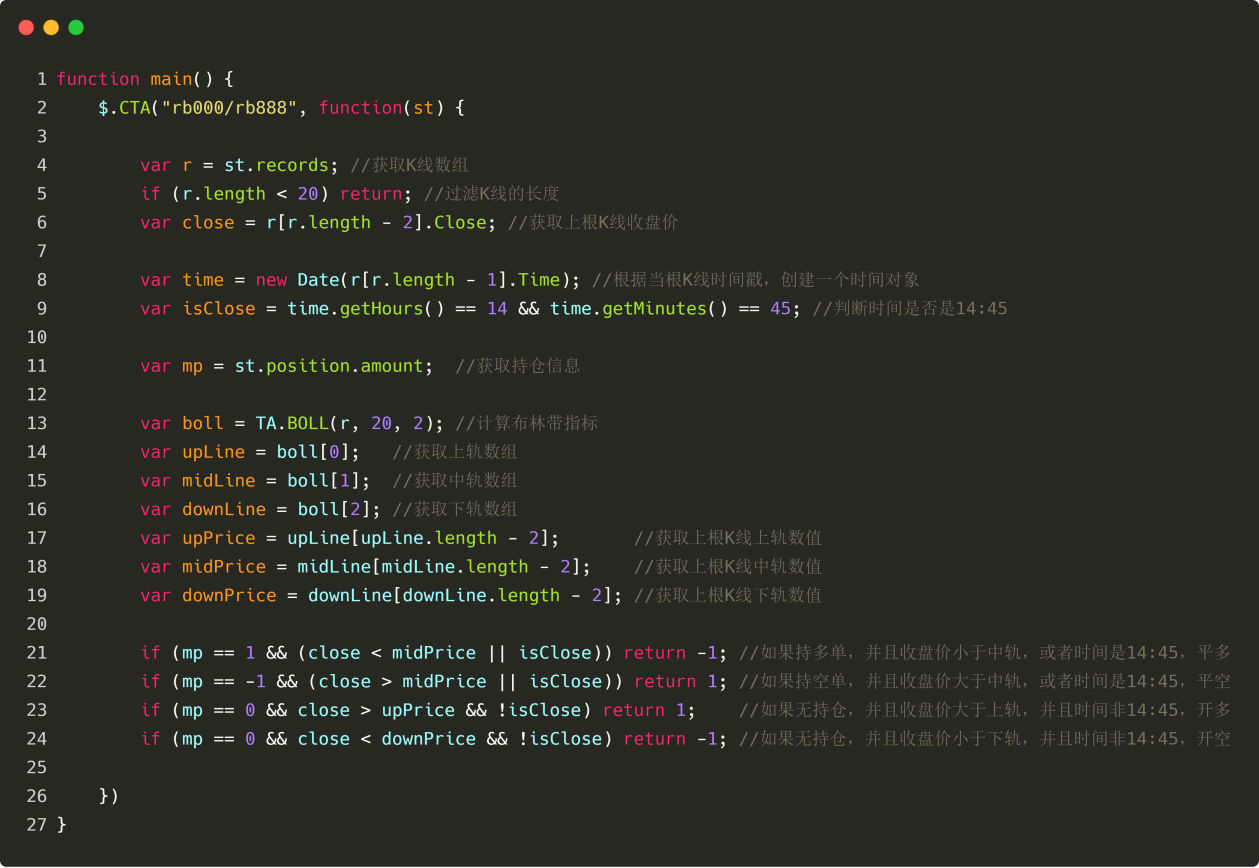

جیسا کہ ذیل میں دکھایا گیا ہے ، 13 ویں لائن سے 19 ویں لائن کوڈ کے ذریعہ برین بینڈ کے اوپر ، وسط اور نیچے کی تعداد حاصل کرنے کے لئے ہے۔ ان میں سے 13 ویں لائن براہ راست ایجاد کنندہ کے کیوٹیفیکیشن ٹولز کے API کا استعمال کرتے ہوئے برین بینڈ کے صفوں کو براہ راست حاصل کرنے کے لئے ہے۔ 14 ویں لائن سے 16 ویں لائن میں بالترتیب دو جہتی صفوں میں سے اوپر ، وسط اور نیچے کی صفیں حاصل کی گئیں۔ 17 ویں لائن سے 19 ویں لائن میں بالترتیب اوپر ، وسط اور نیچے کی صفوں میں سے بالترتیب کٹر لائن کے برین بینڈ کے اوپر ، وسط اور نیچے کی تعداد حاصل کی گئی ہے۔ گراف ۲۴- ۲۶

گراف ۲۴- ۲۶

تیسرا مرحلہ: معاہدہ کریں

مندرجہ بالا اعداد و شمار کے ساتھ ، آپ ٹرانزیکشن منطق اور نیچے کی تجارت کے لئے کوڈ لکھ سکتے ہیں۔ فارمیٹ بھی بہت آسان ہے ، جو سب سے زیادہ استعمال کیا جاتا ہے وہ ہے اگر جملہ ٹرانزیکشن ، جسے الفاظ کے ساتھ بیان کیا جاسکتا ہے: اگر شرط 1 اور شرط 2 قائم ہیں تو ، نیچے کی ترتیب؛ اگر شرط 3 یا شرط 4 قائم ہے تو ، نیچے کی ترتیب۔ جیسا کہ ذیل میں دکھایا گیا ہے: گراف ۲-۲۷

گراف ۲-۲۷

مندرجہ بالا گراف میں ، 21 ویں لائن سے 24 ویں لائن تک ، تجارت کی منطق اور مندرجہ ذیل آرڈر کی تجارت کا کوڈ ہے۔ اوپر سے نیچے تک ، یہ ہیں: سادہ ، سادہ خالی ، بہت زیادہ ، کھلی جگہ۔

مثال کے طور پر ، یہ ایک کثیر جملہ ((23 ویں سطر) ہے ، اگر یہ جملہ صرف ایک سطر کوڈ پر عملدرآمد کرتا ہے تو ، قوس قوس {} کو چھوڑ دیا جاسکتا ہے۔ یہ جملہ اس طرح ترجمہ کرتا ہے: اگر موجودہ ہولڈنگ 0 ہے ، اور اختتامی قیمت اوپر سے زیادہ ہے ، اور K لائن کا وقت 14:45 نہیں ہے تو ، 1 ٹن واپس کریں

اگر آپ غور سے دیکھیں تو آپ کو معلوم ہو گا کہ ان لائنوں میں ایک واپسی 1 ٹن اور ایک واپسی -1 ٹن ہے، یہ ایک مقررہ فارمیٹ ہے، جس کا مطلب ہے: اگر خریدا گیا ہے تو واپسی 1 ٹن؛ اگر فروخت کیا گیا ہے تو واپسی -1 ٹن۔ بہت سے خالی جگہوں کو خریدا جاتا ہے، لہذا واپسی 1 ٹن؛ کھلی جگہوں کو فروخت کیا جاتا ہے، لہذا واپسی -1 ٹن۔

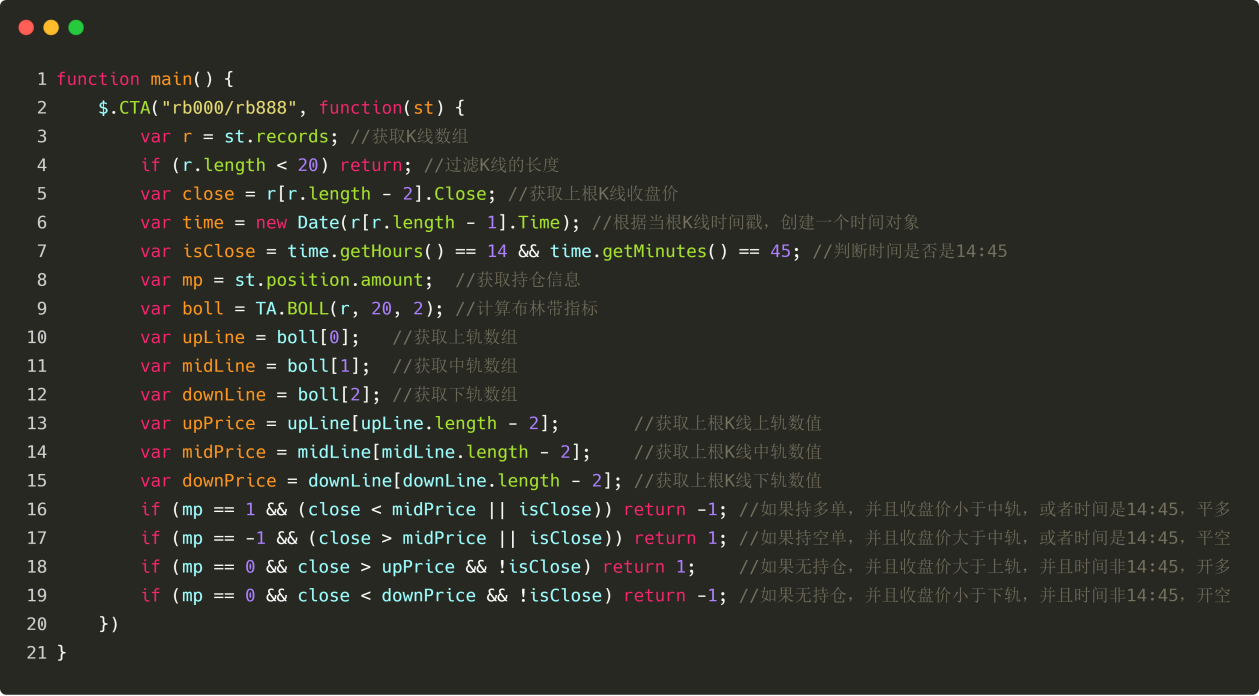

مکمل حکمت عملی کا کوڈ

اس وقت ایک مکمل حکمت عملی کا کوڈ لکھا گیا ہے ، کیا یہ آسان نہیں ہے اگر آپ اسے ٹریڈنگ فریم ورک ، ٹریڈنگ ڈیٹا ، ٹریڈنگ منطق ، خرید و فروخت کے احکامات وغیرہ سے الگ کردیں تو ، اس حکمت عملی کا پورا کوڈ یہ ہے: گراف 4-28

گراف 4-28

دو مقامات پر توجہ دینے کی ضرورت ہے: جتنا ممکن ہو (لیکن ضروری نہیں) حکمت عملی کی منطق کو لکھیں جب جڑ K لائن کی شرائط قائم ہوں ، نچلی جڑ K لائن کی شرائط قائم ہوں ، یا اوپری جڑ K لائن کی شرائط قائم ہوں ، جب جڑ K لائن کی شرائط قائم ہوں ، تو اس طرح کی جانچ پڑتال کے نتائج حقیقی ڈسک کے نتائج سے بالکل مختلف نہیں ہیں۔ یہ بھی لکھا جاسکتا ہے ، لیکن اس بات پر توجہ دی جاسکتی ہے کہ حکمت عملی کی منطق درست ہے یا نہیں۔ عام طور پر ، کھلنے کی منطق کے سامنے کھڑا ہونے کی منطق کو لکھنا ، اس کا مقصد یہ ہے کہ حکمت عملی کی منطق کو اپنی توقعات کے مطابق رکھنے کی کوشش کریں۔ مثال کے طور پر: اگر حکمت عملی کی منطق مخالف ہاتھ کو پکڑنے کے قریب ہے تو ، مخالف ہاتھ کا اصول یہ ہے کہ ، پہلے کھڑا ہو ، پھر نئی پوزیشن کھولیں۔ نہ کہ نئی پوزیشن کھولیں ، پھر کھڑا ہوں۔ اگر ہم سیدھے کھڑا ہو منطق کو کھولنے کی منطق سے پہلے لکھتے ہیں تو ، اس طرح کا مسئلہ نہیں ہوگا۔

خلاصہ

مندرجہ بالا ہم نے ایک مکمل دن کے اندر مقدار کی تجارت کی حکمت عملی تیار کرنے کے لئے ہر قدم سیکھا ہے، بشمول: حکمت عملی کا خلاصہ، برنگ بینڈ اشارے کا حساب لگانے کا طریقہ، حکمت عملی کی منطق، خرید و فروخت کی شرائط، حکمت عملی کوڈ کے نفاذ وغیرہ. اس حکمت عملی کے معاملے کے ساتھ، نہ صرف موجد کی مقدار سازی کے اوزار کی پروگرامنگ کے طریقوں سے واقف ہے، بلکہ اس ٹیمپلیٹ کے مطابق مختلف حکمت عملیوں کو تبدیل کیا جا سکتا ہے.

کوانٹیٹیٹ ٹریڈنگ کی حکمت عملی صرف ایک خلاصہ ہے جو کہ سبجیکٹو ٹریڈنگ کے تجربے یا نظام کا ہے۔ اگر ہم سبجیکٹو ٹریڈنگ میں استعمال ہونے والے تجربات یا نظام کو الگ الگ لکھیں اور پھر ایک ایک کرکے کوڈ میں ترجمہ کریں تو آپ کو معلوم ہوگا کہ حکمت عملی لکھنا بہت آسان ہے۔ کوشش کریں!

اگلے حصے کا اعلان

مقداری تجارت کی حکمت عملی کی ترقی میں ، اگر صرف ایک پروگرامنگ زبان کا انتخاب کرنا ممکن ہو تو ، اس میں کوئی ہچکچاہٹ نہیں ہوگی ، یقینی طور پر پیٹن کا انتخاب کریں ، ڈیٹا حاصل کرنے سے لے کر حکمت عملی کی جانچ پڑتال اور تجارت تک ، پیٹن نے پورے کاروباری سلسلے کو احاطہ کیا ہے۔ مالیاتی مقداری سرمایہ کاری کے شعبے میں یہ ایک اہم مقام رکھتا ہے ، اگلے حصے میں ہم پیٹن زبان کا تعارف سیکھیں گے۔

اسکول کے بعد کا کام

1، اس سیکشن کے علم کو استعمال کرنے کی کوشش کریں اور ایک دو طرفہ یکساں حکمت عملی کو لاگو کرنے کے لئے شروع کریں۔ 2، KDJ اشارے کے الگورتھم کو ایجاد کنندہ کی مقدار سازی کے اوزار میں جاوا اسکرپٹ زبان کے ساتھ لاگو کرنے کی کوشش کریں۔

4.3 پیتھون زبان کا فوری تعارف

خلاصہ

مقداری تجارت کی حکمت عملی کی ترقی میں ، اگر صرف ایک پروگرامنگ زبان کا انتخاب کرنا ممکن ہو تو ، اس میں کوئی ہچکچاہٹ نہیں ہوگی ، یقینی طور پر پیٹن کا انتخاب کریں ، ڈیٹا حاصل کرنے سے لے کر حکمت عملی کی جانچ پڑتال تک تجارت تک ، پیٹن نے پورے کاروباری سلسلے کو احاطہ کیا ہے۔ مالیاتی مقداری سرمایہ کاری کے شعبے میں یہ ایک اہم مقام رکھتا ہے ، اس سیکشن میں ہم پیٹن زبان کا تعارف سیکھیں گے۔

کیوں اتنی ساری پروگرامنگ زبانیں سیکھیں؟

پچھلے کورسز کی طرف واپس آتے ہوئے ، ہم نے مل کر سیکھا: مائی زبان ، بصری زبان ، جاوا اسکرپٹ زبان ، بشمول اس سیکشن میں سیکھنے کے لئے استعمال ہونے والی زبان پائتن۔ شاید کچھ ساتھیوں کو شک ہوگا کہ میں کوانٹیمیٹڈ ٹرانزیکشنز سیکھنے آیا ہوں ، میں نے اتنی ساری پروگرامنگ زبانیں کیوں سیکھی ہیں؟

دراصل ہر پروگرامنگ زبان کی اپنی زبان کی خصوصیات ہوتی ہیں ، ان زبانوں میں کوئی برتری یا نقصان نہیں ہوتا ہے ، بلکہ یہ دیکھنے کی حکمت عملی ہے کہ کون سی پروگرامنگ زبان آپ کے لئے زیادہ موزوں ہے ، اور کیا یہ پروگرامنگ زبان آپ کے مطابق ہے یا نہیں۔ لہذا ، ایک قول ہے ، صرف ذاتی طور پر آزما کر معلوم کریں۔ یہی وجہ ہے کہ ہم نے پروگرامنگ زبانوں کے بارے میں اتنی ساری باتیں کیں ، اس کی وجہ یہ ہے کہ کام کرنے کی خواہش اچھی ہے ، اس سے پہلے اس کا سامان ہونا ضروری ہے۔

اس کے علاوہ، ہم کوانٹیٹیشن کے دروازے کھولنے اور پروگرامنگ زبانوں کے علم کو عام کرنے کے لئے بھی پرعزم ہیں، اور ہم یقین رکھتے ہیں کہ مستقبل میں کوانٹیٹیشن عام اور عام ہو جائے گا.

کوانٹیفیکیشن ٹرانزیکشنز کیوں Python کا انتخاب کریں

مقداری لین دین کا عمل صرف اعداد و شمار حاصل کرنے ، تجزیہ کرنے ، اعداد و شمار کو پروسیس کرنے وغیرہ کے بارے میں ہے ، اعداد و شمار کے تجزیے کے لحاظ سے ، کوئی اور زبان ایسی نہیں ہے جو پیتھون کی طرح حساب کتاب اور کارکردگی کو برقرار رکھتی ہو۔ خاص طور پر ٹائم سیریز تجزیہ ڈیٹا (K لائن یعنی ٹائم سیریز ڈیٹا) کے عمل میں ، پیتھون کا زیادہ آسان اور آسان فائدہ ہے۔ اس کے علاوہ ، دیگر پروگرامنگ زبانوں کے مقابلے میں ، پیتھون زیادہ جامع اور آسان سیکھنے والا ہے ، پڑھنے کے قابل پیتھون پروگراموں کو انگریزی پڑھنے کی طرح محسوس ہوتا ہے۔

پانچ وجوہات جو آپ کو Python کا انتخاب کرنے کی اجازت دیتی ہیں

1. مقدار کو وسیع پیمانے پر استعمال کریں:

امریکی کمپنی کوانٹوپیئن اور مقامی موجدوں کے درمیان پیتھون زبان میں کوانٹیفیکیشن ممکن ہے۔

2. آسان سیکھنا:

پیتھون کا ڈیزائن فلسفہ صارف پر مبنی ہے ، اور یہ ایک تشریحاتی زبان ہے جو آسانی سے ڈیبگ ہوتی ہے۔

مفت اور کھلے ذرائع:

اس کے علاوہ ، ہم نے اپنے صارفین کے لئے مفت اور مفت ایپلی کیشنز کی سہولت فراہم کی ہے ، جس سے وہ اپنے صارفین کے لئے مفت اور مفت ایپلی کیشنز استعمال کرسکتے ہیں۔

4. بھرپور لائبریری:

اس کے علاوہ ، ہم نے اپنے صارفین کے لئے مختلف قسم کے ڈیٹا پروسیسنگ ، اعداد و شمار کی کارروائی ، نقطہ نظر ، شماریاتی تجزیہ ، تکنیکی تجزیہ ، مشین لرننگ اور بہت کچھ تیار کیا ہے۔

5. ایپلیکیشن انٹرفیس:

مختلف پلیٹ فارمز کے اعداد و شمار کو اسٹوریج کالز کے ساتھ حقیقی وقت میں منسلک کرنے کے لئے ایک انٹرفیس حاصل کرتا ہے۔

مکمل حکمت عملی

اس سیکشن کی اہم معلومات کو تیزی سے سمجھنے میں مدد کرنے کے لئے ، ایجاد کنندہ کو کوانٹی میٹڈ جاوا اسکرپٹ زبان کا فوری تعارف پیش کرنے سے پہلے ، اس سیکشن میں اسم کے تصور کے بارے میں ابتدائی تفہیم حاصل کریں۔ ہم سب سے آسان دو سیدھے لائن کی حکمت عملی کا استعمال کرتے ہوئے مثال دیتے ہیں:

کثیر مقصود: اگر اس وقت کوئی پوزیشن نہیں ہے اور 5 سائیکل اوسط 20 سائیکل سے بڑا ہے۔خالی کھڑا: اگر اس وقت کوئی پوزیشن نہیں ہے اور 5 سائیکل اوسط 20 سائیکل سے کم ہے۔کثیر مقصود: اگر آپ کے پاس فی الحال ایک سے زیادہ احکامات ہیں اور آپ کے پاس 5 دورانیہ اوسط 20 دورانیہ اوسط سے کم ہے۔خالی ہتھیار: اگر موجودہ اکاؤنٹ خالی ہے اور 5 دورانیہ اوسط 20 دورانیہ اوسط سے بڑا ہے۔

اگر آپ اسے پِیٹَن زبان میں لکھتے ہیں تو یہ کچھ یوں ہوتا ہے: گراف 4-29

گراف 4-29

اوپر دی گئی کوڈ کا مطلب یہ ہے کہ یہ مکمل طور پر پیتھون زبان میں لکھا گیا ایک مقداری تجارت کی حکمت عملی ہے۔ یہ ایک حقیقی ڈسک پر چل سکتا ہے اور خود بخود آرڈر کرتا ہے۔ کوڈ کی مقدار کے لحاظ سے ، پیتھون زبان جاوا اسکرپٹ سے کہیں زیادہ ہے کیونکہ ہم سی ٹی اے ٹریڈنگ فریم ورک کا استعمال نہیں کرتے ہیں۔

لیکن پوری حکمت عملی کے ڈیزائن کا عمل تقریبا ایک جیسا ہی ہے: مارکیٹ کی اقسام کو ترتیب دیں ، K لائن ڈیٹا حاصل کریں ، اسٹاک کی معلومات حاصل کریں ، تجارت کی منطق کا حساب لگائیں ، خرید و فروخت کا حکم دیں۔ یعنی ، اگرچہ پروگرامنگ کی نحو مختلف ہے ، لیکن اس کی حکمت عملی کی منطق ایک جیسی ہے ، لہذا اگلا ، آئیے پییٹن کی بنیادی نحو سیکھیں!

ورژن کا انتخاب

پیتھون کے دو ورژن ہیں: پیتھون 2 اور پیتھون 3۔ ایک دفعہ ایک جگہ کہا گیا تھا کہ پیتھون ایک ڈبل ٹیوب گن کی طرح ہے ، لیکن ہر بار صرف ایک ٹیوب سے گولی چلا سکتا ہے ، لیکن آپ کو کبھی معلوم نہیں ہوگا کہ کون سا زیادہ درست ہے۔ لہذا اگر آپ پیتھون کے لئے نئے ہیں تو ، براہ راست پیتھون 3 سیکھنے کی سفارش کی جاتی ہے کیونکہ یہ تازہ ترین ہے اور پیتھون کمیونٹی اسے برقرار رکھے ہوئے ہے۔ ہمارے کورسز بھی پیتھون 3 میں بیان کیے گئے ہیں۔

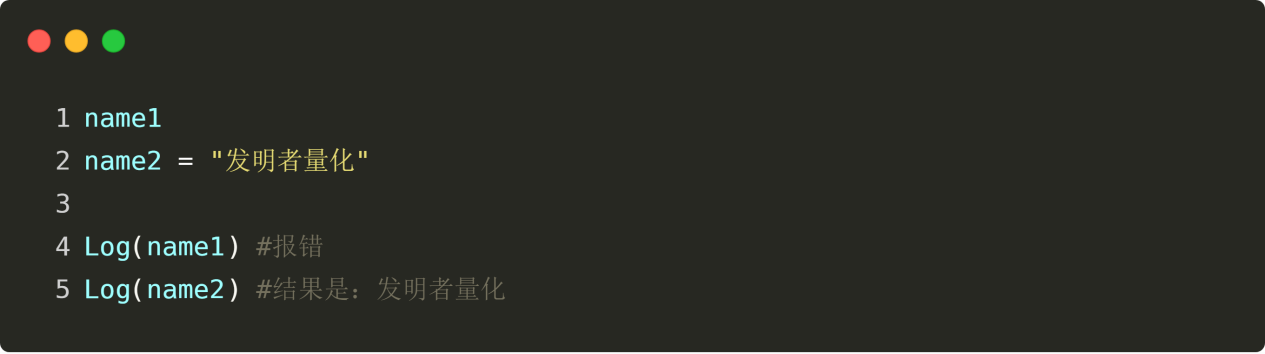

شناخت

یہ شناخت کرنے والا متغیر کا نام ہے، جیسا کہ ذیل میں دکھایا گیا ہے، ٹیسٹ، ٹیسٹ 10، ٹیسٹ 10، ٹیسٹ 10، ٹیسٹ 10، ٹیسٹ 10، ٹیسٹ 10، ٹیسٹ 10، ٹیسٹ 10، ٹیسٹ 10، ٹیسٹ 10، ٹیسٹ 10، ٹیسٹ 10، ٹیسٹ 10، ٹیسٹ 10، ٹیسٹ 10، ٹیسٹ 10، ٹیسٹ 10، ٹیسٹ 10، ٹیسٹ 10، ٹیسٹ 10، ٹیسٹ 10، ٹیسٹ 10، ٹیسٹ 10، ٹیسٹ 10، ٹیسٹ 10، ٹیسٹ 10، ٹیسٹ 10، ٹیسٹ 10، ٹیسٹ 10، ٹیسٹ 10، ٹیسٹ 10۔ڈیمو وغیرہ۔ پیتھون میں ہر چیز (متغیر، فنکشن نام اور آپریٹر) کو بڑے سائز میں لکھا جاتا ہے ، یعنی متغیر نام ٹیسٹ اور متغیر نام ٹیسٹ دو مختلف متغیرات ہیں۔ شناخت کنندہ (متغیر ، فنکشن ، وصف ، فنکشن پیرامیٹر نام) کے پہلے حرف کو حرف ، نشان زد ہونا چاہئے۔اس کے علاوہ ، یہ بھی ممکن ہے کہ اس کے بعد کے حروف اعداد ہوں ، جیسا کہ ذیل میں دکھایا گیا ہے: گراف 4-30

گراف 4-30

تبصرے

تبصرہ (انگریزی: Commentary) کوڈ کی ایک سطر کا ترجمہ یا تشریح ہے جس کے قوانین بہت آسان ہیں اور اس میں ایک سطر کے تبصرے اور بلاک سطح کے تبصرے شامل ہیں۔ ایک سطر کے تبصرے میں ایک سوراخ کا نشان ((#) سے شروع ہوتا ہے ، بلاک کے تبصرے میں تین سنگل کوٹس (( گراف 4-31

گراف 4-31

لائن اور سکڑنا

پیتھون کی سب سے خاص خصوصیت یہ ہے کہ وہ کوڈ بلاکس کو بڑے قوسین {} کے بغیر ظاہر کرنے کے لئے سکڑتا ہے۔ سکڑنے والے خالی جگہوں کی تعداد متغیر ہے ، لیکن ایک ہی کوڈ بلاکس کے بیانات میں سکڑنے والے خالی جگہوں کی ایک ہی تعداد ہونی چاہئے۔ جیسا کہ ذیل میں دکھایا گیا ہے: اس معاملے میں ، پروگرام غلطی کا جواب دیتا ہے۔ یہاں تک کہ اگر شرط قائم ہے تو ، یہ بھی آؤٹ پٹ نہیں کرتا ہے۔ گراف 4-32

گراف 4-32

متغیرات

متغیر کسی بھی قسم کے ڈیٹا کو محفوظ کرسکتا ہے ، متغیر کا نام براہ راست لکھنا متغیر تخلیق کرنا ہے ، لیکن جب متغیر تخلیق کیا جاتا ہے تو متغیر کی قیمت کو ایک ساتھ ترتیب دینا ضروری ہوتا ہے ، ورنہ پروگرام غلطی کا جواب دیتا ہے۔ مساوات کا نشان ((=) آپریٹر کے بائیں طرف متغیر کا نام ہے ، مساوات کا نشان ((=) آپریٹر کے دائیں طرف متغیر میں محفوظ کردہ قدر ہے۔ جیسا کہ ذیل میں دکھایا گیا ہے: نام 2 متغیر کا نام ہے ، اور ایجاد کنندہ کی مقدار متغیر کی مقدار ہے۔ اگر نام 2 کو نئی قیمت دوبارہ نہیں دی جاتی ہے تو ، نام 2 کی قیمت ہمیشہ ہی ہے ایجاد کنندہ کی مقدار متغیر۔ گراف 4-33

گراف 4-33

اعداد و شمار

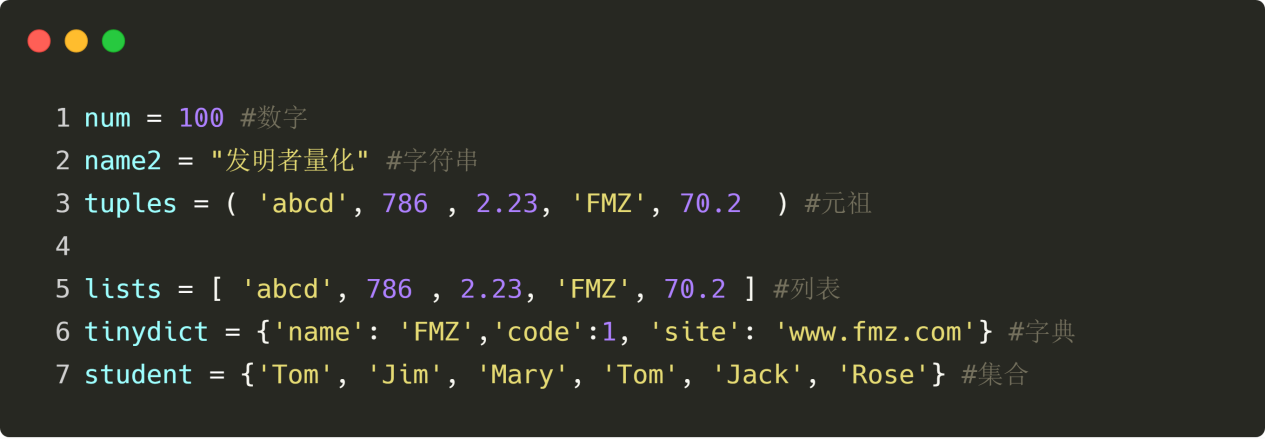

پیتھون میں چھ اعداد و شمار کی اقسام ہیں جن میں سے تین غیر متغیر اعداد و شمار اور تین متغیر اعداد و شمار ہیں۔ نامیاتی طور پر ، غیر متغیر اعداد و شمار ایک بار تخلیق ہونے کے بعد ، اس کی قیمت تبدیل نہیں کی جاسکتی ہے ، اور اس کا پتہ میموری میں منفرد ہے۔ متغیر ڈیٹا میموری میں موجود پتے کا حوالہ ہے ، اگر اس کی قیمت بدل جاتی ہے تو ، اس کا میموری ایڈریس تبدیل نہیں ہوتا ہے۔

غیر متغیر اعداد و شمار ((3): نمبر ((عدد)) ؛ سٹرنگ ((سٹرنگ) ؛ ٹپل ((نظم) ؛

متغیر اعداد و شمار ((۳): فہرست ((فہرست) ؛ لغت ((لفظی)) ؛ سیٹ ((مجموعہ)) ؛ گراف 4-34

گراف 4-34

اعداد و شمار

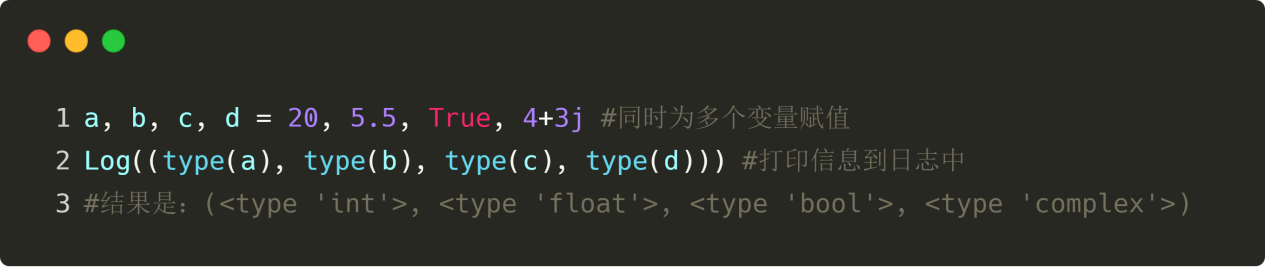

پیتھون میں عددی اقسام کی حمایت کی جاتی ہے int ((مجموعی قسم) ؛ float ((بھومنے والی قسم) ؛ bool ((بُل قسم) ؛ complex ((مضامین) ؛ built-in type (() افعال کو استعمال کیا جاسکتا ہے جس سے متغیر کی طرف اشارہ کیا جاتا ہے جس میں اعتراض کی قسم ہے۔ مندرجہ ذیل تصویر میں: چہرہ 4-35

چہرہ 4-35

آپریٹر

جیسا کہ زیادہ تر زبانوں میں ہوتا ہے، پیتھون میں ریاضی کے آپریشن بہت بدیہی ہوتے ہیں۔ ریاضی کے آپریٹرز، موازنہ کرنے والے آپریٹرز اور منطقی آپریٹرز سبھی وہی ہیں جو ہم اسکولوں میں جانتے ہیں۔ یہاں ریاضی کے آپریٹرز ضرب ضرب کے ریاضی کے آپریشنز ہیں، موازنہ کرنے والے آپریٹرز دو اقدار کا موازنہ کرسکتے ہیں یا نہیں، منطقی آپریٹرز میں بنیادی طور پر: منطقی، منطقی اور غیر منطقی۔ گراف 4-36

گراف 4-36

نوٹ کرنا ضروری ہے کہ:

ترجیحات

اگر 100* ((10-1) /(10+5) کا اظہار ہے تو ، پروگرام پہلے کس مرحلے پر حساب لگاتا ہے؟ ثانوی ریاضی ہمیں بتاتی ہے: (1) اگر ایک ہی سطح کا آپریشن ہے تو ، عام طور پر بائیں سے دائیں کی ترتیب میں حساب لگایا جاتا ہے۔ (2) اگر جمع اور گھٹاؤ دونوں کا قانون ہے تو ، پہلے ضرب ، پھر ضرب اور گھٹاؤ۔ (3) اگر قوسین موجود ہیں تو ، قوسین میں پہلے حساب لگائیں۔ (4) اگر آپریشن کے اصول کے مطابق ہے تو ، آپریشن کے اصول کا استعمال کرکے حساب لگائیں۔ میک زبان کی ترجیح بھی اسی طرح ہے ، جیسا کہ ذیل میں دکھایا گیا ہے۔ گراف 4-37

گراف 4-37

بول ویلیو

بُل ٹائپ کا مطلب سچ اور غلط ہے، جو عام طور پر شرائط کے فیصلے اور لپیٹنے والے بیانات میں استعمال ہوتا ہے۔ پائتن نے دو مستقل حالتوں کو بیان کیا ہے: ٹرو ایجن اور فلاس ایجن۔ حقیقت یہ ہے کہ کسی بھی شے کو بُل ٹائپ میں تبدیل کیا جاسکتا ہے ، یا براہ راست شرائط کے فیصلے کے لئے استعمال کیا جاسکتا ہے ، جیسا کہ ذیل میں دکھایا گیا ہے: گراف 4-38

گراف 4-38

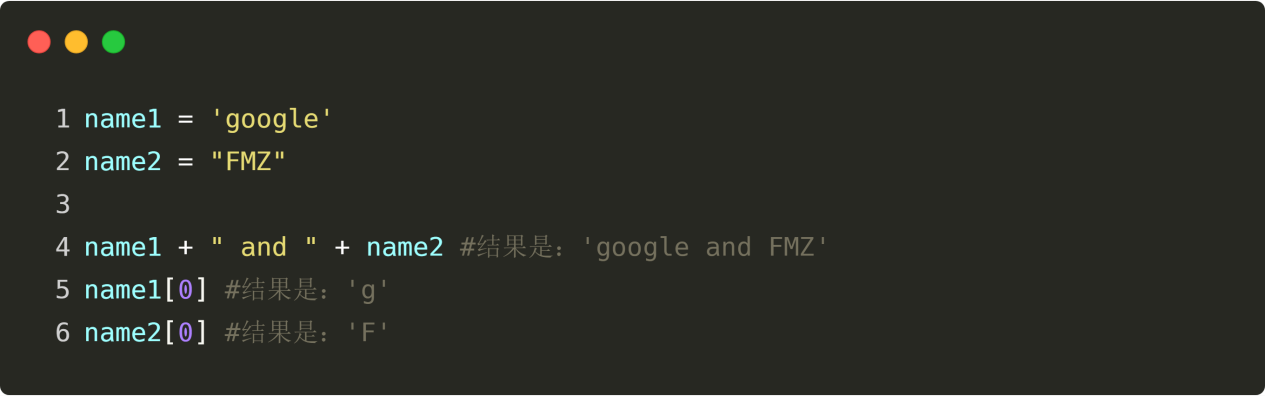

تاریں

سٹرنگ ایک لفظ ہے جو مختلف قسم کے کوڈ کی ترتیب میں اکثر استعمال ہوتا ہے۔ مثال کے طور پر ، اگر آپ 1905  گراف 4-39

گراف 4-39

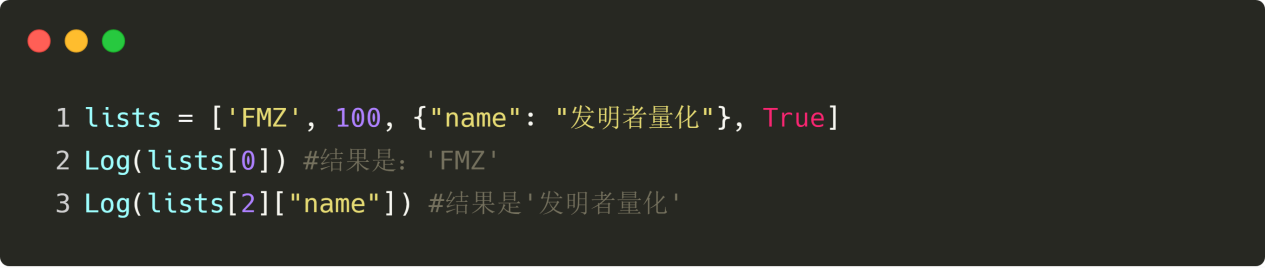

فہرست

فہرستیں پیتھون میں سب سے زیادہ استعمال ہونے والی ڈیٹا کی اقسام ہیں۔ آپ فہرستوں کو ایک کنٹینر کے طور پر تصور کرسکتے ہیں ، لیکن کنٹینر میں موجود عناصر کو بائیں سے دائیں کی طرف ترتیب دیا گیا ہے ، پہلا عنصر 0 ہے ، دوسرا عنصر 1 ہے ، اور اسی طرح۔ نیز ، پیتھون کی فہرستیں کسی بھی قسم کے ڈیٹا کو اسٹور کرسکتی ہیں ، جیسا کہ ذیل میں دکھایا گیا ہے: گراف ۴-۴۰

گراف ۴-۴۰

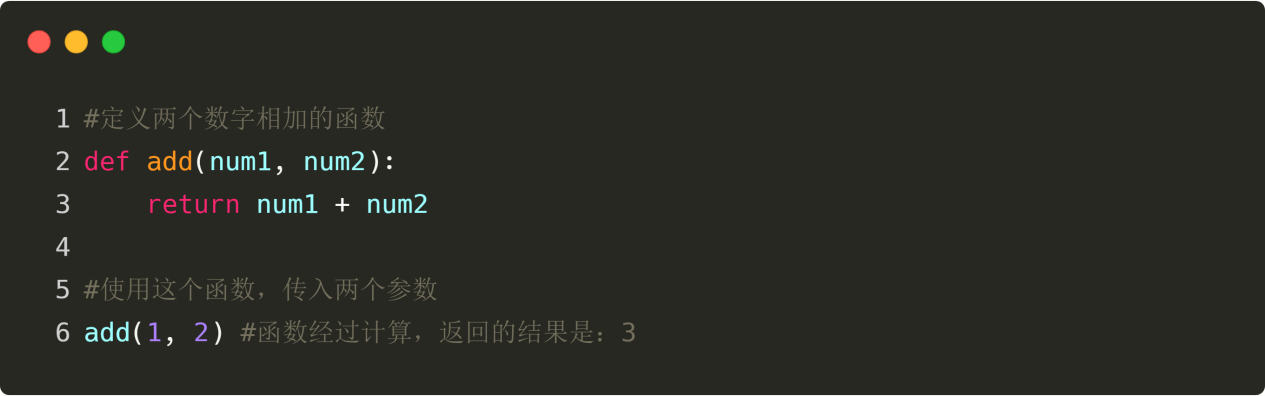

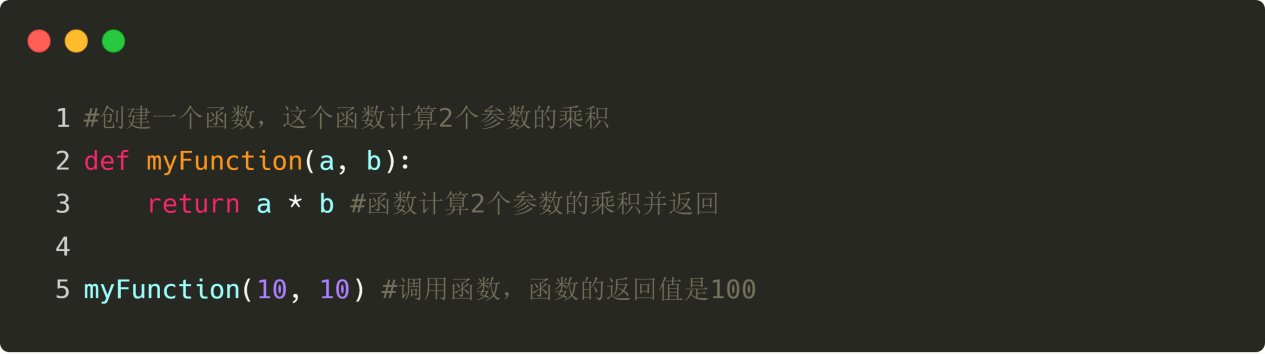

فنکشن

پائیتھون میں افعال ہمارے اسکول کے افعال سے بنیادی طور پر مختلف نہیں ہیں ، آپ کو یہ سمجھنے میں مدد ملے گی کہ آپ کیا منتقل کرتے ہیں ، اور افعال کے حساب سے کیا باہر نکالتے ہیں ، جیسا کہ ذیل میں دکھایا گیا ہے: گراف 44-41

گراف 44-41

اگر جملہ

اگر جملے ہماری زندگی میں اکثر آتے ہیں ، جیسے: اگر آج بارش ہو رہی ہے تو ، میں شرط لگاتا ہوں۔ یعنی ، یہ جملہ صرف اس وقت ہی کوڈ پر عملدرآمد کرے گا جب اس کی شرط درست ہو۔ نوٹ ، کوڈ کی کمپریسڈ فارمیٹ پر دھیان دیں ، ورنہ یہ پیتھون غلطی پیدا کرے گا! جیسا کہ ذیل میں دکھایا گیا ہے: گراف 44-42

گراف 44-42

if...else جملہ

if...else جملے بھی عام طور پر استعمال ہونے والے جملے ہیں، جیسے: اگر آج بارش ہو رہی ہے تو میں شرط لگاتا ہوں؛ دوسری صورت میں، میں شرط نہیں لگاتا ہوں۔ else جملہ if جملے کی توسیع ہے، یعنی جب مخصوص شرط غلط ہے تو، else کے بعد کا جملہ کوڈ کو انجام دیتا ہے۔ جیسا کہ ذیل میں دکھایا گیا ہے: گراف 44-43

گراف 44-43

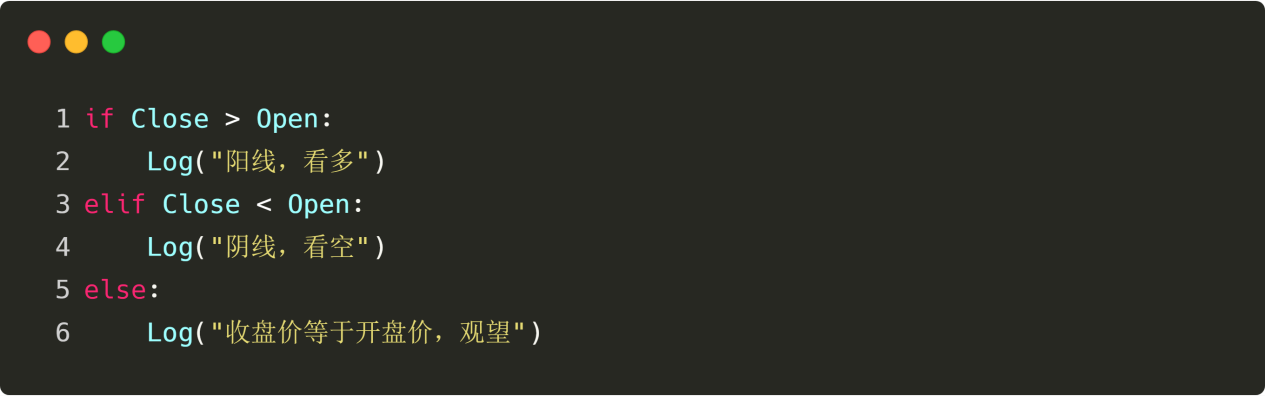

ایلیف جملہ

چونکہ پیتھون سوئچ بیانات کی حمایت نہیں کرتا ہے ، لہذا جب متعدد شرائط پر فیصلہ کیا جاتا ہے تو ، پیتھون صرف ایلیف بیانات کا استعمال کرتا ہے۔ مثال کے طور پر: اگر یہ سورج کی روشنی ہے تو ، میں زیادہ دیکھتا ہوں؛ دوسری صورت میں ، اگر یہ جینس ہے تو ، میں خالی نظر آتا ہوں؛ دوسری صورت میں ، میں دیکھتا ہوں ؛ جیسا کہ ذیل میں دکھایا گیا ہے: گراف 44-44

گراف 44-44

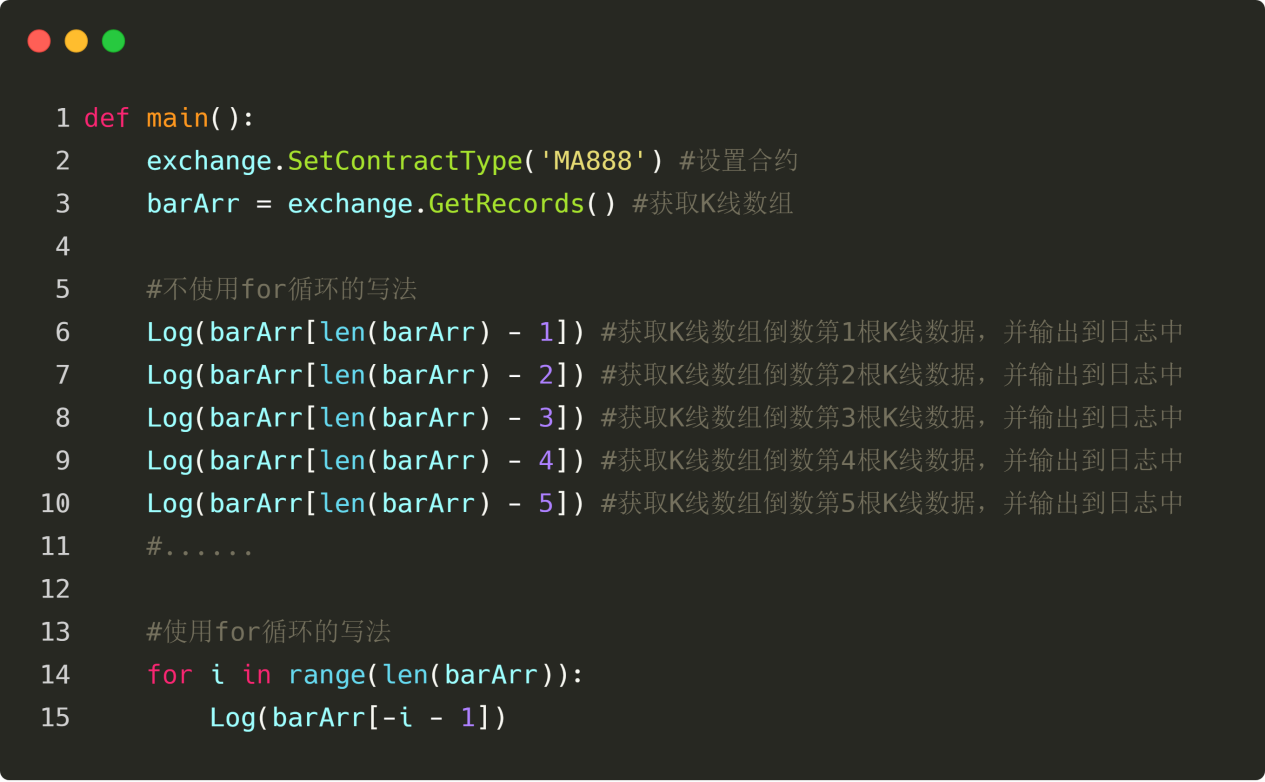

for گردش

بعض اوقات ہمیں حالیہ دنوں کے لئے K لائن کے اعداد و شمار حاصل کرنے کی ضرورت ہوتی ہے ، اور ہمیں K لائن کے اعداد و شمار کے مقام کے مطابق ، K لائن کے صفوں میں سے ایک سے ایک حاصل کرنے کی ضرورت ہوتی ہے ، تو for loop کا استعمال کرنا آسان ہے ، جیسا کہ ذیل میں دکھایا گیا ہے: چہرہ 4-45

چہرہ 4-45

while loop

ہم سب جانتے ہیں کہ مارکیٹ مسلسل بدل رہی ہے، اگر آپ کو تازہ ترین K لائن آرٹیکلز حاصل کرنے کی ضرورت ہے تو آپ کو ایک ہی کوڈ کو بار بار چلانے کی ضرورت ہے، پھر جب آپ کو صحیح شرط کی وضاحت کی جاتی ہے تو آپ کو تازہ ترین K لائن آرٹیکلز حاصل کرنے کے لئے ایک whilx لوپ کا استعمال کرتے ہوئے. گراف 44-46

گراف 44-46

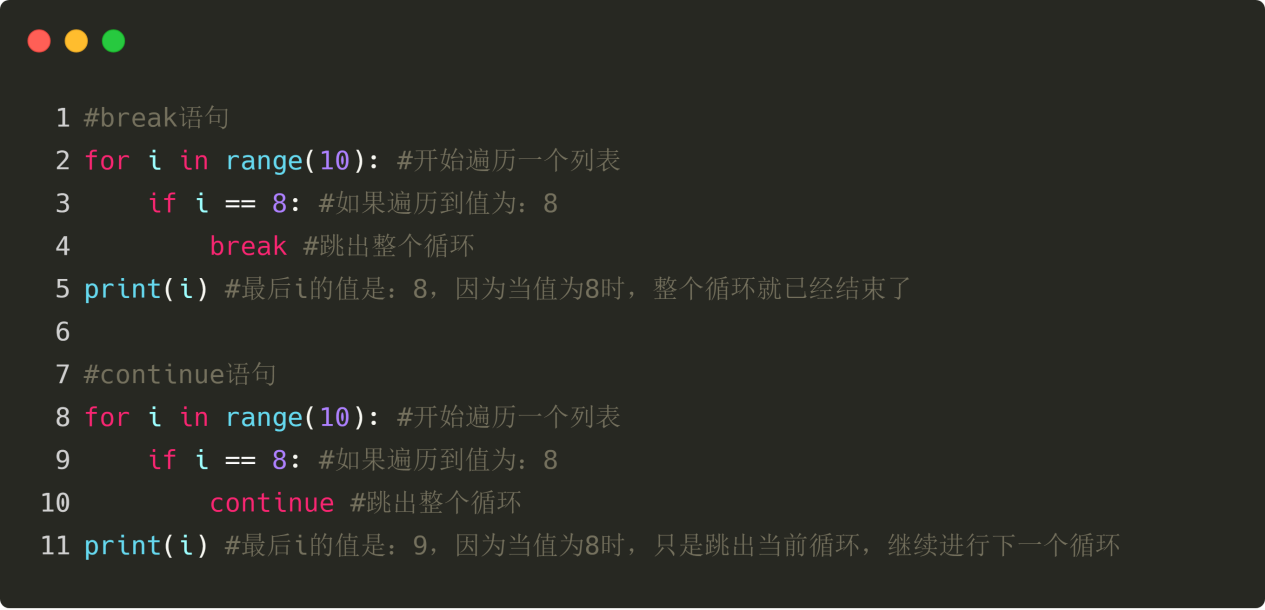

break جملے اور continue جملے

لپیٹ میں شرط ہوتی ہے کہ لپیٹ صرف اس وقت دوبارہ شروع ہوتی ہے جب شرط درست ہو جاتی ہے اور جب شرط غلط ہو جاتی ہے تو لپیٹ ختم ہوجاتی ہے۔ لیکن توڑنے والے جملے لپیٹ کے عمل کے دوران فوری طور پر لپیٹ سے باہر نکل سکتے ہیں؛ جاری رکھنے والے جملے ایک لپیٹ کو روک سکتے ہیں اور پھر اگلے لپیٹ میں جاری رہ سکتے ہیں۔ جیسا کہ ذیل میں دکھایا گیا ہے: گراف 44-47

گراف 44-47

واپسی کا جملہ

واپسی کا بیان فنکشن کے عمل کو روکتا ہے اور فنکشن کی قدر واپس کرتا ہے۔ واپسی کا بیان صرف فنکشن کے جسم میں ظاہر ہوتا ہے ، اور کوڈ میں کہیں اور ظاہر ہوتا ہے تو یہ نحو کی خرابی کا سبب بنتا ہے! گراف 44-48

گراف 44-48

حکمت عملی کا ڈھانچہ

حکمت عملی کی ساخت آپ کو حکمت عملی کی ایک مقررہ شکل کے طور پر سمجھا جاسکتا ہے ، جس میں ایجاد کنندہ کوالٹی ٹولز نے مشاورت کے ماڈل کا استعمال کیا ہے۔

ان میں سے لائن 4۔ 7 پورے پروگرام کا بنیادی ان پٹ فنکشن ہے، یعنی کمپیوٹر کوڈ کو لائن 4 سے شروع کرتا ہے؛ اس کے بعد براہ راست لائن 5 پر عملدرآمد کرتا ہے، اور لامحدود لوپ میں داخل ہوتا ہے۔ پھر لامحدود لوپ میں مسلسل حکمت عملی منطقی افعال (onTick) اور نیند افعال (Sleep) کو انجام دیتا ہے۔ onTick فنکشن بھی لائن 1 کا کوڈ ہے، آپ لائن 2 پر حکمت عملی منطق لکھ سکتے ہیں۔ ہم جانتے ہیں کہ لوپ میں، پروگرام کی عملدرآمد کی رفتار بہت تیز ہے، لہذا نیند کا استعمال کرتے ہوئے نیند کا استعمال کرتے ہوئے روک سکتا ہے، اگلے نسل کا کوڈ Sleep (500) ہر ایک لوپ ہے، 500 ملی سیکنڈ نیند میں پڑتا ہے۔ گراف 44-49

گراف 44-49

خلاصہ

یہ پِیٹَن زبان کا ایک فوری تعارف ہے، اگرچہ یہ صرف بنیادی معلومات ہیں، لیکن ایک سادہ مقداری تجارتی حکمت عملی لکھنے کے لیے یہ کافی ہے۔ اگر آپ کو زیادہ پیچیدہ حکمت عملی لکھنے کی ضرورت ہے تو، آپ کو ایجاد کرنے والے مقداری ٹول پِیٹَن زبان API دستاویزات کا حوالہ دینا چاہیے۔

اگلے حصے کا اعلان

تکنیکی تجزیہ کے شعبے میں رجحانات کی حکمت عملی میں ، اوسط لائن اور چینل کی خرابی یقینی طور پر دو بڑے گروہوں میں سے ایک ہیں۔ اگرچہ دونوں کا مقصد قیمتوں کی نقل و حرکت پر قبضہ کرنا ہے ، لیکن دونوں حکمت عملیوں کے تجارتی فلسفہ اور رسک کی خصوصیات بالکل مختلف ہیں۔ اس حصے میں پیتھون زبان کا تعارف سیکھنے کے بعد ، اگلے حصے میں ہم آپ کو ایک چینل کی خرابی کے لئے ایک مقداری تجارتی حکمت عملی لکھنے کے لئے ہاتھ سے لے جائیں گے۔

اسکول کے بعد کا کام

1، ایجاد کنندہ کی مقدار سازی کے آلے میں موجود پائیٹن زبان کا استعمال کرتے ہوئے تاریخی K لائن ڈیٹا حاصل کرنے کی کوشش کریں۔ 2، اس سیکشن کے آغاز میں حکمت عملی کا کوڈ لکھنے کی کوشش کریں، اور اس کے ساتھ ایک تبصرہ لکھیں۔

4.4 پائتن زبان کا استعمال کرتے ہوئے حکمت عملی کی تجارت کیسے کریں

خلاصہ

پچھلی پوسٹ میں ہم نے پیئٹن زبان کا تعارف ، بنیادی نحو ، حکمت عملی کا فریم ورک وغیرہ سیکھا تھا۔ اگرچہ یہ مواد بورنگ ہے ، لیکن یہ آپ کی تجارت کی حکمت عملی کو نافذ کرنے کے لئے ضروری مہارت ہے ، اور یہ سیکھنا ضروری ہے۔ تو ، اس مضمون میں ہم پیئٹن کی بنیادی معلومات کو جاری رکھیں گے ، ایک سادہ حکمت عملی سے شروع کریں گے ، سیکھیں گے ، اور قدم بہ قدم آپ کو قابل عمل مقداری تجارت کی حکمت عملی کو نافذ کرنے میں مدد کریں گے۔

حکمت عملی کا خلاصہ

بہت ساری تجارتی حکمت عملیوں میں سے ، ڈونگچن چینل کی حکمت عملی شاید ایک کلاسیکی اختراعی حکمت عملی ہے ، جو 1970 کی دہائی میں مشہور ہوگئی تھی ، جب غیر ملکی کمپنیوں نے خصوصی طور پر مرکزی دھارے میں آنے والی منظم تجارتی حکمت عملیوں کے لئے مشابہت ٹیسٹ اور تحقیق کی تھی ، جس کے نتائج سے پتہ چلتا ہے کہ تمام حکمت عملیوں کے ٹیسٹ میں ، ڈونگچین چینل کی حکمت عملی سب سے زیادہ کامیاب ہے۔

اس کے بعد ، امریکہ میں ایک اور مشہور سمندری پتنگوں کے تاجروں کی تربیت ہوئی ، جو تجارت کی تاریخ میں سب سے زیادہ مشہور ہے۔ اس وقت سمندری پتنگوں کے ٹریڈنگ کے طریقوں کو خفیہ رکھا گیا تھا ، لیکن ایک دہائی کے بعد ، جب سمندری پتنگوں کے ٹریڈنگ کے قوانین عام ہو گئے ، تو لوگوں کو پتہ چلا کہ سمندری پتنگوں کی تجارت کا طریقہ کار ڈونگچی آن کے بہتر ورژن کی حکمت عملی ہے۔

توڑنے والی تجارت کی حکمت عملی زیادہ ہموار تجارت کی اقسام کے لئے موزوں ہے۔ سب سے زیادہ عام توڑنے والی تجارت کا طریقہ یہ ہے کہ اس اصول پر مبنی ڈونگ آن چینل کی حکمت عملی۔

ڈونگیان ٹرانسپورٹ کی حکمت عملی

ڈانچیانگ چینل ایک رجحاناتی اشارے کا حصہ ہے اور اس کی ظاہری شکل اور سگنل برنگ بینڈ کے اشارے کی طرح ہیں۔ لیکن ڈانچیانگ چینل کی قیمتیں ایک مدت کے دوران سب سے زیادہ قیمت اور سب سے کم قیمتوں پر مبنی ہیں۔ مثال کے طور پر: حالیہ 50 K لائنوں کی سب سے زیادہ قیمتوں کا حساب لگاتے ہوئے ، ایک ٹریک بنانا۔ حالیہ 50 K لائنوں کی سب سے کم قیمتوں کا حساب لگاتے ہوئے ، ایک ٹریک بنانا۔ یہ اشارے تین مختلف رنگوں کے منحنی خطوط پر مشتمل ہے، جو 20 سائیکلوں میں مارکیٹ کی قیمتوں کی اتار چڑھاؤ کو ظاہر کرنے کے لئے ڈیفالٹ کے طور پر سب سے زیادہ قیمت اور سب سے کم قیمت ہے. جب اس کا چینل تنگ ہے تو یہ مارکیٹ میں کم اتار چڑھاؤ کا اشارہ کرتا ہے، اور اس کے برعکس چینل کی چوڑائی مارکیٹ میں زیادہ اتار چڑھاؤ کا اشارہ کرتی ہے۔

اگر قیمت ٹرین کے اوپر سے ٹوٹ جاتی ہے تو یہ خریدنے کا اشارہ ہے۔ اس کے برعکس ، اگر قیمت ٹرین کے نیچے سے ٹوٹ جاتی ہے تو یہ فروخت کا اشارہ ہے۔ چونکہ اس کے اوپر اور نیچے کی قیمتوں کا حساب سب سے زیادہ قیمتوں اور کم قیمتوں سے کیا جاتا ہے ، لہذا عام طور پر ، قیمتیں کم از کم ایک ہی وقت میں ٹرین کے اوپر اور نیچے کی طرف بڑھتی اور گرتی ہیں۔ زیادہ تر معاملات میں ، قیمتیں ٹرین کے اوپر یا نیچے کی طرف یا ٹرین کے اوپر اور نیچے کے درمیان ایک طرفہ حرکت کے ساتھ چلتی ہیں۔

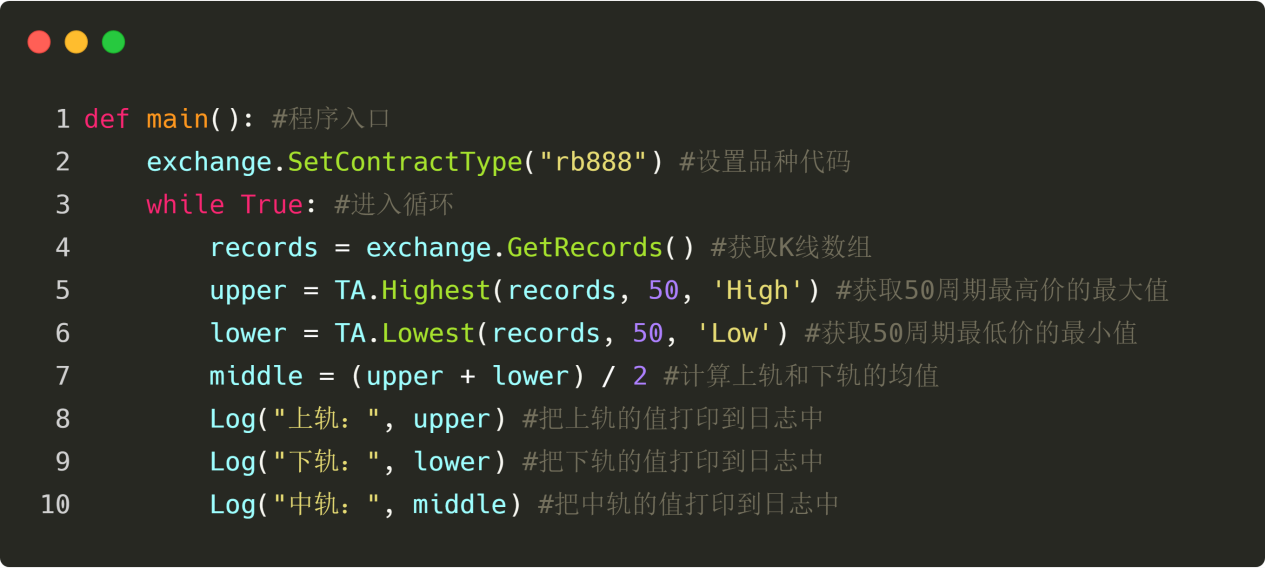

ڈونگچن ٹنل کا حساب کتاب

موجد کی مقدار سازی کے اوزار میں ، ڈونگ چین چینل کا حساب لگانے کا طریقہ بہت آسان ہے ، براہ راست کسی مخصوص سائیکل میں سب سے زیادہ قیمت یا کم سے کم قیمت حاصل کرنے کا استعمال کیا جاسکتا ہے ، جیسا کہ ذیل میں دکھایا گیا ہے۔ قطار 5 50 سائیکل کی سب سے زیادہ قیمت حاصل کرنے کی زیادہ سے زیادہ قیمت ہے ، اور قطار 6 50 سائیکل کی کم سے کم قیمت حاصل کرنے کی کم سے کم قیمت ہے۔ گراف ۴-۵۰

گراف ۴-۵۰

اسٹریٹجک منطق

ڈونگ آن چینل کے استعمال کے بہت سے طریقے ہیں ، جو الگ الگ استعمال کیے جاسکتے ہیں ، یا دوسرے اشارے کے ساتھ مل کر استعمال کیے جاسکتے ہیں۔ اس حصے میں ہم استعمال کرنے کا سب سے آسان طریقہ استعمال کریں گے۔ یعنی: جب قیمت نیچے سے اوپر کی طرف سے ٹریک کو توڑتی ہے ، یعنی اوپر کی دباؤ کی لائن کو توڑتی ہے ، تو ہم سمجھتے ہیں کہ کثیر جہتی قوت مضبوط ہورہی ہے ، ایک لہر اوپر کی طرف بڑھ رہی ہے ، اور خریدنے کی کھلی پوزیشن کا اشارہ پیدا ہوتا ہے۔ جب قیمت اوپر سے نیچے کی طرف گرتی ہے ، یعنی حمایت کی لائن کو توڑتی ہے ، تو ہم سمجھتے ہیں کہ اوپر کی قوت مضبوط ہورہی ہے ، اور ایک لہر نیچے کی طرف بڑھ رہی ہے ، اور فروخت کی کھلی پوزیشن کا اشارہ پیدا ہوتا ہے۔ گراف 4-51

گراف 4-51

اگر خریدنے کی پوزیشن کھل گئی تو ، قیمت ڈونگ چین چینل کے وسط میں واپس آگئی ، ہم سمجھتے ہیں کہ کثیر جہتی طاقت کمزور ہو رہی ہے ، یا فضائی طاقت مضبوط ہو رہی ہے ، اور فروخت کے پلے اسٹیشن سگنل پیدا ہوئے ہیں۔ اگر فروخت کی پوزیشن کھل گئی تو ، قیمت دوبارہ ڈونگ چین چینل کے وسط میں واپس آگئی ، ہم سمجھتے ہیں کہ فضائی طاقت کمزور ہو رہی ہے ، یا کثیر جہتی طاقت مضبوط ہو رہی ہے ، اور خریدنے کے پلے اسٹیشن سگنل پیدا ہوئے ہیں۔

خرید و فروخت کی شرائط کثیر مقصود: اگر کوئی ہولڈنگ نہیں ہے، اور اختتامی قیمت زیادہ ہےخالی کھڑا: اگر کوئی ہولڈنگ نہیں ہے اور قیمت نیچے کی طرف ہےکثیر مقصود: اگر آپ کے پاس زیادہ آرڈر ہیں اور آپ کی قیمتیں وسط سے کم ہیںخالی ہتھیار: اگر آپ کے پاس ایک خالی بل ہے اور آپ کی قیمتیں وسط لائن سے زیادہ ہیں

حکمت عملی کا کوڈ لاگو

حکمت عملی کو نافذ کرنے کا پہلا قدم پہلے ڈیٹا حاصل کرنا ہے ، کیونکہ ڈیٹا تجارتی حکمت عملی کا ایک لازمی حصہ ہے۔ ذرا تصور کریں کہ ہمیں کس ڈیٹا کی ضرورت ہے؟ اور اس ڈیٹا کو کیسے حاصل کیا جائے؟ پھر اس ڈیٹا کے مطابق حساب کتاب کریں اور تجارتی منطق ڈیزائن کریں۔ آخر میں تجارتی منطق کے ساتھ خرید و فروخت کی تجارت کریں۔ مخصوص اقدامات مندرجہ ذیل ہیں:

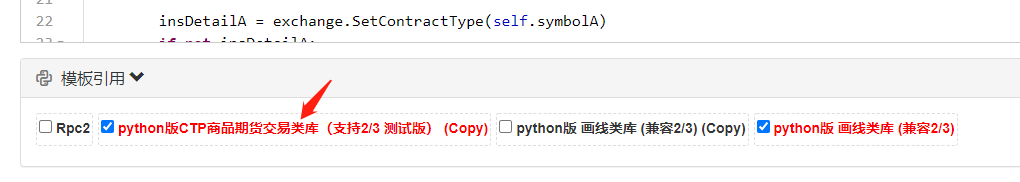

پہلا مرحلہ: ٹرانزیکشن لائبریری کا استعمال کریں

آپ ٹرانزیکشن لائبریری کو ایک فنکشنل ماڈیول کے طور پر تصور کر سکتے ہیں، اور ٹرانزیکشن لائبریری کا استعمال کرنے کا فائدہ یہ ہے کہ یہ آپ کو حکمت عملی کی منطق لکھنے پر توجہ مرکوز کرنے کی اجازت دیتا ہے۔ مثال کے طور پر: جب ہم ٹرانزیکشن لائبریری کا استعمال کرتے ہیں، تو ہم ٹرانزیکشن لائبریری میں درج ذیل API کا استعمال کرتے ہیں، لیکن اگر ہم ٹرانزیکشن لائبریری کا استعمال نہیں کرتے ہیں، تو ہم ٹرانزیکشن لائبریری کھولتے ہیں، جہاں ہم ٹرانزیکشن کی قیمتوں تک رسائی حاصل کرنے کی ضرورت ہوتی ہے، ہمیں انکوائری کے مسائل پر غور کرنے کی ضرورت ہے، لیکن ہم ٹرانزیکشن کی ضرورت نہیں ہے، ہمیں انکوائری کے مسائل پر غور کرنے کی ضرورت ہے، وغیرہ. نقشہ 4-52

نقشہ 4-52

اوپر دی گئی تصویر کا استعمال کرتے ہوئے ایک CTA حکمت عملی کا فریم ورک ہے. یہ ایک مقررہ کوڈ فارمیٹ ہے جہاں تمام تجارتی منطق کوڈ لائن 4 سے شروع ہوتا ہے. دوسری جگہوں پر کسی بھی ترمیم کی ضرورت نہیں ہے۔

جاوا اسکرپٹ کے لئے ٹیمپلیٹ کلاس لائبریری بلٹ میں ہے ، اور پطرون کو اس ٹیمپلیٹ کو نقل کرنے کی ضرورت ہے:https://www.fmz.com/strategy/24288◦ پھر پالیسی میں ترمیم کرنے کے صفحے پر حوالہ جات کو نشان زد کریں۔ ◦ اور یقینا آپ ٹیمپلیٹ لائبریری کے بغیر بھی پالیسی کو مکمل کرسکتے ہیں۔

دوسرا مرحلہ: مختلف قسم کے اعداد و شمار حاصل کریں

اگر آپ اس پر غور کریں تو ، آپ کو کیا ڈیٹا درکار ہے؟ ہماری حکمت عملی کی تجارت کی منطق سے پتہ چلتا ہے کہ: پہلے آپ کو موجودہ ہولڈنگ کی حیثیت حاصل کرنے کی ضرورت ہے ، پھر بندش کی قیمتوں کا موازنہ کریں اور اس کے ساتھ ساتھ برین بینڈ کے اشارے پر نیچے کی طرف چلنے والے باہمی تعلقات کا موازنہ کریں ، اور آخر میں فیصلہ کریں کہ آیا مارکیٹ بند ہونے والی ہے یا نہیں۔ پھر آئیے ان اعداد و شمار کو حاصل کرنے کے لئے آگے بڑھیں۔

K لائن ڈیٹا حاصل کریں

سب سے پہلے یہ ہے کہ K لائنوں کی صفیں اور موجودہ K لائنوں کی اختتامی قیمتیں حاصل کریں ، کیونکہ K لائنوں کی صفیں موجود ہیں ، لہذا آپ N سائیکلوں کی سب سے زیادہ قیمت یا کم سے کم قیمت حاصل کرنے کے لئے API کو کال کرسکتے ہیں۔ نقشہ 4-53

اس تصویر میں دکھایا گیا ہے:

لائن 4: K لائن صفیں حاصل کریں، جو ایک مقررہ شکل ہے۔

پانچویں سطر: K لائن کی لمبائی کو فلٹر کریں، کیونکہ ہم N سائیکل کی سب سے زیادہ قیمت یا کم قیمت کا حساب لگاتے ہیں، اس کا پیرامیٹر 50 ہے، اور جب K لائن 50 سے کم ہے، تو اس کا حساب نہیں لگایا جاسکتا ہے۔ لہذا یہاں K لائن کی لمبائی کو فلٹر کرنا ہے، اگر K لائن 50 سے کم ہے، تو اس لوپ کو چھوڑ دیں اور اگلے K لائن کا انتظار جاری رکھیں.

لائن 6: ہم کوڈ لنک ریکارڈز [len ((records - 1) ] کو استعمال کرتے ہیں تاکہ K لائن صف کے آخری اعداد و شمار ، یعنی تازہ ترین K لائن اعداد و شمار کو حاصل کیا جاسکے۔ یہ اعداد و شمار ایک ایسا اعتراض ہے جس میں: کھولنے کی قیمت ، سب سے زیادہ قیمت ، کم قیمت ، بند ہونے کی قیمت ، حجم ، وقت وغیرہ کے اعداد و شمار شامل ہیں۔ چونکہ یہ ایک اعتراض ہے ، لہذا ہم براہ راست لنک استعمال کرتے ہیں۔ کلوز لنک تازہ ترین K لائن بند ہونے کی قیمت حاصل کرنے کے لئے ہے۔

نقشہ 4-53

اس تصویر میں دکھایا گیا ہے:

لائن 4: K لائن صفیں حاصل کریں، جو ایک مقررہ شکل ہے۔

پانچویں سطر: K لائن کی لمبائی کو فلٹر کریں، کیونکہ ہم N سائیکل کی سب سے زیادہ قیمت یا کم قیمت کا حساب لگاتے ہیں، اس کا پیرامیٹر 50 ہے، اور جب K لائن 50 سے کم ہے، تو اس کا حساب نہیں لگایا جاسکتا ہے۔ لہذا یہاں K لائن کی لمبائی کو فلٹر کرنا ہے، اگر K لائن 50 سے کم ہے، تو اس لوپ کو چھوڑ دیں اور اگلے K لائن کا انتظار جاری رکھیں.

لائن 6: ہم کوڈ لنک ریکارڈز [len ((records - 1) ] کو استعمال کرتے ہیں تاکہ K لائن صف کے آخری اعداد و شمار ، یعنی تازہ ترین K لائن اعداد و شمار کو حاصل کیا جاسکے۔ یہ اعداد و شمار ایک ایسا اعتراض ہے جس میں: کھولنے کی قیمت ، سب سے زیادہ قیمت ، کم قیمت ، بند ہونے کی قیمت ، حجم ، وقت وغیرہ کے اعداد و شمار شامل ہیں۔ چونکہ یہ ایک اعتراض ہے ، لہذا ہم براہ راست لنک استعمال کرتے ہیں۔ کلوز لنک تازہ ترین K لائن بند ہونے کی قیمت حاصل کرنے کے لئے ہے۔

ذخیرہ اندوزی کا ڈیٹا حاصل کریں

ہولڈنگ کی معلومات کوالٹی ٹریڈنگ کی حکمت عملی میں ایک بہت اہم شرط ہے، جب ٹریڈنگ کی شرائط قائم ہوتی ہیں، تو یہ بھی ضروری ہے کہ ہولڈنگ کی حالت اور ہولڈنگ کی تعداد کے ذریعہ حکم دیا جائے. مثال کے طور پر: جب خریدنے کے لئے کھلی ہولڈنگ کی تجارت کی شرائط قائم ہوتی ہیں تو، اگر ہولڈنگ ہے تو، بار بار حکم نہیں دیا جاسکتا ہے؛ اگر کوئی ہولڈنگ نہیں ہے تو، آپ کو حکم دیا جا سکتا ہے. اس بار ہم نے براہ راست ہولڈنگ کی معلومات کو ایک فنکشن میں پیک کیا ہے، صرف اس فنکشن کو کال کرنے کی ضرورت ہے: چار سے 54

چار سے 54

اس تصویر میں دکھایا گیا ہے: یہ ایک فنکشن ہے جو ذخیرہ اندوزی کی معلومات حاصل کرتا ہے۔ اگر ذخیرہ اندوزی خالی ہے تو 0 لوٹتا ہے۔ اگر متعدد احکامات ہیں تو 1 لوٹتا ہے۔ اگر خالی احکامات ہیں تو -1 لوٹتا ہے۔ نوٹ کریں کہ اوپر کوڈ: لائن 2: ایک فنکشن بنانا، نام mp، جس میں کوئی پیرامیٹر نہیں ہے۔ تیسری سطر: ذخیرہ کرنے والے صفوں کو حاصل کریں، یہ ایک مقررہ شکل ہے۔ صف 4: ذخیرہ کرنے والے صف کی لمبائی کا تعین کریں، اگر اس کی لمبائی برابر ہے تو یہ یقینی طور پر خالی جگہ ہے، لہذا 0 واپس آئے گا صف 6: اگر آپ کو اس صف میں جانے کے لئے ایک for loop کا استعمال کرنا ہے تو ، اگلی منطق بہت آسان ہے ، اگر آپ کو ایک سے زیادہ نمبر ملتے ہیں تو ، یہ 1 واپس کرتا ہے۔ اگر آپ کو خالی نمبر ملتا ہے تو ، یہ -1 واپس کرتا ہے۔ لائن 18: ابھی لکھے گئے حاصل کرنے کے لئے اسٹوریج کی معلومات کی تقریب mp کو کال کریں۔

تازہ ترین 50 K لائنوں کی سب سے زیادہ اور کم قیمتیں حاصل کریں

ایجاد کاروں کے کوانٹائزیشن ٹولز میں ، ٹی اے.ہائیسٹ ٹی اے اور ٹی اے.لوئسٹ ٹی اے کی افعال کو براہ راست استعمال کرکے براہ راست حاصل کیا جاسکتا ہے ، بغیر خود ہی منطق لکھنے کی ضرورت ہے۔ اور ٹی اے.ہائیسٹ ٹی اے اور ٹی اے.لوئسٹ ٹی اے کی افعال کے نتیجے میں مخصوص اقدار کو واپس کیا جاتا ہے ، نہ کہ صفیں۔ یہ بہت آسان ہے ، اور اس کے علاوہ ، سرکاری طور پر سینکڑوں اشارے کے افعال شامل ہیں۔ چار سے پانچ

چار سے پانچ

اس تصویر میں دکھایا گیا ہے: لائن 19: TA.Highest لنک فنکشن کو کال کریں تاکہ 50 سائیکلوں کی سب سے زیادہ قیمت کی زیادہ سے زیادہ قیمت حاصل کی جاسکے 20 ویں سطر: 50 سائیکلوں کی کم سے کم قیمت کے لئے کم سے کم قیمت حاصل کرنے کے لئے ٹی اے.لوسٹ ٹیک فنکشن کو کال کریں لائن 21: 50 سائیکلوں کی سب سے زیادہ قیمت کی زیادہ سے زیادہ قیمت اور 50 سائیکلوں کی سب سے کم قیمت کی کم سے کم قیمت پر مبنی اوسط حساب لگائیں

تیسرا مرحلہ: معاہدہ کریں

مندرجہ بالا اعداد و شمار کے ساتھ ، آپ ٹرانزیکشن منطق اور نیچے کی تجارت کے لئے کوڈ لکھ سکتے ہیں۔ فارمیٹ بھی بہت آسان ہے ، جو سب سے زیادہ استعمال کیا جاتا ہے وہ ہے اگر جملہ ٹرانزیکشن ، جسے الفاظ کے ساتھ بیان کیا جاسکتا ہے: اگر شرط 1 اور شرط 2 قائم ہیں تو ، نیچے کی ترتیب؛ اگر شرط 3 یا شرط 4 قائم ہے تو ، نیچے کی ترتیب۔ چار سے 56

چار سے 56

اس تصویر میں دکھایا گیا ہے: لائن 22: ٹرانزیکشن کلاس لائبریری کا استعمال کرتے ہوئے، یہ ایک مقررہ شکل ہے صفیں ۲۳، ۲۴: یہ ایک سادہ سے سادہ جملہ ہے جس میں ہم نے پہلے سیکھا ہے کہ اگر ہم زیادہ سے زیادہ احکامات رکھتے ہیں اور ان کی قیمتیں وسط سے کم ہیں تو تمام پوزیشنوں کو برابر کرنا ہے۔ صفیں 25، 26: یہ ایک سادہ خالی فہرست کا جملہ ہے جس میں ہم نے پہلے سیکھا ہے کہ ہم نے پہلے ہی سیکھا ہے کہ ہم نے پہلے ہی سیکھا ہے کہ ہم نے پہلے ہی سیکھا ہے کہ ہم نے پہلے ہی سیکھا ہے کہ ہم نے پہلے ہی سیکھا ہے کہ ہم نے پہلے ہی سیکھا ہے کہ ہم نے پہلے ہی سیکھا ہے کہ ہم نے پہلے ہی سیکھا ہے کہ ہم نے پہلے ہی سیکھا ہے کہ ہم نے پہلے ہی سیکھا ہے کہ ہم نے پہلے ہی سیکھا ہے کہ ہم نے پہلے ہی سیکھا ہے کہ ہم نے پہلے ہی سیکھا ہے کہ ہم نے پہلے ہی سیکھا ہے کہ ہم نے پہلے ہی سیکھا ہے کہ ہم نے پہلے ہی سیکھا ہے کہ ہم نے پہلے ہی سیکھا ہے کہ ہم نے پہلے ہی سیکھا ہے کہ ہم نے پہلے ہی سیکھا ہے کہ ہم نے پہلے ہی سیکھا ہے کہ ہم نے پہلے ہی سیکھا ہے کہ ہم نے پہلے ہی سیکھا ہے کہ ہم نے پہلے ہی سیکھا ہے کہ ہم نے پہلے ہی سیکھا ہے کہ ہم نے پہلے ہی سیکھا ہے کہ ہم نے پہلے ہی سیکھا ہے کہ اگر ہم موجودہ خالی فہرست رکھتے ہیں، اور اختتامی قیمتیں درمیانی حد سے زیادہ ہیں، تو لائن 27: موجودہ اسٹوریج کی حیثیت کا تعین کریں ، اگر اسٹوریج خالی ہے تو ، اگلے مرحلے پر جائیں۔ لائن 28،29: فیصلہ کریں کہ کیا اختتامی قیمت زیادہ ہے، اور اگر اختتامی قیمت بڑھتی ہوئی ہے تو، کھولی ہوئی پوزیشن خریدیں. لائن 30، 31: فیصلہ کریں کہ کیا اختتامی قیمت نیچے کی طرف سے کم ہے، اگر اختتامی قیمت نیچے کی طرف گر جاتی ہے تو، کھلی پوزیشن فروخت کی جاتی ہے.

خلاصہ

مندرجہ بالا ہم سیکھتے ہیں کہ پیتھون کے ساتھ ایک مکمل مقداری تجارتی حکمت عملی تیار کرنے کے لئے ہر قدم ، بشمول: حکمت عملی کا خلاصہ ، ڈونچیان چینل کے حساب کتاب کا طریقہ ، حکمت عملی کی منطق ، خرید و فروخت کی شرائط ، حکمت عملی کے کوڈ کے نفاذ وغیرہ۔ یہ سیکشن صرف ایک سادہ حکمت عملی ہے ، جو ایک کوڑے کے طور پر کام کرتا ہے ، اور ایک سے زیادہ طریقوں سے ، آپ اپنے تجارتی نظام کے مطابق مختلف تجارتی طریقوں کو اوورلیپ کرسکتے ہیں ، جس سے اپنی اپنی مقداری تجارتی حکمت عملی بن جاتی ہے۔

اگلے حصے کا اعلان

مقداری تجارت کی حکمت عملی کی ترقی میں ، پروگرامنگ زبانوں کی کارکردگی کی رفتار کے نقطہ نظر سے ، اگر یہ کہنا ضروری ہے کہ کون سی زبان تیز ترین ہے تو ، یہ صرف C ++ ہے۔ خاص طور پر مشتق اور ہائی فریکوئنسی تجارت کے شعبے میں ، C ++ منفرد زبان مخصوص ہے ، C ++ کو عددی حساب کتاب میں ایک فائدہ ہے ، جو جاوا اسکرپٹ اور پطرون کے مقابلے میں کئی درجے کی رفتار کو بڑھا سکتا ہے۔ اگر آپ مستقبل میں مشتق اور ہائی فریکوئنسی تجارت کے شعبے میں ترقی کرنا چاہتے ہیں تو ، یہ ایک ایسا کورس ہوگا جسے آپ نہیں چھوڑ سکتے ہیں۔

اسکول کے بعد کا کام

1 ، اس سیکشن کی حکمت عملی کو عملی جامہ پہنانے کے لئے شروع کریں۔ 2، اس سیکشن کی حکمت عملی میں ایک ہموار اشارے کو شامل کرنے کی کوشش کریں اور تجارت کی تعدد کو کم کریں۔

باب پنجم: حکمت عملی کی جانچ پڑتال، اصلاح اور بہتری

5.1 دوبارہ جانچ کے معنی اور خطرات

خلاصہ

ریویو ٹریڈنگ روایتی ٹریڈنگ کے مقابلے میں سب سے زیادہ مختلف ہے، جو حقیقی مارکیٹ کے اعداد و شمار پر مبنی ہے جو تاریخ میں واقع ہوئی ہے، فوری طور پر تجزیہ حکمت عملی سگنل کو متحرک کرنے اور ٹریڈنگ کی تصویر کشی کرنے کے لئے، ایک وقت کے دوران کارکردگی کی رپورٹوں کو نکالنے کے لئے. ملکی اور غیر ملکی اسٹاک، اجناس کے مستقبل، غیر ملکی کرنسی وغیرہ کے بازاروں کے لئے حکمت عملی کی ترقی کا ایک اہم حصہ ہے.

دوبارہ جانچ پڑتال کا مطلب

پچھلے باب میں ہم نے بنیادی پروگرامنگ زبانوں کے بنیادی حصے سیکھے ہیں اور آپ کو سکھایا ہے کہ ان پروگرامنگ کے بنیادی اصولوں کا استعمال کیسے کریں ، کچھ آسان تجارتی حکمت عملیاں لکھیں ، جو کہ ہزاروں میل کی مسافت کا تقریبا half نصف حصہ ہے۔ تاہم ، ایک حکمت عملی لکھنے کے بعد ، یہ یقینی طور پر براہ راست عملی طور پر نہیں ہوسکتی ہے ، اس کے علاوہ ، اس کے لئے مسلسل ریٹیسٹنگ ، ریٹیسٹنگ ، ریٹیسٹنگ ، ریٹیسٹنگ ، ریٹیسٹنگ وغیرہ کی ضرورت ہوتی ہے ، یہاں تک کہ جب تک کہ حکمت عملی مکمل طور پر ماڈل کے مواد کو نافذ نہیں کرسکتی ہے اور ہموار کام کرسکتی ہے۔

مقداری تجارتی منطق کے نقطہ نظر سے ، حکمت عملی دراصل مارکیٹ کے بارے میں ایک سیریز کے ادراک اور مفروضوں پر مبنی ہے ، اور ریٹیسٹ سے یہ مؤثر طریقے سے معلوم ہوتا ہے کہ آیا یہ مفروضے درست اور مستحکم ہیں۔ تاریخی عدم استحکام کے اوقات میں ، کیا نقصانات پیدا ہوسکتے ہیں اور ان نقصانات کو روکنے کے لئے فیصلے کرنے میں مدد ملتی ہے۔

اس کے علاوہ، مقداری تجارت کے عمل کے نقطہ نظر سے، retesting حکمت عملی کی منطق میں کیڑے کی کھوج میں مدد مل سکتی ہے، جیسے مستقبل کے افعال، چوری کی قیمتوں، کثیر تناسب، وغیرہ. یہ حکمت عملی کے لئے قابل اعتماد ثبوت فراہم کرتا ہے جو حقیقی تجارت کے لئے استعمال کیا جا سکتا ہے.

- اس کے علاوہ، یہ بھی ممکن ہے کہ آپ کو اس کے بارے میں مزید جاننے کی ضرورت ہو گی.

- آپ کے خیالات اور آپ کی حکمت عملی کے بارے میں آپ کے خیالات کا جائزہ لیں.

- تجارتی نظام میں نقائص کا پتہ لگانے اور اصل حکمت عملی میں بہتری لانا۔

لہذا ، ریٹویٹنگ کا مطلب یہ ہے کہ تاریخی اعداد و شمار کے ذریعہ حقیقی تجارت کے عمل کو جتنا ممکن ہو سکے واپس لایا جائے ، حکمت عملی کی افادیت کی تصدیق کی جائے ، غلط حکمت عملی کی مہنگی قیمتوں سے بچنے میں مدد ملے ، اور ہمیں اپنی تجارت کی حکمت عملی کو چھانٹنے ، بہتر بنانے اور بہتر بنانے میں مدد ملے۔

دوبارہ جانچ پڑتال کا خطرہ

ٹرپ کی نشاندہی کرنے والے سگنل چمک رہے ہیں:

ٹریڈنگ کی حکمت عملی ریٹرن کے وقت جامد تاریخی اعداد و شمار پر مبنی ہے۔ جبکہ حقیقی ٹریڈنگ کا ڈیٹا متحرک ہے۔ مثال کے طور پر: اگر سب سے زیادہ قیمت کل کی اختتامی قیمت سے زیادہ ہے تو کھلی پوزیشن خریدیں۔ یہ کھلی پوزیشن کی شرط ہے کہ اگر K لائن ختم نہیں ہوئی ہے تو ، حقیقی ڈسک میں ، سب سے زیادہ قیمت متحرک ہے ، اور تجارتی سگنل پلٹنے کا امکان ہے۔ جبکہ ریٹرن کے وقت ، ریٹرن انجن جامد تاریخی اعداد و شمار پر مبنی ہے جس میں موازنہ کرنے کے لئے مرکب ہے۔

مستقبل کی فنکشن کی جانچ پڑتال:

مستقبل کے افعال مستقبل کی قیمت پر استعمال ہوتے ہیں، یعنی موجودہ حالات مستقبل میں تبدیل ہو سکتے ہیں، اور اسی طرح مستقبل کے افعال بھی سگنل فلیش کی وجہ بن سکتے ہیں۔ لہذا کسی بھی افعال میں مستقبل کے افعال کی خصوصیات ہوتی ہیں، جیسے کہ حروف کی طرف رجوع کرنا۔

جیسا کہ ذیل میں دکھایا گیا ہے: اس کا لفظ تبدیل کرنے والا فنکشن موجوں کی چوٹیوں اور لہروں کی وادیوں کے موڑ کے مقامات کی نشاندہی کرتا ہے ، اور یہ تازہ ترین ریئل ٹائم قیمتوں کے مطابق اپنی قیمت کو ایڈجسٹ کرسکتا ہے ، لیکن اگر موجودہ قیمت میں تبدیلی آتی ہے تو ، اس کا لفظ تبدیل کرنے والا فنکشن حساب کتاب کے نتائج کو بھی تبدیل کردے گا۔ اگر مستقبل کے فنکشن کے ساتھ فنکشن استعمال کیا جاتا ہے تو ، موجودہ آرڈر سگنل قائم ہوسکتا ہے اور آرڈر ہوسکتا ہے ، لیکن تھوڑی دیر بعد یہ سگنل بھی غلط ہوسکتا ہے۔ اعداد و شمار 5-1

اعداد و شمار 5-1

ٹرپ کی قیمتوں کا تعین

نام نہاد قیمت چوری کا عمل ماضی کی قیمت کا استعمال کرتے ہوئے تجارت کرنا ہے۔ مثال کے طور پر: اگر سب سے زیادہ قیمت کسی مقررہ قیمت سے زیادہ ہے تو کھلنے کی قیمت پر خریدنا ہے۔ یہ شرط چوری کی قیمت ہے ، کیونکہ حقیقی ڈسک میں ، جب سب سے زیادہ قیمت کسی قیمت سے زیادہ ہے تو ، قیمت کھلنے کی قیمت سے ایک خاص فاصلے پر ہے ، اس وقت کھلنے کی قیمت سے نہیں خریدی جاسکتی ہے۔ لیکن ریٹرو ٹیسٹ میں ، خریدنے کا اشارہ ہے ، اور تجارت کی جاسکتی ہے۔

ایک اور صورت یہ بھی ہے کہ اگر قیمت ایک مقررہ قیمت کے مقابلے میں ایک مقررہ قیمت کے مقابلے میں بلند ہو جائے تو، ایک مقررہ قیمت کے ساتھ واپسی کی جانچ پڑتال کی جا سکتی ہے، لیکن یہ واضح طور پر حقیقی قیمت میں نہیں خریدا جا سکتا ہے.

ٹرپ کی ناممکن قیمتوں کی جانچ پڑتال

اس کے علاوہ ، یہ بھی کہا گیا ہے کہ اگر آپ کے پاس کوئی معاہدہ نہیں ہے تو ، آپ کو اس کے بارے میں مزید جاننے کی ضرورت ہے۔ پہلا: حقیقی قیمتوں میں ، جب قیمتیں رک جاتی ہیں تو عام طور پر خریدنا ممکن نہیں ہوتا ہے ، اور اس کے برعکس گر جاتا ہے۔ لیکن ریٹویٹ میں ، یہ قابل تبادلہ ہے۔

دوسری قسم: ایکسچینج فوٹو گرافی کا طریقہ کار یہ ہے: قیمت کی ترجیح ، وقت کی ترجیح۔ کچھ اقسام کی اشاعتوں میں اکثر بڑے پیمانے پر آرڈر ہوتے ہیں ، اگر حقیقی وقت میں اشاعت خرید و فروخت کی جاتی ہے تو ، اشاعت کی موٹائی کا انتظار کرنے کی ضرورت ہوتی ہے ، اس سے پہلے کہ وہ معاہدہ کرسکیں یا اس سے بھی معاہدہ نہ کرسکیں۔ لیکن جب دوبارہ جانچ پڑتال کی جاتی ہے تو ، اشاعت خرید و فروخت کی جاسکتی ہے۔

تیسرا طریقہ: اگر سودے بازی کی حکمت عملی ہے تو ، پھر سودے بازی کا منافع بہت زیادہ ہے ، کیونکہ سودے بازی کے وقت ہر بار یہ فرض کیا گیا ہے کہ ان قیمتوں کے فرق کو پکڑ لیا جائے گا۔ حقیقت میں ، بہت سے قیمتوں کے فرق کو نہیں پکڑا جاسکتا ، یا صرف ایک ٹانگ پکڑی جاسکتی ہے ، عام طور پر یقینی طور پر آپ کی سمت کے خلاف ہے ، پھر فوری طور پر دوسری ٹانگ کو پورا کرنے کی ضرورت ہے ، اس وقت اس کی جگہ نہیں ہے ، 1-2 پوائنٹس ، اور سودے بازی کی حکمت عملی خود ہی ان پوائنٹس کے فرق کو بڑھا دیتی ہے ، یہ صورت حال سودے بازی میں نقل نہیں کی جاسکتی ہے۔ حقیقی منافع بالکل بھی خراب نہیں ہے۔

چوتھی قسم: بلیک سوان واقعہ۔ جیسا کہ ذیل میں ہے ، غیر ملکی کرنسی سوئزرلینڈ بلیک سوان واقعہ میں ، اگرچہ بظاہر کھلنے کی قیمت ، سب سے زیادہ قیمت ، کم قیمت ، بند ہونے کی قیمت نظر آتی ہے ، لیکن حقیقت میں ، اس دن کی انتہائی مارکیٹ میں ، درمیانی قیمت خالی ہے ، بہت سارے اسٹاپ نقصان کے احکامات ، جس کی وجہ سے قدم رکھنے کا واقعہ ، صفر کی روانی ، تجارت کی مشکل بہت بڑی ہے ، لیکن واپسی کی جانچ میں نقصان کو روک سکتا ہے۔ اعداد و شمار 5-2

اعداد و شمار 5-2

ٹرپ کی زیادہ فٹنس کا پتہ لگانا

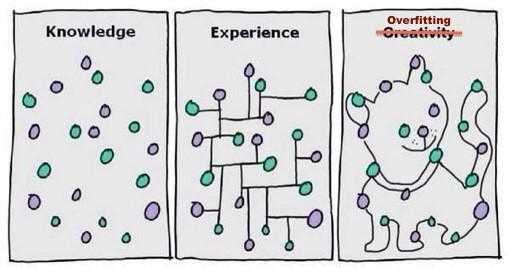

جب بھی میں نیچے دی گئی تصویر کو دیکھتا ہوں تو میرا دل کہتا ہے: ہاہاہاہاہا۔۔۔ اس تصویر سے یہ ظاہر ہوتا ہے کہ ایک مضحکہ خیز ماڈل، اگر کافی پیچیدہ ہو تو، اعداد و شمار کے مطابق ہو سکتا ہے۔ گراف 5-3

گراف 5-3

مقداری تجارت کے لئے ، ریکوری تاریخی اعداد و شمار پر مبنی ہے ، لیکن تاریخی اعداد و شمار کا نمونہ محدود ہے ، اگر تجارتی حکمت عملی میں بہت زیادہ پیرامیٹرز ہیں ، یا تجارتی منطق بہت پیچیدہ ہے ، جس کے نتیجے میں تجارتی حکمت عملی میں تاریخی اعداد و شمار کو زیادہ سے زیادہ اپنانا پڑتا ہے۔

مقداری حکمت عملی کا ماڈلنگ کا عمل بنیادی طور پر ایک ایسا عمل ہے جس میں بڑی تعداد میں لگ بھگ بے ترتیب اعداد و شمار میں سے مقامی غیر بے ترتیب اعداد و شمار کو تلاش کیا جاتا ہے ، جو اعداد و شمار کے علم کے بغیر بہت زیادہ فٹ ہونے کے جال میں آسانی سے پڑ جاتا ہے۔

لہذا ، اپنے آپ کو دھوکہ نہ دیں۔ اگر آپ کو پتہ چلتا ہے کہ غیر نمونہ ڈیٹا خراب کارکردگی کا مظاہرہ کرتا ہے ، اور پھر یہ محسوس ہوتا ہے کہ ماڈل کو ضائع کرنا بہت افسوسناک ہے ، یا یہ تسلیم کرنے سے انکار کرتا ہے کہ آپ کا ماڈل کام نہیں کرسکتا ہے ، اور ماڈل کو بہتر بنانے کے لئے ماڈل کو بہتر بناتا رہتا ہے ، جب تک کہ نمونہ سے باہر کے اعداد و شمار بھی اسی طرح کی کارکردگی کا مظاہرہ نہیں کرتے ہیں ، تو آخر میں آپ کا نقصان یقینی طور پر آپ کا سونا چاندی ہوگا۔

ٹرپ سے بچ جانے والوں کی غلطیوں کا سراغ لگانا

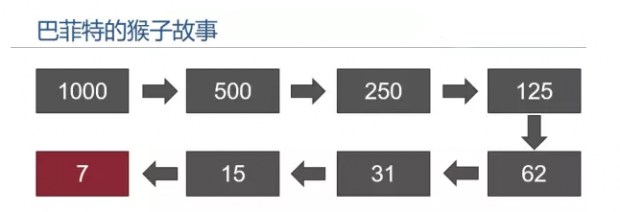

وال اسٹریٹ پر ایک مشہور لطیفہ ہے: فرض کریں کہ مارکیٹ میں ایک ہزار مچھلیاں ہیں ، پہلے سال میں ، 500 مچھلیوں کو ہٹا دیں جو بڑے پیمانے پر ہار جاتی ہیں۔ دوسرے سال میں ، آدھے کو ہٹا دیں ، 250 مچھلیاں رہ جاتی ہیں۔ تیسرے سال کے آخر تک ، 125 مچھلیاں رہ جاتی ہیں۔ گراف 5-4

گراف 5-4

نویں سال میں، آخری ڈک باقی تھا۔ پھر آپ نے دیکھا، دیکھو، دیکھو، بائیں اور دائیں دیکھو، اور آپ نے دیکھا۔ آخر میں فنانس میگزین کا سرورق دیکھ کر اچانک سوچا، اوہ، اوہ، یہ بفیٹ نہیں ہے!

یقینا یہ صرف ایک مذاق ہے، لیکن کیا آپ نے کبھی سوچا ہے کہ اگر 1000 فنڈ مینیجرز ہیں، تو 10 سال بعد، 10 یا اس سے زیادہ فنڈ مینیجرز 10 سال کے لئے مسلسل مارکیٹوں کو جیتنے میں کامیاب ہوں گے؟ لیکن یہ شاید اتفاق اور قسمت کا فیصلہ ہے، اور فنڈ مینیجرز کی مہارت سے کوئی تعلق نہیں ہے۔

اس کے علاوہ، یہ بھی کہا جاتا ہے کہ یہ سرمایہ کاری کی حکمت عملی بہت مضبوط کارکردگی کا مظاہرہ کرتی ہے اور اس میں کوئی بڑی واپسی نہیں ہوتی ہے۔ اعداد و شمار 5-5

اعداد و شمار 5-5

اور سست ، جیسا کہ دائیں طرف کی تصویر میں دکھایا گیا ہے ، حقیقی صورتحال اس میں ہے۔ اصل میں بائیں طرف کی جانچ پڑتال کی وکر بہت ساری جانچ پڑتال میں سے صرف ایک بہترین کارکردگی کا مظاہرہ کررہی ہے۔ یعنی بائیں طرف کی جانچ پڑتال میں ، اس کے پیچھے بہت ساری خراب کارکردگی کا مظاہرہ کررہی ہے۔

پھندے کے جھٹکے کی لاگت کا اندازہ

حقیقی تجارتی ماحول میں ، قیمت ہمیشہ اتار چڑھاؤ میں ہوتی ہے ، اور جب آپ کسی تجارتی موقع کی امید کرتے ہیں تو ، اس وقت جب آپ آرڈر دیتے ہیں تو ، قیمت بدل سکتی ہے۔ لہذا سلائڈ پوائنٹ کے مسائل ، چاہے وہ موضوعی تجارت میں ہوں یا مقداری تجارت میں ، ناگزیر ہیں۔

لیکن ریویو سست اعداد و شمار پر مبنی ہے، اور یہ حقیقی ٹریڈنگ کے ماحول کا اندازہ لگانا مشکل ہے۔ مثال کے طور پر: نیچے کی قیمت 1050 خرید ہے، لیکن اصل ٹرانزیکشن کی قیمت 1051 ہو سکتی ہے۔ اس رجحان کی وجہ سے بہت سے اصول ہیں، جیسے: انتہائی مارکیٹ وقت کی لچکدار خلا، نیٹ ورک تاخیر، سافٹ ویئر کے نظام ہارڈ ویئر، سرور کا جواب، وغیرہ.

بغیر سلائڈ پوائنٹس کے دوبارہ ٹیسٹ

گراف 5-6

گراف 5-6

جیسا کہ اوپر دکھایا گیا ہے ، ایک غیر سلائڈ پوائنٹ ریٹریکشن ، فنڈز کا منحنی خطوط نسبتا good اچھا لگتا ہے ، لیکن حقیقی تجارت میں حقیقی قیمت اور حکمت عملی کی ریٹریکشن کی مثالی قیمت میں فرق ہے۔ لہذا اس غلطی کو کم کرنے کے لئے ، حکمت عملی کی ریٹریکشن کے دوران دو سلائڈ پوائنٹس مقرر کیے جاسکتے ہیں ، تاکہ خریدنے کی قیمت کو بڑھا یا فروخت کی قیمت کو کم کیا جاسکے۔

سلائیڈ پوائنٹس کی دوبارہ جانچ

گراف 5-7

گراف 5-7

جیسا کہ اوپر دکھایا گیا ہے ، ایک ہی حکمت عملی ، اگر 2 چھلانگ پوائنٹس کے علاوہ ، دوبارہ ٹیسٹ کے نتائج بغیر کسی سلائڈ پوائنٹس کے نتائج سے بہت زیادہ مختلف ہیں ، تو یہ بھی اس حکمت عملی کو بہتر بنانے یا تبدیل کرنے کی ضرورت کی نمائندگی کرتا ہے۔ خاص طور پر اعلی تجارتی تعدد کی حکمت عملی ، دوبارہ ٹیسٹ کے دوران 1-2 چھلانگ پوائنٹس کے علاوہ ، دوبارہ ٹیسٹ کو حقیقی تجارتی ماحول کے قریب تر بنا سکتی ہے۔

خلاصہ

شاید آپ کے ساتھی پوچھیں گے کہ جب کہ مقدار کی تجارت میں بہت سارے مسائل پیدا ہوسکتے ہیں ، تو میں کس طرح ثابت کروں کہ میری حکمت عملی میں کوئی مسئلہ نہیں ہے۔ حقیقت میں ، جواب بہت آسان ہے ، حکمت عملی کے عملی ہونے سے پہلے کچھ وقت کے لئے تجارت کی نقل کرنا ضروری ہے ، اگر نقل کی تجارت کی قیمت اس وقت کی تجارت کی قیمت سے بہت مختلف ہے جب دوبارہ جانچ پڑتال کی جاتی ہے تو ، اس سے پتہ چلتا ہے کہ اس حکمت عملی میں کوئی مسئلہ نہیں ہے ، کم از کم حکمت عملی کی منطق میں کوئی مسئلہ نہیں ہے۔

بہر حال ، تجربہ کار تجارتی نظام کے ڈویلپر کے لئے ، بیک ٹائپ کرنا ضروری ہے۔ کیونکہ یہ آپ کو بتاتا ہے کہ آیا کسی حکمت عملی کے خیال کو تاریخی تجارت میں درست ثابت کیا جاسکتا ہے۔ لیکن زیادہ تر اوقات ، بیک ٹائپنگ مستقبل میں منافع بخش ہونے کا مطلب نہیں ہے۔ کیونکہ بیک ٹائپنگ میں بہت سارے سوراخ ہیں ، اور آپ کو کچھ سبق نہیں مل پائیں گے ، اور یہ سبق اصلی سونے اور چاندی سے ڈھکے ہوئے ہیں۔ میں چاہتا ہوں کہ اس مضمون کو پڑھ کر آپ کو کم سے کم بہت سے مقداری راستے اور پھنسے ہوئے راستے سے بچایا جائے۔

اسکول کے بعد کا کام

1، کیا ہے اور اس سے کیسے بچنا ہے؟ 2۔ حقیقی زندگی میں کون سی چیزیں بقا کی طرف راغب ہوتی ہیں؟

5.2 کس طرح مقدار کی تجارت کی جانچ پڑتال کریں

خلاصہ

دوبارہ جانچ پڑتال کے معنی اور اہمیت میں کوئی شک نہیں ہے ، اور جب کوانٹیمیٹڈ دوبارہ جانچ پڑتال کی جاتی ہے تو ، حکمت عملی کو جہاں تک ممکن ہو تاریخی حقیقی ماحول میں رکھنا چاہئے ، اگر تاریخی ماحول کی تفصیلات کو نظرانداز کیا جائے تو ، اس کا نتیجہ یہ ہوسکتا ہے کہ پوری کوانٹیمیٹڈ دوبارہ جانچ پڑتال ناقابل عمل ہے۔

ریویو ڈیٹا ریویو کے مترادف ہے ، جس میں تاریخی K لائن ڈیٹا کو ریویو کرکے خرید و فروخت کی جاتی ہے ، اور حقیقی تجارتی قواعد کی نقالی کی جاتی ہے ، اور آخر میں ایک وقت کی مدت کے دوران شارپ تناسب ، زیادہ سے زیادہ ریویو ریویو ، سالانہ منافع کی شرح ، سرمایہ کاری کے منحنی خطوط وغیرہ کو جمع کیا جاتا ہے۔ بہت سارے سافٹ ویئر موجود ہیں جو ریویو کرسکتے ہیں ، جیسے مختلف قسم کے مکمل سنچور فنانس ، جس میں لچکدار طور پر اپنی مرضی کے مطابق VNPY وغیرہ۔

ایجاد کنندہ کوالٹی کے طور پر ایک تجارتی کوالٹی ٹرانزیکشن سافٹ ویئر ، اعلی کارکردگی کا حامل ریٹرو ٹیسٹنگ انجن کے ساتھ آتا ہے ، جس میں فار لوپ ریٹرو ٹیسٹنگ فریم ورک کا استعمال ہوتا ہے ، جس سے ویکٹر کوالٹی کا حساب کتاب تیز تر ہوتا ہے۔ اور ریٹرو ٹیسٹنگ اور ریئل ڈسک کا کوڈ متحد کرتا ہے ، جس سے جزوی طور پر ریل ریٹرو ٹیسٹنگ کی دشواری کو حل کیا جاتا ہے۔

انٹرفیس کا تعارف

ہم نے انوینٹرز کی طرف سے مقداری مائی زبان کی حکمت عملی کی مثال کے طور پر انوینٹرز کی مقداری لین دین کے اوزار کی ویب سائٹ بنائی ہے۔www.fmz.comاس کے بعد کنٹرول سینٹر ، پالیسی لائبریری ، ایک پالیسی منتخب کریں ، تجزیاتی دوبارہ جانچ کریں پر کلک کریں اور درج ذیل صفحات پر جائیں: گراف 5-8

گراف 5-8

دوبارہ جانچ کی ترتیب کے انٹرفیس میں ، آپ اپنی اصل ضروریات کے مطابق اپنی مرضی کے مطابق کرسکتے ہیں۔ مثال کے طور پر: دوبارہ جانچ کا وقت ، K لائن سائیکل ، ڈیٹا کی قسم ((مثال کے طور پر ، اینڈروئیڈ لیول ڈیٹا یا ریئل ڈسک لیول ڈیٹا) ؛ اس کے مقابلے میں ، اینڈروئیڈ لیول ڈیٹا کی دوبارہ جانچ تیز ہے ، ریئل ڈسک لیول ڈیٹا کی دوبارہ جانچ زیادہ درست ہے) ؛ اس کے علاوہ ، آپ دوبارہ جانچ کے دوران طریقہ کار کی فیس اور اکاؤنٹ کی ابتدائی رقم وغیرہ بھی ترتیب دے سکتے ہیں۔

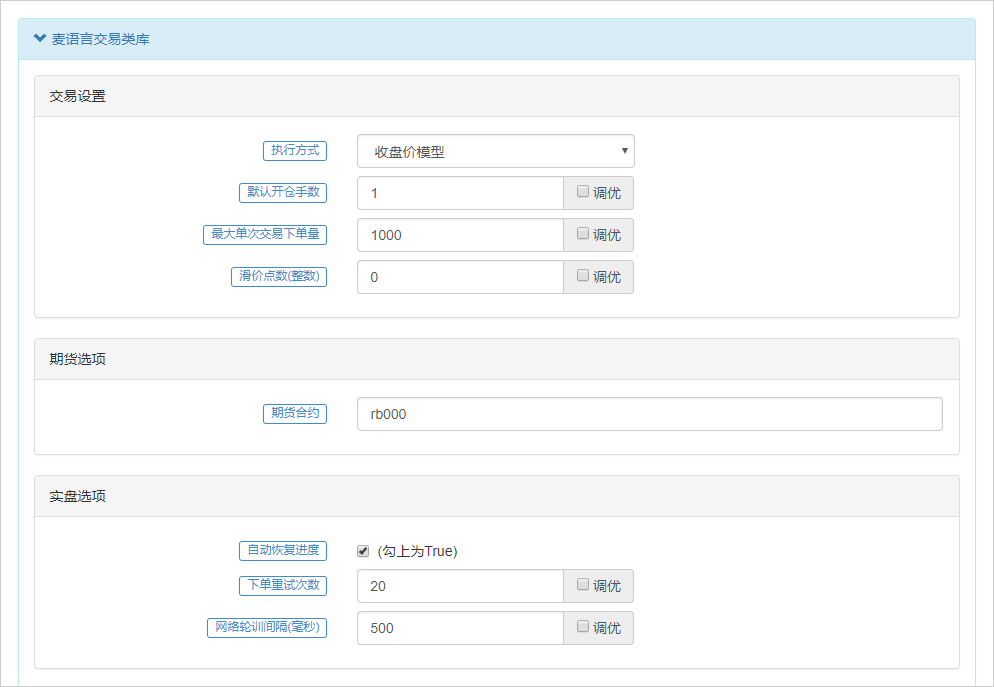

کلک کریں مائی لینگ ٹریڈنگ کلاس لائبریری ، سب سے پہلے ٹرانزیکشن سیٹ اپ ٹیگ ، ایجاد کنندہ کی مقدار سازی کے ٹرانزیکشن ٹول میں مائی لینگ کی حکمت عملی میں دو طریقے سے دوبارہ عملدرآمد ہے ، یعنی: اختتامی قیمت ماڈل اور حقیقی وقت کی قیمت ماڈل ؛ اختتامی قیمت ماڈل کا مطلب ہے کہ موجودہ K لائن ختم ہونے کے بعد ہی ماڈل پر عملدرآمد کیا جاتا ہے ، جب نیچے کی جڑ K لائن شروع ہوتی ہے تو تجارت پر عملدرآمد کیا جاتا ہے۔ حقیقی وقت کی قیمت ماڈل کا مطلب ہے کہ ہر قیمت میں تبدیلی کے لئے ایک ماڈل پر عملدرآمد کیا جاتا ہے ، جب ٹریڈنگ سگنل بنتا ہے تو فوری طور پر تجارت ہوتی ہے۔ مندرجہ ذیل گراف: گراف 5-9

گراف 5-9

ڈیفالٹ کھولنے والے ہاتھوں کی تعداد کا مطلب ہے دوبارہ جانچ پڑتال کے وقت کھلی پوزیشنوں کی تعداد ، زیادہ سے زیادہ ایک ہی تجارت میں ایک ہی تجارت کا واحد حجم ہے جو دوبارہ جانچنے والے انجن کو تفویض کیا جاتا ہے۔ اصلی ڈسک کی تجارت کی قیمت اور پیش وضاحتی تجارت کی قیمت کی حد کے درمیان انحراف ہوتا ہے ، یہ انحراف عام طور پر تاجر کی طرف منفی سمت میں منتقل ہوتا ہے ، جس سے تجارت میں اضافی نقصان ہوتا ہے ، لہذا سلائڈ پوائنٹ شامل کرنا ضروری ہے ، گھریلو اجناس کے مستقبل میں عام طور پر حقیقی تجارت کے ماحول کی نقل کے لئے 1-2 چھلانگ یا اس سے بھی زیادہ شامل ہوتے ہیں۔

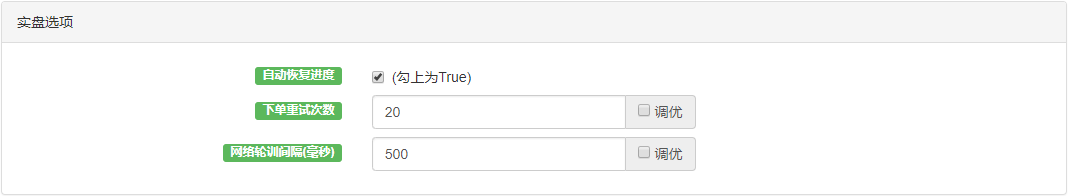

فیوچر آپشن میں معاہدے کی اقسام جیسے rb000 یا rb888 بھریں۔ اصلی ڈسک آپشن بنیادی طور پر حقیقی ڈسک ٹریڈنگ کے لئے استعمال ہوتا ہے ، اور دوبارہ جانچ میں ڈیفالٹ کی ترتیبات کو برقرار رکھا جاسکتا ہے۔ اگر خودکار بحالی کی پیشرفت پر کلک کرنا درست ہے تو ، جب حکمت عملی روبوٹ کو حقیقی ڈسک پر چلانے میں روک دیتی ہے تو ، روبوٹ کو دوبارہ شروع کیا جاتا ہے ، جس سے پہلے سگنل کی پوزیشن خود بخود بحال ہوجاتی ہے ، بغیر کسی دوبارہ حساب کی ضرورت ہے۔ سگنل کی تعداد کو ڈیفالٹ کے طور پر 20 کے طور پر ترتیب دیا گیا ہے ، جب یہ ناکام ہوجاتا ہے تو ، وہ دوبارہ کوشش کرے گا۔ نیٹ ورک کی دوڑ میں ، روبوٹ ہر بار حکمت عملی کا کوڈ انجام دیتا ہے۔ گراف 5-10

گراف 5-10

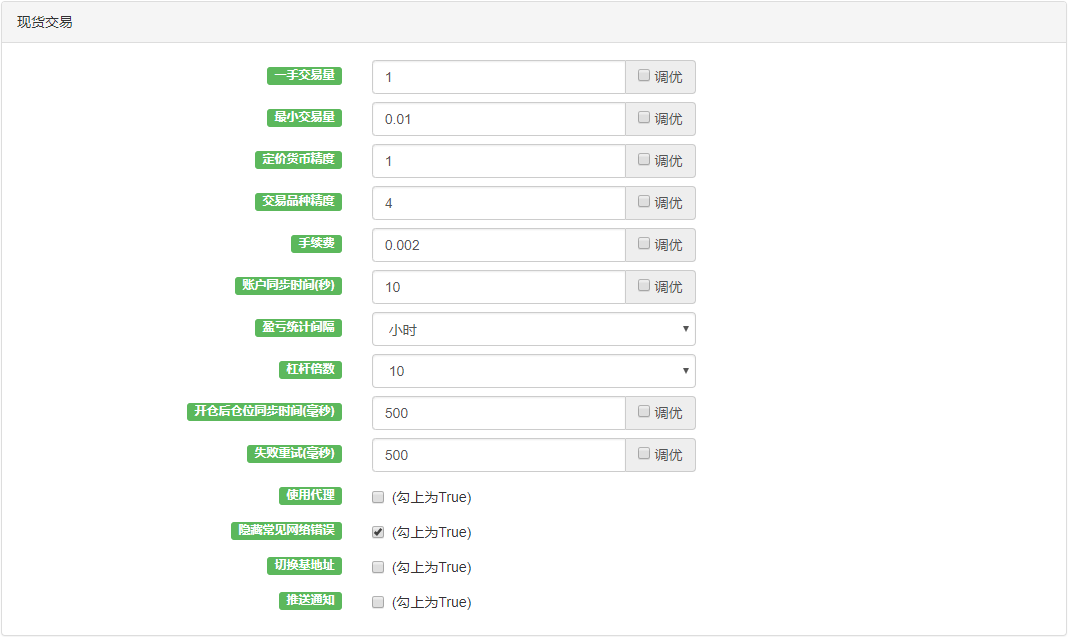

فوری تجارت کے اختیارات بنیادی طور پر ڈیجیٹل کرنسی کی تجارت کے لئے ہیں ، اور ان کی واپسی میں ڈیفالٹ کی ترتیبات کو برقرار رکھا جاسکتا ہے۔ آپ ایک ہی ٹرانزیکشن کی مقدار ، کم سے کم ٹرانزیکشن کی مقدار ، قیمت کی کرنسی کی درستگی ، ٹرانزیکشن کی قسم کی درستگی ، طریقہ کار کی فیس ، اکاؤنٹ کی ہم آہنگی کا وقت ، منافع اور نقصان کے اعدادوشمار کے وقفے وغیرہ کی وضاحت کرسکتے ہیں ، اور انفرادی ڈیجیٹل کرنسی تبادلے کے ل lever لیور ضارب اور دیگر متعلقہ ترتیبات بھی مقرر کرسکتے ہیں۔ گراف 5-11

گراف 5-11

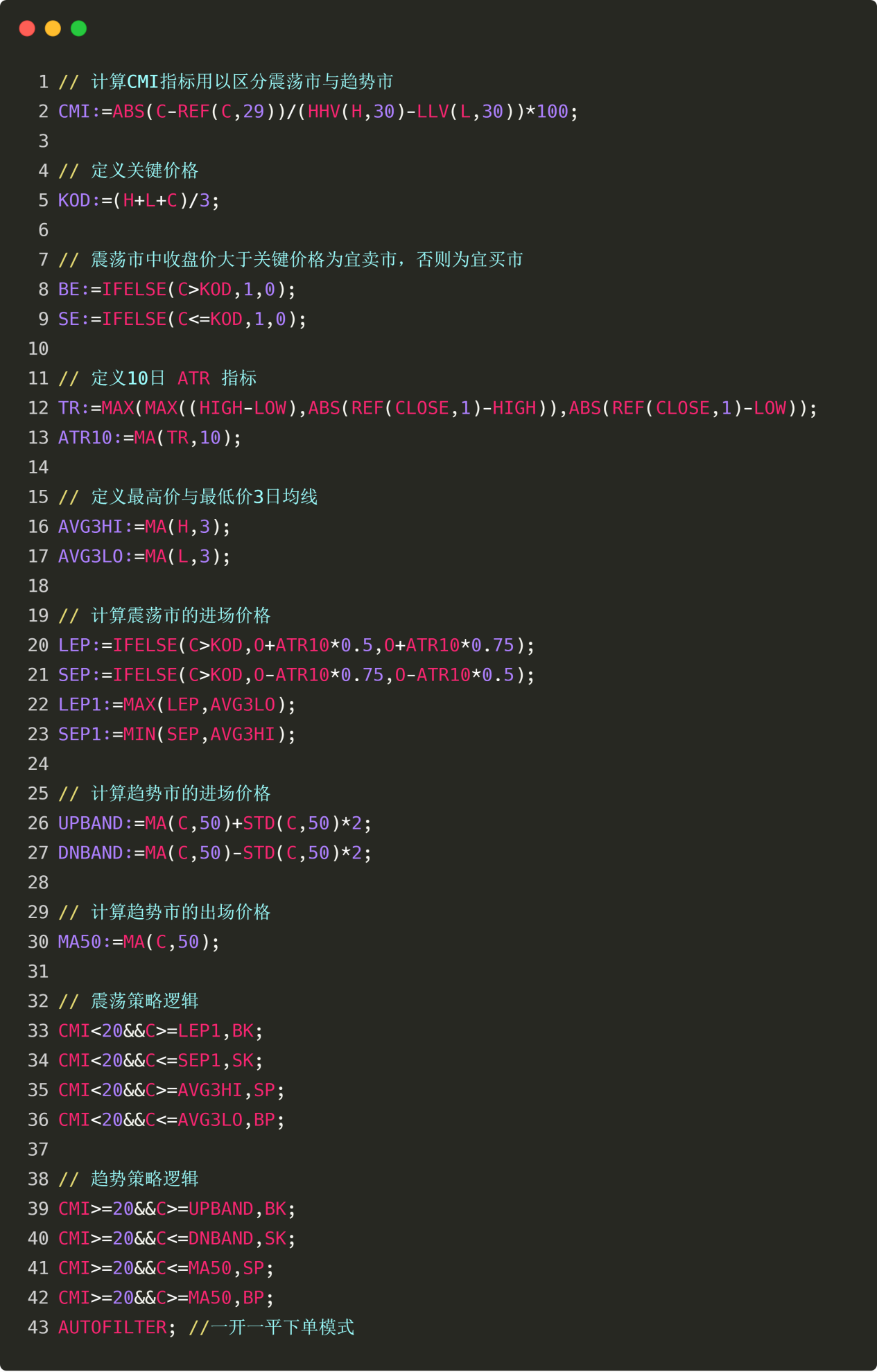

حکمت عملی کا جائزہ

ریٹیسٹ کرنے سے پہلے اپنی ٹریڈنگ کی حکمت عملی کا تعین کریں ، یہاں ہم تھرمو اسٹیٹ کی حکمت عملی کی مثال دیتے ہیں ، جو مارکیٹ کی حالت کے مطابق ، رجحانات کی مارکیٹ میں رجحانات کی حکمت عملی استعمال کرے گا ، اور ہلچل کی مارکیٹ میں ہلچل کی حکمت عملی استعمال کرے گا۔ ماخذ کوڈ ذیل میں دکھایا گیا ہے ((یہ بھی موجد کی ویب سائٹ پر براہ راست ڈاؤن لوڈ کیا جاسکتا ہے): گراف 5-12

انٹرفیس میں، انٹرویو کی ترتیبات کو ترتیب دینے کے بعد، انٹرویو شروع کرنے کے بٹن پر براہ راست کلک کریں، اور چند سیکنڈ کے بعد انٹرویو کے نتائج فوری طور پر دکھائے جاتے ہیں. انٹرویو لاگ میں، انٹرویو کا استعمال کرتے وقت کتنے سیکنڈ، کل لاگ اور ٹرانزیکشن کی تعداد ریکارڈ کی جاتی ہے. جس میں اکاؤنٹ کی معلومات کو انٹرویو کی حکمت عملی کے نتائج پرنٹ کیا جاتا ہے: اوسط منافع، ہولڈنگ نقصان، گارنٹی کی رقم، طریقہ کار کی فیس اور منافع کا تخمینہ وغیرہ.

گراف 5-12

انٹرفیس میں، انٹرویو کی ترتیبات کو ترتیب دینے کے بعد، انٹرویو شروع کرنے کے بٹن پر براہ راست کلک کریں، اور چند سیکنڈ کے بعد انٹرویو کے نتائج فوری طور پر دکھائے جاتے ہیں. انٹرویو لاگ میں، انٹرویو کا استعمال کرتے وقت کتنے سیکنڈ، کل لاگ اور ٹرانزیکشن کی تعداد ریکارڈ کی جاتی ہے. جس میں اکاؤنٹ کی معلومات کو انٹرویو کی حکمت عملی کے نتائج پرنٹ کیا جاتا ہے: اوسط منافع، ہولڈنگ نقصان، گارنٹی کی رقم، طریقہ کار کی فیس اور منافع کا تخمینہ وغیرہ. گراف 5-13

گراف 5-13

اسٹیٹس انفارمیشن پین میں ٹرانزیکشن کی قسم، ہولڈنگ حجم، ہولڈنگ قیمت، تازہ ترین قیمت، آخری سگنل کی قسم، ہولڈنگ کے بعد کی سب سے زیادہ اور سب سے کم قیمت، اپ ڈیٹ کی تعداد اور وقت اور فنڈز کی معلومات درج ہیں۔ اس کے علاوہ، فلوٹنگ منافع اور نقصان کے لیبل میں اکاؤنٹ کی تفصیلی فنڈز کی وکر دکھائی جاتی ہے، اور عام طور پر استعمال ہونے والے کارکردگی کے اشارے شامل ہیں: منافع کی شرح، سالانہ منافع کی شرح، شارپ کی شرح، سالانہ زیادہ سے زیادہ اتار چڑھاؤ کی شرح، واپسی کی شرح، جو بنیادی طور پر صارفین کی اکثریت کی ضروریات کو پورا کرتی ہے۔

ان میں سے ، کارکردگی کا سب سے اہم اشارے یہ ہے: شارپ تناسب۔ یہ ایک جامع اشاریہ ہے جس میں منافع اور خطرہ دونوں پر غور کیا جاتا ہے ، اور یہ ایک فنڈ کی مصنوعات کو ناپنے کا ایک اہم حوالہ اشاریہ ہے۔ عام طور پر ، یہ کہا جاتا ہے کہ آپ ہر ایک ڈالر میں کتنا خطرہ مول لیتے ہیں ، لہذا شارپ تناسب کی قدر جتنی زیادہ ہوگی اتنی ہی بہتر ہے۔

سالانہ اتار چڑھاؤ کی شرح کا مطلب ہے کہ روزانہ اتار چڑھاؤ کی شرح x سالانہ تجارت کے دنوں کی تعداد۔ یہ فنڈ کے خطرے کا اندازہ ہے ، لیکن یہ یقینی طور پر تمام خطرہ نہیں ہے۔ مثال کے طور پر ، حکمت عملی A کی اتار چڑھاؤ کی شرح زیادہ ہے ، لیکن یہ ہمیشہ اوپر کی طرف بڑھ رہی ہے ، منافع اچھا ہے ، حکمت عملی B کی اتار چڑھاؤ کی شرح کم ہے ، لیکن یہ ہمیشہ لٹکتی رہتی ہے ، کیا ہم کہہ سکتے ہیں کہ حکمت عملی B حکمت عملی A سے بہتر ہے؟ اعداد و شمار 5-14

اعداد و شمار 5-14

آخر میں ، لاگ ان انفارمیشن پینل میں ، ہر ٹرانزیکشن کی تفصیلات ریکارڈ کی جاتی ہیں ، بشمول ٹرانزیکشن کا مخصوص وقت ، ایکسچینج ، خرید و فروخت اور کھلی پوزیشن کی قسم ، ٹرانزیکشن کی قیمت ، ٹرانزیکشن کی تعداد اور پرنٹ کی معلومات وغیرہ۔ اعداد و شمار 5-15

اعداد و شمار 5-15

دوبارہ جانچ کے بعد

بہت سے معاملات میں ، یہاں تک کہ زیادہ تر معاملات میں ، ریویو کے نتائج آپ کی توقعات سے بہت دور ہوجاتے ہیں۔ طویل مدتی مستحکم منافع بخش حکمت عملی حاصل کرنا اتنا آسان نہیں ہے ، اس کے لئے آپ کو مارکیٹ کی تفہیم کی ضرورت ہے۔

اگر آپ کی حکمت عملی کا دوبارہ جائزہ لینے کا نتیجہ نقصان دہ ہے تو ، مایوس نہ ہوں ، یہ بالکل معمول کی بات ہے۔ پہلے یہ دیکھیں کہ کیا حکمت عملی کی منطق غلط ہے ، کیا انتہائی پیرامیٹرز کو اپنایا گیا ہے ، کیا بہت زیادہ ٹریڈنگ کی شرائط ہیں ، وغیرہ۔ اگر ضروری ہو تو ، اپنی تجارتی حکمت عملی اور تجارتی نظریات کو دوسرے زاویے سے دوبارہ دیکھیں۔

اگر آپ کی حکمت عملی کے نتائج بہت اچھے ہیں، پیسے کی وکر بہت کامل ہے، اور شارپ تناسب 1 یا اس سے زیادہ سے زیادہ ہے. اور خوش ہونے کے لئے جلدی نہ کرو، اس صورت حال میں، زیادہ تر مستقبل کے افعال کا استعمال کرتے ہوئے، یا چوری کی قیمت، یا زیادہ سے زیادہ فٹ، یا کوئی سلائڈ سیٹ نہیں ہے، وغیرہ.

خلاصہ

مندرجہ بالا تجارت کی حکمت عملی کو دوبارہ جانچنے کے پورے عمل کا تعارف ہے ، جو کہ ہر تفصیل تک واضح ہے۔ یہ نوٹ کرنا ضروری ہے کہ تاریخی اعداد و شمار کو دوبارہ جانچنا ایک مثالی ماحول ہے جس کے بعد تمام خطرات معلوم ہیں۔ لہذا حکمت عملی کو دوبارہ جانچنے کا بہترین وقت ایک ریل بیئر مارکیٹ کا سامنا کرنا پڑتا ہے ، اور موثر تجارت کی تعداد 100 سے کم نہیں ہونی چاہئے ، تاکہ کچھ زندہ بچ جانے والے انحراف سے بچ سکے۔

مارکیٹ ہمیشہ بدلتی اور تیار ہوتی رہتی ہے ، تاریخ کا جائزہ لینے والی اچھی حکمت عملی کا مستقبل میں ضرور اچھا ہونا ضروری نہیں ہے ، حکمت عملی کو صرف جائزہ لینے کے ماحول میں معلوم خطرات سے نمٹنے کے لئے نہیں ، بلکہ مستقبل کے نامعلوم خطرات سے نمٹنے کے ل.۔ لہذا حکمت عملی کی مزاحمت اور افادیت کو بڑھانا بہت ضروری ہے۔

اسکول کے بعد کا کام

1، اس سیکشن میں پالیسیوں کو نقل کرنے کی کوشش کریں اور کارکردگی کی رپورٹ کو دوبارہ چیک کریں 2، اپنے تجارتی تجربے کے مطابق اس سیکشن میں حکمت عملی کو بہتر بنانے اور بہتر بنانے کی کوشش کریں

5.3 حکمت عملی کی جانچ پڑتال کی کارکردگی کی رپورٹ کو کیسے پڑھیں

خلاصہ

جب ہماری حکمت عملی کی جانچ پڑتال مکمل ہوجاتی ہے تو ، ایجاد کنندہ کوالٹی ٹریڈنگ ٹولز ویب پیج میں مختلف کارکردگی کے اشارے ، منافع کی وکر چارٹ کے ساتھ آؤٹ پٹ کرتے ہیں۔ لیکن شاید اس وجہ سے کہ ہم ان اشارے کی تشریح اور مواد سے زیادہ واقف نہیں ہیں ، لہذا ہم گروپوں کے بارے میں فیصلہ نہیں کرسکتے ہیں۔ اس مضمون میں ہم اہم اشارے کے تصورات سے شروع کریں گے تاکہ آپ کو حکمت عملی کی جانچ پڑتال کی کارکردگی کی رپورٹ کو پڑھنے اور حکمت عملی کے فوائد اور نقصانات کو پہچاننے میں مدد ملے۔

معروضی اور مکمل جائزہ

چاہے یہ حقیقی ڈسک کے ٹرانزیکشن ڈیٹا کا ریکارڈ ہو یا تاریخی اعداد و شمار کے پیچھے ٹیسٹنگ کی رپورٹ ، ماڈل کی خوبیوں اور برائیوں کا اندازہ ٹریڈنگ کی صورتحال کے اعدادوشمار کے ذریعہ کیا جاتا ہے۔

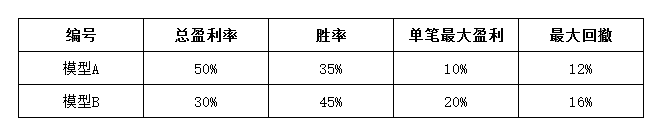

لیکن سوال یہ ہے کہ ہم کس اعداد و شمار کے ساتھ موازنہ کرنا چاہتے ہیں؟ آئیے ایک مثال دیکھتے ہیں: اگر ہم مندرجہ ذیل دو سیٹوں کو ایک ہی وقت کے دوران ٹیسٹ کرتے ہیں تو ، کیا ہم یہ فیصلہ کرسکتے ہیں کہ کون سا ماڈل بہتر کارکردگی کا مظاہرہ کرتا ہے؟ اعداد و شمار 5-16

اعداد و شمار 5-16

اس کا جواب یہ ہے کہ نہیں؛ قیمتوں کا تعین کرنے کے نظام کی یک جہتی سے مقداری تجارت کے نظام کو ناکامی کا سامنا کرنا پڑے گا۔

ٹریڈنگ سسٹم کو استعمال کرنے کے لئے تاریخی ریٹریکشن کے ذریعہ استعمال کیا جانا چاہئے۔ تجارتی نظام جو تاریخی ریٹریکشن کے ذریعہ استعمال نہیں کیا جاسکتا ہے وہ اصل تجارت میں طویل مدتی منافع حاصل نہیں کرسکتا ہے۔ تاریخی ریٹریکشن تجارتی نظام کو حقیقی ڈسک میں داخل کرنے کا لازمی پیشگی لنک ہے۔

ایک تجارتی نظام جو تاریخی طور پر دوبارہ جانچ پڑتال کرسکتا ہے وہ ضروری طور پر ایک اچھا تجارتی نظام نہیں ہے ، لیکن جو تاریخی طور پر جانچ پڑتال نہیں کرسکتا ہے وہ یقینی طور پر ایک اچھا تجارتی نظام نہیں ہے۔ عام طور پر ، ہمیں کارکردگی کی رپورٹوں کو استحکام ، پائیداری ، یا توقع کی جا رہی ہے یا نہیں اس کے نقطہ نظر سے تجزیہ کرنے کی ضرورت ہے۔ اعداد و شمار 5-17

اعداد و شمار 5-17

جیسا کہ اوپر دکھایا گیا ہے ، لیکن جو بھی مقداری تاجر سے رابطہ کرتا ہے وہ شاید ان اعداد و شمار کی اصطلاحات کے سلسلے سے مل گیا ہے ، جس میں کارکردگی کے اعداد و شمار میں بھی بہت سے اعداد و شمار متضاد ہیں۔ بہت سے مقداری ابتدائیہ افراد ، اس کے بجائے ، یہ سوال کریں گے کہ کس اعداد و شمار پر توجہ دی جائے۔

مندرجہ بالا اعداد و شمار میں کارکردگی کے اشارے کے ناموں کو عام طور پر کئی بڑی اقسام میں تقسیم کیا جاسکتا ہے: کارکردگی کے تناسب ، دورانیہ تجزیہ ، مختلف منحنی خطوط ، انتہائی تجارتی تجزیہ وغیرہ۔ یہاں تک کہ اگر فنڈ کی مصنوعات کے سخت نقطہ نظر سے ، زیادہ تر صرف حساب کتاب کے نتائج کی نمائش کرتے ہیں تو ، اس کا عملی معنی بہت کم ہونا چاہئے ، جیسے: اکاؤنٹ کی رقم کی ضرورت ، برقرار رکھنے کی آمدنی ، اعتماد کی حد وغیرہ۔ یہاں تک کہ آپ کو صرف چند اہم چیزوں پر توجہ دینے کی ضرورت ہے۔ ذیل میں میں نے کچھ اہم ترین کو منتخب کیا ہے تاکہ تفصیل سے وضاحت کی جاسکے۔

اہم کارکردگی کے اشارے

زیادہ سے زیادہ اثاثہ واپس لینے کا تناسب (Max Drawdown)

زیادہ سے زیادہ واپسی کے حساب کے فارمولے کے طور پر مندرجہ بالا کے لئے ہے

- کریپٹوکرنسی مارکیٹ میں بنیادی تجزیہ کی مقدار: اعداد و شمار کو اپنے لئے بولنے دیں!

- ایک بار پھر ، ہم نے ایک بار پھر اس بات کا یقین کرلیا ہے کہ یہ ایک بہت بڑا مسئلہ ہے ، لیکن ہم اس کے بارے میں مزید نہیں جانتے ہیں۔

- کوانٹائزڈ ٹرانزیکشنز کے لیے ایک لازمی ٹول۔

- ہر چیز پر قابو پانا - ایف ایم زیڈ ٹریڈنگ ٹرمینل کا نیا ورژن (ٹی آر بی آربیٹریج سورس کوڈ کے ساتھ) کا تعارف

- FMZ کے نئے ورژن کے ٹرانزیکشن ٹرمینل کے بارے میں سب کچھ جاننے کے لئے یہاں کلک کریں

- ایف ایم زیڈ کوانٹ: کریپٹوکرنسی مارکیٹ میں مشترکہ تقاضوں کے ڈیزائن مثالوں کا تجزیہ (II)

- 80 لائنوں کے کوڈ میں ہائی فریکوئینسی حکمت عملی کے ساتھ دماغ کے بغیر سیلز بوٹس کا استحصال کیسے کریں

- ایف ایم زیڈ کیوٹیفیکیشن: کریپٹوکرنسی مارکیٹ میں عام ضروریات کے ڈیزائن کی مثالوں کا تجزیہ (ب)

- 80 لائنوں کے کوڈ کے ساتھ ہائی فریکوئینسی کی حکمت عملی کے ساتھ فروخت کے لیے بے دماغ روبوٹ کا استحصال کیسے کیا گیا؟

- ایف ایم زیڈ کوانٹ: کریپٹوکرنسی مارکیٹ میں مشترکہ تقاضوں کے ڈیزائن مثالوں کا تجزیہ (I)

- ایف ایم زیڈ کیوٹیفیکیشن: کریپٹوکرنسی مارکیٹ میں عام ضروریات کے ڈیزائن کی مثالوں کا تجزیہ (1)

- تجارت کے 9 اصولوں نے ایک تاجر کو ایک سال سے بھی کم وقت میں ایک ہزار ڈالر سے بڑھ کر 46 ہزار ڈالر کرنے میں مدد کی

- 5.5 تجارتی حکمت عملی کی اصلاح

ہیل ہائڈرا2اچھا مضمون!

خلائی مقدارنشان