رینج بریک حکمت عملی کا تعارف

مصنف:نیکی, تخلیق: 2019-07-23 10:50:18, تازہ کاری: 2023-11-08 20:44:06

رینج بریک حکمت عملی اصل میں فیوچر اور غیر ملکی کرنسی کی تجارت سے ماخوذ تھی اور یہ ایک قسم کی انٹرا ڈے بریک آؤٹ حکمت عملی ہے۔ << فیوچر ٹروتھ میگزین >> میں ، یہ کئی سالوں سے ٹاپ ٹین میں شامل ہے۔ پیشہ ورانہ سرمایہ کاری کے ادارے اور انفرادی تاجر دونوں بڑے پیمانے پر استعمال ہوتے ہیں۔

تاہم ، اگر کوئی تجارتی حکمت عملی عوام کے لئے وسیع پیمانے پر مشہور ہے تو ، پھر اصل لڑائی میں اس تجارتی حکمت عملی کے استعمال میں بہت کمی واقع ہوگی۔ لہذا ، اس مضمون کا مقصد ہر ایک کے لئے ایک پرنٹ کاپی بنانے کے لئے رینج بریک حکمت عملی متعارف کرانا نہیں ہے ، بلکہ رینج بریک حکمت عملی سے سیکھنا ہے ، ہر ایک کو منافع بخش تجارتی نظام سے مربوط ہونے دیں ، تجارت کی صلاحیت کو بہتر بنائیں۔

رینج بریک حکمت عملی کا حساب کتاب کا طریقہ

اصل رینج بریک حکمت عملی آج کی لمبی اور مختصر سمت کا تعین کرنے کے لئے دن کی افتتاحی قیمت اور کل کی قیمت کی اتار چڑھاؤ تھی۔ دن کی افتتاحی قیمت کے علاوہ کل کی قیمت کی اتار چڑھاؤ نے اوپری ٹریک تشکیل دیا ، اور دن کی افتتاحی قیمت منفی کل کی قیمت کی اتار چڑھاؤ نے نچلی ٹریک تشکیل دی۔ اگر قیمت اوپری حد سے اوپر بڑھ جاتی ہے تو ، یہ مارکیٹ میں طویل ہوجائے گی اور اگر قیمت نچلی حد سے نیچے آجاتی ہے تو ، یہ مارکیٹ میں داخل ہوگی اور مختصر ہوجائے گی۔ کوئی اسٹاپ نقصان اور منافع نہیں ہے۔

مخصوص حساب کے فارمولے ہیں:

Upper rail = opening price of the day + (yesterday's highest price - yesterday's lowest price) x N

Lower track = opening price of the day - (yesterday's highest price - yesterday's lowest price) x N

The price rose above the upper rail, the long position opened

The price fell below the lower rail, the short position opened

When time close to market close, close all positions

کچھ قارئین کو معلوم ہوسکتا ہے کہ اوپری اور نچلی پٹریوں کا حساب لگاتے وقت متغیر N موجود ہے ، قارئین حیران ہوسکتے ہیں کہ کل کی قیمتوں میں اتار چڑھاؤ کو N سے کیوں ضرب دی جاتی ہے ، اس کا کیا مطلب ہے؟ در حقیقت ، یہاں متغیر N کا کوئی خاص معنی نہیں ہے۔ اس جگہ پر متغیر N شامل کرنے کی وجہ یہ ہے کہ تاجر مخصوص تجارتی قسم یا فرد کے ذہنی تجربے کے مطابق اوپری اور نچلی ریلوں کے درمیان فاصلہ کو لچکدار انداز میں ایڈجسٹ کرسکتا ہے۔ پیرامیٹر کی حد 0.1 سے 1.5 تک ہوسکتی ہے۔

رینج بریک حکمت عملی کا ماخذ کوڈ

کھولیں:fmz.com> لاگ ان کریں > ڈیش بورڈ > حکمت عملی لائبریری > نئی حکمت عملی۔ حکمت عملی ترمیم انٹرفیس کے اوپری بائیں کونے میں ، ڈراپ ڈاؤن باکس پر کلک کریں اور پروگرامنگ زبان منتخب کریں: حکمت عملی لکھنا شروع کرنے کے لئے میری زبان۔ ذیل میں کوڈ میں تبصرے پر نوٹ کریں۔

Q:=BARSLAST(DATE<>REF(DATE,1))+1; // Judge whether it is a new day's K line

DIFF:=REF(HHV(HIGH,Q),Q)-REF(LLV(LOW,Q),Q); // The price difference between the highest and lowest price yesterday

OO: VALUEWHEN (Q=1, OPEN); // Opening price of the day

UP: OO+DIFF*N; // upper rail

DOWN: OO-DIFF*N; // lower rail

TIME>=0905&&TIME<1455&&CLOSE>UP,BK; // long position open

TIME>=0905&&TIME<1455&&CLOSE<DOWN,SK; // short position open

TIME>=1455,CLOSEOUT; // close the position

AUTOFILTER; // signal filtering

رینج بریک حکمت عملی بیک ٹسٹ

حقیقی تجارتی ماحول کے قریب آنے کے لئے ، ہم نے بیک ٹیسٹ کے دوران دباؤ کی جانچ کرنے کے لئے 2 پپس کی سلائڈنگ اور ٹرانزیکشن فیس کے 2 گنا استعمال کیے۔ ٹیسٹ کا ماحول مندرجہ ذیل ہے:

تجارت کی قسم: بی ٹی سی سے یو ایس ڈی ٹی وقت: 01 جون 2015 ~ 28 جون 2019 سائیکل: روزانہ K لائن سلائیپج: پوزیشن کھولنے اور بند کرنے کے لئے 2 پپس ٹرانزیکشن فیس: ایکسچینج سٹینڈرڈ کا 2 گنا

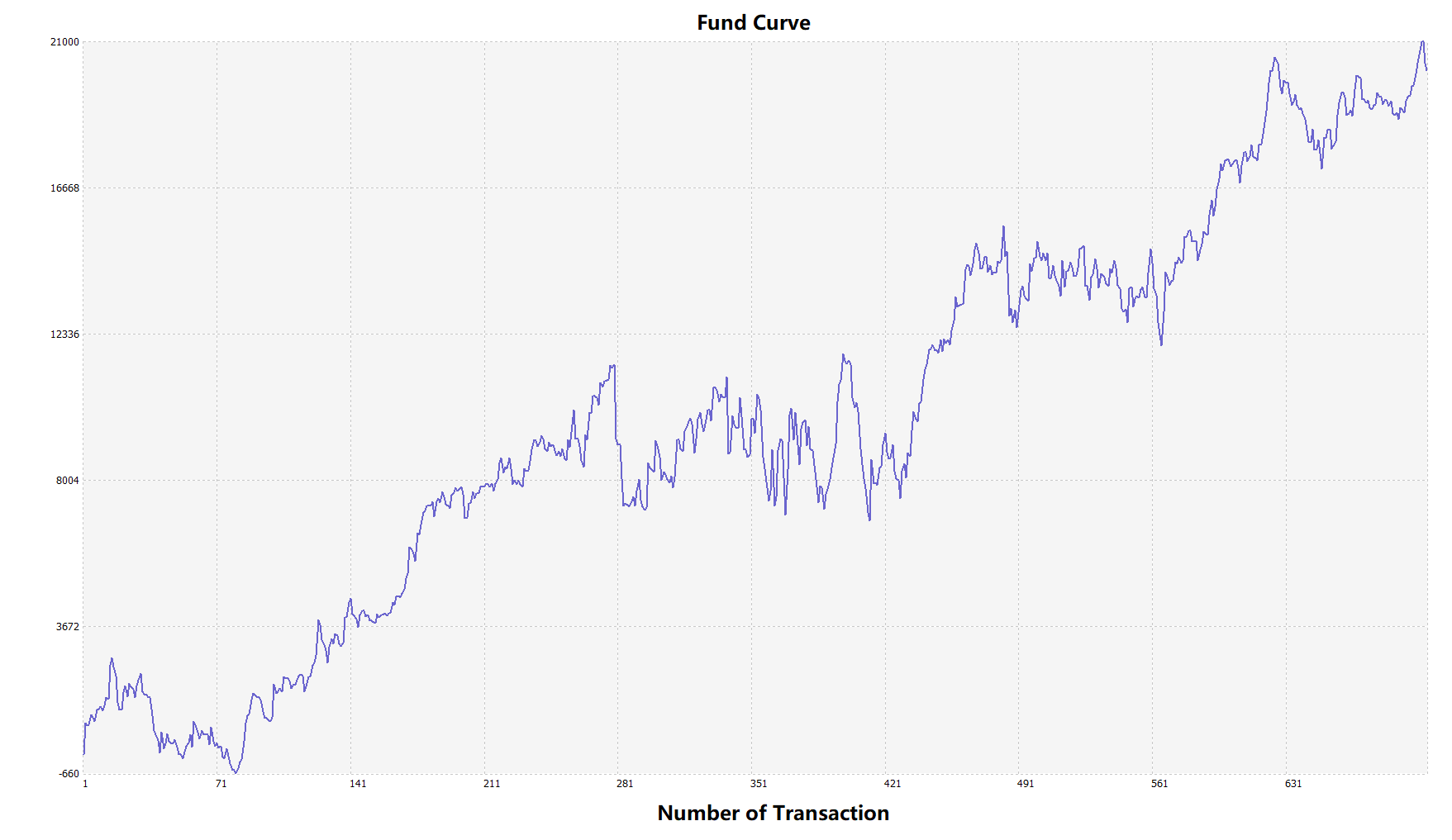

فنڈ وکر

مندرجہ بالا بیک ٹسٹ کے نتائج سے ، جب مارکیٹ کا رجحان ہموار ہوتا ہے تو حکمت عملی بہت اچھی کارکردگی کا مظاہرہ کرتی ہے ، چاہے وہ عروج یا زوال میں ہو ، آرون اشارے مارکیٹ کو مکمل طور پر ٹریک کرسکتے ہیں۔ دارالحکومت کے منحنی خطوط میں بھی مجموعی طور پر ایک عروج کا رجحان ظاہر ہوا ، اور کوئی اہم رجعت نہیں ہوئی۔ تاہم ، اتار چڑھاؤ والی مارکیٹ میں ، خاص طور پر مسلسل جھٹکے والی مارکیٹ میں ، جزوی رجعت ہوئی۔

رینج بریک کی حکمت عملی میں بہتری

جیسا کہ اوپر دیئے گئے اعداد و شمار میں دکھایا گیا ہے ، جب مارکیٹ کا رجحان واضح ہوتا ہے تو بھی اصل رینج بریک حکمت عملی اطمینان بخش نہیں ہوتی ہے ، خاص طور پر جب مارکیٹ صدمے کی حالت میں ہوتی ہے تو ، دارالحکومت کا منحنی خطوط بہت زیادہ اتار چڑھاؤ کا شکار ہوتا ہے۔ جب مارکیٹ طویل مدتی صدمے میں ہوتی ہے تو ، ایک بڑی واپسی ہوتی ہے۔ لہذا ، ہم جانتے ہیں کہ رینج بریک ایک رجحان پر مبنی حکمت عملی ہے ، اور اس میں رجحان کی حکمت عملی کی کمزوری بھی ہے۔

یہ نوٹ کرنا ضروری ہے کہ کل کی اتار چڑھاؤ کا حساب لگاتے وقت کل کی کم قیمت کو گھٹانے کے لئے اصل حکمت عملی میں کل کی سادہ ترین قیمت کا استعمال کیا گیا تھا۔ تاہم ، قیمت کی اتار چڑھاؤ کا حساب لگاتے وقت ، آپ اے ٹی آر اشارے کا استعمال کرسکتے ہیں ، کیونکہ اے ٹی آر قیمت کی اوسط حقیقی اتار چڑھاؤ کی نمائندگی کرتا ہے ، جیسے کہ کچھی ٹریڈنگ رولز میں استعمال ہونے والا اے ٹی آر۔

اس کے علاوہ ، کریپٹوکرنسی کی قیمت کا رجحان آہستہ آہستہ بڑھتا ہے ، اور گرنے پر یہ زیادہ فوری طور پر گرتا ہے۔ لہذا ہم اوپری اور نچلی ریلوں کا حساب لگاتے وقت N1 اور N2 استعمال کرسکتے ہیں ، جو حکمت عملی کو زیادہ لچکدار بنا سکتے ہیں۔ مختلف مارکیٹ کے حالات کا جواب دیں۔

حکمت عملی کا ماخذ کوڈ

مکمل حکمت عملی ماخذ کوڈ کی کاپی کرنے کے لئے کلک کریں، خام مال فیوچر اور ڈیجیٹل کرنسی کے لئے میری زبان پر مبنی

مزید معلومات کے لیے ملاحظہ کریں:https://www.fmz.com/strategy/156836

خلاصہ

رینج بریک حکمت عملی کے ڈیزائن تصور کی طرح ، کبھی بھی پیش گوئی نہ کریں کہ آیا مارکیٹ بالآخر بڑھ جائے گی یا گر جائے گی ، جب تک کہ قیمت دن کے اوپری اور نچلے ریلوں کو توڑ دے ، اس سے اس دن مارکیٹ کی قیمت کے رجحان کی سمت ظاہر ہوتی ہے ، اور تاجروں کو صرف سگنل پر عمل کرنے کی ضرورت ہے۔ اس کے علاوہ ، آپ اپنی تجارتی عادات یا مارکیٹ کی خصوصیات کے مطابق بھی بہتری لاسکتے ہیں ، اس تجارتی حکمت عملی کو اپ گریڈ اور تکرار کرسکتے ہیں۔