概述

双模式自适应趋势交易策略是一种高度灵活的量化交易系统,能够智能地在趋势跟随和逆势交易两种模式之间切换。该策略基于EMA交叉信号作为核心入场指标,同时利用RSI指标来判断市场状态,并结合ATR波动率指标实现精确的风险管理。策略采用5倍固定杠杆,并设计了基于账户风险百分比的自动仓位规模计算机制,确保每笔交易风险得到严格控制。

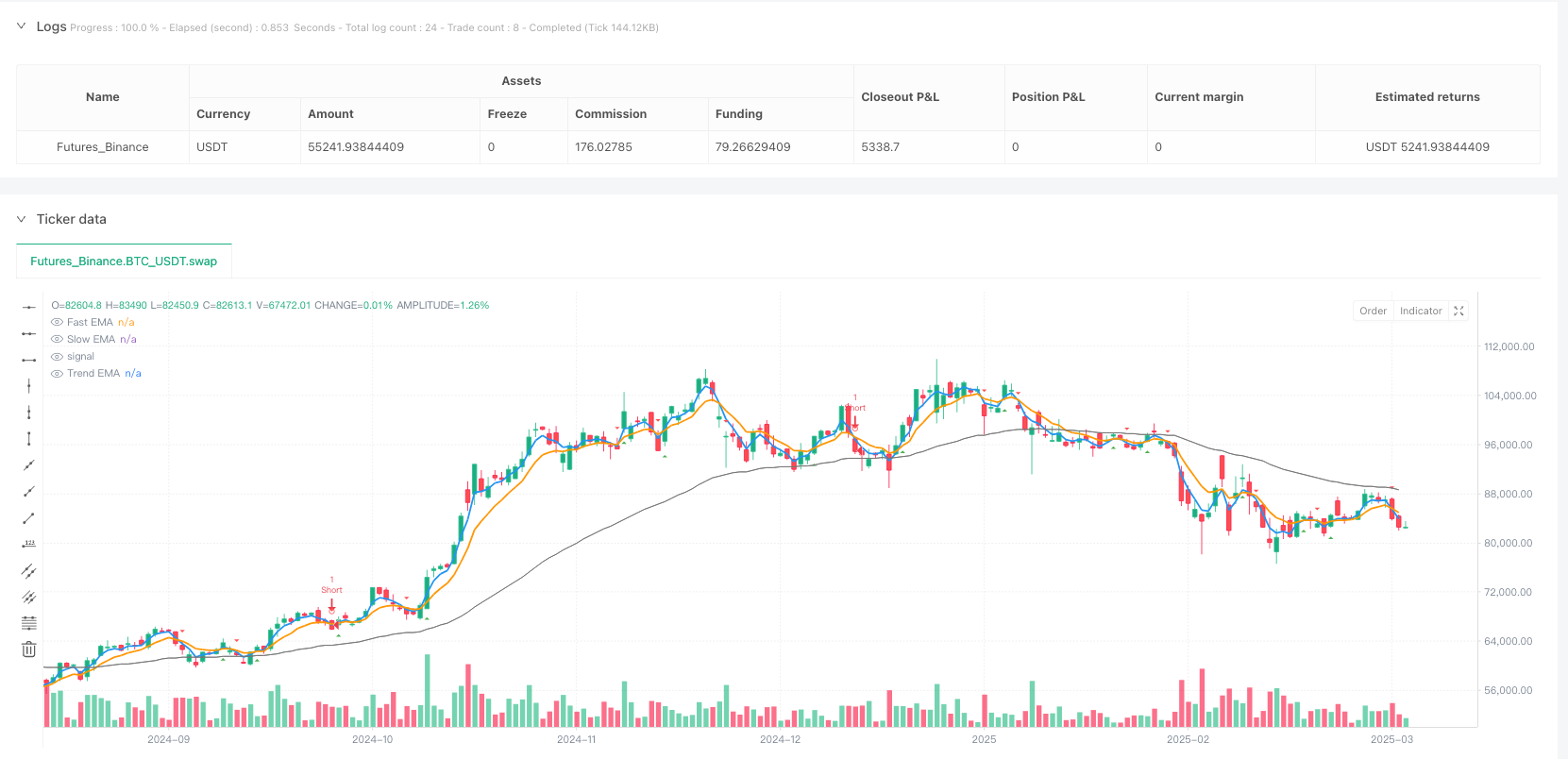

通过分析代码可以看出,该策略利用快速EMA(3)与慢速EMA(8)的交叉产生交易信号,同时使用趋势EMA(55)确认整体市场方向。策略的创新点在于其自适应机制,当RSI显示市场处于明显趋势状态时,策略执行趋势跟随逻辑;当市场波动但缺乏明确方向时,策略自动切换至逆势交易模式,捕捉超买/超卖反弹机会。

策略原理

该策略的核心原理是通过多重指标组合来判断市场状态并生成交易信号。具体实现逻辑如下:

指标计算:

- 快速EMA(3):捕捉短期价格变动

- 慢速EMA(8):过滤短期市场噪音

- 趋势EMA(55):确定整体市场方向

- ATR(14):测量市场波动性,用于止损止盈设置

- RSI(14):评估市场是否处于趋势状态

自适应趋势检测:

- 通过RSI与50的距离计算趋势强度

trendStrength = math.abs(rsiValue - 50) / 50 - 当趋势强度大于0.3时,判定市场处于趋势状态

- 使用5周期与20周期SMA的比较确定趋势方向

- 通过RSI与50的距离计算趋势强度

智能交易逻辑:

- 趋势市场模式(RSI远离50,趋势强度>0.3):

- 多头:快速EMA上穿慢速EMA + 价格在趋势EMA上方 + 短期均线在长期均线上方

- 空头:快速EMA下穿慢速EMA + 价格在趋势EMA下方 + 短期均线在长期均线下方

- 震荡市场模式(RSI接近50,趋势强度<0.3):

- 多头:快速EMA上穿慢速EMA + 价格在趋势EMA下方(超卖反弹)

- 空头:快速EMA下穿慢速EMA + 价格在趋势EMA上方(超买回调)

- 趋势市场模式(RSI远离50,趋势强度>0.3):

风险管理机制:

- 止损设置为ATR的1.2倍

- 止盈设置为ATR的2.0倍

- 基于账户风险百分比(默认1%)动态计算仓位大小

- 固定5倍杠杆

交易执行控制:

- 设置最小交易间隔(默认72分钟),防止过度交易

- 确保在无持仓时才生成新信号

在执行层面,策略会根据当前市场条件选择适当的交易模式,计算精确的仓位大小,并设置基于ATR的动态止损止盈位,从而实现自适应的风险管理。

策略优势

通过分析代码,该策略展现了许多显著优势:

自适应市场能力:最大的优势是能够根据市场状态自动切换交易模式,使策略在不同市场环境下保持有效性。这种适应性使策略能够在趋势市场和震荡市场中均能获利。

精确的风险管理:基于ATR的动态止损止盈设置,确保止损位置考虑了当前市场波动性,而不是使用固定点数或百分比。这意味着在波动较大时止损更宽松,在波动较小时止损更紧密。

智能仓位管理:通过风险百分比和ATR计算仓位大小,确保每笔交易风险相对恒定,不会因市场波动变化而过度承担风险。

过滤虚假信号:通过多重条件确认(EMA交叉、趋势方向、市场状态判断),有效减少了虚假突破和假信号的影响。

防止过度交易:设置交易间隔控制,避免在短时间内频繁交易,减少手续费消耗和情绪化决策。

可视化交易信号:策略提供了丰富的图表标记,包括EMA线、交叉信号、入场点、止损和止盈线,使交易者能直观地理解策略逻辑和执行过程。

参数灵活可调:所有关键参数均可通过输入界面调整,使策略能够根据不同市场和个人风险偏好进行优化。

策略风险

尽管该策略设计精巧,但仍存在一些潜在风险和局限性:

快速EMA敏感性:使用3周期的快速EMA可能对市场噪音过于敏感,在震荡市场中可能导致过多虚假信号。解决方法:可以考虑在高波动期间适当增加EMA周期或添加额外过滤条件。

固定杠杆风险:5倍固定杠杆在极端市场条件下可能导致较大回撤。解决方法:考虑根据市场波动率动态调整杠杆大小,在高波动期间降低杠杆。

趋势判断依赖性:策略对RSI和均线判断趋势的准确性有较高依赖。在趋势转换初期可能判断不准确。解决方法:可以引入其他趋势指标如ADX来增强趋势判断的准确性。

固定ATR乘数限制:所有市场和时间周期使用相同的ATR乘数可能不够优化。解决方法:可以根据不同市场和时间周期特性调整ATR乘数,或实现自适应ATR乘数。

滑点和流动性风险:在实际交易中,可能面临滑点和流动性不足问题,特别是在波动较大的时期。解决方法:设置最大可接受滑点,避免在流动性较差的时段交易。

回测与实盘差异:回测性能可能无法完全反映实盘表现,特别是在考虑滑点、手续费和流动性等因素时。解决方法:进行前向测试或小资金实盘验证,逐步增加资金规模。

策略优化方向

基于代码分析,该策略可以从以下几个方向进行优化:

动态参数自适应:目前策略使用固定的EMA和ATR周期,可以引入自适应参数机制,根据市场波动性自动调整这些参数。具体实现可以基于近期波动率或周期性分析来动态调整EMA长度和ATR周期。

增强趋势判断:引入ADX等更专业的趋势指标来提高趋势判断的准确性。例如,可以添加条件:

adxValue = ta.adx(14) > 25作为强趋势的额外确认。引入市场周期分析:加入市场周期识别算法,以便在不同市场周期中应用更专门的策略变种。例如,可以使用傅里叶变换或小波分析来识别当前市场是否处于明显的周期性波动中。

优化止盈机制:实现追踪止盈功能,在趋势强劲时锁定更多利润。具体可以通过添加基于ATR的动态追踪止损,允许利润持续增长的同时保护已有收益。

增加时间过滤器:根据市场活跃时段进行交易过滤,避开低活跃度和高波动性时段。例如,可以添加交易时间窗口设置,只在特定时段内生成信号。

整合情绪指标:引入交易量或市场情绪指标来增强信号质量。例如,可以考虑交易量确认条件或引入波动率指标如布林带宽度。

优化资金管理:实现梯度仓位管理或复合仓位策略,在趋势确认度更高时增加仓位。具体可以根据信号强度或趋势强度调整风险比例。

多时间框架分析:整合更高时间框架的趋势确认,实现多重时间框架一致性交易。例如,可以添加日线趋势方向确认,只有当日线和当前时间框架趋势一致时才生成信号。

总结

双模式自适应趋势交易策略是一个设计精良的量化交易系统,通过结合EMA交叉、RSI趋势判断和ATR风险管理,实现了在不同市场环境下的自适应交易能力。核心创新点在于其自动切换趋势跟随和逆势交易模式的机制,使策略能够较好地适应市场状态变化。

该策略的风险管理系统设计周密,通过ATR动态止损止盈和基于风险百分比的仓位计算,有效控制每笔交易风险。同时,交易间隔控制机制减少了过度交易的问题,有助于降低交易成本和提高信号质量。

尽管存在一些局限性,如对快速EMA的敏感性和固定杠杆带来的风险,但通过建议的优化方向,如动态参数自适应、增强趋势判断和优化止盈机制等,这些问题都可以得到有效改善。

总体而言,这是一个具有实用价值的策略框架,适合作为中长期交易系统的基础,通过进一步优化和个性化调整,可以满足不同交易者的需求和风险偏好。

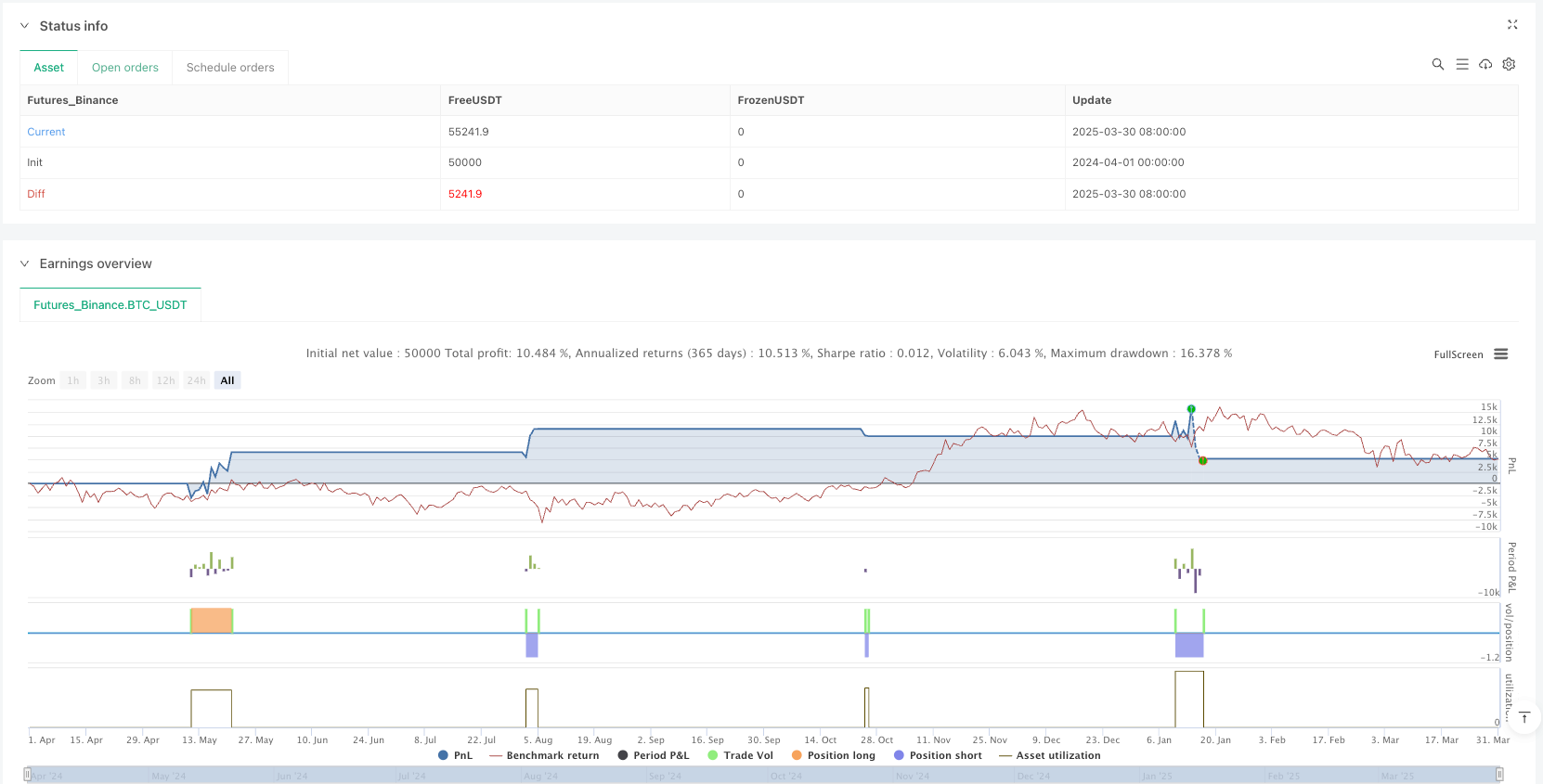

/*backtest

start: 2024-04-01 00:00:00

end: 2025-03-31 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=6

strategy("DOGE/USDT 5X Adaptive Trend Strategy", overlay=true, margin_long=20, margin_short=20)

// === Core Parameters ===

fastEMA = input.int(3, "Fast EMA Length", minval=1, maxval=20)

slowEMA = input.int(8, "Slow EMA Length", minval=2, maxval=50)

trendEMA = input.int(55, "Trend EMA Length", minval=10, maxval=200)

atrPeriod = input.int(14, "ATR Period", minval=1, maxval=50)

tradeInterval = input.int(72, "Minutes Between Trades", minval=1, maxval=1440)

// Risk Management

slMultiplier = input.float(1.2, "Stop-Loss (ATR Multiple)", minval=0.5, maxval=5.0, step=0.1)

tpMultiplier = input.float(2.0, "Take-Profit (ATR Multiple)", minval=0.5, maxval=10.0, step=0.1)

riskPct = input.float(1.0, "Risk Per Trade (%)", minval=0.1, maxval=10.0, step=0.1)

leverage = 5.0 // Fixed 5x leverage

// Adaptive mode selection

useAdaptive = input.bool(true, "Use Adaptive Mode")

adaptivePeriod = input.int(14, "Adaptive Period")

// === Calculate Indicators ===

fastLine = ta.ema(close, fastEMA)

slowLine = ta.ema(close, slowEMA)

trendLine = ta.ema(close, trendEMA)

atrValue = ta.atr(atrPeriod)

// === Adaptive Trend Detection ===

// Determine market direction strength

rsiValue = ta.rsi(close, adaptivePeriod)

trendStrength = math.abs(rsiValue - 50) / 50 // 0 to 1 scale

isTrending = trendStrength > 0.3 // Above 0.3 indicates trending

// Determine trend direction

uptrend = ta.sma(close, 5) > ta.sma(close, 20)

downtrend = ta.sma(close, 5) < ta.sma(close, 20)

// === Visualize Indicators ===

p1 = plot(fastLine, "Fast EMA", color=#2196F3, linewidth=2)

p2 = plot(slowLine, "Slow EMA", color=#FF9800, linewidth=2)

p3 = plot(trendLine, "Trend EMA", color=#757575, linewidth=1)

// Cross detection

crossUp = ta.crossover(fastLine, slowLine)

crossDown = ta.crossunder(fastLine, slowLine)

plotshape(crossUp, "EMA Cross Up", style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small)

plotshape(crossDown, "EMA Cross Down", style=shape.triangledown, location=location.abovebar, color=color.red, size=size.small)

// === Trade Logic ===

var int lastTradeBarIndex = 0

timeElapsed = (bar_index - lastTradeBarIndex) >= tradeInterval

noActivePosition = strategy.position_size == 0

// Adaptive entry conditions

longTrendEntry = crossUp and close > trendLine and uptrend and isTrending

shortTrendEntry = crossDown and close < trendLine and downtrend and isTrending

// Counter-trend entries (when market is not strongly trending)

longCounterEntry = crossUp and close < trendLine and not isTrending

shortCounterEntry = crossDown and close > trendLine and not isTrending

// Final entry signals

validLong = (useAdaptive ? (isTrending ? longTrendEntry : longCounterEntry) : crossUp) and timeElapsed and noActivePosition

validShort = (useAdaptive ? (isTrending ? shortTrendEntry : shortCounterEntry) : crossDown) and timeElapsed and noActivePosition

// Position sizing calculation

equity = strategy.equity

riskAmount = equity * (riskPct / 100)

stopDistance = atrValue * slMultiplier

positionSize = math.round((riskAmount / stopDistance) * leverage)

// Visualize entry signals

plotshape(validLong, "Long Entry", style=shape.circle, location=location.belowbar, color=color.lime, size=size.normal)

plotshape(validShort, "Short Entry", style=shape.circle, location=location.abovebar, color=color.red, size=size.normal)

// === Strategy Execution ===

if (validLong)

strategy.entry("Long", strategy.long, qty=positionSize)

stopPrice = close - (atrValue * slMultiplier)

targetPrice = close + (atrValue * tpMultiplier)

strategy.exit("Exit Long", "Long", stop=stopPrice, limit=targetPrice)

lastTradeBarIndex := bar_index

if (validShort)

strategy.entry("Short", strategy.short, qty=positionSize)

stopPrice = close + (atrValue * slMultiplier)

targetPrice = close - (atrValue * tpMultiplier)

strategy.exit("Exit Short", "Short", stop=stopPrice, limit=targetPrice)

lastTradeBarIndex := bar_index