概述

多重背离综合指标交易策略是一种集成了多种技术指标的量化交易系统,旨在通过识别市场背离信号并结合严格的风险管理来获取交易优势。该策略巧妙地整合了三种流行的技术分析指标(RSI、MACD和随机指标),通过各指标的交叉信号来识别看涨和看跌趋势。系统设计允许交易者灵活选择是否启用特定指标参与分析决策,增强了策略的适应性。此外,基于50周期移动平均线的趋势过滤器确保交易方向与主要市场趋势保持一致,有效避免了逆势交易的高风险。风险管理方面,该策略同时实现了固定止损和止盈水平,以及跟踪止损功能,既限制了潜在损失,又锁定了已实现利润,形成了一个全面的交易决策和仓位管理系统。

策略原理

多重背离综合指标交易策略的核心原理是通过多指标信号的协同验证,提高交易决策的准确性和可靠性。具体实现机制如下:

指标计算与信号生成:

- RSI指标:计算14周期的RSI值及其14周期SMA,当RSI上穿SMA时产生看涨信号,下穿时产生看跌信号

- MACD指标:基于12、26和9周期参数计算,当MACD线上穿信号线时产生看涨信号,下穿时产生看跌信号

- 随机指标:计算14周期的随机值及其14周期SMA,交叉产生相应信号

信号整合与过滤:

- 基础买入条件要求所有启用的指标均显示看涨信号

- 趋势过滤器进一步要求价格必须位于50周期移动平均线上方,确保顺势交易

- 最终买入信号需同时满足基础条件和趋势过滤条件

执行与风险管理:

- 满足条件时,系统开仓做多

- 基于入场平均价格计算止损位(默认1.5%)和止盈位(默认3%)

- 同时启用跟踪止损,随着价格向有利方向移动而调整止损位置

此架构设计保证了交易决策基于多维技术指标的共识,而非单一指标的孤立信号,显著提高了信号的可靠性。

策略优势

深入分析该策略的代码结构,可以总结出以下显著优势:

多指标协同验证:通过整合RSI、MACD和随机指标的信号,减少了单一指标可能产生的虚假信号,提高了交易信号的可靠性。每个指标分别捕捉市场的不同特性,共同作用形成更全面的市场洞察。

灵活的指标配置:策略允许用户根据特定市场环境或个人偏好选择启用或禁用特定指标,增强了策略的适应性和个性化程度。这种模块化设计使得策略能够适应不同的市场条件。

趋势过滤器的整合:通过要求价格位于移动平均线上方才执行多头交易,策略有效避免了逆势交易,显著提高了胜率。这一设计与技术分析中”顺势而为”的核心原则相符。

全面的风险管理机制:

- 固定止损限制了单次交易的最大损失

- 预设止盈水平锁定合理利润

- 跟踪止损功能允许利润持续增长的同时保护已实现收益

- 资金管理采用账户权益比例分配,而非固定手数,更为科学

明确的可视化信号:策略在图表上清晰标注买卖信号,便于回测验证和实时监控,提高了策略的可用性和透明度。

这些优势使该策略成为一个既适合初学者学习系统化交易方法,又能满足经验丰富交易者需求的强大工具。

策略风险

尽管该策略设计全面,但仍存在以下几点潜在风险:

多指标共振延迟:要求多个指标同时产生信号可能导致入场时机滞后,错过最佳进场点。当市场已经完成大部分走势后才触发信号时,可能面临”追高”或”抄底过早”的风险。解决方法是调整各指标参数,提高其敏感度,或考虑降低同时满足的指标数量。

过度依赖技术指标:策略完全基于技术指标,忽略了基本面因素和市场情绪的影响。在重大新闻事件或黑天鹅事件发生时,纯技术指标的有效性可能大幅降低。建议在实盘中结合宏观经济因素和市场新闻进行人工干预。

固定参数的局限性:策略使用固定的指标参数和风险管理设置,可能不适用于所有市场环境。不同的市场波动性和趋势强度可能需要不同的参数设置。解决方案是实施参数优化或自适应参数机制。

单向交易的限制:当前策略仅执行多头交易,潜在错过了空头市场的获利机会。在熊市或震荡市场中,这可能导致长期表现不佳。考虑增加空头交易功能,或在明确熊市趋势下暂停交易。

资金管理风险:虽然策略采用了权益比例分配资金,但固定的10%比例可能过高或过低,取决于个人风险承受能力和市场波动特性。建议根据个人风险偏好和账户规模调整该参数。

识别并理解这些风险因素是有效管理和优化该策略的关键步骤。通过适当的风险缓解措施,可以提高策略的稳健性和长期表现。

策略优化方向

基于对代码的深入分析,以下是该策略可以进一步优化的关键方向:

空头策略的补充:当前策略仅实现了多头交易功能。为了全面把握市场机会,建议增加空头交易的完整逻辑,包括趋势过滤(价格低于移动平均线)和相应的风险管理机制。这样不仅能在下跌市场中获利,还能提高策略的整体收益潜力。

自适应参数机制:固定的指标参数可能无法适应不同市场环境。引入基于波动率的自适应参数调整机制,例如在高波动率环境中使用更长周期的参数,低波动率时使用更敏感的短周期参数,可以显著提高策略的适应性。

优化趋势过滤器:考虑使用多周期趋势确认或增加趋势强度指标(如ADX),以提高趋势判断的准确性。这有助于避免弱趋势或震荡市场中的频繁交易,降低交易成本并提高胜率。

信号强度分级:目前策略将所有满足条件的信号视为同等重要。引入信号强度评分系统,基于各指标背离程度、交叉角度等因素为信号分配权重,并据此调整仓位大小,能更精细地管理风险和收益。

时间过滤器:增加交易时间过滤功能,避开市场低流动性时段或重要经济数据发布时段,可以减少滑点和不利价格跳跃的影响。

止损优化:考虑使用基于ATR(真实波动范围)的动态止损,而非固定百分比止损,使风险管理更好地适应当前市场波动性。这种方法在不同波动环境中提供更合理的风险控制。

回撤控制机制:增加基于账户绩效的风险管理层,如在连续亏损后减小仓位或暂停交易,在策略表现良好时逐步恢复正常仓位,可以有效控制最大回撤幅度。

这些优化方向旨在提高策略的适应性、稳健性和长期收益能力,使其在各种市场环境中都能保持竞争力。

总结

多重背离综合指标交易策略通过整合RSI、MACD和随机指标的交叉信号,结合移动平均线趋势过滤和全面的风险管理系统,构建了一个逻辑严密、实用性强的量化交易框架。其核心优势在于多维技术指标的协同验证机制,有效减少了虚假信号,提高了交易决策的可靠性。灵活的指标配置选项和清晰的信号可视化使该策略同时适合不同经验水平的交易者。

尽管存在多指标共振延迟、单向交易限制等潜在风险,但通过实施建议的优化措施,如补充空头策略、引入自适应参数机制、优化趋势过滤和完善风险管理体系,该策略有望进一步提升其市场适应性和长期表现。

该策略的设计理念反映了量化交易中的重要原则:多维信号验证、顺势交易和严格风险控制。对于寻求系统化交易方法和稳健风险管理的交易者而言,这是一个值得参考和进一步开发的策略框架。无论是技术分析爱好者还是专业量化交易者,都能从中获取有价值的交易思路和风险管理理念。

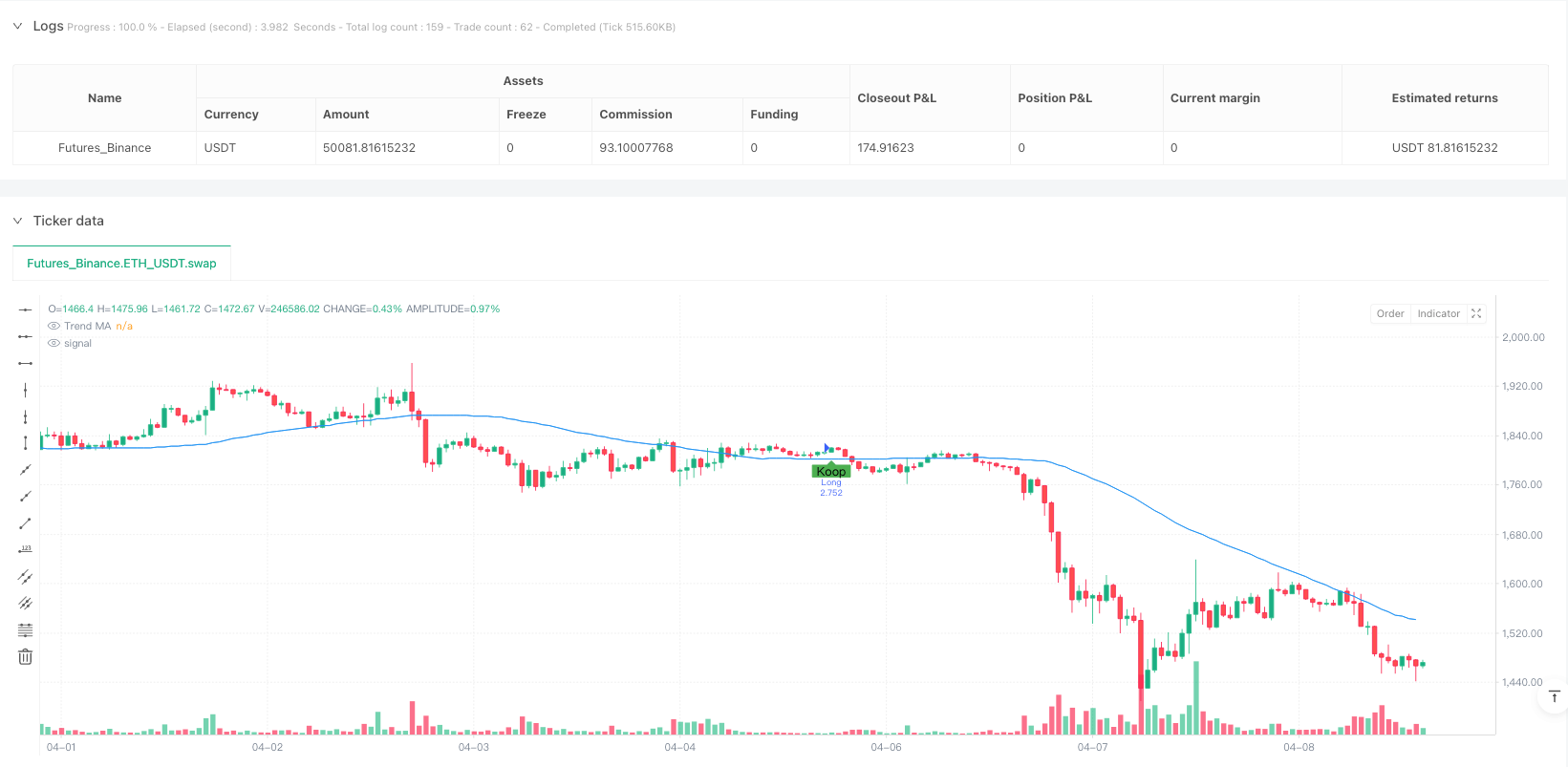

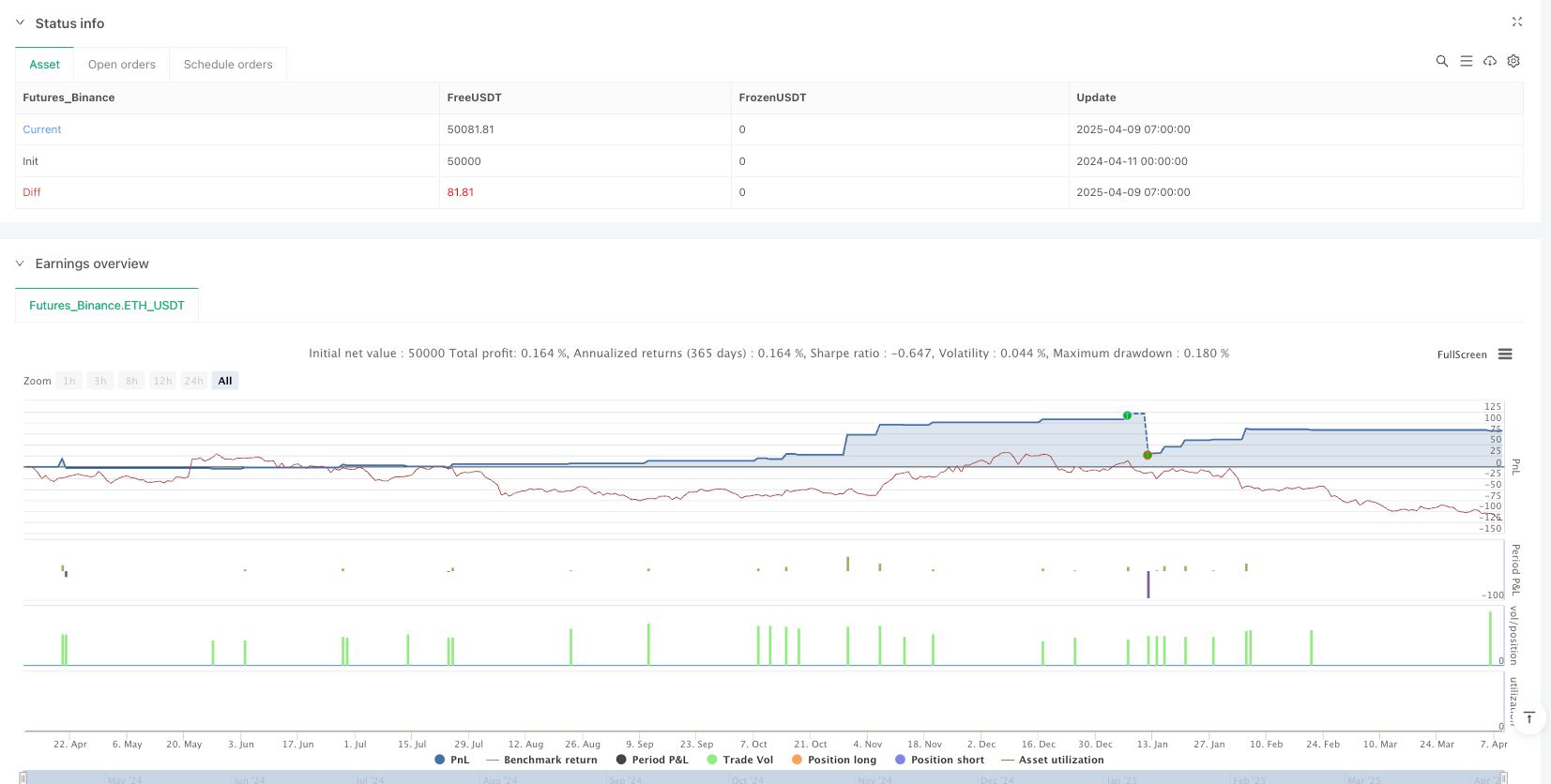

/*backtest

start: 2024-04-11 00:00:00

end: 2025-04-09 08:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Multi-Divergence Strategy - Verbeterd", overlay=true, initial_capital=100000, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// === INVOERPARAMETERS ===

gebruikRSI = input.bool(true, "Gebruik RSI Divergence")

gebruikMACD = input.bool(true, "Gebruik MACD Divergence")

gebruikStoch = input.bool(true, "Gebruik Stochastic Divergence")

// Risicomanagement

stopLossPercent = input.float(1.5, "Stop Loss (%)", step=0.1)

takeProfitPercent = input.float(3.0, "Take Profit (%)", step=0.1)

trailPoints = input.float(10, "Trailing Stop (punten)", step=0.1)

trailOffset = input.float(5, "Trailing Offset (punten)", step=0.1)

// Trendfilter (MA)

maLength = input.int(50, "Trendfilter MA Lengte")

maTrend = ta.sma(close, maLength)

// === RSI CALCULATIES ===

rsiWaarde = ta.rsi(close, 14)

rsiSMA = ta.sma(rsiWaarde, 14)

rsiBullish = ta.crossover(rsiWaarde, rsiSMA)

rsiBearish = ta.crossunder(rsiWaarde, rsiSMA)

// === MACD CALCULATIES ===

[macdLijn, signalLijn, _] = ta.macd(close, 12, 26, 9)

macdBullish = ta.crossover(macdLijn, signalLijn)

macdBearish = ta.crossunder(macdLijn, signalLijn)

// === STOCHASTIC CALCULATIES ===

// Gebruik de juiste parameter volgorde: (high, low, close, length)

stochWaarde = ta.stoch(high, low, close, 14)

stochSMA = ta.sma(stochWaarde, 14)

stochBullish = ta.crossover(stochWaarde, stochSMA)

stochBearish = ta.crossunder(stochWaarde, stochSMA)

// === BASISCONDITIES ===

koopCond = (not gebruikRSI or rsiBullish) and (not gebruikMACD or macdBullish) and (not gebruikStoch or stochBullish)

verkoopCond = (not gebruikRSI or rsiBearish) and (not gebruikMACD or macdBearish) and (not gebruikStoch or stochBearish)

// Extra trendfilter: alleen long als close boven MA ligt

koopCondFiltered = koopCond and (close > maTrend)

// === STRATEGIE EXECUTIE ===

if (koopCondFiltered)

strategy.entry("Long", strategy.long)

// Bereken stop loss en take profit prijzen op basis van de gemiddelde instapprijs

stopLossPrice = strategy.position_avg_price * (1 - stopLossPercent / 100)

takeProfitPrice = strategy.position_avg_price * (1 + takeProfitPercent / 100)

// Pas exit orders toe met stop loss, take profit en trailing stop

strategy.exit("Exit Long", "Long", stop=stopLossPrice, limit=takeProfitPrice, trail_points=trailPoints, trail_offset=trailOffset)

// === PLOTTEN VAN SIGNALEN ===

plot(maTrend, title="Trend MA", color=color.blue)

plotshape(koopCondFiltered, title="Koop Signaal", text="Koop", style=shape.labelup, location=location.belowbar, color=color.green)

plotshape(verkoopCond, title="Verkoop Signaal", text="Verkoop", style=shape.labeldown, location=location.abovebar, color=color.red)