多重指标交叉动态仓位波动率自适应量化交易策略

EMA RSI MACD ATR STOCHASTIC RSI Ichimoku Cloud

概述

多重指标交叉动态仓位波动率自适应量化交易策略是一种综合性的量化交易系统,它整合了趋势检测、动量指标、波动率分析、情绪评估和流动性区域识别功能。该策略使用多种技术指标的交叉信号来生成买入和卖出决策,同时根据市场波动率动态调整仓位大小,以实现风险的自适应管理。核心组件包括EMA趋势识别系统、RSI动量过滤器、MACD方向确认、随机RSI精细调整、一目云趋势确认以及基于ATR的波动率调整仓位系统。

策略原理

该策略的核心逻辑建立在多层指标筛选的基础上,形成了一个严格的信号生成机制:

趋势识别系统:策略使用两个EMA(默认为9和21周期)来确定市场趋势方向。当快速EMA高于慢速EMA时,识别为上升趋势;反之为下降趋势。这一趋势判断可以在不同时间框架内进行,例如使用日线数据(D)进行趋势识别。

动量指标组合:

- RSI指标用于测量价格动量,默认周期为14,设有超买(70)和超卖(30)阈值。

- MACD指标(12,26,9)用于确认动量方向,特别关注MACD柱状图的值。

- 随机RSI计算%K和%D值,用于检测短期超买超卖区域,帮助精细调整入场时机。

一目云趋势确认:完整计算了一目云的所有组件(转折线、基准线、先行带A/B和延迟线),用于进一步确认趋势方向。当先行带A高于先行带B时,识别为上升趋势;反之为下降趋势。

波动率与流动性评估:

- 使用ATR指标测量市场波动率,作为调整仓位大小的依据。

- 检测成交量爆发情况,定义为当前成交量超过20周期成交量SMA的2倍。

- 自动绘制最近的高点和低点枢轴,用于动态支撑/阻力区域的可视化。

情绪与流动性指标:

- 使用50周期SMA作为市场情绪的指示器,价格高于SMA表示看涨情绪,低于SMA表示看跌情绪。

- 使用20周期成交量SMA作为流动性集中度的代理指标。

买卖信号逻辑:

- 多头信号条件:EMA趋势向上、RSI<50、MACD柱状图>0、随机RSI %K<80、一目云看涨。

- 空头信号条件:EMA趋势向下、RSI>50、MACD柱状图<0、随机RSI %K>20、一目云看跌。

动态仓位计算:基于账户规模、风险百分比和当前ATR值计算仓位大小,公式为:仓位大小=(账户规模×风险百分比)/ATR。这确保了在不同波动率环境下风险敞口的一致性。

策略优势

多层次信号确认系统:该策略要求多个技术指标同时满足特定条件才能生成交易信号,降低了假信号的可能性,提高了交易决策的可靠性。

自适应风险管理:通过基于ATR的动态仓位调整机制,策略能够根据市场波动性自动调整交易规模。这意味着在波动率较高的市场环境中自动减小仓位,而在波动率较低时增加仓位,实现了真正的风险自适应管理。

全面的市场视角:策略整合了趋势、动量、波动率、情绪和流动性等多个市场维度的分析,提供了对市场状况的全面理解,而非仅依赖单一因素。

灵活的参数设置:策略提供了丰富的可调参数,包括EMA周期、RSI设置、风险百分比和账户规模等,使交易者能够根据个人风险偏好和特定市场条件进行定制。

可视化辅助功能:策略包含背景颜色变化、枢轴点标记和信号形状等多种可视化元素,有助于交易者直观理解市场状况和信号触发条件。

集成策略回测功能:策略内置了Pine Script的策略回测模块,允许交易者直接评估策略的历史表现,无需额外编写回测代码。

策略风险

过度依赖技术指标:策略完全依赖于技术指标生成信号,这可能在市场出现根本性变化(如重大新闻事件)时导致反应迟缓或不适当的交易决策。解决方法是将策略作为决策支持工具而非完全自动化系统,或整合实时新闻API以提高对基本面变化的响应能力。

指标滞后性风险:大多数使用的技术指标(如EMA、RSI、MACD)本质上是滞后指标,这可能导致在快速变化的市场中入场或出场延迟。为减轻这一风险,可考虑添加前瞻性指标或缩短某些指标的周期。

参数优化陷阱:策略含有多个可调参数,存在过度优化的风险,可能导致策略在实盘交易中表现不佳。建议使用步进优化和前推测试方法来验证参数的稳健性。

信号稀少风险:由于策略要求多个条件同时满足才生成信号,在某些市场环境下可能长时间不产生交易信号,导致错过机会。可以考虑设置替代信号条件或引入层级信号系统,以平衡信号质量和数量。

缺乏止损机制:当前策略依赖反向信号进行平仓,而没有明确的止损机制,这可能在强烈趋势逆转时导致较大损失。建议加入基于ATR倍数或关键支撑/阻力水平的止损机制。

策略优化方向

整合多时间框架分析:当前策略已允许在不同时间框架分析趋势,但可以进一步扩展为完整的多时间框架确认系统。例如,要求较大时间框架和较小时间框架的趋势方向一致,或使用较大时间框架确定趋势方向,较小时间框架寻找入场点,这可以减少虚假突破带来的损失。

添加自动止盈止损功能:根据ATR的倍数或支撑/阻力位设置动态止损位,并实现基于风险回报比的自动止盈功能,或引入追踪止损功能,以保护已获利润并优化每笔交易的风险回报比。

优化情绪指标:将当前的50周期SMA替换为实际的新闻情绪API,或整合社交媒体情绪分析,以获取更准确的市场情绪指标。这可以提高策略对基本面变化的响应速度。

引入波动率滤波器:在极端波动率环境中暂停交易,或调整信号条件的严格程度。例如,在波动率特别高时要求更强的确认信号,这有助于避免在不稳定市场中的过度交易。

信号强度分级系统:将当前的二元信号系统(有信号或无信号)升级为基于满足条件数量和强度的分级系统,从而实现对不同强度信号采取不同仓位大小的策略,这能更精细地控制风险和优化资本利用率。

集成机器学习优化:引入机器学习算法来优化参数选择或直接预测最优仓位大小,减少人为偏见对参数选择的影响,提高策略对市场变化的适应能力。

总结

多重指标交叉动态仓位波动率自适应量化交易策略代表了一种综合性的技术分析方法,它通过整合多种指标的交叉信号和动态风险管理系统,提供了一个结构化的交易决策框架。该策略的核心优势在于其多层次信号确认机制和基于波动率的自适应仓位管理,使其能够在不同市场环境中保持一致的风险控制。虽然存在过度依赖技术指标和参数优化陷阱等风险,但通过建议的优化方向,如添加多时间框架分析、完善止损机制和引入情绪API等,这些风险可以得到有效缓解。最终,该策略不仅提供了交易信号生成系统,还包含了完整的风险管理框架,为量化交易者提供了一个全面的交易解决方案。

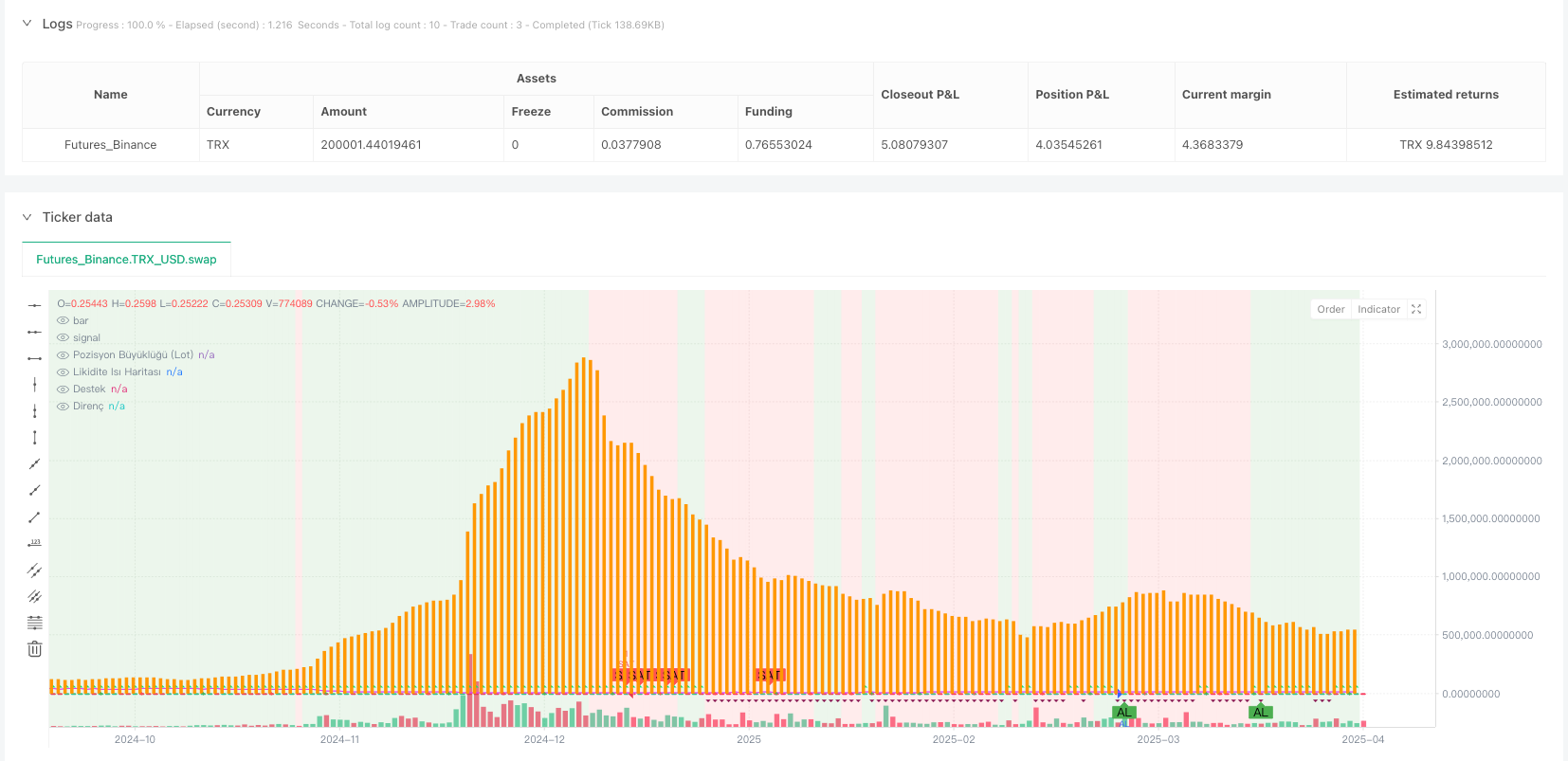

/*backtest

start: 2024-04-18 00:00:00

end: 2025-04-15 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"TRX_USD"}]

*/

//@version=5

strategy("Phoenix Master Strategy (PMI)", overlay=true, max_lines_count=500, max_labels_count=500)

// === INPUTLAR === //

timeframeTrend = input.timeframe("D", "Trend Zaman Dilimi")

showBackground = input.bool(true, "Trend Arka Plan Rengi Göster")

riskPercent = input.float(1.0, title="Risk %", minval=0.1, maxval=10.0)

accountSize = input.float(10000, title="Hesap Büyüklüğü ($)", minval=100)

// === EMA Trend === //

emaFast = input.int(9, "Hızlı EMA")

emaSlow = input.int(21, "Yavaş EMA")

ema1 = request.security(syminfo.tickerid, timeframeTrend, ta.ema(close, emaFast))

ema2 = request.security(syminfo.tickerid, timeframeTrend, ta.ema(close, emaSlow))

trendUp = ema1 > ema2

trendDown = ema1 < ema2

// === RSI === //

rsiLength = input.int(14, "RSI Periyodu")

rsiOB = input.int(70, "RSI Overbought")

rsiOS = input.int(30, "RSI Oversold")

rsi = ta.rsi(close, rsiLength)

// === MACD === //

macdSource = input.source(close, "MACD Kaynağı")

[macdLine, signalLine, macdHist] = ta.macd(macdSource, 12, 26, 9)

// === Stoch RSI === //

stochLength = input.int(14, "Stoch RSI Uzunluğu")

stochK = input.int(3, "%K")

stochD = input.int(3, "%D")

k = ta.stoch(close, high, low, stochLength)

stochKval = ta.sma(k, stochK)

stochDval = ta.sma(stochKval, stochD)

// === Ichimoku === //

tenkanPeriod = input.int(9, "Tenkan (Dönem)")

kijunPeriod = input.int(26, "Kijun (Dönem)")

senkouSpanBPeriod = input.int(52, "Senkou Span B (Dönem)")

displacement = input.int(26, "İchimoku Gecikme (Displacement)")

tenkan = (ta.highest(high, tenkanPeriod) + ta.lowest(low, tenkanPeriod)) / 2

kijun = (ta.highest(high, kijunPeriod) + ta.lowest(low, kijunPeriod)) / 2

senkouSpanA = (tenkan + kijun) / 2

senkouSpanB = (ta.highest(high, senkouSpanBPeriod) + ta.lowest(low, senkouSpanBPeriod)) / 2

chikouSpan = close[displacement]

// Ichimoku Trend Yorumlama

cloudUp = senkouSpanA > senkouSpanB

cloudDown = senkouSpanA < senkouSpanB

// Bulut Çizimi (İsteğe Bağlı Görsel İçin)

// plot(senkouSpanA[displacement], title="Senkou Span A", color=color.green)

// plot(senkouSpanB[displacement], title="Senkou Span B", color=color.red)

// === ATR & Volatilite === //

atrLength = input.int(14, "ATR Periyodu")

atr = ta.atr(atrLength)

// === Hacim Tabanlı Volatilite Alarmı === //

volumeExplode = volume > ta.sma(volume, 20) * 2

// === Destek & Direnç Bölgeleri (Pivot) === //

pivotHigh = ta.pivothigh(high, 5, 5)

pivotLow = ta.pivotlow(low, 5, 5)

plot(pivotHigh, title="Direnç", style=plot.style_cross, color=color.red, linewidth=1)

plot(pivotLow, title="Destek", style=plot.style_cross, color=color.green, linewidth=1)

// === Sentiment Göstergesi (Haber Sinyali Placeholder) === //

sentimentDummy = close > ta.sma(close, 50) ? 1 : -1

plotshape(sentimentDummy == 1 ? close : na, title="Pozitif Sentiment", location=location.abovebar, style=shape.triangleup, color=color.lime, size=size.tiny)

plotshape(sentimentDummy == -1 ? close : na, title="Negatif Sentiment", location=location.belowbar, style=shape.triangledown, color=color.maroon, size=size.tiny)

// === Likidite Heatmap (Zonal Risk Göstergesi Dummy) === //

heatZone = ta.sma(volume, 20)

plot(heatZone, title="Likidite Isı Haritası", color=color.orange, style=plot.style_columns)

// === Arka Plan Rengi === //

bgcolor(showBackground ? (trendUp ? color.new(color.green, 85) : trendDown ? color.new(color.red, 85) : na) : na)

// === Giriş/Çıkış Sinyalleri === //

longSignal = trendUp and rsi < 50 and macdHist > 0 and stochKval < 80 and cloudUp

shortSignal = trendDown and rsi > 50 and macdHist < 0 and stochKval > 20 and cloudDown

plotshape(longSignal, title="Al Sinyali", location=location.belowbar, color=color.green, style=shape.labelup, text="AL")

plotshape(shortSignal, title="Sat Sinyali", location=location.abovebar, color=color.red, style=shape.labeldown, text="SAT")

// === Alarm Koşulları === //

alertcondition(longSignal, title="AL Sinyali Alarmı", message="Phoenix - AL Sinyali")

alertcondition(shortSignal, title="SAT Sinyali Alarmı", message="Phoenix - SAT Sinyali")

alertcondition(volumeExplode, title="Hacim Patlaması", message="Phoenix - Hacim Patlaması Tespit Edildi")

// === Pozisyon Büyüklüğü Hesaplama === //

riskDollar = accountSize * (riskPercent / 100)

positionSize = riskDollar / atr

plot(positionSize, title="Pozisyon Büyüklüğü (Lot)", color=color.fuchsia, linewidth=1)

// === STRATEJİ MODÜLÜ === //

strategy.entry("AL", strategy.long, when=longSignal)

strategy.close("AL", when=shortSignal)

strategy.entry("SAT", strategy.short, when=shortSignal)

strategy.close("SAT", when=longSignal)

// === BİTTİ === //

// Phoenix Master Indicator tüm ileri düzey fonksiyonlarla aktif: trend, sinyal, volatilite, sentiment, likidite, pozisyon büyüklüğü ve strateji test!