概述

动态锚定VWAP与成交量分布相结合的流动性捕捉策略是一种基于价格偏离价值区域和成交量异常的量化交易方法。该策略主要利用日内重新计算的锚定成交量加权平均价格(VWAP)和成交量分布的最高成交量价格(POC)作为关键参考点,结合相对强弱指标(RSI)和成交量异常检测,在价格偏离价值区域且有足够流动性支持时捕捉交易机会。策略设计了完整的止盈止损机制,通过平均真实范围(ATR)动态调整风险管理参数,旨在高效捕捉市场中的流动性事件并控制风险。

策略原理

该策略的核心原理是通过识别价格与价值锚定点(VWAP和POC)的偏离,并结合成交量和动量指标确认,捕捉市场中的流动性机会。具体实现原理如下:

动态锚定VWAP计算:策略在每个交易日开始时重新锚定VWAP计算,确保VWAP能够反映当日的价格加权情况。通过累计成交量(cumVol)和累计价格乘以成交量(cumPV)的方式,动态更新VWAP值。

成交量分布分析:通过将价格区间分为多个等级(默认24级),统计每个价格区间的成交量,找出成交量最大的价格区间中点作为POC(Point of Control)。这一过程在每个交易日重置,确保POC反映当日的成交量分布情况。

信号生成逻辑:

- 买入信号:当价格低于VWAP和POC,同时成交量超过20日均量的3倍(可调参数),且RSI低于40时触发。

- 卖出信号:当价格高于VWAP和POC,同时成交量超过20日均量的3倍,且RSI高于60时触发。

风险管理:基于ATR(平均真实范围)动态设置止损和止盈水平。策略默认使用1.5倍ATR作为止损距离,2倍ATR作为止盈距离,确保风险回报比为1:1.33。

策略优势

多重确认机制:策略通过价格偏离两个关键价值锚点(VWAP和POC)、成交量异常和RSI确认三重条件筛选信号,有效降低虚假信号概率。

动态适应市场:每日重新计算的VWAP和成交量分布确保策略能够适应不同市场环境,反映最新的价格和成交量状况。

基于量价关系的分析框架:策略整合了价格(VWAP)、成交量(Volume Profile)和动量(RSI)分析,构建了完整的量价关系分析框架。

自适应风险管理:基于ATR的止损止盈设置使风险管理能够根据市场波动性自动调整,在不同波动环境下保持一致的风险控制。

视觉确认支持:策略提供VWAP、POC和信号标记的可视化,便于交易者直观了解策略逻辑和信号生成过程。

流动性捕捉优势:通过要求高于平均的成交量作为交易条件,策略专注于捕捉市场中的流动性事件,提高了交易的执行效率和滑点控制。

策略风险

过度依赖单日数据:策略每日重置VWAP和成交量分布计算,可能导致在日与日之间的连续性不足,忽略了更长期的市场结构。应考虑增加多周期VWAP或更长期的成交量分布作为补充参考。

成交量异常检测敏感性:策略使用固定的成交量倍数(默认3倍)来检测异常,不同市场或不同时期可能需要不同的参数设置。建议实现自适应的成交量异常检测机制。

RSI阈值固定风险:RSI使用固定的40/60阈值可能不适用于所有市场环境,特别是在趋势市场中可能错过机会或产生过多信号。可考虑动态调整RSI阈值或结合趋势识别机制。

止损过小风险:在高波动市场中,1.5倍ATR的止损可能过小,导致频繁止损。应考虑根据市场环境或波动性特征动态调整止损倍数。

缺乏趋势过滤:策略没有明确的趋势过滤机制,可能在强趋势中产生逆势信号。建议增加趋势识别组件,避免在强趋势中进行逆势交易。

策略优化方向

多周期VWAP整合:引入多个时间周期的VWAP(如小时级、4小时级和日级VWAP),形成VWAP带,提高策略的多维度分析能力。这样可以识别不同时间框架下的价格偏离,增强信号的可靠性。

自适应成交量阈值:将固定的成交量倍数替换为基于成交量波动性的自适应阈值,例如使用成交量的Z分数或成交量的标准差倍数,更准确地识别真正的成交量异常。

市场状态分类:增加市场状态识别模块,区分趋势市场、区间市场和高波动市场,针对不同市场状态调整策略参数和信号生成逻辑。

时间过滤:增加时间过滤功能,避免在市场开盘和收盘前的高波动时段交易,或专注于特定的高效交易时段。

成交量分布增强:优化成交量分布分析,引入时间价格机会(TPO)分析或考虑多日累积的成交量分布,获取更稳定的市场结构信息。

动态止盈机制:实现基于市场波动性或价格结构的动态止盈策略,如在强势突破时使用追踪止损,最大化盈利潜力。

机器学习增强:引入机器学习算法优化参数选择和信号生成,如使用决策树或随机森林算法优化多参数组合,提高策略的适应性。

总结

动态锚定VWAP与成交量分布相结合的流动性捕捉策略是一种基于价格偏离价值区域并结合成交量确认的量化交易系统。通过整合VWAP、成交量分布POC、RSI和成交量异常检测,该策略能够有效识别价格偏离价值区域且有大量成交量支持的交易机会。策略的核心优势在于多重确认机制和自适应风险管理,但也存在过度依赖单日数据和缺乏趋势过滤等风险。未来优化方向主要集中在多周期分析整合、自适应参数调整、市场状态分类和动态止盈机制等方面。通过这些优化,策略有望在保持原有量价分析框架的基础上,进一步提升对市场流动性事件的捕捉能力和风险调整后的回报率。

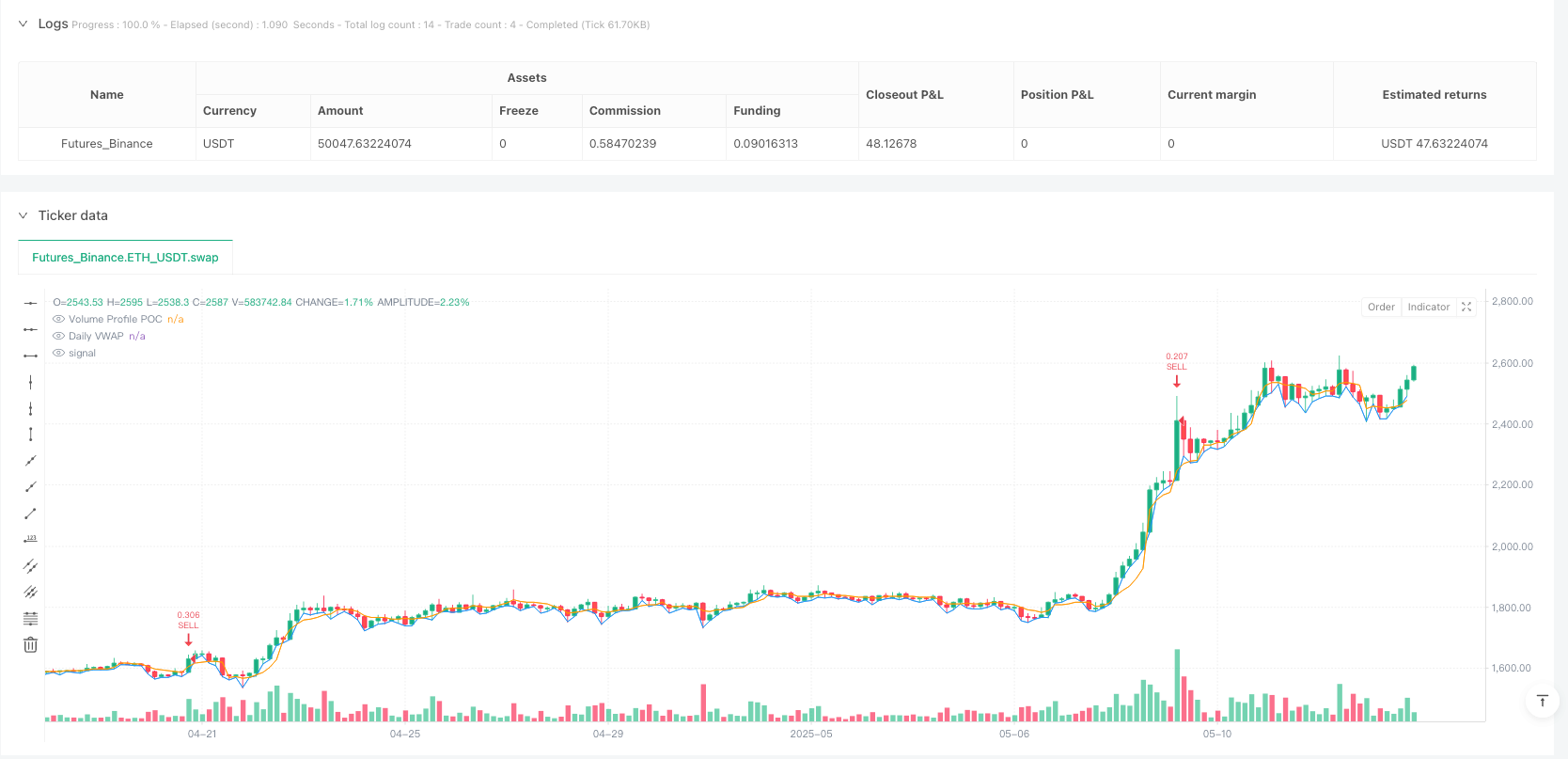

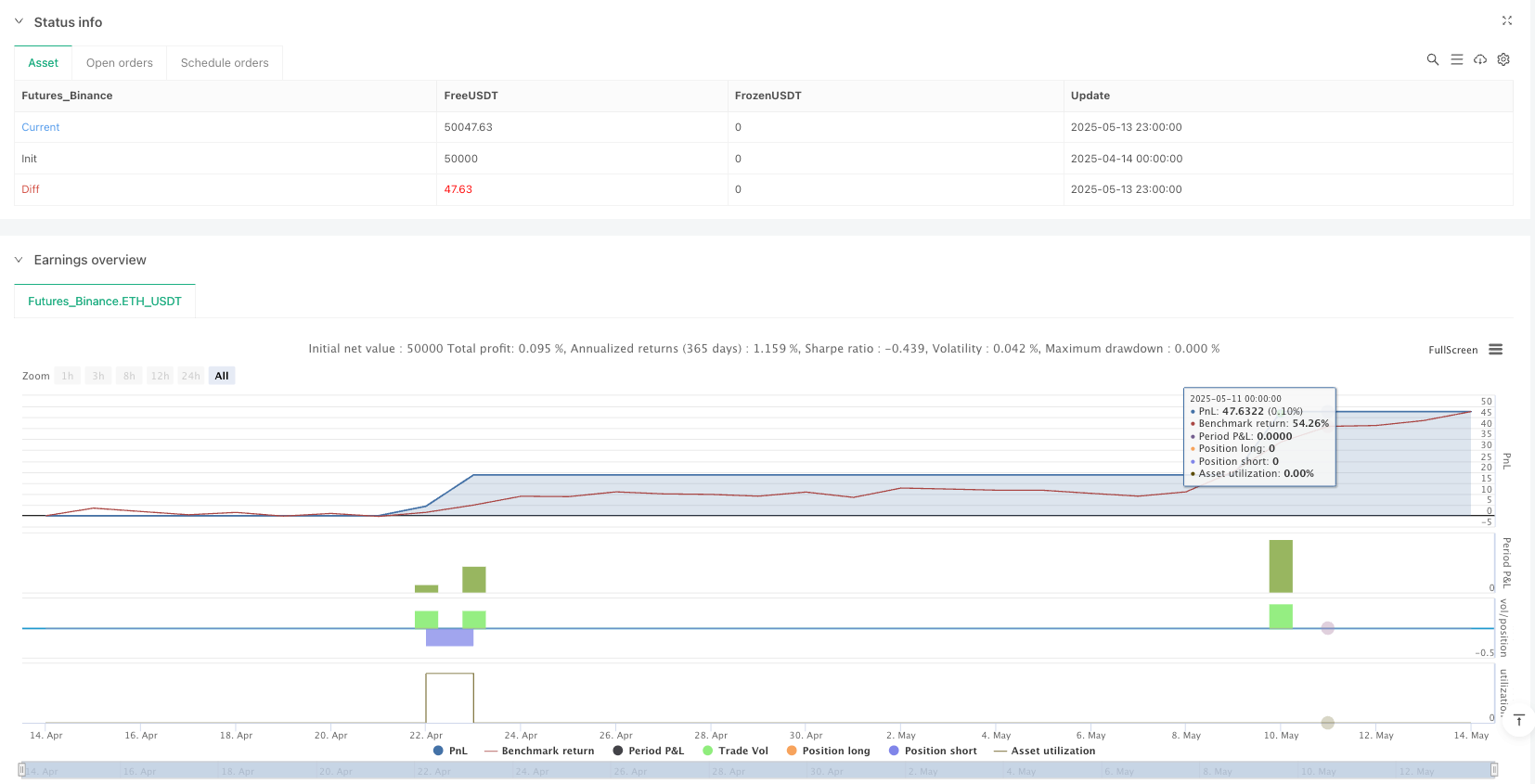

/*backtest

start: 2025-04-14 00:00:00

end: 2025-05-14 00:00:00

period: 3h

basePeriod: 3h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Liquidity Sniper + VWAP Profile", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=1, max_bars_back=500)

// === Inputs ===

volumeMultiplier = input.float(3.0, title="Volume Multiplier")

atrLength = input.int(14, title="ATR Length")

slMultiplier = input.float(1.5, title="Stop Loss ATR Multiplier")

tpMultiplier = input.float(2.0, title="Take Profit ATR Multiplier")

levels = input.int(24, title="Volume Profile Levels", minval=10, maxval=100)

// === VWAP Calculation ===

var float cumVol = na

var float cumPV = na

isNewDay = ta.change(time("D"))

if isNewDay

cumVol := volume

cumPV := hl2 * volume

else

cumVol += volume

cumPV += hl2 * volume

vwap = cumPV / cumVol

plot(vwap, color=color.orange, title="Daily VWAP")

// === Volume Profile (Lite) ===

profileHeight = high - low

step = profileHeight / levels

var float[] volumeProfile = array.new_float(levels, 0.0)

if isNewDay

for i = 0 to levels - 1

array.set(volumeProfile, i, 0.0)

for i = 0 to levels - 1

levelLow = low + step * i

levelHigh = levelLow + step

if close >= levelLow and close < levelHigh

vol = array.get(volumeProfile, i)

array.set(volumeProfile, i, vol + volume)

maxVol = array.max(volumeProfile)

var float POC = na

for i = 0 to levels - 1

if array.get(volumeProfile, i) == maxVol

POC := low + step * i + step / 2

plot(POC, title="Volume Profile POC", color=color.blue)

// === Indicators ===

atr = ta.atr(atrLength)

vol = volume

volMA = ta.sma(volume, 20)

rsi = ta.rsi(close, 14)

// === Signal Logic ===

buySignal = close < vwap and close < POC and vol > volMA * volumeMultiplier and rsi < 40

sellSignal = close > vwap and close > POC and vol > volMA * volumeMultiplier and rsi > 60

// === Debug Plots ===

plotshape(buySignal, title="BUY Signal", location=location.belowbar, color=color.green, style=shape.triangleup, size=size.small)

plotshape(sellSignal, title="SELL Signal", location=location.abovebar, color=color.red, style=shape.triangledown, size=size.small)

// === Entry + Exit ===

if buySignal

strategy.entry("BUY", strategy.long)

strategy.exit("TP/SL BUY", from_entry="BUY", stop=close - atr * slMultiplier, limit=close + atr * tpMultiplier)

if sellSignal

strategy.entry("SELL", strategy.short)

strategy.exit("TP/SL SELL", from_entry="SELL", stop=close + atr * slMultiplier, limit=close - atr * tpMultiplier)