多重指标动量突破策略结合自适应式追踪止损系统

OBV RSI MFI EMA Net Volume Trailing Stop momentum BREAKOUT

概述

本策略是一个结合了多种指标的量化交易系统,主要利用成交量确认与动量指标的协同作用来捕捉市场突破机会。该策略整合了成交量累计指标(OBV)、净成交量(Net Volume)、相对强弱指标(RSI)和资金流量指标(MFI),配合指数移动平均线(EMA)进行趋势确认,并采用动态追踪止损机制优化出场点位,有效平衡了盈利能力与风险控制。

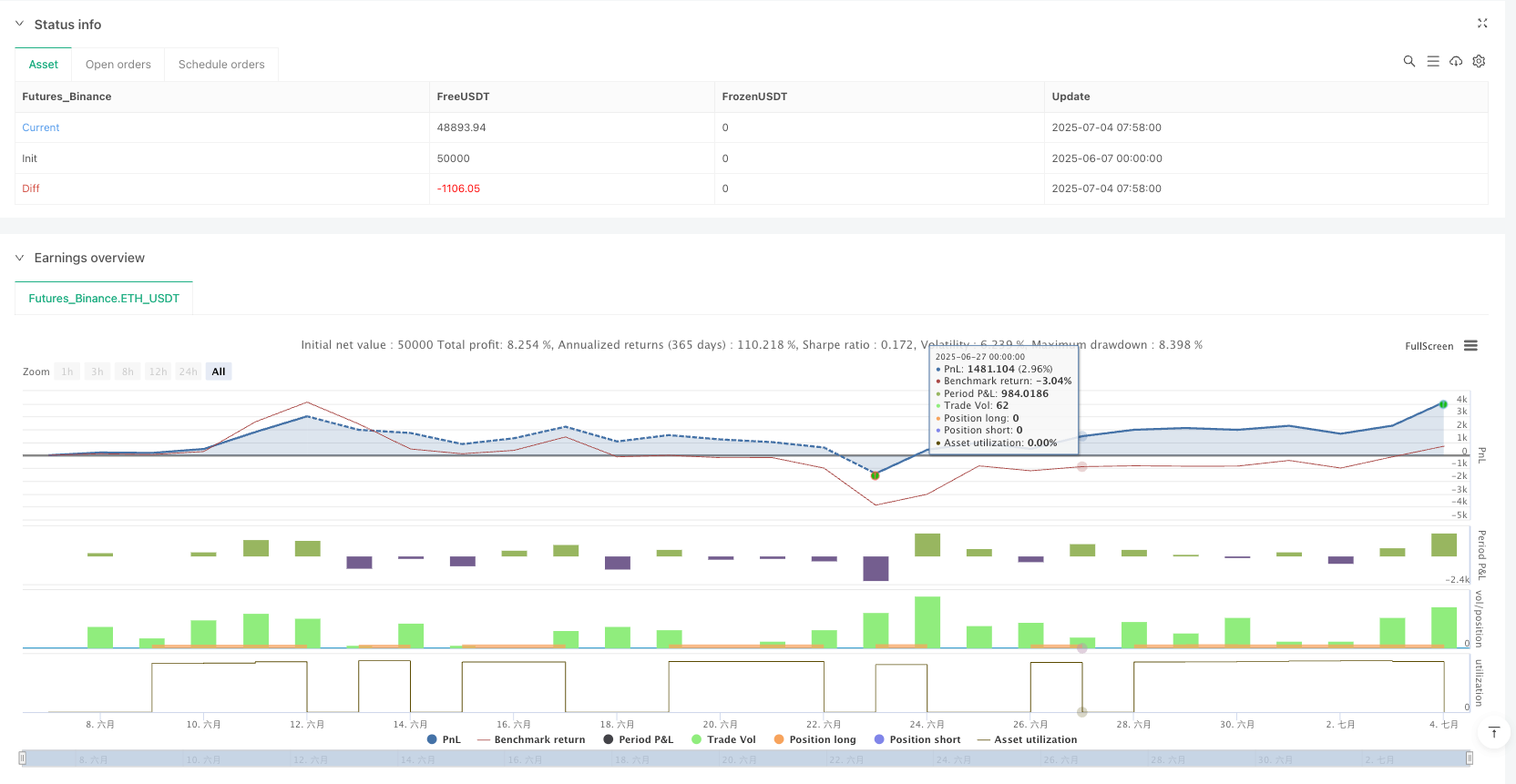

根据回测数据显示,该策略在过去12个月的15分钟时间周期上实现了83.20%的胜率,平均每笔交易盈利746.18 USDT,最佳单笔交易盈利达65,654 USDT,总计完成381笔交易。这些数据表明该策略在高频交易环境中具有相当的稳定性和盈利潜力。

策略原理

该策略的核心逻辑基于多重指标的联合确认机制,具体运作原理如下:

入场条件:系统主要捕捉多头机会,当满足以下全部条件时触发买入信号:

- OBV指标高于其21周期简单移动平均线,表明成交量支持价格上涨

- 净成交量为正值,确认当前时间段买盘压力大于卖盘

- RSI指标高于45,表明动量足够但未过度超买

- MFI指标低于50,表明资金流入潜力仍然充足

出场机制:采用三重保护的动态追踪止损系统:

- 触发偏移量(Trigger Offset):当价格上涨超过入场价0.35%时激活追踪止损

- 追踪偏移量(Trail Offset):价格回撤超过最高点0.3%时触发平仓

- 最大亏损控制(Max Loss):无论追踪止损是否激活,若价格下跌超过入场价3%则强制平仓

技术指标组合:

- OBV与其移动平均线的对比用于检测成交量累积趋势

- 净成交量作为短期买卖压力的实时指标

- RSI用于识别价格动量状态

- MFI用于评估资金流向与市场活跃度

- 21周期EMA用于确认整体趋势方向

这种多层次的确认机制确保了入场信号的质量,而动态追踪止损则有效地锁定利润并控制风险。

策略优势

深入分析该策略的代码结构和逻辑,可以总结出以下显著优势:

多维信号确认:结合价格、成交量和动量三个维度的指标,大大降低了假信号的概率。当OBV、净成交量、RSI和MFI同时满足条件时,入场信号的可靠性显著提高。

成交量支持的价格行为:通过OBV和净成交量的双重验证,确保价格变动得到足够的成交量支持,避免陷入”无量涨跌”的陷阱。

智能化动态止损:该策略不使用固定止损,而是根据价格行为自动调整止损位置,这种方法能够在保护资金的同时,给予价格足够的波动空间。

风险分层控制:通过触发偏移量、追踪偏移量和最大亏损三层机制,实现了对风险的精细化管理,防止单一保护机制失效导致的重大损失。

高频交易适应性:针对15分钟时间框架优化,能够捕捉日内波动,利用短期市场情绪波动创造多次交易机会。

稳定的胜率表现:83.20%的胜率显示了该策略具有一致性的信号质量,这对于量化交易策略的长期可持续性至关重要。

策略风险

尽管该策略表现优异,但通过代码分析,我们仍然可以识别出以下潜在风险:

波动性依赖:策略依赖足够的市场波动来触发追踪止损机制。在低波动性环境下,可能导致长时间持仓而无法有效锁定利润。 解决方法:可以添加时间基础的止盈机制,或在低波动期间调整触发偏移量参数。

平均亏损较大:回测数据显示平均亏损(-30,713 USDT)远大于平均盈利(7,097 USDT),尽管胜率很高,但少数大额亏损可能会严重影响整体表现。 解决方法:可以考虑设置更严格的最大亏损控制,或增加更多的出场过滤条件。

利润因子偏低:0.231的利润因子表明风险回报比存在优化空间。 解决方法:重新评估止损策略,可能需要降低最大亏损比例或增加部分利润锁定机制。

单一方向偏好:策略主要针对做多机会优化,在持续下跌市场中可能表现不佳。 解决方法:考虑激活代码中已定义但未使用的做空条件,或添加整体市场趋势过滤器。

参数敏感性:追踪止损的三个关键参数(触发偏移量、追踪偏移量、最大亏损)对策略表现影响显著,参数设置不当可能导致过早出场或过大亏损。 解决方法:进行参数敏感性分析,确定最佳参数范围,并考虑基于市场波动性动态调整这些参数。

策略优化方向

基于对策略代码的深入分析,以下是几个可行的优化方向:

自适应参数调整: 目前策略使用固定的追踪止损参数,可以考虑根据市场波动性(如ATR指标)动态调整触发偏移量和追踪偏移量。在高波动性市场增加偏移量,低波动性市场减小偏移量,使策略更好地适应不同市场环境。

增加趋势强度过滤: 在入场条件中加入趋势强度评估,如添加ADX(平均方向指数),仅在趋势足够强时入场,避免在盘整市场中过度交易。这能有效减少假突破信号。

分批入场与出场机制: 修改代码实现分批建仓和分批平仓,例如将资金分为3份,满足基本条件时入场1/3,条件更强时加仓,同样出场也分3次完成。这样可以优化平均持仓价格并减少时机选择的压力。

整合市场环境分析: 在更高时间周期上添加市场环境评估,例如判断1小时或4小时图表上的趋势方向,仅在更大趋势支持的情况下执行15分钟信号,提高信号质量。

优化利润因子: 增加部分利润锁定机制,例如当盈利达到一定比例时,平掉部分仓位锁定利润,剩余部分继续使用追踪止损。这样能够平衡高胜率和改善平均盈亏比的矛盾。

增加做空策略: 激活代码中已经定义的做空条件,并针对做空策略进行专门优化,使策略能够在不同市场环境中都保持稳定表现。

时间过滤器: 添加时间过滤条件,避开已知的低流动性或高波动性时段,如重大经济数据发布前后,以减少异常行情带来的风险。

总结

这个多重指标动量突破策略巧妙地结合了成交量分析、动量指标和趋势确认,构建了一个逻辑严谨的交易系统。其核心优势在于利用多维度信号确认提高入场质量,同时通过自适应追踪止损机制实现风险的动态管理。

尽管83.20%的高胜率令人印象深刻,但平均亏损大于平均盈利的情况表明策略在风险控制方面仍有改进空间。通过实施建议的优化措施,尤其是动态参数调整、分批操作和部分利润锁定,该策略有望在保持高胜率的同时显著改善整体风险回报比。

对于有经验的量化交易者而言,该策略提供了一个坚实的框架,可以根据个人风险偏好和资金管理原则进行定制化调整。最关键的是,交易者应该理解该策略背后的逻辑原理,而不仅仅关注过去的回测表现,因为市场环境始终在变化,成功的策略需要具备适应性和稳健性。

/*backtest

start: 2025-06-07 00:00:00

end: 2025-07-04 08:00:00

period: 2m

basePeriod: 2m

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=6

strategy("BullFinder_15M_OBV_RSI_MFI", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// === Göstergeler ===

// OBV

obv = ta.cum(math.sign(ta.change(close)) * volume)

obvMA = ta.sma(obv, 21)

// Net Volume

netVol = request.security(syminfo.tickerid, "1", volume - volume[1])

// RSI & MFI

rsi = ta.rsi(close, 14)

mfi = ta.mfi(hlc3, 14)

ema21 = ta.ema(close, 21)

// === Trailing Stop Parametreleri ===

trigger_offset = input.float(0.35, "Trigger Offset (%)") / 100

trail_offset = input.float(0.3, "Trail Offset (%)") / 100

max_loss = input.float(3.0, "Max Loss (%)") / 100

// === Durum Değişkenleri ===

var float highestPrice = na

var bool trailActive = false

// === GİRİŞ KOŞULLARI ===

// Long (Aynı kaldı)

longCond = obv > obvMA and netVol > 0 and rsi > 45 and mfi < 50

// Short (Genişletildi - v2.9)

shortCond1 = rsi > 70 and obv < obv[1] and netVol < 0 and close < close[1] // Reversal

shortCond2 = rsi > 65 and mfi > 80 and close < ema21 // Weak Pullback

shortCond = shortCond1 or shortCond2

// === Giriş Emirleri ===

if longCond

strategy.entry("Long", strategy.long)

highestPrice := close

trailActive := false

if shortCond

// strategy.entry("Short", strategy.short)

highestPrice := close

trailActive := false

// === Long Trailing Stop ===

if strategy.position_size > 0

highestPrice := math.max(highestPrice, high)

triggerPrice = strategy.opentrades.entry_price(0) * (1 + trigger_offset)

lossLevel = strategy.opentrades.entry_price(0) * (1 - max_loss)

trailLevel = highestPrice * (1 - trail_offset)

if not trailActive and close > triggerPrice

trailActive := true

if (trailActive and close < trailLevel) or close < lossLevel

strategy.close("Long")

// === Short Trailing Stop ===

if strategy.position_size < 0

highestPrice := math.min(highestPrice, low)

triggerPrice = strategy.opentrades.entry_price(0) * (1 - trigger_offset)

lossLevel = strategy.opentrades.entry_price(0) * (1 + max_loss)

trailLevel = highestPrice * (1 + trail_offset)

if not trailActive and close < triggerPrice

trailActive := true

if (trailActive and close > trailLevel) or close > lossLevel

strategy.close("Short")

// === ALERT ŞARTLARI ===

alertcondition(longCond, title="BullFinder Long Signal", message="BullFinder: Long Entry on {{ticker}} at {{close}}")