概述

双均线隧道趋势突破交易策略是一种基于指数移动平均线(EMA)的趋势跟踪系统,该策略利用由144周期EMA和169周期EMA形成的”隧道”来识别市场的长期趋势方向。当短期移动平均线(12周期EMA)突破这个隧道时,系统会生成入场信号,确认动量与长期趋势方向一致。这种策略特别适合在4小时或日线图表上应用,对于趋势明显的交易品种效果最佳。

策略原理

该策略的核心原理在于通过不同周期的指数移动平均线之间的关系来识别市场趋势并在适当时机入场交易。具体来说,策略使用了以下几个关键EMA指标: - 快速EMA(12周期):用于捕捉短期价格动量 - 中速EMA(25周期):作为额外的参考指标 - 慢速EMA(144周期):形成隧道的下边界 - 隧道EMA(169周期):形成隧道的上边界

策略的运作逻辑如下: 1. 隧道形态判断: - 上升隧道:当144EMA < 169EMA时,表明长期趋势向上 - 下降隧道:当144EMA > 169EMA时,表明长期趋势向下

多头入场条件:

- 条件1:价格位于隧道上方(收盘价 > 144EMA 且 收盘价 > 169EMA)且为上升隧道

- 条件2:12EMA位于隧道上方(12EMA > 144EMA 且 12EMA > 169EMA)

空头入场条件:

- 条件1:价格位于隧道下方(收盘价 < 144EMA 且 收盘价 < 169EMA)且为下降隧道

- 条件2:12EMA位于隧道下方(12EMA < 144EMA 且 12EMA < 169EMA)

止损设置:

- 可选择基于ATR(平均真实波幅)的动态止损,通过参数化的ATR乘数调整止损宽度

- 或者使用144EMA作为固定止损位

止盈设置:

- 基于风险回报比参数(默认为2.0)自动计算止盈位置

- 止盈距离 = 止损距离 × 风险回报比

策略优势

趋势识别稳定性:通过使用长周期EMA(144和169)形成的隧道,策略能够过滤掉短期市场噪音,识别更可靠的长期趋势方向。

动量确认机制:入场信号要求短期EMA(12周期)与长期趋势方向一致,这提供了额外的动量确认,减少了假突破的可能性。

风险管理完善:策略内置了完整的风险管理机制,包括:

- 基于ATR的动态止损选项,能够根据市场波动性自动调整止损距离

- 参数化的风险回报比设置,确保每笔交易的回报预期大于风险

- 基于资金百分比的头寸规模管理(默认为每笔风险不超过账户的1%)

视觉反馈清晰:策略在图表上绘制了所有相关的EMA线和隧道背景色,使交易者能够直观地理解当前市场状态和策略信号。

适应性强:通过调整参数(如EMA周期、ATR乘数、风险回报比等),策略可以适应不同市场环境和交易风格。

策略风险

区间市场表现不佳:作为一种趋势跟踪策略,在横盘整理或无明显趋势的市场中,可能会产生多次假信号和小额亏损。解决方法是增加额外的过滤条件,例如波动率指标或趋势强度确认。

滞后性问题:由于使用较长周期的移动平均线,策略在趋势转折点的反应可能相对滞后,导致错过一部分初始行情或在趋势结束时退出较晚。可以考虑结合其他更敏感的指标作为辅助。

参数敏感性:策略性能对EMA周期和ATR乘数等参数设置较为敏感,不同的参数组合在不同市场环境下表现差异较大。建议通过回测寻找最优参数组合,并定期重新评估。

缺乏交易量确认:当前策略仅基于价格和移动平均线,没有考虑交易量因素,可能在低交易量环境下产生误导信号。可以通过增加交易量确认条件来改进。

固定风险回报比的局限性:使用固定的风险回报比可能不适合所有市场情况,在某些市场环境下可能导致止盈位设置过远或过近。考虑使用自适应的止盈机制,根据市场波动性或支撑阻力位动态调整。

策略优化方向

增加趋势强度过滤器:引入ADX(平均方向指数)或类似指标来衡量趋势强度,仅在趋势足够强时才执行交易信号,避免在弱趋势或区间市场中频繁交易。

优化入场时机:当前策略在满足条件时立即入场,可以考虑增加回调入场逻辑,例如在上升趋势中等待价格回调至隧道附近再入场,提高入场价格的有利性。

动态风险回报比:根据市场波动性或距离关键支撑阻力位的距离动态调整风险回报比,在波动较大的市场中设置更高的目标,在波动较小的市场中采用更保守的目标。

添加时间过滤器:某些市场在特定时段(如欧美交易时段)的趋势更为明显,可以添加时间过滤器,仅在这些时段内执行交易信号。

引入部分止盈机制:考虑实施分批止盈策略,例如在达到1倍风险距离时平掉部分仓位,让剩余仓位继续追踪趋势,可能通过移动止损的方式保护利润。

整合多周期分析:结合更长周期(如周线或月线)的趋势方向作为额外的过滤条件,确保交易方向与更大周期趋势一致,提高胜率。

优化隧道判断逻辑:当前策略简单地比较两条EMA的位置关系判断隧道方向,可以考虑增加斜率条件,确保隧道不仅形成,而且有足够的方向性。

总结

双均线隧道趋势突破交易策略是一种结构清晰、逻辑严谨的趋势跟踪系统,通过长周期EMA形成的隧道识别趋势方向,并利用短周期EMA的突破确认入场时机。策略内置了完善的风险管理机制,包括基于ATR的动态止损和参数化的风险回报比设置,使交易者能够在控制风险的同时追踪中长期趋势。

虽然策略在趋势明显的市场中表现良好,但在区间市场可能面临挑战,需要通过额外的过滤条件进行优化。针对策略的主要风险点,我们提出了多个优化方向,包括增加趋势强度过滤器、优化入场时机、动态调整风险回报比、引入多周期分析等,这些优化措施有望进一步提高策略的稳健性和盈利能力。

总体而言,这是一个设计合理的趋势跟踪策略框架,通过适当的参数调整和优化,有潜力在多种市场环境中获得稳定的交易表现。对于倾向于中长期趋势交易的投资者来说,这一策略提供了一个良好的起点,可以根据个人风险偏好和市场特性进行进一步定制。

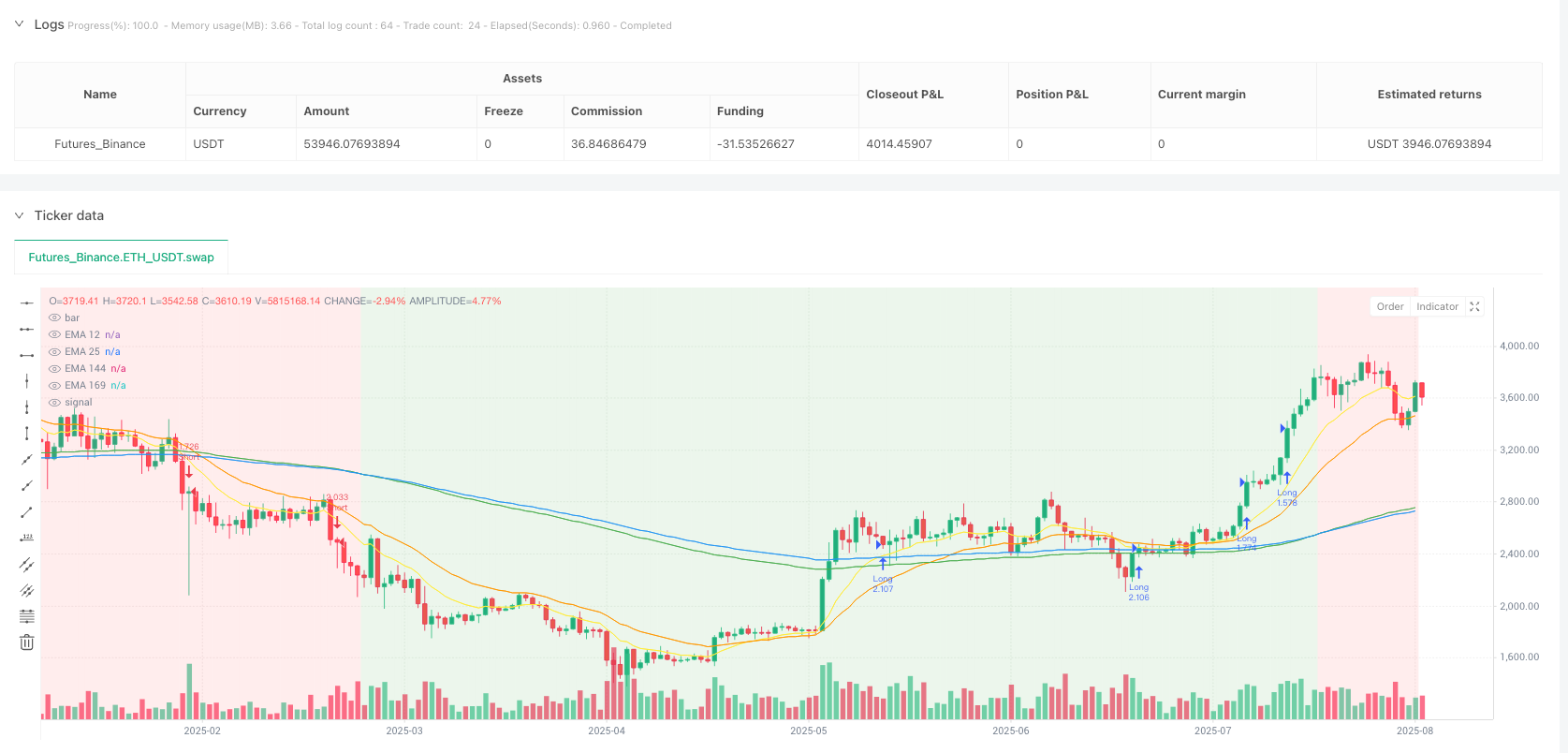

/*backtest

start: 2024-08-08 00:00:00

end: 2025-08-06 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Vegas Tunnel Strategy", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// === 参数设置 ===

emaFast = ta.ema(close, 12)

emaMedium = ta.ema(close, 25)

emaSlow = ta.ema(close, 144)

emaTunnel = ta.ema(close, 169)

riskRewardRatio = input.float(2.0, "风险回报比", step=0.1)

riskPercent = input.float(1.0, "每笔风险百分比", step=0.1)

useATR = input.bool(true, "使用ATR止损", inline="atr")

atrLength = input.int(14, "ATR长度", inline="atr")

atrMult = input.float(1.5, "ATR乘数", inline="atr")

atr = ta.atr(atrLength)

// === 隧道形态 ===

tunnelUp = emaSlow < emaTunnel

tunnelDown = emaSlow > emaTunnel

// === 多头入场条件 ===

longCond1 = close > emaSlow and close > emaTunnel and tunnelUp

longCond2 = emaFast > emaSlow and emaFast > emaTunnel

// === 空头入场条件 ===

shortCond1 = close < emaSlow and close < emaTunnel and tunnelDown

shortCond2 = emaFast < emaSlow and emaFast < emaTunnel

// === 止损与止盈计算 ===

entryPrice = strategy.position_avg_price

longStopLoss = useATR ? entryPrice - atrMult * atr : emaSlow

shortStopLoss = useATR ? entryPrice + atrMult * atr : emaSlow

longTakeProfit = entryPrice + (entryPrice - longStopLoss) * riskRewardRatio

shortTakeProfit = entryPrice - (shortStopLoss - entryPrice) * riskRewardRatio

// === 开仓逻辑 ===

// 多头开仓

if (longCond1 and longCond2)

strategy.entry("Long", strategy.long)

strategy.exit("TP/SL Long", from_entry="Long", stop=longStopLoss, limit=longTakeProfit)

// 空头开仓

if (shortCond1 and shortCond2)

strategy.entry("Short", strategy.short)

strategy.exit("TP/SL Short", from_entry="Short", stop=shortStopLoss, limit=shortTakeProfit)

// === 图形显示 ===

plot(emaFast, color=color.yellow, title="EMA 12")

plot(emaMedium, color=color.orange, title="EMA 25")

plot(emaSlow, color=color.green, title="EMA 144")

plot(emaTunnel, color=color.blue, title="EMA 169")

bgcolor(tunnelUp ? color.new(color.green, 85) : tunnelDown ? color.new(color.red, 85) : na)