Quantitatives Anlagemodell: Mit einem Trick erkennen Sie ganz einfach, ob die Finanzberichte börsennotierter Unternehmen gefälscht sind! Solide Infos!

0

0

2288

2288

Quantitatives Anlagemodell: Mit einem Trick erkennen Sie ganz einfach, ob die Finanzberichte börsennotierter Unternehmen gefälscht sind! Solide Infos!

In der Quantifizierung von Aktien werden Faktoren wie Fundamentaldaten, Quantifizierungsfaktoren und Marktstimmung verwendet, um eine Aktienwahl zu erstellen, um einen besseren Korb von Aktien zu finden.

Die grundlegenden Faktoren des Multi-Faktor-Quantifizierungsmodells von Aktien von Aktien hängen stark von der Genauigkeit und Wahrhaftigkeit der Finanzdaten ab. Dieser Artikel lehrt Sie, die Genauigkeit und Wahrhaftigkeit der Finanzberichte von börsennotierten Unternehmen zu erkennen, um so qualitativ hochwertige Aktien auszuwählen.

- Die Realität der Finanzdaten ist schwer zu überprüfen:

Mit der wachsenden Zahl der börsennotierten A-Unternehmen wird die Qualitätsunterschiede in den Abschlüssen immer deutlicher.

Wenn man also die Jahresabschlüsse einer börsennotierten Firma beurteilt, ist es am einfachsten, die finanzielle Situation zu untersuchen. Man untersucht sie in den Bereichen Rechnungswesen wie Ausgaben, Einnahmen und so weiter, um zu sehen, ob sie vernünftig sind, und vergleicht sie dann mit anderen Unternehmen, um in die Tiefe zu gehen.

Quantitative Investment Funds wählen ihre Aktien im Rahmen eines Zyklus-Finanzierungsmodells aus. Im Wesentlichen wird ein Fonds aus einem Korb von Aktien ausgewählt, möglicherweise auch aus mehr als 3000 Aktien auf dem Markt, und schließlich werden Dutzende oder Hunderte von Aktien ausgewählt, um den Besitz festzustellen.

Stabilität und Alpha-Fähigkeit sind die Faktoren, die den Fondsmanagern am Herzen liegen. Ein einzelner Aktienanteil ist nicht besonders wichtig.

Ben-Furts spezifische Gesetze können die Echtheit von Finanzen prüfen Die Ben-Forsche-Sonderregel ist eine Methode, um die Echtheit von Ergebnisdaten zu beurteilen. Sie kann auch ohne vollständige Kenntnis des Unternehmens durchgeführt werden.

In der Praxis ist die erste Zahl, die von der Natur produziert wird, regelmäßig, so dass Ben-Fu-spezifische Gesetze, auch bekannt als das Gesetz der ersten Zahlen, gelten.

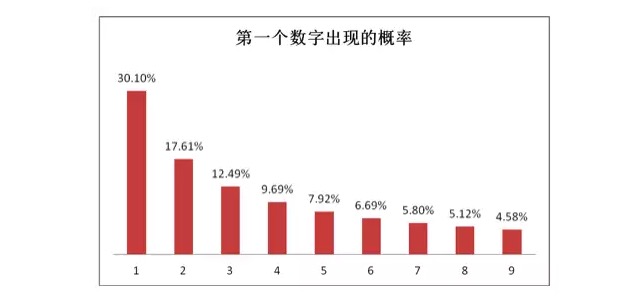

Die Wahrscheinlichkeit, dass die erste Zahl 1 ist, beträgt etwa 30%, die erste Zahl 2 etwa 17%, die Wahrscheinlichkeit, dass sie mit zunehmender Größe immer kleiner wird, die Wahrscheinlichkeit, dass die erste Zahl 9 nur 4,6% beträgt (nicht-Null-Zahlen, z. B. die erste Zahl 1432 ist 1, die erste Zahl 0564 ist 5).

1

In unserem Leben entstehen die Daten, die für unser Leben von Bedeutung sind, nicht aus dem Nichts, sondern aus einer kleineren Anzahl. Wasser- und Stromrechnungen, Bevölkerungsdichte, Flusslänge, Aktienindizes usw. erfüllen das Gesetz der ersten Zahl von Zhao. Diese Datenträger haben die Eigenschaft, dass sie alle von Natur aus in unserem Leben entstehen.

Zum Beispiel: Der Aktienindex beginnt mit 1000 Punkten, wenn er mit einem durchschnittlichen jährlichen Wachstum von 10% zunimmt, dann wird er erst in 7,3 Jahren 2000 Punkte erreichen, also ist der Aktienindex in diesen 7,3 Jahren die erste Ziffer immer 1 gewesen. Wenn er in weiteren 4,2 Jahren wächst, kann er 3000 Punkte erreichen, also in diesen 4,2 Jahren ist die erste Ziffer 2.

Es ist nicht schwer zu sehen, dass der Aktienindex länger als ein Jahr in der ersten Zahl ist, was natürlich eine große Wahrscheinlichkeit darstellt.

Die Studie über die Aktienindustrie bestätigte das spezifische Gesetz von Benefit: Bei der Untersuchung der Finanzberichte der börsennotierten Unternehmen aus den letzten zehn Jahren (2007 bis 2016) berechnete die Zentralbank die Finanzberichte des gesamten Marktes und ergab, dass die durchschnittliche Abweichung in einem akzeptablen Bereich liegt, der den theoretischen Werten des Ben-Fors-Spezifischen Gesetzes entspricht.

2

Es kann gesagt werden, dass die Ergebnisdaten der börsennotierten Unternehmen grundsätzlich auch Ben-Fors-spezifische Gesetze erfüllen. Die erste Zifferstange aller Finanzdaten sollte der rationalistischen Wahrscheinlichkeit entsprechen. Wenn die Ergebnisdaten künstlich geändert werden, führt dies zwangsläufig dazu, dass die Gesamtdaten von der theoretischen Wahrscheinlichkeit abweichen.

Wenn man die Wahrheits- oder Unwahrheit der Finanzdaten eines Unternehmens anhand der Abweichungen beurteilt, dann ist die Wahrheits- oder Unwahrheit der Finanzberichte selbstverständlich.