Branchenführer enthüllen die Geheimnisse des algorithmischen Handels: Erfinder der quantitativen Plattform-Market-Maker-Strategie

2

2

6795

6795

Ein Leitfaden zum algorithmischen Handel mit Kryptowährungen

In diesem Artikel untersuchen wir das Design und die Implementierung von Handelsalgorithmen in Kryptowährungen. Insbesondere konzentrieren wir uns auf Ausführungsalgorithmen, Market-Maker-Algorithmen und verschiedene Überlegungen zur Marktmikrostruktur. Wir untersuchen auch, wo die Praxis von der Theorie abweicht, insbesondere im Umgang mit den Besonderheiten der Kryptowährungsmärkte.

Ausführungsalgorithmus

Das Ziel des Ausführungsalgorithmus besteht darin, den Portfoliozustand in einen anderen Zustand zu überführen und dabei die damit verbundenen Kosten zu minimieren. Wenn Sie beispielsweise Ihr BTCUSD-Engagement um 1.000 erhöhen möchten, möchten Sie wahrscheinlich nicht sofort eine Marktorder in den Handelskanal von BitMEX schlagen, was zu massivem Slippage führen würde. Stattdessen könnten Sie in Erwägung ziehen, Ihre gewünschte Position langsam durch eine Kombination aus Markt- und Limitaufträgen an mehreren verschiedenen Börsen aufzubauen.

Normalerweise gibt es drei Ebenen von Ausführungsalgorithmen: Makrotrader, Mikrotrader und Smart Router.

Die Makrohändler-Ebene teilt eine große Erstorder oder Hauptorder im Laufe der Zeit in kleinere Unterorders auf. Dies ist eigentlich der Planungsteil des gesamten Algorithmus. VWAP, TWAP und POV sind gängige, einfache Beispiele für Makrotrader-Algorithmen. Typischerweise gibt es viele verschiedene Markteinflussmodelle, die zum Entwurf einer komplexen Makrotrader-Ebene verwendet werden können. Markteinflussmodelle dienen dazu, die Reaktion des Marktes auf eine Ausführung zu untersuchen. Wird der Markt nach der Ausführung derselbe bleiben? Oder noch weiter gehen? Oder wird es bis zu einem gewissen Grad zurückgehen? Zwei der bahnbrechendsten Markteinflussmodelle sind das permanente Markteinflussmodell von Almgren und Chris (1999, 2000) und das transiente Markteinflussmodell von Obizhaeva und Wang (2013). Auf dieser Grundlage ist davon auszugehen, dass Markteffekte in der Praxis nicht von Dauer sind, sodass das Modell von Obizhaeva-Wang realistischer erscheint. Seitdem wurden zahlreiche neue Modelle entwickelt, um dessen Mängel zu beheben.

Weiterführende Literatur: Der Markteinfluss beginnt nach algorithmischem Handel zu schwinden https://arxiv.org/pdf/1412.2152.pdf

Die Microtrader-Ebene entscheidet für jede untergeordnete Order, ob sie als Market Order oder Limit Order ausgeführt wird und, wenn es sich um eine Limit Order handelt, zu welchem Preis. Es gibt nur wenig Literatur zum Thema Mikrohändler-Design, da die Größe einer Unterorder normalerweise nur einen kleinen Bruchteil des gesamten Marktes ausmacht und die Art ihrer Ausführung daher keine Rolle spielt. Der Markt für Kryptowährungen ist jedoch anders, da die Liquidität sehr gering ist und Slippage in der Praxis sogar bei Unteraufträgen normaler Größe sehr deutlich spürbar ist. Bei Microtrader-Designs liegt der Schwerpunkt häufig auf Timing und Tiefe, Warteschlangenposition und anderen Merkmalen der Marktmikrostruktur. Bei Marktaufträgen (die dasselbe sind wie Limitaufträge, wenn wir die Latenz außer Acht lassen) wird die Ausführung garantiert, bei Limitaufträgen hingegen gibt es keine solche Garantie. Wenn die Ausführung nicht garantiert ist, könnten Sie hinter dem von Ihrem Makrohändler festgelegten Handelsplan zurückbleiben.

Die intelligente Router-Ebene entscheidet, wie Aufträge an die verschiedenen Börsen weitergeleitet werden. Wenn beispielsweise Kraken 60 % der Liquidität und GDAX (Coinbase ProPrime) 40 % der Liquidität bei einem bestimmten Preisniveau hat, dann sollte der Mikrohändler Aufträge in einem Verhältnis von 60 % bzw. 40 % an die Börsen Kraken und GDAX importieren. . Ort.

Man könnte nun sagen, dass Arbitrageure und Market Maker auf dem Markt Liquidität von einer Börse zur anderen verschieben. Wenn Sie also die Hälfte Ihrer Bestellung auf Kraken ausführen und ein paar Sekunden warten, geht ein Teil der Liquidität von den Arbitrageuren zu den Arbitrageuren. und Führen Sie Arbitragegeschäfte mit GDAX-Liquidität auf Kraken durch und Sie können den Rest zu ähnlichen Preisen erledigen. Aber auch in diesem Fall berechnen Ihnen die Arbitrageure eine Prämie für ihren eigenen Gewinn und geben ihre eigenen Absicherungskosten an die Market-Making-Gebühr von Kraken weiter. Darüber hinaus erteilen manche Marktteilnehmer größere Ordermengen als sie möchten an mehreren Börsen und stornieren die überschüssigen Mengen, sobald sie gestoppt werden.

Letztendlich ist es besser, einen eigenen lokalen Smart-Router zu haben. Dieser lokale Smart-Router bietet gegenüber Smart-Router-Diensten von Drittanbietern auch einen Latenzvorteil. Im ersten Fall können Sie direkt zur Börse routen, während Sie im zweiten Fall zunächst eine Nachricht an einen Router-Dienst eines Drittanbieters senden müssen, der dann Ihre Bestellung an die Börse sendet (außerdem müssen Sie eine Die Routergebühr trägt der Dritte.) Die Summe zweier beliebiger Katheten eines Dreiecks ist größer als die dritte Kathete.

Market Maker Algorithmus

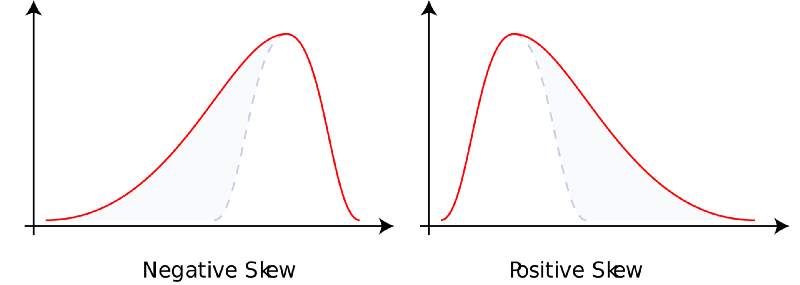

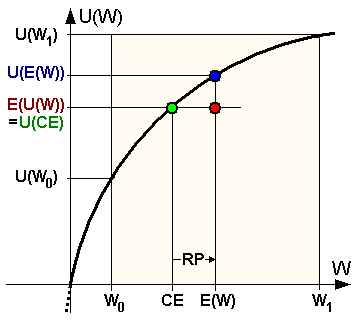

Beim Market Making geht es darum, anderen Marktteilnehmern sofortige Liquidität zur Verfügung zu stellen und dafür eine Vergütung zu erhalten. Sie übernehmen ein Bestandsrisiko im Austausch für einen positiven Erwartungswert. Letztlich werden Market Maker aus zwei Gründen entschädigt. Erstens haben Marktteilnehmer eine hohe Zeitpräferenz und brauchen Unmittelbarkeit. Im Gegenzug können Market Maker, die Liquidität bereitstellen, ihre geringere Zeitpräferenz und Geduld kompensieren. Zweitens sind die PnL-Gewinne der Market Maker linksgerichtet, während die meisten Händler typischerweise eine rechtsgerichtete Präferenz haben. Mit anderen Worten: Market Maker ähneln Buchmachern auf Wettmärkten, in Casinos, bei Versicherungsgesellschaften und in staatlichen Lotterien. Sie gewinnen oft kleine Beträge und verlieren selten große Beträge. Als Belohnung für diese unerwartete Rendite werden die Market Maker mit dem erwarteten Wert entschädigt.

Weiterführende Literatur: Schiefe https://en.wikipedia.org/wiki/Skewness

Aus einer übergeordneten Perspektive betrachtet sind Limit-Orders kostenlose Optionen auf anderen Märkten. Der Rest des Marktes hat das Recht, aber nicht die Pflicht, den Vermögenswert zum Limitpreis der Limit-Order zu kaufen oder zu verkaufen. Auf einem Markt, auf dem alle Informationen genau bekannt sind, würde niemand kostenlose Optionen verkaufen. Dies liegt daran, dass der Markt im Allgemeinen kein Markt ist, auf dem die Informationen vollständig bekannt sind, und der Verkauf kostenloser Optionen nie Sinn ergibt. Wenn andererseits die Marktinformationen völlig unbekannt sind, sind risikoneutrale Market Maker bereit, diese kostenlosen Limit-Order-Optionen bei extrem kleinen Spreads zu verkaufen, da der gesamte Handel Rauschen ist. Offensichtlich sind die tatsächlichen Marktteilnehmer eine bunte Mischung, jeder verfügt über einen unterschiedlichen Grad an bekannten und unbekannten Informationen.

Beim Entwurf eines Market-Maker-Algorithmus müssen drei Perspektiven berücksichtigt werden: die des Market Makers, die der Marktteilnehmer und die anderer Market Maker.

Die Ansichten der Market Maker werden durch ihre Bestandsaufnahmen wiedergegeben. Wenn Ihr Vermögenswertengagement bereits zu groß ist, möchten Sie Ihren Preis möglicherweise niedriger ansetzen und umgekehrt. Sie tun dies aus zwei verschiedenen Gründen. Erstens verfügen Sie als Unternehmen über eine gewisse Risikoaversion (wahrscheinlich weniger als eine Einzelperson, aber Ihre Geldnutzenkurve ist dennoch konkav).

Es gibt viele Strukturen für die Form dieser Nutzenfunktion (z. B. CARA, CRRA, HARA usw.). Zweitens sind Sie als passiver Liquiditätsanbieter auf dem Markt dem Risiko einer Negativauswahl ausgesetzt. Empfänger positiver Liquidität wissen möglicherweise etwas, das Sie nicht wissen, oder sind einfach schlauer als Sie. Im Grunde handelt es sich dabei um den Verkauf kostenloser Optionen auf dem Markt.

Darüber hinaus bewirkt selbst auf mechanischer Ebene eine Marktorder, die den Preis verändert, eine Senkung des Preises um den Mark-to-Market-Wert, während eine Marktorder, die den Preis in die Höhe treibt, den Preis auf den Mark-to-Market-Wert verschiebt. In jedem Handel sind Sie im genauen Moment immer auf der falschen Seite. Darüber hinaus haben die Kurse der Market Maker einen passiven Einfluss auf den Markt. Mit anderen Worten: Durch das Senden einer Order in das nicht ausgefüllte Auftragsbuch entfernen Sie sich zumindest vom Markt.

Weiterführende Literatur: Risikoaversionsfunktion https://en.wikipedia.org/wiki/Risikoaversion

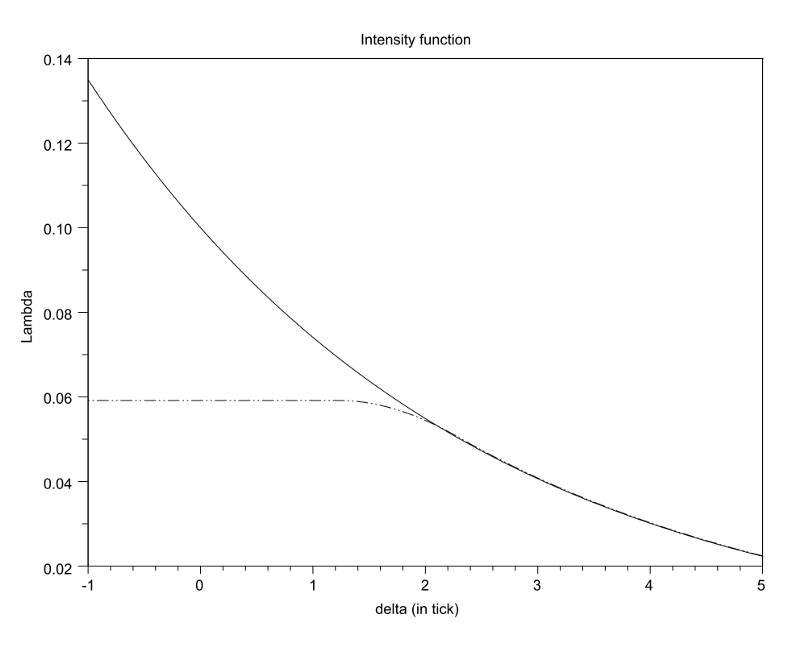

Die Sicht des Market Taker wird durch den Order Flow dargestellt. Die volumengewichtete Häufigkeit der Auftragseingänge als Funktion der Tiefe sollte einige Schlüsseleigenschaften aufweisen.

Die Funktion sollte sein:

-

- Abnehmend,

-

- konvexe Form (dies ist intuitiv schwer zu erklären, aber aus Erfahrung klar),

-

- Wenn die Tiefe gegen unendlich geht, geht sie asymptotisch gegen Null; einige Formeln erfordern, dass diese Intensitätsfunktion kontinuierlich zweimal differenzierbar ist, um handhabbar zu sein, was eine gut begründete Annahme ist, aber letztlich unnötig. Darüber hinaus gibt es verschiedene Formeln zur Berechnung der „Tiefe oder Entfernung vom oberen Rand des Auftragsbuchs“. Normalerweise können Sie einen „angemessenen Mittelpreis“ oder das beste Angebot der jeweiligen Partei verwenden. Zwischen diesen beiden Ansätzen bestehen unterschiedliche Kompromisse, auf die wir hier nicht näher eingehen.

Darüber hinaus ist noch nicht klar, was ein „fairer Mittelpreis“ sein sollte. Beim Senden und Stornieren von Deep Orders ist der Mittelpreis zwischen dem besten Gebot und dem besten Brief anfällig für Rauschpreise.

Darüber hinaus wird in zwei Fällen mit identischer Auftragsbuchform das beste Gebot aus dem letzteren Auftragsbuch einen fairen Preis anzeigen, der niedriger ist als das beste Angebot aus dem ersteren Auftragsbuch. Eine weitere Frage ist, ob die Auftragsbuchhistorie wichtig ist und wenn ja, sollten wir uns auf Preis-Zeit oder Volumen-Zeit konzentrieren? Wo also sollte angesichts der Marktliquidität die optimale Limit-Order des Market Makers platziert werden? Wenn Sie die Tiefe am oberen Rand des Auftragsbuchs verringern, werden Sie zwar viele, aber immer nur wenige Aufträge gleichzeitig erhalten. Wenn Sie die Tiefe am unteren Ende des Auftragsbuchs verringern, werden Ihre Tiefenaufträge zwar gering sein, es wird jedoch jedes Mal viele davon geben.

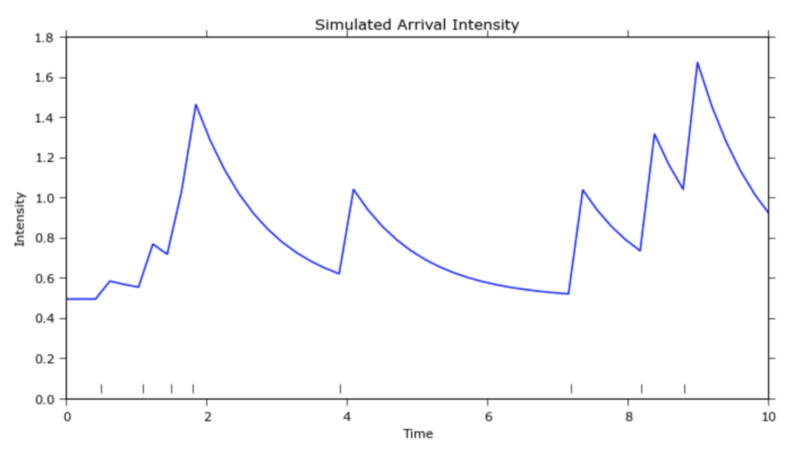

Dies ist eigentlich ein konvexes Optimierungsproblem mit einem eindeutigen globalen Maximum. Eine weitere Überlegung besteht darin, dass der Auftragsfluss über die Zeit hinweg eintrifft und ein wenig wie ein „Poisson-Prozess“ aussieht (https://zh.wikipedia.org/wiki/%E6%B3%8A%E6%9D%BE%E8%BF% 87%E7%A8%8B). Einige argumentieren, dass es näher am „Hawkes-Prozess“ ist (http://jheusser.github.io/2013/09/08/hawkes.html). Darüber hinaus sind die Kauf- und Verkaufsschwankungen, die Market Maker zu nutzen versuchen, die kürzesten. Kurzfristige Version der Rückkehr zum Mittelwert. Da diese ultrakurzfristige Rückkehr zum Mittelwert durch die lokale Volatilität skaliert wird, ist es für Market Maker sinnvoll, ihre Kurse bei hohen Preisen auszuweiten und bei niedrigen Volumina zu verkleinern.

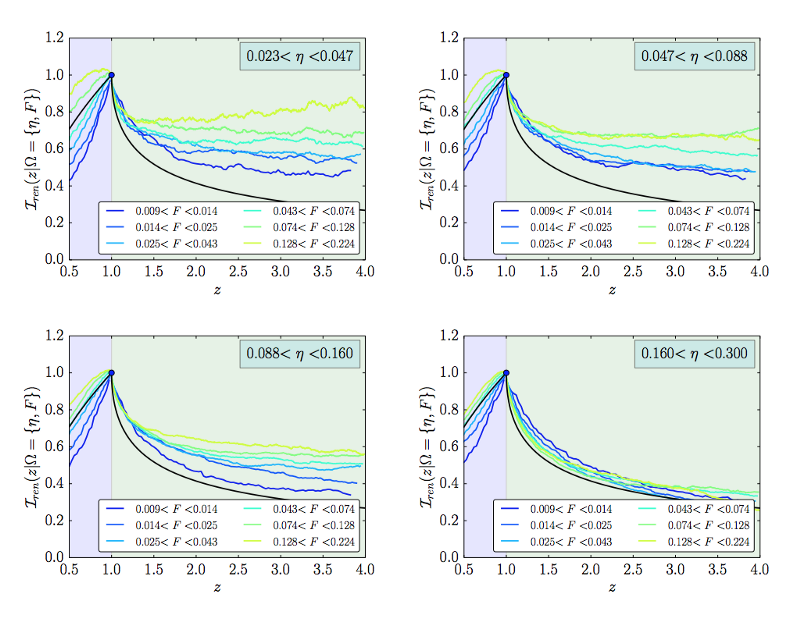

Weiterführende Literatur: Auftragseingangsintensität in Bezug auf die Tiefe (https://arxiv.org/pdf/1204.0148.pdf)

Weiterführende Literatur: Hawkes Process (http://jheusser.github.io/2013/09/08/hawkes.html)

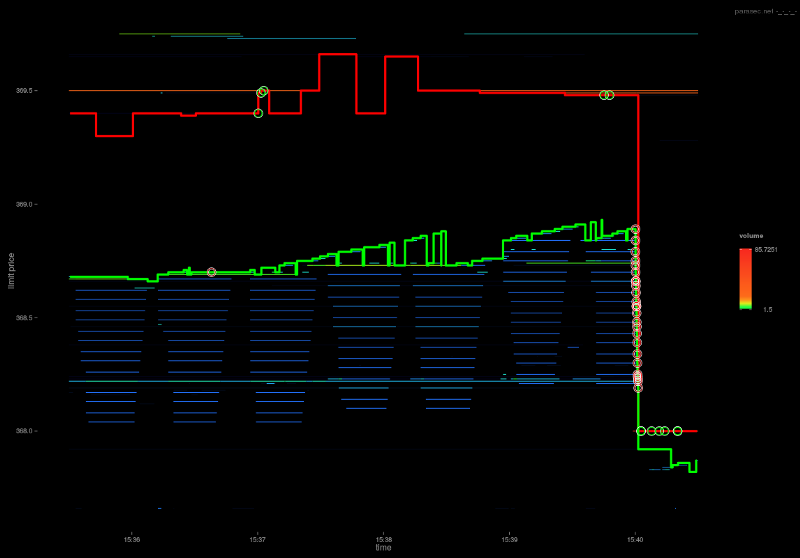

Die Ansichten anderer Market Maker werden in diesem Orderbuch dargestellt. Das Orderbuch gibt einige Informationen über andere Market Maker preis. Im oberen Bereich des Auftragsbuchs gibt es mehr Gebote als Angebote, was darauf schließen lässt, dass andere Market Maker eher zum Verkauf als zum Kauf bereit sind. Diese Market Maker verfügen möglicherweise bereits über große, unausgeglichene Lagerüberhänge oder sind schlicht davon überzeugt, dass die Preise kurzfristig eher fallen als steigen werden. In beiden Fällen können Sie als Market Maker Ihre Quotes basierend auf Abweichungen im Orderbuch anpassen.

Wenn Market Maker miteinander konkurrieren, ist dieses „Penny-Tick“-Verhalten außerdem häufig zu beobachten, wenn die Ticks klein sind. Die Funktionsweise der Market Maker besteht darin, dass sie bei der Preisfindung miteinander konkurrieren, bis ein Kapitulationspunkt erreicht ist und nur ein „Gewinner“ die Oberhand behält. Nachdem der Gewinner feststeht, fällt der Zweitplatzierte normalerweise auf den vorherigen Preis zurück, bevor das nächstbeste Gebot oder Angebot abgegeben wird. Wenn Sie eine Angebotspriorität verlieren, können Sie möglicherweise eine zweite Angebotspriorität erlangen. Dies führt zu einem Regressionsphänomen, bei dem der Gewinner nun eine Preisbewegung vor dem Zweitplatzierten zurückfällt und das Spiel derselben Leiter mit zwei Aufsteigern von neuem beginnt.

Weiterführende Literatur: http://parasec.net/transmission/order-book-visualisation/

Schließlich können langfristige Richtungssignale Market-Making-Algorithmen außer Kraft setzen. Dabei besteht das Ziel des Market-Making-Algorithmus nicht mehr darin, die Lagerbestände konstant oder unverändert zu halten, sondern einige langfristige Ziele und entsprechende Abweichungen zu berücksichtigen, um diese zu erreichen.

Geschwindigkeit

Geschwindigkeit ist aus zwei Hauptgründen wichtig. Erstens können Sie Aufträge im Auftragsbuch ausführen, bevor sie storniert werden. Zweitens können Sie eine Bestellung im Auftragsbuch stornieren, bevor sie ausgeführt wird. Mit anderen Worten: Sie möchten bei der Auftragsausführung und -stornierung jederzeit die Initiative haben. Arbitrage-Algorithmen (aktiv) und Ausführungs-Algorithmen (aktiv) befassen sich eher mit Ersterem, während Market-Making-Algorithmen (passiv) sich eher mit Letzterem befassen.

Generell gilt, dass die Strategien mit der einfachsten Logik am meisten von Geschwindigkeit profitieren. Jede komplexe Logik führt zwangsläufig zu einer Verlangsamung der Roundtrip-Zeit. Diese komplexen Arten von algorithmischen Strategien sind die Formel-1-Autos der Handelswelt. Datenvalidierung, Sicherheitsprüfungen, Hardware-Setup, Orchestrierungsmethoden usw. können zugunsten der Geschwindigkeit weggelassen werden. Überspringen Sie OMS, EMS und PMS (Project Portfolio Management System) und verbinden Sie die Rechenlogik auf der GPU direkt mit der binären API-Schnittstelle der Co-Location-Börse. Ein schnelles und gefährliches Spiel.

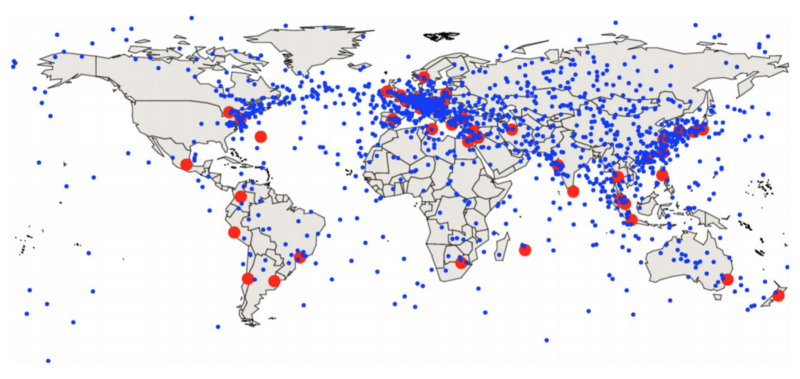

Bei einer anderen Art geschwindigkeitsabhängiger Strategie, der relativen statistischen Arbitragestrategie, befindet sich der Server tatsächlich zwischen mehreren Börsen, statt mit einer einzigen Börse zu koexistieren. Zwar sind sie bei der Datenerfassung einzelner Börsen nicht die Schnellsten, sie erhalten jedoch vor allen anderen Strategien Preise und können auf der Grundlage korrelierter und kointegrierter Daten agieren.

Weiterführende Literatur: Optimale Standorte für Zwischenhandelsknoten an den größten Börsen der Welt (https://www.alexwg.org/publications/PhysRevE_82-056104.pdf)

Beim Geschwindigkeitsspiel bekommt der Gewinner alles. Im einfachsten Beispiel: Wenn eine Arbitragemöglichkeit besteht, profitiert derjenige, der sie zuerst nutzen kann. Für den zweiten Platz gibt es Krümel, für den dritten geht nichts. Die Erträge werden wahrscheinlich nach dem Potenzgesetz verteilt. (Über Potenzgesetze: https://zh.wikipedia.org/wiki/%E5%86%AA%E5%AE%9A%E5%BE%8B)

Auch das Geschwindigkeitsspiel ist ein Wettkampf. Sobald alle von Glasfaser- auf Mikrowellen- oder Lasernetze umsteigen, sind die Bedingungen für alle wieder gleich und die anfänglichen Vorteile werden zur Massenware.

Tick-Größe, Präemptionspriorität und Warteschlangenposition

Die meisten Engines, die Aufträge abgleichen, folgen einem Ansatz, bei dem zuerst der Preis und dann die Zeit berücksichtigt werden (proportionales Abgleichen ist eine weniger verbreitete Alternative, wir werden diese jedoch vorerst nicht berücksichtigen). Der bessere Preis wird ausgeführt, bevor die Limit-Order zum schlechteren Preis ausgeführt wird. Bei Limit-Orders zum gleichen Preis wird die früher übermittelte Order vor der später übermittelten Order ausgeführt.

Binance teilt Aufträge mit bis zu 8 Dezimalstellen auf. Wenn der Preis einer Transaktion 0,000001 beträgt, dann entspricht der Preis von 0,00000001 1 % der Transaktion. Wenn der Transaktionspreis 0,0001 beträgt, dann ist der Preis von 0,00000001 1 Basispunkt (also ein Hop). Das ist ein gewaltiger Unterschied. Im ersten Fall kostet das Auslassen einer Großbestellung einen ganzen Punkt, daher ist die Zeitpriorität wichtiger, während es im zweiten Fall 100-mal billiger ist, daher ist die Preispriorität wichtiger.

Mit anderen Worten: Wenn Sie die vollen 1 % zahlen müssen, um Priorität zu erhalten, lohnt sich das möglicherweise nicht, da Sie einen relativ hohen Betrag zahlen und gleichzeitig die Wahrscheinlichkeit erhöhen, dass ein relativ kleiner Betrag erfüllt wird. Wahrscheinlich wäre eine bessere Option in der Schlange zu warten, aber wenn Sie nur 1 Basispunkt zahlen müssen, um Handelspriorität zu erhalten, können Sie das tun, weil Sie die Grenzkosten um einen relativ kleinen Betrag reduzieren und gleichzeitig die Wahrscheinlichkeit erhöhen, dass eine relativ große Anzahl von Geschäften ausgeführt wird. . Kleinere Preisschwankungen begünstigen die Preispriorität, größere Preisschwankungen begünstigen die Zeitpriorität.

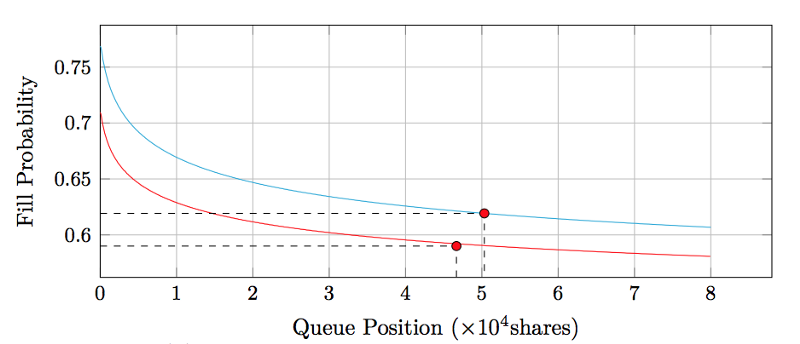

Dies führt natürlich zur nächsten Frage: Was ist Ihre Warteschlangenposition wert? (Weiterführende Literatur: https://moallemi.com/ciamac/papers/queue-value-2016.pdf)

Auftragsbuch-Deltas

Es gibt nur zwei Möglichkeiten, die Anzahl der Trades in einem Orderbuch zu reduzieren: Entweder es wird aktiv storniert oder es wird ausgeführt. Ist die Senkung durch den Handelsvorgang bedingt, so werden auch alle anderen Preise außer diesem durch den Handelsvorgang gesenkt. Wir können diese Transaktionsdatensätze sortieren, indem wir sie anordnen und jede Reduzierung markieren, ob sie auf eine Transaktion oder eine Stornierung zurückzuführen ist.

Intuitiv bedeutet ein Handel, dass sich zwei Parteien darauf einigen, zu einem bestimmten Preis zu handeln, während eine Stornierung bedeutet, dass eine Partei entscheidet, dass sie nicht mehr bereit ist, zu einem bestimmten Preis zu kaufen oder zu verkaufen. Oberflächlich betrachtet könnten wir also sagen, dass eine Stornierung zum besten Gebot ein sehr starkes Signal dafür ist, dass der Marktpreis kurzfristig nach unten gehen wird, gefolgt von einem Handelspreis knapp dahinter.

Andererseits beginnt der Preis im Orderbuch zu steigen, was nur eine Möglichkeit hat: eine Erhöhung der Anzahl der verbleibenden Limit-Orders.

Sowohl Zu- als auch Abnahmen im Orderbuch deuten auf die privaten Absichten der Marktteilnehmer hin und liefern somit Signale für kurzfristige Preisbewegungen.

Besserer Preisindex und optimale Transaktionsgebühren

Derzeit berücksichtigen die meisten Preisindizes Handelsdaten von mehreren Börsen und aggregieren sie, um einen volumengewichteten Durchschnittspreis zu ermitteln. Insbesondere wird der Tradeblock-Index auch den Strafmechanismus für Börsengewichte verstärken, da Börsengewichte eng mit Inaktivität und Börsen zusammenhängen, deren Preise zu stark abweichen. Was können wir noch verbessern?

Bei GDAX beträgt die Maker-Gebühr 0 Basispunkte und die Taker-Gebühr 30 Basispunkte. Wenn der Transaktionspreis beispielsweise als 4000 USD/BTC angezeigt wird, beträgt der tatsächliche Verkaufspreis 4000 USD/BTC und der Kaufpreis 4012 USD/BTC. . Der „faire Preis“ für diese Transaktion sollte eher bei 4.006 $/BTC liegen als beim tatsächlich angezeigten Preis. Da andererseits die 25-Basispunkt-Gebühr von Bittrex sowohl für Maker als auch für Taker gilt, ist der tatsächliche Preis der angezeigte Preis. Mit anderen Worten: Der angezeigte Preis von 4.000 USD/BTC entspricht in Wirklichkeit einem Käufer, der zu 4.010 USD/BTC kauft, und einem Verkäufer, der zu 3.990 USD/BTC verkauft, wobei der Durchschnittspreis dem angezeigten Preis selbst entspricht.

Aus Sicht der Preisfindung sind die Preise von Transaktionsaufzeichnungen daher zwischen den Börsen nicht direkt vergleichbar. Sie sollten jedoch unter Berücksichtigung der oben genannten Punkte bei der Erstellung eines Preisindex standardisiert werden. Natürlich gibt es einige komplexe Faktoren, die zu unterschiedlichen Provisionen je nach Handelsvolumen führen. Einige Börsen legen beispielsweise Taker- und Maker-Gebühren fest und erheben diese je nach Größe des Handelsvolumens. Dies legt auch zwei interessante Schlussfolgerungen nahe.

Erstens ist die Preisbildung in gewisser Weise eingeschränkt, was zugleich die Asymmetrie zwischen Maker- und Taker-Gebühren verstärkt, die die Börsen spaltet. Unter der Annahme, dass die meisten Konten bei GDAX in der Maker- und Taker-Gebührenstufe von 0/30 Basispunkten liegen und GDAX in der Regel einen Spread von 1 Cent in seinem BTCUSD-Orderbuch hat, entspricht der im Gebot/Brief für jeden Handel angezeigte Preis ungefähr dem „fairen Wert“, innerhalb 15 Spotpunkte und jedes Transaktionshoch oder -tief, der angezeigte Preis dazwischen entspricht ungefähr dem „fairen Wert“. Daher schwankt der „faire Preis“ in ruhigen Zeiten rasch zwischen diesen beiden Punkten, ohne dass dazwischen eine weitere Verfeinerung der Preisfindung stattfindet.

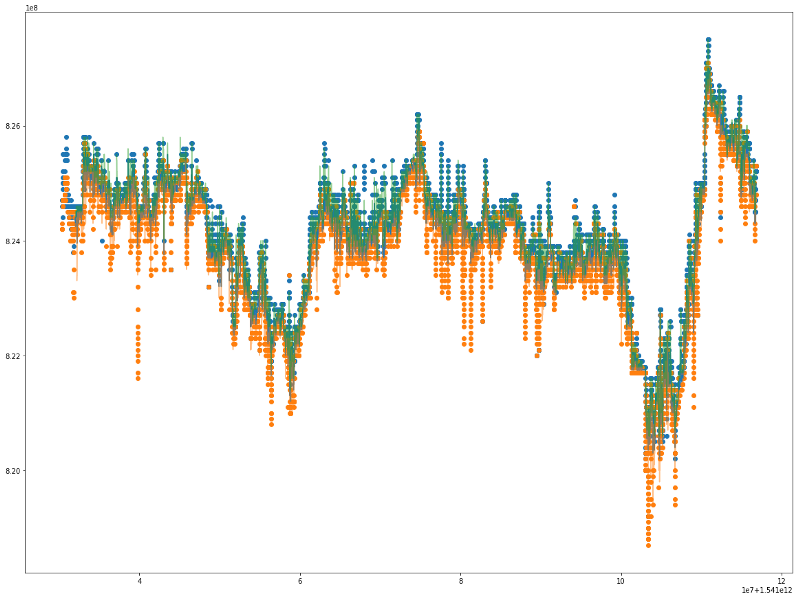

GDAX-Orderbuch

Zweitens besteht – ähnlich wie im Steuerverhältnis zwischen Produzenten und Konsumenten – eine gewisse Gleichwertigkeit hinsichtlich der Gebührensätze zwischen Produzenten und Konsumenten. Wenn Sie den Makern vergleichsweise höhere Gebühren berechnen, werden diese das Orderbuch erweitern und einen Teil der Gebühren an die Taker weitergeben. Wenn Sie dem Taker vergleichsweise höhere Gebühren berechnen, wird der Maker das Auftragsbuch verkleinern und einen Teil der Taker-Gebühren übernehmen.

Ein Extremfall liegt hier vor, wenn Ihnen der Maker so gut gefällt, dass sich das Orderbuch auf einen einzigen Tick des Spreads zusammenquetscht (wie wir es oft beim GDAX sehen) und das Orderbuch nicht enger sein kann. Auf dieser Grundlage fallen sämtliche zusätzlichen Gebühren nun als entgangene Einnahmen auf die Börse selbst an.

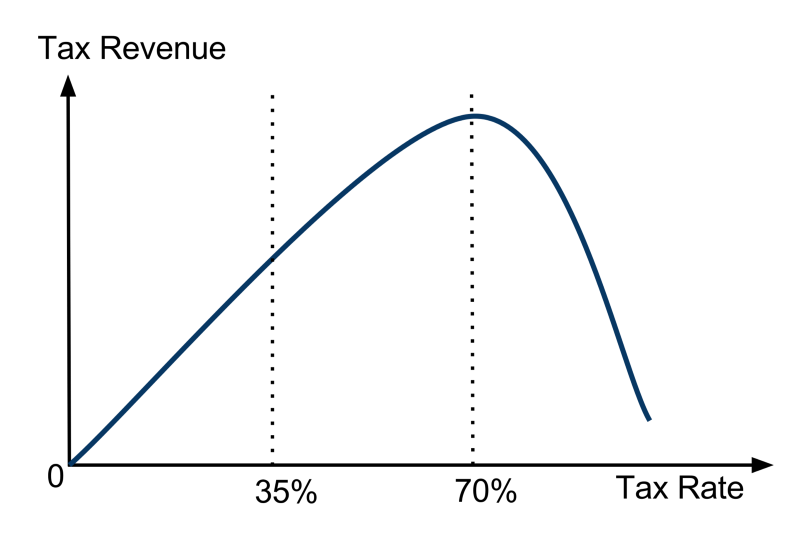

Abgesehen von diesem Extrembeispiel zeigt sich, dass es nicht darauf ankommt, welche Seite die Gebühren einnimmt, sondern auf die Summe der Taker- und Maker-Gebühren. Letztlich stehen die Börsen, wie auch bei der Laffer-Kurve in der Steuerpolitik, vor einem Problem der Ertragsoptimierung in ihrer Gebührenpolitik. Wir können sehen, dass Gewinneinnahmen dasselbe sind wie Steuerpolitik. Wenn Börsen keine Gebühren erheben, haben sie kein Einkommen. Würde die Börse 100 % Gebühren erheben, gäbe es keinen Handel und somit auch kein Einkommen für sie. Bei genauerer Untersuchung wird deutlich, dass die Börseneinnahmen auf der Ebene der Gesamtgebühren eine konkave Funktion mit einem eindeutigen Maximum sind.

Glossar: Laffer-Kurve (https://en.wikipedia.org/wiki/Laffer_curve)

Fortgesetzt werden