Einführung des Aroon-Indikators

Schriftsteller:Gutes, Erstellt: 2019-07-26 11:24:37, Aktualisiert: 2023-10-08 19:53:39

Was ist der Aroon-Indikator?

In der technischen Analyse ist Aroon ein sehr einzigartiger technischer Indikator. Das Wort

Der Aroon-Indikator im Diagramm

Der Aroon-Indikator hilft Handlern, die relative Positionsbeziehung zwischen Preisbewegungen und Trendbereichen vorherzusagen, indem sie die Anzahl der K-Linien zwischen den höchsten und niedrigsten Preisen vor der aktuellen K-Linienentfernung berechnen. Er besteht aus zwei Teilen: AroonUp und AroonDown. Die beiden Linien bewegen sich zwischen 0 und 100. Obwohl sie im Gegensatz zum BOLL-Indikator nach oben und unten benannt sind, ist es nicht die reale obere und untere Linie. Das folgende Bild ist der Aroon-Indikator im K-Liniendiagramm:

Berechnungsmethode des Aroon-Indikators

Der Aroon-Indikator erfordert, dass Sie zuerst einen Zeitrahmen-Parameter festlegen, genau wie den Durchschnittszeitrahmen-Parameter. In der traditionellen Handelssoftware beträgt die Anzahl der Zyklen 14. Darüber hinaus ist dieser Zeitrahmen-Parameter nicht festgelegt. Sie können ihn auch auf 10 oder 50 und so weiter festlegen. Um es einfacher zu verstehen, definieren wir ihn als: N. Nachdem wir N bestimmt haben, können wir AroonUp und AroonDown berechnen.

Die spezifische Formel lautet:

- AroonUp = [ (Periodenparameter - Anzahl der Zyklen nach dem höchsten Preis) / berechnete Anzahl der Zyklen] * 100

- AroonDown = [ (Periodenparameter - Anzahl der Zyklen nach dem niedrigsten Preis) / berechnete Anzahl der Zyklen] * 100

Aus dieser Formel können wir grob die Idee des Aroon-Indikators sehen. Das heißt: wie viele Zyklen es gibt, und der Preis ist unter dem jüngsten Höchst-/Tiefstand, was dazu beiträgt, vorherzusagen, ob der aktuelle Trend anhält und die Stärke des aktuellen Trends misst. Wenn wir diesen Indikator klassifizieren, ist es offensichtlich, dass er zum Trendverfolgungstyp gehört. Aber im Gegensatz zu anderen Trendverfolgungsmetriken legt er mehr Wert auf die Zeit als auf den Preis.

Wie wird der Aroon-Indikator verwendet?

AroonUp und AroonDown spiegeln die aktuelle Zeit und den vorherigen höchsten oder niedrigsten Preis wider. Wenn die Zeit nahe ist, wird der Wert größer sein. Wenn die Zeit weit ist, wird der Wert kleiner sein. Und wenn die beiden Linien sich kreuzen, zeigt dies an, dass sich die Kursrichtung ändern kann. Wenn AroonUp über AroonDown liegt, steigt der Preis, kann der Preis steigen; wenn AroonDown über AroonUp liegt, ist der Preis in einem Abwärtstrend, kann der Preis fallen.

Gleichzeitig können wir auch ein paar feste Werte festlegen, um die Handelsmöglichkeit genau zu finden. Wir wissen, dass der Aroon-Indikator zwischen 0 und 100 auf und ab läuft. Wenn der Markt also aufsteigt, d.h. wenn AroonUp über AroonDown liegt, wenn AroonUp größer als 50 ist, hat sich der Aufwärtstrend des Marktes bereits gebildet, und der Preis kann in Zukunft weitergehen. Wenn AroonUp unter 50 liegt, schwindet die Dynamik für Preiserhöhungen, und die Preise können in Zukunft schwanken und fallen.

Im Gegenteil, wenn sich der Markt in einem Abwärtstrend befindet, d.h. wenn AroonDown über AroonUp liegt, wenn AroonDown größer als 50 ist, hat sich der Abwärtstrend bereits gebildet und der Preis kann in Zukunft weiter fallen; wenn AroonDown 50 abnutzt, schwächt sich die treibende Kraft für den Preisrückgang. Zukünftige Preise können schwanken und steigen.

- Wenn AroonUp größer als AroonDown und AroonUp größer als 50 ist, wird die Longposition eröffnet.

- Wenn AroonUp kleiner als AroonDown ist oder AroonUp kleiner als 50 ist, wird die Longposition geschlossen.

- Wenn AroonDown größer als AroonUp und AroonDown größer als 50 ist, wird die Leerposition eröffnet.

- Wenn AroonDown kleiner als AroonUp ist oder AroonDown kleiner als 50 ist, wird die Leerposition geschlossen.

Aufbau einer Handelsstrategie auf der Grundlage des Aroon-Indikators

Nachdem wir die Handelslogik geklärt haben, können wir sie mit Code implementieren. In diesem Artikel verwenden wir weiterhin die JavaScript-Sprache, und die Handelsvariante ist immer noch Rohstoff-Futures. Leser mit starken Programmierkenntnissen können sie auch in Python oder Kryptowährung übersetzen.

Folgen Sie diesen Schritten:fmz.com> Login > Dashboard > Strategiebibliothek > Neue Strategie, beginnen Sie mit dem Schreiben der Strategie, achten Sie auf die Kommentare im folgenden Code.

Schritt 1: Verwendung des CTA-Rahmens

Beachten Sie, dass Sie auf Folgendes klicken müssen: Commodity Futures Trading Library. Wenn Sie es auf Kryptowährung angepasst haben, klicken Sie auf: Digital currency spot trading library.

function main() {

// ZC000/ZC888 refers to using the index as the source of the market but the transaction is mapped to the main contract

$.CTA("ZC000/ZC888", function(st) {

})

}

Schritt 2: Die Daten erhalten

function main() {

$.CTA("ZC000/ZC888", function(st) {

var r = st.records; // get the K line array

var mp = st.position.amount; // Get the number of positions

})

}

Schritt 3: Berechnung des Aroon-Indikators

function main() {

$.CTA("ZC000/ZC888", function(st) {

var r = st.records; // get the K line array

var mp = st.position.amount; // Get the number of positions

if (r.length < 21) { // Determine if the K line data is sufficient

Return;

}

var aroon = talib.AROON(r, 20); // Aroon indicator

var aroonUp = aroon[1][aroon[1].length - 2]; // Aroon indicator goes online with the second root data

var aroonDown = aroon[0][aroon[0].length - 2]; // Aroon's indicator goes down the second root of the data

})

}

Schritt 4: Berechnung der Handelsbedingungen und Auftragserteilung

function main() {

$.CTA("ZC000/ZC888", function(st) {

var r = st.records; // get the K line array

var mp = st.position.amount; // Get the number of positions

if (r.length < 21) { // Determine if the K line data is sufficient

Return;

}

var aroon = talib.AROON(r, 20); // Aroon indicator

var aroonUp = aroon[1][aroon[1].length - 2]; // Aroon indicator goes online with the second root data

var aroonDown = aroon[0][aroon[0].length - 2]; // AAroon's indicator goes down the second root of the data

if (mp == 0 && aroonUp > aroonDown && aroonUp > 50) {

Return 1; // long position open

}

if (mp == 0 && aroonDown > aroonUp && aroonDown > 50) {

Return -1; // short position open

}

if (mp > 0 && (aroonUp < aroonDown || aroonUp < 50)) {

Return -1; // multi-head platform

}

if (mp < 0 && (aroonDown < aroonUp || aroonDown < 50)) {

Return 1; // short platform

}

})

}

// The above code is a complete strategy based on the JavaScript language.

// --------------------Dividing line--------------------

// In order to take care of the reach of the party, this strategy is also translated into My language. At the same time, this can also be used for digital currency. Here is the complete policy code:

AROONUP := ((N - HHVBARS(H, N)) / N) * 100; // Aroon indicator goes online

AROONDOWN := ((N - LLVBARS(L, N)) / N) * 100; // Aroon indicator goes offline

AROONUP > AROONDOWN && AROONUP > BKV, BK; // Long position open

AROONDOWN > AROONUP && AROONDOWN > SKV, SK; // short position

AROONUP < AROONDOWN || AROONUP < SPV, SP; // Multi-head platform

AROONDOWN < AROONUP || AROONDOWN < BPV, BP; // Short platform

AUTOFILTER;

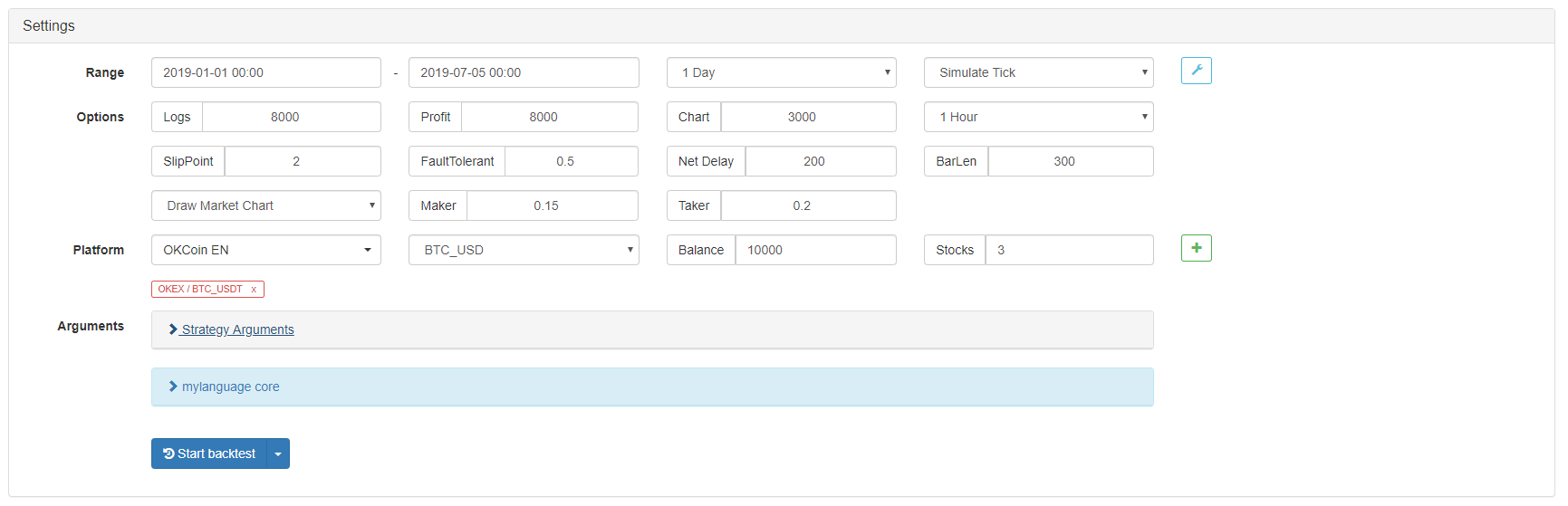

Strategie-Backtest

Um dem realen Handelsumfeld näher zu kommen, haben wir die 2 Pips des Slippages und das 2-fache der Transaktionsgebühr verwendet, um den Druck während des Backtests zu testen.

- Zitatvariante: Index der thermischen Kohle

- Handelssorte: Thermal Coal Index

- Zeit: 1. Juni 2015 bis 28. Juni 2019

- Zyklus: tägliche K-Linie

- Schlüpfen: 2 Pips für die Eröffnung und Schließung von Positionen

- Transaktionsgebühr: 2-fache der Umtauschgebühr

Prüfumgebung

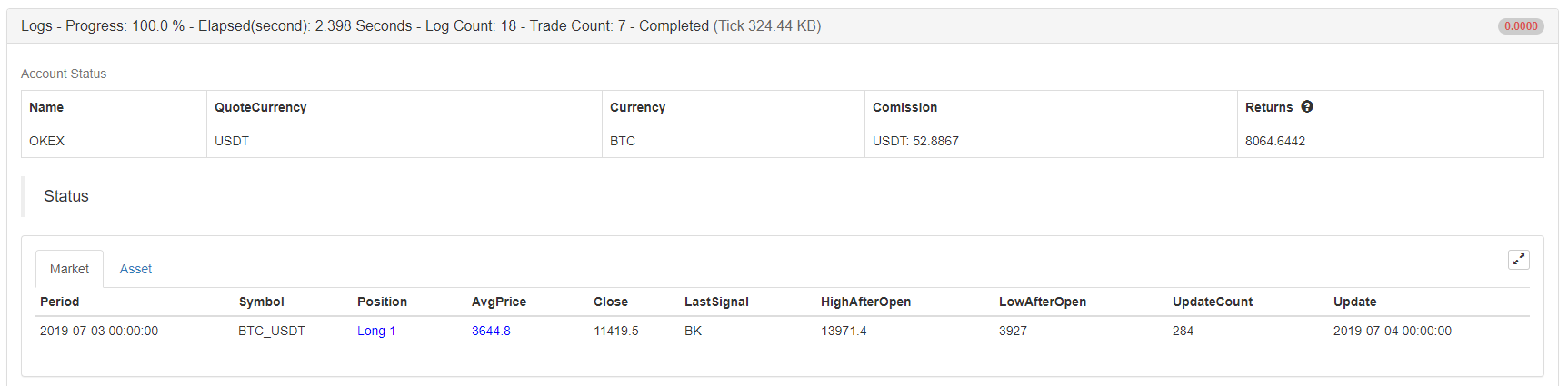

Gewinnbericht

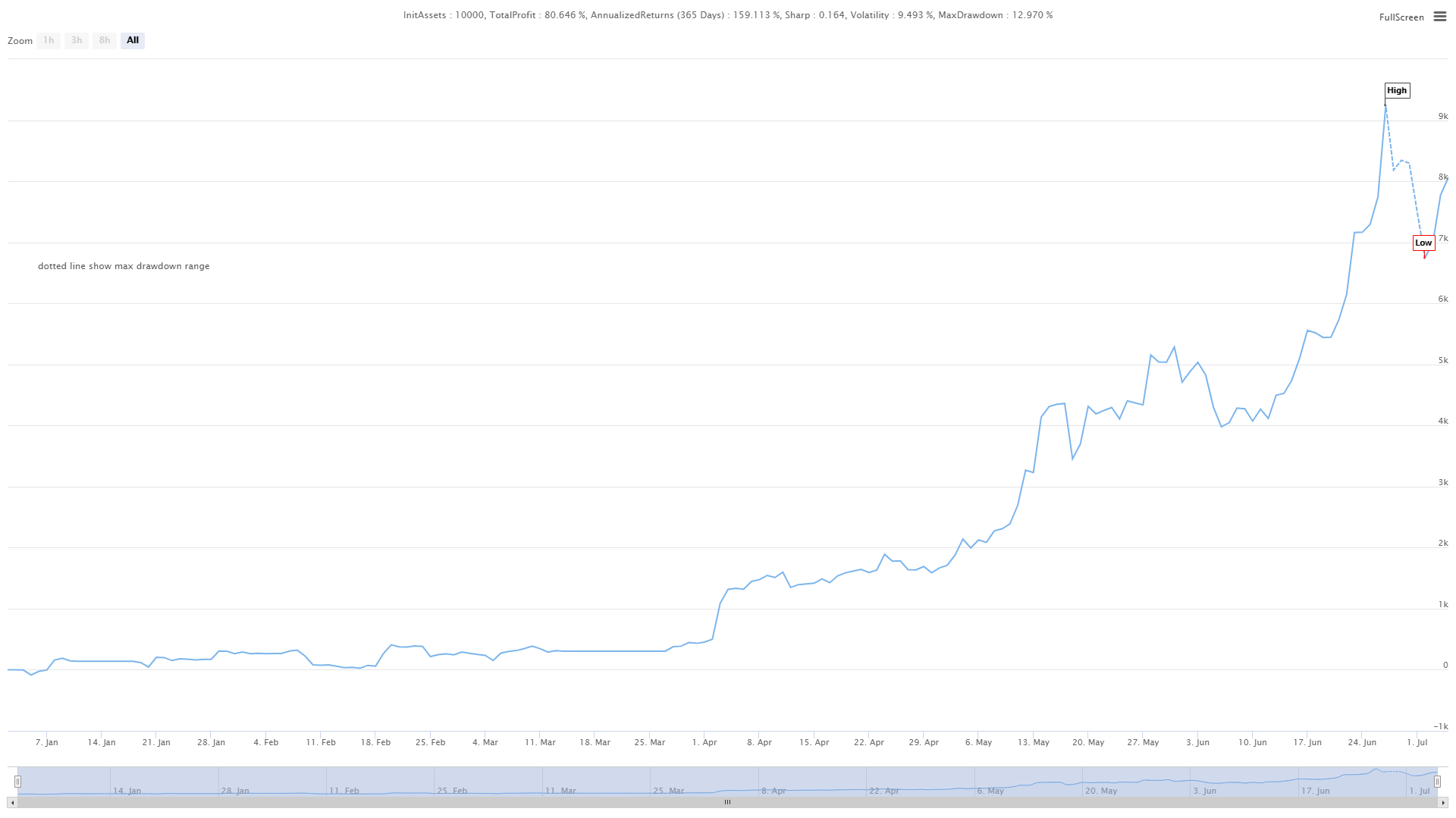

Fondskurve

Aus den oben genannten Rückblendexperimentergebnissen ergibt sich, dass die Strategie sehr gut ist, wenn der Markttrend glatt ist, ob im Aufstieg oder Fall, der Aroon-Indikator kann den Markt vollständig verfolgen. Die Kapitalkurve zeigte auch einen allgemeinen Aufwärtstrend und es gab keine signifikante Rücknahme. Auf dem volatilen Markt, insbesondere auf dem kontinuierlichen Schockmarkt, gab es jedoch eine teilweise Rücknahme.

Die Vor- und Nachteile des Aroon-Indikators

-

Vorteile: Der Aroon-Indikator kann den Status des Trendmarktes beurteilen, den Markttrend und die Fähigkeit, die Preiswende zu beurteilen, berücksichtigen und den Händlern helfen, die Verwendung von Geldern zu erhöhen.

-

Nachteile: Der Aroon-Indikator ist nur einer der Trend-Tracking-Indikatoren, er hat die gleichen Mängel wie der Trend-Tracking-Indikator. Er kann nur die Anzahl der Perioden des höchsten oder niedrigsten Preises zu einem bestimmten Zeitpunkt beurteilen, aber manchmal hängt der höchste oder niedrigste Preis vom gesamten Markttrend ab, diese Unvorhersehbarkeit beeinträchtigt den Aroon-Indikator selbst und verursacht falsche Signale.

Klicken Sie auf die Kopie-Strategiequelle

Für den Quellcode,

Mit JavaScript-Version klicken Sie bitte auf:https://www.fmz.com/strategy/154547Mit Mylanguage-Version klicken Sie bitte:https://www.fmz.com/strategy/155582

Zusammenfassung

In dieser Strategie fixierten wir einige Parameter, wie z.B.: aroonUp oder aroonDown ist größer als und kleiner als 50, was die Verzögerung der Strategie verursacht. In vielen Fällen wird der Markt für eine gewisse Zeit vor dem Schließen der Position steigen oder fallen. Obwohl dies die Gewinnrate verbesserte und die maximale Rücknahmerate reduzierte, verpasste es auch viele Gewinne, was auch die Wahrheit des Homonyms von Gewinn und Verlust bestätigte. Interessierte Freunde können es tiefer graben und verbessern.

- Quantifizierung der Fundamentalanalyse auf dem Kryptowährungsmarkt: Die Daten sprechen für sich!

- Die Quantifizierung der Kernforschung der Münzkreise - nicht mehr auf alle Arten von Lehrern zu vertrauen, die überzeugt sind, dass die Daten objektiv sind!

- Ein wichtiges Werkzeug im Bereich der Quantitative Transaktionen - der Erfinder der Quantitative Data Exploration Module

- Mastering Everything - Einführung in FMZ Neue Version des Handelsterminals (mit TRB Arbitrage Source Code)

- Die neue Version des FMZ-Trading-Terminals ist verfügbar.

- FMZ Quant: Eine Analyse von gemeinsamen Anforderungen Designbeispielen auf dem Kryptowährungsmarkt (II)

- Wie man Hirnlose Verkaufs-Bots mit einer Hochfrequenz-Strategie in 80 Codezeilen ausnutzt

- FMZ-Quantifizierung: Analyse von Designbeispielen für häufige Bedürfnisse im Kryptowährungsmarkt (II)

- Wie man Hirnlose Roboter ausbeuten und verkaufen kann mit einer 80-Zeilen-code-Hochfrequenz-Strategie

- FMZ Quant: Eine Analyse von gemeinsamen Anforderungen Designbeispielen auf dem Kryptowährungsmarkt (I)

- FMZ-Quantifizierung: Analyse von Designbeispielen für häufige Bedürfnisse im Kryptowährungsmarkt