Python-Version der Commodity Futures Intertemporal Bollinger Hedge Strategy (nur für Studienzwecke)

Schriftsteller:Gutes, Erstellt: 2020-06-20 10:52:34, Aktualisiert: 2023-10-31 21:05:21

Die zuvor geschriebene intertemporale Arbitrage-Strategie erfordert die manuelle Eingabe des Hedging-Spreads für die Eröffnung und Schließung von Positionen. Das Beurteilen der Preisdifferenz ist subjektiver. In diesem Artikel werden wir die vorherige Hedging-Strategie auf die Strategie der Verwendung des BOLL-Indikators zur Eröffnung und Schließung von Positionen ändern.

class Hedge:

'Hedging control class'

def __init__(self, q, e, initAccount, symbolA, symbolB, maPeriod, atrRatio, opAmount):

self.q = q

self.initAccount = initAccount

self.status = 0

self.symbolA = symbolA

self.symbolB = symbolB

self.e = e

self.isBusy = False

self.maPeriod = maPeriod

self.atrRatio = atrRatio

self.opAmount = opAmount

self.records = []

self.preBarTime = 0

def poll(self):

if (self.isBusy or not exchange.IO("status")) or not ext.IsTrading(self.symbolA):

Sleep(1000)

return

insDetailA = exchange.SetContractType(self.symbolA)

if not insDetailA:

return

recordsA = exchange.GetRecords()

if not recordsA:

return

insDetailB = exchange.SetContractType(self.symbolB)

if not insDetailB:

return

recordsB = exchange.GetRecords()

if not recordsB:

return

# Calculate the spread price K line

if recordsA[-1]["Time"] != recordsB[-1]["Time"]:

return

minL = min(len(recordsA), len(recordsB))

rA = recordsA.copy()

rB = recordsB.copy()

rA.reverse()

rB.reverse()

count = 0

arrDiff = []

for i in range(minL):

arrDiff.append(rB[i]["Close"] - rA[i]["Close"])

arrDiff.reverse()

if len(arrDiff) < self.maPeriod:

return

# Calculate Bollinger Bands indicator

boll = TA.BOLL(arrDiff, self.maPeriod, self.atrRatio)

ext.PlotLine("upper trail", boll[0][-2], recordsA[-2]["Time"])

ext.PlotLine("middle trail", boll[1][-2], recordsA[-2]["Time"])

ext.PlotLine("lower trail", boll[2][-2], recordsA[-2]["Time"])

ext.PlotLine("Closing price spread", arrDiff[-2], recordsA[-2]["Time"])

LogStatus(_D(), "upper trail:", boll[0][-1], "\n", "middle trail:", boll[1][-1], "\n", "lower trail:", boll[2][-1], "\n", "Current closing price spread:", arrDiff[-1])

action = 0

# Signal trigger

if self.status == 0:

if arrDiff[-1] > boll[0][-1]:

Log("Open position A buy B sell", ", A latest price:", recordsA[-1]["Close"], ", B latest price:", recordsB[-1]["Close"], "#FF0000")

action = 2

# Add chart markers

ext.PlotFlag(recordsA[-1]["Time"], "A buy B sell", "Positive")

elif arrDiff[-1] < boll[2][-1]:

Log("Open position A sell B buy", ", A latest price:", recordsA[-1]["Close"], ", B latest price:", recordsB[-1]["Close"], "#FF0000")

action = 1

# Add chart markers

ext.PlotFlag(recordsA[-1]["Time"], "A sell B buy", "Negative")

elif self.status == 1 and arrDiff[-1] > boll[1][-1]:

Log("Close position A buy B sell", ", A latest price:", recordsA[-1]["Close"], ", B latest price:", recordsB[-1]["Close"], "#FF0000")

action = 2

# Add chart markers

ext.PlotFlag(recordsA[-1]["Time"], "A buy B sell", "Close Negative")

elif self.status == 2 and arrDiff[-1] < boll[1][-1]:

Log("Close position A sell B buy", ", A latest price:", recordsA[-1]["Close"], ", B latest price:", recordsB[-1]["Close"], "#FF0000")

action = 1

# Add chart markers

ext.PlotFlag(recordsA[-1]["Time"], "A sell B buy", "Close Positive")

# Execute specific instructions

if action == 0:

return

self.isBusy = True

tasks = []

if action == 1:

tasks.append([self.symbolA, "sell" if self.status == 0 else "closebuy"])

tasks.append([self.symbolB, "buy" if self.status == 0 else "closesell"])

elif action == 2:

tasks.append([self.symbolA, "buy" if self.status == 0 else "closesell"])

tasks.append([self.symbolB, "sell" if self.status == 0 else "closebuy"])

def callBack(task, ret):

def callBack(task, ret):

self.isBusy = False

if task["action"] == "sell":

self.status = 2

elif task["action"] == "buy":

self.status = 1

else:

self.status = 0

account = _C(exchange.GetAccount)

LogProfit(account["Balance"] - self.initAccount["Balance"], account)

self.q.pushTask(self.e, tasks[1][0], tasks[1][1], self.opAmount, callBack)

self.q.pushTask(self.e, tasks[0][0], tasks[0][1], self.opAmount, callBack)

def main():

SetErrorFilter("ready|login|timeout")

Log("Connecting to the trading server...")

while not exchange.IO("status"):

Sleep(1000)

Log("Successfully connected to the trading server")

initAccount = _C(exchange.GetAccount)

Log(initAccount)

def callBack(task, ret):

Log(task["desc"], "success" if ret else "failure")

q = ext.NewTaskQueue(callBack)

p = ext.NewPositionManager()

if CoverAll:

Log("Start closing all remaining positions...")

p.CoverAll()

Log("Operation complete")

t = Hedge(q, exchange, initAccount, SA, SB, MAPeriod, ATRRatio, OpAmount)

while True:

q.poll()

t.poll()

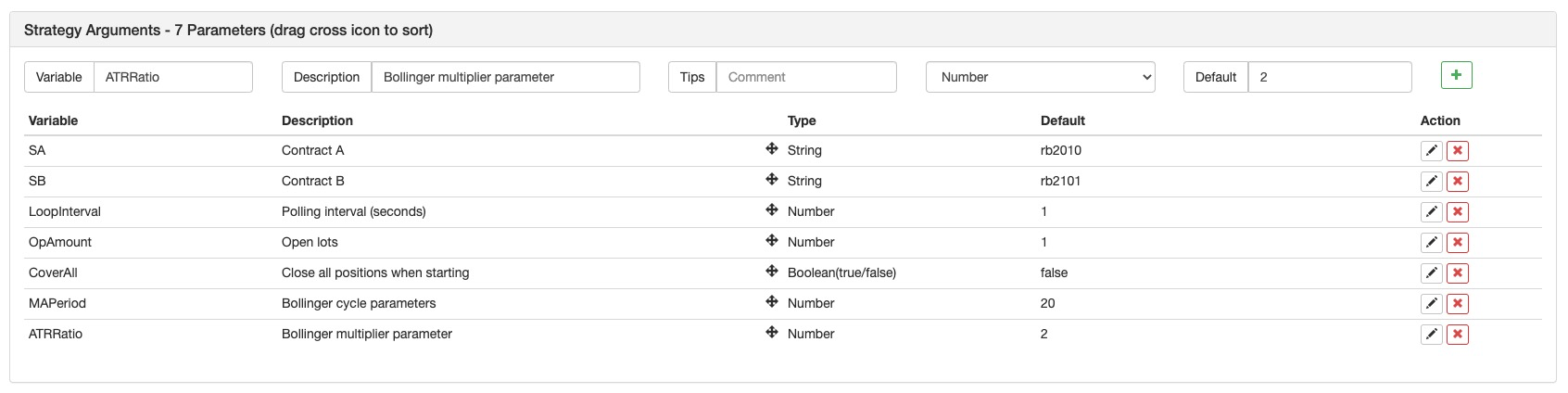

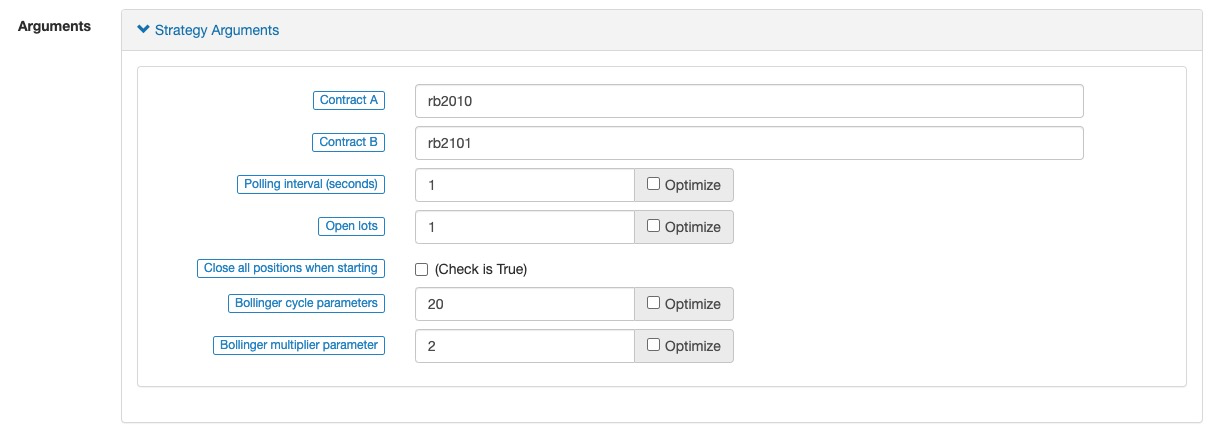

Einstellung der Strategieparameter:

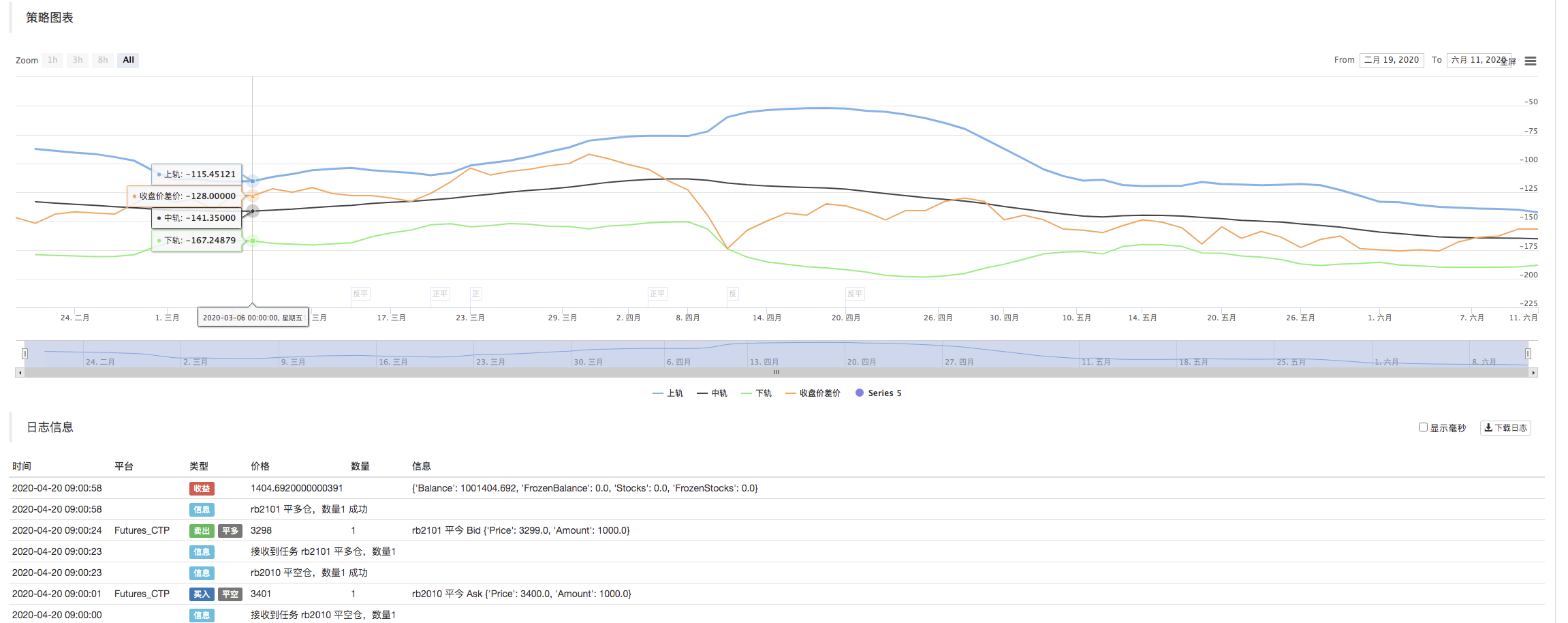

Der Gesamtrahmen der Strategie ist im Wesentlichen derselbe wie derPython-Version der intertemporalen Absicherungsstrategie für Rohstofffutures, mit der Ausnahme, dass die entsprechenden BOLL-Indikatorparameter hinzugefügt werden. Wenn die Strategie ausgeführt wird, werden die K-Liniendaten der beiden Kontrakte erhalten, und dann wird die Preisdifferenz berechnet, um den Spread zu berechnen.TA.BOLLWenn der Spread die oberen Bollinger Bands überschreitet, wird er abgesichert, und wenn er die unteren Bollinger Bands berührt, wird er gegenwärtig betrieben.

Rücktest:

Dieser Artikel ist hauptsächlich nur zu Studienzwecken bestimmt. Vollständige Strategie:https://www.fmz.com/strategy/213826

- Quantifizierung der Fundamentalanalyse auf dem Kryptowährungsmarkt: Die Daten sprechen für sich!

- Die Quantifizierung der Kernforschung der Münzkreise - nicht mehr auf alle Arten von Lehrern zu vertrauen, die überzeugt sind, dass die Daten objektiv sind!

- Ein wichtiges Werkzeug im Bereich der Quantitative Transaktionen - der Erfinder der Quantitative Data Exploration Module

- Mastering Everything - Einführung in FMZ Neue Version des Handelsterminals (mit TRB Arbitrage Source Code)

- Die neue Version des FMZ-Trading-Terminals ist verfügbar.

- FMZ Quant: Eine Analyse von gemeinsamen Anforderungen Designbeispielen auf dem Kryptowährungsmarkt (II)

- Wie man Hirnlose Verkaufs-Bots mit einer Hochfrequenz-Strategie in 80 Codezeilen ausnutzt

- FMZ-Quantifizierung: Analyse von Designbeispielen für häufige Bedürfnisse im Kryptowährungsmarkt (II)

- Wie man Hirnlose Roboter ausbeuten und verkaufen kann mit einer 80-Zeilen-code-Hochfrequenz-Strategie

- FMZ Quant: Eine Analyse von gemeinsamen Anforderungen Designbeispielen auf dem Kryptowährungsmarkt (I)

- FMZ-Quantifizierung: Analyse von Designbeispielen für häufige Bedürfnisse im Kryptowährungsmarkt