Opciones ganar-ganar desde una perspectiva dinámica

0

0

2030

2030

Opciones ganar-ganar desde una perspectiva dinámica

Diversidad en las dimensiones de uso y flujo de la liquidez Si el precio es una ciencia, entonces el comercio y la cobertura es un arte. La necesidad de la cobertura y ajuste dinámico proviene de las opciones de todos los tipos de estrategias de riesgo, sin importar las dimensiones y perspectivas de las estrategias, existen riesgos que no pueden ser eliminados como fuente de ganancias potenciales. La ciencia de la cobertura y ajuste dinámico proviene de la red de cuantificación de opciones, sin importar las dimensiones y perspectivas de los riesgos, se puede lograr la medición cuantitativa, derivada de la gestión cuantitativa de los programas.

- #### Resumen de los riesgos de las opciones

Riesgo de los compradores de opciones

El comprador de la opción, también conocido como el titular de la opción, cuando el comprador de la opción ejerce el derecho de comprar o vender el activo en cuestión el último día de negociación, la parte obligada debe satisfacer incondicionalmente los requisitos del comprador de la opción.

Por lo tanto, el máximo riesgo que asume el comprador de la opción está bloqueado en el derecho, y el máximo beneficio es ilimitado. Sin embargo, existen algunos puntos de riesgo que requieren atención especial del comprador de la opción.

- El riesgo de los derechos y el oro

El beneficio del comprador de la opción proviene de la diferencia de derechos en el proceso de compra y venta de opciones. Aunque no existe una posibilidad ilimitada de pérdidas para el inversor, es posible que el inversor pierda todos los derechos cuando el precio del activo en cuestión cambie en una dirección negativa. Por lo tanto, el inversor debe establecer una buena conciencia de stop loss.

- Riesgo de una alta prima

Las opciones virtuales tienen un valor de tiempo y un valor de derecho a la fecha de vencimiento que se vuelve cero. Antes de la fecha de vencimiento, los precios pueden subir debido a la gran volatilidad. Si los inversores retoman y compran opciones en este momento, pueden enfrentar pérdidas en la fecha de vencimiento, como los inversores que retoman durante la burbuja del mercado inmobiliario.

- #### El riesgo de los vendedores de opciones

El vendedor de opciones se define generalmente como la parte obligada de la opción, cuando el comprador de la opción ejerce el derecho de comprar o vender los activos indicados en el último día de negociación, la parte obligada debe satisfacer incondicionalmente los requisitos del comprador de la opción. En la simple venta de opciones, la mayor ganancia se ha bloqueado en ingresos por derechos, mientras que las pérdidas que se asumen pueden ser grandes.

- Riesgo de la fianza

El vendedor de opciones paga la garantía en el proceso de negociación y la ajusta en función de los cambios en el precio de la opción. Al igual que con los futuros, cuando la garantía es insuficiente, se requiere una garantía adicional.

- El riesgo de grandes pérdidas

Debido a la naturaleza no lineal de los beneficios y pérdidas de las opciones, la ganancia máxima del vendedor de opciones se bloquea en el ingreso de los derechos. Cuando el precio del activo en cuestión cambia en una dirección desfavorable, el vendedor de opciones no tiene el concepto de pérdida máxima. Esto requiere una mayor conciencia de control de riesgo y conciencia de pérdida de los inversores de los vendedores de opciones.

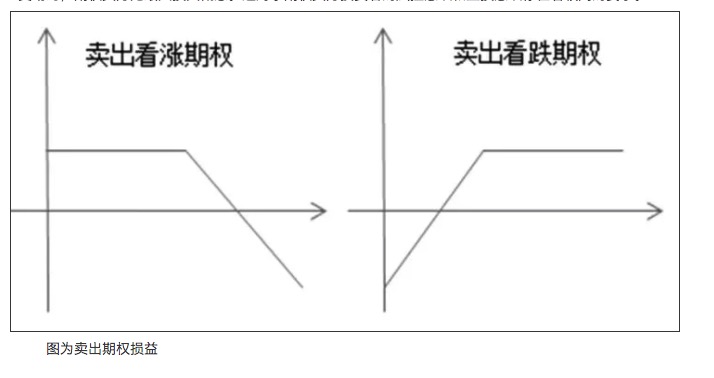

【1】

El gráfico muestra los beneficios y pérdidas de la venta de la opción.

- Riesgo de liquidez

El riesgo de liquidez es el riesgo de que el inversor no pueda negociar a un precio determinado en el momento oportuno. Es un riesgo común entre el vendedor y el comprador de opciones, y existe ampliamente en los mercados financieros.

- #### Opciones de cobertura dinámica

Desde el punto de vista estático, la venta de estrategias de vendedores como la amplia variante transversal conlleva un riesgo ilimitado, sin embargo, el camino es sencillo y rápido, y no es difícil controlar el riesgo con pequeñas habilidades como el ajuste de estrategias, el ajuste de partes y la cobertura dinámica.

- Descripción de Delta

Opciones Delta mide el cambio en el precio de las opciones causado por el cambio en el precio de un indicador. En un sentido matemático, es la proporción entre el cambio en el precio de las opciones y el cambio en el precio del indicador, o la derivada polarizada del precio de las opciones frente al precio del indicador. Por ejemplo:

Si el delta de una opción 1801 de un frijol es de 0.5, el precio del contrato 1801 de un frijol aumentará en 1 yuan/tonelada y el precio de la opción aumentará en 0.6 yuan/tonelada si los demás factores no cambian.

- La ley de la conexión

Opciones de descuento Delta + opciones de descuento Delta = 1 ◦

- La ley de influencia del precio de las barras

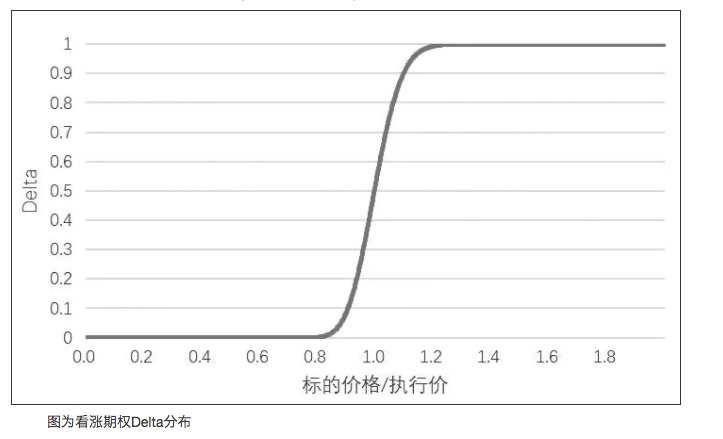

El rango de variación del Delta de las opciones de divisas es de 0 a 1, la profundidad real tiende a 1, la profundidad falsa a 0 .

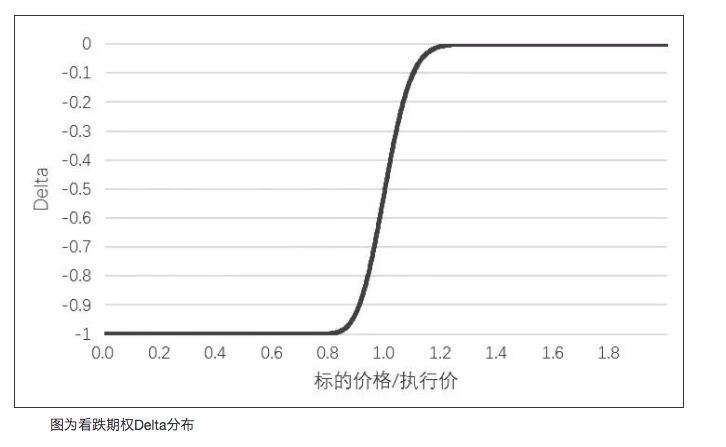

El rango de variación del Delta de las opciones bajistas es de -1 a 0, la profundidad real tiende a -1, la profundidad ficticia a 0 .

【2】

Distribución del Delta de las opciones de opciones de opciones de opciones de opciones

【3】

Distribución delta de las opciones a la baja

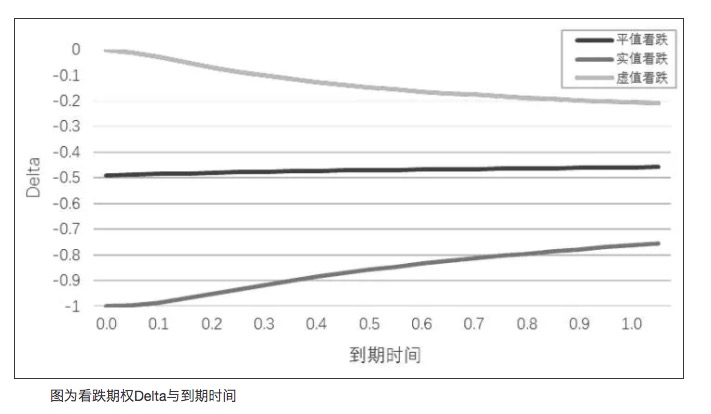

- #### 4. El tiempo de vencimiento influye en las leyes

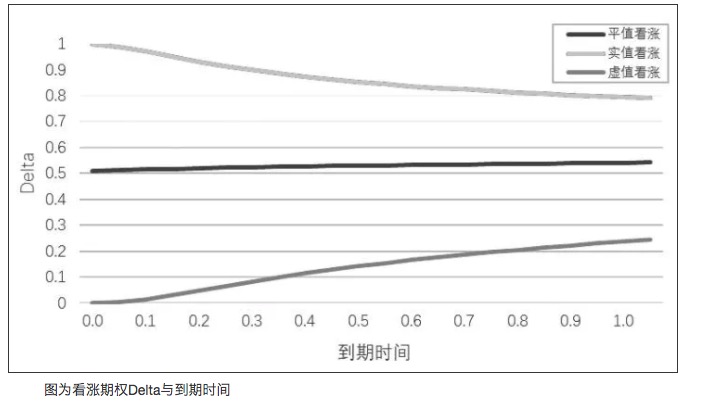

A medida que se acerca la fecha de vencimiento, el valor absoluto de Delta de las opciones de valor real se acerca a 1, el valor absoluto de Delta de las opciones de valor par se mantiene cerca de 0.5, y el valor absoluto de Delta de las opciones de valor ficticio se acerca a 0.

【4】  Gráfico para ver las opciones Delta y el tiempo de vencimiento

Gráfico para ver las opciones Delta y el tiempo de vencimiento

【5】  Gráfico para opciones a la baja Delta y tiempo de vencimiento

Gráfico para opciones a la baja Delta y tiempo de vencimiento

- #### 5. La ley de la fluctuación de la tasa

Con la misma frecuencia de fluctuación, el delta absoluto de la opción se aproxima a 0.5 en la medida en que aumenta la volatilidad. Es decir, el delta de la opción virtual se eleva y el delta de la opción real disminuye. Cuando la volatilidad es pequeña, el delta de la opción virtual disminuye y el delta de la opción real aumenta.

- #### 6. Neutralidad del delta y cobertura

A veces, los inversores pueden desear que sus carteras no se vean afectadas por las fluctuaciones de precios no calificadas, una cartera de este tipo se conoce como cartera Delta Neutral, y para lograr este efecto, se realiza una cobertura Delta de la cartera. Por ejemplo, el contrato de futuros M1801 tiene un precio de 2860 yuanes por tonelada, y los inversores construyen y venden una cartera transversal de la siguiente manera:

En este momento, el precio de los futuros M1801 subió 1 punto, y el inversor perdería 300 yuanes. Para mantener la cartera neutral, el inversor necesitaría comprar un contrato de futuros de 30 días. De hecho, Delta cambiará con los cambios en el precio, la fecha de vencimiento y la volatilidad de la cartera.

- #### 7. Los puntos de inflexión y las reflexiones

Cabe señalar que la cobertura Delta mencionada anteriormente es solo un ajuste posterior, con dificultades para ajustar el retraso y seguir pasivamente el mercado y las comisiones. Diferentes mecanismos de cobertura, diferentes métodos de cálculo de los griegos, producen diferentes curvas de pérdidas y resultados de cobertura.

Dificultad de cobertura de las opciones desde la distribución de la volatilidad

La volatilidad es una medida de la velocidad y la dirección de las fluctuaciones de los precios de los indicadores, cuyo valor específico es la diferencia estándar anualizada de la rentabilidad diaria. Suponiendo que el índice de la depresión actual de 300 es de 2000 puntos, los comerciantes consideran que la volatilidad anualizada del mercado actual es del 20%, la volatilidad diaria es de aproximadamente 1.25% (de 25 puntos).

El precio de las opciones depende de la medida de la volatilidad, que tiene un significado real significativo. Cuanto más alta sea la volatilidad, la diferencia entre el estándar de rentabilidad y cero será mayor, y la probabilidad de salir de una gran tendencia potencial o una gran oscilación también será mayor.

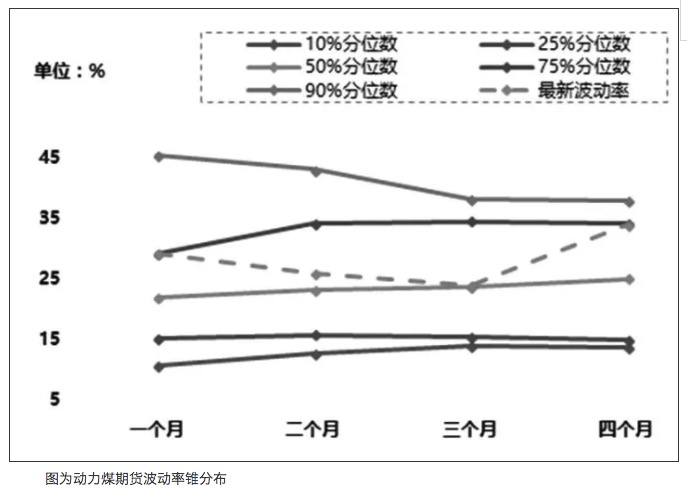

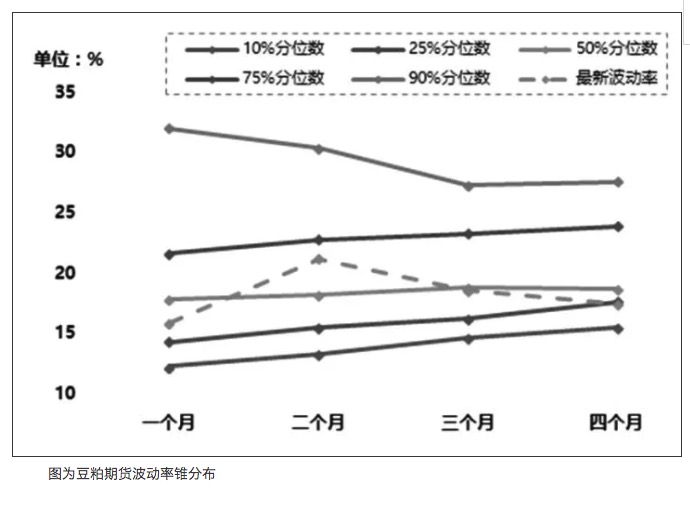

- Distribución de las fluctuaciones

Al igual que el movimiento de la diferencia básica, si la distribución de la fluctuación de los futuros del índice es centralizada, la variación es regular, la perturbación es pequeña, y la construcción de la estrategia de cobertura de opciones y opciones tiene un margen de seguridad más alto. La barra de fluctuación de la tasa está basada en la idea de la regresión a la media, lo que hace que la tendencia futura de la tasa de fluctuación y los casos extremos sean analíticos.

【6】

Distribución de las cuerdas de fluctuación de la tasa de futuros de carbón dinámico

【7】

Distribución de las cuerdas de la tasa de fluctuación de los futuros de soja

2. Pronóstico de fluctuaciones

La familia de modelos GARCH introdujo el nivel de diferencia de la media a largo plazo de la respuesta esperada, lo que solucionó el problema de la imposibilidad de EWMA de lograr la regresión de la media de la tasa de fluctuación. Los resultados del análisis del modelo GARCH están influenciados por la cantidad estimada, la frecuencia de la muestra y los métodos de predicción, y, al igual que la cuota de fluctuación, no pueden reflejar de manera integral factores como eventos importantes, información básica e información financiera.

- #### La dificultad de la cobertura de opciones desde la forma de la curva Delta

Las estrategias de cobertura neutrales de delta dinámicas, aunque se utilizan ampliamente y controlan el riesgo de manera efectiva, no pueden compensar de manera efectiva el impacto en el rendimiento de los pares de cobertura de las características cambiantes de Delta en diferentes estructuras de plazo y en la volatilidad implícita de las opciones. La razón es que, en las diferentes estructuras de plazo de las opciones, no se puede considerar eficazmente el efecto del factor de decadencia en el tiempo sobre la gama, es decir, los cambios en la gama cerca de la paridad son más intensos a medida que el contrato se acerca a la fecha de vencimiento. Si se utiliza simplemente la cobertura automática de la misma frecuencia y el mismo intervalo, se enfrenta el problema de la mayor brecha de posición que conlleva una menor frecuencia de cobertura.

La dificultad de la cobertura de las opciones desde el punto de referencia

Desde el inicio de la fuerte caída de la bolsa en 2015, los futuros del índice de cotización 50 (IH) han sufrido una fuerte rebaja y presentan una tendencia general de recuperación gradual. Es decir, para los inversores que venden la cobertura IH, la recuperación gradual de la diferencia de base es su riesgo potencial, lo que puede provocar la ineficacia de la cobertura. Además, el mecanismo de dividendos del 50ETF puede causar cambios estacionales en la presentación de la rebaja, lo que aumenta la perturbación adicional de la cobertura de los derechos de opción.

En el caso de las opciones sobre mercancías, la diferencia básica de los meses de las mercancías no es el mismo porcentaje, o existe una mayor regularidad, o está más influenciada por los factores fundamentales. Si la cobertura de opciones entre contratos no puede cubrir eficazmente el consumo de los cambios en la diferencia básica, el efecto de la cobertura y la pérdida general se reducen considerablemente.

- #### La dificultad de la cobertura de las opciones en función del tipo de opción

Las opciones americanas pueden ejercitarse en cualquier momento antes de la fecha de vencimiento o en la fecha de vencimiento. Los titulares de opciones europeas pueden ejercitarse solo en la fecha de vencimiento. Tanto las opciones de azúcar blanco como las opciones de soja son opciones americanas.

- Las opciones implican volatilidad Los compradores de opciones americanas pueden ejercer su opción en cualquier día de negociación antes o después de la fecha de vencimiento. Actualmente, los grandes comerciantes utilizan el modelo BAW para el precio de las opciones de soja, mientras que los pequeños comerciantes utilizan el modelo de árbol binario para el precio de las opciones de azúcar blanco.

Para la mayoría de los inversores, la sensación más intuitiva es la diferencia en la volatilidad implícita de las opciones en el mismo contexto. Las opciones estadounidenses tienen diferencias sutiles en la volatilidad implícita en comparación con las opciones europeas, debido a la existencia de un premio por derecho de acción anticipado.

La tasa de volatilidad implícita de la liquidación de opciones sobre mercancías se calcula en el precio de liquidación, no en el precio de cierre. Según las mediciones, la tasa de volatilidad implícita calculada en el precio de cierre aumentará ligeramente en comparación con el precio de liquidación. 2. Derecho de acción anticipado

Los compradores de opciones estadounidenses tienen derecho a un derecho de marcha anticipada. Cabe señalar que el derecho de marcha anticipada renunciará al valor temporal de la opción y a los beneficios potenciales de la volatilidad.

Después de que el comprador tenga la opción, la disposición de la posición del vendedor cambiará inevitablemente. El tratamiento de la cobertura de la posición obtenida de forma pasiva involucra puntos de deslizamiento, comisiones y precios de referencia. Al mismo tiempo, el comprador de la opción tiene el derecho de renunciar a la opción, y para el vendedor de la opción, se necesita una estimación de la cantidad aproximada de posiciones de opción que pueden ser asignadas.

-

Efecto de la prima positiva de las opciones

- La tridimensionalización de las transacciones

El precio de las opciones no solo se ve afectado por el valor numérico del precio de la apuesta, sino también por factores como la duración del plazo y la amplitud de la fluctuación del precio de la apuesta, lo que forma las tres dimensiones estratégicas y ventajas que tienen como núcleo la dirección, el tiempo y la volatilidad.

En la dirección, los inversores no solo pueden obtener ganancias por diferencia de precios de las fluctuaciones tradicionales de los precios de los futuros, sino que también pueden adaptarse bien a las situaciones de oscilación, y también pueden aprovechar eficazmente el efecto de apalancamiento de las opciones para aumentar el multiplicador de ganancias.

Por ejemplo, el 13 de octubre de 2017, los futuros de soja saltaron alrededor del 3%, y los inversionistas obtuvieron un rendimiento positivo del 14% si compraron más de un lote de futuros a mitad de posición, y un rendimiento positivo del 50% si compraron un lote virtual de opciones a mitad de posición.

- Visualización de las dimensiones del viento

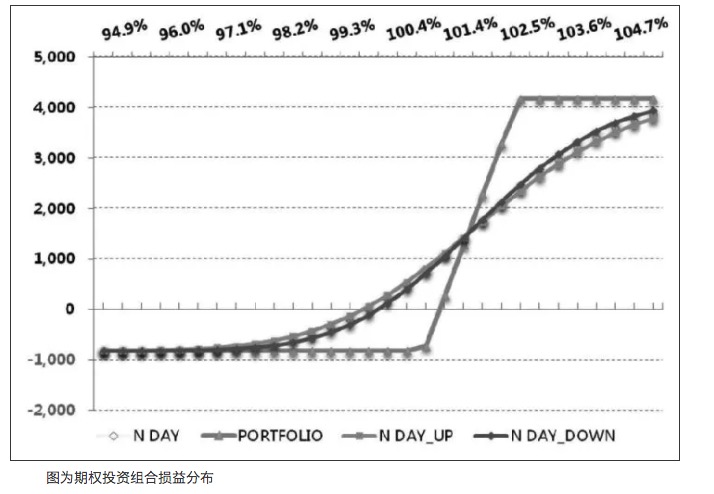

En base a las dimensiones tradicionales de control de riesgo de la garantía, las opciones realizan un sistema de control de riesgo de continuidad. El gráfico de pérdidas y ganancias de vencimiento permite la representación gráfica y la definición cuantitativa del riesgo de vencimiento de la opción, y la letra griega permite la medición y el fundamento de ajuste del riesgo de continuidad.

Por ejemplo, si un inversionista construye una cartera de diferencia de precio de mercado con una opción de 50 ETF, la cartera se compone de comprar 50 ETF con un contrato de compra de 2.80 de octubre y vender 50 ETF con un contrato de compra de 2.85 de octubre, la distribución de los beneficios y pérdidas de la cartera de inversiones es la siguiente:

【8】  Distribución de pérdidas y ganancias de una cartera de opciones

Distribución de pérdidas y ganancias de una cartera de opciones

Para esta cartera, si los futuros de la próxima fecha de negociación aumentan 100 puntos, los intereses de la cartera de los inversores serán básicamente capaces de ganar la disminución del valor temporal. Si los futuros de la cartera no han sufrido una gran fluctuación, pero las opciones implican una tendencia al alza de la volatilidad, existe una gran posibilidad de compensar la erosión del valor temporal.

- Diversidad de fuentes de ingresos

La participación en el mercado de futuros tradicional está fijada dentro del mercado de futuros, y el mercado de futuros es esencialmente un juego de suma cero. Para las opciones, el mundo de la cobertura abre la conexión entre las opciones y otros productos de referencia, lo que forma un soporte de liquidez para otros productos.

Evidentemente, después de la puesta en bolsa de las opciones de soja a finales de marzo, el volumen de transacciones de los contratos de futuros de soja 1707 como contratos no dominantes fue significativamente mayor que el año anterior, aumentando casi tres o cuatro veces, y la diferencia de precios de compra y venta se redujo en consecuencia, lo que aumentó enormemente la liquidez.

Se trata de un proyecto de investigación de la Universidad de California.