Basé sur l'utilisation d'un nouvel indice de résistance relative dans les stratégies intraday

Auteur:La bonté, Créé: 2020-05-16 08:47:50, Mis à jour: 2023-11-04 19:52:35

Résumé

L'indice de force relative (RSI) traditionnel utilise deux lignes pour refléter la force de la tendance des prix.

Sur la base du principe de l'équilibre entre l'offre et la demande sur le marché, l'indicateur RSI évalue la force du pouvoir d'achat et de vente des côtés long et court du marché en comparant la hausse et la baisse des prix au cours de la période passée, et évalue ainsi la tendance future du marché.

Le rôle de l'IRR

Dans le trading réel, le RSI n'est généralement utilisé que comme référence pour juger de la tendance des prix, et il est difficile d'émettre des signaux de trading précis par lui-même.

Le principe mathématique est que, en termes simples, la comparaison de puissance entre acheteurs et vendeurs est obtenue par calcul numérique. Par exemple, si 100 personnes sont confrontées à un produit, si plus de 50 personnes veulent acheter, et elles sont en concurrence pour augmenter les prix, le prix du produit augmentera. Au contraire, si plus de 50 personnes sont en concurrence pour vendre, le prix tombera naturellement.

Définition de l'ISR

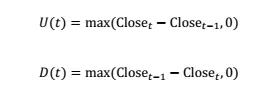

Définissez d'abord l'intervalle de hausse U et d'abaissement D:

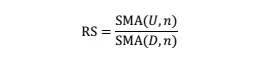

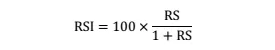

Ensuite, définissez la force relative

Parmi eux, la SMA (x, n) est la moyenne mobile simple de x avec période n. Après avoir normalisé RS, nous obtenons RSI:

Après normalisation, la plage de valeurs de l'ISR est garantie être comprise entre 0 et 100, ce qui rend l'ISR à différents moments comparable.

Par conséquent, le RSI mesure l'ampleur de l'augmentation moyenne au cours des n derniers cycles par rapport à la baisse moyenne, c'est-à-dire la force des taureaux par rapport aux ours au cours des n derniers cycles.

Stratégie RSI

La stratégie traditionnelle de synchronisation de l'ISR est principalement divisée en deux catégories. Un type est une stratégie d'inversion, c'est-à-dire que lorsque l'ISR est supérieur (moins) à une valeur plus grande (plus petite), la situation dans laquelle le pouvoir des parties acheteuses (parties vendeuses) est dominant changera.

L'autre type de stratégie est tout le contraire, c'est-à-dire que lorsque l'indicateur RSI change de petit en grand (de grand en petit), il indique que le pouvoir des parties acheteuses (parties vendeuses) est dominant et que cette tendance se poursuivra.

Stratégie d'inversion du RSI:

Si le seuil supérieur de RSI est M, le seuil inférieur est de 100-M. La zone où M < RSI < 100 est définie comme la zone de surachat, c'est-à-dire à ce moment-là, les parties acheteuses ont augmenté pendant une période de temps dans le passé, et alors la probabilité que le côté vendeur prévale est plus grande; sinon, la zone où 0 < RSI < 100-M est définie comme la zone de survente, à ce moment-là, le côté vendeur a pressé le prix pendant une période de temps, après quoi la probabilité que les parties acheteuses prévalent est plus grande.

Par conséquent, lorsque le RSI > M, la position est fermée et shortée, et lorsque le RSI < 100-M, la position est fermée et longée, comme indiqué sur la figure ci-dessous.

Stratégie de la tendance du RSI:

La stratégie de tendance du RSI est similaire à la stratégie de tendance de la moyenne mobile. Lorsque le RSI à court terme traverse le RSI à long terme, il est considéré que les parties acheteuses (parties vendeuses) ont commencé à pousser, et la tendance des hausses (baisses) des prix se poursuivra pendant une période de temps. Un RSI à court terme qui traverse le RSI à long terme est appelé une croix dorée, qui est l'opportunité d'achat; un RSI à court terme qui traverse un RSI à long terme est appelé une croix de mort, qui est une opportunité de vente, comme indiqué dans la figure suivante.

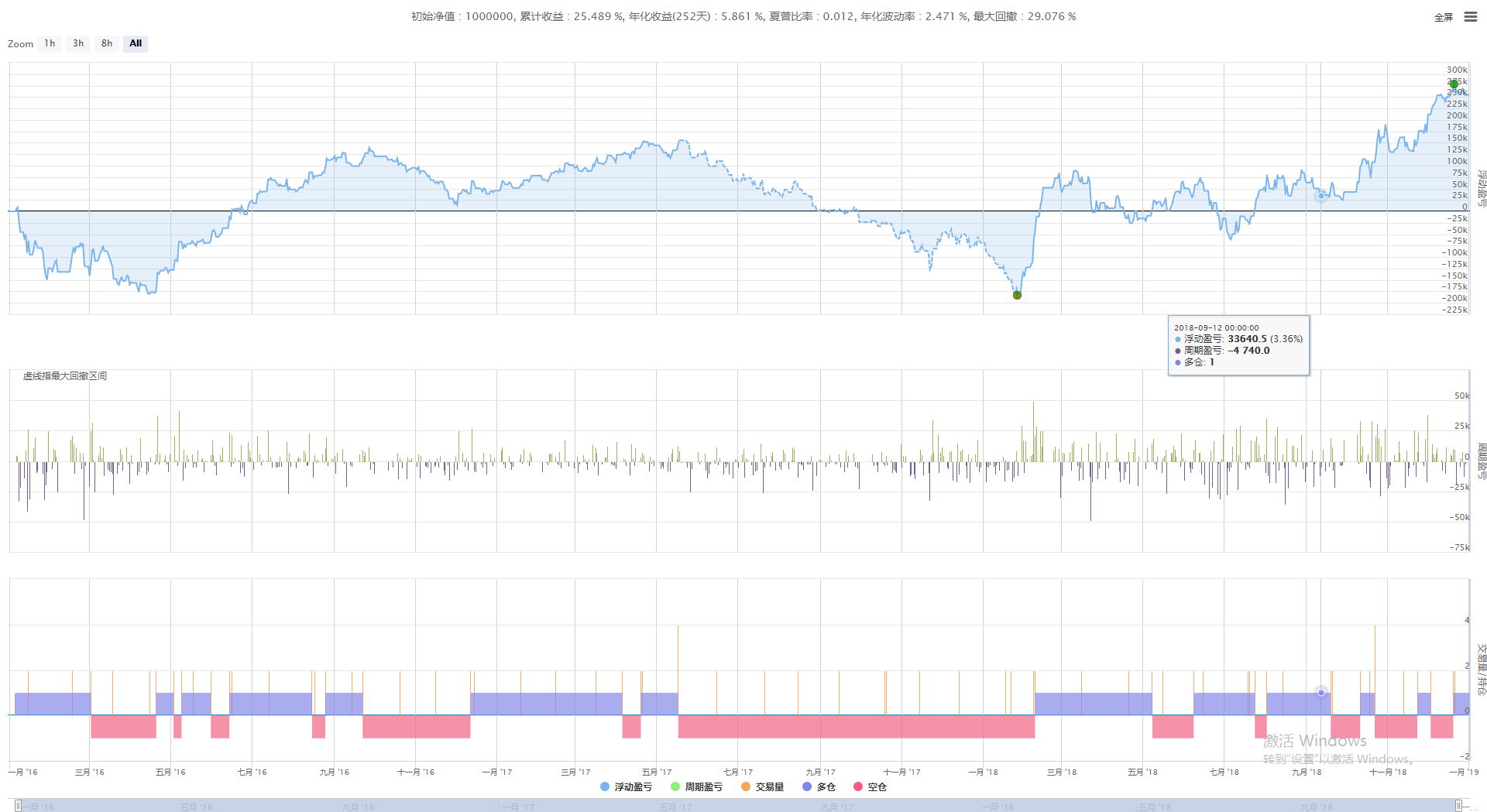

Stratégie traditionnelle de synchronisation RSI pour les contrats à terme sur indices boursiers

Comment l'indicateur RSI est-il efficace dans le trading quantitatif? Testons la stratégie traditionnelle de synchronisation RSI sur IF300.

Le code:

/*backtest

start: 2015-02-22 00:00:00

end: 2020-04-09 00:00:00

period: 1d

exchanges: [{"eid":"Futures_CTP","currency":"FUTURES"}]

*/

function main() {

$.CTA('IF000', function (st) {

var r = st.records;

if (r.length < 14) {

return;

}

var rsi = talib.RSI(r, 14);

var rsi1 = rsi[rsi.length - 2];

var mp = st.position.amount;

if (mp != 1 && rsi1 < N) {

return 1;

}

if (mp != -1 && rsi1 > 100 - N) {

return -1;

}

});

}

Résultats des tests antérieurs

On peut voir que, qu'elle soit utilisée à court ou à long terme, le rendement de la stratégie d'inversion de l'indice de croissance est négatif.

Les inconvénients de la stratégie

Alors, y a-t-il une meilleure stratégie de synchronisation RSI pour les contrats à terme sur indices boursiers ou les contrats à terme sur matières premières? Nous commençons par les lacunes des stratégies de synchronisation RSI traditionnelles. L'inconvénient de la stratégie de renversement RSI traditionnelle est qu'elle n'utilise que l'indicateur RSI d'une seule période. Bien que le RSI à court terme soit dans la zone de survente, le RSI peut être dans la zone de surachat à long terme. À ce moment-là, la vente à découvert ne peut que faire peu de profit à court terme et elle est susceptible de perdre de l'argent à plus long terme.

La stratégie de tendance traditionnelle du RSI est le décalage du croisement, qui se produit souvent après une période de hausse. À ce moment-là, il n'y a pas beaucoup de temps jusqu'à la prochaine inversion, de sorte que la marge bénéficiaire est faible. Dans le même temps, le croisement ne prend en compte que la taille relative des longues et courtes périodes du RSI, et ne prend pas en compte la taille absolue du RSI lui-même. Par conséquent, en combinant les avantages des deux stratégies traditionnelles, une nouvelle stratégie de chronométrage du RSI à long terme et à court terme peut être obtenue.

Amélioration de la stratégie

Afin de surmonter les inconvénients de l'utilisation d'un seul RSI, nous utilisons la même période de paramètre N sur deux lignes K avec des périodes différentes pour calculer le RSI à court et à long terme respectivement.

Afin de surmonter les lacunes de l'utilisation de la taille relative de l'ISR, nous avons fixé deux seuils L et S pour l'ISR à long terme et à court terme respectivement. Lorsque l'ISR à long terme > L, la perspective à long terme est considérée comme dominante, et lorsque l'ISR à court terme > S, la partie longue commence à pousser, et la tendance se poursuivra; et vice versa.

Par conséquent, tout d'abord, nous pouvons avoir une prédiction sur la plage de tendance de L et S. Puisque l'indice de résistance à court terme est plus sensible que l'indice de résistance à long terme, L < S. La plage de valeur de L devrait être d'environ 50, et la plage de tendance de S devrait être d'environ 80. De cette façon, l'effet de criblage de l'indice de résistance à long terme peut être garanti.

La logique de la stratégie

- Condition de position longue: RSI à long terme> L et RSI à court terme> S.

- Conditions à court terme: RSI à long terme < 100 L et RSI à court terme < 100 S.

- Conditions de clôture de position: les bénéfices et pertes flottants atteignent un certain niveau ou le temps est égal à 5 minutes avant la clôture du marché.

La stratégie de trading RSI améliorée calcule séparément les indicateurs RSI sur la ligne K de différentes périodes. Lorsque le RSI de la ligne K basse fréquence est fort et que le RSI de la ligne K haute fréquence est très fort, acheter long; lorsque le RSI de la ligne K basse fréquence est faible, l'indicateur RSI de la ligne K haute fréquence est faible, vendre court; et également fermer toutes les positions avant la clôture du marché.

- Quantifier l'analyse fondamentale sur le marché des crypto-monnaies: laissez les données parler d'elles-mêmes!

- Les fondements de la recherche quantifiée dans le cercle monétaire - ne croyez plus à tous les professeurs de mathématiques, les données sont objectives!

- Un outil indispensable dans le domaine de la quantification des transactions - l'inventeur du module de recherche de données quantifiées

- Maîtriser tout - Introduction à FMZ Nouvelle version du terminal de négociation (avec le code source TRB Arbitrage)

- Tout savoir sur la nouvelle version du terminal de trading FMZ (source code TRB)

- FMZ Quant: Une analyse des exemples de conception des exigences communes sur le marché des crypto-monnaies (II)

- Comment exploiter les robots de vente sans cerveau avec une stratégie de haute fréquence en 80 lignes de code

- Quantification FMZ: analyse de l'exemple de conception des besoins courants sur le marché des crypto-monnaies (II)

- Comment exploiter les robots sans cerveau pour les vendre avec une stratégie de haute fréquence de 80 lignes de code

- FMZ Quant: Une analyse des exemples de conception des exigences communes sur le marché des crypto-monnaies (I)

- Quantification FMZ: analyse de l'exemple de conception des besoins courants sur le marché des crypto-monnaies (1)