Arbitrage des intérêts du taux de financement perpétuel de Binance (marché haussier actuel annualisé à 100%)

Auteur:Je ne sais pas., Créé: 2022-11-09 10:09:10, Mis à jour: 2023-09-20 09:07:05

Contrats à durée indéterminée et taux de financement

Les premiers contrats de monnaie numérique étaient uniquement des contrats de livraison.

Plus la date de livraison du contrat de livraison est tardive, plus la fluctuation des prix est importante, plus l'écart entre le prix du contrat et le prix au comptant sera grand. Mais à la date de livraison, le règlement sera forcé en fonction du prix au comptant, de sorte que le prix reviendra toujours. Contrairement à la livraison régulière du contrat de livraison, le contrat perpétuel peut être maintenu tout le temps. Un mécanisme est nécessaire pour s'assurer que le prix du contrat est cohérent avec le prix au comptant, qui est le mécanisme du taux de financement. Si le prix est haussier pendant une période de temps, beaucoup de gens vont long, ce qui entraînera le prix perpétuel plus élevé que le spot. À ce moment-là, le taux de financement est généralement positif, c'est-à-dire que la position à long terme paiera à la position à court terme en fonction des frais de position.

Analyse des rendements de l'arbitrage

Le taux de financement est positif pour la plupart du temps. Si vous allez court le contrat perpétuel, aller long le spot et le tenir pendant une longue période, en théorie, vous pouvez obtenir un rendement de taux de financement positif à long terme indépendamment de l'augmentation ou de la diminution du prix de la monnaie.

La monnaie numérique fournit un historique des taux de financement:https://www.binance.com/cn/futures/funding-history/1, voici quelques exemples:

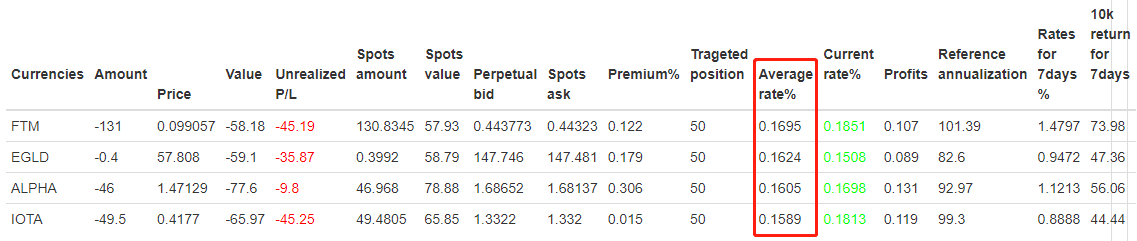

Les taux moyens pour les devises à court terme (mars 2021) sont les suivants:

On peut voir que le taux moyen de plusieurs devises est supérieur à 0,15% (en raison du récent marché haussier, le taux est élevé, mais il est difficile de continuer). Selon le dernier rendement, le rendement quotidien sera de 0,15% * 3 = 0,45%, sans compter l'intérêt composé annualisé, il sera de 164%. Compte tenu de la couverture en espèces, du double effet de levier des contrats à terme, ainsi que de la perte de positions d'ouverture, de la prime, des positions de clôture et d'autres facteurs défavorables, le taux d'annualization devrait être de 100%.

Analyse et évitement des risques

Taux négatifs

Le taux peut être aussi bas que -0,75%, et s'il se produit une fois, la perte équivaut à un rendement de 75 fois le taux d'un dixième de millième. Bien que la monnaie du taux moyen ait été examinée, il est inévitable qu'il y ait encore des marchés inattendus. La solution consiste non seulement à éviter de nouvelles devises et des monnaies démon, mais surtout à diversifier vos couvertures. Si vous couvrez plus de 30 devises à la fois, la perte d'une monnaie ne représentera qu'une petite partie. En outre, vous devez fermer votre position à l'avance lorsque vous rencontrez cette situation, mais en raison des frais et des coûts de fermeture, vous ne pouvez pas fermer votre position lorsque vous rencontrez des taux négatifs, en général, vous pouvez fermer votre position pour éviter la perte lorsque le taux est -0,2% ou moins. Généralement, lorsque le prix est négatif, le taux perpétuel est inférieur au prix au comptant, ce qui permet de réaliser des bénéfices après avoir géré les fra

Modifications de la prime

En général, les taux positifs représentent une prime pour la perpétuité sur place, si la prime est élevée, elle peut gagner une certaine prime et retour, bien sûr, la stratégie a été une position à long terme, de sorte qu'il ne sera pas perdre cette partie du profit.

Risque de clôture de la marge contractuelle

En raison de la couverture décentralisée, cette partie du risque est beaucoup plus petite. Prenons l'effet de levier double perpétuel à titre d'exemple, à moins que le prix global n'augmente de 50%, il y aura la possibilité de clôture de marge. Et à cause de la couverture au comptant, il n'y aura pas de perte à ce moment-là. Tant que la position est fermée pour le transfert de fonds, ou la marge peut être augmentée à tout moment. Plus le levier durable est élevé, plus le taux d'utilisation du capital est élevé et plus le risque de clôture de marge du contrat sera grand.

Marché baissier à long terme

Si le marché se transforme en un marché baissier à long terme, le taux moyen diminuera et la probabilité de taux négatifs importants augmentera, ce qui réduira les rendements.

Idées spécifiques pour la stratégie

- La monnaie peut être filtrée automatiquement ou spécifiée manuellement. Vous pouvez vous référer au taux de financement historique. Les transactions ne peuvent être exécutées que lorsque le seuil est dépassé.

- Obtenir le taux actuel, si elle dépasse le seuil fixé, nous pouvons commencer à placer un ordre à la fois des contrats à terme et des spots pour la couverture pour fixer une certaine valeur.

- Si le prix d'une monnaie unique augmente trop, la stratégie peut fermer la position automatiquement pour éviter un risque perpétuel excessif.

- Si le taux d'une devise est trop bas, il est nécessaire de fermer la position pour éviter le taux appliqué.

- La stratégie n'exige pas la rapidité d'ouverture des positions, les positions d'ouverture et de clôture étant confiées par des ordres de glace pour réduire l'impact.

Résumé

Le risque global de la stratégie d'arbitrage de taux est faible, la capacité de capital est grande, elle est donc relativement stable et le profit n'est pas grand. Par conséquent, elle convient aux arbitrageurs à faible risque.

- Quantifier l'analyse fondamentale sur le marché des crypto-monnaies: laissez les données parler d'elles-mêmes!

- Les fondements de la recherche quantifiée dans le cercle monétaire - ne croyez plus à tous les professeurs de mathématiques, les données sont objectives!

- Un outil indispensable dans le domaine de la quantification des transactions - l'inventeur du module de recherche de données quantifiées

- Maîtriser tout - Introduction à FMZ Nouvelle version du terminal de négociation (avec le code source TRB Arbitrage)

- Tout savoir sur la nouvelle version du terminal de trading FMZ (source code TRB)

- FMZ Quant: Une analyse des exemples de conception des exigences communes sur le marché des crypto-monnaies (II)

- Comment exploiter les robots de vente sans cerveau avec une stratégie de haute fréquence en 80 lignes de code

- Quantification FMZ: analyse de l'exemple de conception des besoins courants sur le marché des crypto-monnaies (II)

- Comment exploiter les robots sans cerveau pour les vendre avec une stratégie de haute fréquence de 80 lignes de code

- FMZ Quant: Une analyse des exemples de conception des exigences communes sur le marché des crypto-monnaies (I)

- Quantification FMZ: analyse de l'exemple de conception des besoins courants sur le marché des crypto-monnaies (1)